全球最大主權財富基金之一的挪威主權財富基金(NBIM)突然宣佈清倉11只以色列股票,到底發生了什麼?

1

挪威主權基金清倉11只以色列股票

8月11日,挪威央行投資管理公司(Norges Bank Investment Management)在官網發佈的一則公告顯示,最近幾天NBIM一直在出售不在股票基準指數中的以色列公司,現在已經完全清倉了11只以色列股票,並終止與以色列所有外部資產管理機構的合同。

截至2025年上半年,該基金原持有61家以色列公司股份,此次清倉後剩餘50家仍在基準指數覆蓋範圍內。

NBIM首席執行官尼古拉・唐根(Nicolai Tangen)強調,撤資是“在特殊衝突背景下的必要措施”,呼應了挪威政府要求排除參與佔領或衝突企業的指令。

事件的導火索起源於挪威《晚郵報》一週前的報道,稱NBIM基金持有一家名爲貝特謝梅什發動機的以色列股份,該公司爲被用於加沙地帶軍事行動的戰機提供服務。

挪威首相約納斯・加爾・斯特勒對此表示 “深感關切”,並要求財政大臣下令審查該基金的以色列投資。

CEO唐根強調將繼續審查剩餘以色列公司,未來可能進一步撤資。“該基金在以色列的投資現在將僅限於股票基準指數中的公司。但是,我們不會投資於該指數中的所有以色列公司。”

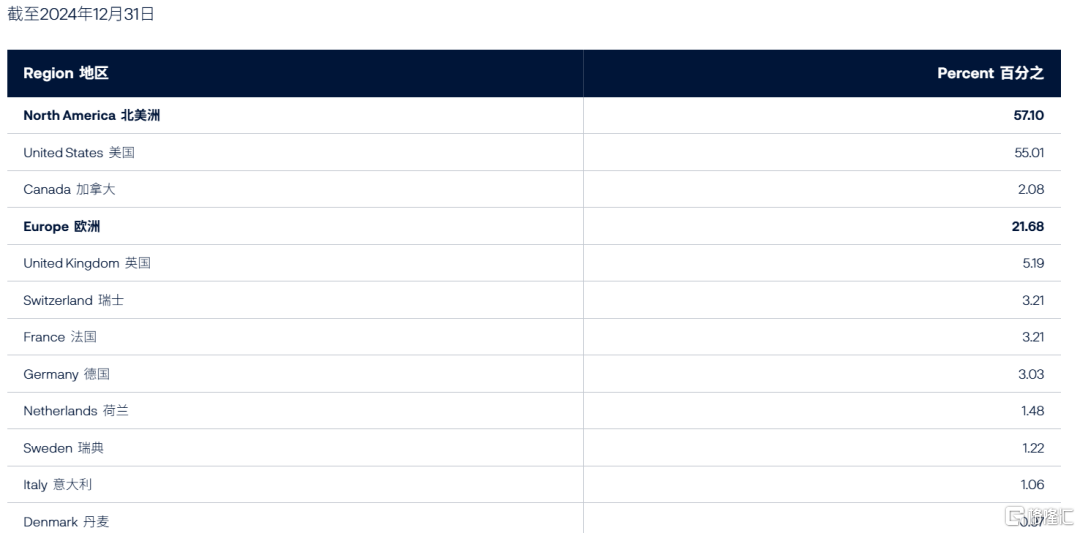

公開資料顯示,NBIM基金是指數型投資,主要以指數爲驅動,主動投資的空間較爲有限,基準指數由財政部根據富時集團和彭博巴克萊指數的指數制定的基準指數來衡量的。其中股票部分基於富時全球全市值指數,固定收益部分則基於彭博巴克萊指數。

截至2024年底,股票指數由44個國家/地區和8716家上市公司組成,其中57.1%投資於北美地區,17.56%投資於亞洲地區,中東地區是0.61%,其中以色列佔比是0.21%。

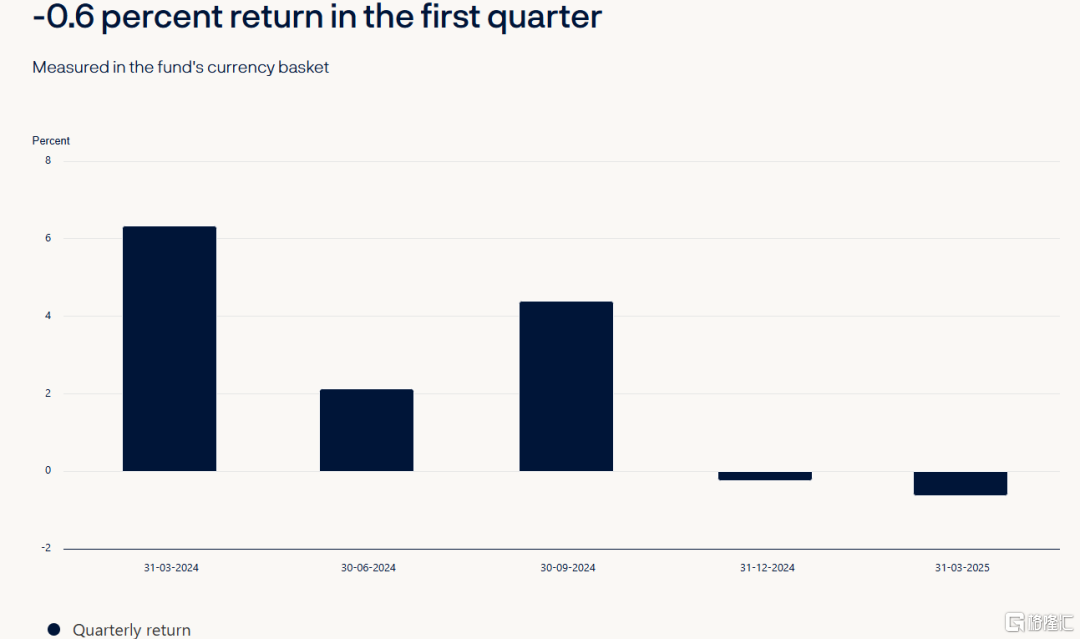

截至3月底,由於科技板塊拖累,挪威政府全球養老基金一季度虧損0.6%,約爲4150億挪威克朗,基金總規模達到18.52萬億挪威克朗,其中70%配置於股票類資產,27.7%配置於固定收益類資產。

2

A股連續四日創年內新高

美東時間8月11日,美國總統特朗普簽署了行政令,將美國的對華關稅暫緩期延長90天。

此次延期是自2025年5月日內瓦會談以來的第三次關稅暫緩延期,美國對華關稅暫緩期將延至今年11月12日。

最大的外部不確定性暫時落地後,A股繼續創年內新高,上證指數今日收漲0.5%,報3665.92點,連續4日創年內新高,繼續逼近去年“10·8”高點3674.4點。

滬指自2015年9月以來形成了近10年的長期大箱體波動整理格局3650點-3730點,去年10月8日滬指衝至3674點,接近上述箱體上邊高位3700點後,折戟而返,一路調整至今。

可見3650點-3730點的歷史高位套牢區是需要時間去反覆消化,3700點更是未來更關鍵的牛熊轉折關口,一旦突破,市場將緊盯震盪市和牛市的分水嶺——3800點,屆時將想象空間將徹底打開。

然而目前上市企業的盈利拐點仍未出現,PPI連續34個月錄得負值,此情此景下,A股自6月23日轉向以來,罕見強勢走出“不願回調”的架勢。

自7月27日中信證券發佈研報《水牛行情5問》後,8月4日中金證券也發佈了研報《宏觀眼中的“水牛”》,不約而同將當前行情定位爲“水牛”。即未見經濟基本面改善,主要由流動性(市場所謂的“水”)驅動的股市較快上漲,也就是估值修復先行。

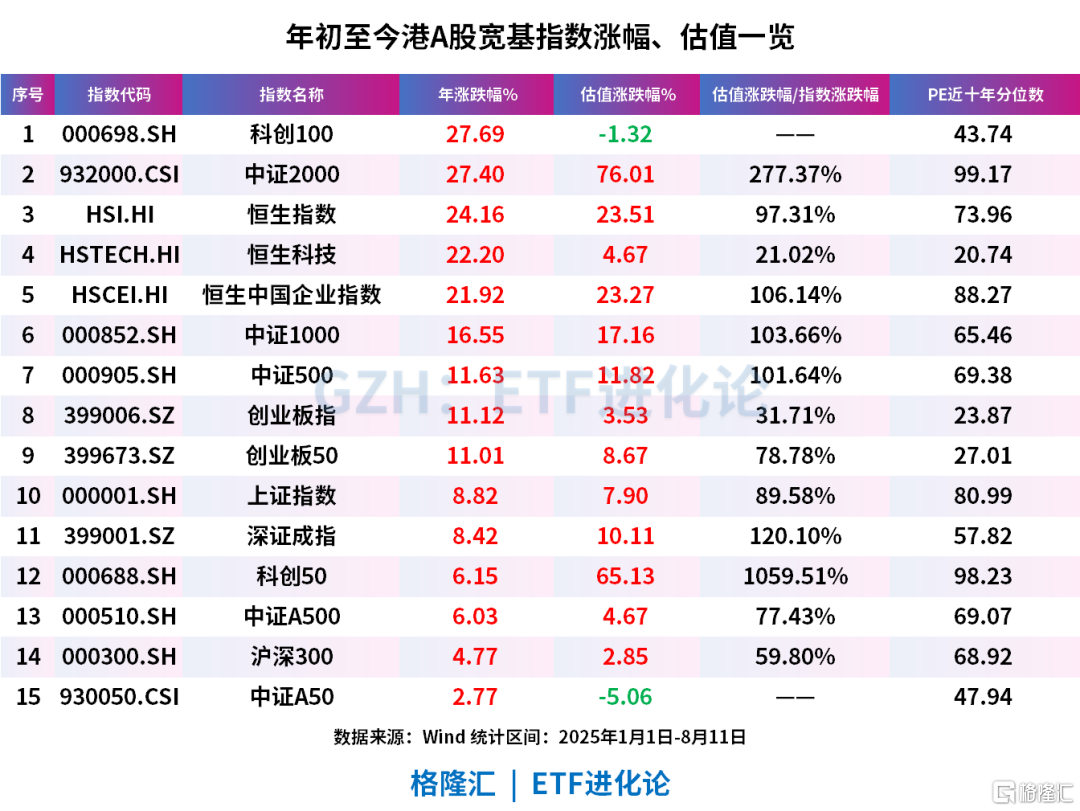

那今年A股主要寬基指數的估值先行情況如何?

筆者通過對比港A主要寬基指數和估值的年內漲跌幅對比可知,科創100、中證A50是少有的上漲伴隨估值收縮的指數,截至8月11日,科創100指數年內上漲27.69%的情況下,PE(TTM)從去年年末的218.58倍小幅下滑1.32%至215.69倍。

而中證2000指數今年上漲27.5%的情況下,估值大肆飆漲76%,位於近十年99.17%的分位數。難怪近期有聲音開始擔憂小微盤股是不是即將迎來一波回調潮。

恆生中國企業指數、中證1000、中證500、深證成指今年的漲幅全是由估值貢獻。

估值貢獻較少同時漲幅較爲亮眼的指數則是恆生科技、創業板指,年內分別漲22.2%、11.12%,估值貢獻度分別是21.02%和31.71%,分別位於PE近十年20.74%和23.87%的歷史分位。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

面對當前明顯由估值驅動行情的市場特徵,在相關指數均累計一定漲幅的情況下,如何看待目前的市場狀態?

3

今日科技板塊大爆發

東方財富證券策略師陳果認爲,流動性驅動的行情更適合用股債利差ERP指標來衡量股市的配置價值。

當前全A的ERP指數處於2009年以來約66%的合理偏高分位,在機構中長期資金託底預期強化的背景下,資金從債券向權益遷移的趨勢仍有望繼續演繹。

該團隊認爲,從歷史流動性牛市行情的輪動規律來看,行情初期、尾聲及指數震盪階段,都出現了明顯的低位資產補漲行情;但貫穿整個牛市看,高景氣線索、以及高資金敏感度的成長風格表現仍最爲佔優。

同時增量資金特性決定市場風格。寬基類ETF、黃金類ETF持續淨流出的情況下,行業類ETF則在7月迎來持續淨流入,印證資金的風險偏好快速提升。

上週滬深300、科創50、上證50遭資金拋售的情況下,港股通互聯網、恆生科技、證券公司、港股通創新藥、港股創新藥(CNY)上週分別淨流入31.20億元、29.53億元、23.73億元、22.99億元、18.55億元。

今日科技板塊徹底大爆發,AI芯片股王寒武紀“20CM”漲停、AI服務器龍頭股工業富聯大漲9.24%,雙雙創出歷史新高。

科技主題ETF今日徹底霸屏漲幅榜,科創芯片ETF富國、科創芯片ETF國泰和匯添富基金科創芯片50ETF分別漲4.37%、3.71%和3.58%。AI硬件股再度發力,華富基金人工智能ETF、國泰基金通信ETF分別漲3.54%和3.33%。

消息面上有多個催化劑:

①有傳聞稱寒武紀增加載板、晶圓採購量,下半年業績將超預期。對此,寒武紀公司證券部人士表示,“暫不清楚今日市場傳聞來源,勿聽信外部傳聞,供應鏈採購及今年業績情況以公開披露爲準。”

②市場再度傳出DeepSeek-R2發佈的時間窗口爲8月15日-30日之間。

③華爲正式發佈AI推理創新技術UCM(推理記憶數據管理器)。

④工業富聯第二季度服務器營收增長超50%,雲服務商服務器營收同比增長超150%,AI服務器營收同比增長超60%。

本輪AI行情自6月以來的上漲主要由上遊北美算力鏈帶動,如今板塊屬於過熱程度了嗎?

興業證券從擁擠度、滾動收益差、成交佔比等角度測算認爲,當前多數AI細分方向擁擠度仍在中等水平,成交尚未升至過熱區間。