這輪反彈的主導者並非華爾街機構,反而是勇往直前、大舉買入的散户投資者。

自4月7日盤中低點以來,納斯達克指數已上升15%。如果接下來幾天繼續上升,納指有望再次進入技術性牛市區間。

美國散户投資者和企業回購成為美股大逆轉的強支撐,機構在瘋狂出逃。

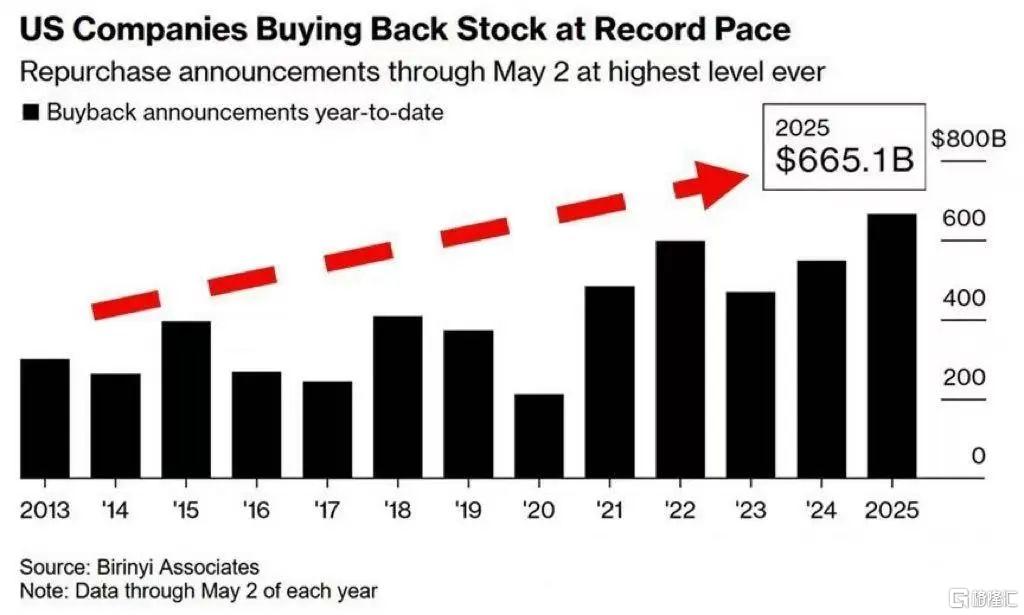

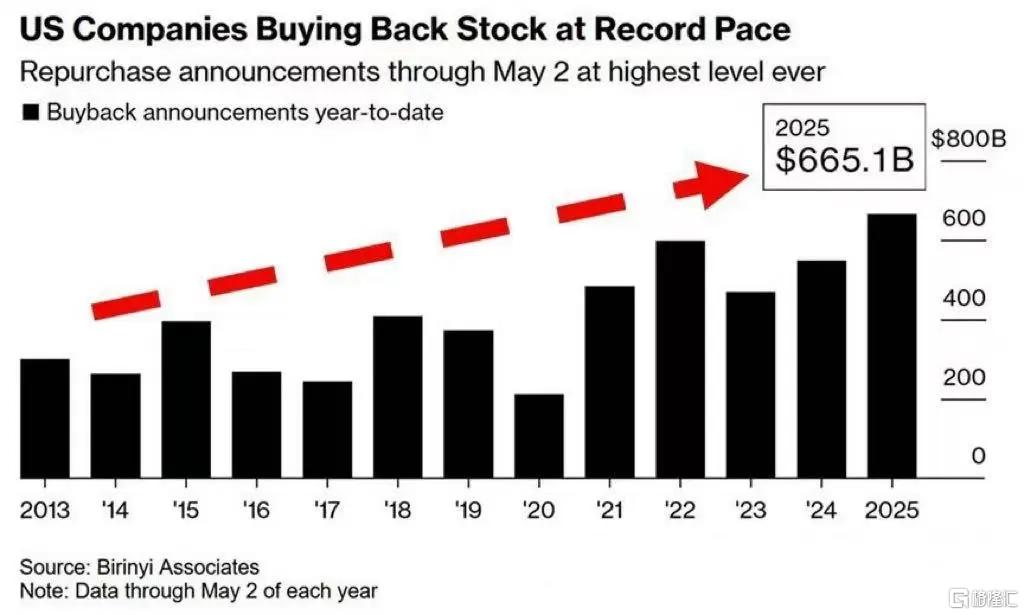

美國公司在4月份宣佈了2338億美元的回購,這是自1984年有數據以來的第二高金額。這與3月份宣佈的391億美元相比發生了巨大逆轉。

年初至今,美股回購公吿已達到創紀錄的6651億美元,已超過了2022年創下的5985億美元的前高點。

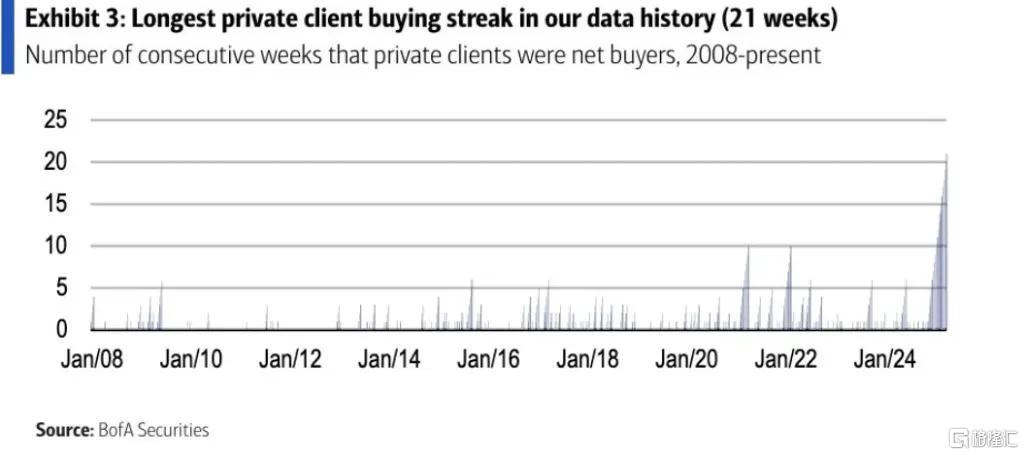

散户投資者大舉買入美股。根據美國銀行的數據,個人投資者已連續21周成為股票淨買家,這是有紀錄以來最長的連續買入。在過去的4周裏,美國銀行的私人客户購買了創紀錄的20億美元股票。

高盛宏觀交易員Bobby Molavi表示,如果説1月和2月是充滿希望、期待與自負的時期,那麼3月和4月則是充滿絕望、失望與焦慮,在經歷了一系列政策反覆、新聞轟炸與市場劇烈波動後,股市又幾乎回到了年初的位置;美國家庭儲蓄率下降,但股票持倉上升,現金儲備正在消耗,部分投向市場;若失業率從4%升至7%-8%,家庭/退休賬户的股市持倉轉為拋售,需警惕股市的順風因素變為逆風。

知名分析師最新警吿!美股反彈結束了

自特朗普宣佈暫停部分關税以來,標普500指數今年跌幅收窄至3%,市場定價了對關税緩和的預期。

不過著名分析師發出預警,美股反彈即將結束。

近日,美國銀行的首席投資策略師Michael Hartnett警吿稱,市場對二季度關税緩和預期強烈,投資者“買入預期”推動美股反彈,但隨着積極因素被消化,投資者開始“賣出事實”,美股此輪反彈可能已經結束。

美銀引用EPFR Global的數據,過去四周約有248億美元從美國股票市場撤出,創下兩年來最高贖回水平。

今年以來,Hartnett一直推薦投資者謹慎對待美股,逢低買入國際股票與黃金。

此前Hartnett認為,過去推動美國市場繁榮的幾大支撐“低利率+超30萬億美元全球政策刺激+9%的美國政府赤字+人工智能浪潮”,正在走向消亡。

Hartnett還預測,美元資產持續貶值是最清晰的主題,黃金價格飆升正是這一趨勢的明顯信號,美元貶值趨勢將有利於大宗商品、新興市場和國際資產(中國科技、歐洲/日本銀行)。

這位知名分析師指出,相比於美國以外的市場,美股正處於結構性熊市的後期。

在資產配置上,Hartnett繼續維持預期。他認為2025年更傾向於選擇債券而非股票,而股票配置上他更傾向於國際股票而非美國股票。

此外,高盛首席全球股票策略師Peter Oppenheimer也發出警吿,美股或下跌20%。

他認為,如果美國的經濟數據惡化,尤其是美國勞動力市場,市場進一步擔憂經濟衰退,進而導致美股下跌。

該策略師指出,美國股市已經回到20倍市盈率,估值並不便宜,如果經濟衰退導致盈利下跌10%,估值水平也面臨下調,那麼標普500可能會跌到4600點。如果該事件發生,意味着有20%的下跌空間。

太猛了!險資繼續“掃貨”

險資又出手,再度增持銀行股。

5月9日,港交所信息顯示,平安人壽於5月6日增持招商銀行347.55萬股H股,持股比例由11.92%增至12%。

近一年以來,多家保險機構動作頻頻,不斷增持入市。

以平安人壽為例,今年曾兩次披露舉牌招商銀行H股,1月份增持招商銀行H股達到5%觸發舉牌,3月再次發佈舉牌公吿,達到招商銀行H股股本的10%。

短時間兩次舉牌後,平安人壽再度加碼,繼續增持招商銀行H股。

3月26日港交所披露信息顯示,平安人壽對招商銀行H股的持股比例由10.69%增至11.41%。5月份,該持股比例再度提升至12%。

除招商銀行H股之外,自2025年開年以來,中國平安集團及旗下的平安人壽、平安資管等公司持續加倉銀行股,增持工商銀行、農業銀行、郵儲銀行等銀行H股。

截至一季度末,險資合計持股銀行市值高達2657.8億元,位居重倉股首位。

實際上,2024年險資就一直大手筆掃貨。據中國保險行業協會披露,去年險資舉牌達到20次,創近4年新高。

在險資等大機構的持續買入下,去年銀行板塊表現亮眼,2024年銀行股板塊全年升42%,升幅奪得所有行業排名中奪得冠軍。

除銀行之外,險資舉牌的上市公司還集中在基建、環保、能源等傳統行業,舉牌公司主要特徵為主高護城河、穩定的需求端和較為清晰的行業競爭格局,大多有高股息率、高ROE、良好現金流。

此外,險資還青睞於港股,此前中金公司測算今年南向資金流入空間還有約6000億-8000億港元,其中保險資金若港股配置佔權益投資比例提升至20%,空間約3000-3500億港元。

5月7日,國家“一攬子金融政策”集中發佈,其中多項政策與險資投資有關,包括“進一步擴大保險資金長期投資試點範圍”“調降保險公司股票投資風險因子”等。

業內人士認為,隨着增量政策的發佈實施,險資等耐心資本入市的積極性將進一步提升,入市空間進一步擴大,將持續穩定和活躍資本市場。

此外,推動完善長週期考核機制也有利於為保險資金長期入市創造穩定條件。一家險資投資負責人表示,長週期考核有利於提升資金對市值波動的容忍度,穩定持倉,長錢長投。