擴大內需市場,成爲關稅衝突下最重要的通解。

在此背景之下,近一段時間大消費股全線爆發,電商、零售等多個方向輪番大漲,多股漲停。

Wind數據顯示,4月2日至今,零售指數暴漲近10%,作爲可選消費品的化妝品指數也大漲了8.43%。然而,在一衆消費股大漲之間,化妝品龍頭珀萊雅的股價卻逆勢下跌了5.5%,顯得明顯掉隊。

而拉長時間來看,自2023年股價達到137元/股的高峯後,其近兩年股價震盪下行至今更是接近腰斬。

2017年開始,特朗普上任後很快揮舞關稅大棒並掀起中美貿易摩擦序幕,由此也引發了中國“國潮”消費的崛起和大爆發。隨後幾年,上市不久的珀萊雅不斷吃下化妝品國貨崛起的市場蛋糕,市值也因此飛速增長了十幾倍,成就國產化妝品的“一姐”地位,也成爲了當時市場最熱捧的超級大白馬之一。

如今,特朗普二次迴歸,再次掀起中美關稅摩擦,熟悉的國貨替代邏輯再次重現,作爲國產化妝品“一姐”的珀萊雅,是否也能再次高光迴歸?

01

2018年開始,從國產零食到數碼產品,從運動服飾到護膚美妝,國貨正在越來越多地搶佔市場份額。

不僅如此,越來越多國貨品牌正在從消費者無可奈何的“平替”,成爲消費者主動追逐的“高端”潮流,其中表現最爲突出的,就是國貨美妝。

天貓美妝數據顯示,2025年3.8煥新週期間,國貨品牌正在越來越多地出現在銷售排行榜前列——鉅子生物旗下的可復美位列前十,毛戈平、彩棠和薇諾娜均衝入前二十。

珀萊雅則連續第二年力壓一衆國際大牌,穩居銷售排行榜第一。

與此同時,2024年全年,珀萊雅在主流電商平臺的GMV達到107.58億元,成爲首個百億國貨美妝。

珀萊雅的崛起,也正好印證瞭如今關稅衝擊下互聯網電商崛起的邏輯——近些年來,對於國貨品牌而言,電商平臺,幾乎是國貨崛起中最爲重要的支撐力量之一。

截至2024年上半年,珀萊雅的線上銷售營收佔比高達93.69%,其中線上直營佔比爲74.56%,已成爲珀萊雅最重要的渠道。

而藉助線上渠道和珀萊雅的佈局,在國產替代背景下,珀萊雅或許將成爲最有可能接受海外大牌退出的市場份額的品牌。

作爲美妝品牌,珀萊雅有着相對較全的產品矩陣,除了專注護膚的主品牌珀萊雅,公司還有更爲平價的悅芙媞、主打洗護的Off&Relax等,珀萊雅還收購了彩棠,進入彩妝賽道。

而2024年上半年,彩棠在珀萊雅總營收中的佔比已經增長至11.66%,被認爲是珀萊雅的第二增長曲線。

單看業績,珀萊雅的表現可謂亮眼。

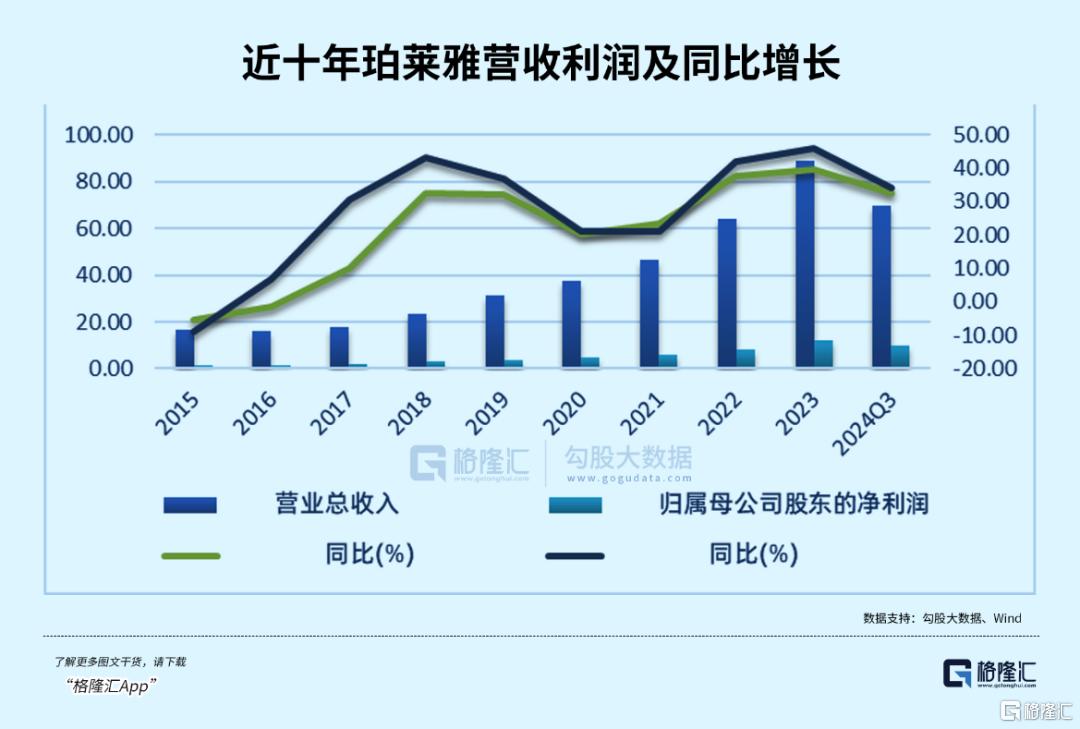

近三年來,珀萊雅營收和淨利潤基本維持30%以上的增長率,2023年,珀萊雅歸母淨利潤的增長率甚至達到46.06%。

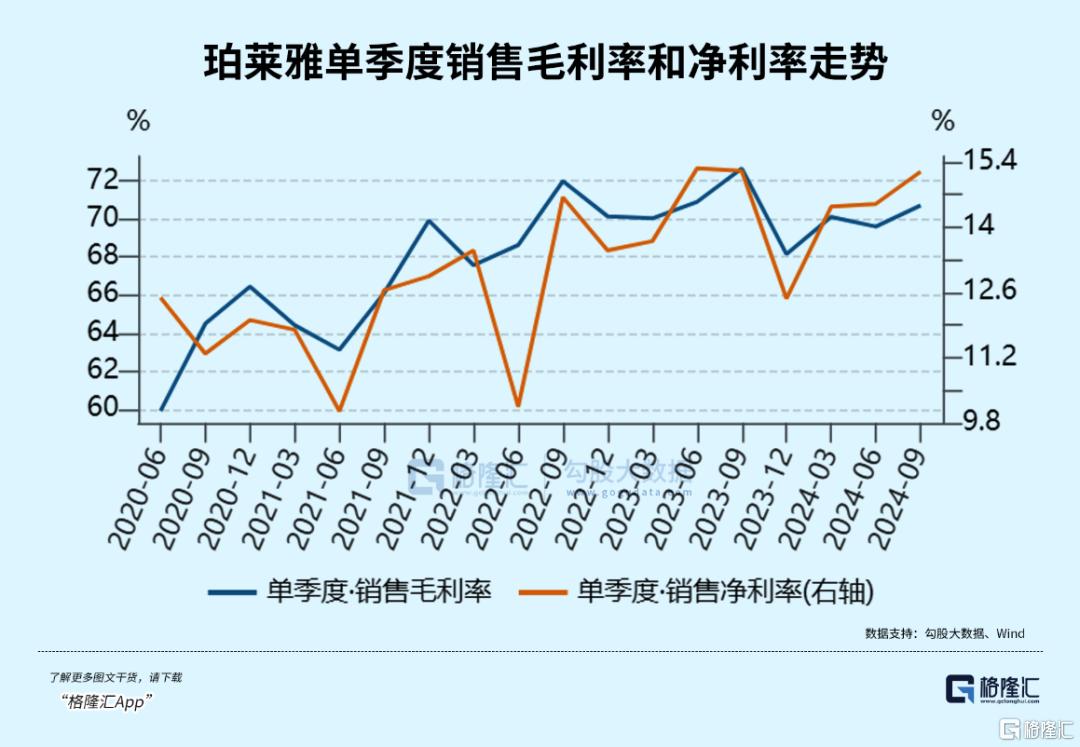

在如此體量之上,仍能保持較高增長率,同時珀萊雅的淨利潤增速遠超營收增速,尤其近年來,珀萊雅的毛利率穩定上漲,淨利潤率也逐漸企穩回升,確實反映出了珀萊雅經營發展的高質量穩增長能力。

儘管毛利率和淨利率差值較大,顯示成本較高,近年來珀萊雅的銷售費用也逐年增加,但某種程度上也表明,珀萊雅多品牌佈局的規模效應正在顯現。

因此,儘管競爭激烈、成本提高,但珀萊雅仍舊能夠獲得利潤的回升,保持較強的盈利能力。

儘管珀萊雅2024年股價尚未發佈,但從過往表現綜合前三季度業績來看,2024年珀萊雅營收淨利或仍將保持高速增長。

02

在面臨新一輪關稅衝突下,從渠道變遷中成長並穿越週期的國貨美妝品牌們,或將迎來新的增長曲線。

相比出海大廠,在關稅衝擊帶來的嚴峻挑戰下,受到更大影響的是相當多的跨境中小商家。對於中小企業而言,最爲重要的就是銷售渠道。

商務部近日也指出,關稅戰中,僅靠中小商家的自身能力“突圍”難免勢單力孤,更需要平臺助一臂之力,特別是提供諸如降低成本、提質增效、防範風險等方面的幫助。

而從美妝賽道的渠道變遷來看,平臺能夠給予行業的,比想象的要多得多。

珀萊雅的登頂之路,實則就是國內美妝渠道的變遷史。

從近十幾年看來,互聯網電商平臺對於國貨品牌的崛起起到了相當大的作用。

2008年,初代國貨網紅相宜本草在麗人麗妝的代運營下,登頂這一年的淘寶銷量榜第一。

然而,彼時的電商平臺仍處於萌芽期,國內美妝市場也尚未崛起,這一年,相宜本草全渠道銷售額也僅2.17億元。

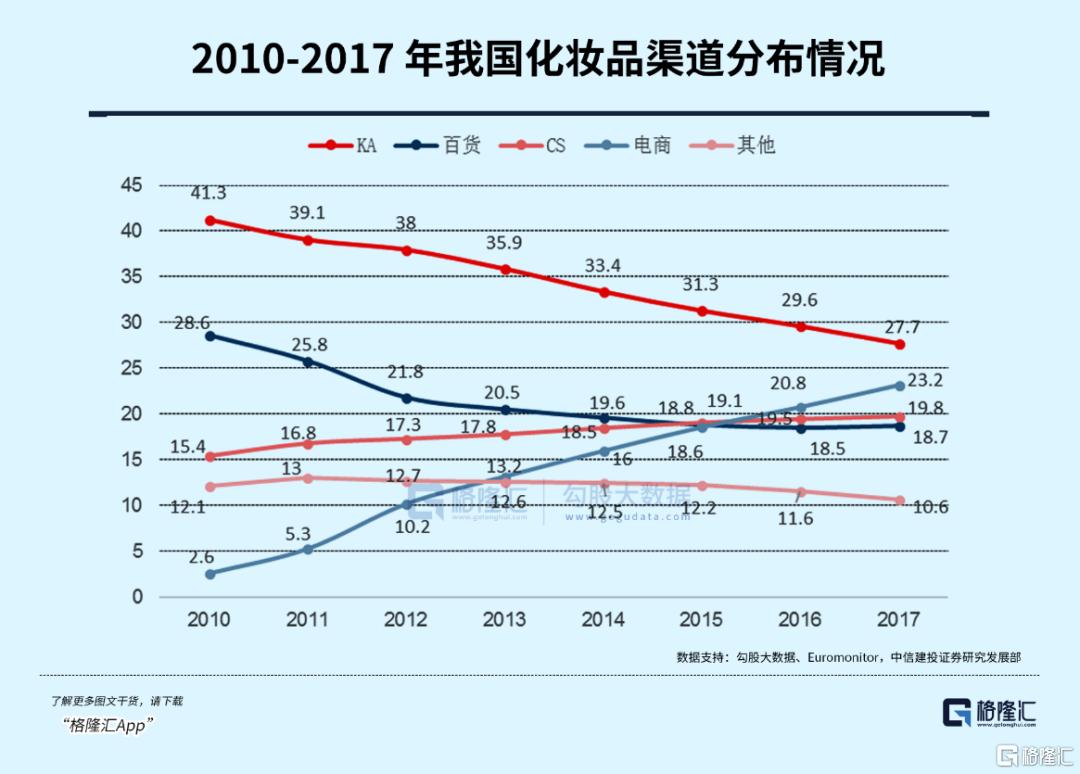

歐睿數據顯示,2010年前,國內美妝市場上,線下CS店、KA商超和百貨渠道銷售額合計佔比超過80%。

然而,從2010年開始,電商渠道逐漸崛起,這一年,護膚品電商銷售額同比增長直接飆漲至近500%,美妝品牌也紛紛加大線上佈局。

2010至2017 年間,化妝品線上渠道佔比由 2.6%迅速增至 23.2%,位居第二,而過往長期佔據主導地位的KA渠道佔比由41.3%降至27.7%,百貨渠道也由28.6%降至18.7%,兩者份額嚴重縮水。

到2023年,線上渠道的佔比進一步提升至43.6%。

電商渠道的拓寬,先後帶來了相宜本草和百雀羚的機遇。

2012年至2015年,相宜本草連續三年進入榜單前十。2014年開始,百雀羚市場份額逐年提升,最終在2017年、2018年成功登頂。

這時也是國貨品牌的巔峯時期,同時進入TOP10榜單的國貨佔據5個席位,包括自然堂、萃雅、佰草集等。

然而,這時的國貨基本均處於相對低端的位置,儘管市佔率有所提高,但中高端市場仍由國際大牌牢牢把握。

來源:化妝品觀察

在此之後,隨着國際大牌逐漸掌握國內電商營銷渠道,以低價促銷爭奪市場,2018年至2021年間,國貨護膚品牌的市佔率由34.3%收縮至27.7%,一葉子、佰草集、完美、百雀羚、韓後等傳統護膚品牌市場份額一縮再縮。

2019-2021年間,僅珀萊雅和薇諾娜仍位列國內美妝品牌市場份額前十。

很快,隨着抖音等短視頻平臺的直播間成爲國貨美妝的突圍戰場,國貨美妝銷售渠道進一步拓寬。

在此背景下,珀萊雅市佔率逐漸提升,韓束也藉助抖音自播和短劇營銷崛起,登頂抖音美妝榜,市場份額躍居至國內第三。

2023年,國貨美妝的市場份額首次達到50.4%,超過國際大牌,成爲中國化妝品市場的主力。

2024年的《中國美妝行業白皮書》統計也顯示,已經有超60%消費者願意購買具有創新科技或原料的國貨美妝產品。

從美妝行業本身來說,在經歷了去年年底化妝品社零同比下降的危機之後,今年1-2月,國內化妝品社零同比增長4.4%,帶來了一定的增長預期。

但難以否認,如今的美妝行業已經漸趨飽和,品牌之間進入了更爲嚴峻的市場份額的搶奪。

與此同時,國際大牌正在國內不斷撤退,或許將給國產化妝品帶來新的市場。

過去十三年間,有十年歐萊雅都在國內登頂市佔率第一。

在大品牌以壟斷性優勢和成熟的運營攻城略地之時,國外小衆品牌往往也能憑藉各自的獨特定位分得一杯羹。

相較之下,國產品牌要麼泯然衆人,要麼則飽受低端爭議。

但這種情況正在逐漸扭轉。

實際上,從2019年開始,我國進口化妝品總額增速就開始逐漸放緩,直至2022年,我國進口化妝品總額呈現“負增長”。

2023年,化妝品進口總額同比下滑15.2%,一夜回到十年前。

儘管這種數據下滑更多地是消費者的自發選擇,但這個時間節點,很難說和2018年開始的貿易戰完全無關。

在中美貿易摩擦和國貨崛起的背景下,國際大牌的收縮和撤退,給予了國貨品牌更多發展的空間。

而時至今日,這種“彼消此長”的勢頭則更加明顯。

在抖音平臺上,抖音代表的新興消費人羣對於美妝品牌的偏好轉變得更快。

在2024年抖音美妝產品銷量排行榜前20名中,國貨品牌已佔十一席,韓束、珀萊雅分居前二,對於國貨的追捧力度,顯著高過傳統電商平臺。

可見,伴隨着新消費人羣的成長,對於國貨品牌的粘性更高。

與之相對的,今年歐萊雅發佈公告,表示亞太區首次業績出現下降。不少國際美妝集團也將業績下滑的矛頭指向中國市場的業績下滑。

僅今年前三個月,在國內有“撤退”跡象的外資美妝品牌已經超過12個,其中歐萊雅、資生堂、聯合利華等美妝巨頭旗下的品牌佔比超過六成。

由於新品牌開拓成本的問題,小衆國外品牌難以短時間開拓市場,美妝巨頭也因爲促銷活動等利潤受損嚴重。

放眼未來,在關稅衝擊下,面對國際大牌成本提高,消費者越來越多地轉向國產化妝品品牌將成爲一種必然,或許也將成爲未來一段時間國貨品牌的擴張邏輯。

03、結語

今年以來,國貨替代正在成爲消費賽道關注的焦點。

但如今的消費者漸趨理性,在這種浪潮下,國貨品牌本身的品牌力和競爭力,仍舊是消費者選擇品牌的最終標準。

對於消費者而言,拋棄國外大牌的理由,同樣也會成爲消費者拋棄國產品牌的理由。

因此,不論是作爲消費者還是作爲投資者,仍應該理性思考,以技術力和競爭力爲標準進行選擇。