本文來自格隆匯專欄:中金研究,作者:劉剛 王牧遙等

節後全球資金面值得注意的變化是:1)我們追蹤的EPFR資金數據顯示,截至本週三(2月5日),主動外資繼續流出中國市場;2)互聯互通方面,北向資金日均成交規模較上週一擴大,南向流入放緩;3)全球股票轉為流出,債券市場繼續流入,貨幣市場轉為流入;4)美股轉為流出,新興加速流出。

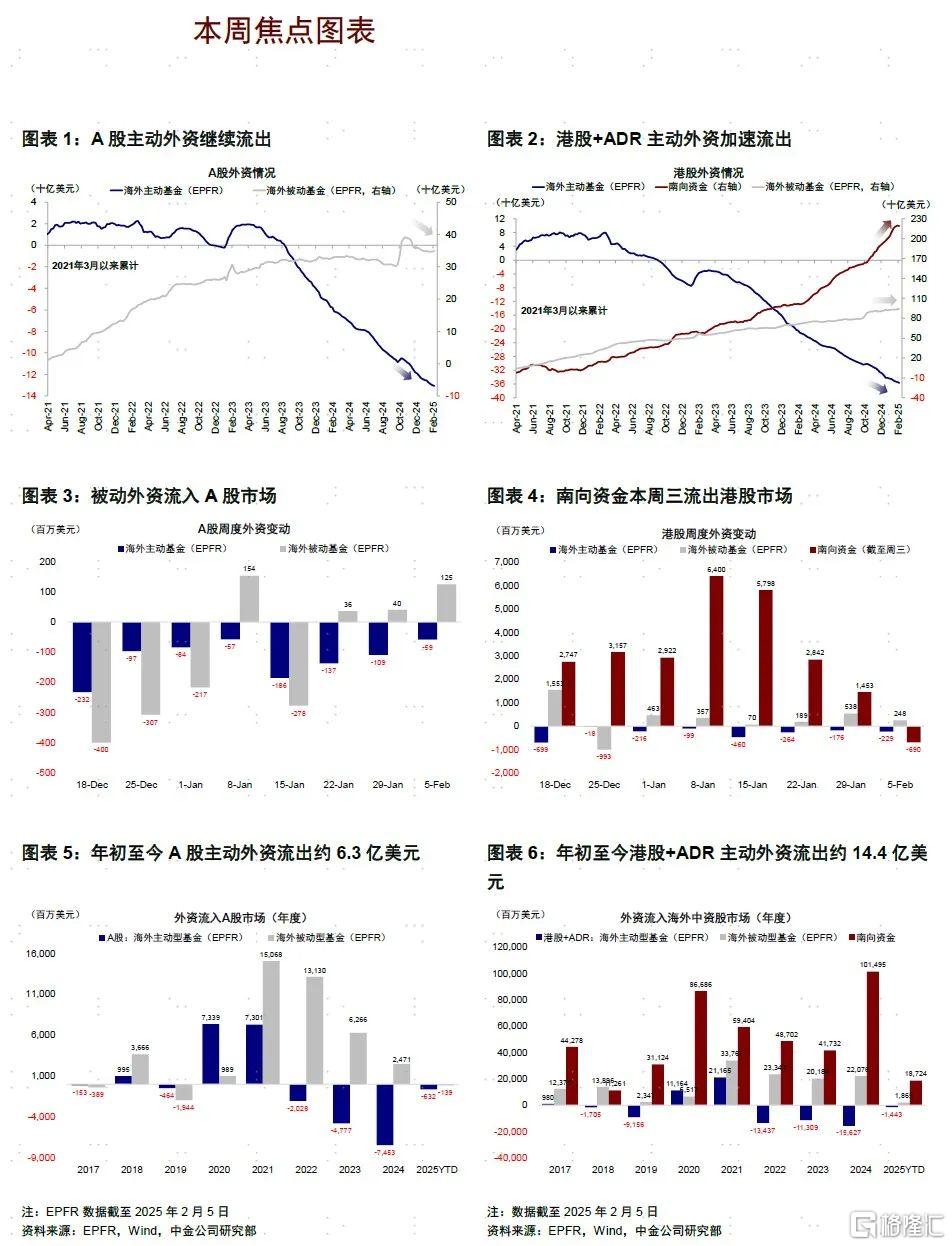

國內資金面,主動外資繼續流出,被動外資延續流入。節後首周市場反彈,滬深300指數上升2.0%,港股也延續假期樂觀情緒,恒生指數上升4.5%,突破21,000點關口,恒生科技更是大升9.0%,國內人工智能領域突破帶動情緒高升,美債利率回落也提供支撐。但資金流向上,截至本週三(1月30日-2月5日),主動外資繼續流出中國2.9億美元(vs. 上週流出2.8億美元),其中流出A股規模收窄至0.6億美元(vs. 上週流出1.1億美元),加速流出海外中資股2.3億美元(vs. 上週流出1.8億美元)。被動外資從上週流入5.8億美元收窄至流入3.7億美元,同樣加速流入A股但流入海外中資股放緩。本週主動外資加速流出海外中資股,資金主力或非長線主動外資,可能仍以交易和被動資金為主。

全球資金面,印度和日本流出擴大,美股轉為流出。截至本週三(1月30日-2月5日),印度市場主動外資流出小幅擴大至3.7億美元(vs. 上週流出3.6億美元),美股轉為流出7.4億美元(vs. 上週流入11.2億美元),日本股市加速流出3.7億美元(vs. 上週流出0.1億美元)。

中國市場:主動外資繼續流出;

南向流入收窄

海外資金:EPFR顯示主動外資繼續流出。截至本週三(1月30日-2月5日),A股主動外資流出0.6億美元(vs. 上週流出1.1億美元),被動資金流入1.3億美元(vs. 上週流入0.4億美元);與此同時,港股和ADR海外資金整體流入0.2億美元(vs. 上週流入3.6億美元),其中主動資金流出2.3億美元(vs. 上週流出1.8億美元),被動資金流入2.5億美元(vs. 上週流入5.4億美元)。

互聯互通資金:北向資金自2024年8月16日起停止披露淨買入金額,本週日均成交額好於上週一。本週三到週五互聯互通開市,上週僅1月27日開放滬深港通,當日北向資金成交金額達1,663億元,少於本週2,036億元的日均成交金額。個股方面,比亞迪、寧德時代、貴州茅台、金山辦公和工業富聯等標的成交規模最大。

南向流入放緩,內地銀行板塊流入最多。本週南向資金流入48.3億港幣,日均流入16.1億港幣,較上週90.8億港幣規模收窄。行業層面,內地銀行、消費板塊本週獲南向資金流入最多。個股方面,南向本週最青睞工商銀行與亞盛醫藥等,但賣出小米集團與中芯國際等。

全球市場:全球股票轉為流出、債券繼續

流入,貨幣市場轉為流入;

美股轉為流出,新興加速流出

跨市場和資產:美股轉為流出,發達歐洲、日本和新興市場加速流出。主動外資上看,美股本週轉為流出7.39億美元(vs. 上週流入11.18億美元),發達歐洲流出擴大至22.54億美元(vs. 上週流出9.19億美元),日本股市繼續流出3.67億美元(vs. 上週流出0.14億美元),新興市場加速流出12.08億美元(vs. 上週流出8.9億美元)。跨資產看,全球股票轉為流出,債券繼續流入,貨幣市場轉為流入。

配置比例:截至2024年12月31日,全球各類主要類型主動基金對中國配置比例低於基準約1.1ppt,較11月底的低配1.2ppt基本持平。配置比例上,投資方向為全球的主動基金對法國(+0.23ppt)、日本(+0.09ppt)增配較多,美國(-0.49ppt)、英國(-0.10ppt)減配較多;超低配比例上,12月法國(+0.17ppt)、澳大利亞(+0.06ppt)、德國(+0.04ppt)超低配比例上行較多,美國(-0.44ppt)、英國(-0.08ppt)、韓國(-0.07ppt)等超低配比例下滑較多。地區類型上看,管理人來自歐洲的基金為整體流出主力;板塊層面看,海外資金對中國醫療保健、消費、半導體及硬件、資本品超配,對互聯網、金融及房地產低配。

本文摘自中金公司2025年2月7日已經發布的《節後外資動向》

分析員 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867

聯繫人 王牧遙 SAC 執業證書編號:S0080123060036

分析員 吳薇 SAC 執業證書編號:S0080524070001

分析員 張巍瀚 SAC 執業證書編號:S0080524010002 SFC CE Ref:BSV497