ChatGPT火爆全球,A股掀起了AI、半導體的炒作浪潮。諸如崑崙萬維、寒武紀、同花順、三六零等明星股一度成為各路資金極力追捧的對象。

然而,半導體下游的消費電子卻不温不火。立訊精密從2020年底見頂以來,股價累計下挫超50%。舜宇光學科技從高位回落逾60%,現股價低位震盪徘徊,要死不活。

同一條產業鏈,卻冰火兩重天。消費電子板塊為何如此羸弱?又給當下火熱的半導體行情帶來什麼啟示?

1

去年8月底,任正非在華為內部的文章《整個公司的經營方針要從追求規模轉向追求利潤和現金流》中明確表示:未來十年應該是一個非常痛苦的歷史時期,全球經濟會持續衰退。那麼消費能力會有很大幅度下降,對我們產生不僅是供應的壓力,而且還有市場的壓力。

把寒氣傳遞給每個人。後來,事實證明,華為確實感受到了壓力,2022年利潤同比下降了69%。

放眼全球,消費電子巨頭壓力都頗大。2022年,三星電子營收301.77萬億韓元,同比增長7.93%,營業利潤43.37萬億韓元,同比下滑16%。今年更是開局不利,一季度營收63萬億韓元,同比大幅下滑19%,營業利潤6000億韓元,同比縮減95.75%。

三星電子上次出現季度營業利潤跌破1萬億韓元發生在2009年第一季度,當時為5900億韓元。該公司去年第四季度營業利潤同比下降近70%。三星電子還預計,由於需求大幅下滑,今年全球芯片市場規模將同比萎縮6%至5630億美元,困難狀況可能持續全年。

存儲芯片廣泛應用於智能手機、電腦以及數據服務器,視為半導體行業的晴雨表。三星作為全球最大的存儲芯片廠商(2022Q4,NAND/DRAM市佔率34%/45%),但業績遭遇滑鐵盧。一方面由於全球經濟疲軟導致需求量下滑,另一方面源於價格的“雪崩”。存儲芯片價格自從2022年初一路下跌,四季度更是暴跌20%左右,NAND Flash價格在2022下半年也出現了劇烈下跌,目前NAND Flash Wafer已接近現金成本。

訂單減少,庫存太大,產品價格暴跌。三星電子沒有披露一季度具體部門業務數據。但據分析師推測,佔到三星60-70%利潤的半導體部門虧損金額高達4萬億韓元,是14年以來的首次虧損,原因就是存儲芯片價格下跌且庫存價值大幅削減。

對此,一向頭鐵的三星也表示要減少產能了。

華為、三星日子不好過,芯片製造環節的台積電也遭頗感壓力。3月合併營收約為新台幣1454億元,較上月減少了10.9%,而較去年同期減少了15.4%,為近四年來首次下滑。

從企業端,我們能夠很明顯感受到消費電子需求的萎靡。到底有多萎靡,我們從具體行業來看:

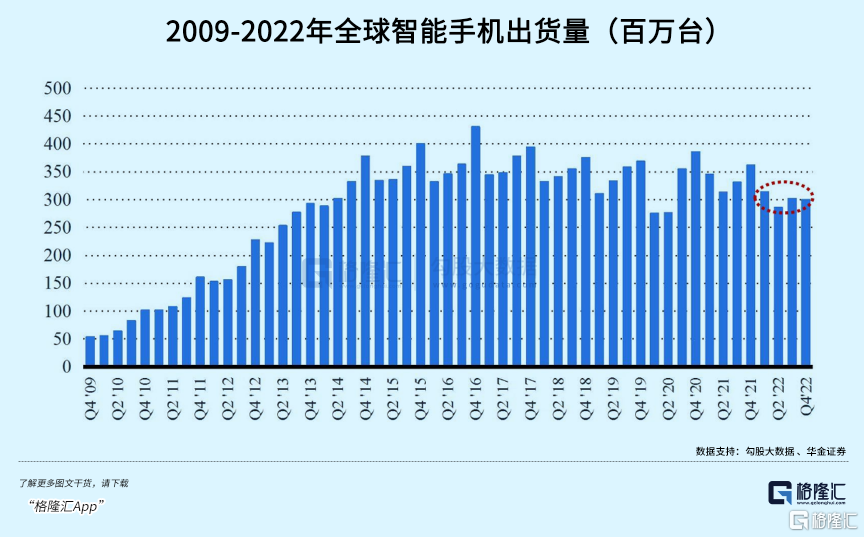

2022年,全球智能手機出貨量為12億部,創下2013年以來最差記錄,同比依舊下降12%。中國市場也較為慘淡,去年出貨量為2.76億部,同比下滑16%,同樣創下2013年來最差,而2016年高峯的時候出貨量高達4.73億部。

另據調研機構Counterpoint Research最新發布數據顯示,今年第一季度全球智能手機市場出貨量僅3.28億部,同比減少7%,環比減少12%。

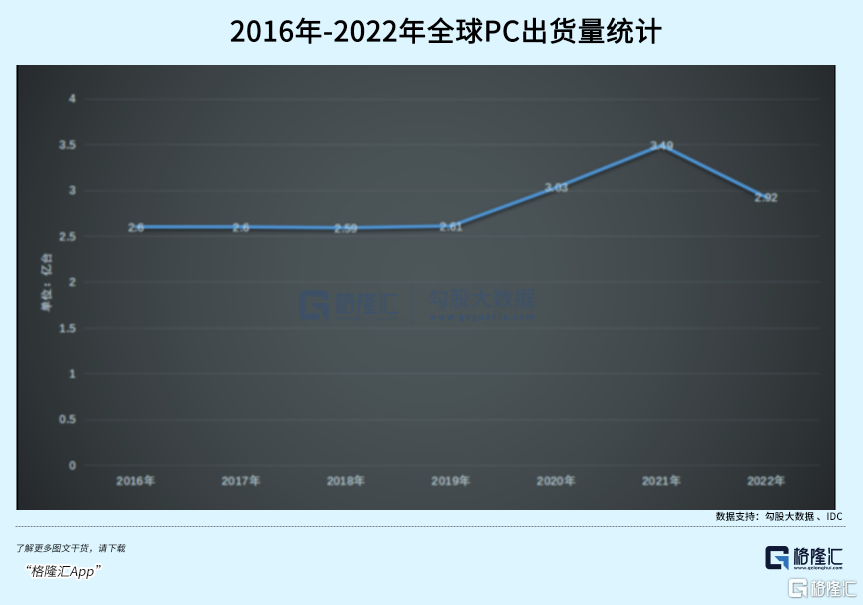

PC出貨量方面,IDC發佈數據顯示,第一季度全球個人電腦(PC)出貨量僅為5690萬台,同期下降29%。其中,蘋果、聯想、惠普同比降幅為40.5%、30.3%、24.2%。整體一季度數據低於2019年第一季度的5920萬台和2018年第一季度的6060萬台。

疫情三年,由於全球在線辦公興起,PC出貨量曾有過放量。2020-2022年,PC出貨量分別高達3.03億台、3.39億台、2.92億台。而疫情之前,PC也早已是紅海市場,出貨量穩定在2.6億台左右。今年一季度,PC被打回原形。

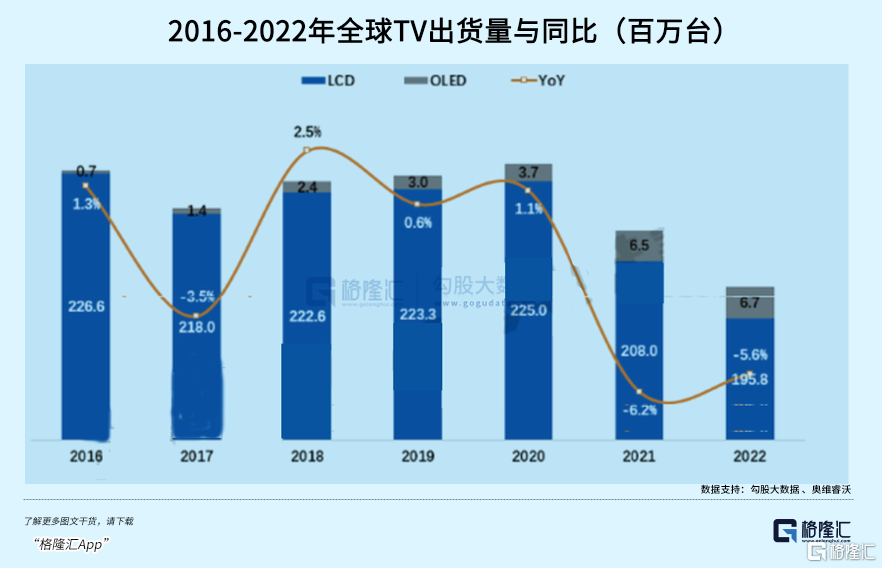

還有電視。2022年,全球電視出貨量2.02億台,同比下滑5.6%。另據TrendForce集邦諮詢調查顯示,2023年第一季全球電視需求受到淡季需求衝擊,出貨量下滑高達24.3%,僅達4199萬台,創下近10年同期新低。中國品牌第一季出貨下滑幅度超過平均值,達30.6%。

不管是產業數據看,還是從消費電子大廠業績看,我們都能真真切切感受到全球消費電子寒冬真的來了。

2

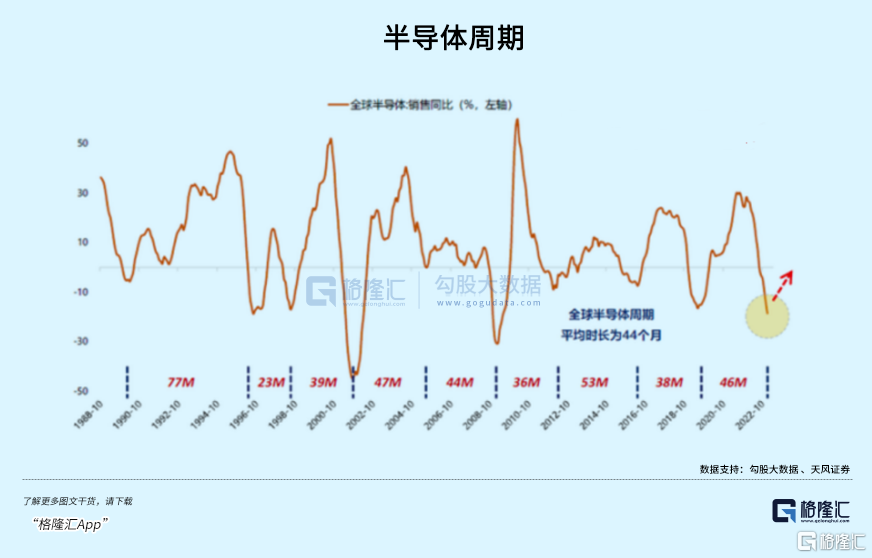

半導體存在明顯週期屬性,遵循需求上升→價格上升→產能上升→庫存上升→價格下降→產能下降的循環規律。時間上看,波谷到波峯上行為1-3年,而波峯到波谷下行為1-2年,完整週期大致為4-5年。

縱觀歷史,週期最長可達6年,比如1990年10月至1996年10月。週期最短的僅有23個月,出現在1996年10月至1998年10月,期間爆發過亞洲金融風暴。其實,半導體所謂週期與全球經濟週期是大升吻合的,邏輯上經濟活躍度高,對於消費電子需求旺盛,反之亦然。2001年互聯網泡沫破裂、2008年次貸危機,當年10月均見到半導體週期谷底。

本輪週期中,波峯出現在2021年8月,當月全球半導體銷售同比增速高達29.7%。為何會在這裏出現高點?因為歐美央行在2020年瘋狂釋放貨幣流動性以及採取了極為誇張的財政政策,導致2021年經濟出現明顯火熱態勢。而2022年開始,通脹失控,加之暴力加息,經濟增速大幅放緩,半導體需求下行,行業週期趨而直下。

有券商機構直言,在人工智能科技浪潮催化下,半導體週期要見底了,正在醖釀新一輪復甦週期。話沒毛病,關鍵是本輪下行週期會下行多久,下行深度會有多深,會超過2001年以及2008年嗎?

ChatGPT席捲全球,帶動眾多科技巨頭紛紛發佈相應產品大模型。這種熱潮會催生AI服務器需求,進而帶動CPU以及GPU、FPGA、ASIC等加速芯片的需求。但這方面需求能夠佔到整個半導體需求的比例有多少呢?不知道,目前看比例可能微乎其微。不過,未來隨着AI應用的普及以及算力需求的擴大,AI芯片需求應該會有一個比較大的增長。

其實,半導體下行週期見底還得錨定在全球經濟什麼時候見底。4月12日,美聯儲正式披露3月份議息會議紀要,明確提及,鑑於對近期銀行業發展的潛在經濟影響的評估,會議預測今年晚些時候經濟將開始出現“温和衰退”,隨後將在兩年內復甦。

這相當於美聯儲官宣了美國經濟在接下來會進入衰退的節奏中。由於硅谷銀行引發的一些列動盪危機,讓美國銀行業已經開始進行信貸緊縮。3月2日-3月29日,商業銀行信貸規模共計下降1.2%,而次貸危機期間收縮峯值為1.76%。尤其是3月最後兩週,銀行信貸跌幅創下歷史最高兩週下降記錄。

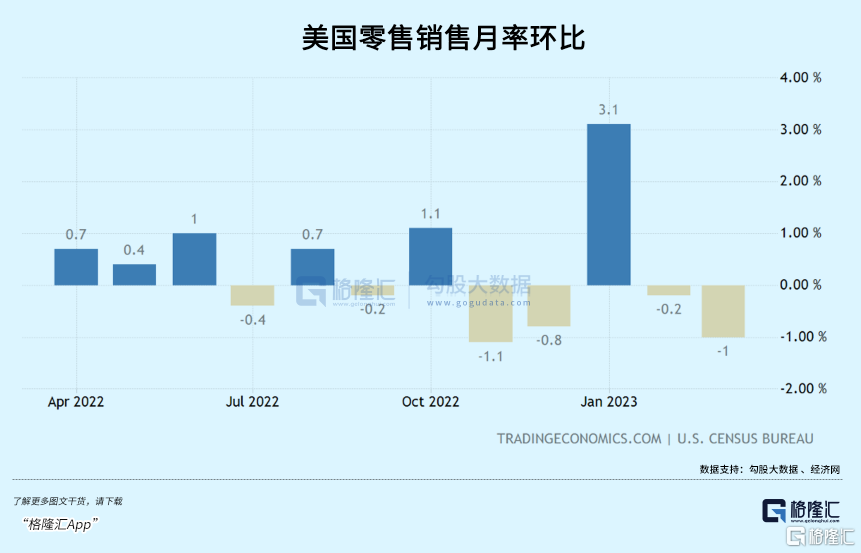

此外,最新披露的一些重要數據也顯示美國家庭支出和整體經濟的增長勢頭正在放緩。3月,美國零售銷售環比下降1%,預期為-0.4%,前值為-0.2%。其中,13個零售品類中有8個品類銷售額下降,其中加油站、一般商品和電子產品的降幅最大。報吿顯示,3月份汽車銷量下降1.6%。加油站銷售額下滑5.5%,為2020年4月以來最大降幅。

當然,美國經濟衰退也分淺度、中度和深度,不同級別對於全球半導體需求的影響是不一樣的。但基於這一次的宏觀環境來看,淺衰退的可能性會比較小,中度以及以上的可能性會更大一些。

如果朝着後者的情形去演化的話,就像三星預測的那樣,芯片市場需求困難狀況可能持續全年。那麼,本輪半導體見谷底的時間退後,下探深度可能會比預期還要糟糕一些。

3

今年全球經濟形勢趨於下行,尤其是第一大經濟體的美國若以較快的速度陷入衰退,會對於目前已經疲軟的消費電子產業鏈造成更大打擊,進而持續拖累半導體需求。當然,這是一個更大的宏觀維度。

具體到國內市場,就不太一樣了。首先,中國經濟週期至少領先歐美半年以上,目前處於經濟築底復甦狀態中,雖然接下來也會受到外圍經濟的擾動,但整體維持5%左右的增長難度不算大。其次,破解芯片“卡脖子”難題,實現科技自立自強的緊迫感越趨強烈,政策上呵護有加,國產替代的邏輯是比較硬核的。

A股整個半導體行業從2021年8月至今年3月中旬,跌幅足足超過40%。隨後,開啟了一波超過20%的反彈,且可能在接下來繼續演繹不錯行情。但同時,也需要緊繃一根弦,就是外圍消費電子需求的超預期下滑。