本文來自格隆匯專欄:天風宏觀宋雪濤 作者:宋雪濤

10月第1周各大類資產性價比和交易機會評估:

權益——不必太過悲觀,大盤價值反彈空間更大

債券——轉債進入交易擁擠度低區,反彈概率開始加大

商品——緊縮交易主導定價邏輯

匯率——日本零利率,英國寬財政,歐元區最難熬

海外——聯儲的目標函數發生轉變的時點要等到11月中期選舉後

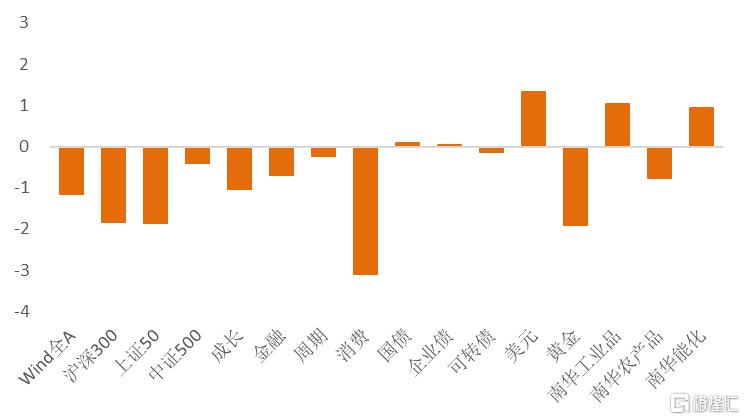

圖1:9月第4周各類資產收益率(%)

資料來源:Wind,天風證券研究所

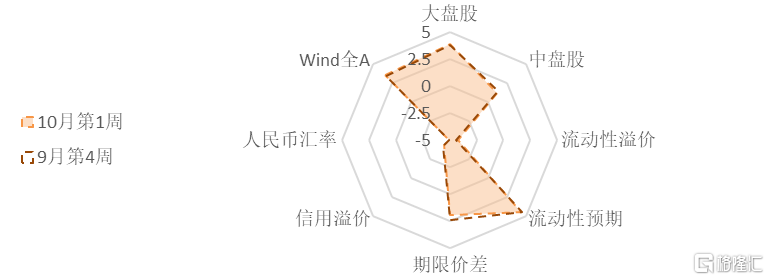

圖2:10月第1周國內各類資產/策略的風險溢價

資料來源:Wind,天風證券研究所

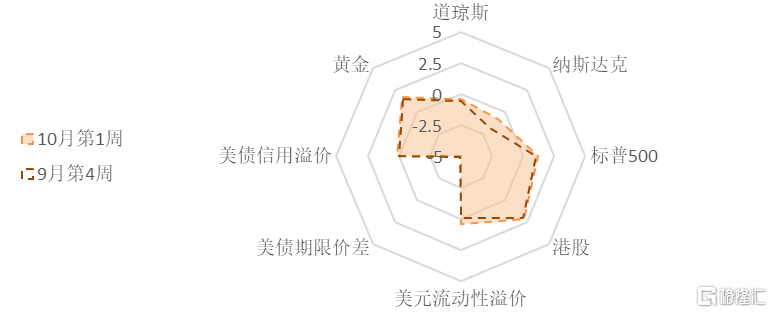

圖3:10月第1周海外各類資產/策略的風險溢價

資料來源:Wind,天風證券研究所

注:權益風險溢價表示股票的風險收益比,風險溢價越高代表風險收益比越高;

流動性溢價為市場對於當前流動性鬆緊程度的價格映射;

流動性預期為市場對於遠期流動性鬆緊程度的預期。

1、權益:不必太過悲觀,大盤價值反彈空間更大

9月第4周,國內新冠疫情進一步緩解,單日周均新增感染(確診+無症狀-轉歸)從上週的869例穩步回落至714例。截止9月23日,全國共有高風險地區快速下降至613個,中風險地區下降至791個。中秋節後,物流運輸出行數據恢復到正常水平。9月16日至9月23日鐵路貨運發運量較上週略微上升1.75%(上週環比上升0.01%);高速貨運上漲19.14%,逆轉了回落趨勢;貨運航班環比上升10.08%(上週環比下降10.79%)。民航航班單日執行量回到5500班次以上(上週初僅3000班次左右)。

風險溢價方面,Wind全A目前估值水平處於【便宜】區間(85%分位,詳見圖2),上證50與滬深300的估值處於【便宜】水平(89%和90%分位),中證500的估值維持【較便宜】水平(62%分位)。金融估值維持【很便宜】(92%分位),週期估值【很便宜】(95%分位),成長估值【很便宜】(94%分位),消費估值【較便宜】(75%分位)。風險溢價從高到低的排序是:週期>成長>金融>消費。

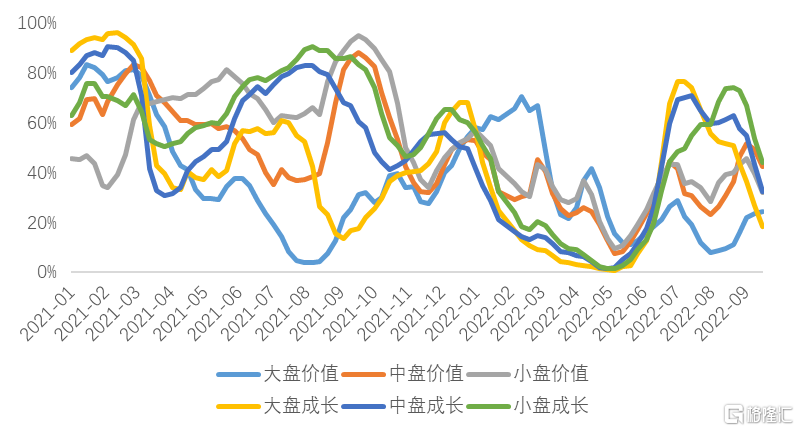

擁擠度方面,所有風格擁擠度都回到中性下方,風格之間的差異進一步彌合。大盤價值的擁擠度與上週持平(24%分位),大盤成長快速回落至19%分位。大盤風格(無論是成長還是價值)的交易擁擠度低於中盤和小盤。大盤成長和價值都處在25%分位以下的較低位置,從短期盈虧比的角度來看,吸引力較高。小盤成長的交易擁擠度下降至中性下方(44%分位),中盤成長的擁擠度回落到33%分位。中盤和小盤價值的擁擠度略微下跌至42%和32%分位。

圖4:風格指數交易擁擠度(百分位數)

資料來源:WIND,天風證券研究所

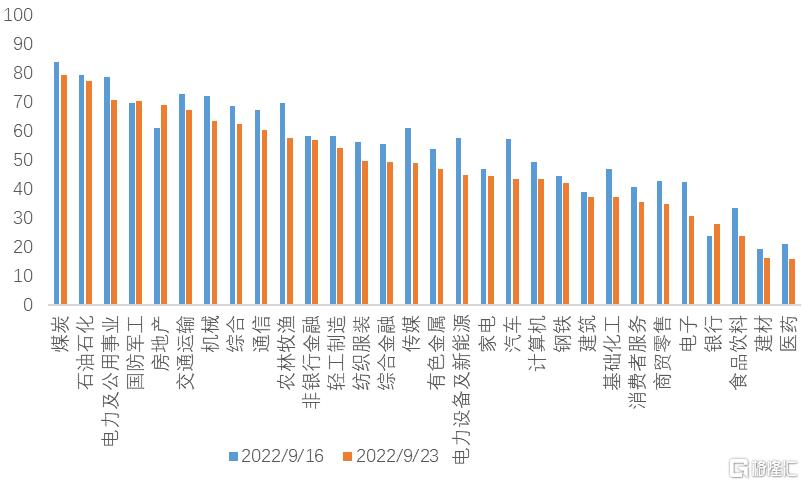

30個一級行業的平均擁擠度分位數相較上週又下降了5%,只有三個行業交易擁擠度相較上週提升(軍工、地產和銀行),其餘27個均有不同幅度的下降。煤炭、石油石化、電力、軍工的擁擠度最高,房地產的擁擠度繼續快速回升,食品飲料、電子、醫藥、建材、銀行的擁擠度最低,短期盈虧比較有吸引力。

圖5:一級行業交易擁擠度(百分位數)

資料來源:WIND,天風證券研究所

9月第4周,北向資金淨流出61.34億人民幣,與上週基本持平。其中,天齊鋰業、立訊精密及陝西煤業的淨流入規模靠前。此外,南向資金淨流入108.27億港幣,也與上週保持一致。恆生指數的風險溢價保持在在72%分位,估值中性偏低。

2、債券:轉債進入交易擁擠度低區,反彈概率開始加大

9月第4周,央行公開市場操作淨投放920億,是自7月末以來的首次正值淨投放。資金面保持平穩,流動性溢價維持在歷史低位(8%分位),處於【極寬鬆】水平。市場對未來流動性收緊的預期維持高位(94%分位)。

9月第4周,期限價差已持續兩週回落,但仍處於偏高位置(69%分位),久期策略性價比較高。信用溢價較上週小幅回落,處於歷史低位(7%分位),中低評級利差仍窄,高評級和中低評級信用債估值都極貴(信用溢價分別處在7%分位和7%分位),評級利差維持在歷史較低位置,信用下沉的性價比極低。

9月第4周,債券市場的樂觀情緒仍處在中高位置。利率債的短期交易擁擠度較上週有明顯回落,但還處在較擁擠位置(71%分位),利率債的短期盈虧比仍低。中證轉債與信用債的短期交易擁擠度持續回落,分別回落至17%分位和41%分位,轉債已經進入擁擠度低區,短期反彈概率正在加大。

3、商品:緊縮交易主導定價邏輯

能源品:9月第4周,布倫特油價持續下跌6.59%,收於85.54美元/桶。庫存方面,美國戰略石油儲備也持續減少,較上週下跌1.59%。目前,衰退預期與供給溢價的博弈劇烈,9月FOMC加息75bps且聯儲鷹派態度加劇讓天平再次倒向衰退,目前看來,11月中期選舉結束之前難以看到聯儲鷹派態度的拐點。同時,供給端未來的不確定性主要還是來自於地緣事件的變化:伊核協議談判、OPEC產量變化、俄烏衝突緩和以及歐盟對俄製裁、歐洲能源危機等等。如果中期選舉之後,聯儲收到政治壓力下降或供給側再次受地緣事件驅動出現收縮,油價可能再次掉頭向上。

基本金屬:9月第4周,LME銅下跌4.09%,錄得7444.5美元/噸, 銅油比處在相對低位。COMEX銅的非商業持倉擁擠度上升至26%分位。滬鋁也相應下跌2.32%,滬鎳卻依舊延續了上週的上漲趨勢,上漲3.89%。

貴金屬:9月第4周,倫敦現貨金價下行1.82%,收於1643.6美元。COMEX黃金的非商業持倉擁擠度在回落至6%分位。但是,全球最大的黃金ETF-SPDR的黃金持倉總量較上週基本持平,市場情緒穩定偏消極。

4、匯率:日本零利率,英國寬財政,歐元區最難熬

8月傑克遜霍爾會議之後,聯儲鷹派態度開始逐步加碼,非美貨幣隨之開始了轟轟烈烈的貶值。美元指數站上112,歐元創下歷史新低,英鎊創1985年來的新低,美元兑日元暴漲至近145,接近1998年的高點。

不同國家貨幣貶值的原因不盡相同。歐洲即使跟隨美聯儲的腳步加息也抑制不住貶值的趨勢,因為歐洲經濟更經不起連續加息,歐洲經濟受到俄烏衝突帶來的供給衝擊更為直接。日本在國際政治上對美國的戰略跟隨已經做的足夠到位,積極加入印太戰略,與俄羅斯在產業鏈上做切割,並在亞太地緣政治中表現強硬,拜登相較特朗普明顯淡化了貿易平衡的矛盾,日央行不改貨幣政策,放任匯率貶值是對本國出口的保護。

9月第4周,在岸美元流動性溢價上升至18%分位,但整體上看,在岸美元流動性依然寬鬆。9月FOMC聯儲加息75,離岸美元流動性溢價跟隨在岸小幅上漲,維持在歷史高位(91%分位),流動性溢價的分化表徵着美國和非美經濟體之間金融條件的差異仍在擴大,在兩者收斂之前,美元強勢難以逆轉。

9月第4周,人民幣匯率持續走弱,離岸人民幣匯率上行1.59%至7.13,截至目前,人民幣性價比仍處在歷史絕對低位(0.06%分位),本輪貶值已經接近我們給出的第二目標位(7.0以上),貶值從空間上看逐漸充分,但趨勢性升值的時間點仍需等待。目前,匯率貶值對資金流出和A股市場情緒的影響也弱於歷史相同匯率點位時期。人民幣的短期交易擁擠度持續下降至1%分位,看多人民幣的情緒維持在低位。

5、海外:聯儲的目標函數發生轉變的時點要等到11月中期選舉後

9月FOMC聯儲第三次加息75bps,基準利率(聯邦基金利率)達到3~3.25%,點陣圖顯示今年底的加息終點預測大幅提高至4.4%(中位數),2023年為4.6%。亞特蘭大聯儲GDPnow對三季度美國GDP環比增速預測值為0.3%。

越來越多的證據顯示聯儲加息不是算經濟賬,而是在算政治賬,拜登和民主黨控制不住通脹的“鍋”要讓聯儲來背,聯儲明知加息對壓低CPI增速幾無作用,但仍然要在政治壓力上完成規定動作。在11月8日中期選舉前的11月議息會議可能仍要政治優先,聯儲的目標函數發生轉變的時點在中期選舉之後。

當前市場依然是緊縮交易為主,未來重回衰退寬鬆交易的關鍵路標是中期選舉。9月第4周,CME美聯儲觀察顯示,期貨隱含的全年加息次數預期略有上升至16.7次的高位(每次25bp),另外預計11月加息75bps的概率為72.9%,12月在加息50bps的概率為70.6%。

9月第4周,受聯儲鷹派加碼的驅動,10Y名義利率上行24bp至3.69%,10Y實際利率上行25bp至1.32%。10年期盈虧平衡通脹預期下行1bp至2.37%。10年-2年美債利差繼續維持倒掛,10年-3個月利差處上升至0.45%左右。美國信用溢價處於中等水平(52%分位),投機級與投資級信用溢價仍在中位數附近(51%和53%分位),信用環境較8月中旬略微改善。

9月第4周,三大美股指均隨着9月新一輪的加息持續下跌,VIX上升至30左右。風險溢價方面,標普500和道瓊斯的風險溢價分別處於中性偏高和中性偏低水平(處於1990年以來的62%歷史分位和46%歷史分位),納斯達克的風險溢價有所回升,漲至42%分位,但性價比仍在中性下方。

風險提示

風險提示:出現致死率提升的新冠變種;經濟復甦斜率不及預期;貨幣政策超預期收緊

報吿來源:天風證券股份有限公司

報吿發布時間:2022年10月1日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。