本文來自格隆匯專欄:中金研究,作者: 胡驥聰 朱垠光等

摘要

熱點關注:首批跨市場政金債ETF或為市場帶來哪些變化?

發審動態:首批跨市場債券ETF發行,多家基金公司積極佈局。近日,首批8只跨市場政金債ETF獲批。在這些產品中,當前已有4只ETF開始發行。自2020年末首批政金債ETF申報以來,共有19家基金公司密集申報該類產品。這些產品主要跟蹤中債政策性金融債指數和中債國開行債券指數,期限上涵蓋範圍較廣,包括0-3年、0-5年、1-5年、7-10年和5年恆定久期產品等,滿足了投資者對於期限的不同需求。

市場狀況:債券型ETF發展迅速,政金債ETF發展可期。2022年以來,債券型ETF發展迅速。當前市場共有14只債券ETF,規模合計437億元。相較2022年3月末,當前債券ETF的規模增長了88.5%。對於當前債券型ETF,短融ETF市場規模最大,為187億元,佔44%的市場份額,其次為近日完成發行的首隻政金債ETF,已佔18%的市場。我們預計隨着更多的政金債ETF發行結束,政金債ETF的市場份額將進一步擴大,發展可期。

發展展望:擴充低風險投資譜系,強化債券市場互聯互通

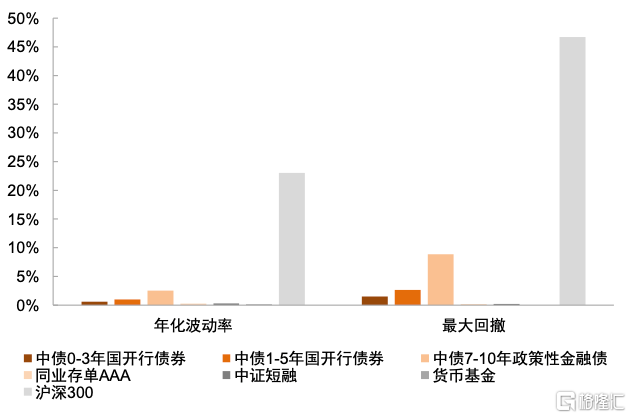

1)低風險投資譜系進一步擴充。政金債ETF的底層資產信用風險較低,產品的推出豐富了交易所場內低風險產品序列。從當前發行產品跟蹤的政金債指數表現來看,收益整體高於中證短融指數,其中期限更長的中債7-10年政策性金融債指數長期收益更為突出。但就風險而言,也承擔了相對中證短融指數更高的波動率和最大回撤。

2)持倉透明度高,流動性強,費率較低。一方面,ETF主要資產投資於相應指數的成分,持倉透明度較高,投資較為分散。另一方面,投資者既可以通過現金申購贖回,又可以在交易所掛牌交易,交易便捷且流動性好,資金最快當天可用,投資效率高。指數投資也降低了基金的管理成本,使得基金的整體費率低於主動管理的相似基金。

3)債券市場互聯互通得到強化。當前我國政金債共計有近300只,存量規模約21.4萬億元,整體體量較大。從細分結構來看,大部分政金債在銀行間交易。我們認為,一方面跨市場ETF不但方便投資平常難以投資的銀行間債券市場,拓寬了投資者的投資渠道,為銀行間市場引入活水。另一方面,當前的債券型ETF主要的投資標的集中於交易所市場,而跨市場交易及資金要素的流動將進一步的推動交易所和銀行間市場間的互聯互通。

4)市場震盪下,滿足投資者的配置需求。在當前國際環境緊張、股票市場整體震盪之時,投資者避險情緒上升。疊加資管新規下保本理財產品“剛性兑付”的破除,我們認為該類產品能夠承接部分投資者低風險投資的需求。

5)或將吸引更多境外投資者和境內個人投資者入場。對於境外投資者,當前海外對我國債券資產的配置相對偏低。相較於個券,ETF的投資方式相對分散,受到更低的研究約束,通過ETF投資佈局也相對便捷、成本較低,我們認為,政策性金融債ETF產品有利於吸引更多境外資金。對於境內的個人投資者,通過ETF的方式參與政金債投資,能夠有效降低准入資質的限制。政金債ETF也可以滿足近年個人投資者逐步提升的需求,優化投資者結構。

產品發行:

公募基金:基金髮行回暖,債券型基金髮行熱度較高。7月公募基金總體新發行數量為109只,新發行規模為1,298.4億元,發行熱度回落至近一年中位水平。其中,股票型基金髮行熱度較高,發行規模達512.3億元,為近一年高位,混合型基金髮行規模也相對上月大幅增長55.9%,而債券型基金新發規模下降較為明顯。

►主動股票基金:主動股票型基金髮行規模回升。主動股票基金7月新發數量27只,較上月小幅下降15.6%;新發規模為253.5億元,較上月大幅增長73.7%。就類型而言,新發產品以偏股混合型基金為主。

►被動股票基金:中證1000ETF產品受捧。被動基金7月新發數量22只,發行規模484.0億元,較上月增長5.5倍。其中ETF規模為483.8億元,新發產品中中證1000ETF做出主要貢獻。

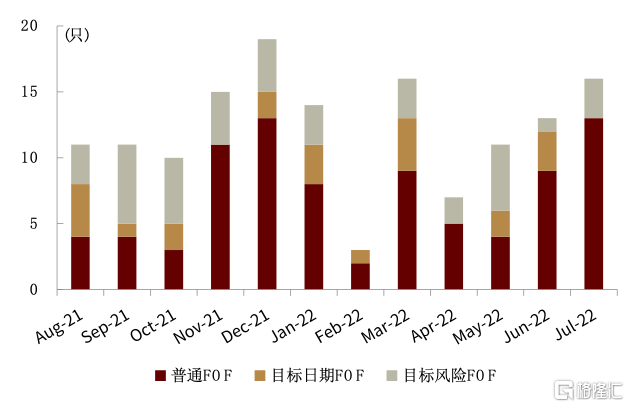

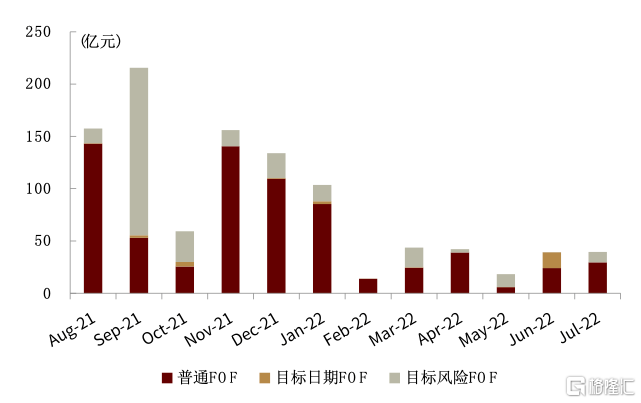

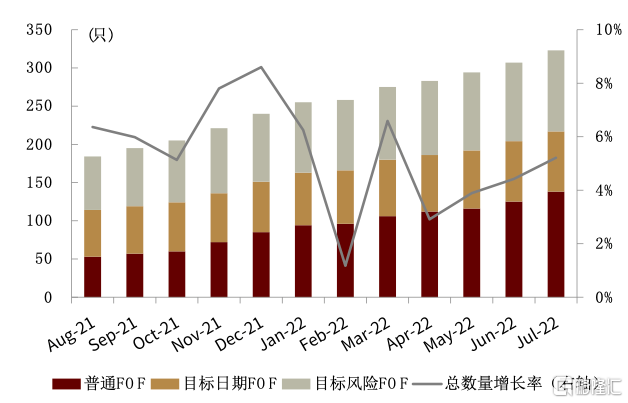

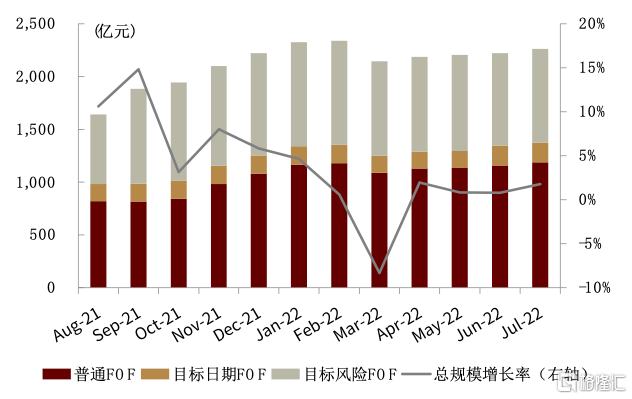

►FOF:發行數量處於高位。7月FOF基金新發數量16只,為近一月高點,新發規模39.4億元,與上月基本持平。其中普通FOF發行規模29.5億元,目標風險FOF發行9.9億元,而目標日期FOF該月未發行新產品。

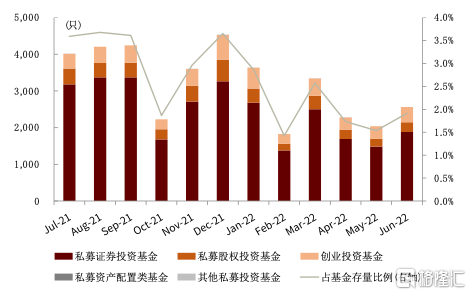

私募基金:私募證券投資基金髮行熱度提升。6月私募基金備案通過規模也延續下行趨勢,為486.1億元,較上月小幅增長13.2%。其中私募證券投資基金備案規模為163.9億元,較上月回升21.5%,但仍處近一年相對低位。

銀行理財:產品整體發行熱度下降。7月銀行理財產品新發行2,592億元,發行規模較上月回落33.4%。按投資性質分類,混合類和固定收益類產品發行規模下降較為明顯;按期限類型,除3年期以上的產品發行規模有所上升,其他期限的產品發行規模均有不同程度的下降。對於固收+產品,7月新發數量為1,431只,較上月回落22.1%。

市場表現:

公募基金:債券類產品漲幅靠前。7月A股市場有所回調,該月以股票為主要投資標的的公募基金整體下跌。其中,被動指數型基金和增強指數型基金跌幅較大,而債券型基金整體上漲,債券型基金中可轉換債券型基金漲幅居前。

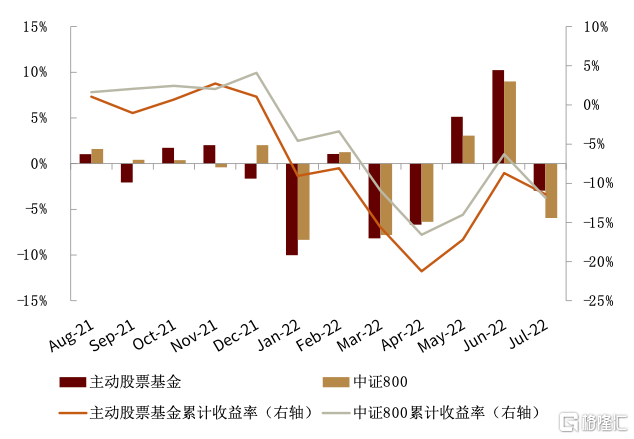

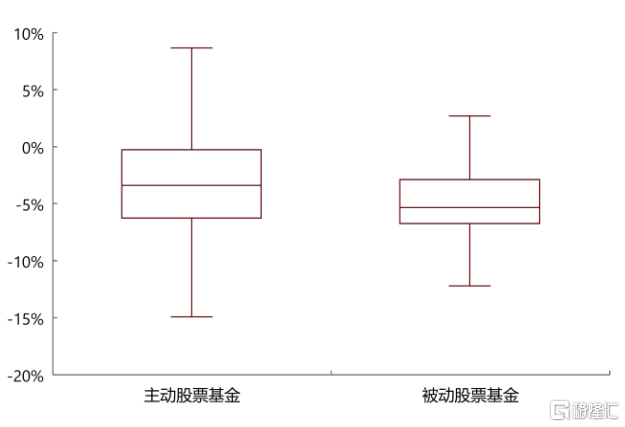

►股票基金:主動股票基金7月錄得負收益。主動股票基金7月收益為-2.96%,高於同期中證800收益(-5.9%)。從主動股票基金與被動股票基金收益結構來看,7月主動股票基金中位數收益高於被動股票基金。

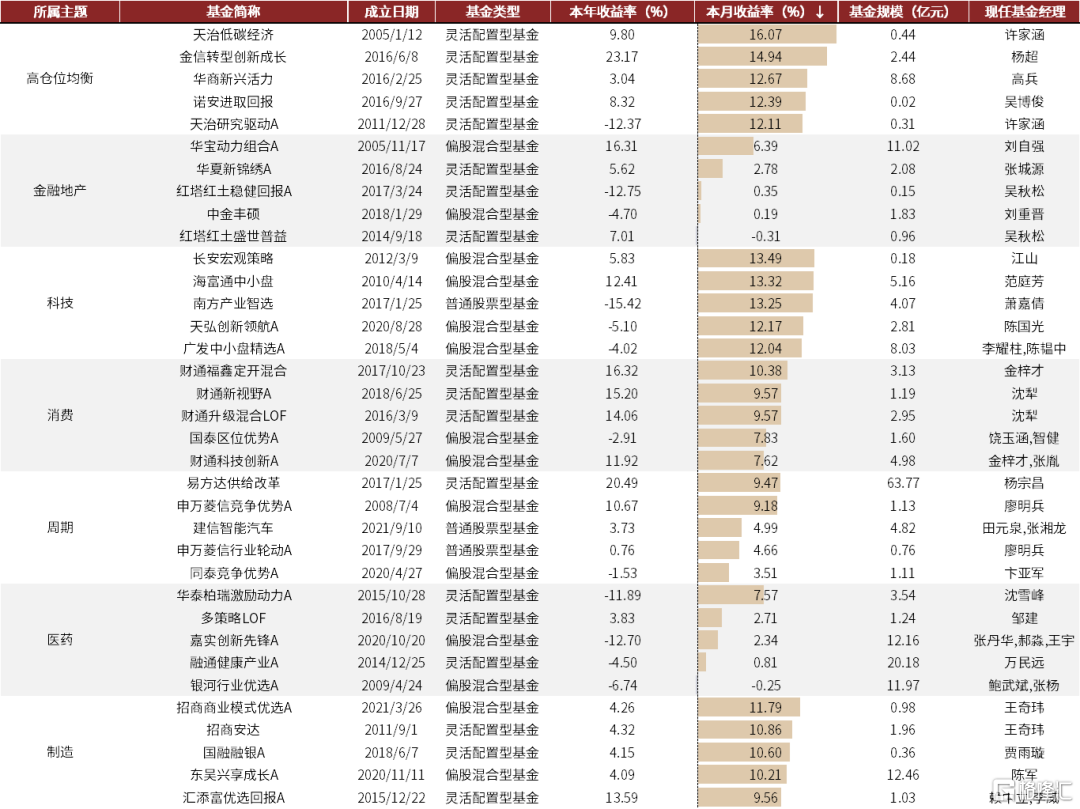

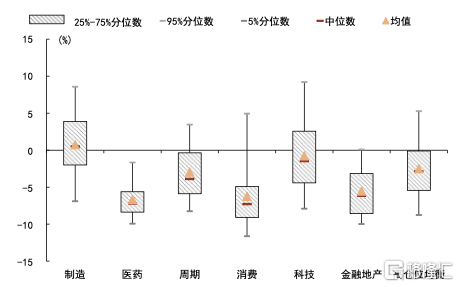

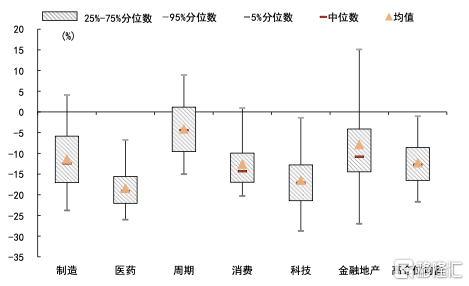

►主題基金:僅製造主題錄得小幅上漲。7月除製造主題(+0.74%)外,其他細分品類主題基金均錄得負收益,其中醫藥(-6.65%)、消費(-6.25%)和金融地產(-5.51%)主題基金平均跌幅在5%以上。

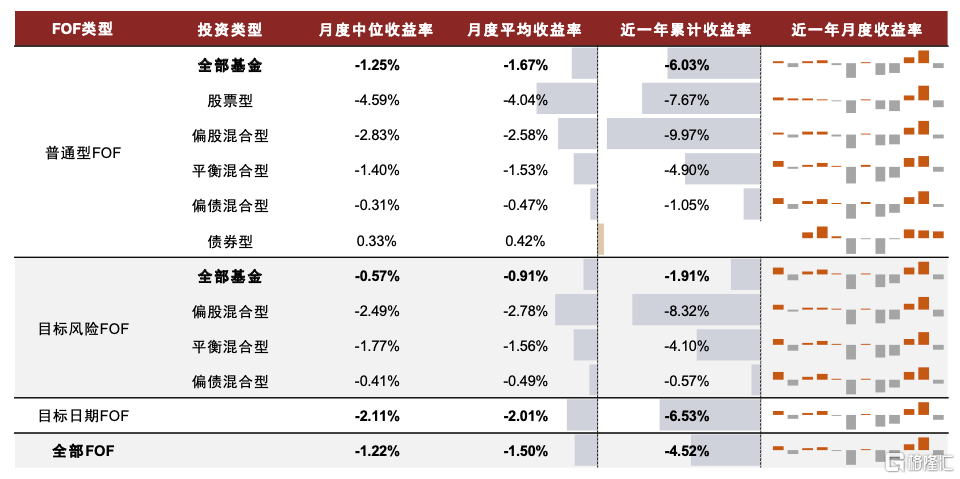

►FOF:目標日期型FOF整體跌幅相對較大。7月FOF產品整體月度收益率為-1.50%。各類別來看,僅債券型普通FOF錄得小幅上漲,其他細分類別的普通型和目標風險FOF均有不同程度的下跌。目標日期FOF整體跌幅相對較大,為2.01%。

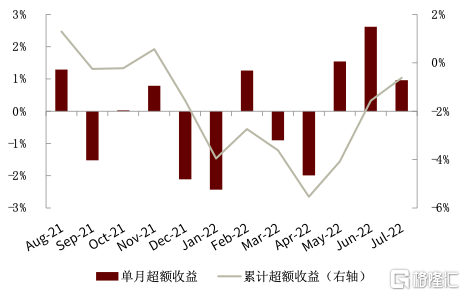

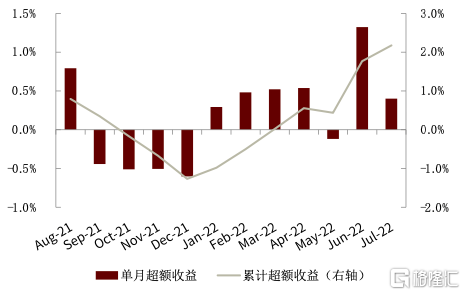

►量化基金:主動型和指數增強型基金錄得正超額收益。7月主動型和指數型量化基金錄得正超額收益,分別為0.96%和0.40%,而對沖量化基金整體超額收益為負(-0.23%)。以滬深300和中證500為基準的指數型量化基金平均超額收益持續為正,分別為0.58%和0.27%。

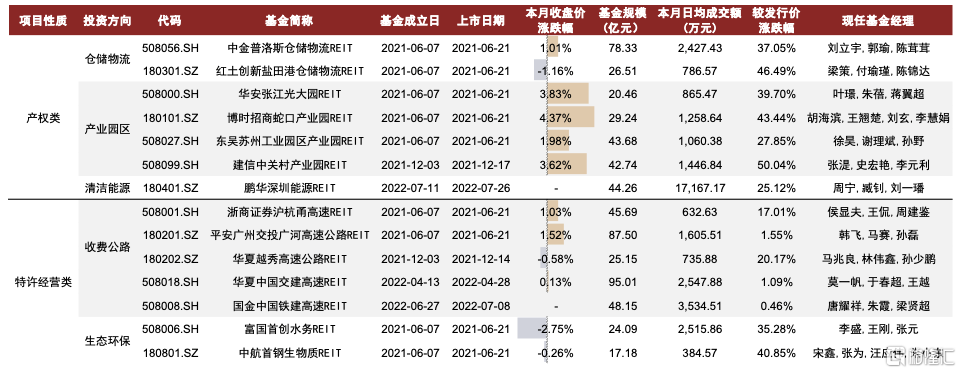

►REITs:多數REITs收益為正,成交活躍度小幅降低。近一個月全部12只REITs中,僅有4只產品錄得負收益,其中富國首創水務REIT跌幅最大,為-2.75%。上漲的產品中產權類產業園區REITs整體漲幅較大,其中博時招商蛇口產業園REIT領漲,該月上漲4.37%。過去一個月REITs市場活躍度小幅回升,其中華夏中國交建高速REIT交易最為活躍,區間日均成交額2,548萬元。

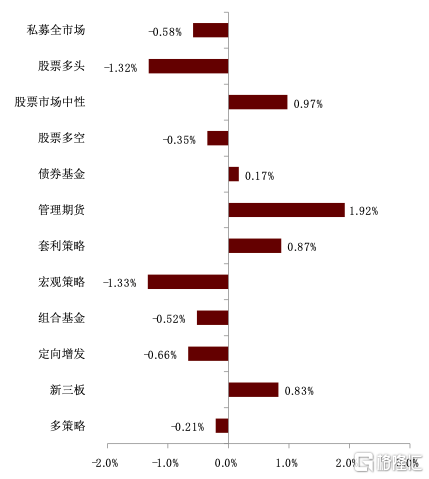

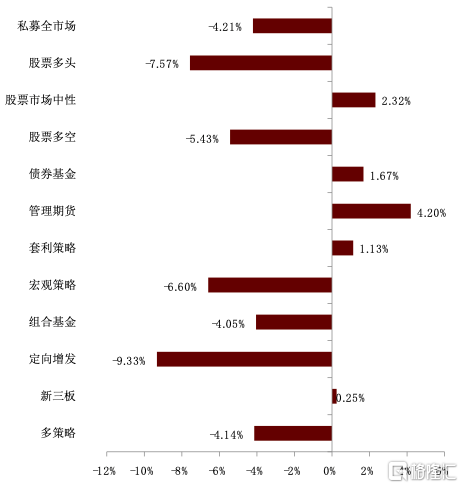

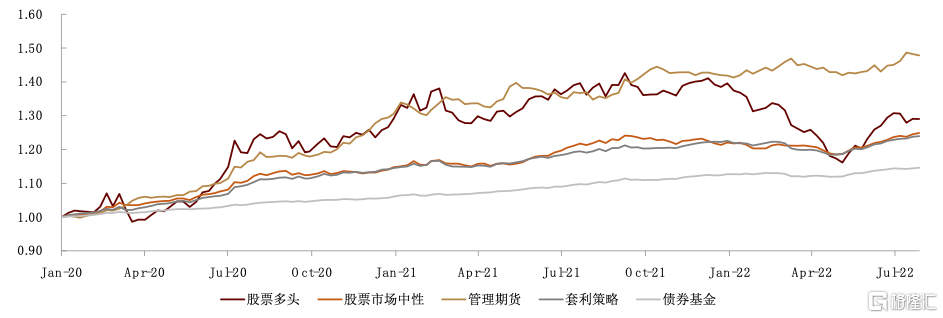

私募基金:7月管理期貨和股票市場中性策略私募基金領漲。7月各類私募策略漲跌互現,其中,管理期貨、股票市場中性和套利策略私募基金漲幅最大,分別上漲1.92%、0.97%和0.87%。今年年初以來,管理期貨、股票市場中性和債券基金策略領漲。

正文

熱點關注:首批跨市場政金債ETF或為市場帶來哪些變化?

發審動態:首批跨市場債券ETF發行,多家基金公司積極佈局

近日,首批8只跨市場政金債ETF獲批,包括華安、博時、富國、平安、廣發、建信、招商和國泰旗下的產品。在這些產品中,當前已有4只ETF開始發行,其中華安中債1-5年國開行債券ETF已結束募集,共計募集80億元。

多家基金公司積極佈局政金債ETF。自2020年末首批政金債ETF申報以來,共有19家基金公司密集申報該類產品,合計24只產品。在跟蹤指數上,這些產品主要跟蹤中債政策性金融債指數和中債國開行債券指數,其他跟蹤指數還包括中證恆定久期國開債、中證恆定久期政策性金融債和上海清算所0-5年政策性金融債等;在債券期限上,涵蓋範圍較廣,包括0-3年、0-5年、1-5年、7-10年和5年恆定久期產品等,滿足了投資者對於期限的不同需求;在債券發行人上,除了多數產品跟蹤指數的成分券發行人為全部政策性銀行外,還有產品跟蹤國家開發銀行或中國農業發展銀行單家銀行發行的政金債表現。

圖表1:已申報的跨市場政金債ETF

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表2:目前共8只政金債ETF獲批,其中4只產品已開始(完成)發行

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

市場狀況:債券型ETF發展迅速,政金債ETF發展可期

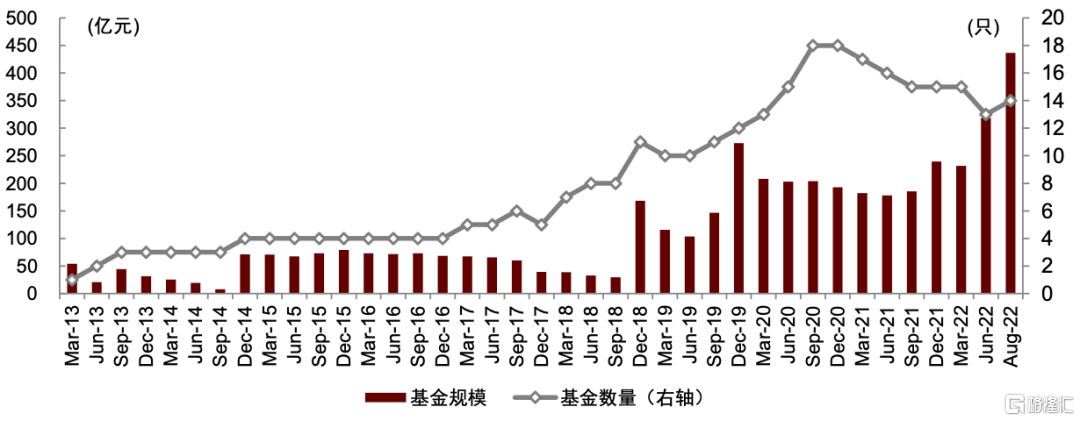

2022年債券型ETF發展迅速。當前市場共有14只債券ETF,規模合計437億元。在數量上,自2013年至2020年,債券ETF數量呈現長期的增長趨勢,並在2020年末到達18只的高點。此後,債券ETF的數量不斷下降,截至2022年8月17日,債券ETF數量已降至14只。在規模上,債券ETF自2021年6月以來規模明顯上升,規模由177.8億元增長至當前的307.8億元。其中,今年一季度以來債券ETF規模增長迅速。相較2022年3月末,當前債券ETF的規模增長了88.5%。

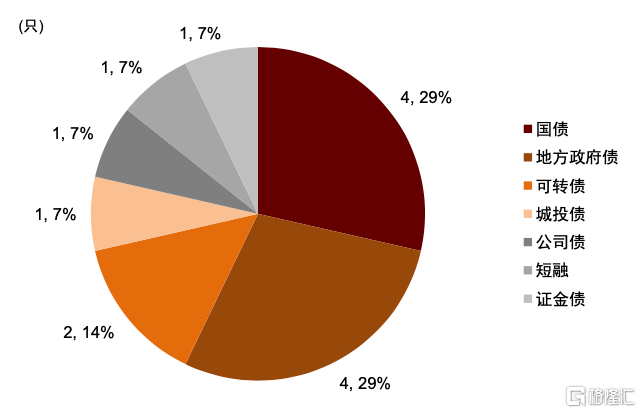

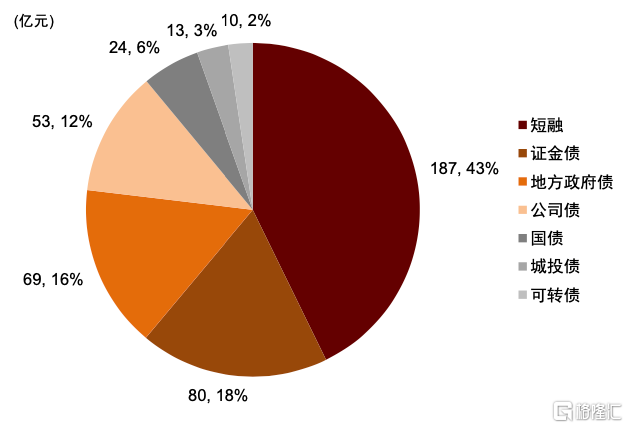

短融ETF為市場最大產品,政金債ETF發展可期。當前市場數量最多的債券型ETF為國債和地方政府債,各有4只產品,其次為可轉債ETF,有2只產品。就規模而言,若計入近期發行的華安中債1-5年國開行債券ETF,短融ETF雖然只有1只產品,但是市場規模最大,為187億元,佔44%的市場份額,其次為政金債ETF,已佔18%的市場。我們預計隨着更多的政金債ETF發行結束,政金債ETF的市場份額將進一步擴大,發展可期。

圖表3:2022年我國債券型ETF規模迅速提升

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表4:債券型ETF標的類型數量分佈

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表5:債券型ETF標的類型規模分佈

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

發展展望:擴充低風險投資譜系,強化債券市場互聯互通

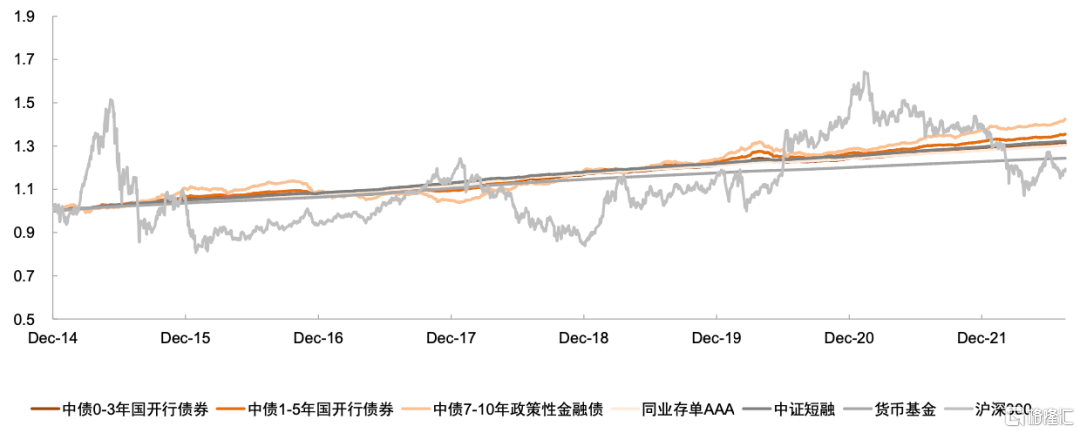

低風險投資譜系進一步擴充。政金債ETF的底層資產信用風險較低,產品的推出豐富了交易所場內低風險產品序列。對於當前獲批的8只政金債ETF,不但包括0-3年期限相對較短的產品,也有7-10年等期限較長的產品,滿足了投資者的差異化需求。從當前發行產品跟蹤的政金債指數表現來看,中債1-5年國開行債券指數和中債7-10年政策性金融債指數2015年以來的收益高於中證短融,其中期限更長的中債7-10年政策性金融債指數長期收益更為突出。但就風險而言,這兩隻收益更高的指數也相應承擔了相對短融更高的波動率和最大回撤。

持倉透明度高,流動性強,費率較低。一方面,ETF主要資產投資於相應指數的成分,持倉透明度較高,投資較為分散。另一方面,投資者既可以通過現金申購贖回,又可以在交易所掛牌交易,交易便捷且流動性好,資金最快當天可用,投資效率高。指數投資也降低了基金的管理成本,使得基金的整體費率(當前發行產品管理費率和託管費率分別為0.15%和0.05%)低於主動管理的相似基金。

圖表6:政金債指數歷史表現

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表7:政金債指數風險收益對比

資料來源:Wind,中金公司研究部;注:數據區間2014.12.31-2022.8.17

圖表8:政金債指數風險高於短融指數

資料來源:Wind,中金公司研究部;注:數據區間2014.12.31-2022.8.17

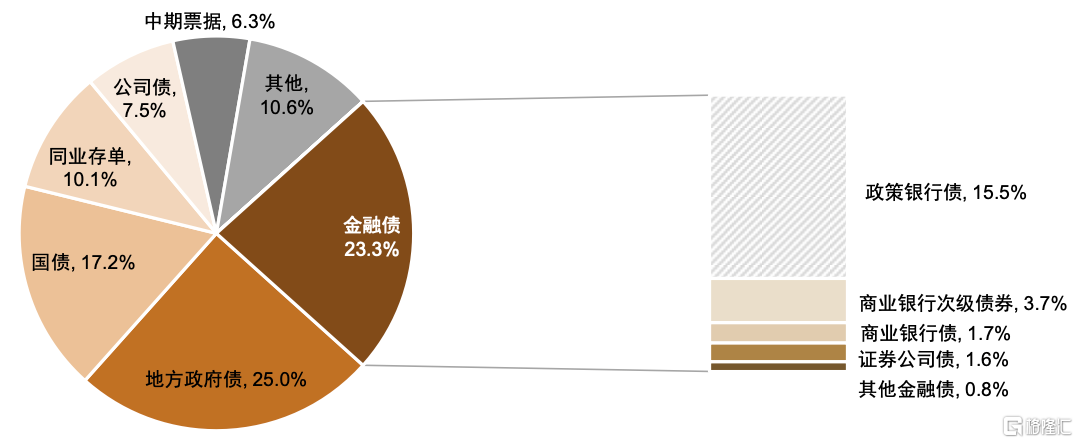

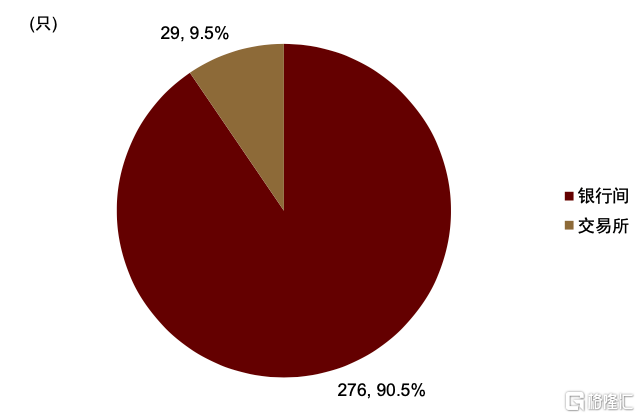

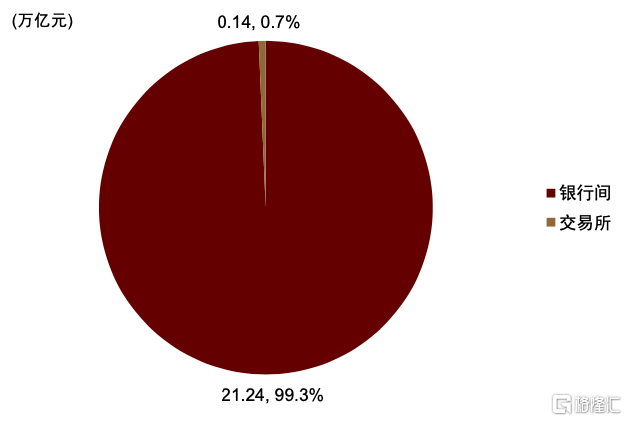

債券市場互聯互通得到強化。2019年中國證監會、中國人民銀行在聯合發佈《關於做好開放式債券指數證券投資基金創新試點工作的通知》[1]中明確,擬推出跨市場債券品種為投資標的,可在交易所上市交易或在銀行間市場協議轉讓的債券指數公募基金。此後在今年年初,《銀行間債券市場與交易所債券市場互聯互通業務暫行辦法》發佈,規範了銀行間債券市場與交易所債券市場互聯互通業務的規範有序開展。當前我國政金債共計有近300只,存量規模約21.4萬億元,佔各類債券總量的15.5%,整體體量較大。從細分結構來看,其中29只共計0.14萬億元的政金債在交易所交易,市場規模相對較小。作為首批跨市場ETF,我們認為,一方面,由於銀行間市場投資的高參與起點,投資者可以通過政金債ETF的現金申贖類機制投資平常難以投資的銀行間債券市場,拓寬了投資者的投資渠道,為銀行間市場引入活水。另一方面,當前的債券型ETF主要的投資標的集中於交易所市場,而跨市場交易及資金要素的流動將進一步的推動交易所和銀行間市場間的互聯互通。

圖表9:政策性金融債約佔我國存量債券15.5%的市場

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表10:政金債交易場所數量分佈

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表11:政金債交易場所規模分佈

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

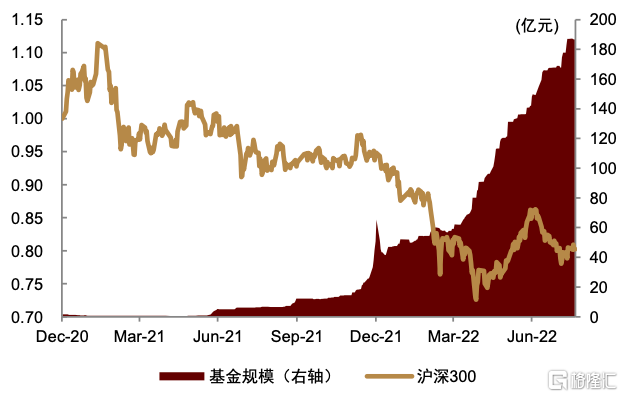

市場震盪下,滿足投資者的配置需求。以當前市場規模最大的短融ETF為例,隨着2022年1-4月股票市場的下行,短融ETF受到關注,規模快速增長。作為同樣低風險的政金債ETF,在當前國際環境緊張、股票市場整體震盪之時,投資者避險情緒上升。疊加資管新規下保本理財產品“剛性兑付”的破除,我們認為該類產品能夠承接部分投資者低風險投資的需求。

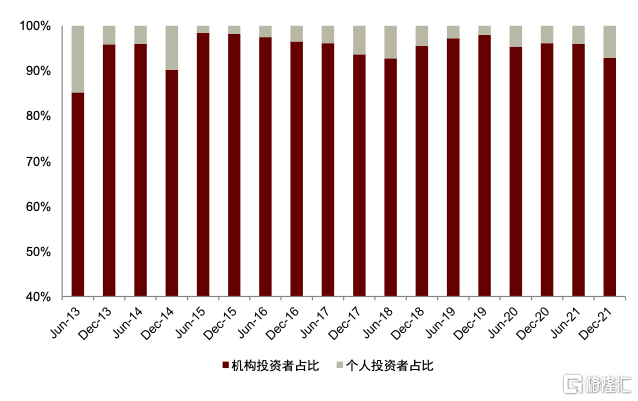

或將吸引更多境外投資者和境內個人投資者入場。海外市場發達經濟體債券指數基金髮展成熟,指數型債基成為大類資產配置的主流工具之一,其中政策性金融債是大量境外投資人的重要選擇,而當前海外對我國債券資產的配置相對偏低。相較於個券,ETF的投資方式相對分散,受到更低的研究約束,通過ETF投資佈局也相對便捷、成本較低,我們認為,政策性金融債ETF產品有利於吸引更多境外資金投資。對於境內的個人投資者而言,由於政金債個券的投資門檻相對較高,通過ETF的方式參與政金債投資,能夠有效降低准入資質的限制。近年來,債券型ETF中個人投資者的佔比明顯提升,政金債ETF也可以滿足這部分投資者的需求,進一步優化投資者結構。

圖表12:市場震盪下,短融ETF規模快速增長

資料來源:Wind,中金公司研究部;注:數據截至2022.8.17

圖表13:近年債券型ETF的個人投資者佔比有所提升

資料來源:Wind,中金公司研究部

公募基金:股票型基金髮行熱度提升,債券類產品漲幅靠前

產品發行

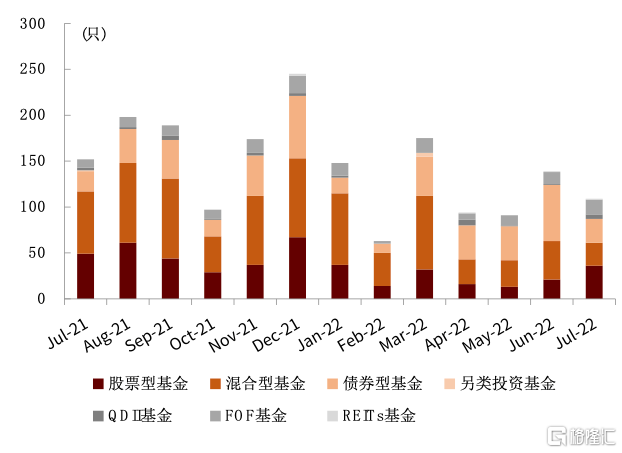

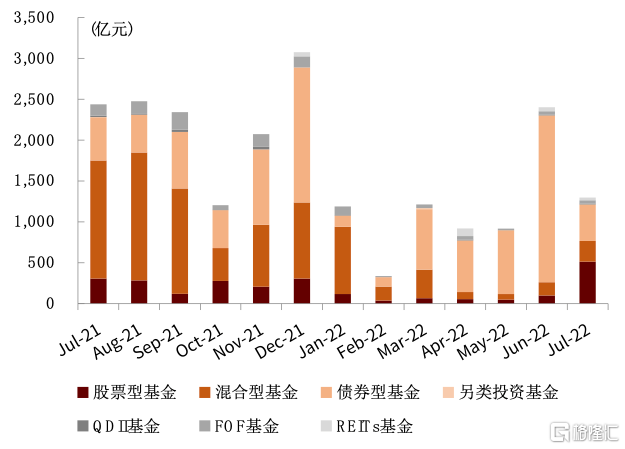

► 市場總體:股票型基金髮行熱度大幅提升。7月公募基金總體新發行數量為109只,新發行規模為1,298.4億元,發行熱度回落至近一年中位水平。其中,股票型基金髮行熱度較高,發行規模達512.3億元,為近一年高位,混合型基金髮行規模也相對上月大幅增長55.9%。債券型基金新發規模下降較為明顯,7月發行規模為444.9億元,相對上月大幅下降78.2%。

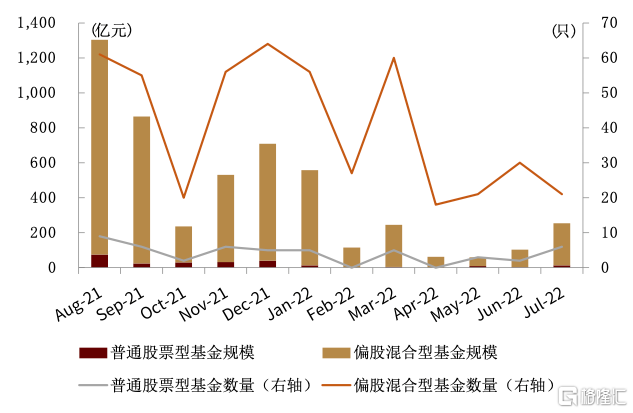

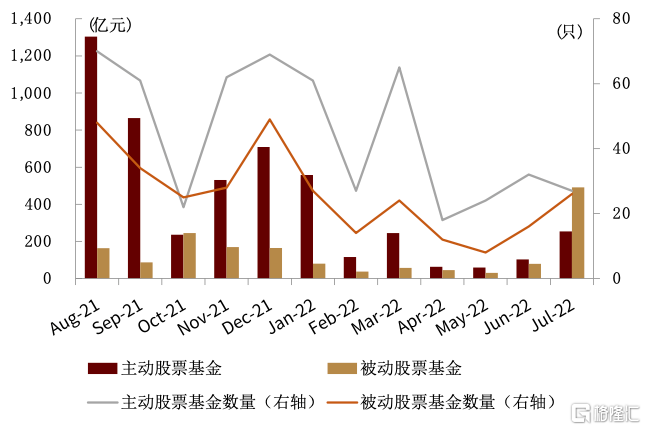

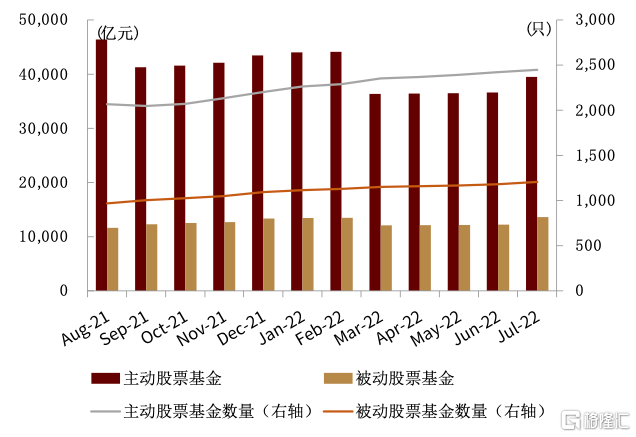

►主動股票基金:主動股票型基金髮行規模回升。主動股票基金7月新發數量27只,較上月小幅下降15.6%;新發規模為253.5億元,較上月大幅增長73.7%。就類型而言,新發產品以偏股混合型基金為主。

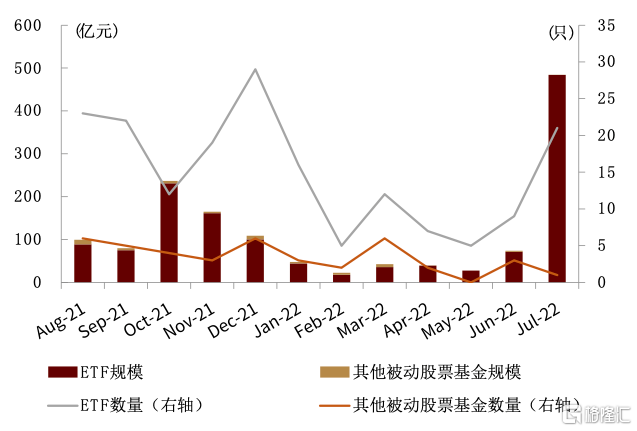

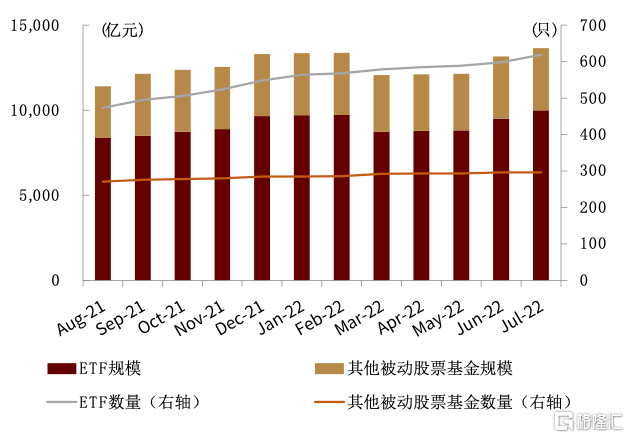

►被動股票基金:中證1000ETF產品受捧。被動基金7月新發數量22只,發行規模484.0億元,較上月增長5.5倍。其中ETF規模為483.8億元,新發產品中中證1000ETF做出主要貢獻。

►FOF:發行數量處於高位。7月FOF基金新發數量16只,為近一月高點,新發規模39.4億元,與上月基本持平。其中普通FOF發行規模29.5億元,目標風險FOF發行9.9億元,而目標日期FOF該月未發行新產品。

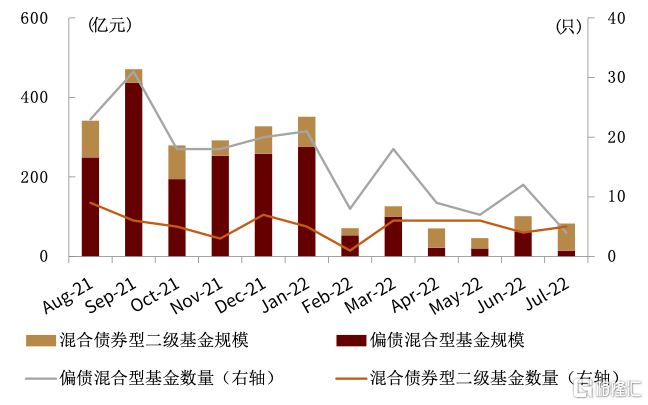

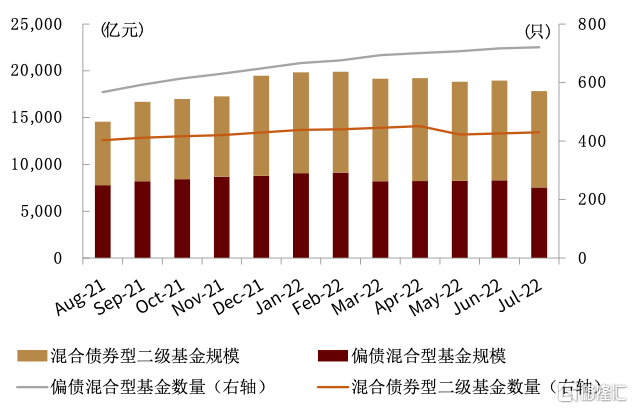

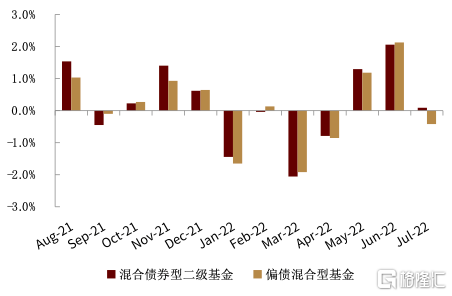

►偏債基金:偏債基金髮行規模小幅下降。7月偏債基金新發規模為83.0億元,較上月小幅回落18.1%,處於近一年相對低位。其中偏債混合型基金新發規模14.2億元,較上月大幅下降77.4%,混合債券型二級基金新發規模68.8億元,較上月大幅增長79.4%。

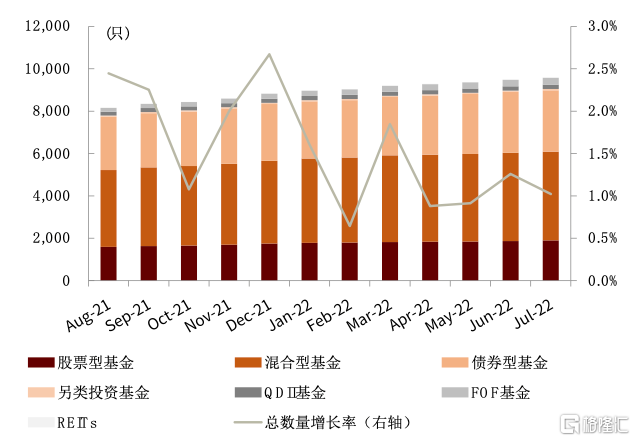

圖表14:公募基金月度新發數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表15:公募基金月度新發規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

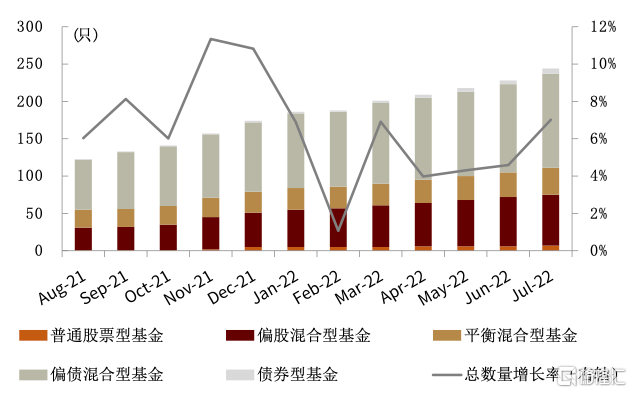

圖表16:公募基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

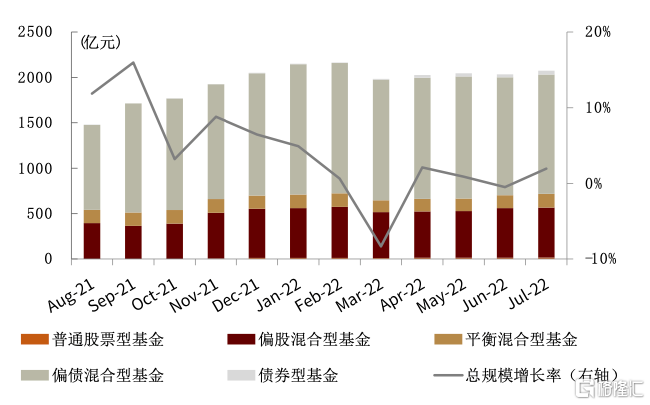

圖表17:公募基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

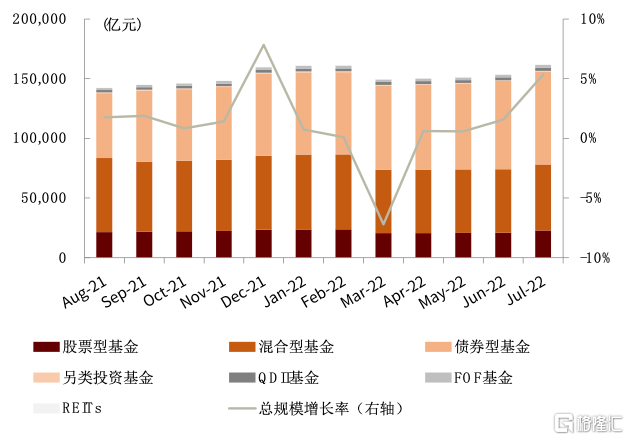

圖表18:主動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

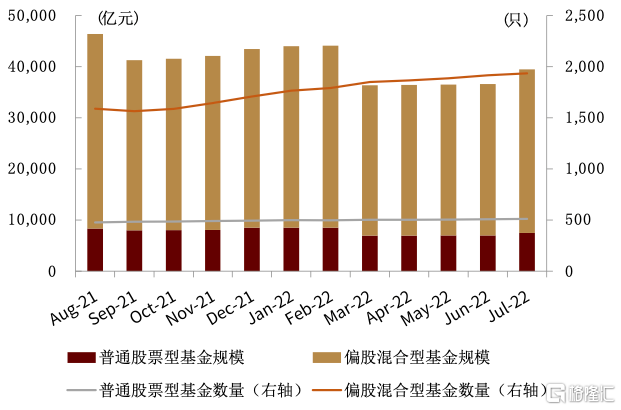

圖表19:主動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表20:主動與被動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表21:主動與被動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表22:ETF與其他被動股票基金月度新發數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表23:ETF與其他被動股票基金月度存量數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表24:FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表25:FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表26:FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表27:FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

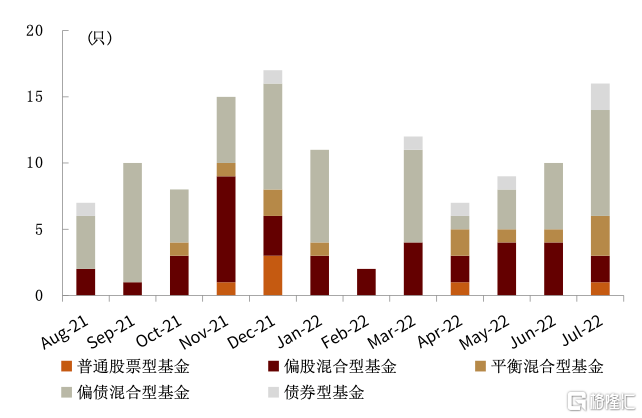

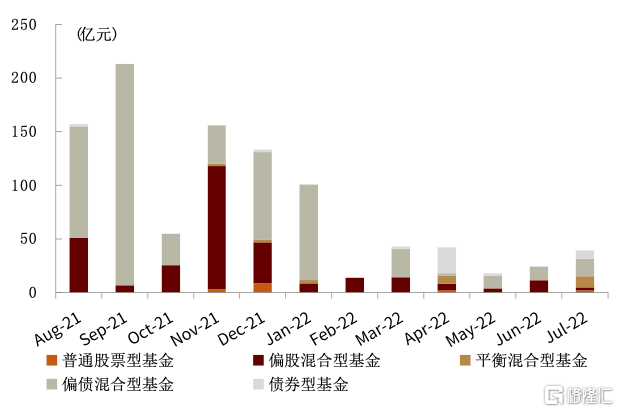

圖表28:各類普通FOF及目標風險FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表29:各類普通FOF及目標風險FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表30:各類普通FOF及目標風險FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表31:各類普通FOF及目標風險FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

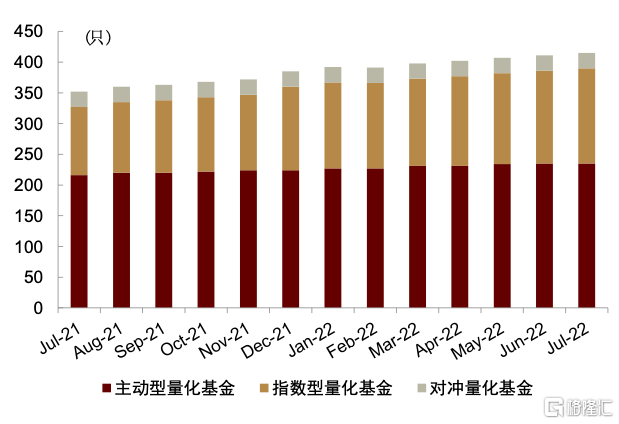

圖表32:各類量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

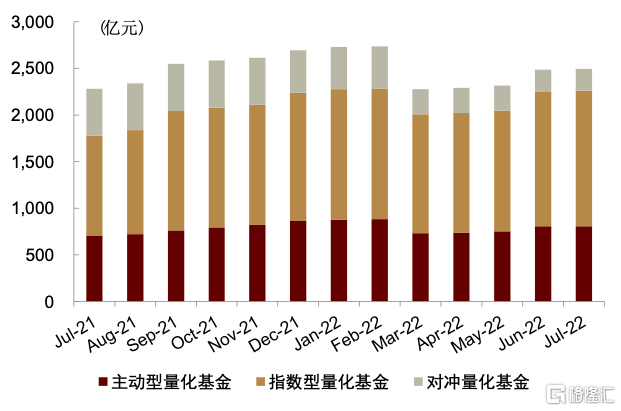

圖表33:各類量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

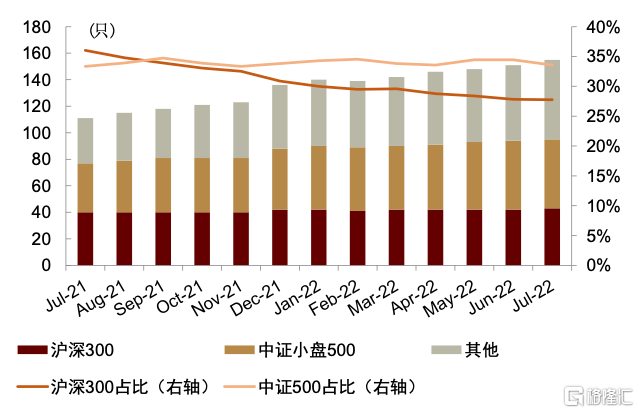

圖表34:不同基準指數型量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年7月底)

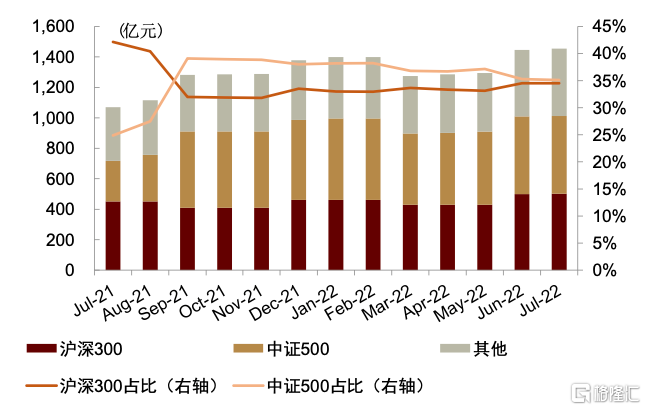

圖表35:不同基準指數型量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表36:偏債基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表37:偏債基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年7月底)

市場表現

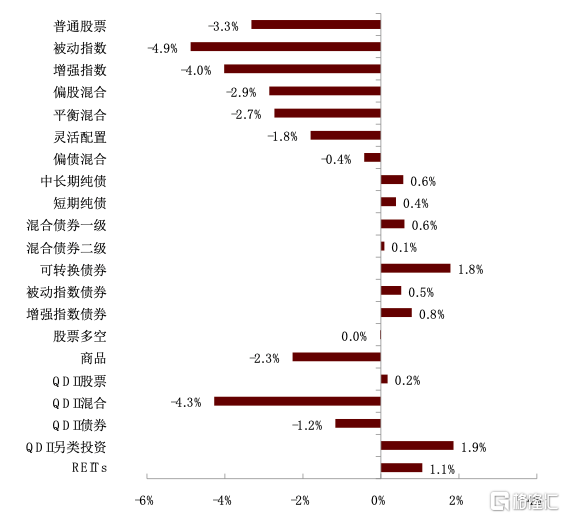

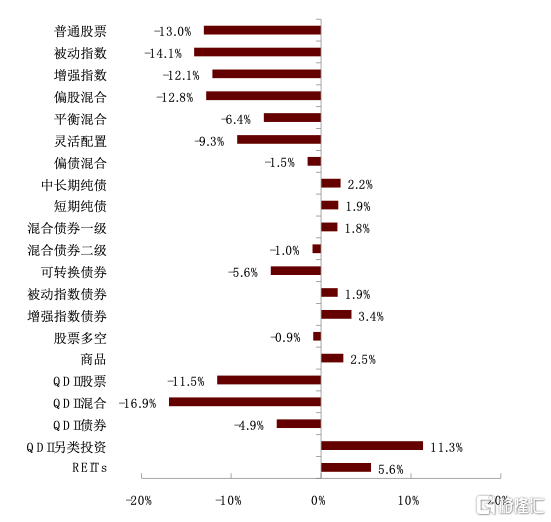

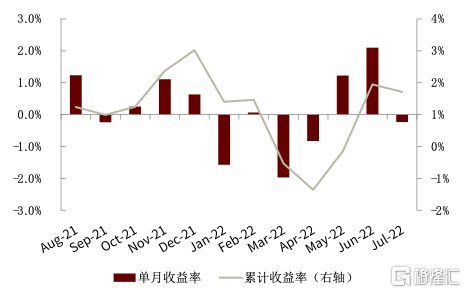

►市場總體:債券類產品漲幅靠前。7月A股市場有所回調,該月以股票為主要投資標的的公募基金整體下跌。其中,被動指數型基金和增強指數型基金跌幅較大,分別為4.9%和4.0%。相較而言,債券型基金整體上漲,其中可轉換債券型基金漲幅居前,上漲1.8%。

►股票基金:主動股票基金7月錄得負收益。主動股票基金7月收益為-2.96%,高於同期中證800收益(-5.9%)。從主動股票基金與被動股票基金收益結構來看,7月主動股票基金中位數收益高於被動股票基金。

►主題基金:僅製造主題錄得小幅上漲。7月除製造主題(+0.74%)外,其他細分品類主題基金均錄得負收益,其中醫藥(-6.65%)、消費(-6.25%)和金融地產(-5.51%)主題基金平均跌幅在5%以上。7月收益排名領先且規模在2億元以上的產品包括高倉位均衡主題下的金信轉型創新成長(+14.94%)、科技主題下的海富通中小盤(+13.32%)和南方產業智選(+13.25%)。

►FOF:目標日期型FOF整體跌幅相對較大。7月FOF產品整體月度收益率為-1.50%。各類別來看,僅債券型普通FOF錄得小幅上漲,其他細分類別的普通型和目標風險FOF均有不同程度的下跌。目標日期FOF整體跌幅相對較大,為2.01%。

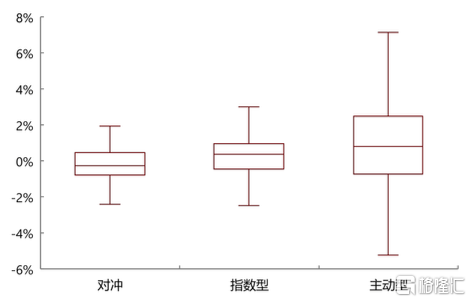

►量化基金:主動型和指數增強型基金錄得正超額收益。7月主動型和指數型量化基金錄得正超額收益,分別為0.96%和0.40%,而對沖量化基金整體超額收益為負(-0.23%)。以滬深300和中證500為基準的指數型量化基金平均超額收益持續為正,分別為0.58%和0.27%。

►REITs:多數REITs收益為正,成交活躍度小幅降低。近一個月全部12只REITs中,僅有4只產品錄得負收益,其中富國首創水務REIT跌幅最大,為-2.75%。上漲的產品中產權類產業園區REITs整體漲幅較大,其中博時招商蛇口產業園REIT領漲,該月上漲4.37%。過去一個月REITs市場活躍度小幅回升,其中華夏中國交建高速REIT交易最為活躍,區間日均成交額2,548萬元。

圖表38:大類公募基金7月淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表39:大類公募基金2022年淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表40:主動股票基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表41:主動及被動股票基金7月收益率分佈

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表42:主題基金細分品類今年以來淨值表現前五

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表43:主題基金細分品類7月淨值表現前五

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表44:主題基金7月收益分佈

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表45:主題基金今年以來收益分佈

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表46:各類FOF月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

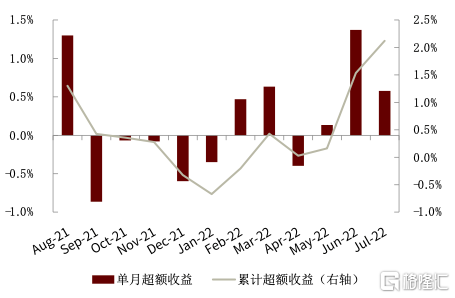

圖表47:主動型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年7月底)

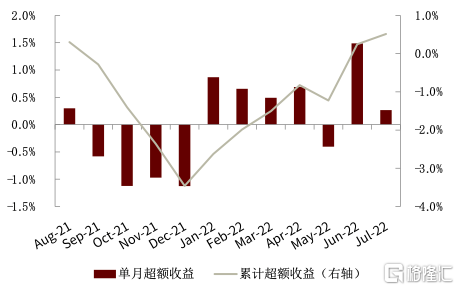

圖表48:指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年7月底)

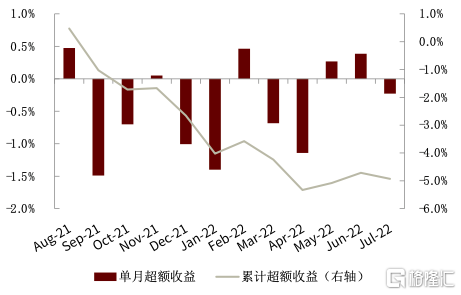

圖表49:對沖量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表50:不同種類量化基金7月收益率分佈

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表51:以滬深300為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表52:以中證500為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表53:偏債基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表54:混合債券型二級及偏債混合型基金月度淨值表現

資料來源:Wind,中金公司研究部(截至2022年7月底)

圖表55:月度全部公募REITs產品表現明細

資料來源:Wind,中金公司研究部(截至2022年7月底)

私募基金:發行熱度小幅回升,管理期貨和股票市場中性策略領漲

產品發行

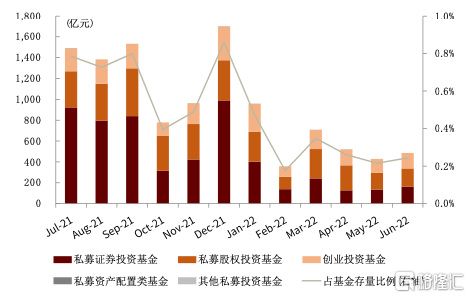

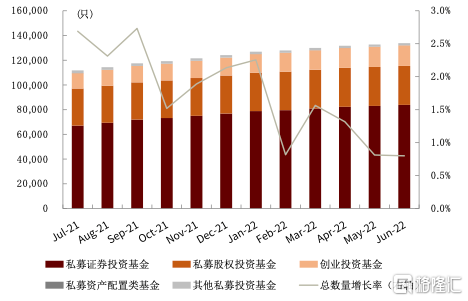

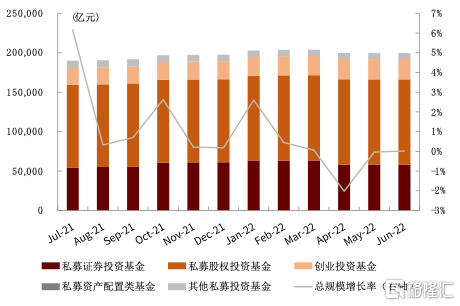

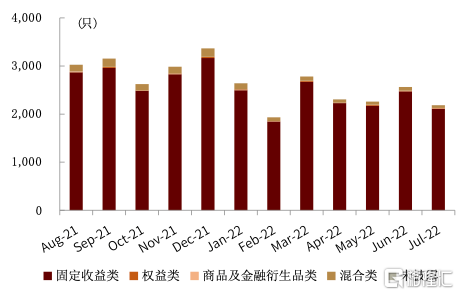

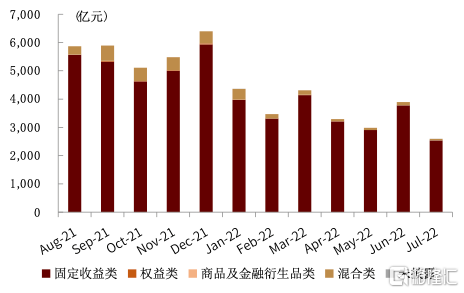

►市場總體:私募基金備案通過規模小幅回升。6月私募基金備案通過數量為2,562只,較5月上升25.6%;備案通過規模也有所回升,為486.1億元,較上月小幅增長13.2%;存量規模為19.96萬億元,與上月基本一致。

►證券投資基金:私募證券投資基金髮行熱度提升。6月私募證券投資基金備案通過數量為1,882只,較5月小幅提升26.8%,而備案規模為163.9億元,較上月回升21.5%,但仍處近一年相對低位;存量規模為5.79萬億元,與上月末規模基本一致。

圖表56:分類型私募基金備案月度通過數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年7月底)

圖表57:分類型私募基金備案月度通過規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年7月底)

圖表58:分類型私募基金月度存量數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年7月底)

圖表59:分類型私募基金月度存量規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年7月底)

市場表現

7月管理期貨和股票市場中性策略私募基金領漲。7月各類私募策略漲跌互現,其中,管理期貨、股票市場中性和套利策略私募基金漲幅最大,分別上漲1.92%、0.97%和0.87%。今年年初以來,管理期貨、股票市場中性和債券基金策略領漲。

圖表60:大類私募基金7月表現

資料來源:朝陽永續,中金公司研究部(截至2022年7月29日)

圖表61:大類私募基金2022年表現

資料來源:朝陽永續,中金公司研究部(截至2022年7月29日)

圖表62:不同策略私募指數表現(2020.01.03~2022.7.29)

資料來源:朝陽永續,中金公司研究部(截至2022年7月29日)

銀行理財:產品整體發行熱度下降

產品發行

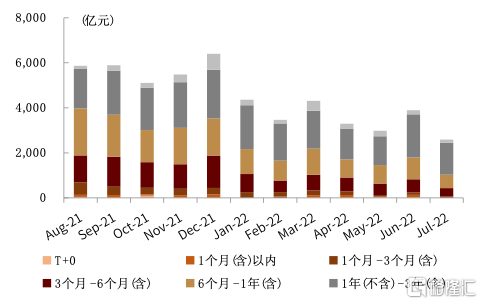

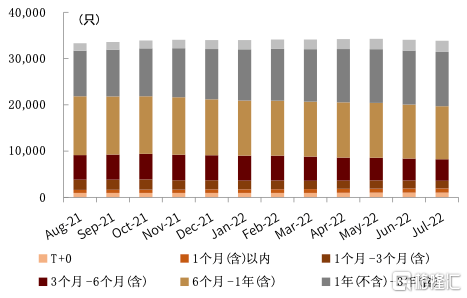

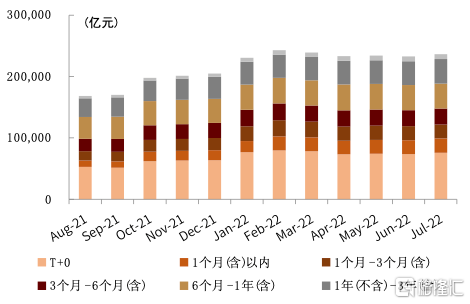

►銀行理財:7月產品發行規模降至近一年低點。銀行理財產品7月新發行2,188只,合計2,592億元,發行規模較上月回落33.4%。按投資性質分類,混合類和固定收益類產品發行規模下降較為明顯,分別降低55.1%和32.8%;按期限類型,除3年期以上的產品發行規模有所上升,其他期限的產品發行規模均有不同程度的下降,其中T+0和1月以內產品規模降低最為明顯,分別下降40.5%和42.0%。

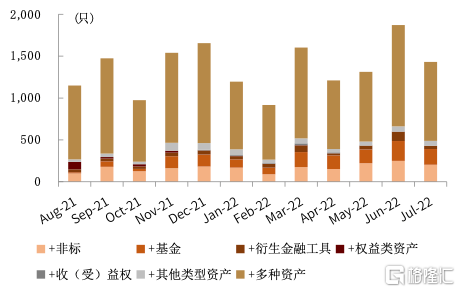

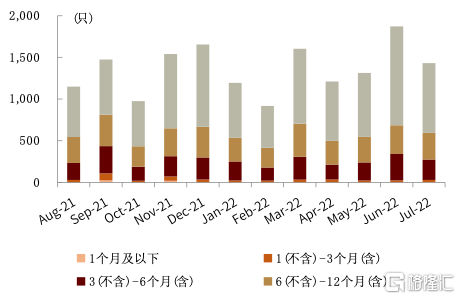

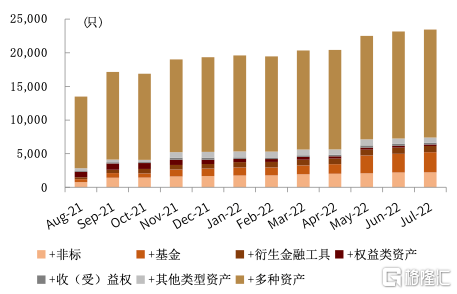

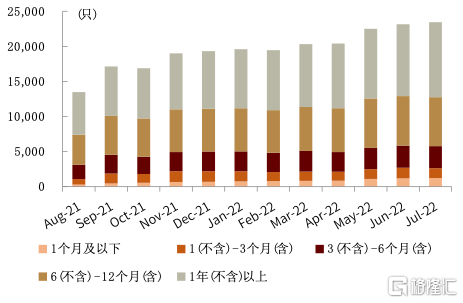

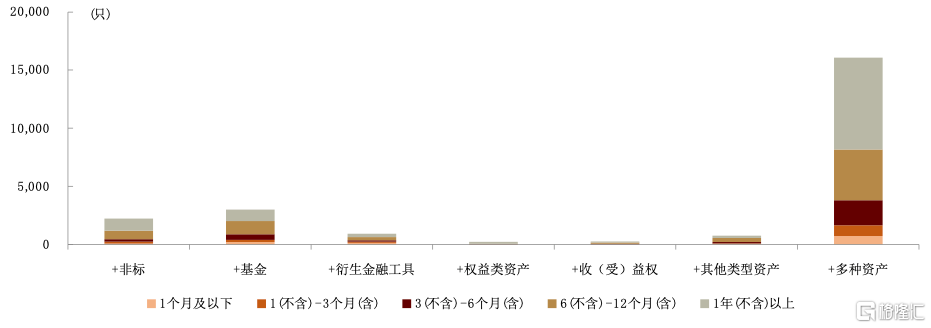

►固收+:固收+非標產品發行降温。固收+產品7月存續數量較6月小幅增長1.2%,7月新發數量為1,431只,較上月回落22.1%。按產品類別,固收+衍生金融工具產品發行數量下降明顯,相比上月降低65.5%;按期限類別,期限為一年以上和3-6月的產品新發數量下降最為明顯。

圖表63:銀行理財月度新發數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表64:銀行理財月度新發規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

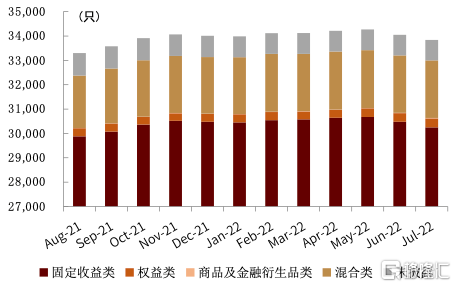

圖表65:銀行理財月度存續數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

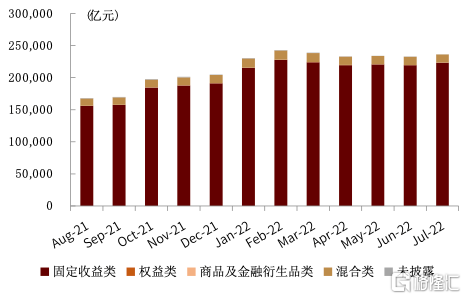

圖表66:銀行理財月度存續規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

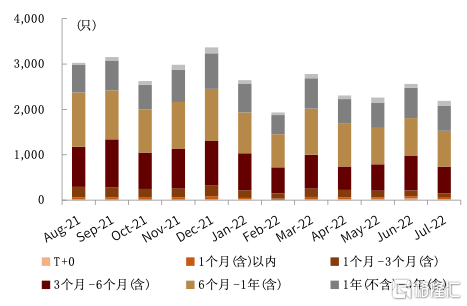

圖表67:銀行理財月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表68:銀行理財月度新發規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表69:銀行理財月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表70:銀行理財月度存續規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表71:固收+產品月度新發數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表72:固收+產品月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表73:固收+產品月度存續數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表74:固收+產品月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年7月底)

圖表75:7月末固收+產品月度存續數量

資料來源:普益標準,中金公司研究部(截至2022年7月底)