本文來自格隆匯專欄:中金研究,作者:胡驥聰、朱垠光等

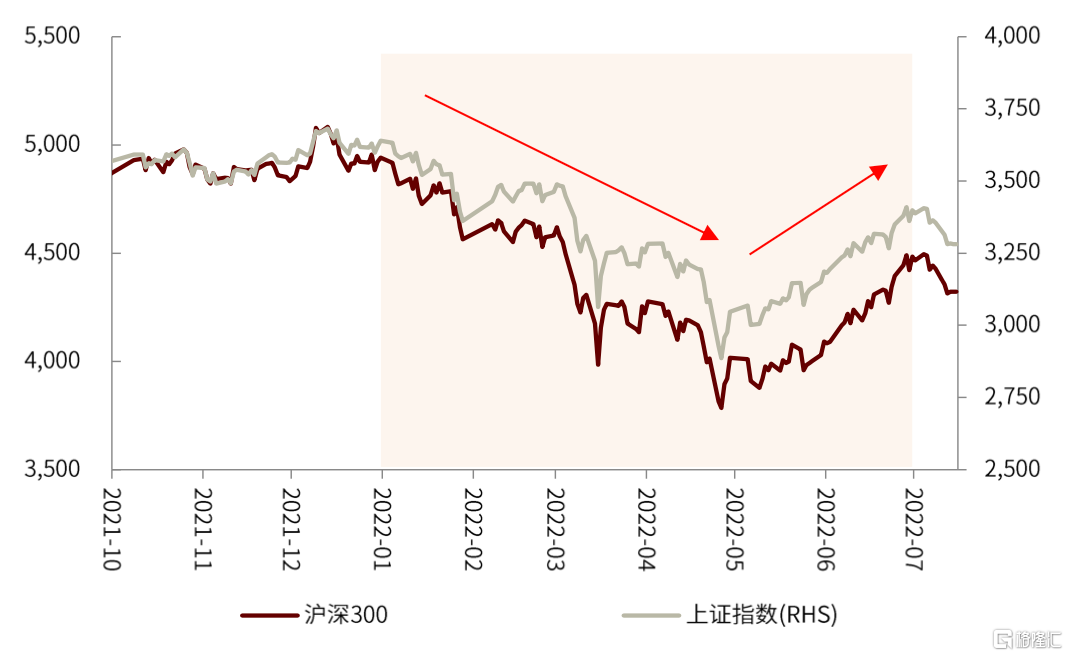

今年上半年,A股市場經歷“V形”反轉。1-4月,受國際形勢及國內疫情等多重風險因素影響,A股市場主要指數集體下行,其中,創業板指、中證500、滬深300指數跌幅分別為30.2%、23.5%、18.7%。隨着疫情形勢向好,經濟運行企穩,市場情緒逐步回升,A股市場在5-6月迎來反彈,創業板指、中證500、滬深300指數上漲幅度分別達到21.2%、14.7%、11.7%。

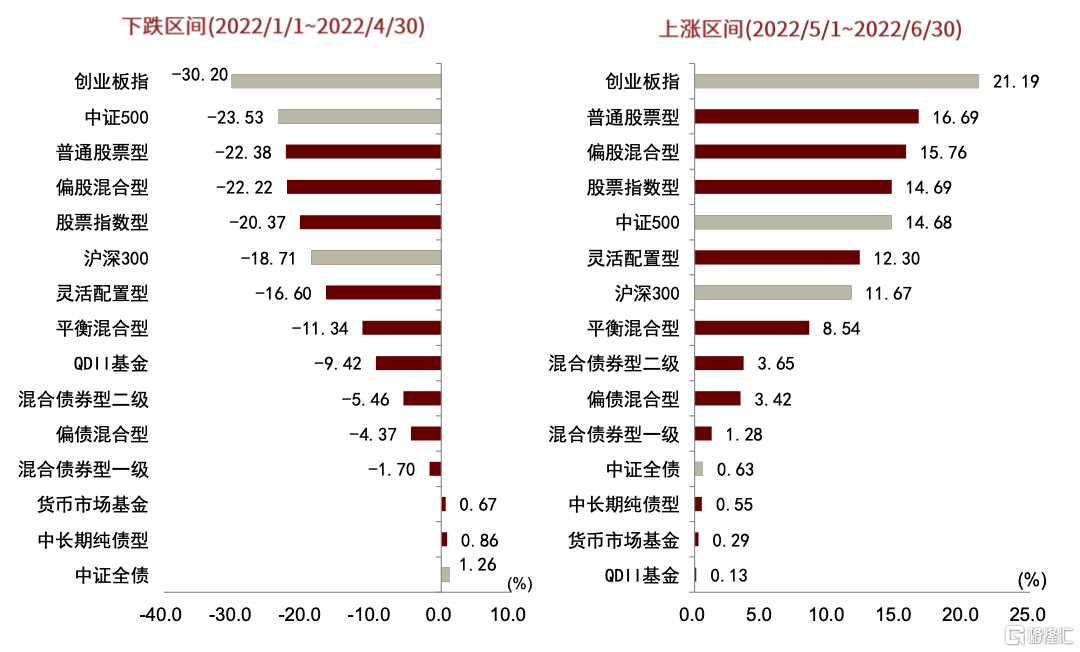

在此期間,受A股行情影響,權益基金指數也在大幅下跌後迎來反彈,普通股票型、偏股混合型、靈活配置型及平衡混合型基金指數在1-4月分別下跌22.4%、22.2%、16.6%、11.3%,5-6月分別上漲16.7%、15.8%、12.3%、8.5%。

圖表1:今年以來,A股市場經歷“V形”反轉

資料來源:Wind,中金公司研究部;注:數據截至2022.7.15

圖表2:今年上半年主要基金指數收益率

資料來源:Wind,中金公司研究部

在今年上半年“V形”反轉的A股市場形態之下,是否存在攻守兼備的主動權益產品,能夠同時在市場普跌時較好地控制回撤、在市場反彈時漲幅更高,從而走出相對獨立的市場行情?我們基於這一想法,在樣本選擇、區間劃分、篩選原則上做出如下設定,篩選出在今年上半年能夠走出“獨立行情”的主動權益產品,構建“攻守兼備”組合。

樣本選擇:1)基金投資類型為普通股票型、偏股混合型、靈活配置型或平衡混合型;2)基金成立時間不晚於2021年6月30日;3)截至最新報吿期(2022年3月31日),基金規模不低於1億元;4)今年以來未更換基金經理。

區間劃分:按照市場走勢,將今年上半年劃分為兩階段,其中,1-4月為下跌區間,5-6月為上漲區間。

篩選原則:觀察樣本基金今年1-4月的最大回撤、5-6月的區間收益、1-6月的年化夏普比率、1-6月的年化回報四個指標,如果某隻基金的上述指標同時處於所有樣本的前30%分位,則認為該基金在今年上半年的市場形態下能夠做到攻守兼備。

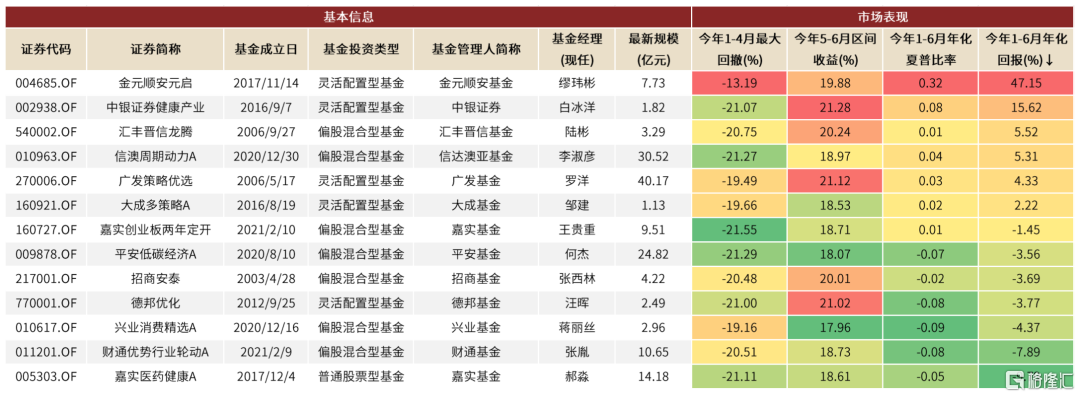

經篩選,在2642只樣本基金中,共有13只產品滿足條件,其中,在下跌區間(1-4月),金元順安元啟的回撤控制能力相對突出,最大回撤-13.2%;在上漲區間(5-6月),中銀證券健康產業、廣發策略優選、德邦優化的反彈幅度更大,區間收益分別為21.3%、21.1%、21.0%;今年上半年,金元順安元啟、中銀證券健康產業的整體收益更高,年化回報分別為47.2%、15.6%。

圖表3:今年上半年攻守兼備的主動權益基金明細

資料來源:Wind,中金公司研究部

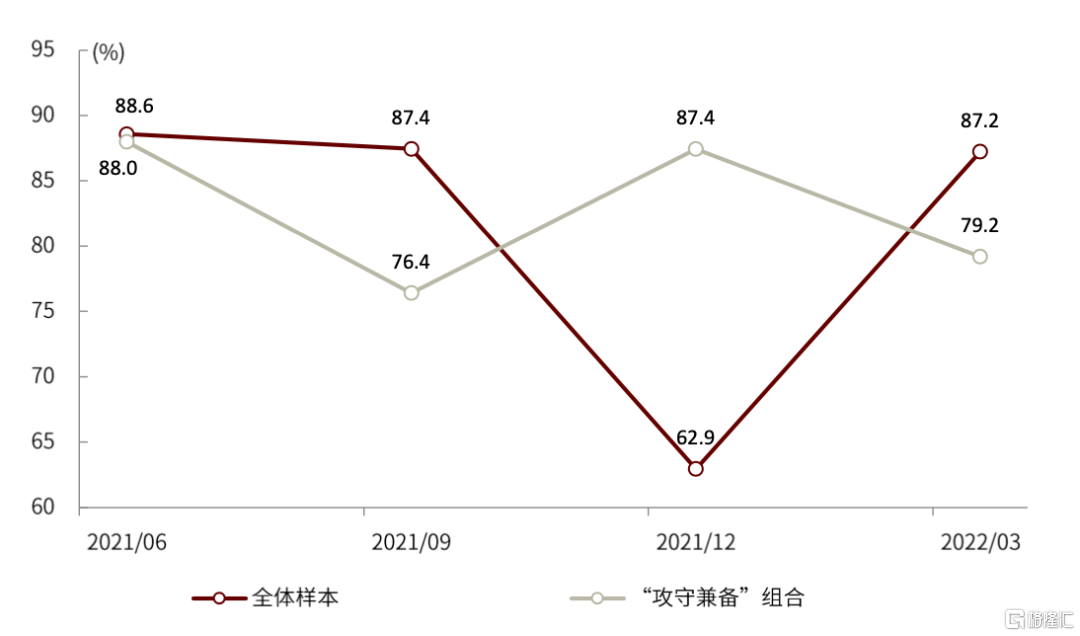

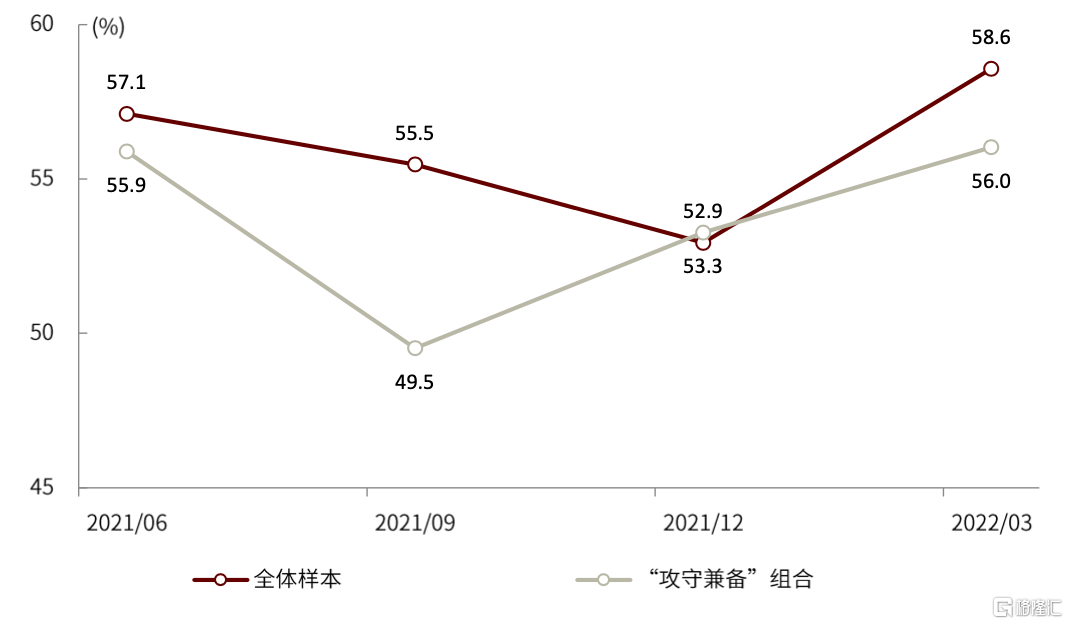

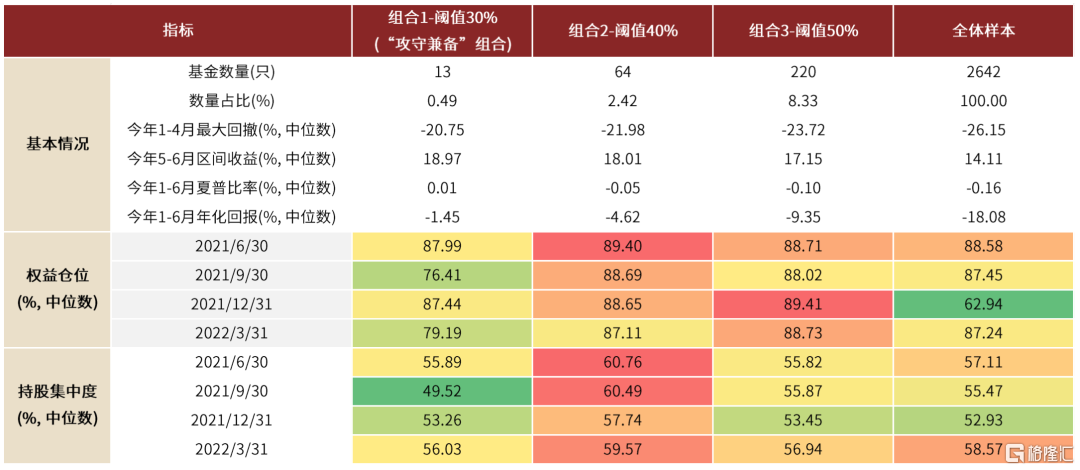

攻守兼備的主動權益基金在倉位決策、持股特徵方面具有一定的特異性。近一年以來,對比“攻守兼備”組合與主動權益基金樣本在權益倉位、重倉股集中度指標上的變化,結果表明:1)“攻守兼備”組合的倉位決策與市場整體相悖,2021年末,主動權益基金權益倉位中樞由87.4%下降至62.9%,隨後在2022年3月末回升至87.2%,而“攻守兼備”組合權益倉位中樞則由76.4%上升至87.4%,又回落至79.2%;2)“攻守兼備”組合持倉相對分散,近一年以來,重倉股集中度始終接近或低於主動權益基金樣本,且自2021年9月末以來呈現上行趨勢。

圖表4:“攻守兼備”組合權益倉位變化(中位數)

資料來源:Wind,中金公司研究部;注:權益倉位計算原則為:股票倉位+1/2可轉債倉位

圖表5:“攻守兼備”組合持股集中度變化(中位數)

資料來源:Wind,中金公司研究部;注:取前十大重倉股計算集中度

在構建上述“攻守兼備”組合時,我們將基金今年1-4月的最大回撤、5-6月的區間收益、1-6月的年化夏普比率、1-6月的年化回報四個指標的篩選閾值規定為前30%分位,經篩選得到13只產品。若進一步將閾值拓展為前40%分位,則入選組合的基金數量升至64只;閾值拓展為前50%分位後,入選基金數量升至220只。

相較於“攻守兼備”組合,組合2(閾值40%分位)與組合3(閾值50%分位)的持股集中度水平有所提升,其變化方向與全體樣本的變動趨勢相近;權益倉位各期波動範圍也相對減小,整體維持較高倉位。

圖表6:拓展分位數閾值後,不同組合特徵對比

資料來源:Wind,中金公司研究部

公募基金:基金髮行回暖,權益類產品領漲

產品發行

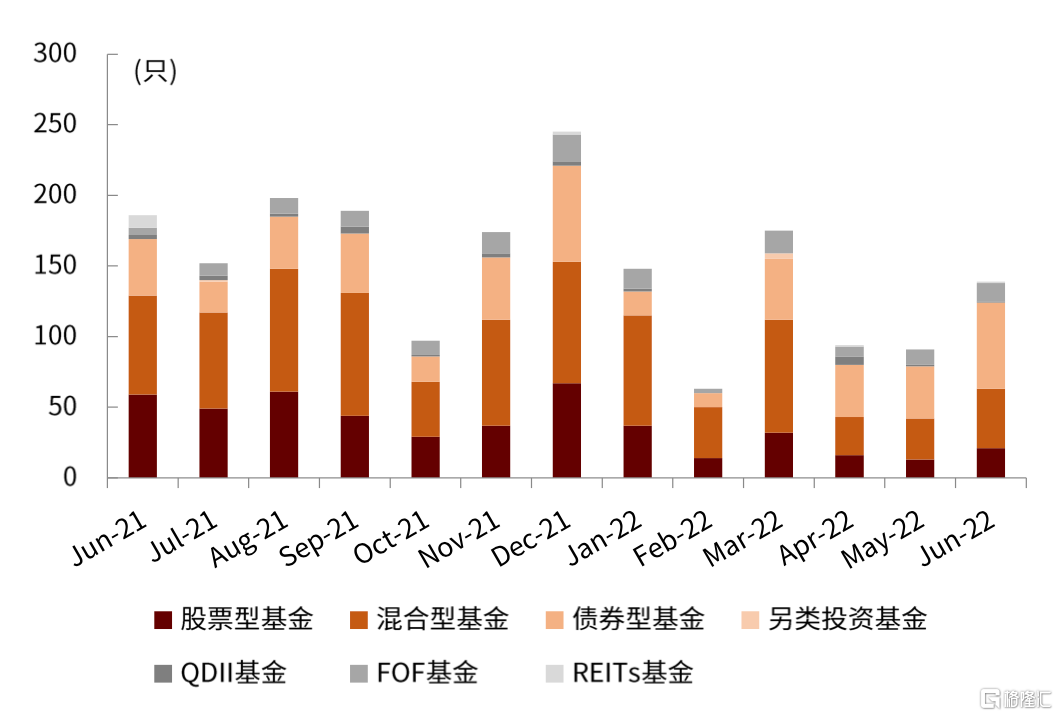

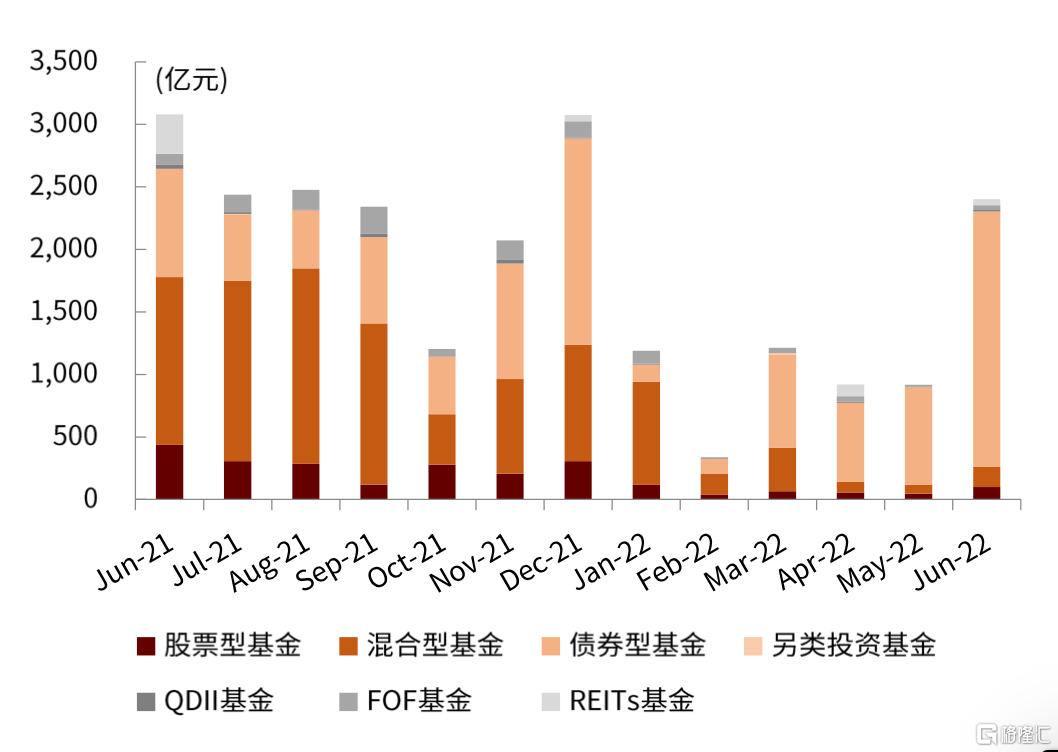

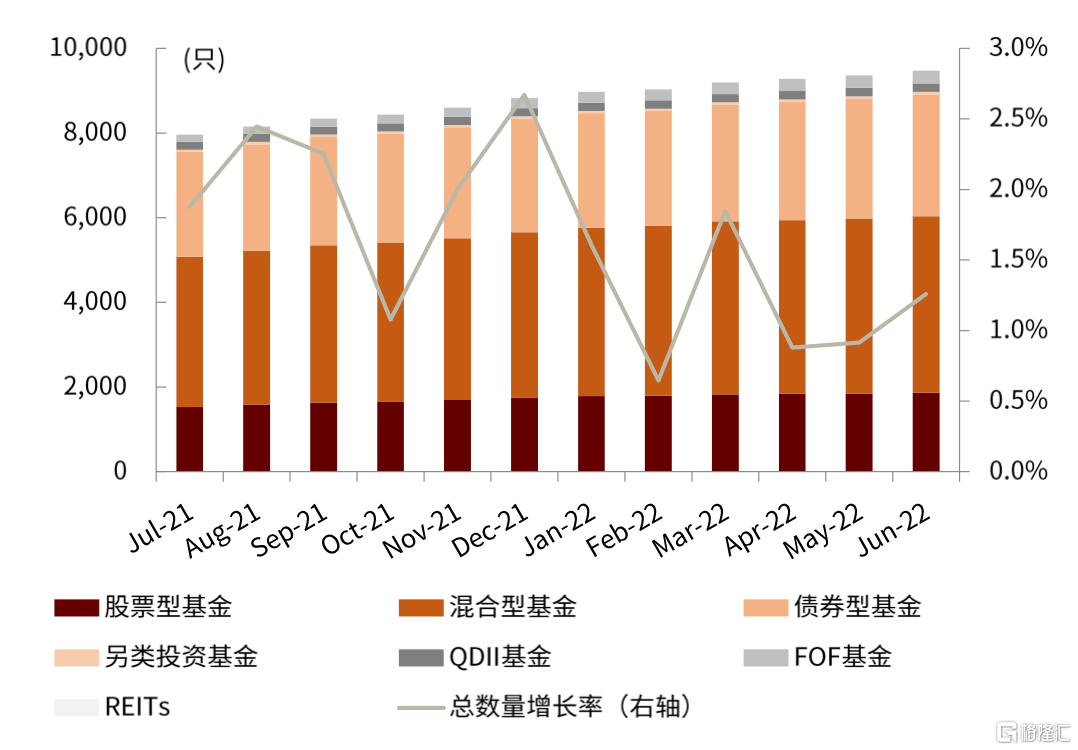

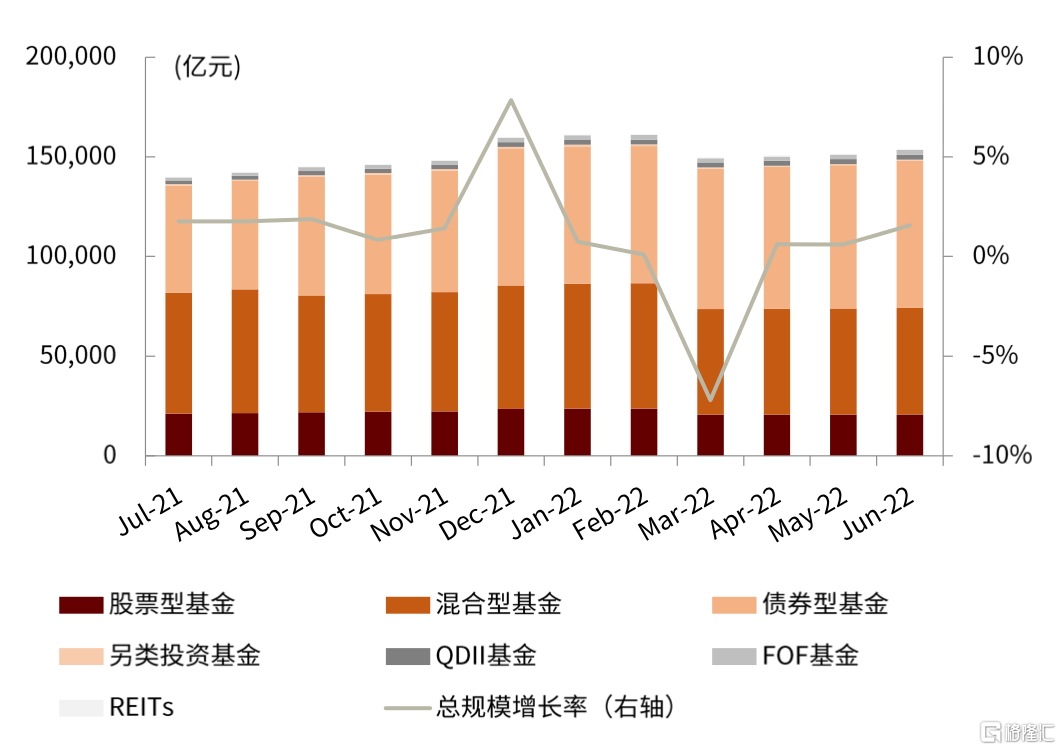

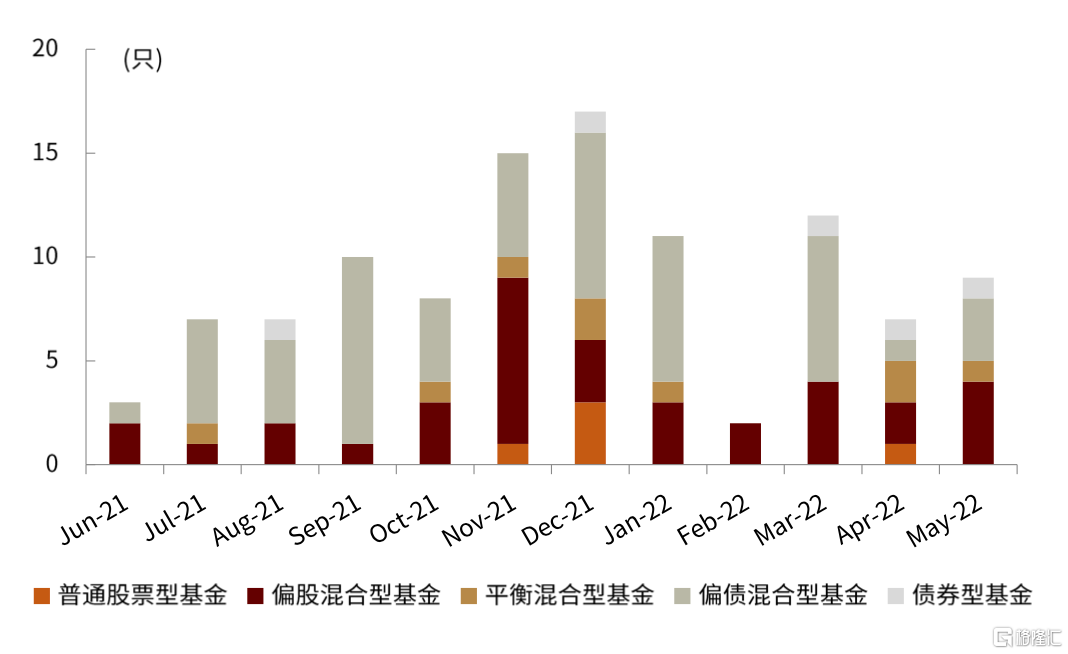

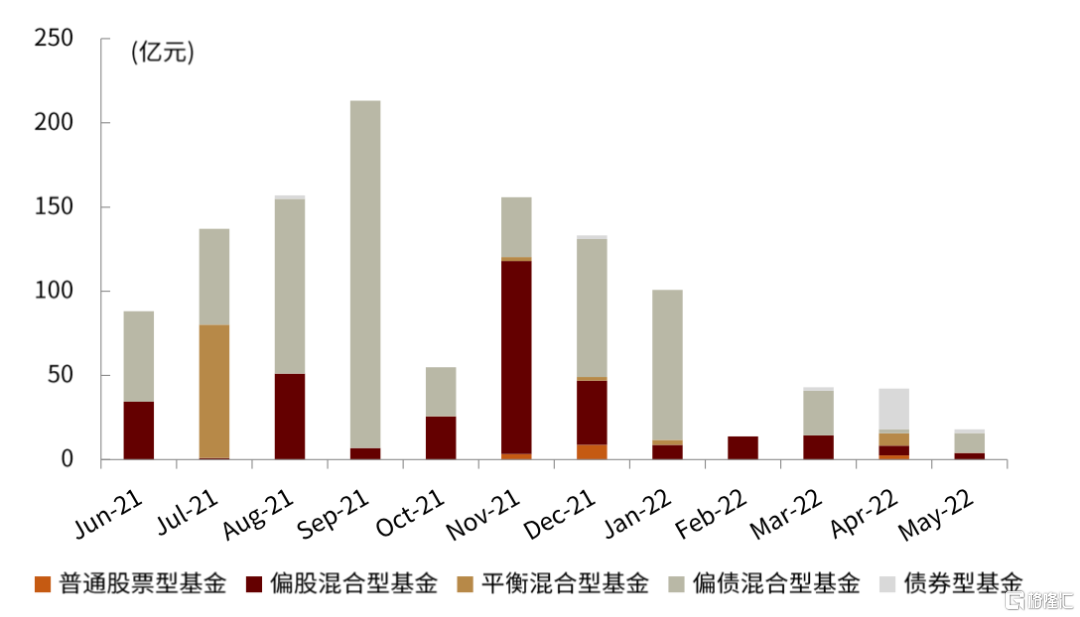

市場總體:基金髮行回暖,債券型基金髮行熱度較高。6月公募基金總體新發行數量為139只,新發行規模為2401.0億元,發行熱度回升至較高水平。其中,債券型基金貢獻主要增長,發行規模達2040億元,為近一年最高位。股票型和混合型基金髮行規模也明顯回升,分別提升環比108.3%和131.2%至99.1億元和163.6億元。

圖表7:公募基金月度新發數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表8:公募基金月度新發規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

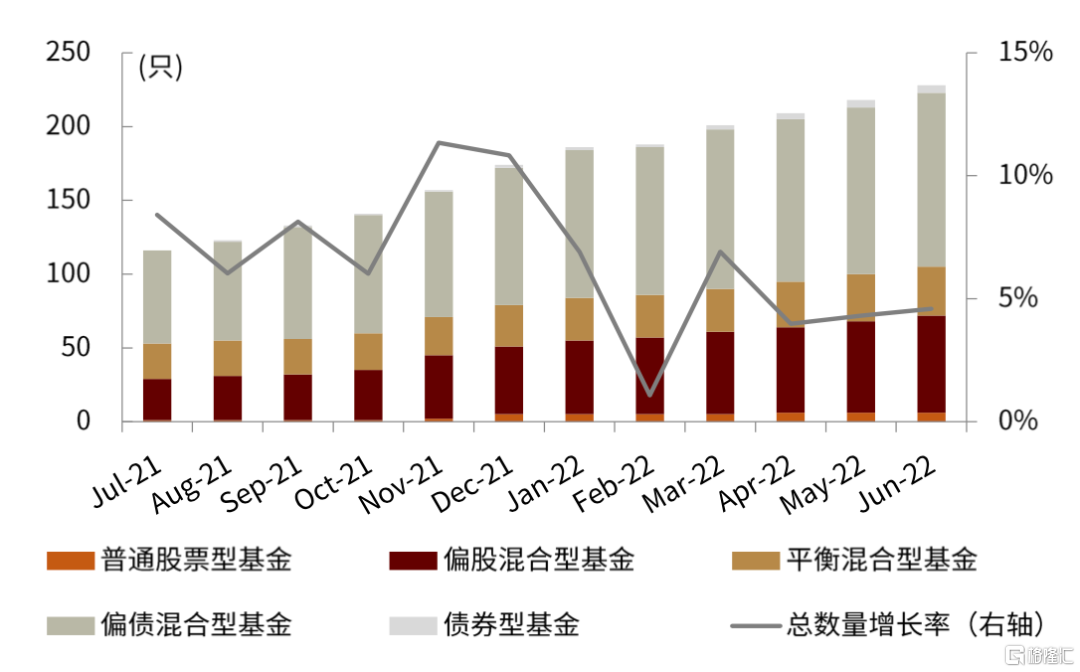

圖表9:公募基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

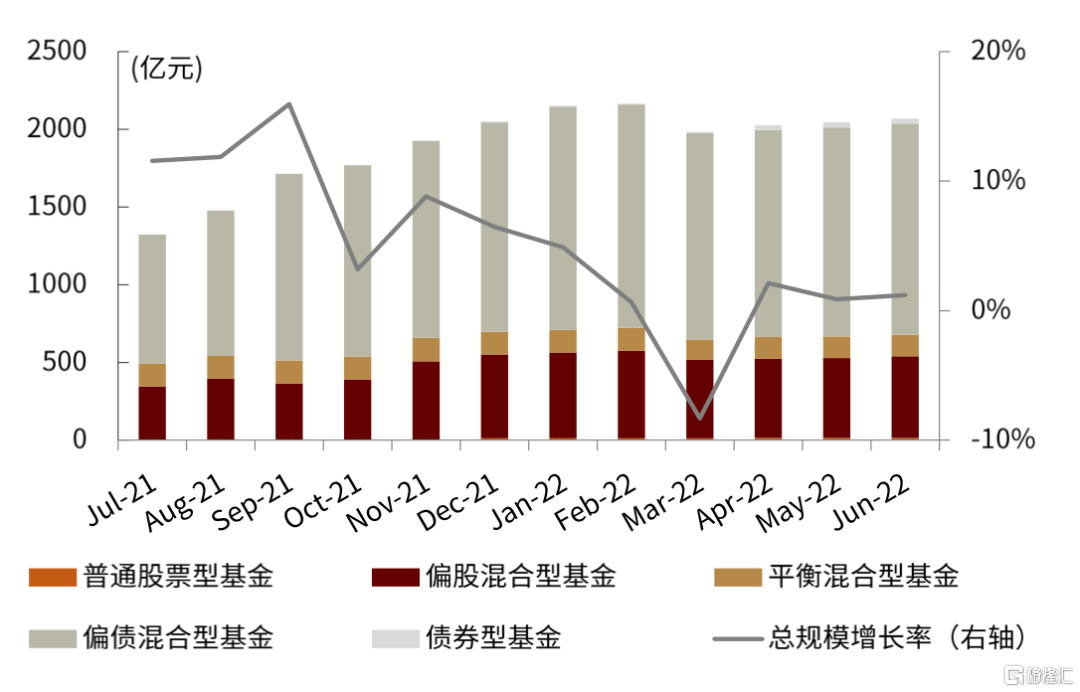

圖表10:公募基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

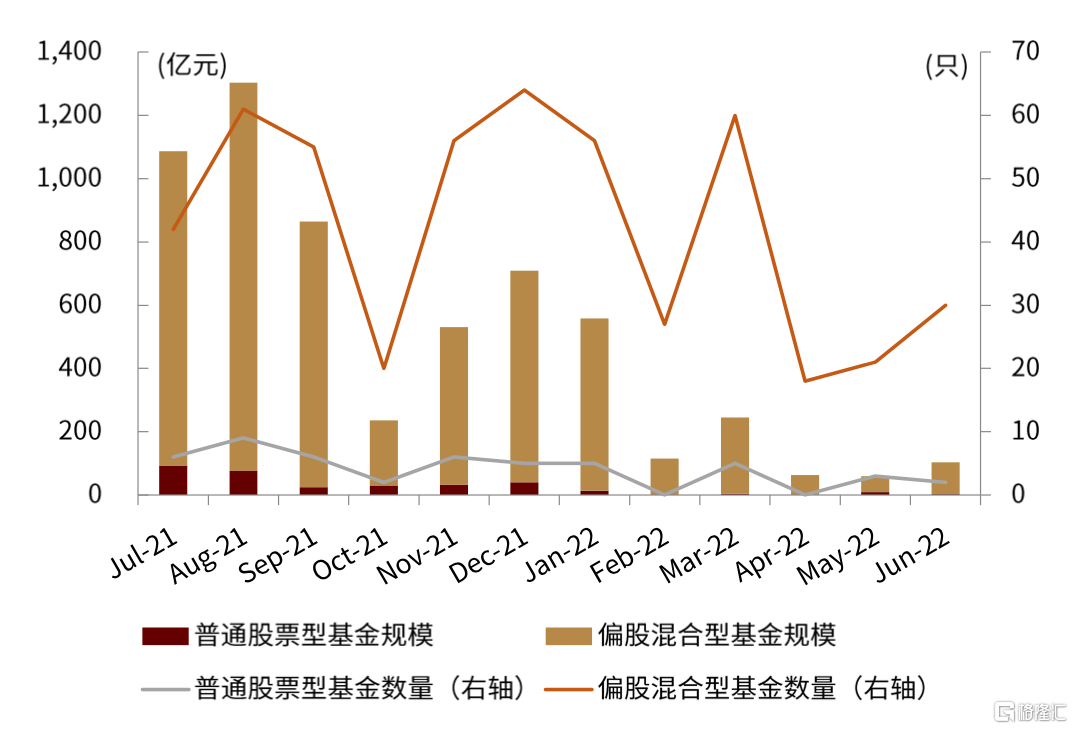

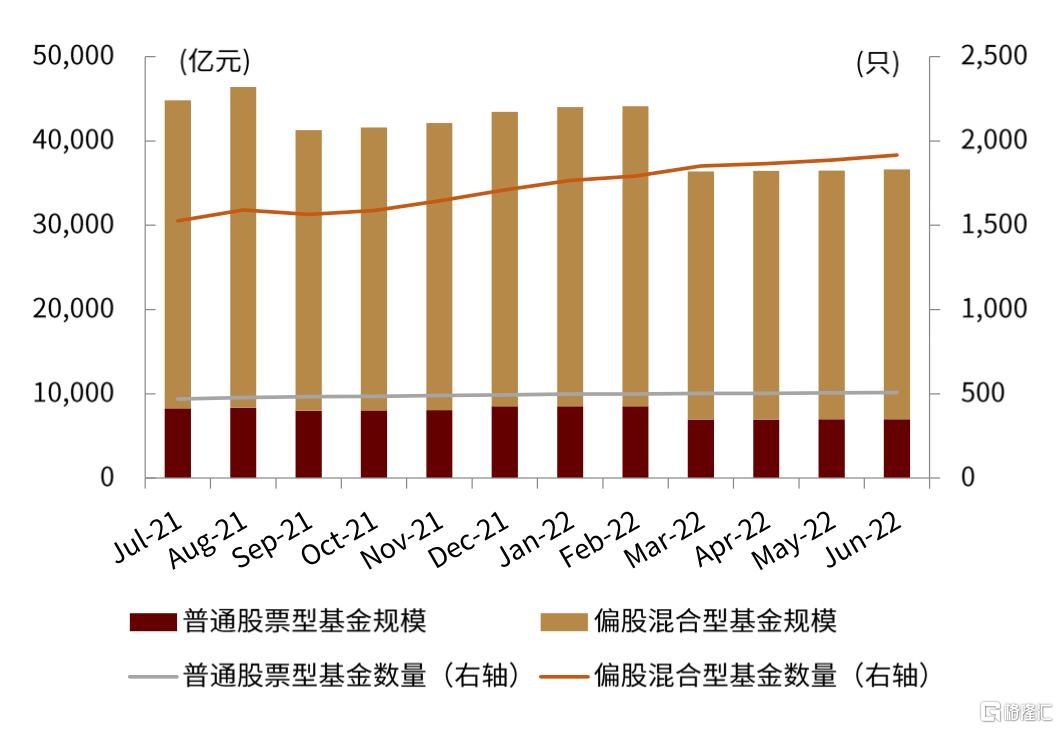

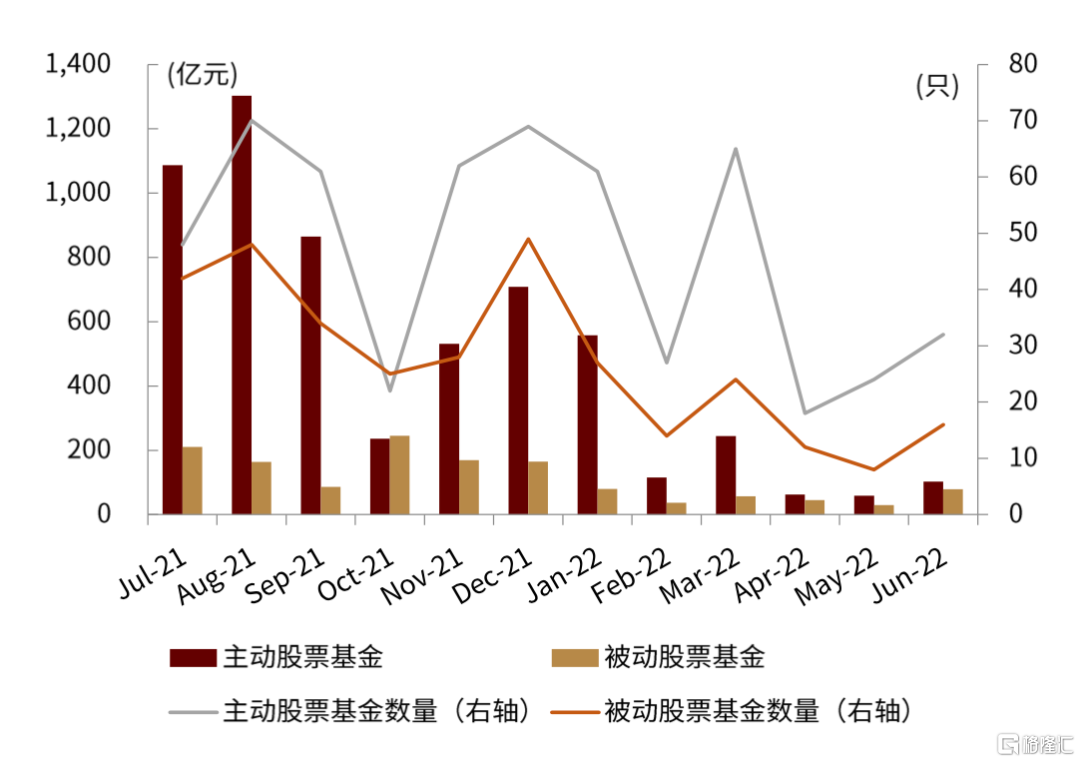

主動股票基金:主動股票型基金髮行規模回升。主動股票基金6月新發數量32只,較上月提升33.3%;新發規模為102.9億元,較上月大幅增長73.7%。就類型而言,新發產品以偏股混合型基金為主。

圖表11:主動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

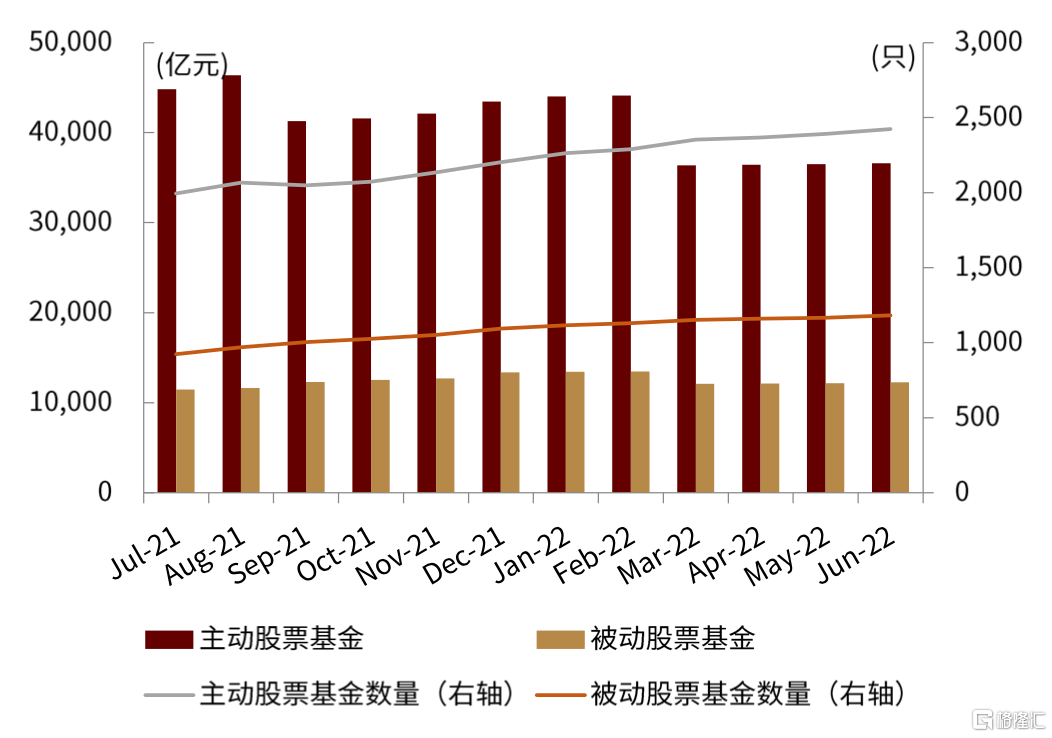

圖表12:主動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表13:主動與被動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表14:主動與被動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

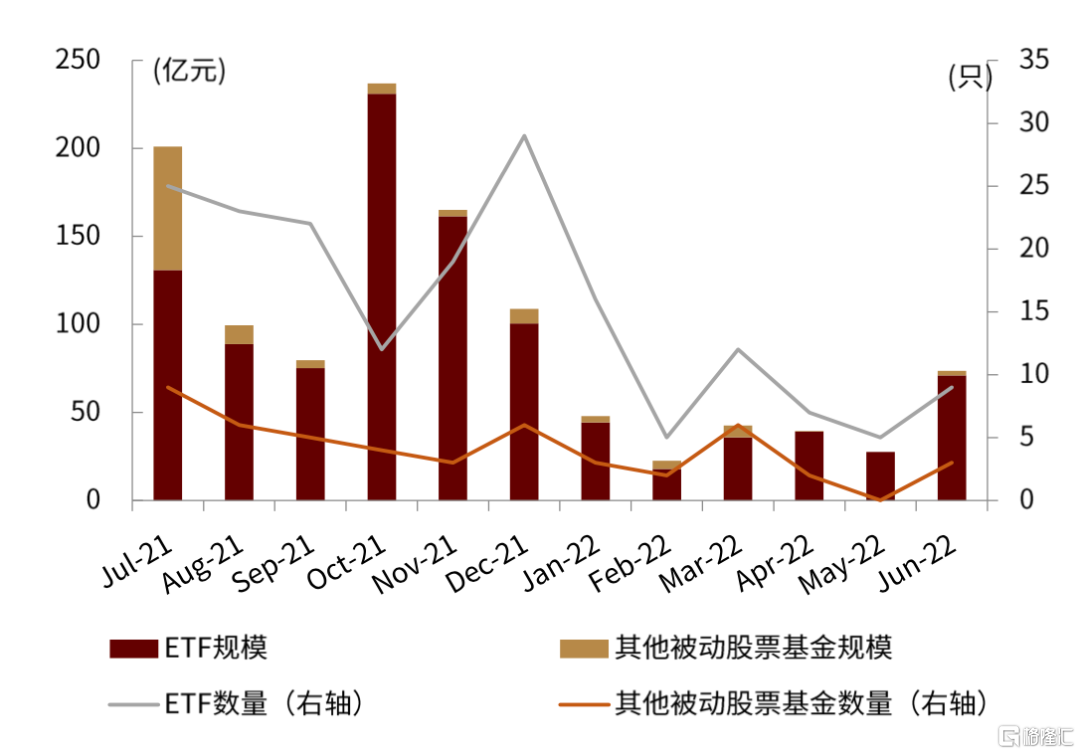

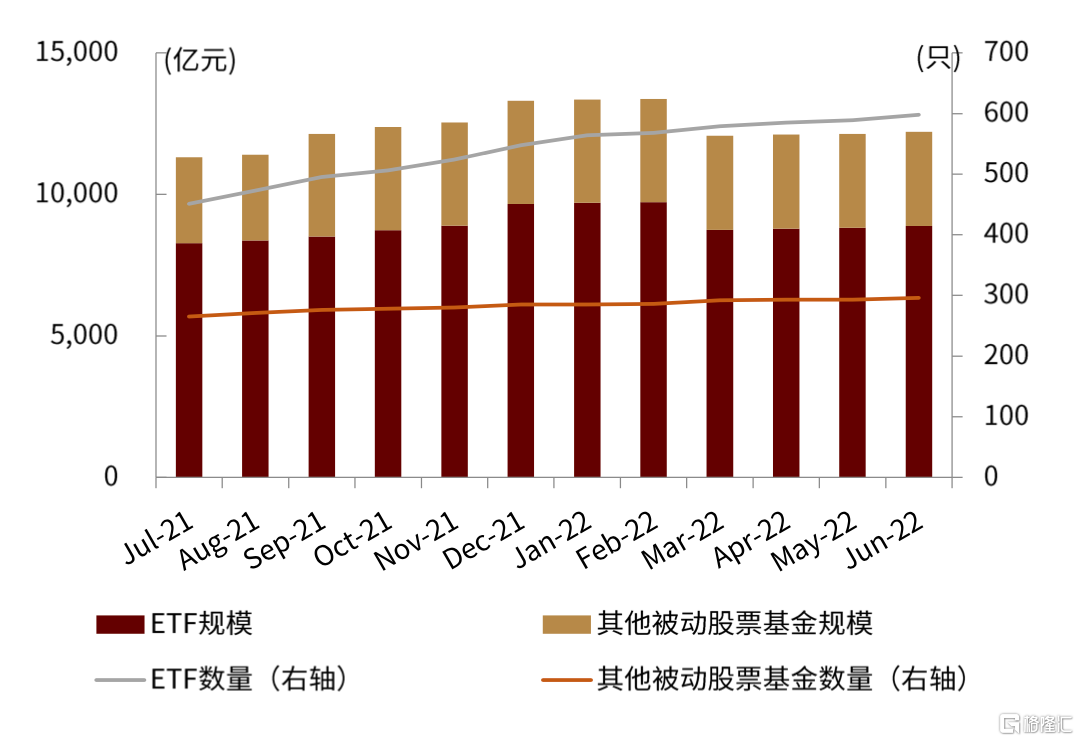

被動股票基金:新發產品以ETF為主。被動基金6月新發數量12只,發行規模73.7億元,較上月提升167.4%。其中ETF規模為71.1億元,較上月回升158.1%,在新發被動股票基金中ETF佔比96.5%。

圖表15:ETF與其他被動股票基金月度新發數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表16:ETF與其他被動股票基金月度存量數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2022年6月底)

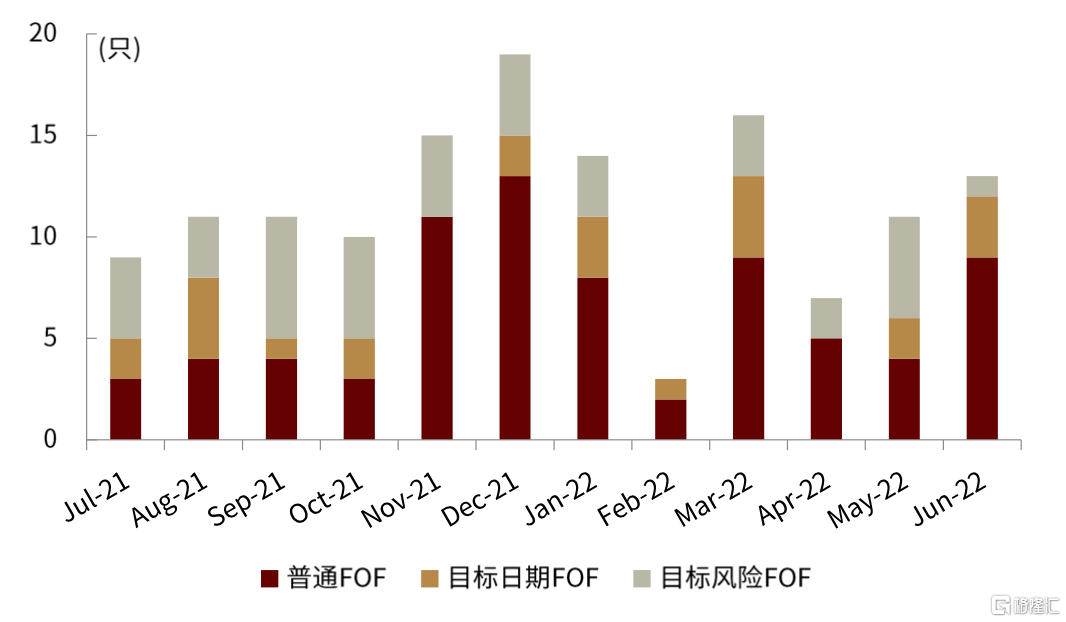

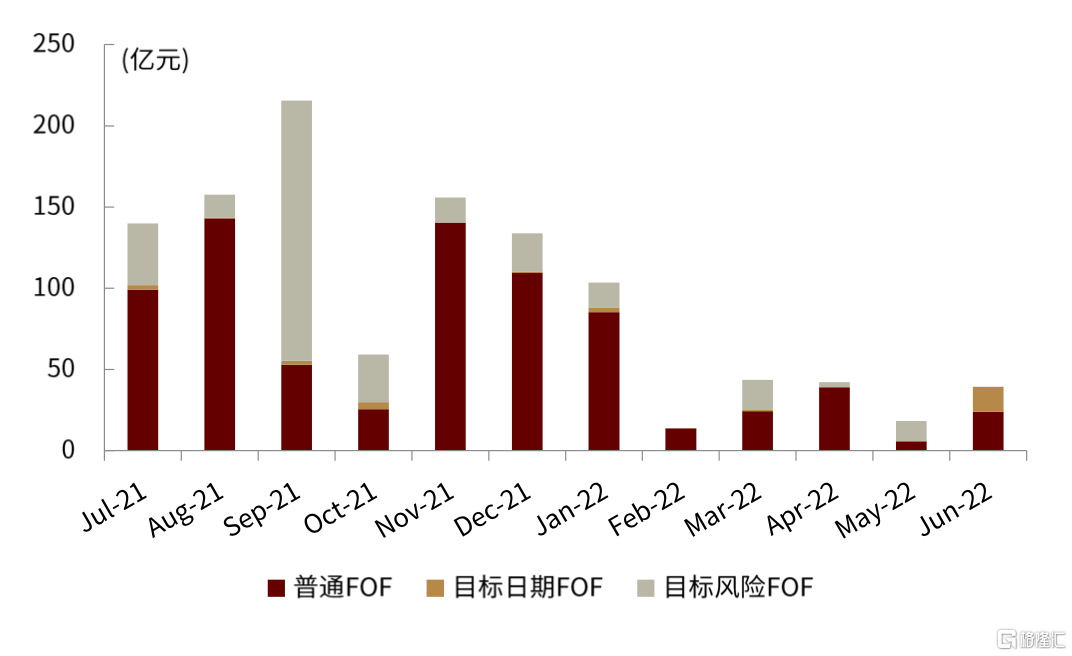

FOF:目標日期FOF發行規模增長明顯。6月FOF基金新發數量13只,新發規模39.3億元,較上月大幅提升116.6%。其中目標日期FOF新發規模增長最為明顯,由上月0.2億元增長至15.2億元,普通FOF新發規模也有明顯增長,5.7億元增長至24億元。而目標風險FOF新發規模明顯下降,發行規模僅0.1億元。

圖表17:FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表18:FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

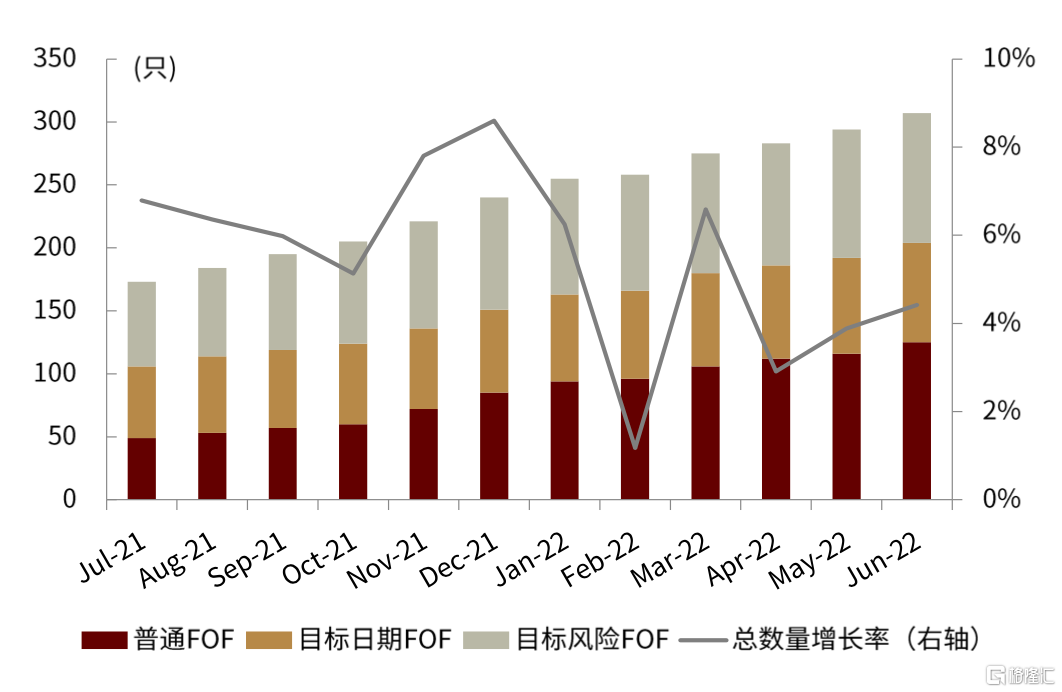

圖表19:FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

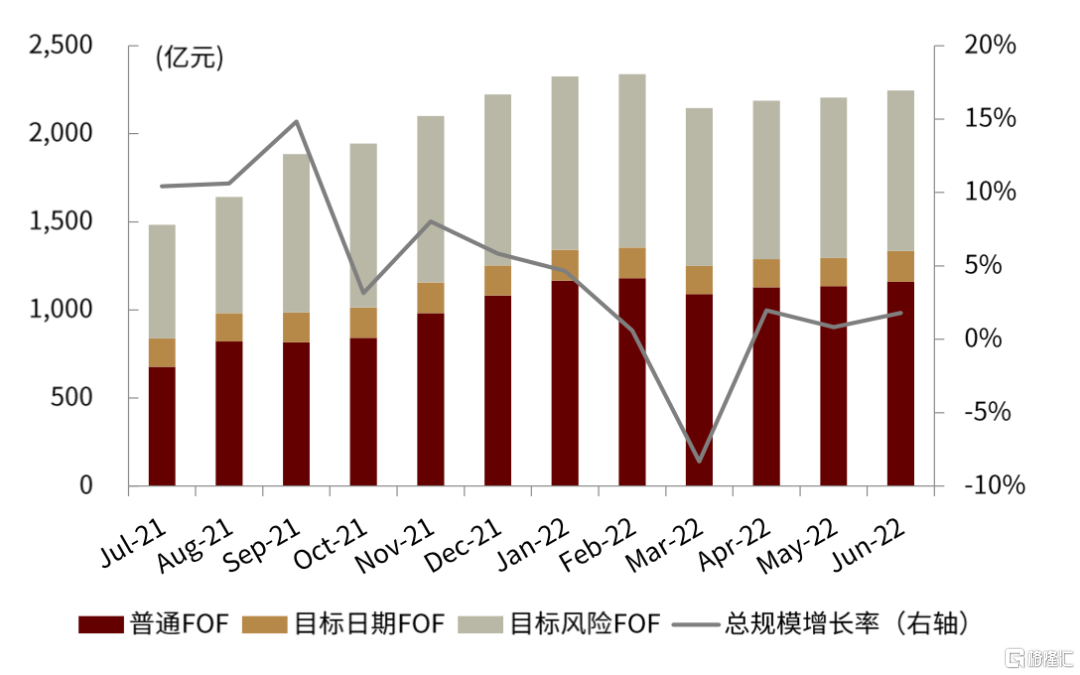

圖表20:FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表21:各類普通FOF及目標風險FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表22:各類普通FOF及目標風險FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表23:各類普通FOF及目標風險FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表24:各類普通FOF及目標風險FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

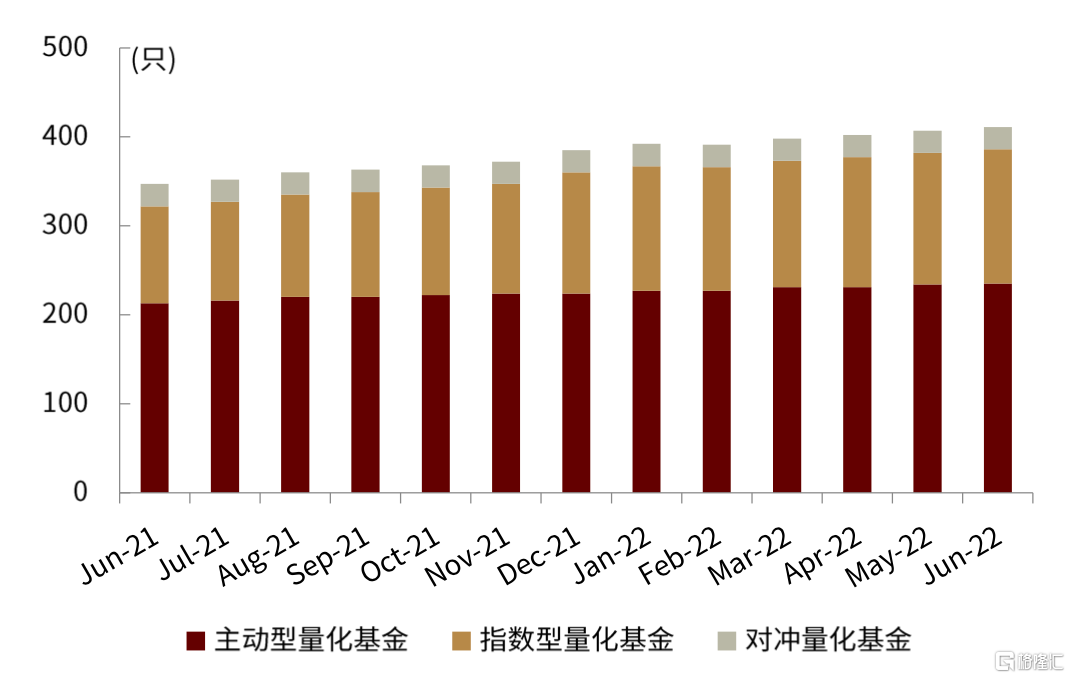

圖表25:各類量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

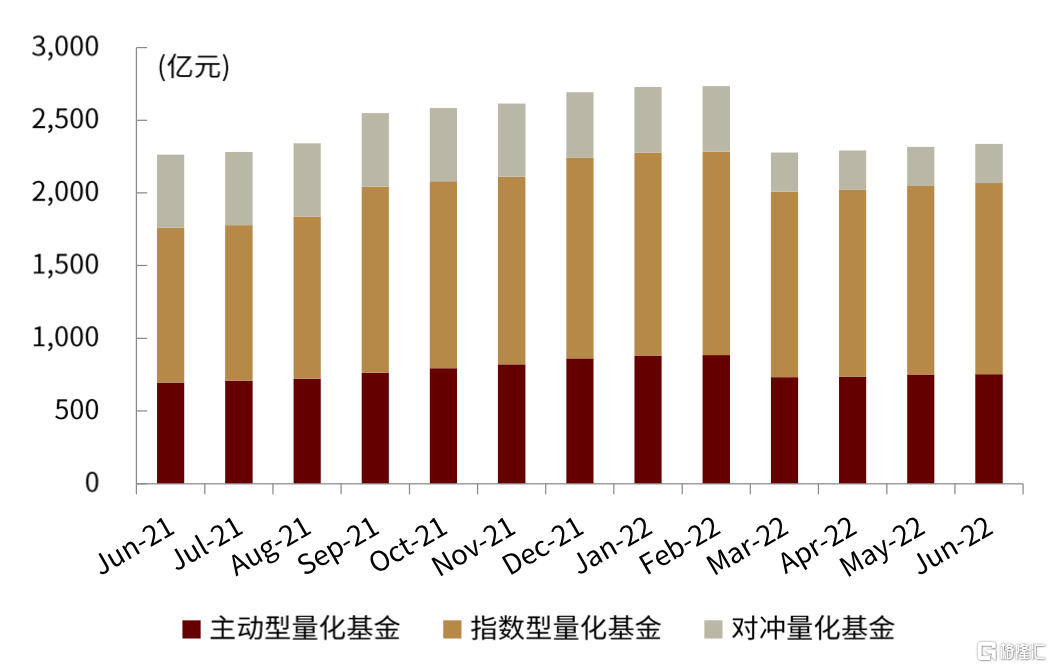

圖表26:各類量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

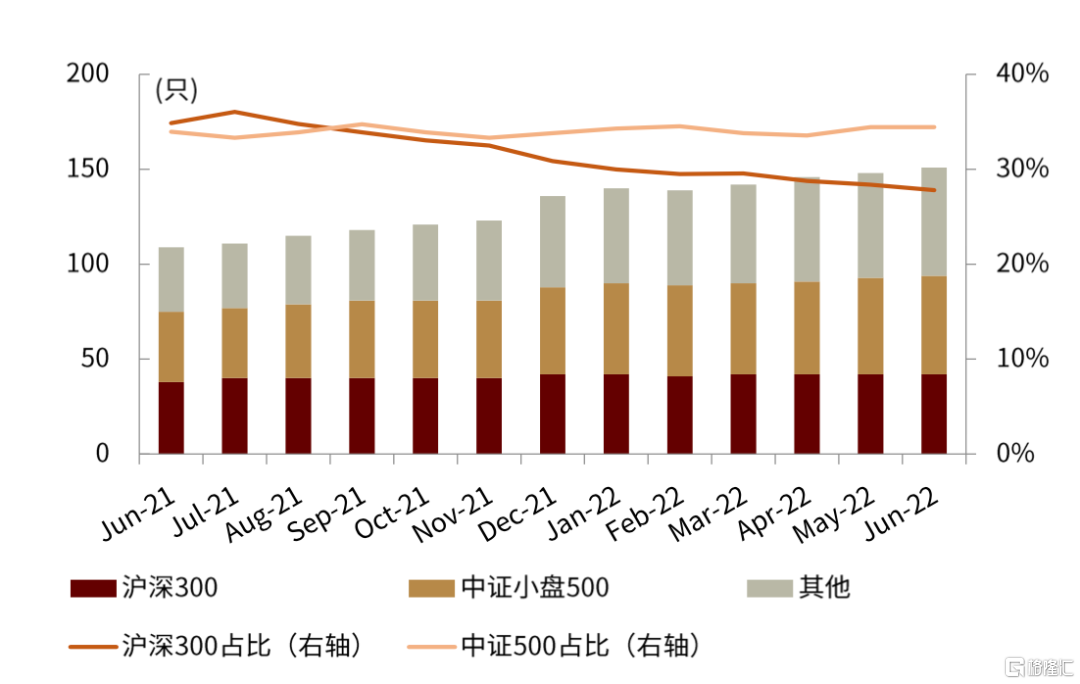

圖表27:不同基準指數型量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2022年6月底)

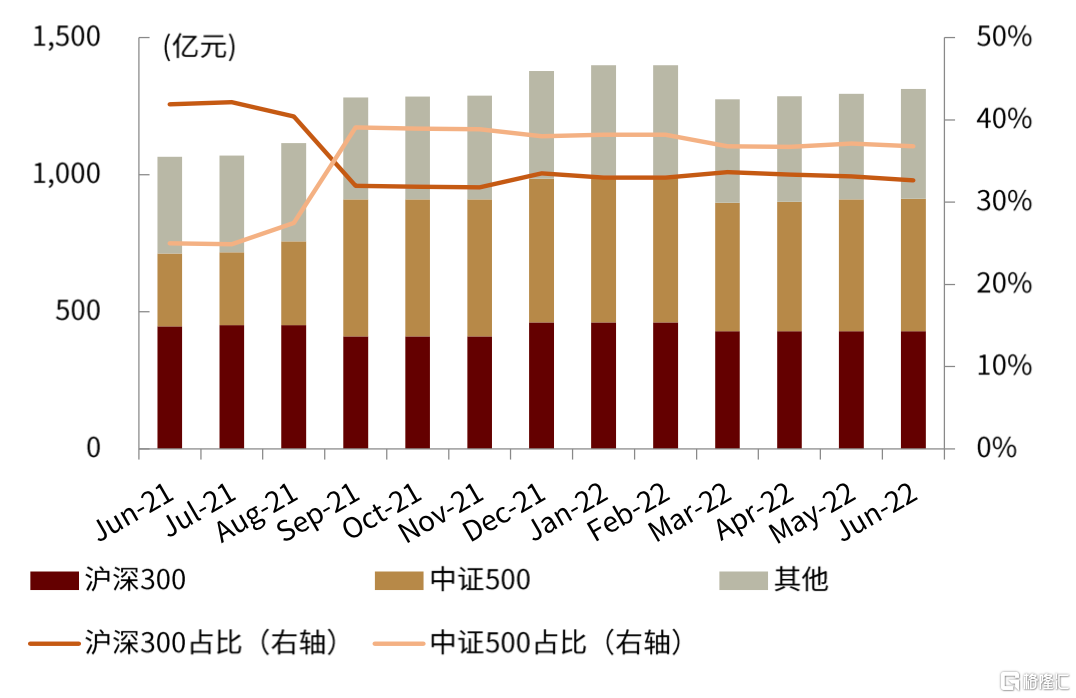

圖表28:不同基準指數型量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

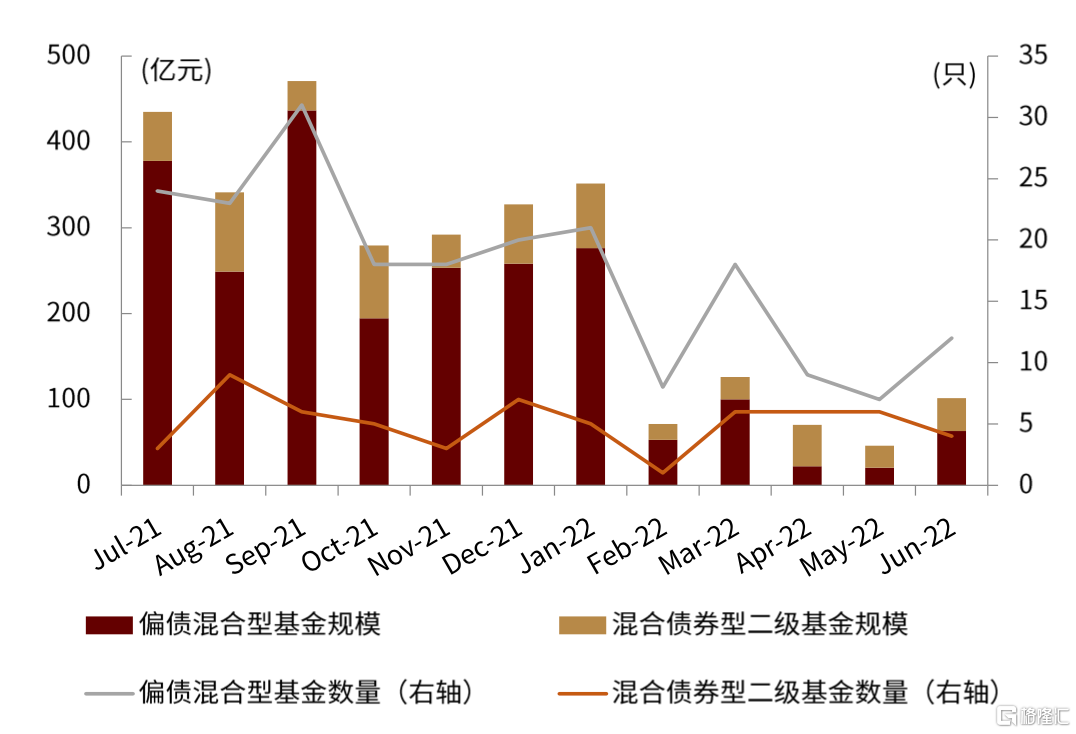

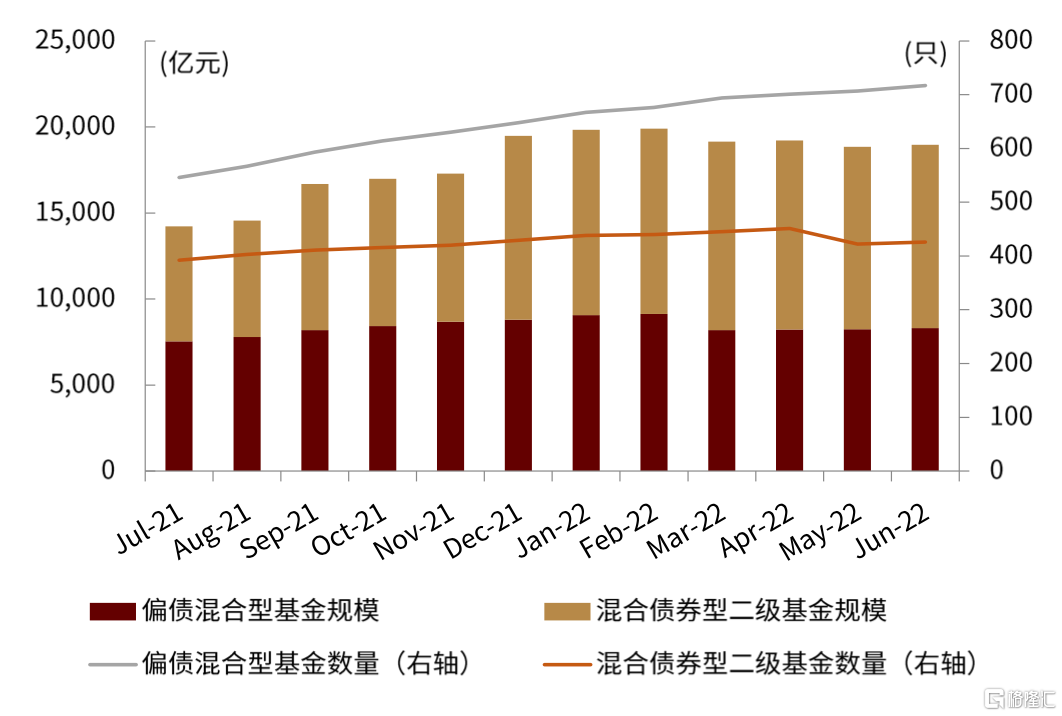

偏債基金:偏債基金髮行規模回升,但仍低於一般水平。6月偏債基金新發規模為101.4億元,較上月大幅增長119.6%,但仍低於近一年平均水平。其中偏債混合型基金新發規模63.0億元,較上月大幅提升209.6%,混合債券型二級基金新發規模28.4億元,較上月增長48.7%。

圖表29:偏債基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表30:偏債基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2022年6月底)

市場表現

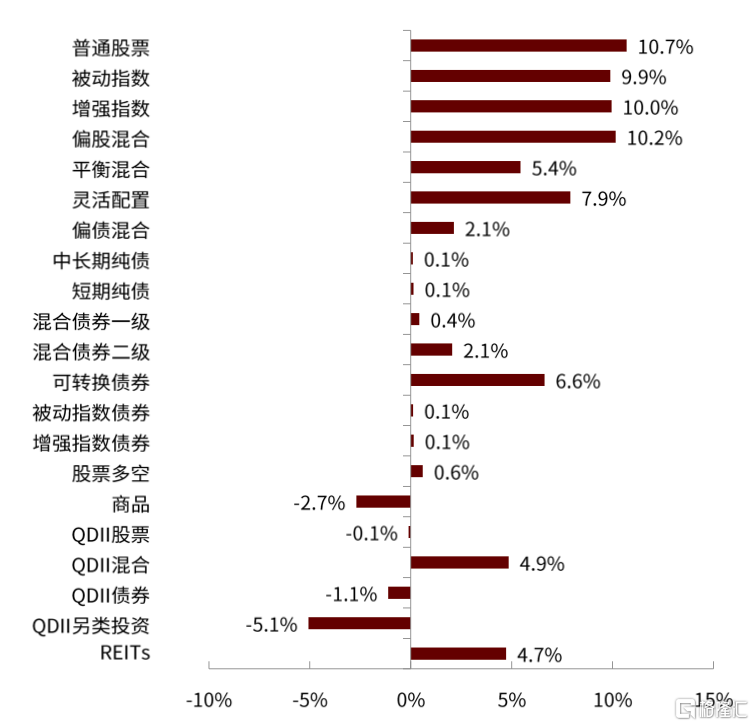

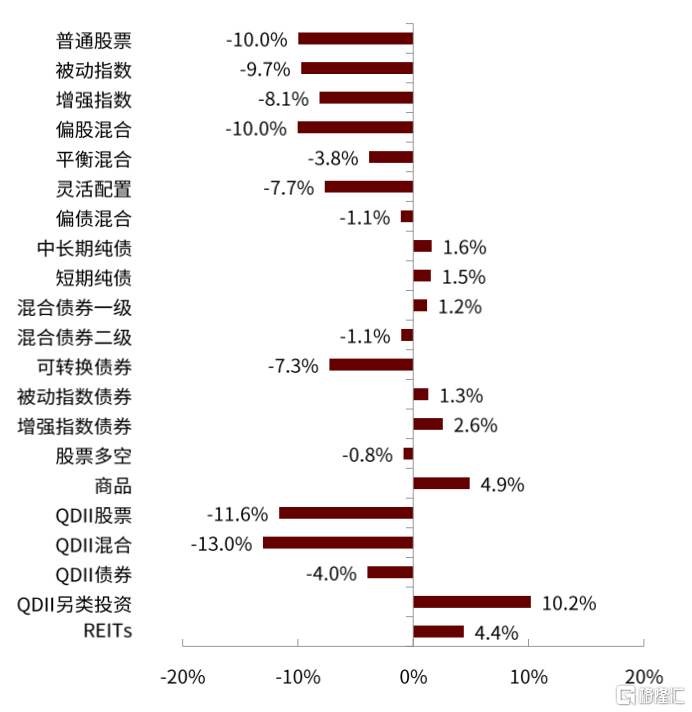

市場總體:權益類產品上漲明顯。6月A股市場漲勢延續,該月以股票為主要投資標的的公募基金領漲。其中,普通股票型基金和偏股混合型基金漲幅最大,分別為10.7%和10.2%。相較而言,QDII另類投資和商品基金跌幅較大,分別下跌5.1%和2.7%。

圖表31:大類公募基金6月淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表32:大類公募基金2022年淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

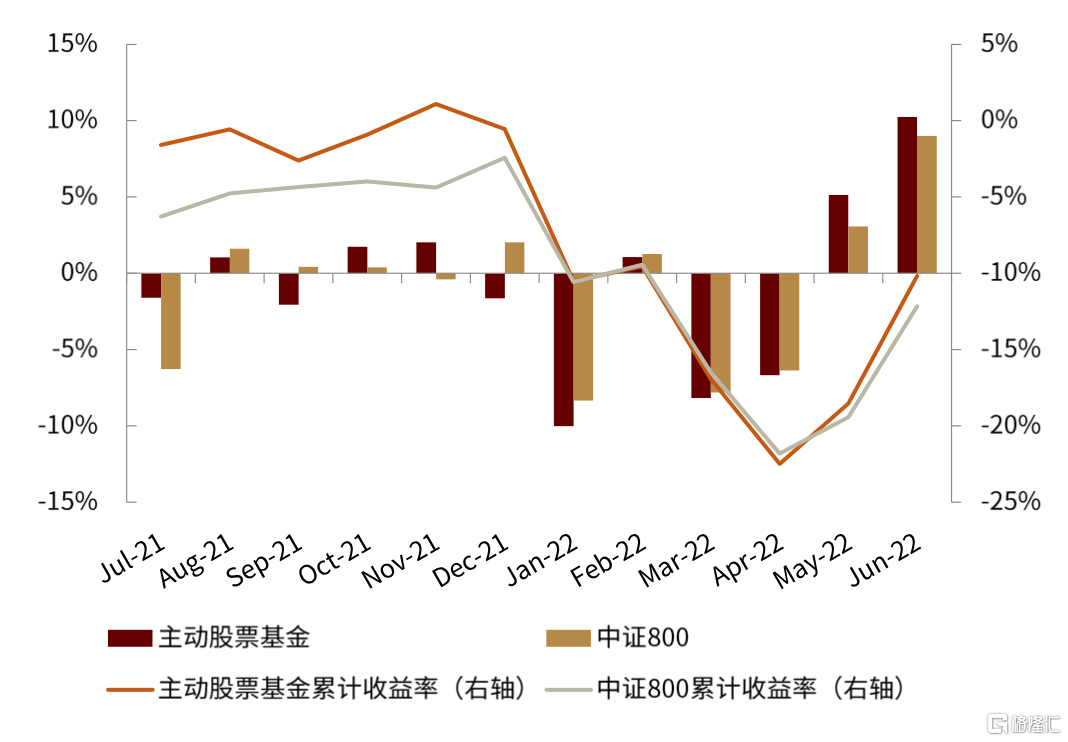

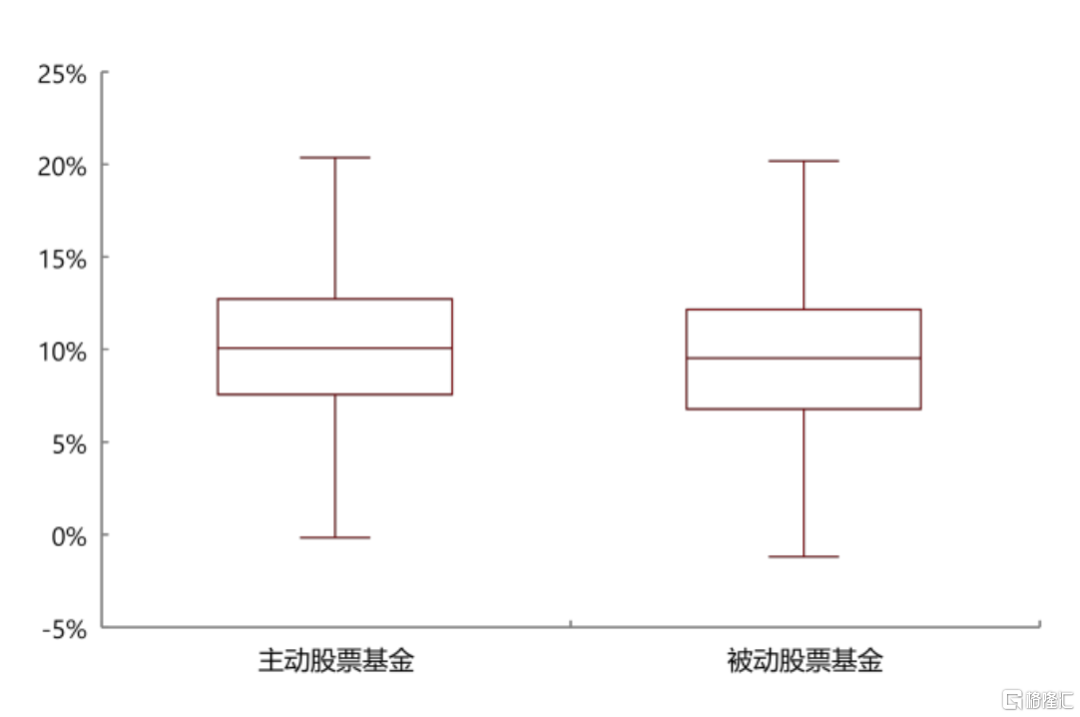

股票基金:主動股票基金6月錄得較大漲幅。主動股票基金6月收益為+10.2%,高於同期中證800收益(+9.0%)。從主動股票基金與被動股票基金收益結構來看,6月主動股票基金中位數收益高於被動股票基金。

圖表33:主動股票基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表34:主動及被動股票基金6月收益率分佈

資料來源:Wind,中金公司研究部(截至2022年6月底)

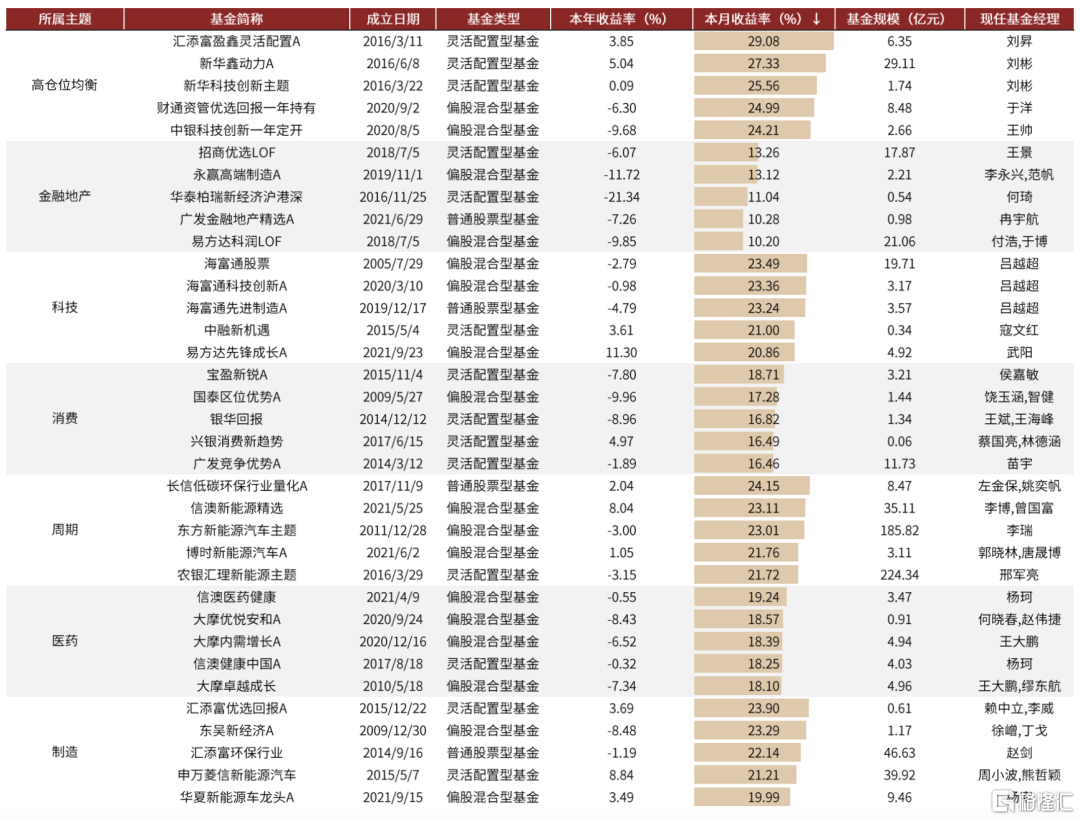

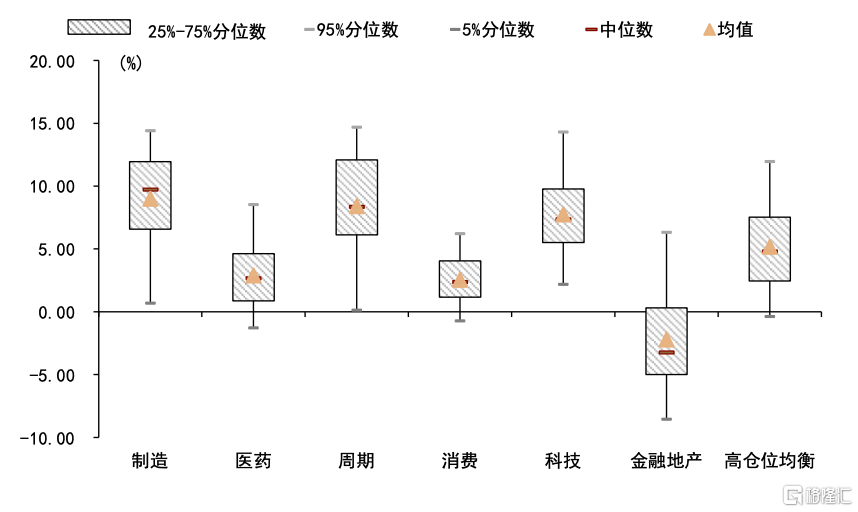

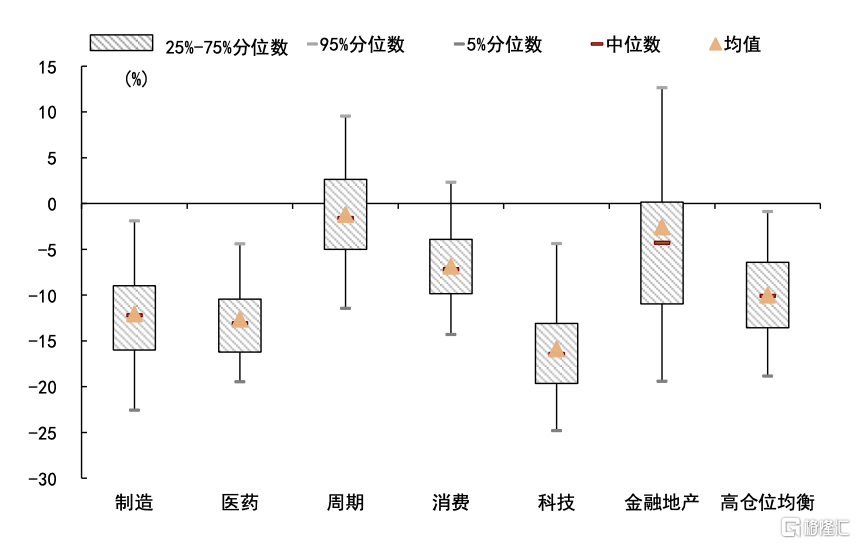

主題基金:週期和製造主題領漲。6月各細分品類主題基金均錄得正收益,其中週期(+12.20%)、製造(+12.00%)、醫藥(+11.78%)和消費(+11.25%)主題基金平均漲幅在10%以上。6月收益排名領先且規模在2億元以上的產品包括高倉位均衡主題下的匯添富盈鑫靈活配置A(+29.08%)和新華鑫動力A(+27.33%)、週期主題下的長信低碳環保行業量化A(+24.15%)、製造主題下的匯添富優選回報A(+23.90%)和科技主題下的海富通股票(+23.49%)。

圖表35:主題基金細分品類今年以來淨值表現前五

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表36:主題基金細分品類6月淨值表現前五

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表37:主題基金6月收益分佈

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表38:主題基金今年以來收益分佈

資料來源:Wind,中金公司研究部(截至2022年6月底)

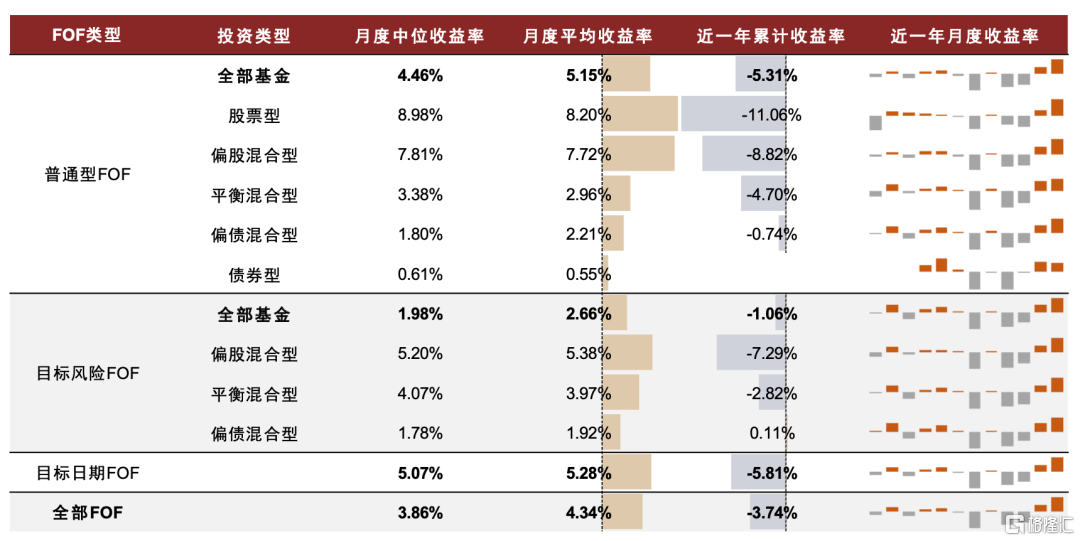

FOF:各類別FOF錄得正收益。6月FOF產品整體月度收益率為+4.34%。各類別來看,偏股混合型FOF錄得較大漲幅,其中普通偏股混合型及目標風險偏股混合型FOF漲幅分別為7.72%和5.38%。目標日期FOF整體也有較大漲幅,為5.28%。

圖表39:各類FOF月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

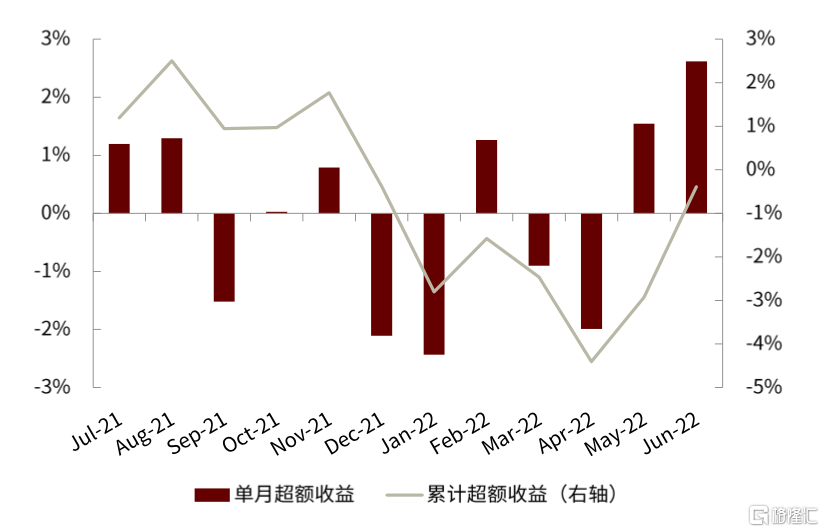

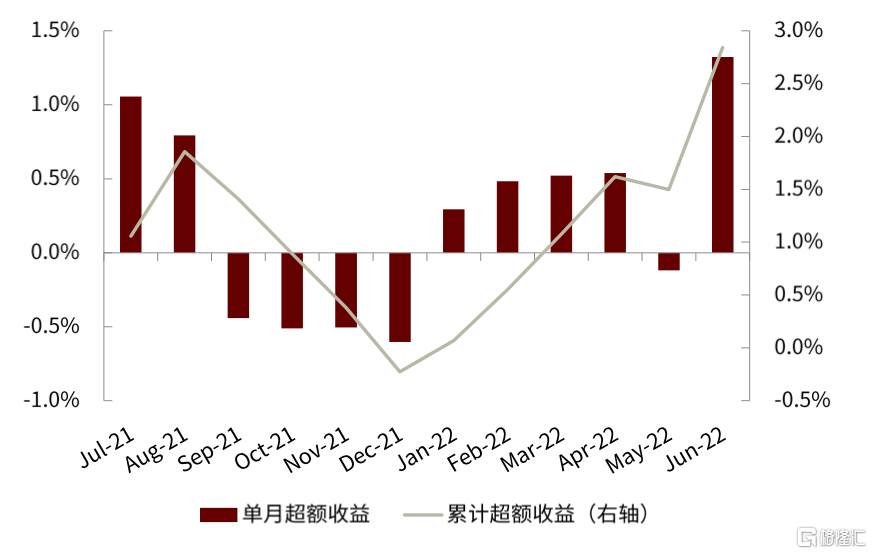

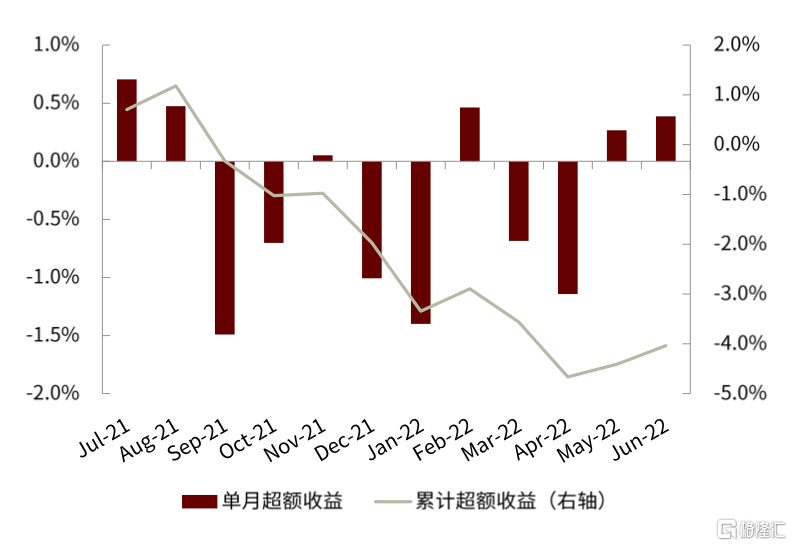

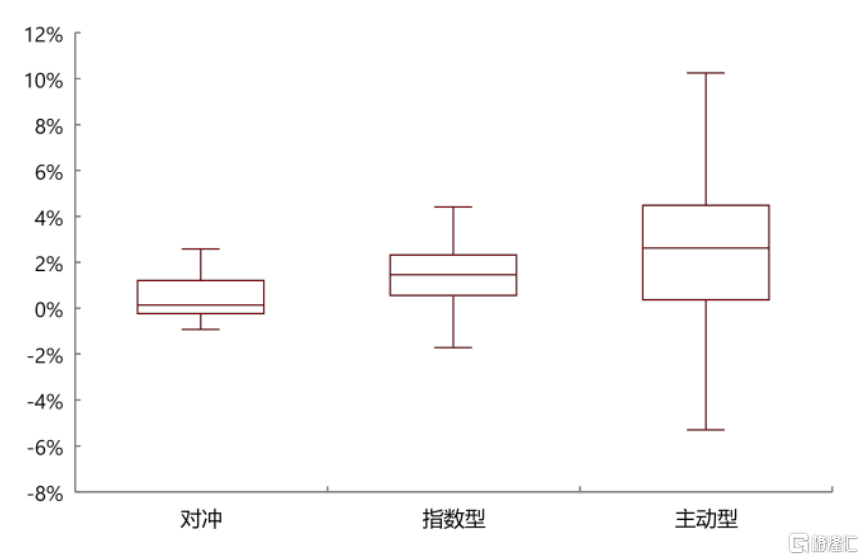

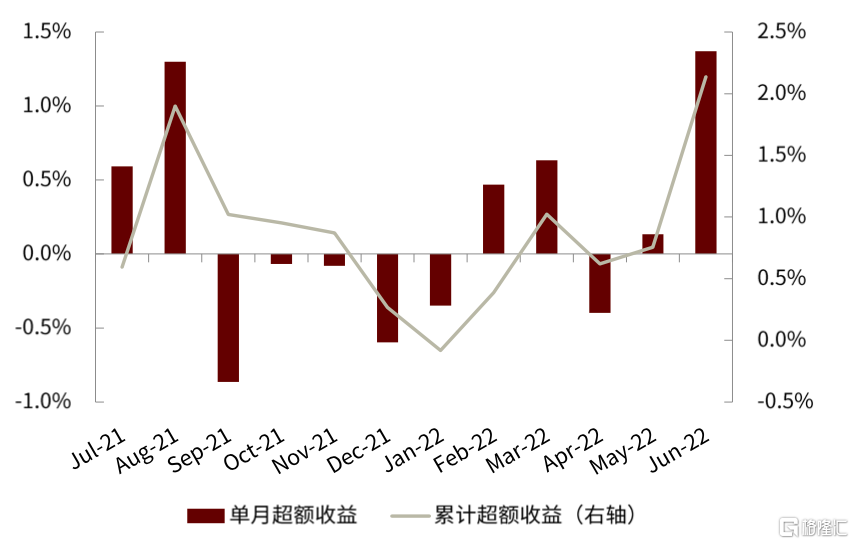

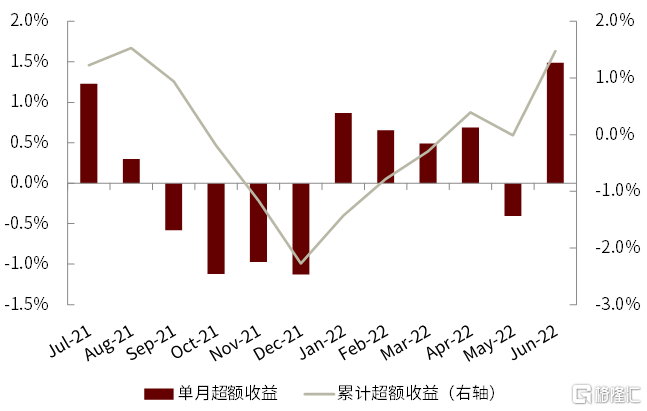

量化基金:6月量化基金整體超額收益突出。6月各類別量化基金均錄得正超額收益,其中主動型、指數型和對沖量化基金超額收益分別為2.62%和1.32%和0.39%。以滬深300和中證500為基準的指數型量化基金超額收益分別為1.37%和1.49%。

圖表40:主動型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表41:指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表42:對沖量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表43:不同種類量化基金6月收益率分佈

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表44:以滬深300為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表45:以中證500為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2022年6月底)

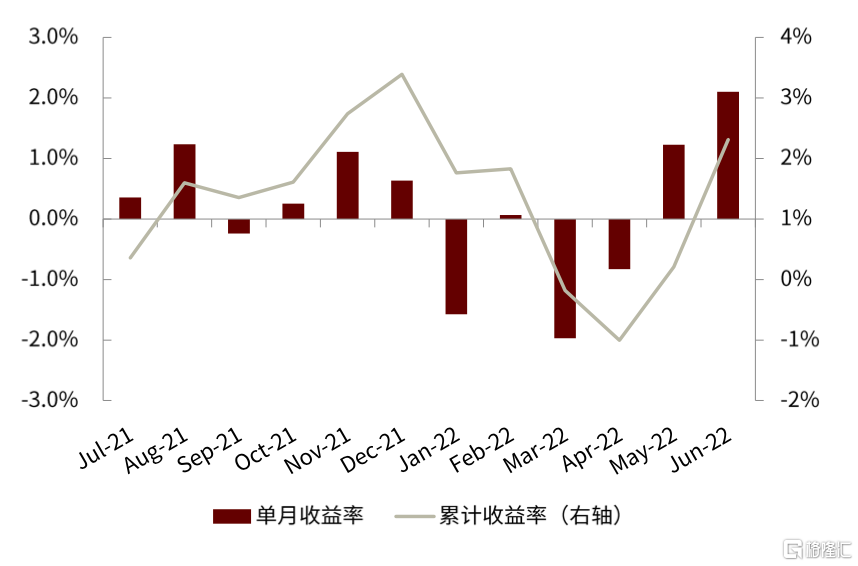

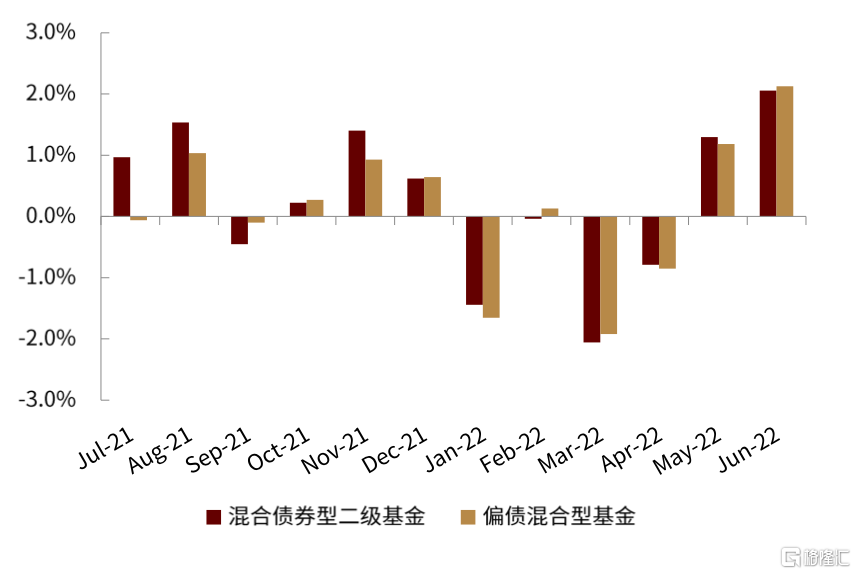

圖表46:偏債基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

圖表47:混合債券型二級及偏債混合型基金月度淨值表現

資料來源:Wind,中金公司研究部(截至2022年6月底)

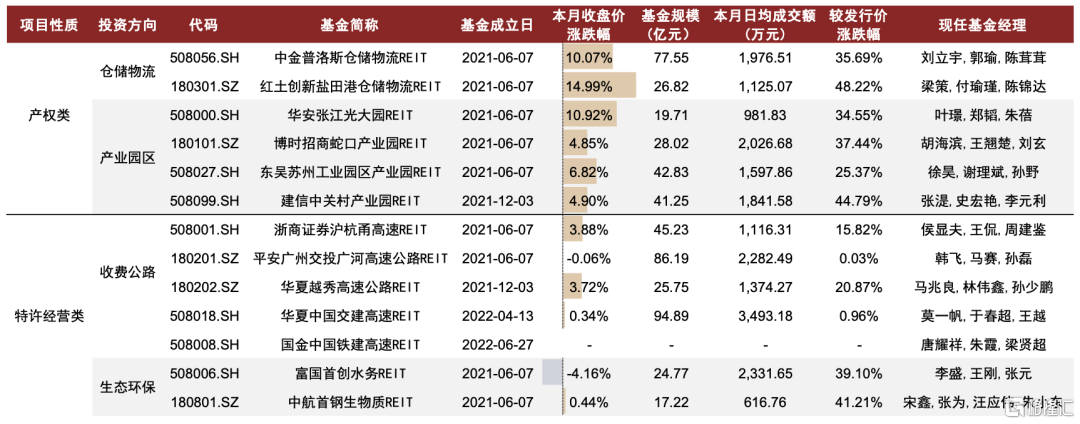

REITs:多數REITs收益為正,整體成交活躍度回升。近一個月全部12只REITs中,僅有1只產品錄得小幅下跌,為富國首創水務REIT(-4.16%)。上漲的產品中產權類產品整體漲幅較大,其中紅土創新鹽田港倉儲物流REIT領漲,該月上漲14.99%。過去一個月REITs市場活躍度小幅回升,其中華夏中國交建高速REIT交易最為活躍,區間日均成交額3,493.2萬元。

圖表48:月度全部公募REITs產品表現明細

資料來源:Wind,中金公司研究部(截至2022年6月底)

私募基金:私募基金髮行熱度仍處低位,6月各私募策略錄得正收益

產品發行

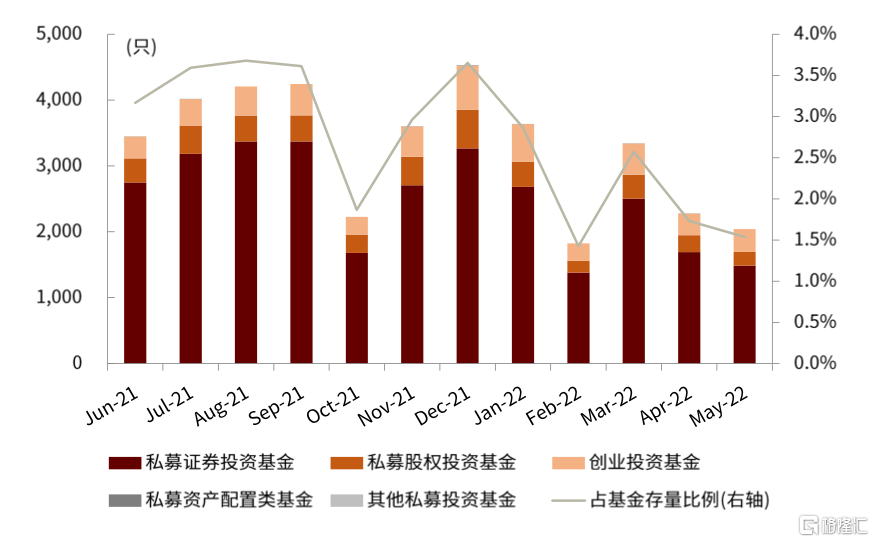

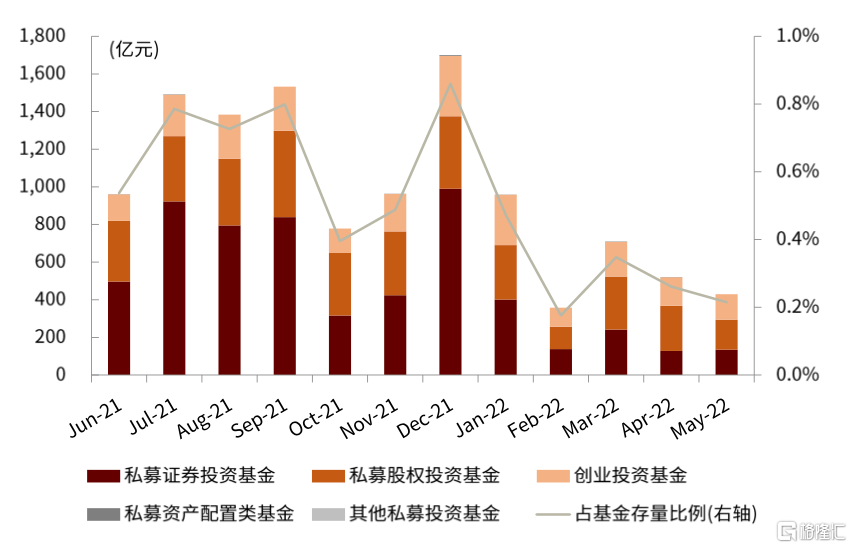

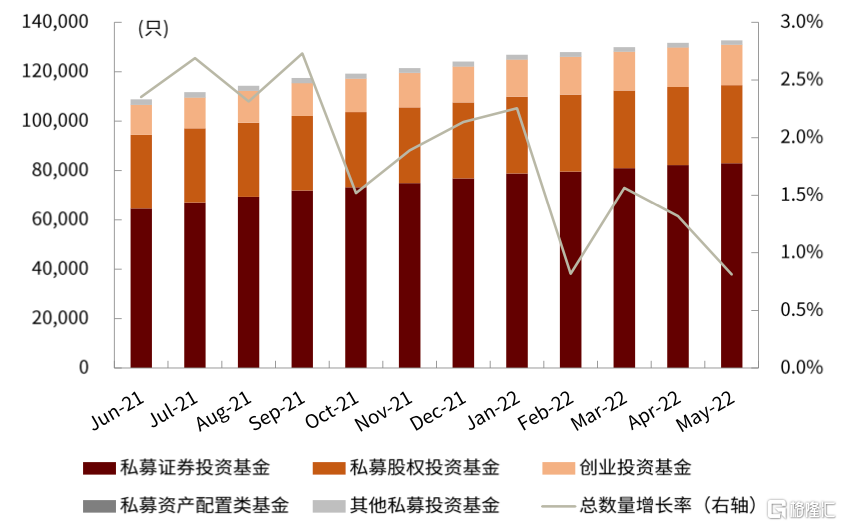

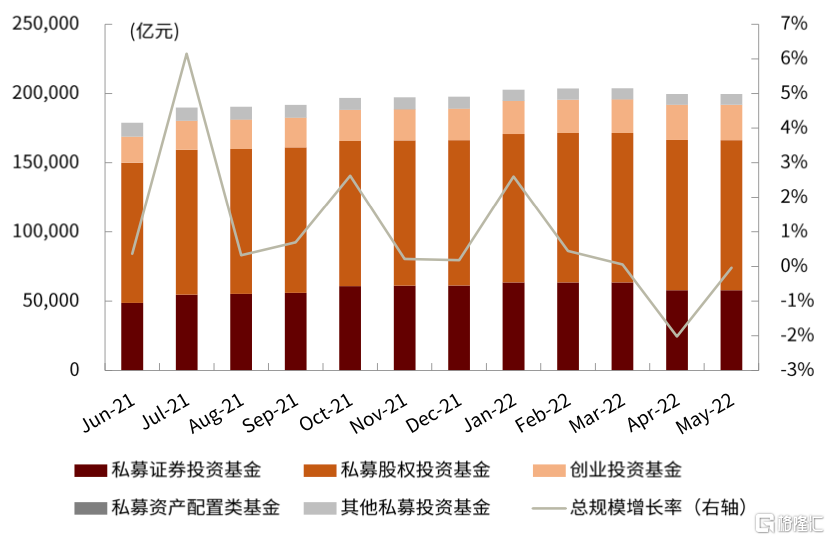

市場總體:私募基金備案通過規模持續下行。5月私募基金備案通過數量為2,040只,較4月小幅回落10.4%;備案通過規模也延續下行趨勢,為429.4億元,較上月小幅降低17.5%;存量規模為19.96萬億元,與上月基本一致。

證券投資基金:私募證券投資基金髮行熱度仍較低。5月私募證券投資基金備案通過數量為1,484只,較4月小幅下降12.3%,而備案規模為134.9億元,較上月小幅回升5.5%,但仍處近一年相對低位;存量規模為5.79萬億元,與上月末規模基本一致。

圖表49:分類型私募基金備案月度通過數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年6月底)

圖表50:分類型私募基金備案月度通過規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年6月底)

圖表51:分類型私募基金月度存量數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年6月底)

圖表52:分類型私募基金月度存量規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年6月底)

市場表現

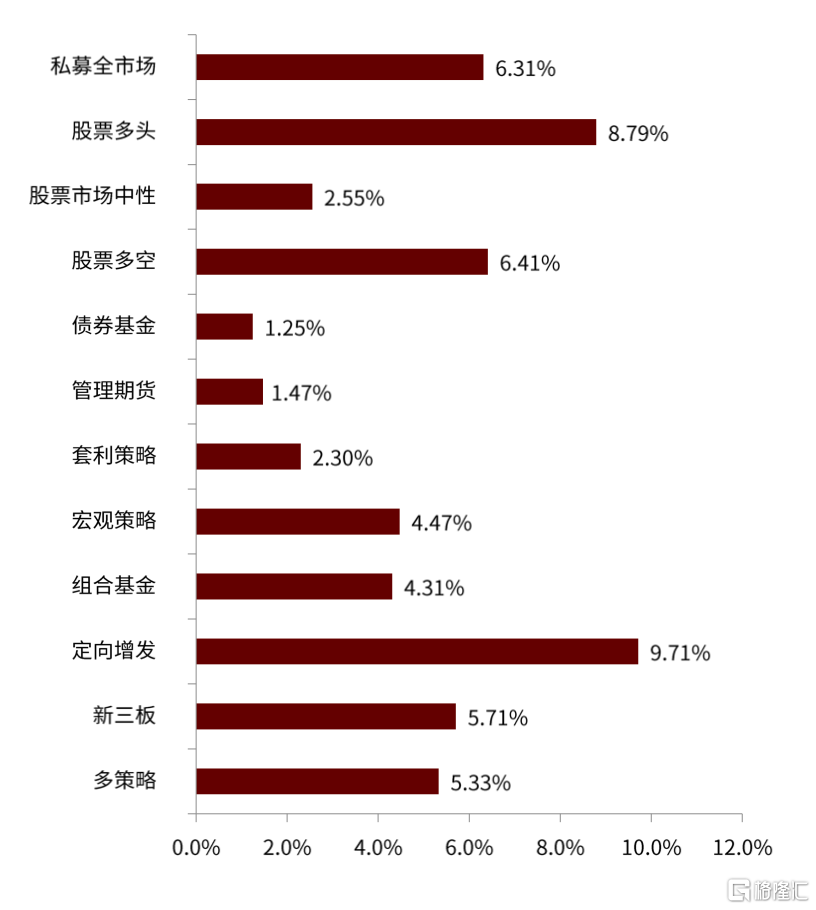

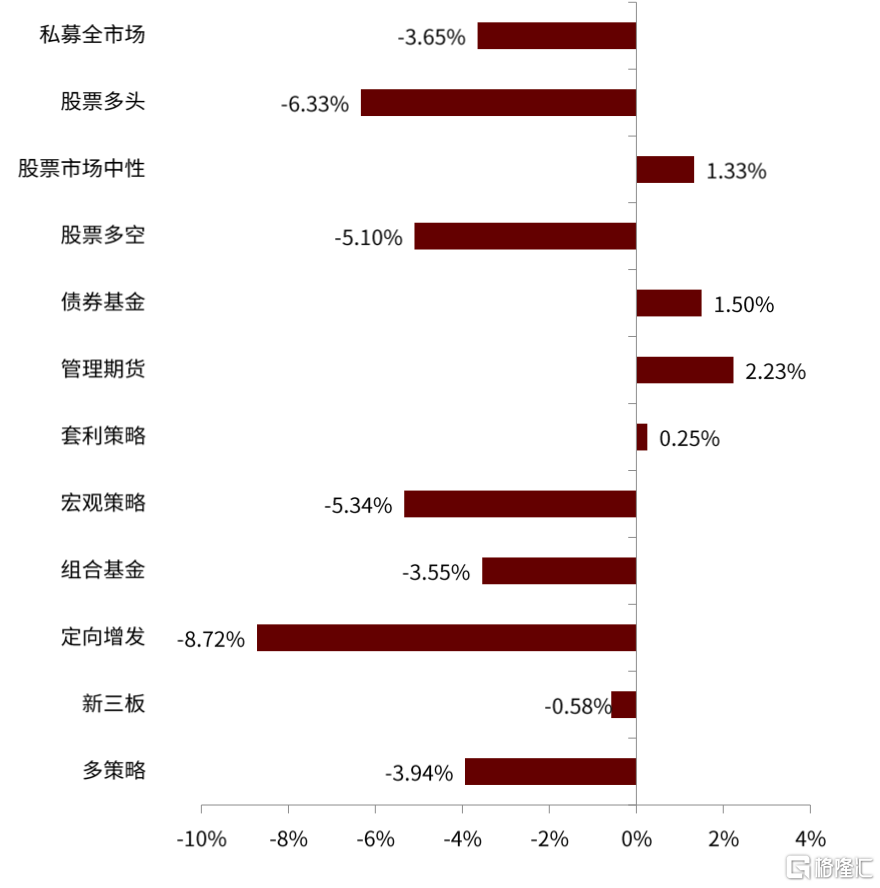

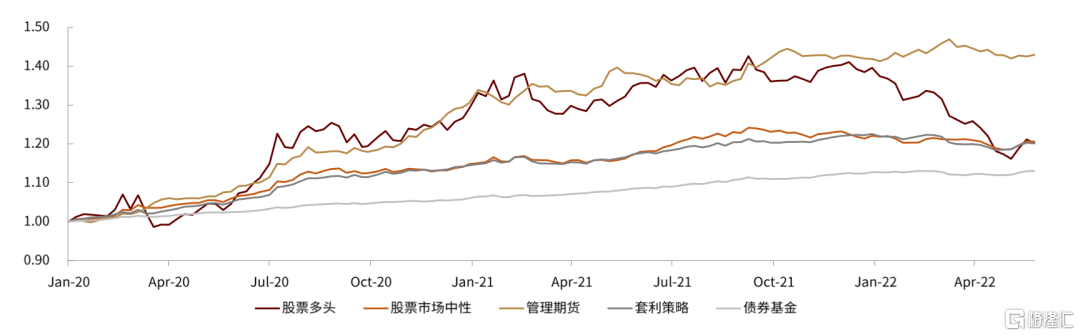

6月各私募策略錄得正收益。6月各類私募策略錄得不同程度的上漲,其中,定向增發、股票多空和股票多頭策略私募基金漲幅最大,分別上漲9.7%、8.8%和6.4%。今年年初以來,管理期貨、債券基金合股票市場中性策略領漲。

圖表53:大類私募基金6月表現

資料來源:朝陽永續,中金公司研究部(截至2022年7月1日)

圖表54:大類私募基金2022年至今表現

資料來源:朝陽永續,中金公司研究部(截至2022年7月1日)

圖表55:不同策略私募指數表現(2020.01.03~2022.7.1)

資料來源:朝陽永續,中金公司研究部(截至2022年7月1日)

銀行理財:產品發行小幅回暖

產品發行

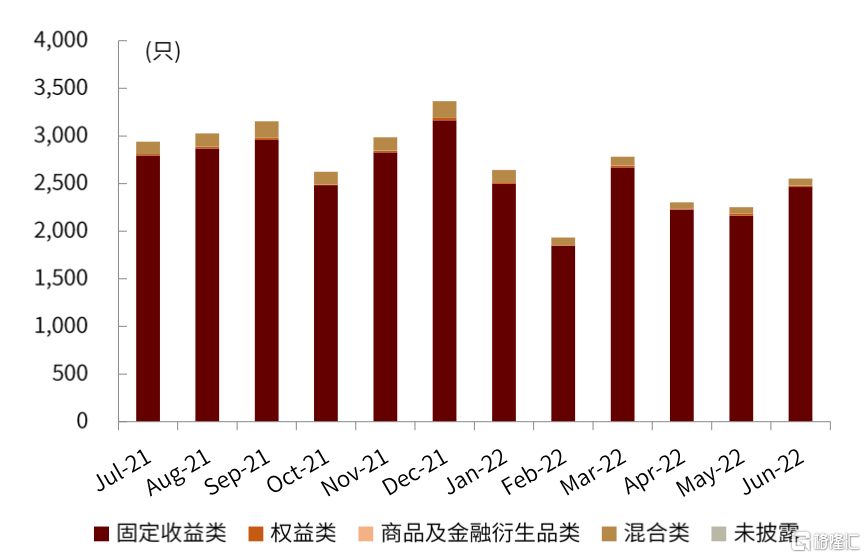

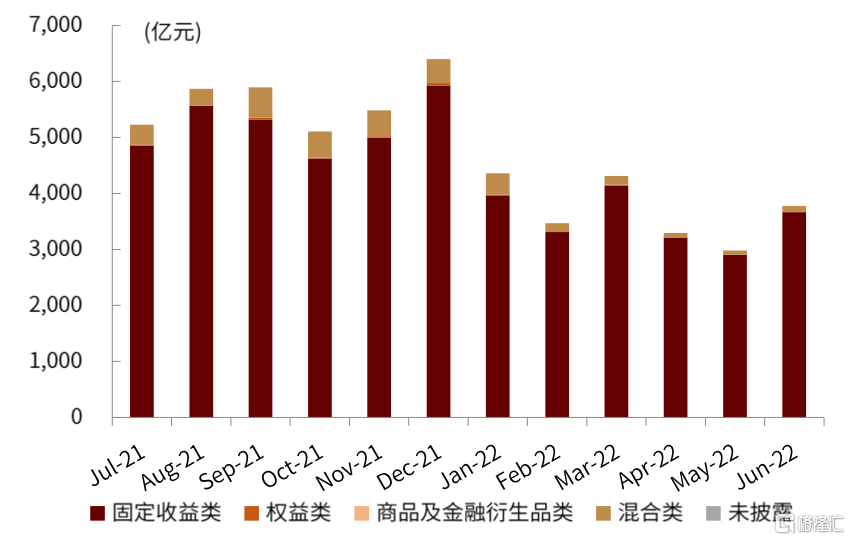

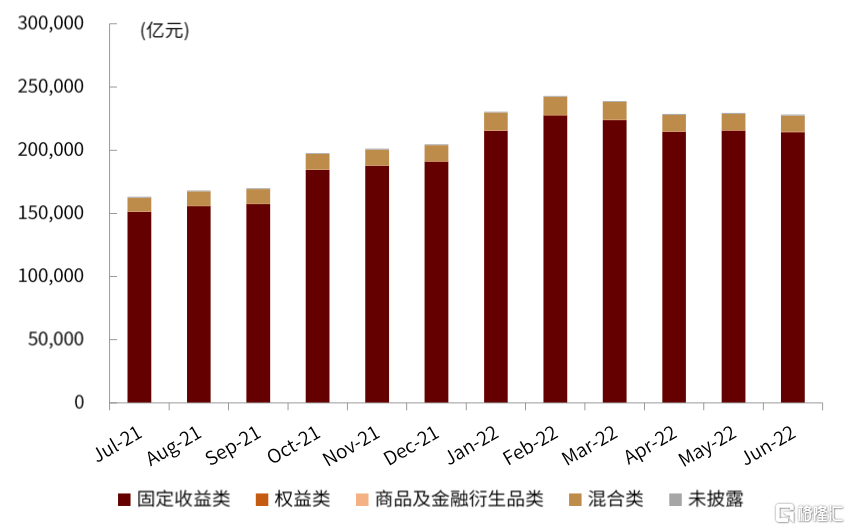

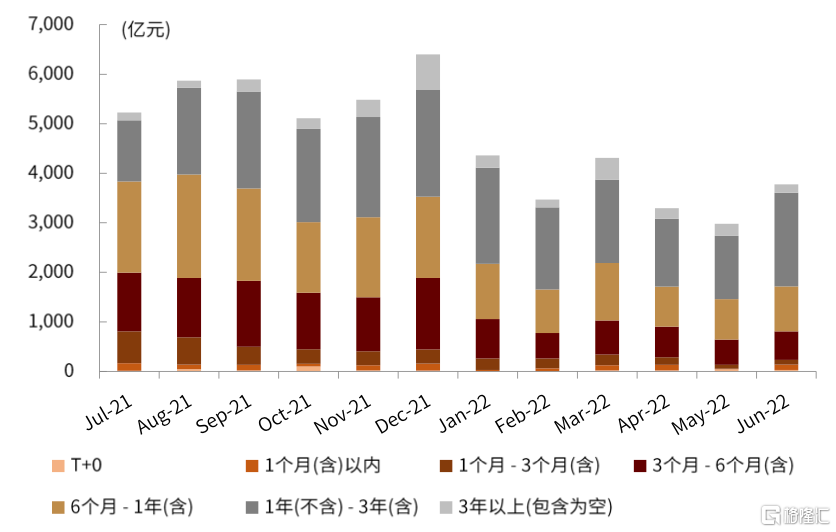

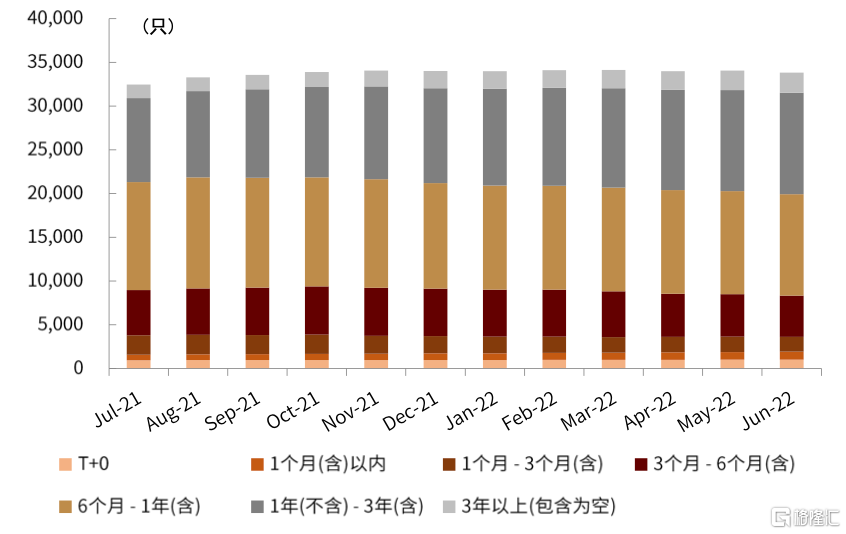

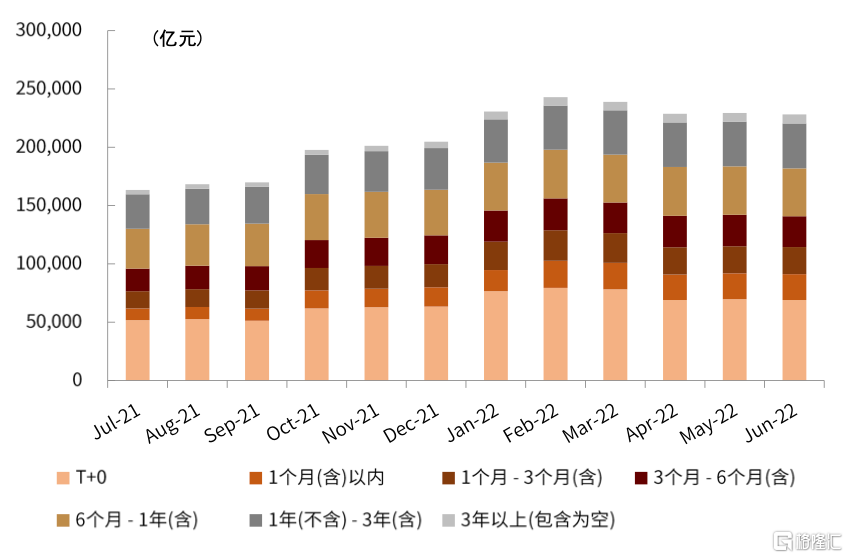

銀行理財:6月產品發行規模小幅回暖。銀行理財產品6月新發行2,554只,合計3,777億元,發行規模較上月回升26.7%。按投資性質分類,混合類和固定收益類產品發行規模增長最為明顯,分別增長40.6%和26.2%;按期限類型,除T+0和3年期以上的產品發行規模有所下降,其他期限的產品發行規模均有不同程度的提升,其中1月以內產品規模增長最為明顯,由上月15億元增長至108億元。

圖表56:銀行理財月度新發數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

圖表57:銀行理財月度新發規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

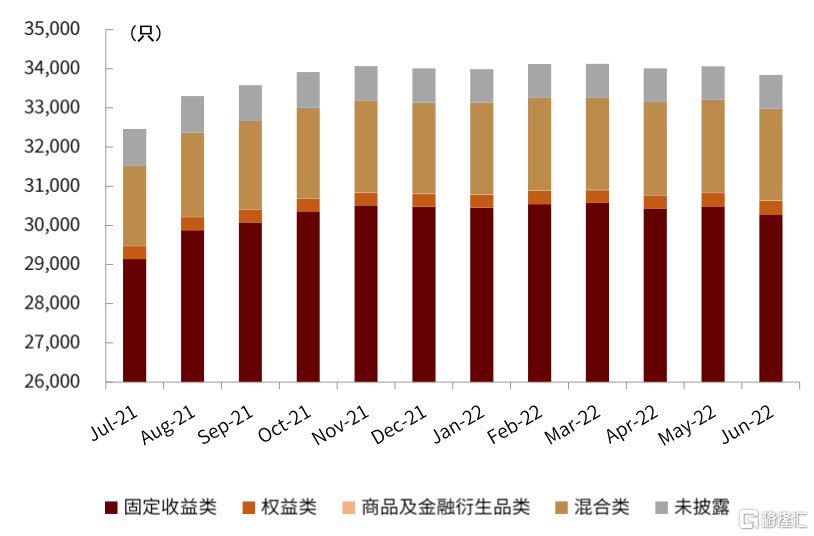

圖表58:銀行理財月度存續數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

圖表59:銀行理財月度存續規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

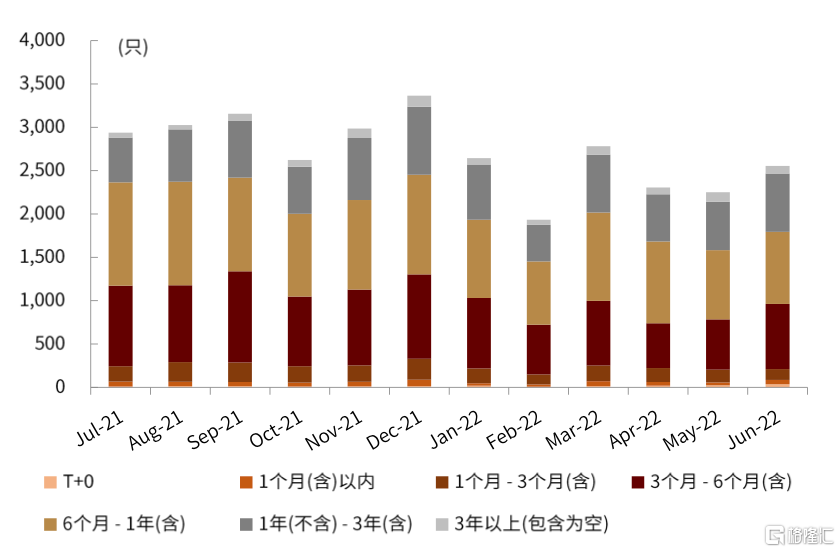

圖表60:銀行理財月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

圖表61:銀行理財月度新發規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

圖表62:銀行理財月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年6月底)

圖表63:銀行理財月度存續規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年6月底)