本文來自格隆匯專欄:中金研究,作者:董霽璇 郭朝輝

外需承壓,內需受擾,二季度有色金屬價格普跌

二季度至今,俄烏相關的供給風險擔憂暫緩,歐美進入“被動加息”進程,海外部分行業需求開始走弱,同時國內居民消費、製造業和建築活動受疫情干擾,有色金屬價格普跌。相比年內價格高點,以LME現貨結算價計,鋁下跌約38%、銅下跌約17%、鋅下跌約23%,而以國內上海期貨交易所活躍合約價計,鋁、鋅跌幅約17%,銅價跌幅約10%。海外金屬價格普遍跌幅大於國內價格,內外價差倒掛有所修復。

具體來看,去年二季度全球製造業PMI見頂後進入下降趨勢(圖表1),今年4月份觸及20個月以來低點52.3,仍處於擴張區間,但分項指標已顯示外貿活動持續收縮,原材料價格通脹問題持續存在,同時受中國疫情擾動,全球製造業產出指數也持續位於收縮區間。分區域來看,5月份美國新屋開工套數同比下降14.4%至14個月最低水平,相應的建材、家電需求可能隨之承壓,另外6月份美國製造業PMI初值報52.4,創23個月新低,其分項指標製造業產出指數初值錄得49.6,進入收縮區間。與美國市場相比,歐洲受俄烏事件影響更大,6月份歐元區製造業PMI跌至52,為22個月低點,製造業產出指數降至49.3,進入收縮區間;截至5月歐洲新車銷量已連續11個月同比下滑(ACEA)。中國市場,政策端頻頻釋放“穩增長”信號,但二季度疫情防控對居民消費和工業活動均形成拖累,基建實物工作量尚未跟隨投資出現回升,上半年國內工業品表觀消費量基本維持負增長。

圖表1: 全球製造業PMI

資料來源:IHS,中金公司研究部

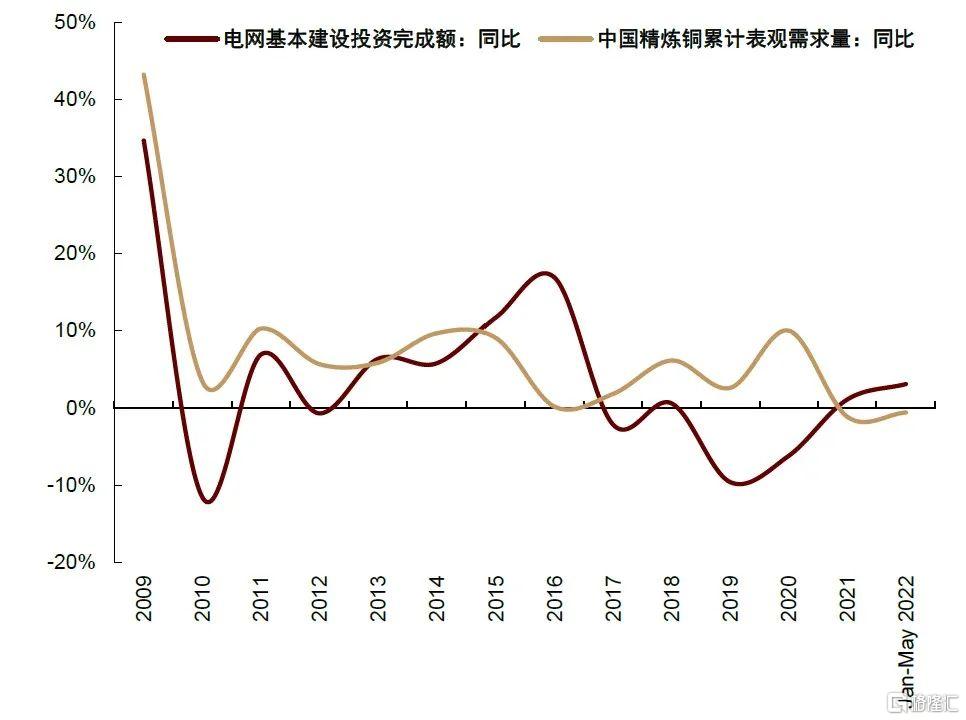

圖表2: 中國精煉銅表觀需求與電網投資

資料來源:Wind,SMM,中金公司研究部

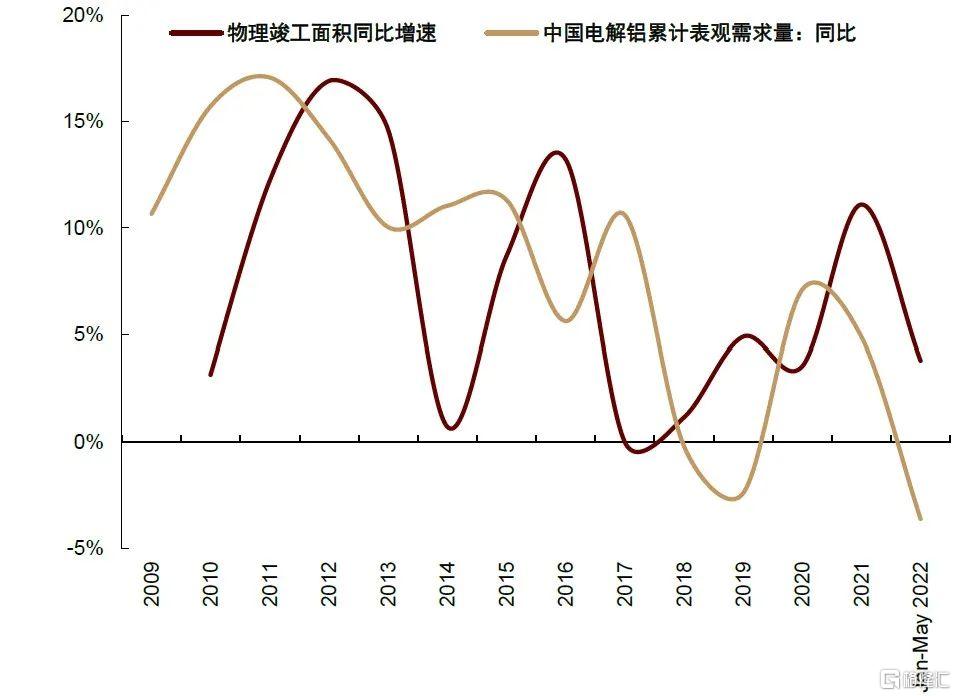

圖表3: 中國鋁表觀需求與物理竣工面積增速

資料來源:Wind,SMM,中金公司研究部

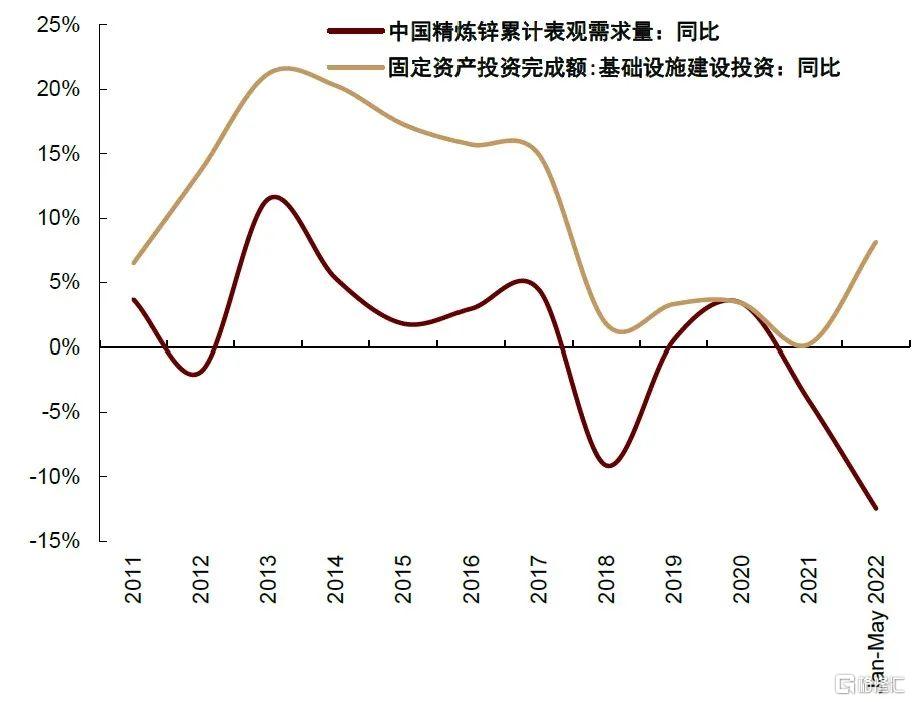

圖表4: 中國鋅表觀需求與基建投資增速

資料來源:Wind,SMM,中金公司研究部

下半年中國基建、建築領域需求或有改善,但難以抵消外需走弱,全球需求增速下降或將帶動基本金屬價格中樞下移,但中長期來看能源轉型持續為有色金屬貢獻需求增量

在《有色金屬2H22展望:需求邊際下行,品種間供給恢復分化》中,我們曾提到“下半年全球傳統耐用品需求增速下降、供需矛盾減弱將帶動基本金屬價格中樞下移,供給端沒有超預期干擾事件發生的情況下,價格難破前高。分品種來看,鋅、鋁一方面海外供給偏緊、成本支撐價格下跌幅度,反彈的持續性和強度則取決於中國基建和建築活動發力情況;銅、鎳需求持續受益於‘綠色需求’增長但難以抵消傳統需求增速下降,疊加供給端持續恢復增長,價格中樞下移,但相對於成本線或將維持較高溢價。”截至目前,我們仍然維持這樣的邏輯判斷,與展望不同之處在於實際上,需求下降、衰退預期上升帶動價格中樞下移比我們預計的來得更早、更快。站在目前的時點上,我們認為下半年銅價或仍有跌幅,鋁成本支撐有效,但反彈高度可能受限。

向前看,我們認為需額外關注下半年海外加息進程對通脹的抑制效果,這對判斷明年甚至未來海外經濟體是否陷入“滯漲”及其需求壓力持續時間長短較為關鍵。國內市場,雖然我們認為下半年房地產竣工需求或有改善,但考慮到2020年起中國房地產新開工增速出現大幅下滑,進入2023年房地產竣工需求可能轉為負增長,前景難言樂觀。此外全球供給端風險尚未平息,如地緣事件、貿易壁壘增強、資源保護主義上升等,但是極端情形出現的概率降低,且對大宗商品實物基本面產生的影響也可能邊際減弱。這些中長期需考慮的因素也可能對下半年的市場預期和價格走勢產生影響。

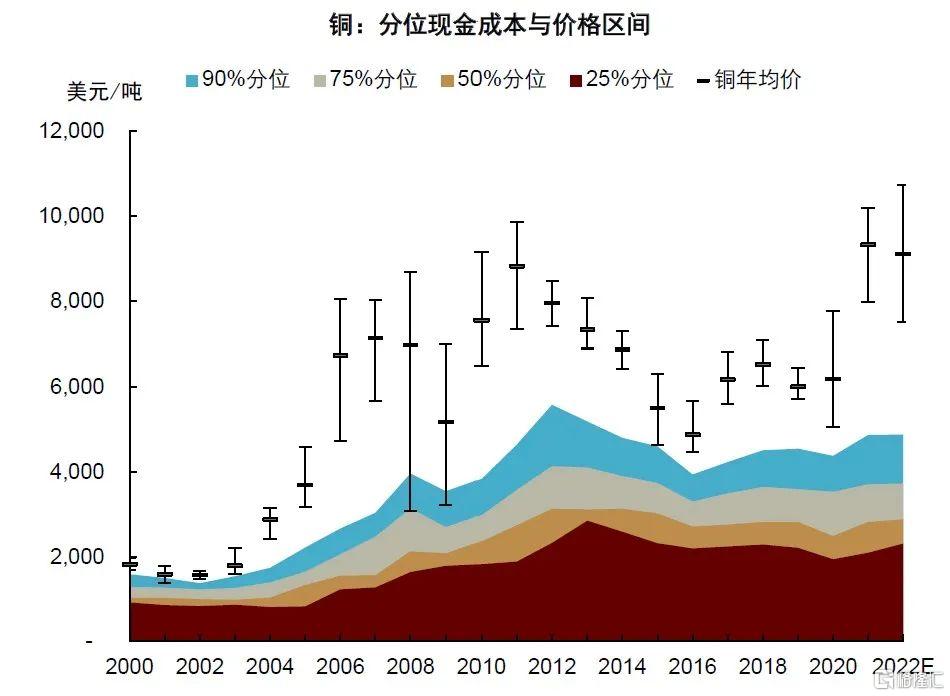

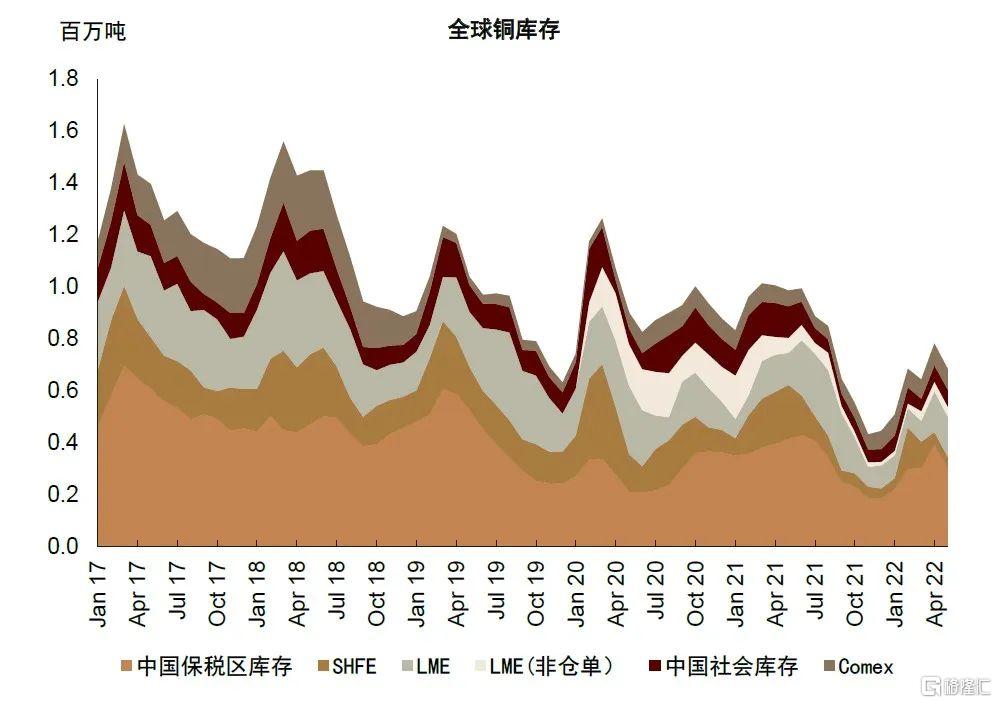

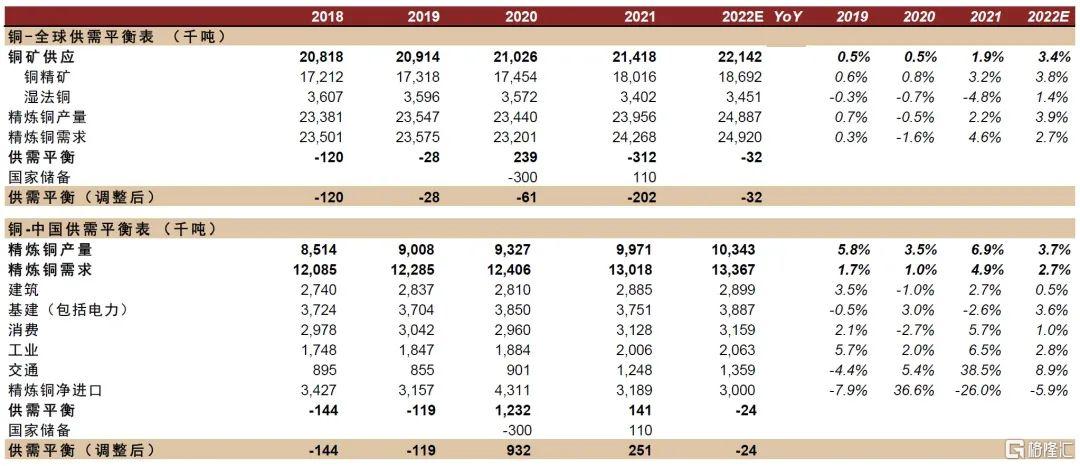

銅:供需缺口收窄,下半年價格或仍有跌幅。在年中展望中我們提到,“全球精煉銅從2021年的供需缺口恢復到緊平衡(圖表11),基本面對應的銅價趨於下行,維持年均價9,100美元/噸的判斷,下半年價格下跌低點預測為7,500美元/噸”,目前我們仍然維持這一判斷。銅礦供給端,我們看到今年一季度智利、祕魯因礦山品位下滑、社區干擾、乾旱等原因產出不及同期,但亞洲、非洲區域新增和擴建礦山投產順利,今年全球銅精礦供給將同比上升3.8%,銅精礦加工費或將維持在70美元/噸以上區間。今年二季度中國精煉銅產量受冶煉廠投料、疫情、檢修等干擾不及預期,但下半年可能釋放增量。需求端,雖然“綠色需求”增長符合我們的預期,維持高景氣度,但海外傳統需求承壓,國內電網訂單增長仍具有不確定性(圖表2),全球需求增速從去年的4.9%下降至2.7%。整體上,根據全球銅供需平衡表(圖表11),我們認為下半年銅價中樞趨於下行,但由於未來銅需求前景仍然較好、南美銅礦仍有潛在干擾、中長期來看新增銅礦供應趨緊,銅價底部區間相對於銅礦現金成本仍將維持30%左右的溢價(圖表5)。

圖表5: 銅:分位現金成本與價格預測區間

資料來源:WoodMac,中金公司研究部

圖表9: 全球銅庫存

資料來源:SMM,LME,SHFE,Wind,中金公司研究部

圖表11: 銅供需平衡表

資料來源:CRU,Woodmac,Mysteel,SMM,中金公司研究部

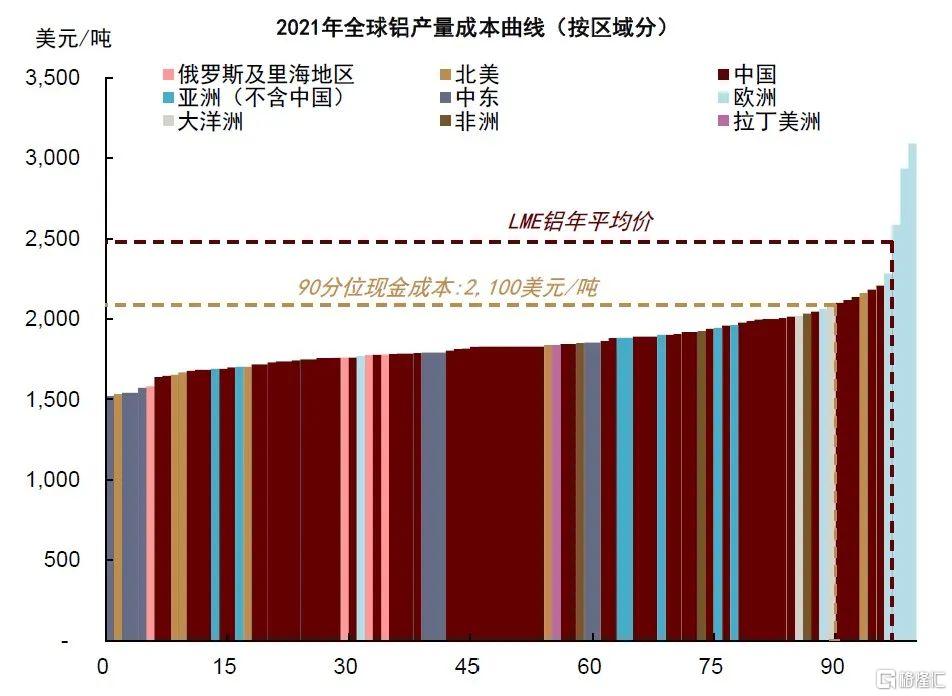

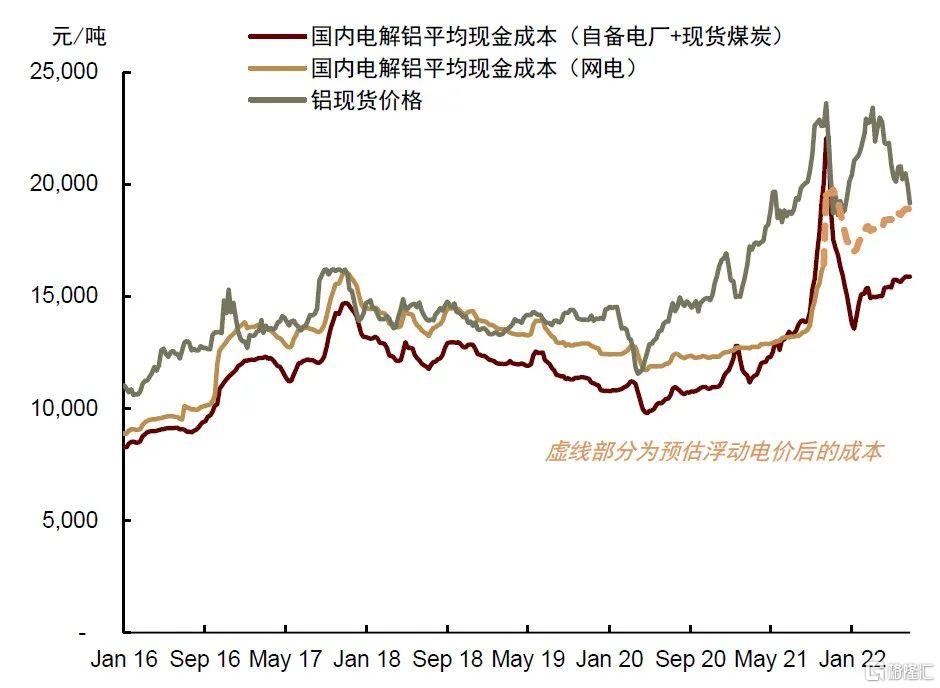

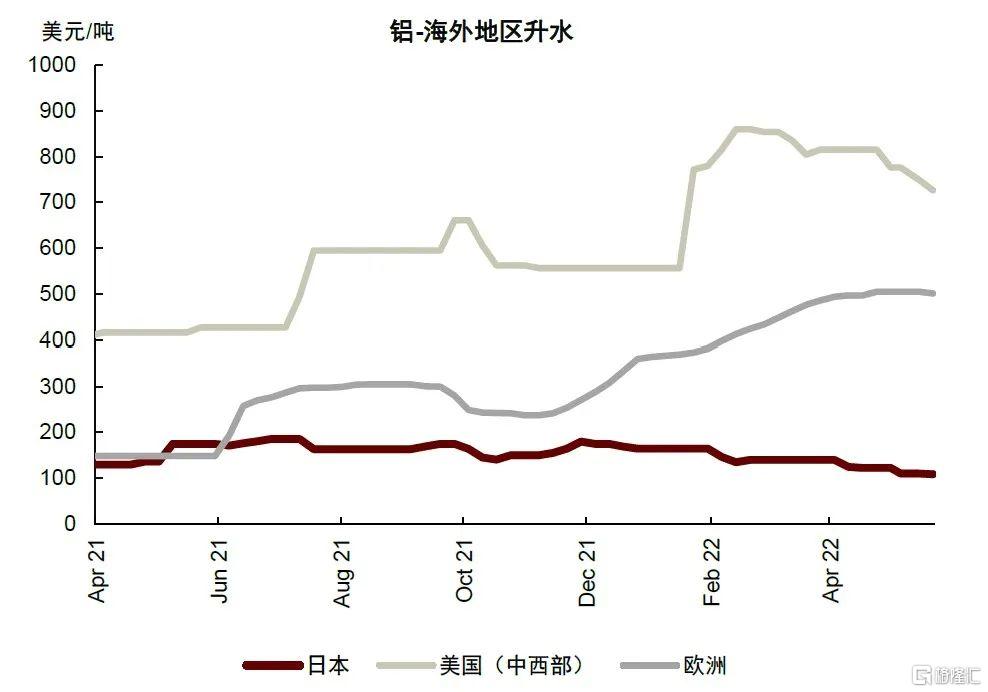

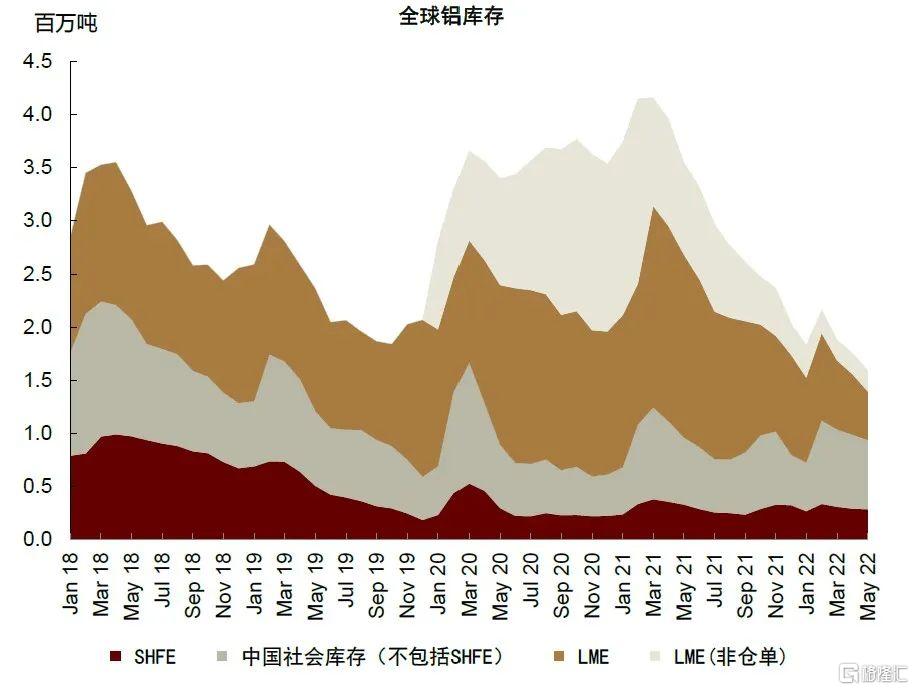

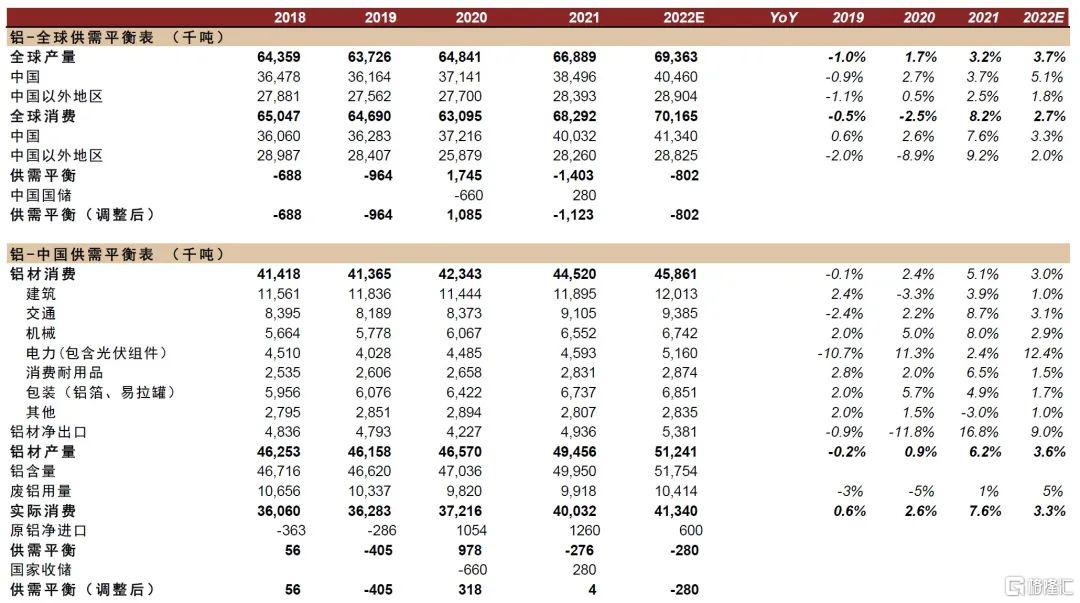

鋁:成本支撐有效,但下半年價格漲幅或有限。在年中展望報吿中我們提到,“下半年歐洲仍有減產風險,全球鋁供需缺口收窄(圖表12),價格中樞趨於下行,但同時由於成本上移,價格下跌亦有支撐”。截至目前,我們認為鋁價年內低點可能已經出現,由於成本支撐(圖表6、7),2,500美元/噸(19,000元/噸)左右是今年價格底部區間,下半年隨着中國建築需求環比改善,鋁價可能有所反彈,目標價位於2,800美元/噸,基準情形以外的供給風險可能貢獻額外的溢價。具體地,我們認為鋁價反彈高度將受到供需兩方面因素拖累,一方面中國產能增產、復產預期可能壓制價格漲幅,另一方面雖然我們預計下半年中國建築活動或有反彈並將帶動基本面好轉,但隨着時間推移,明年竣工和施工需求前景並不樂觀。根據我們的平衡表(圖表12),全球鋁需求增速從去年的8.2%降低至2.7%,全球供需缺口收窄,雖然近日海外庫存連續去庫,相比國內供給更為緊張,但歐洲、美國區域現貨升水也已經從高點開始回落(圖表8)。供給風險方面,雖然風險因素持續存在,但可能帶來的影響較為有限,其一我們認為俄鋁減產的可能性較低,另外歐洲雖然仍有減產風險,但整體量值可能相比去年底的集中減產大大縮小,對基本面的影響也趨於減弱。

圖表6: 2021年全球鋁行業成本曲線

資料來源:LME,Woodmac,中金公司研究部

圖表7: 中國電解鋁廠現金成本

資料來源:SHFE,SMM,中金公司研究部

圖表8: 海外鋁現貨升水

資料來源:彭博資訊,中金公司研究部

圖表10: 全球鋁庫存

資料來源:SMM,LME,SHFE,Wind,中金公司研究部

圖表12: 鋁供需平衡表

資料來源:CRU,Woodmac,Mysteel,SMM,中金公司研究部