本文來自: 雪麗農業及海外消費研究 作者:陳雪麗、李怡然

報吿摘要

周觀察:中美三大農作物歷史成本結構及2022種植季展望

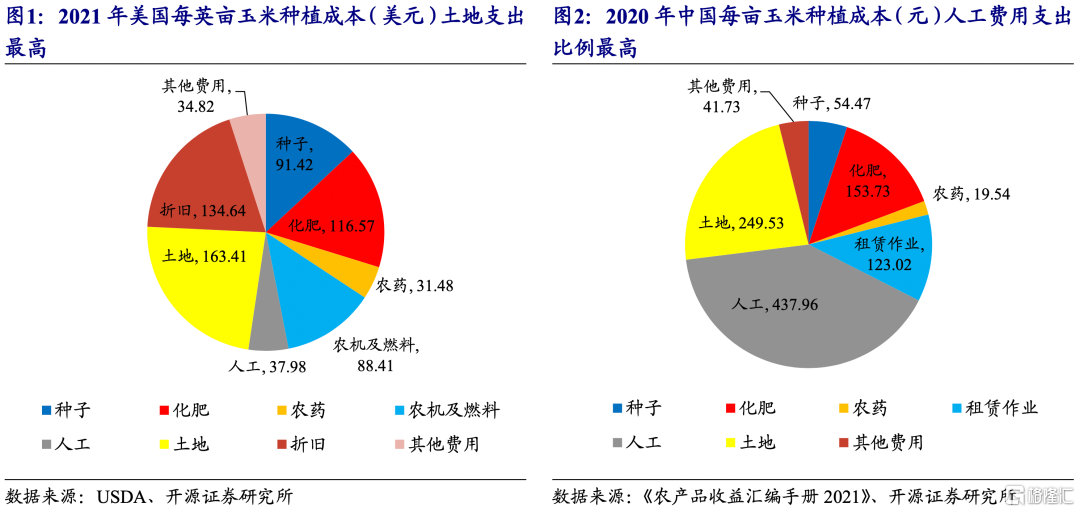

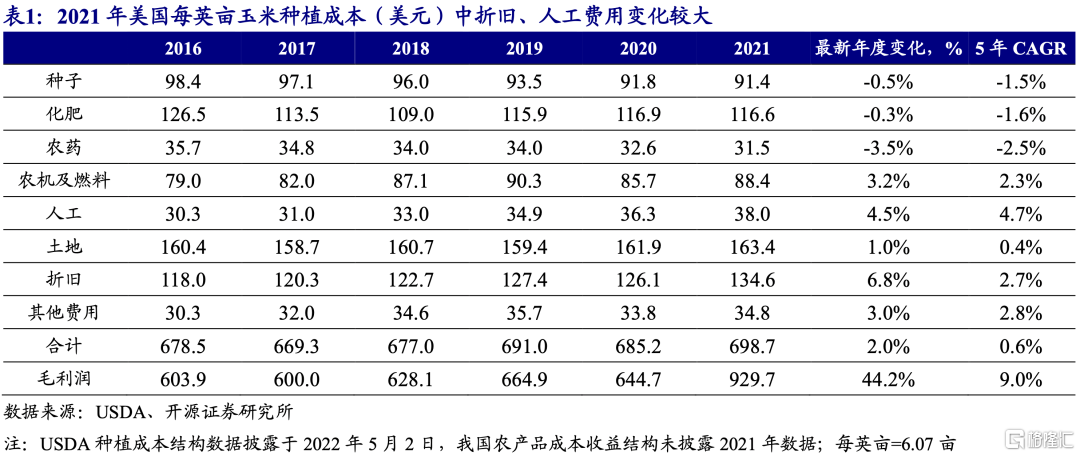

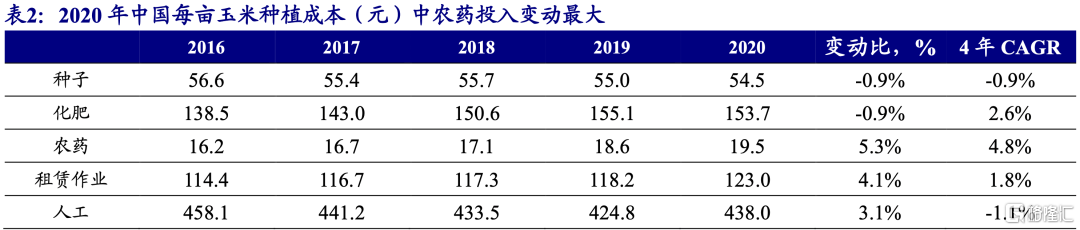

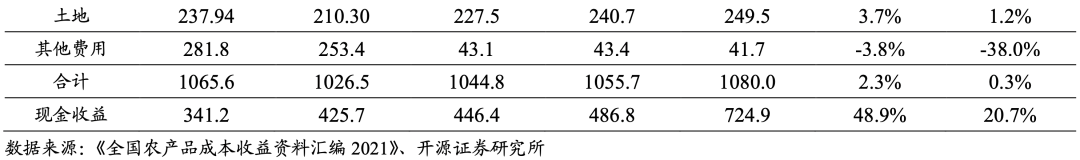

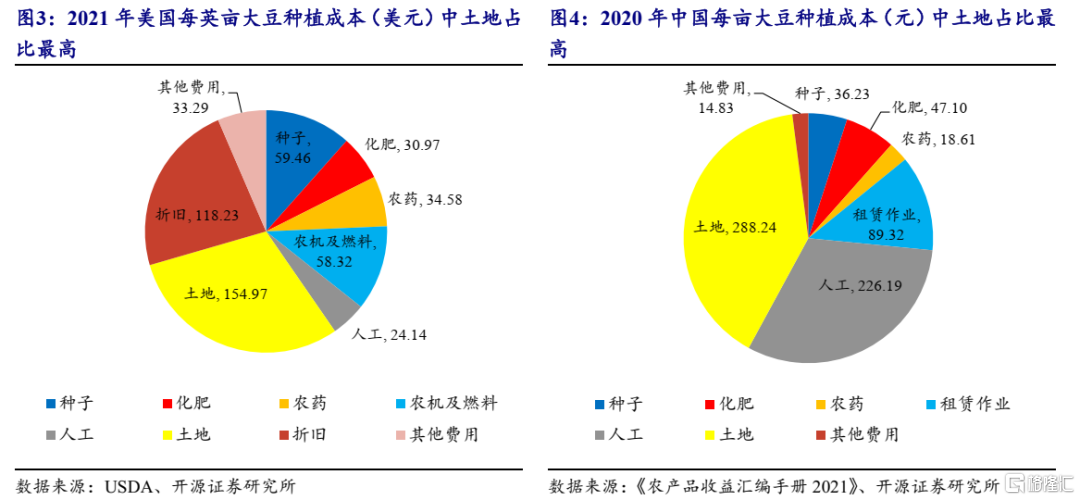

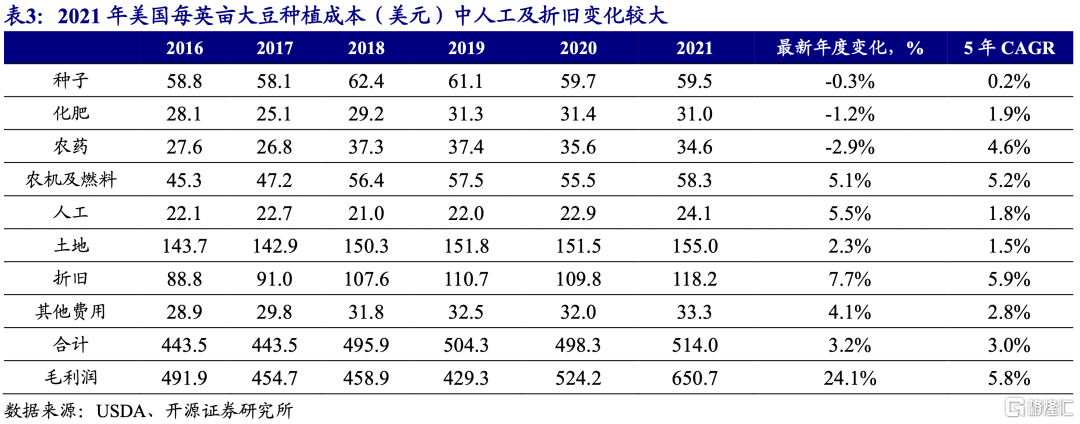

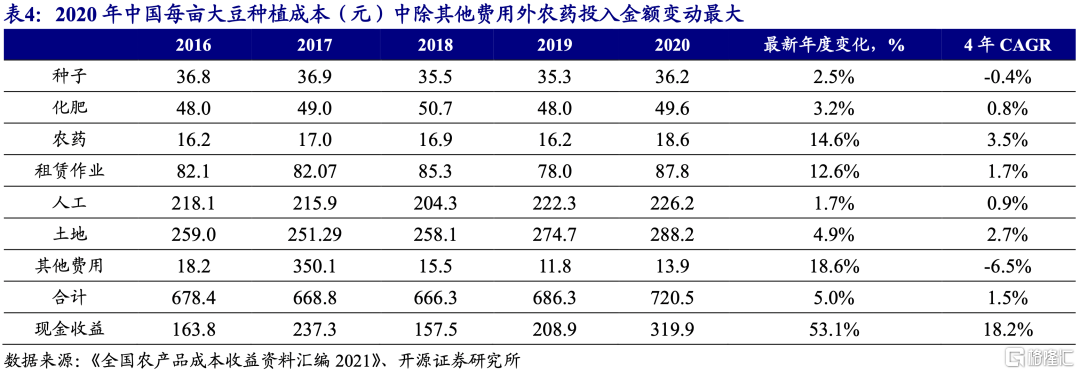

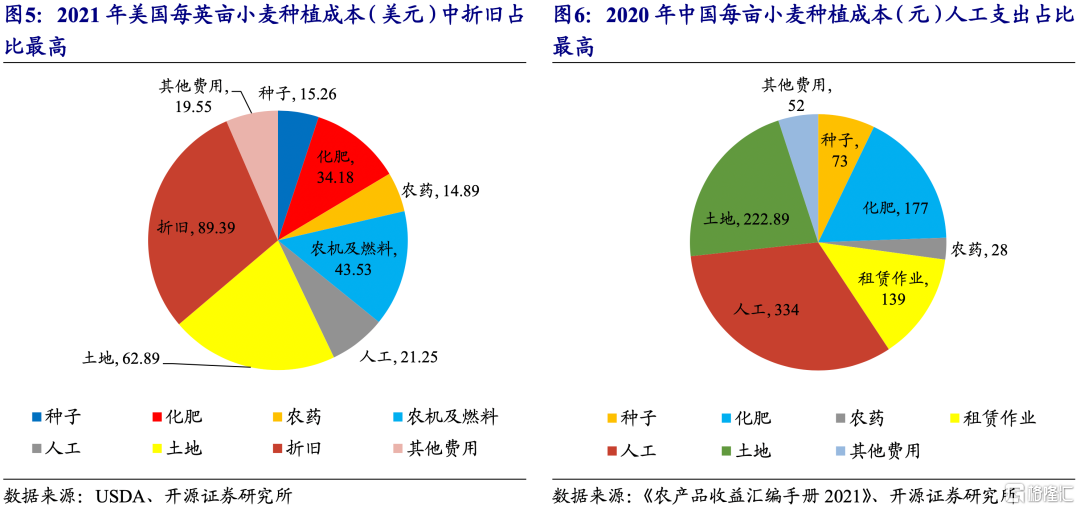

中美玉米種植成本結構水平在過往種植季中總體較為穩定,但二者的成本結構差異較大。我國玉米每畝種植成本中人工支出比例最高,2020年達到41%,土地成本佔比次之。而美國機械化耕作水平較高,2021年每英畝玉米人工支佔比僅為5.44%,土地成本佔比最高,折舊及化肥費用支出次之。2020年我國大豆種植成本結構中土地成本佔比最高,2020年約為40%,人工成本次之,小麥種植成本中人工支出佔比最高,土地及化肥費用次之,且化肥成本佔比較美國更高。從新一種植季的主要變動因素來看,化肥價格將較往年有較大幅度上漲。肥料採購量方面,2020種植季我國玉米(14%)、小麥(17%)畝均化肥支出佔比較高,大豆(7%)相對較小。氮肥作為玉米及小麥的重要肥料成份,價格仍維持相對高位,推高2022/2023種植季的種植成本。

周觀點:豬週期逐步兑現,種、糧景氣度持續上行

動保板塊安全邊際顯現,行業空間或迎來加速擴容。重點推薦國內動物亞單位疫苗龍頭企業普萊柯。

豬週期業績兑現階段,關注成本優勢及產能釋放節奏。重點推薦兼具成本優勢及產能增長彈性的巨星農牧;成本優勢及出欄規模優勢企業牧原股份。相關受益標的:温氏股份、新希望、唐人神、天康生物、傲農生物等。

上游原料漲價,下游需求景氣,中游飼料市場集中度持續提升。重點推薦產品力及服務力優勢突出的飼料龍頭企業海大集團。

糧食價格受多維催化持續走高,種植鏈景氣度延續。建議關注糧食漲價標的蘇墾農發。重點推薦轉基因技術優勢突出的大北農;以及基本面將觸底改善的隆平高科;相關受益標的登海種業、荃銀高科、先正達(擬上市)。

小麥供需格局動盪,全球糧價再臨上漲壓力。我國小麥5月底迎來收割季,麥價整體高位支撐力較強,重點推薦優質稻麥種植標的蘇墾農發。

本週市場表現(5.23-5.27):農業跑贏大盤1.38個百分點

本週上證指數下跌0.52%,農業指數上漲0.86%,跑贏大盤1.38個百分點。子板塊來看,漁業板塊領漲,漲幅為6.51%。個股來看中水漁業(+29.64%)、國投中魯(+21.96%)、巨星農牧(+20.85%)領漲。

本週價格跟蹤(5.23-5.27):本週生豬、禽類、水產及大宗商品價格環比上漲

生豬養殖:據博亞和訊監測,2022年5月27日全國外三元生豬均價為15.85元/kg,較上週上漲0.11元/kg;仔豬均價為35.47元/kg,較上週上漲1.54元/kg;白條肉均價20.37元/kg,較上週上漲0.17元/kg。5月27日豬料比價為4.17:1。自繁自養頭均利潤-154.99元/頭,環比+20.25元/頭;外購仔豬頭均利潤47.38元,環比+16.32元。

風險提示:宏觀經濟下行,消費持續低迷;冬季動物疫病不確定性等

正文

1、周觀察:中美三大農作物歷史成本結構及2022種植季展望

中美玉米種植成本結構水平在過往種植季中總體較為穩定,但二者的成本結構差異較大。我國玉米每畝種植成本中人工支出比例最高,2020年達到41%,土地成本佔比次之。而美國機械化耕作水平較高,2021年每英畝玉米人工支佔比僅為5.44%,土地成本佔比最高,折舊及化肥費用支出次之。

從大豆的種植成本來看,美國大豆種植成本結構亦和我國有較大差距。我國大豆種植成本結構中土地成本佔比最高,2020年約為40%,人工成本次之。美國土地成本佔比最高,折舊費用次之。從過往幾年的成本項目變動情況來看,美國大豆成本項中折舊、農機及燃料費用上漲幅度最大,用種費用變化最小。我國大豆畝均用種費用有所下降,農藥費用支出變化幅度最大。

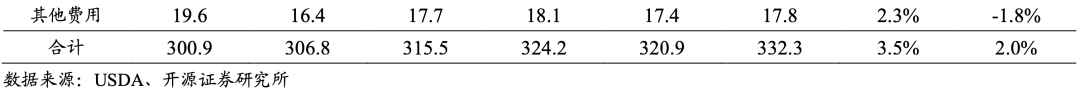

從小麥的種植成本結構來看,2021年美國每英畝小麥折舊費用佔比最高,土地、農機及燃料費用次之。我國小麥種植成本中2020年人工支出佔比最高,土地及化肥費用次之,且化肥成本佔比較美國更高。過去5年來,美國小麥畝均支出項目中用種費用有所下降,化肥變動支出增幅最大,而我國小麥化肥支出增幅較小,農藥支出增幅最大。

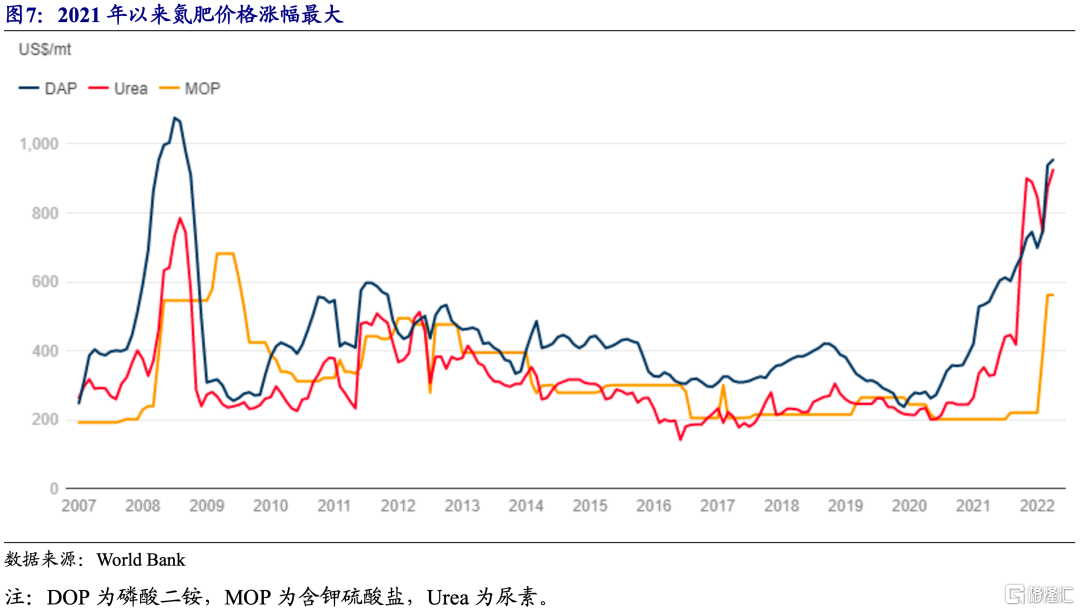

從新一種植季的主要變動因素來看,化肥價格將較往年有較大幅度上漲。繼2021年上漲 80% 之後,2022 年初以來至4月,化肥價格又上漲了近 30%。化肥價格升高由多種因素共同推動,包括投入成本升高、政治制裁(俄羅斯及白俄羅斯)造成的供應中斷以及出口限制(中國)。尿素價格已超過2008年的峯值,而磷酸鹽和鉀肥價格正逐漸接近2008年的水平。烏克蘭戰爭加劇了對化肥價格和供應的擔憂,由於俄羅斯聯邦在氮肥出口中的重要作用以及西歐的供應短缺,氮肥的供應擔憂和相關價格上漲尤其嚴重。

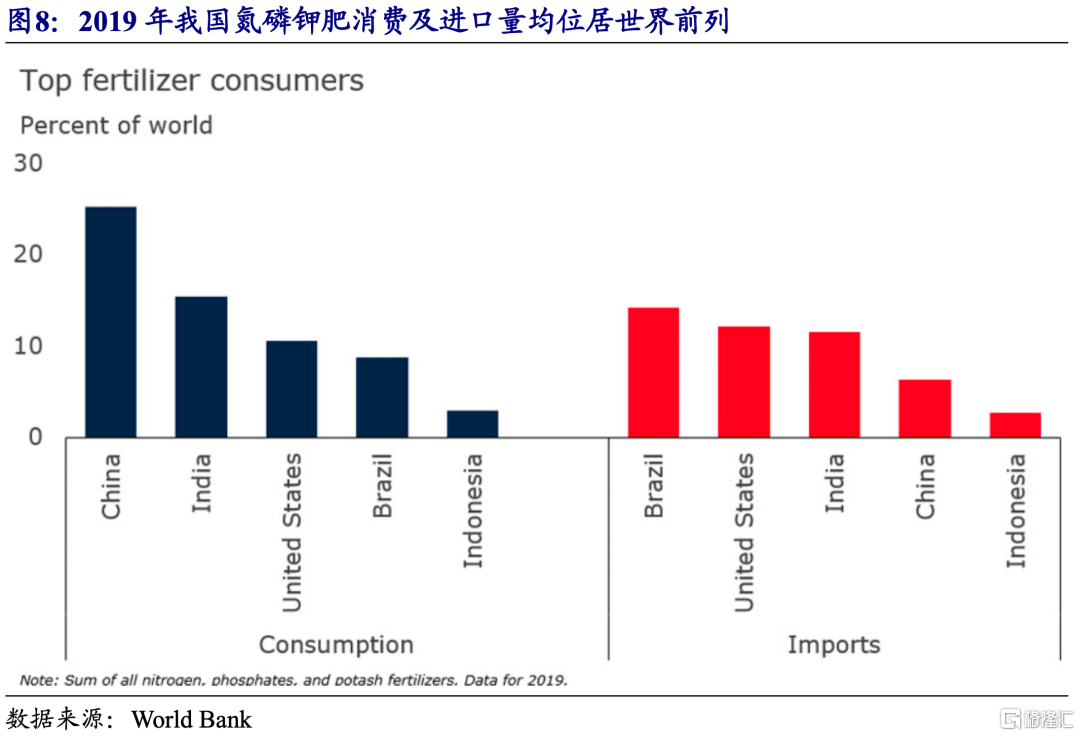

在三大作物的施肥結構方面,玉米的氮肥施用率最高;大豆對鉀肥的需求最高;而小麥對氮肥及鉀肥的需求量較為均衡,對磷肥需求量較小。在肥料的採購量方面,2020種植季我國玉米(15%)、小麥(17%)的畝均化肥支出佔總種植成本的比例較高,大豆(7%)相對較小。氮肥作為玉米及小麥的重要肥料成份,價格仍維持相對高位。天然氣作為氮基肥料的重要投入,其價格上漲導致了歐洲的產氨工廠廣泛減產。此外,煤炭作為氨的主要生產原料價格升高,也導致了眾多化肥廠減產,從而導致尿素價格上漲,氨和硫的價格上漲亦推高了磷肥價格。我國作為化肥的消費及進口大國,預計2022/2023種植季中三大作物的肥料費用支出將同比升高。

2、周觀點:豬週期反轉在即,糧價受多維催化持續走高

動保板塊安全邊際顯現,行業空間或迎來加速擴容。2021年Q2以來養殖業虧損抑制產業動保免疫積極性。但從疫情角度發生角度來看,冬季仍為藍耳及仔豬腹瀉高發期。當前時點,動保板塊已充分調整,行業估值處於歷史地位,投資安全邊際顯現。從行業發展角度來看,國產寵物動保行業方興未艾,市場需求及銷售規模快速提升;蘭研所非洲豬瘟疫苗亦正在加快研發;寵物動保及非瘟疫苗預在未來成為行業規模擴容的主推力。重點推薦國內動物亞單位疫苗龍頭企業普萊柯。

豬週期業績兑現階段,關注成本優勢及產能釋放節奏。豬價於2022年4月啟動上漲,我們預計將於7月下旬正式上破行業成本線。下半年生豬供給矛盾或小於預期,豬價或超量反映供需矛盾反轉。此外,我們預期豬價高點規律及景氣階段延續時長符合常規豬週期。成本優勢企業及產能釋放節奏較快企業或由此受益,養殖企業成本下降能力亦將成為後一階段市場關注重點。推薦標的:兼具成本優勢及產能增長彈性的巨星農牧;成本優勢及出欄規模優勢企業牧原股份。受益標的:温氏股份、新希望、唐人神、天康生物、傲農生物等。

上游原料漲價,下游需求景氣,中游飼料市場集中度持續提升。2022年,生豬存欄及生豬出欄量年內雙高,預計飼料需求量同比增勢不減。行業競爭角度看,受飼料原料成本價格上漲影響,中小飼料加工企業資金壓力增加,盈利能力趨弱,推出節奏加快。重點推薦產品力及服務力優勢突出的飼料龍頭企業海大集團。

糧食價格受多維催化持續走高,種植鏈景氣度延續。受俄烏戰爭持續及歐美對俄經濟制裁影響,全球糧食價格及農業投入品價格持續走高,全球糧食安全壓力增加。建議關注優質主糧種植標的蘇墾農發。2021年7月,中央全面深化改革委員會會議審議通過《種業振興行動方案》。2021年11月,農業農村部種業司決定對三部種業規章部分條款予以修改,科教司對《農業轉基因生物安全評價管理辦法》部分條款進行修改,標誌着我國轉基因育種相關政策的落地,重點推薦轉基因技術優勢突出的大北農;以及基本面將觸底改善的隆平高科;相關受益標的國內玉米傳統育種技術優勢企業登海種業、荃銀高科、先正達(擬上市)。

小麥供需格局動盪,全球糧價再臨上漲壓力。2022年3月以來,印度的持續高温天氣導致小麥作物在關鍵的生長期面臨枯萎困境。5月13日印度外貿總局發佈通知,以糧食安全受到威脅為由,宣佈禁止小麥出口。中國和印度為全球小麥產量最大的兩個國家,自俄烏戰爭爆發以來,印度小麥出口商已與埃及等國簽署了出口協議。印度禁令的頒佈,進一步加劇了俄烏戰爭爆發以來持續攀升的國際小麥供應壓力。我國小麥5月底迎來收割季,麥價整體高位支撐力較強,重點推薦優質稻麥種植標的蘇墾農發。

風險提示

宏觀經濟下行,消費持續低迷;冬季動物疫病不確定性等。