本文來自:固收彬法,作者:孫彬彬團隊

摘 要

如何從4月託管數據中的機構行為變化來看4月債市?

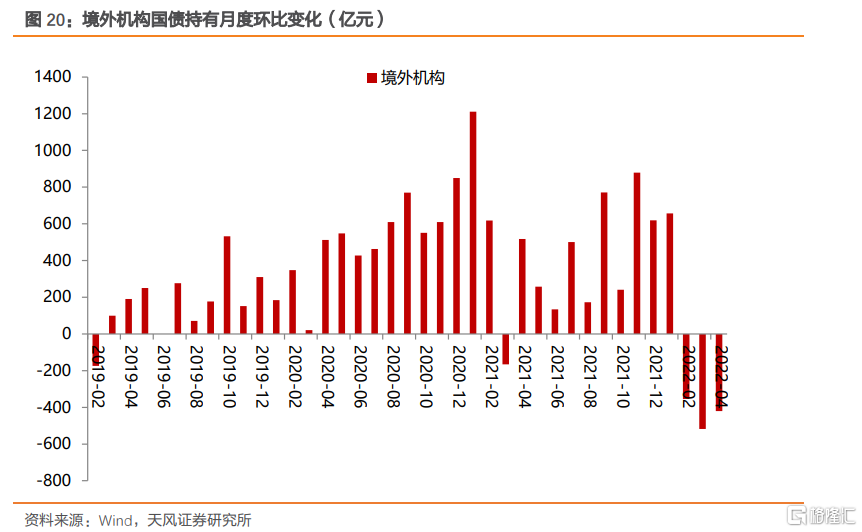

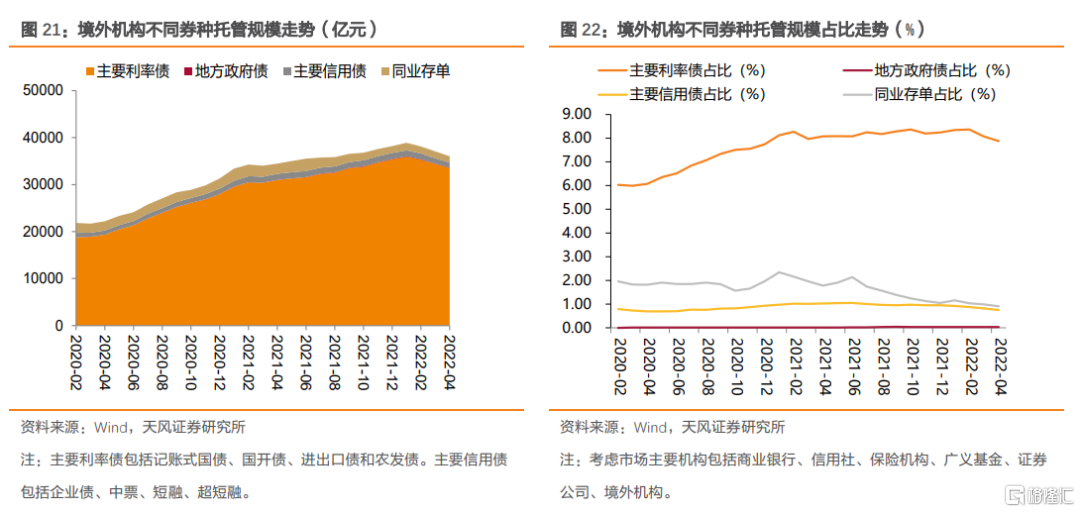

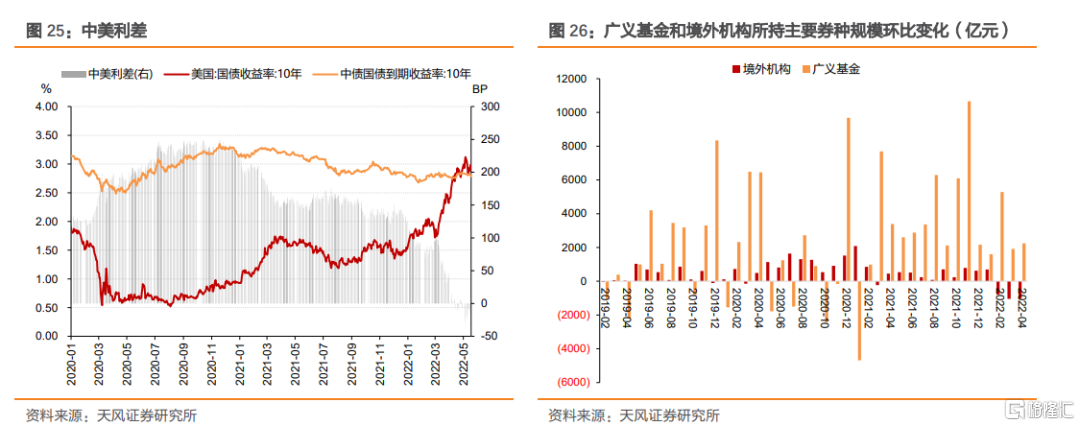

自2022年2月至4月,境外機構已連續3月減持,分別減持788億、1039億、1031億,其中主要以減持國債為主。市場或有擔心在中美利差倒掛的背景下,境外機構持續拋債可能會對債市不利。從利率債最終表現觀察,境外機構雖然繼續拋售,但是因為廣義基金扮演了重要配置力量,支持利率債有較為穩定的表現,最終國債利率總體橫盤震盪。

其中,信用債表現優於利率,首要原因在於資金面,同時供需和機構行為也是重要影響。

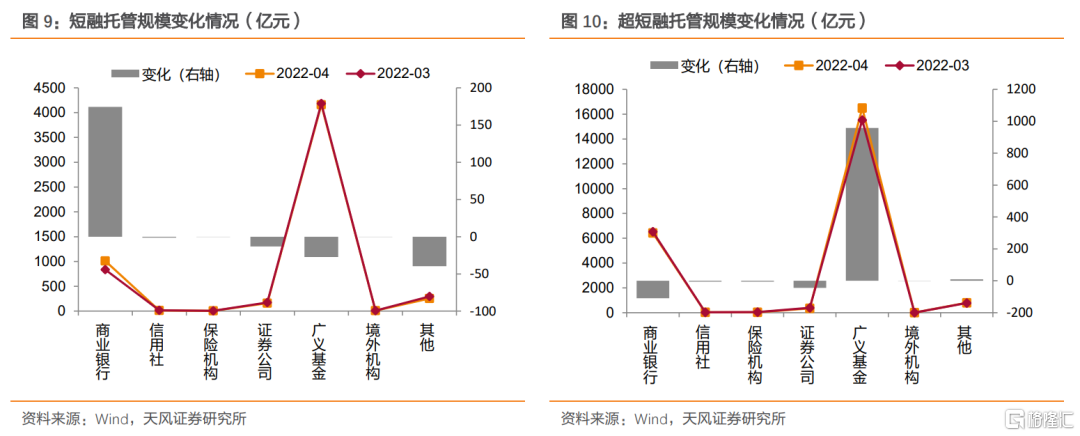

4月信用債發行和到期均有下降,淨融資小幅回落。主要信用債合計託管規模增加1792億。分債券類型來看,超短融、中票、短融分別增加802億、1217億、92億。分機構來看,廣義基金、其他分別增持1790億、182億,證券公司、境外機構、商業銀行、信用社、保險機構分別減持93億、80億、14億、5億、0.4億。

綜合來看,2022年4月,利率震盪,信用走強,從主要機構行為來看:境外機構繼續減持,廣義基金大量增持,由理財和公募等資管機構所主導的廣義基金行為變化繼續主導債市格局。

正文

近日,中債登和上清所陸續公佈了2022年4月份的債券託管數據。

1. 託管數據總覽:國債貢獻主要增量,增速下降

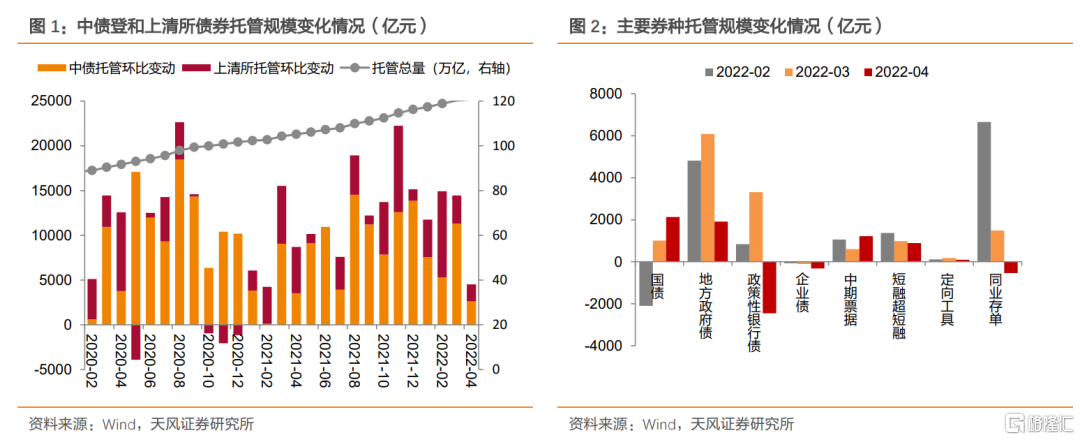

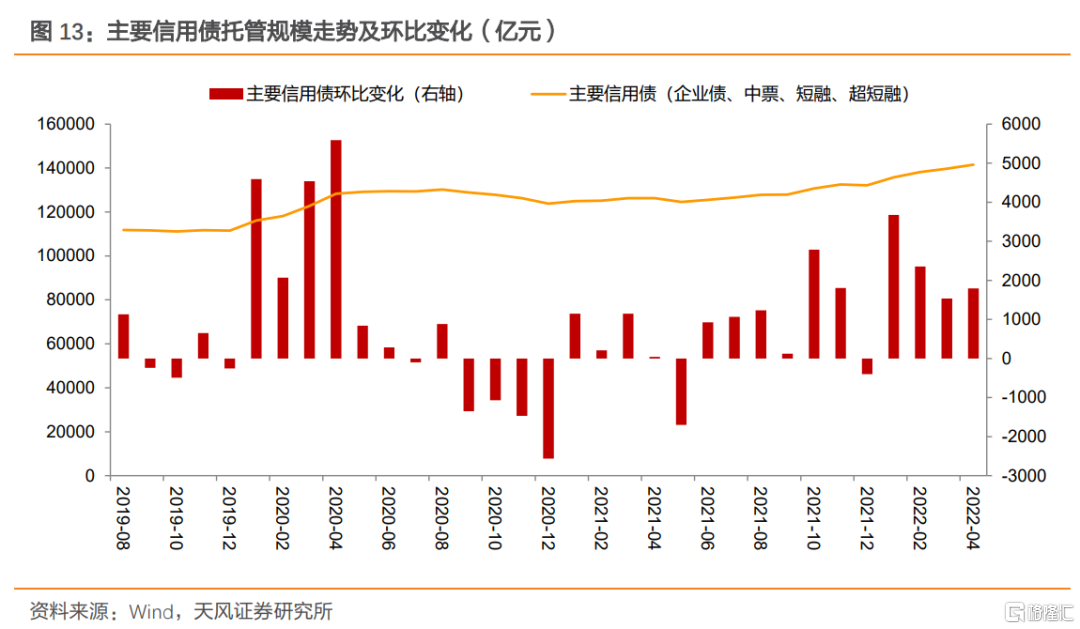

2022年4月,中債登債券總託管量環比增加2629億至89.88萬億,增量主要來源於國債和地方政府債;上清所債券總託管量環比增加1891億至30.89萬億,增量主要源於中期票據和超短期融資券。銀行間債券總託管量增加4520億至120.77萬億,環比增長0.38%(3月為1.22%)。

2. 分券種

2.1.利率債:政策性銀行債縮量,國債及地方債放量

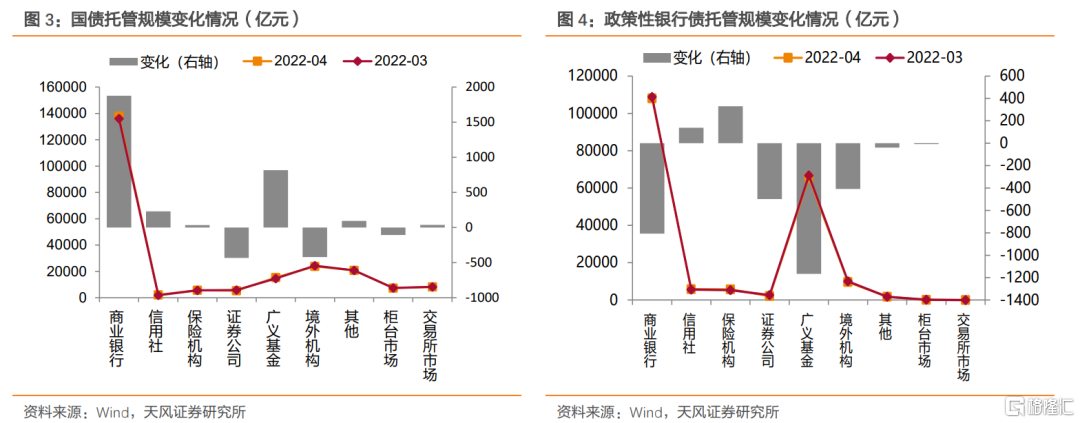

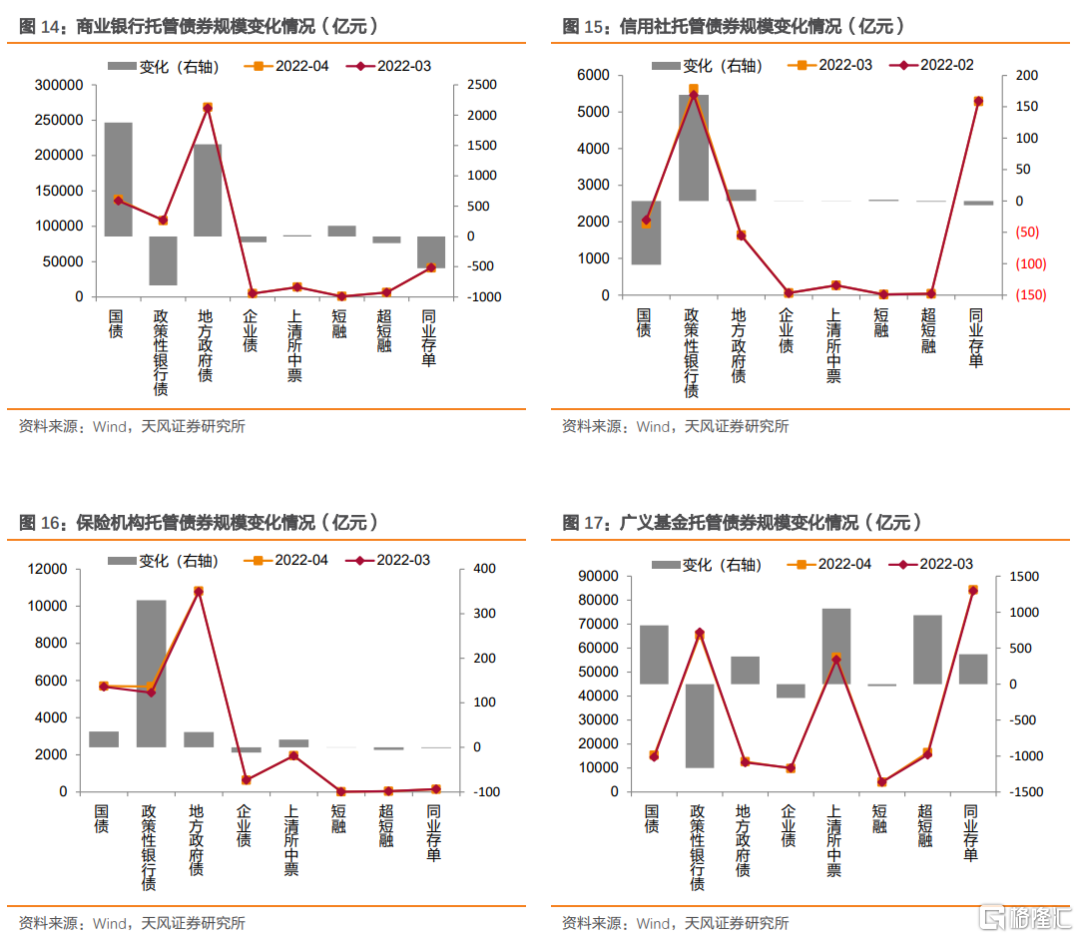

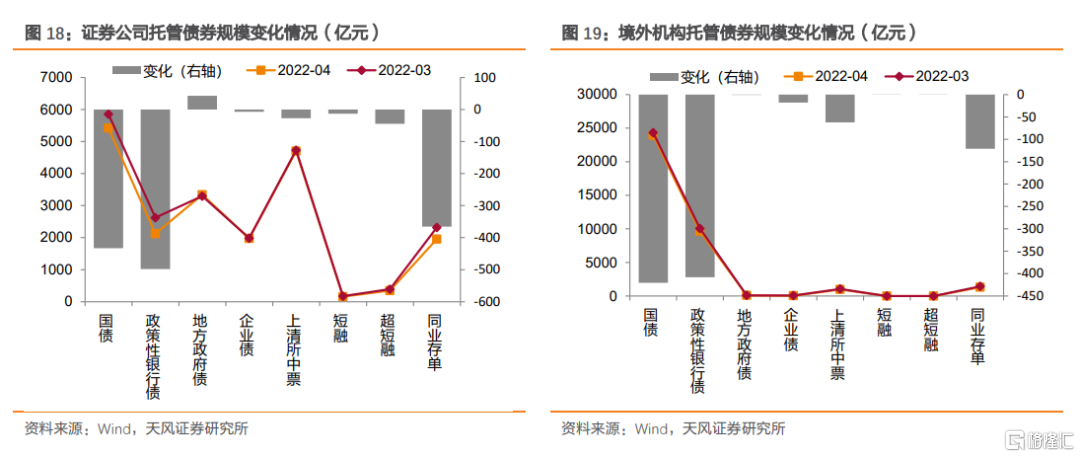

國債託管規模增加了2134億。商業銀行為最主要的增持機構,增持1877億。廣義基金、信用社、其他、保險機構分別增持818億、231億、95億、36億,證券公司、境外機構、分別減持433億、420億;此外,櫃枱市場減少105億,交易所市場增加37億。

政策性銀行債託管規模減少了2458億。保險機構為最主要的增持機構,增持330億。信用社增持139億,廣義基金、商業銀行、證券公司、境外機構、其他分別減持1167億、807億、498億、408億、40億;此外,櫃枱市場減少8億,交易所市場未變。

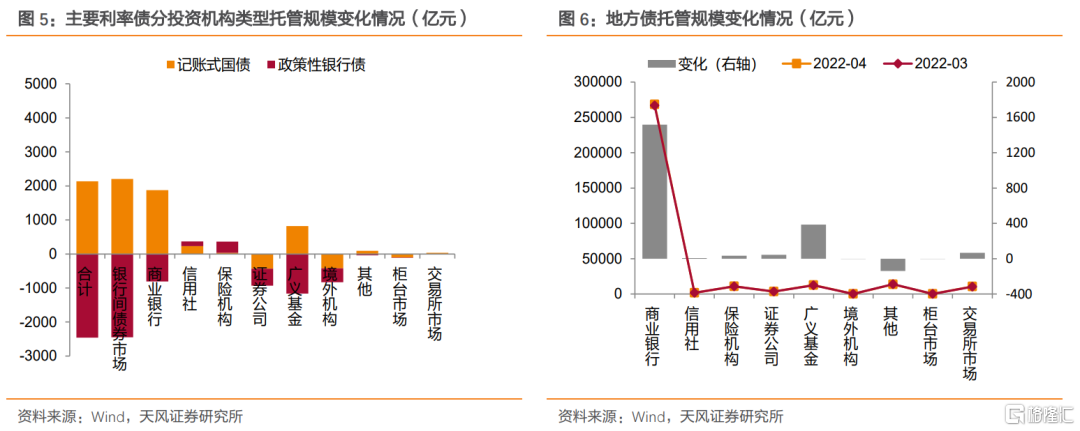

主要利率債(包括國債、政策性銀行債)託管規模環比減少325億,減量主要來自政策性銀行債。分機構看,商業銀行、信用社、保險機構、其他分別增持1070億、369億、366億、55億,證券公司、境外機構、廣義基金分別減持931億、828億、349億;此外,櫃枱市場減少114億,交易所市場增加37億。

地方債託管規模增加1913億。商業銀行為最主要的增持機構,增持1518億。廣義基金、證券公司、保險機構、信用社分別增持385億、43億、35億、8億,其他、境外機構、分別減持140億、1億;此外,櫃枱市場減少1億,交易所市場增加66億。

2.1.信用債:淨融資小幅回落,廣義基金配置力量凸顯

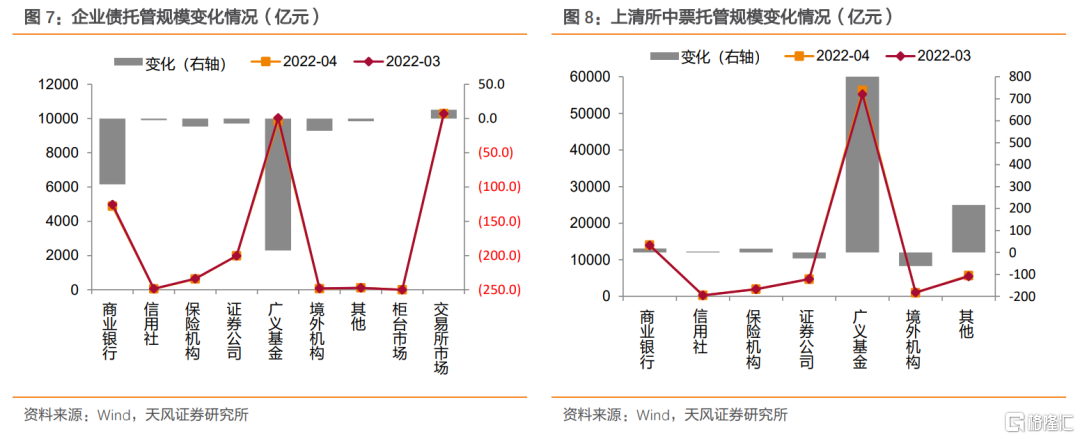

企業債託管規模減少319億。其中銀行間債券市場減少332億,交易所託管規模增加13億。廣義基金、商業銀行、境外機構、保險機構、證券公司、其他、信用社分別減持193億、96億、18億、12億、7億、4億、2億。

上清所中票託管規模增加1217億。廣義基金、其他、商業銀行、保險機構、信用社分別增持1051億、216億、18億、18億、4億,境外機構、證券公司分別減持62億、27億。

短融託管規模增加92億。商業銀行增持174億,其他、廣義基金、證券公司、信用社、保險機構、境外機構分別減持40億、27億、13億、1億、0.4億、0.2億。

超短融託管規模增加802億。廣義基金、其他分別增持959億、9億,商業銀行、證券公司、保險機構、信用社、境外機構分別減持110億、45億、6億、6億、0.2億。

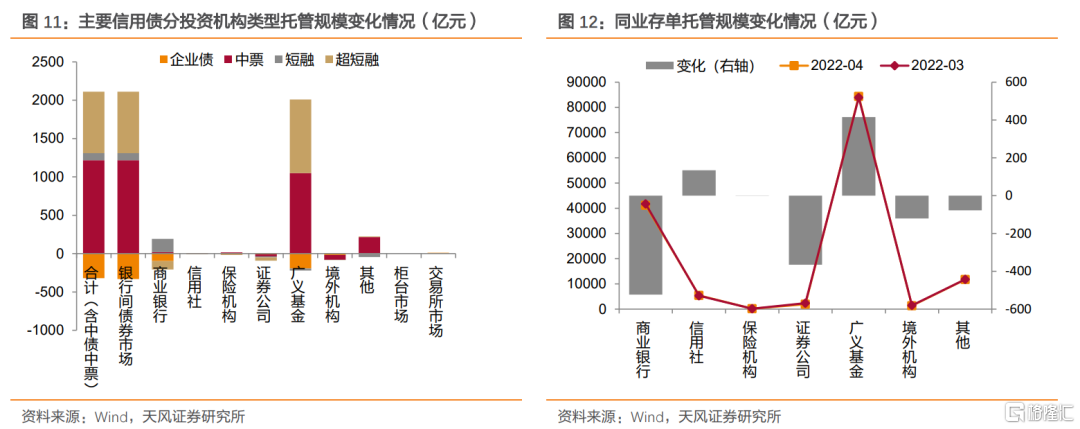

非金融信用債(包括企業債、中票、短融、超短融)合計託管規模增加1792億。分債券類型來看,超短融、中票、短融分別增加802億、1217億、92億。在不考慮中債託管的中票情況下,分機構來看,廣義基金、其他分別增持1790億、182億,證券公司、境外機構、商業銀行、信用社、保險機構分別減持93億、80億、14億、5億、0.4億。

同業存單託管規模減少541億,商業銀行為最主要的減持機構,減持524億。信用社增持134億,商業銀行、證券公司、境外機構、其他、保險機構分別減持524億、366億、121億、78億、2億。

2月主要信用債(企業債、中票、短融、超短融)託管規模有所回升,環比增長1.28%。

3. 廣義基金主要增持信用債,境外機構繼續減持

商業銀行主要券種託管規模環比增加2052億,主要增持國債。利率債方面,商業銀行分別增持國債1877億,減持政策性銀行債807億;信用債方面,商業銀行分別增持短融、上清所中票174億、18億,減持超短融、企業債110億、96億。此外,商業銀行增持地方政府債1518億、減持同業存單524億。商業銀行整體增加了主要利率債配置1070億,減少了主要信用債配置14億。

信用社主要券種託管規模環比增加506億,主要增持國債。利率債方面,信用社分別增持國債、政策性銀行債231億、139億;信用債方面,信用社增持上清所中票4億,分別減持超短融、企業債、短融6億、2億、1億。此外,信用社增持地方政府債、同業存單134億、8億。信用社整體增加了主要利率債配置369億,減少了主要信用債配置5億。

保險機構主要券種託管規模環比增加399億,主要增持政策性銀行債。利率債方面,保險機構分別增持政策性銀行債、國債330億、36億;信用債方面,保險機構分別增持上清所中票、18億、減持企業債、超短融、短融、12億、6億、0億、此外,保險機構增持地方政府債35億、減持同業存單2億。保險機構整體增加了主要利率債配置366億,減少了主要信用債配置0億。

廣義基金主要券種託管規模環比增加2241億,主要增持上清所中票。利率債方面,廣義基金分別增持國債818億、減持政策性銀行債1167億;信用債方面,廣義基金分別增持上清所中票、超短融1051億、959億,減持企業債、短融193億、27億。此外,廣義基金增持地方政府債、同業存單415億、385億。廣義基金整體減少了主要利率債配置349億,增加了主要信用債配置1790億。

證券公司主要券種託管規模環比減少1346億,主要減持政策性銀行債。利率債方面,證券公司分別減持政策性銀行債、國債498億、433億;信用債方面,證券公司分別減持超短融、上清所中票、短融、企業債45億、27億、13億、7億。此外,證券公司增持地方政府債43億,減持同業存單366億。證券公司整體減少了主要利率債、信用債的配置931億、93億。

境外機構主要券種託管規模環比減少1031億,主要減持國債。利率債方面,境外機構分別減持國債、政策性銀行債420億、408億;信用債方面,境外機構分別減持上清所中票、企業債、超短融、短融62億、18億、0.2億、0.2億。此外,境外機構減持同業存單、地方政府債121億、1億。境外機構整體減少了主要利率債、信用債的配置828億、80億。

4.資金拆借:槓桿率下降

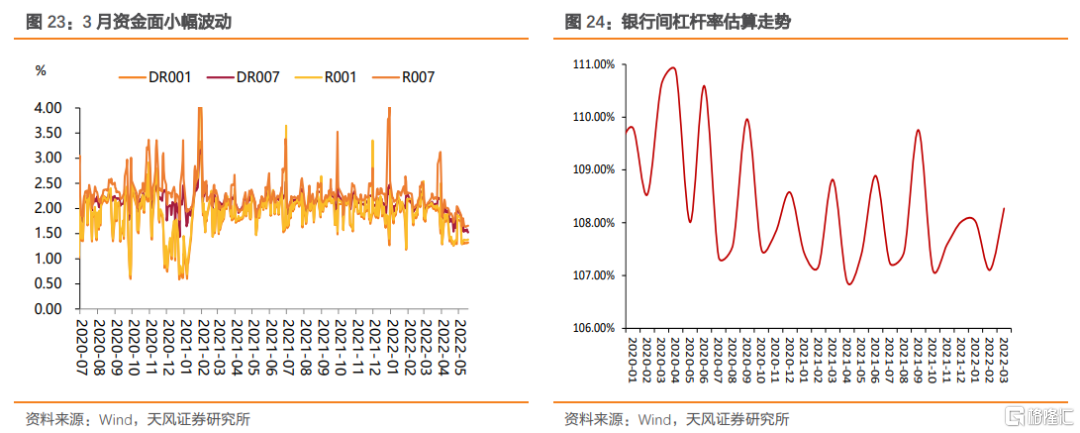

我們採用銀行間債券託管量/(銀行間債券託管量-銀行間質押式回購餘額)這一公式對2016年以來的槓桿水平進行估算。

具體來説,銀行間債券託管量我們手動計算了2016年以來各月月末,在銀行間交易的債券餘額;銀行間質押式回購餘額方面,我們在考慮實際佔用天數的前提下,使用“當天隔夜成交量+7天以內R007成交量之和+14天以內R014成交量+……+1年內R1Y成交量”來進行計算。

4月,受疫情反覆疊加央行加快上繳利潤、留抵退税等因素影響,流動性寬裕,資金面整體下行。全月來看,4月資金利率創年內新低。銀行間槓桿較上月下降,為107.27%(3月末為108.27%)。

5.小結

如何從4月託管數據中的機構行為變化來看4月債市?

自2022年2月至4月,境外機構已連續3月減持,分別減持788億、1039億、1031億,其中主要以減持國債為主。市場或有擔心在中美利差倒掛的背景下,境外機構持續拋債可能會對債市不利。從利率債最終表現觀察,境外機構雖然繼續拋售,但是因為廣義基金扮演了重要配置力量,支持利率債有較為穩定的表現,最終國債利率總體橫盤震盪。

其中,信用債表現優於利率,首要原因在於資金面,同時供需和機構行為也是重要影響。

4月信用債發行和到期均有下降,淨融資小幅回落。主要信用債合計託管規模增加1792億。分債券類型來看,超短融、中票、短融分別增加802億、1217億、92億。分機構來看,廣義基金、其他分別增持1790億、182億,證券公司、境外機構、商業銀行、信用社、保險機構分別減持93億、80億、14億、5億、0.4億。

綜合來看,2022年4月,利率震盪,信用走強,從主要機構行為來看:境外機構繼續減持,廣義基金大量增持,由理財和公募等資管機構所主導的廣義基金行為變化繼續主導債市格局。

風險提示:機構行為超預期、政策變化超預期、宏觀經濟下行風險