公開信息顯示,深圳證券交易所創業板上市委員會定於2022年4月29日召開2022年第23次上市委員會審議會議,將審核格力博(江蘇)股份有限公司(首發)(以下簡稱“格力博”),保薦人為中信建投證券。

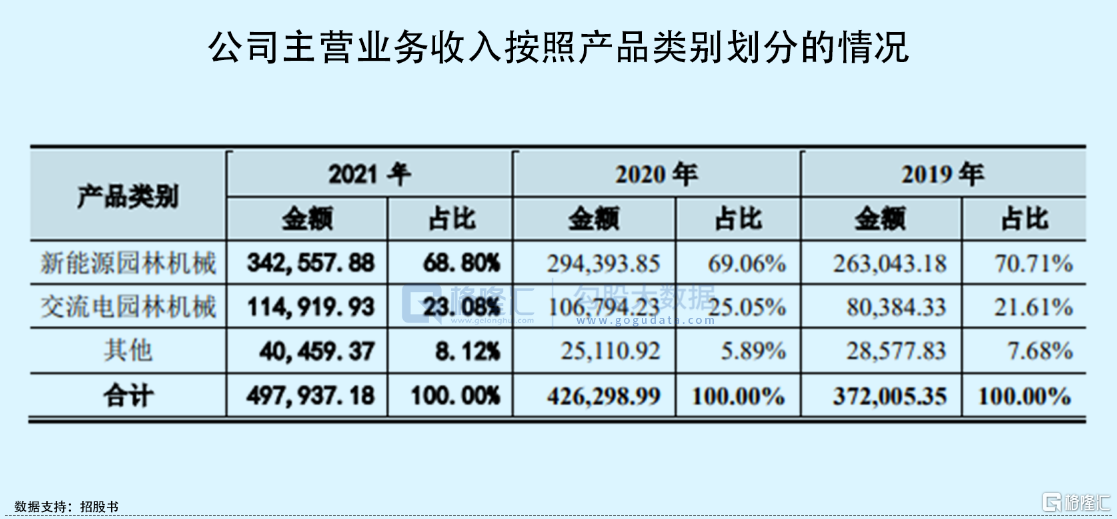

格力博自 2007 年開始從事新能源園林機械的研發、設計、生產及銷售,報吿期內,公司的新能源園林機械產品覆蓋了 20V、40V、60V、80V 等多個電壓平台,產品包括割草機、打草機、吹風機、鏈鋸等。

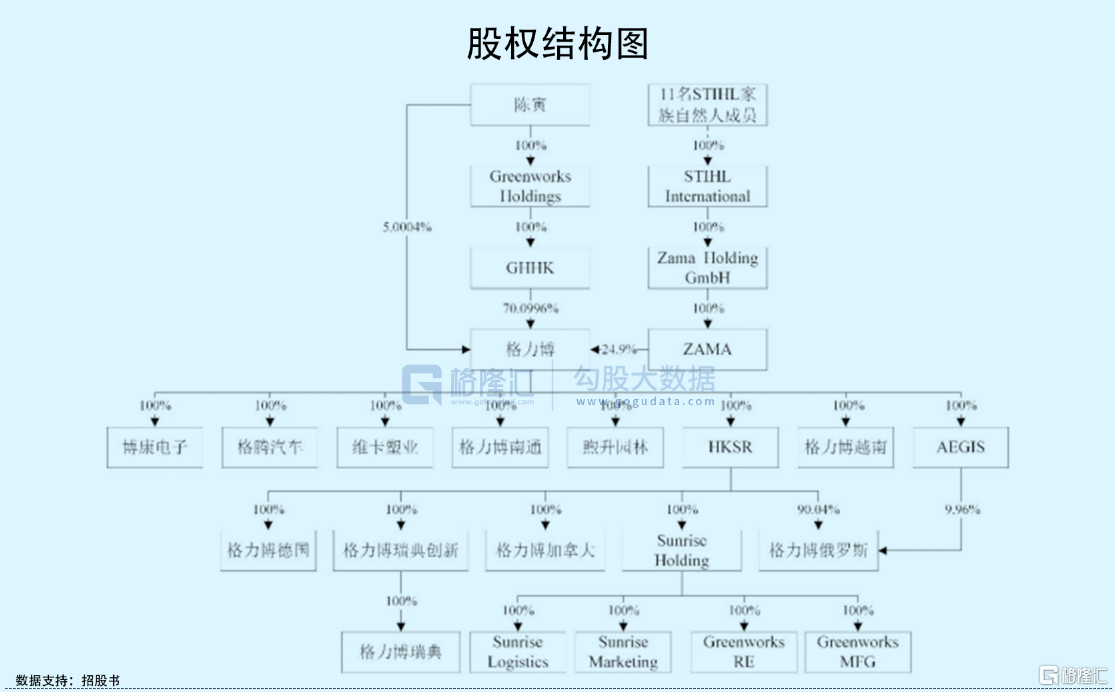

根據招股書,GHHK 持有公司 70.0996%股權,為公司控股股東;公司實際控制人陳寅先生直接持有公司 5.0004%股權,通過 GreenworksHoldings 和 GHHK 間接控制公司 70.0996%股權,合計控制公司 75.10%股權。不過,截至招股説明書籤署日,Greenworks Holdings、GHHK、陳寅存在大額外部債務情況,如果相關債務未如期償還並引發了債務糾紛,可能對公司的股權穩定性產生不利影響。

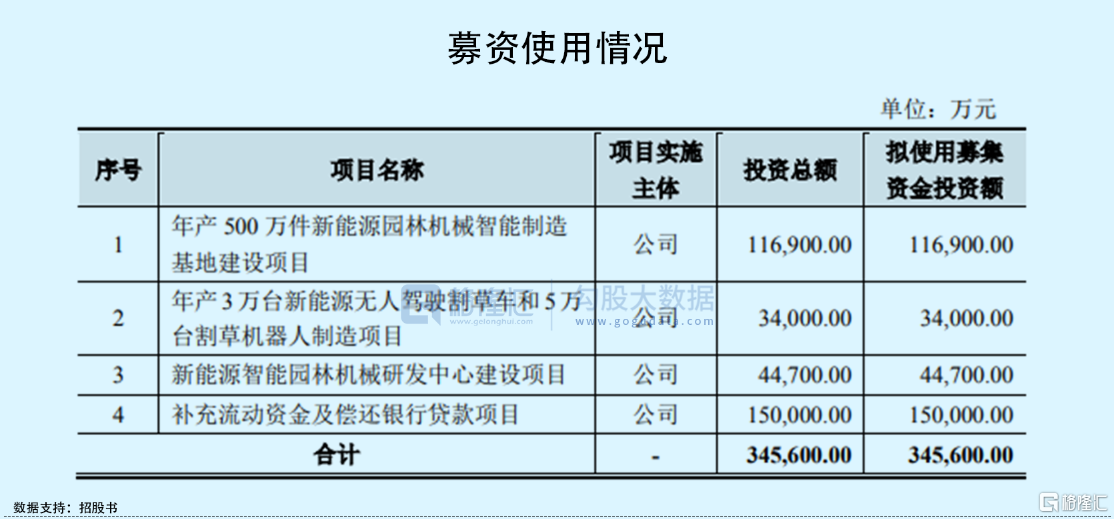

本次IPO擬募資34.56億元,將投資於“年產 500 萬件新能源園林機械智能製造基地建設項目”、“年產 3 萬台新能源無人駕駛割草車和 5 萬台割草機器人制造項目”、“新能源智能園林機械研發中心建設項目”以及“補充流動資金及償還銀行貸款項目”。

依賴境外收入

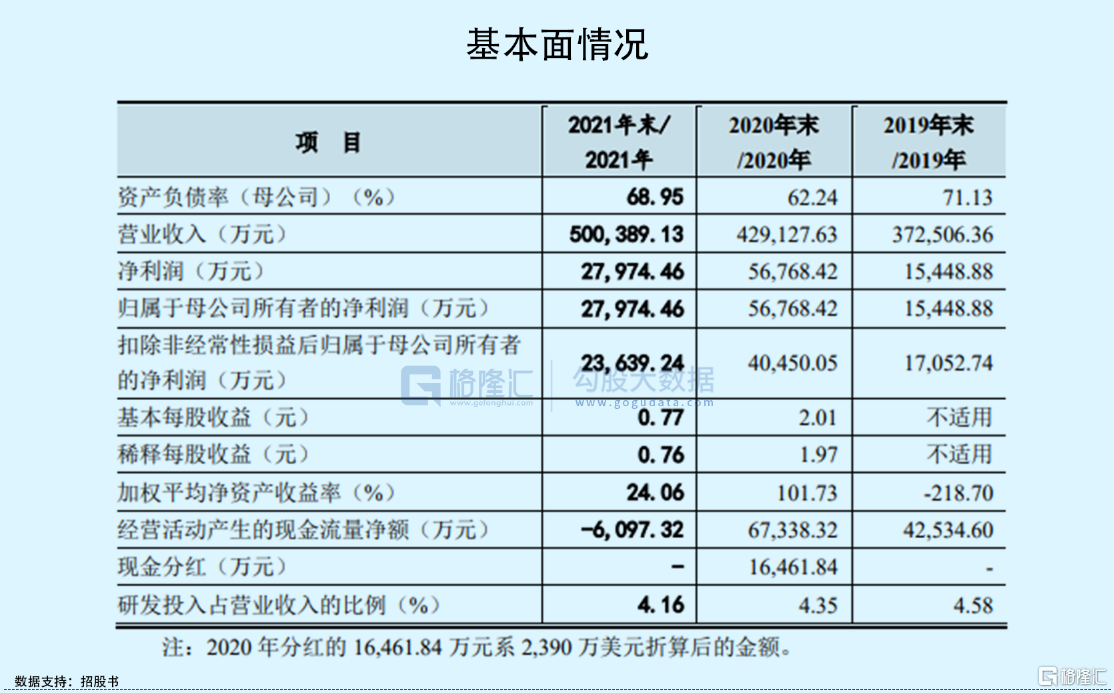

報吿期內,格力博營業收入分別為 37.25億元、42.91億元、50.04億元,歸屬於母公司所有者的淨利潤分別為 1.54億元、5.68億元、2.80億元,存在一定的波動。

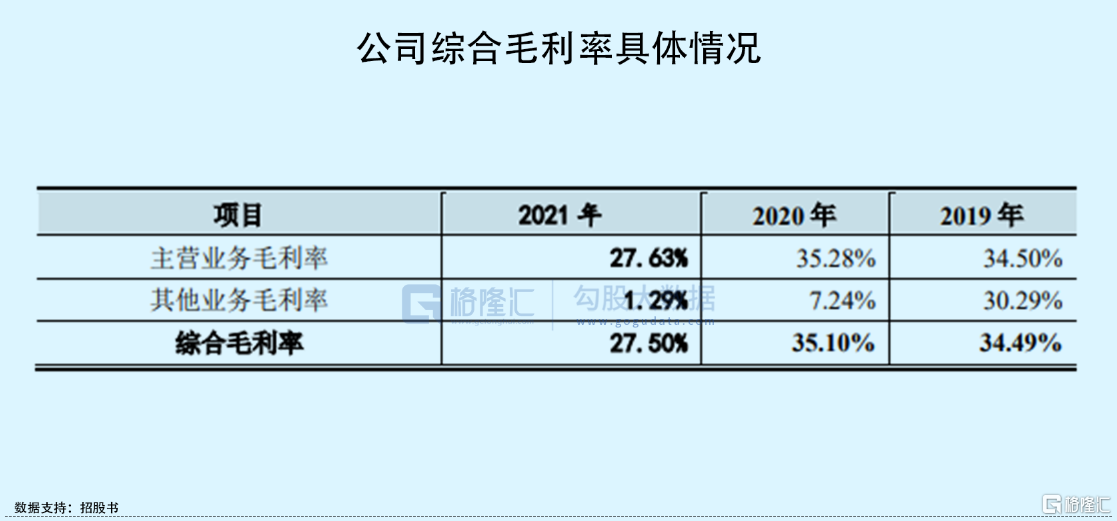

報吿期內,格力博綜合毛利率分別為 34.49%、35.10%和 27.50%,呈現波動下降之勢,分析來看,可以發現公司面臨着一些不利因素(主要是美元貶值、海運費上漲、原材料價格上升等),導致 2021年第三季度公司存在淨利潤虧損的情形,進而影響了全年業績,盈利能力有所下滑。

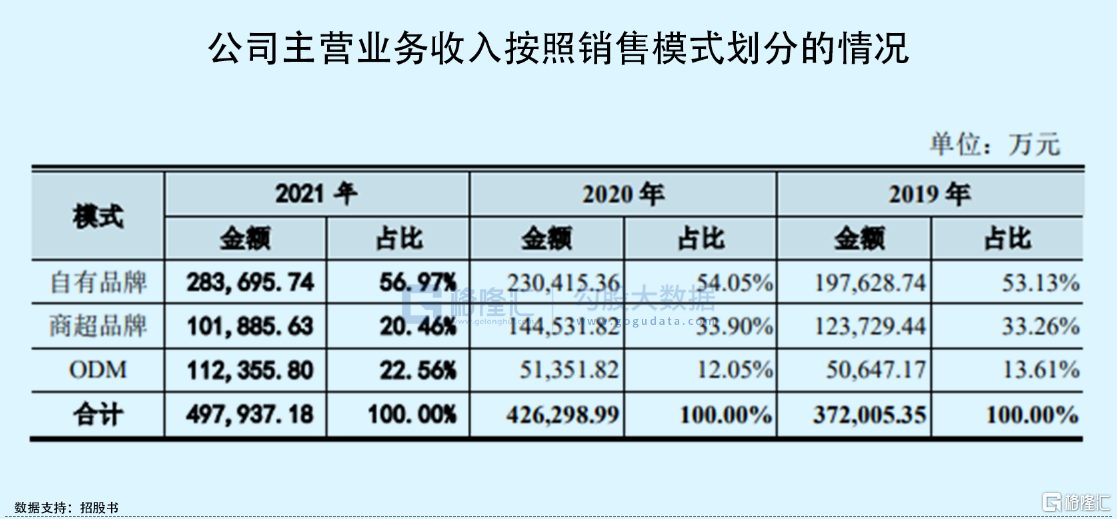

首先,格力博的自有品牌業務銷售收入是主要收入來源,收入佔比由 2019 年的 53.13%增長至 2021 年的 56.97%;而商超品牌業務收入存在波動,其中,2019-2020 年期間這一業務收入主要來自於為 Lowe’s 貼牌生產其自有品牌 Kobalt 產品,但2021年,受競爭對手與 Lowe’s 建立了業務合作的影響,收入有所下降;ODM 業務的銷售收入金額較為穩定,2021年佔比明顯提升。

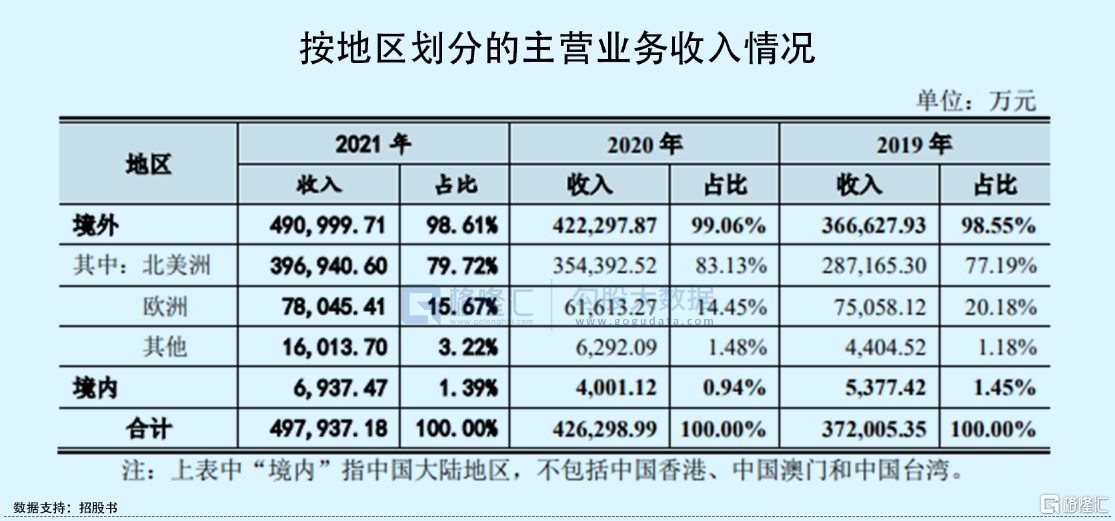

按地域劃分,可以發現格力博依賴境外收入,主營業務收入中境外收入佔比均超98%。這意味着,在一定程度上,其經營發展受制於宏觀環境的變動。

例如,近年來,美國貿易保護主義政策傾向逐漸增大。目前公司採取與客户協商共同分擔關税,以及在越南設立製造中心等方式,降低加徵關税對公司業務的不利影響。若未來中美貿易摩擦進一步加劇,美國取消對公司部分產品免税或者進一步加徵公司部分產品關税,或將對公司業績產生不利影響。

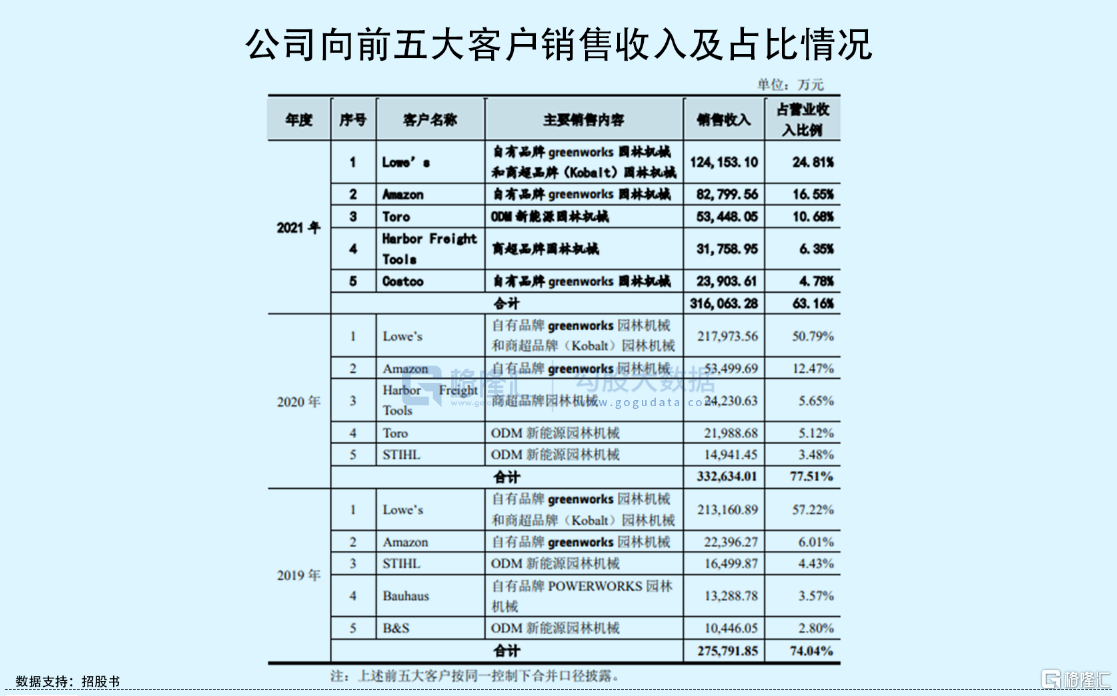

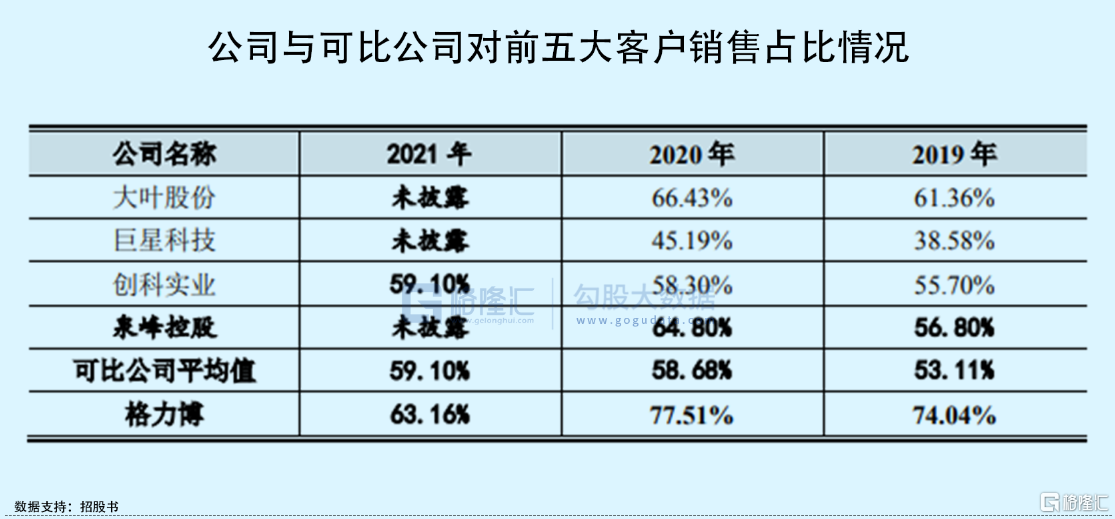

目前公司的主要客户為 Lowe’s、Amazon、Costco、The Home Depot、HarborFreight Tools、CTC、Bauhaus 等大型商超、電商以及 Toro、STIHL、B&S 等行業內知名品牌商。報吿期各期,公司前五大客户的銷售佔比分別為 74.04%、77.51%和63.16%,其中第一大客户Lowe’s的銷售佔比分別為57.22%、50.79%和24.81%,佔比較高。

其中,2020 年下半年,公司與 Lowe’s 業務合作發生不利調整,2021年對Lowe’s 銷售收入同比下降 43.04%,而受 Lowe’s 銷售收入大幅下滑影響,格力博這一年銷售收入增長率為 16.61%,低於競爭對手創科實業、泉峯控股(2021年兩家公司鋰電 OPE業務增速均在 50%以上)同類業務增速。

而2022 年一季度,其對 Lowe’s 銷售收入及佔比進一步下降,僅為10.09%,預計 2022 年全年對 Lowe’s 的銷售收入較 2021年仍將進一步下降。公司如因產品競爭力下降或遭遇市場競爭,與主要客户合作關係的穩定性和緊密性出現了不利影響,或會對經營業績帶來一定的衝擊。

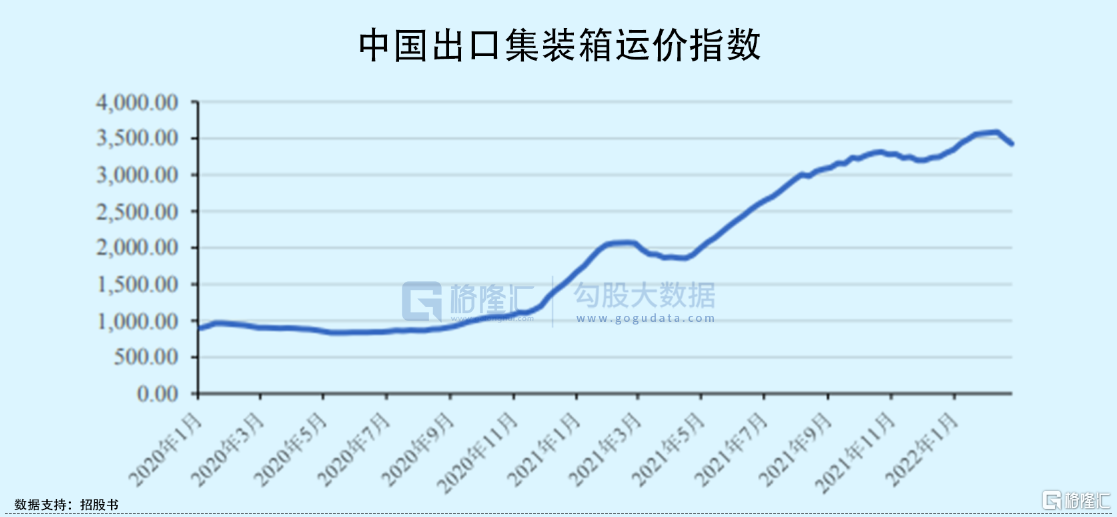

此外,受新冠疫情蔓延導致主要港口勞動力短缺影響,公司向部分客户交貨時間延長。同時,國內出口快速增長導致集裝箱船舶運力不足,集裝箱開始供不應求,使得海運費大幅上升,公司採購的集裝箱單位運價從 2020 年上半年的 4212.21美元升至 2021年下半年的16,941.31美元,上升幅度為 302.19%。若未來海運市場價格仍持續上漲或處於高位,公司海外倉發貨及 DDP 貿易條款需承擔的海運費成本持續上升,或直接對其經營施壓。

資產負債率處於高位

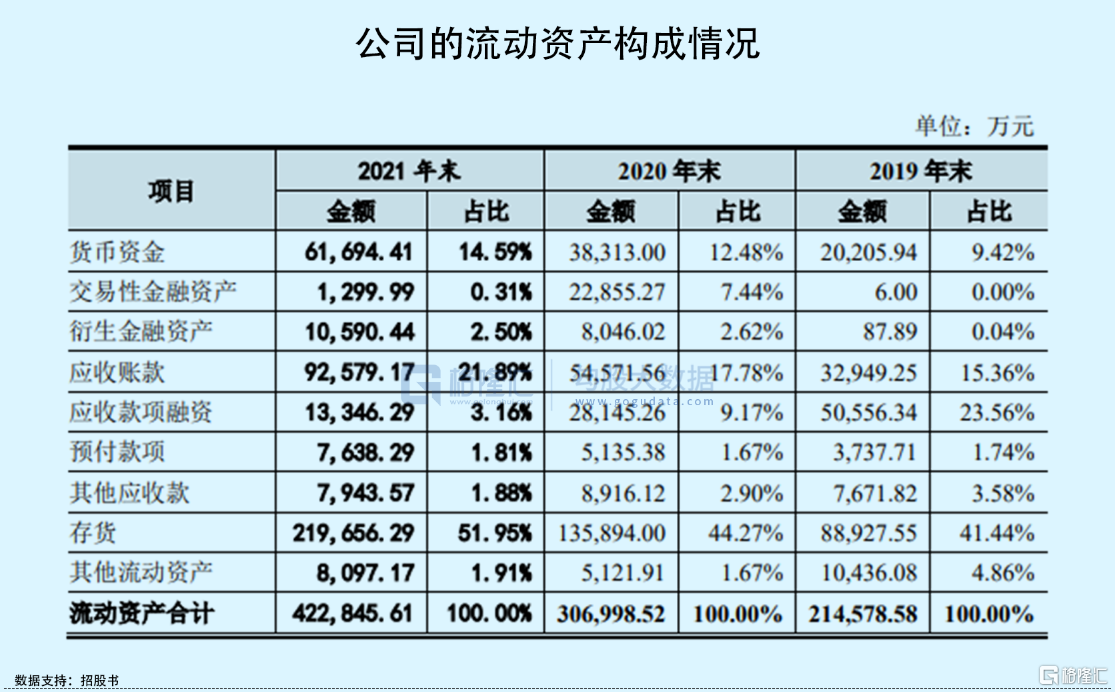

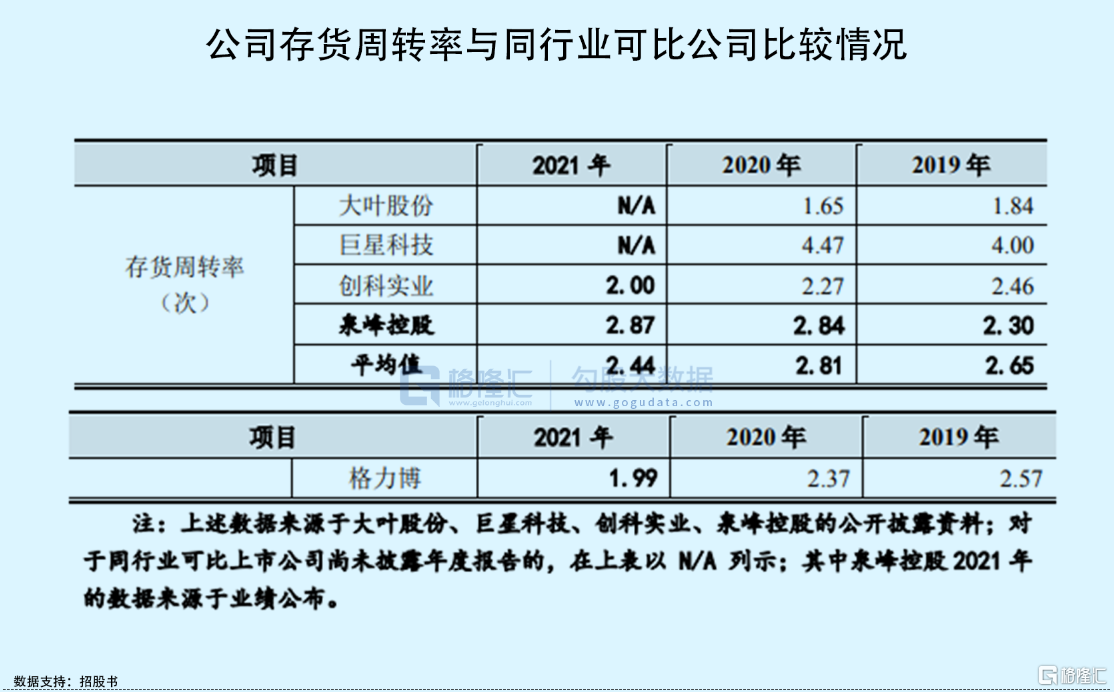

與此同時,報吿期各期末,公司存貨賬面價值分別為 8.89億元、13.59億元、21.97億元,佔流動資產的比例分別為 41.44%、44.27%和 51.95%,存貨週轉率逐年走低,且低於同行的均值,具體來看,公司存貨中主要以庫存商品為主,平均佔比超過 60%,若產品銷售未及市場預測,可能導致庫存商品滯銷、原材料積壓等風險,進而影響經營發展。

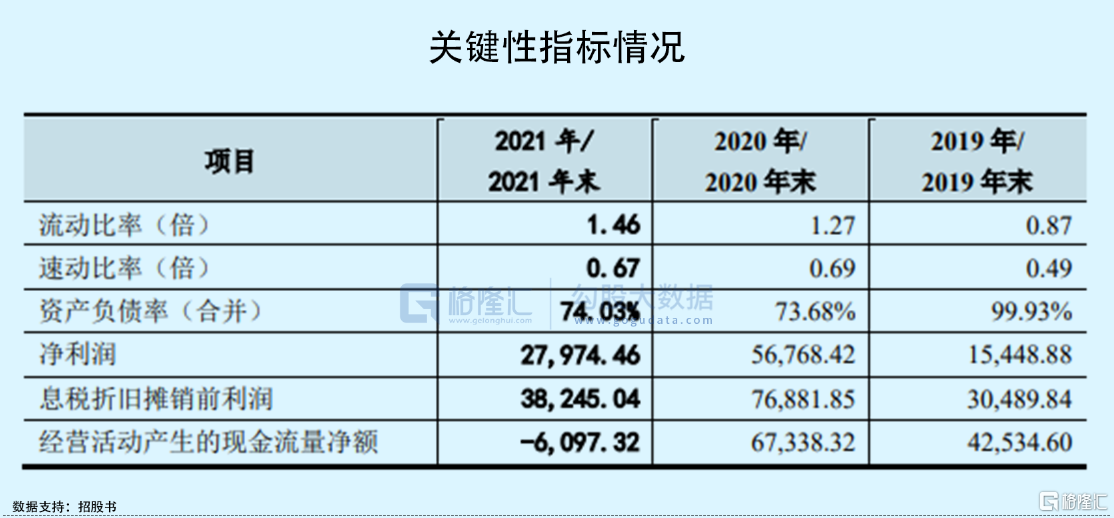

報吿期內,格力博的經營活動產生的現金流量出現了一定的波動,分別為4.25億元、6.73億元、-6097.32萬元。其中,2021年公司經營活動產生的現金流量為負,主要就是由 2021 年末存貨賬面餘額相比 2020 年末增長 8.43億元導致購買商品、接受勞務支付的現金同比增長 12.93 億元,同時由於銷售回款有所放緩導致銷售商品、提供勞務收到的現金僅同比增長 6.26 億元,銷售整體回款相比 2020 年放緩(主要系公司對 Lowe’s 實現銷售下降)。

此外,雖然,報吿期內,公司資產流動性整體呈改善趨勢,流動比率和速動比率總體逐年增加,但資產負債率仍處於較高水平,報吿期內,公司合併口徑的資產負債率分別為99.93%、73.68%和 74.03%。而公司擬將本次募集資金中的15億元用於補充營運資金及償還銀行貸款,以優化資本結構、降低償債風險。

結語

目前,新能源園林機械行業快速增長,行業競爭格局仍處於變化之中,一定程度上,格力博將持續面臨來自國內新能源園林機械生產商、國外轉型新能源的燃油園林機械生產商的競爭。這就要求公司要練好內功,以應對外部挑戰。在衝擊IPO上會之際,可以發現其還有較大的經營壓力,其中重大客户依賴風險等也不容忽視。