本文來自格隆匯專欄:華創食飲 作者:歐陽予、沈昊、董廣陽

摘要

事項:近期我們對白酒大省進行了較為深入的調研,目前山東市場具有飲用量較大、價位帶持續提升但仍相對較低等特點,集中度仍有比較明顯的提升空間,故各名優酒企近年都在山東加大投入,尤其汾酒、古井、洋河等均有較快增速,而山東市場對未來幾年公司整體增長亦起到關鍵支撐,結合調研情況我們作反饋如下:

山東市場特點:容量大壁壘低,升級趨勢延續,集中度提升加速。

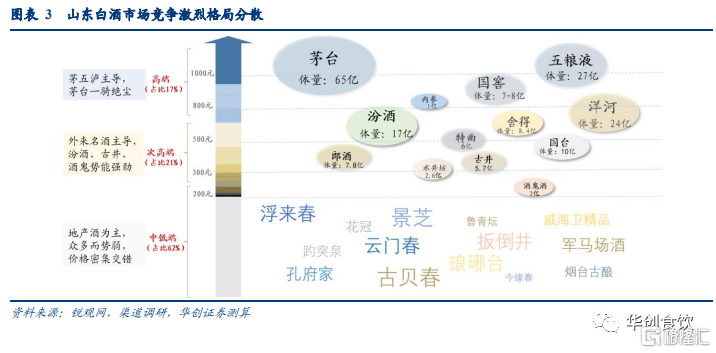

規模較大壁壘較低:人口基數與人均飲用量雙高。山東人口過億,人均飲酒量較高,預估市場規模在500~600億左右。飲用習慣上偏愛低度酒,香型較為開放多元,較大的市場份額與較低的飲用壁壘使山東市場競爭格局相對激烈。

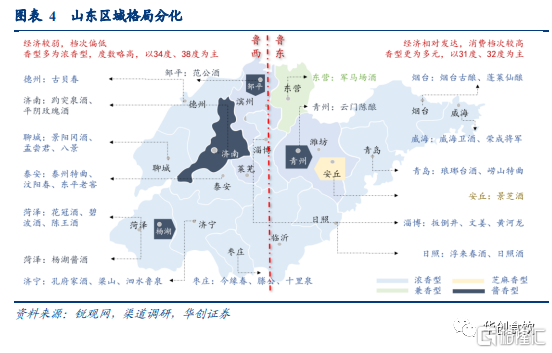

區域割據分化,價格帶仍低,升級趨勢延續。山東白酒市場具有一定區域分化性,以內陸濟南、膠東青島為兩個核心區域向外輻射,連通德州、菏澤、濰坊、臨沂等區域市場。青島、濟南市場由於政商消費場景多,目前主流價格帶已升級至300元以上,其他地區宴席流通為主仍在200元以下,近年來價格帶升級趨勢仍在延續,相較華東其他地區,山東市場仍有潛力。

地產酒相對薄弱,醬酒擾局或將加速集中度提升。山東地產酒品牌較多,具有代表性的有景芝、古貝春、琅玡台等,但均因體制、營銷等原因沒有走出較為強勢的地產名酒。19年以來許多醬酒品牌憑藉高渠道利潤和品類熱度較快擴張,21年下半年品類降温以來又走向了品牌競合,醬酒擾局下市場份額將被重新劃分,現階段紮實做好產品和市場培育的名優酒企有望在重構中再次收益,集中度有望加速提升。

名酒發力,空間仍足:山東為全國化酒企未來主要增量市場之一。

一季度反饋:動銷平穩,渠道健康。據渠道調研反饋,一季度受疫情影響較小,各消費場景總體平穩,但受經濟不確定性影響消費預期有一定波動,價格帶升級速度略低預期,同時有觀察到外省部分庫存流入本省渠道。整體來看,主流酒企春節回款目標基本完成,價格體系穩定,庫存呈良性,渠道健康,預計多數酒企後續仍將以控貨挺價為主,補貨行情或相對平穩。

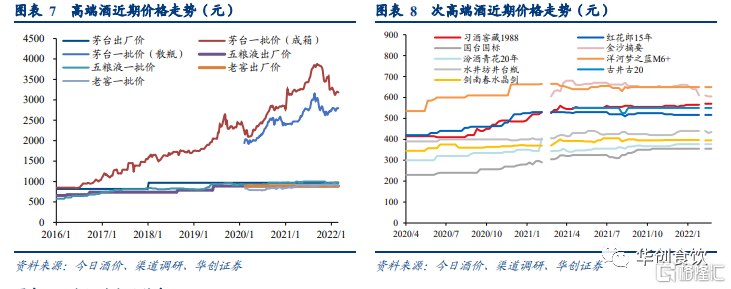

高端平穩向上,消費場景壁壘較強。茅台:需求依舊強勁,本次春節批價在2700元左右相對穩定,系公司順暢放量和需求的平衡,後續計劃投放節奏精準,應能支撐報表加速及價格穩定。五糧液:千元價格帶競爭加劇但仍為首選,目前批價980元左右,渠道利潤相對下滑。老窖動銷平穩,低度仍在優勢地區表現良好,低度/高度批價630/950元,渠道管理紮實,費用收縮但推廣方式多樣,推力較足。

次高端彈性較足,汾酒、古井、洋河等加速擴張。汾酒:動銷強結構高。據渠道調研反饋,一季度動銷表現亮眼,渠道增速在30%以上且結構較高,青花系列佔比超過45%,其中青20開瓶率較高,基礎紮實,同時庫存較低,節後補貨需求相對較強,全年業績確定性高,增長勢能延續,未來空間仍足。古井:一季度增速較快,奠定全年高增基礎,目前復購與招商共同推動,近年較高的複合增速具備保障。體系上看戰術打法區域分割較細,廠商分工明確,結構較高,第一大單品為古20,預計古16以上產品佔比30%以上。洋河:春節回款進度較快,山東市場庫存批價保持良性,一季度天之藍表現亮眼為增長主力,全年看渠道和團隊改革推動復甦。捨得21年勢頭強勁,22年春節回款翻倍,動銷持平,高渠道利潤下推力仍較足。

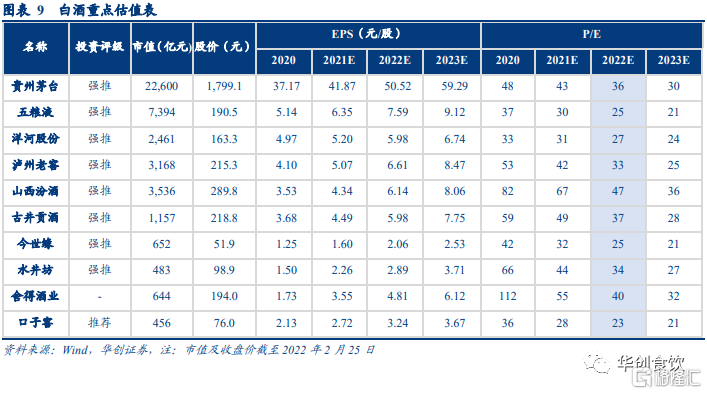

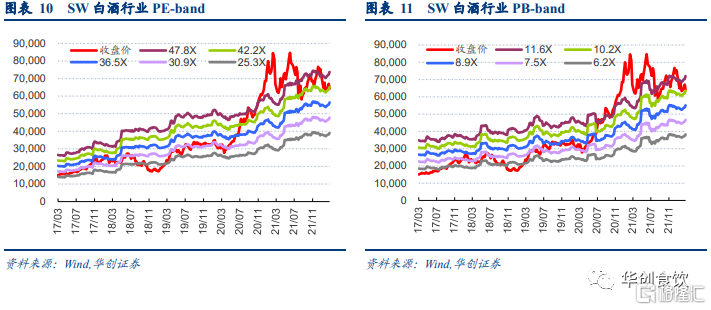

投資建議:業績支撐性強,估值消化至加配區間,加大推薦。白酒春節旺季整體平穩,上半年報表業績具有保障,當下板塊估值已消化至價值加配區間。

全年維度看,首選茅台,逆勢加大布局五糧液。茅台收入加速確定性強,市場化改革有望持續落地,對應22年估值36倍,板塊首選。五糧液關注人事確定後,批價回升、股權激勵及業績預期加速等潛在催化,當下市場對公司短期經營的悲觀預期已price-in,對應22年估值已過度折價至25倍,建議加大逆勢佈局。老窖對應22年估值33倍,持續推薦。

短期開門紅超預期至一季報高增,預計催化不斷,重點推薦汾酒、徽酒古井、蘇酒洋河和今世緣。汾酒新帥預計加大改革力度,高增長仍具延續性。徽酒受疫情影響較小,同比備貨積極,動銷亮眼,重點推薦古井(對應22年估值37倍)。蘇酒洋河春節備貨進度超市場預期,一季度報表具備確定性,對應22年估值27倍,修復確定性較高。今世緣在省內市場實現較快增長,對應22年估值25倍,具備業績超預期潛力。

擴張型酒企分化,關注估值回落中的捨得。擴張型酒企需求春節分化,估值回落,建議關注一季度業績彈性較高的捨得,對應22年估值40倍。

風險提示:俄烏局勢造成全球風險偏好降低,疫情反覆影響需求,區域競爭加劇,消費升級不及預期。

正文

近期我們對白酒大省進行了較為深入的調研,目前山東市場具有飲用量較大、價位帶持續提升但仍相對較低等特點,集中度仍有比較明顯的提升空間,故各名優酒企近年都在山東加大投入,尤其汾酒、古井、洋河等均有較快增速,而山東市場對未來幾年公司整體增長亦起到關鍵支撐,結合調研情況我們作反饋如下:

一、山東市場特點:容量大壁壘低,升級趨勢延續,集中度提升加速

(一)容量大,壁壘低

規模較大,人口基數與人均飲用量雙高。山東總人口過億(全國第二),經濟體量全國領先。且山東飲酒文化濃厚,人均飲酒量較高,聚集性強,因此整體白酒銷量規模較大,預估市場規模在500~600億左右。

飲用壁壘較低,競爭激烈格局分散。山東飲用習慣上偏愛低度酒,口感偏愛“軟、甜、滑”,但送禮場景中優選高度名酒。香型選擇上較為開放多元,整體以濃香為主,普遍對清香接受度高,濟南、青島、淄博等地醬酒氛圍濃厚,樂於嘗試新品。較大的市場份額與較低的飲用壁壘使省外名酒加大布局,山東市場競爭競爭激烈格局分散。

(二)區域割據分化,價格帶仍低,升級趨勢延續

山東白酒市場具有一定區域分化性,以內陸濟南、膠東青島為兩個核心區域向外輻射,連通德州、菏澤、濰坊、臨沂等區域市場。魯東經濟相對發達,青島等地消費檔次較高,魯西經濟相對較弱,但近年來消費升級趨勢明顯。青島 濟南市場由於政商消費場景多,目前主流價格帶已升級至300元以上,其他地區宴席流通為主仍在200元以下,近年來價格帶升級趨勢仍在延續,相較華東其他地區,山東市場仍有潛力。

(三)地產酒相對薄弱,醬酒擾局或將加速集中度提升

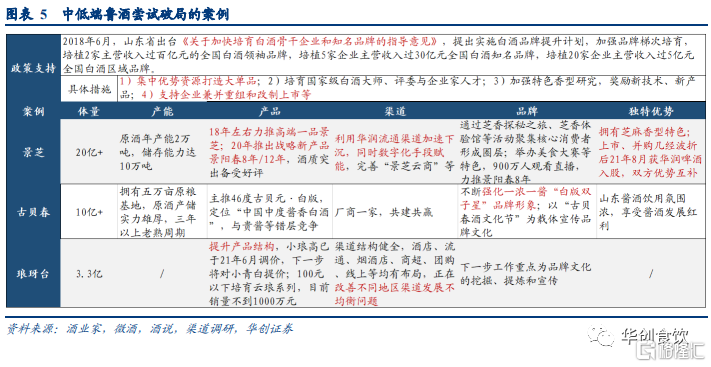

地產酒相對薄弱。山東地產酒品牌較多,多數地級市/縣均有自己的品牌,普遍體量小、價位低,區域割據嚴重,固守於大本營縣級市場。具有代表性的有景芝、古貝春、琅玡台等。近年來,景芝等代表企業嘗試推出高端產品、營銷體系改革等破局,但均因體制、營銷等原因沒有走出較為強勢的地產名酒。

醬酒擾局或將加速集中度提升。19年以來許多醬酒品牌憑藉高渠道利潤和品類熱度較快擴張,21年下半年品類降温以來又走向了品牌競合,目前以消化庫存為主,但消費人羣及份額仍在擴大。醬酒擾局下市場份額將被重新劃分,現階段紮實做好產品和市場培育的名優酒企有望在重構中再次收益,集中度有望加速提升。

二、調研反饋:名酒發力,空間仍足

(一)一季度反饋:動銷平穩,渠道健康

據渠道調研反饋,山東一季度受疫情影響較小,春節返鄉人數同比增長,省內人員流動出行限制較小,各消費場景總體平穩,但受經濟不確定性影響消費預期有一定波動,價格帶升級速度略低預期,同時有觀察到外省部分庫存流入本省渠道。整體來看,主流酒企春節回款目標基本完成,價格體系穩定,庫存呈良性,渠道健康,預計多數酒企後續仍將以控貨挺價為主,補貨行情或相對平穩。

(二)高端平穩向上,消費場景壁壘較強

茅台需求依舊強勁,本次春節批價在2700元左右相對穩定,系公司順暢放量和需求的平衡。目前3月回款基本完成,後續計劃投放節奏精準,應能支撐報表加速及價格穩定。五糧液體量領先保持穩定,千元價格帶競爭加劇但仍為首選,目前批價980元左右,渠道利潤相對下滑。瀘州老窖整體動銷平穩,低度/高度批價630/950元,低度國窖佔比約7成,在聊城、德州、臨沂等偏好低度且醬酒降温的市場表現較佳,渠道管理紮實,竄貨管控嚴格,費用收縮但推廣方式多樣,推力較足。

(三)次高端彈性較足,汾酒、古井、洋河等加速擴張

汾酒:動銷強結構高。據渠道調研反饋,山東清香型飲用氛圍漸濃,汾酒一季度動銷表現亮眼,渠道增速在30%以上且結構較高,青花系列佔比超過45%,在青島等重點市場比例更高,青30復興版/青20批價穩定在850/390元,其中青20開瓶率較高,基礎紮實,同時庫存較低,此外玻汾、老白汾等亦需求良好。節後補貨需求相對較強,全年業績確定性高,增長勢能延續,未來空間仍足。

古井:山東市場產品結構較優,一季度增速較快。目前古井在山東市場復購與招商共同推動,春節回款動銷良好,預計一季度增速較快,奠定全年高增基礎,近年較高的複合增速具備保障。體系上看戰術打法區域分割較細,廠商分工明確,同時銷售團隊趨向年輕化。產品上,古井在山東市場產品結構較高,第一大單品為古20,預計古16以上產品佔比30%以上,在青島、聊城動銷良好,份額具有加速擴張潛力。

洋河:春節回款進度較快,一季度天之藍表現亮眼。山東市場庫存批價保持良性,夢6+終端不低於720元,打款價650元以上,夢3實際成交價500元左右,天之藍終端在350-360元。一季度天之藍表現亮眼為增長主力,全年看公司着重發力夢繫列,加大扶持團購商,並在濟南成立團購部力求突破,同時投放品鑑、贈禮等費用,推出買贈家宴政策等,渠道和團隊改革推動復甦。

捨得:春節回款較優,動銷相對良好。21年勢頭強勁,22年春節期間回款約2.4億,實現翻倍增長,發貨2億左右,動銷持平。當前品味捨得高度批價/成交價370-380/450元,低度批價/終端價310-320/350元,庫存仍處良性區間,高渠道利潤下推力仍較足。

水井坊:當前價盤仍穩,發力典藏佈局高端。臻釀八號低度成交價320-330元,高度360-370元,井台(高度)開票價490元。當前水井坊處於控貨階段,庫存維持10%左右,部分經銷商缺貨。典藏仍處在培育階段,高端銷售公司繼續積極開拓,基本實現對白酒核心消費市場的覆蓋。

酒鬼酒:內參仍在培育,低基數下有快速增長潛力。酒鬼酒系列紅壇/傳承成交價400元/320元左右,高渠道利潤維持高推力。內參(52度)批價820元,目前仍處於培育階段,消費者自點率較低。一季度公司對回款要求較高,節前渠道回款約20%,整體低基數下有快速增長潛力。

三、投資建議:業績支撐性強,估值消化至價值加配區間,加大推薦

首選茅台,逆勢加大布局五糧液,短期區域龍頭催化足。短期看,在經濟下行、疫情反覆等外部背景下,白酒春節旺季整體平穩,上半年報表業績具有保障,其中區域龍頭表現或更優。同時,當下板塊估值已消化至價值加配區間,又到佈局良機時點。具體標的上:

全年維度看,茅台大闊步市場化改革,板塊首選。五糧液價值空間已現,建議加大逆勢佈局。茅台全年收入加速確定性強,且市場化改革有望持續落地,對應22年估值36倍,值得加配,板塊首選。五糧液關注管理團隊人事確定後,批價回升、股權激勵及業績預期加速等潛在催化,當下市場對公司短期經營的悲觀預期已price-in,核心是千元價格帶統治力帶來的增長確定性,當前對應22年估值已過度折價至25倍,建議加大逆勢佈局。老窖管理穩定,國窖勢能持續釋放,對應22年估值33倍,持續推薦。

短期開門紅超預期至一季報高增,預計催化不斷,重點推薦汾酒、徽酒古井、蘇酒洋河和今世緣。汾酒新帥預計加大改革力度,品牌勢能加速釋放,高增長仍具延續性,對應22年估值47倍。蘇酒、徽酒等春節旺季帶來加速增長機會,徽酒受疫情影響較小,同比備貨積極,動銷亮眼,重點推薦古井(對應22年估值37倍)。蘇酒洋河春節備貨進度超市場預期,一季度報表具備確定性,對應22年估值27倍,修復確定性較高。今世緣在省內市場實現較快增長,對應22年估值25倍,具備業績超預期潛力。

擴張型酒企分化,關注估值回落中的捨得。擴張型酒企需求春節分化明顯,與整體需求疲軟有關。在估值回落中,我們建議關注捨得機會,全年高增目標下回款順利,短期報表彈性具備保障,同時品味捨得在核心市場批價、庫存均良性,40倍PE以內已具吸引力,但建議設置終點。

風險提示

俄烏局勢造成全球風險偏好降低,疫情反覆影響需求,區域競爭加劇,消費升級不及預期。