本文來自格隆匯專欄:國泰君安證券研究

投資要點

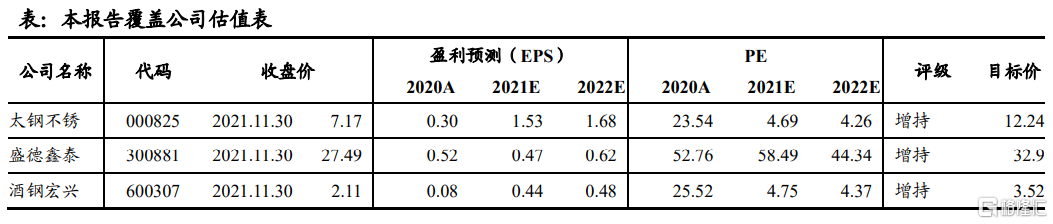

首次覆蓋不鏽鋼行業,給予“增持”評級。不鏽鋼需求穩步增長,行業盈利較好,重點推薦不鏽鋼生產企業太鋼不鏽(000825.SZ)、酒鋼宏興(600307.SH),不鏽鋼加工企業甬金股份(603995.SH)、盛德鑫泰(300881.SZ)。太鋼不鏽、酒鋼宏興是我國不鏽鋼龍頭企業,不鏽鋼產能分別在400、120萬噸左右,兩家公司持續深耕不鏽鋼行業,不鏽鋼業務實力不斷上升。甬金股份、盛德鑫泰為不鏽鋼下游加工企業,隨着自身產能的陸續投產,業績將逐步釋放。

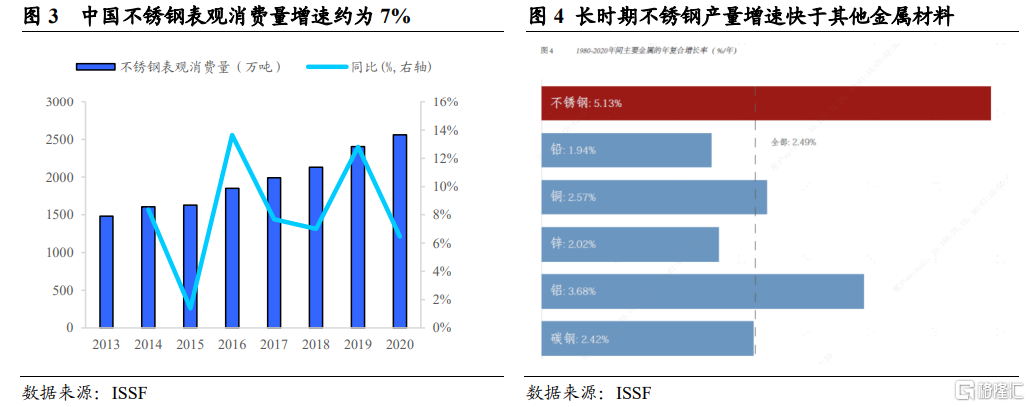

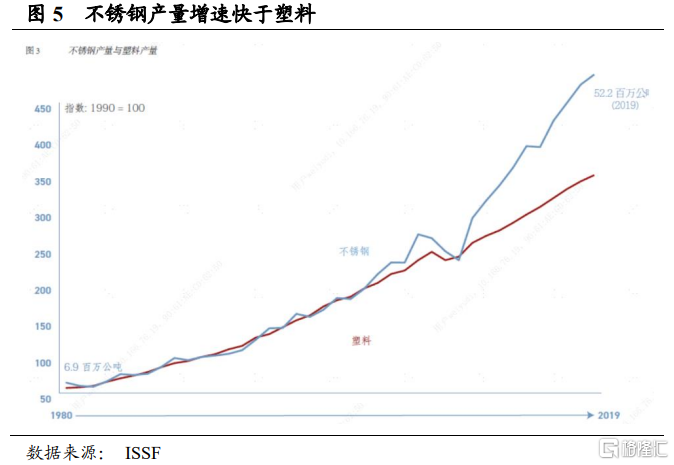

不鏽鋼需求穩步增長,未來空間廣闊。不鏽鋼下游需求以耐用消費品和工業需求為主,需求在宏觀經濟週期性波動中不斷上升。根據ISSF數據,1980年到2019年,世界不鏽鋼產量的複合增速為5.13%,高於普碳鋼、鋁等其他金屬材料,也高於非金屬材料中的塑料。我國是世界不鏽鋼的主要消費國,佔世界不鏽鋼消費量的50%以上,2013-2020年我國不鏽鋼表觀消費量複合增速7%左右。不鏽鋼下游需求廣泛,我們預期我國不鏽鋼下游需求將持續增長,行業未來空間廣闊。

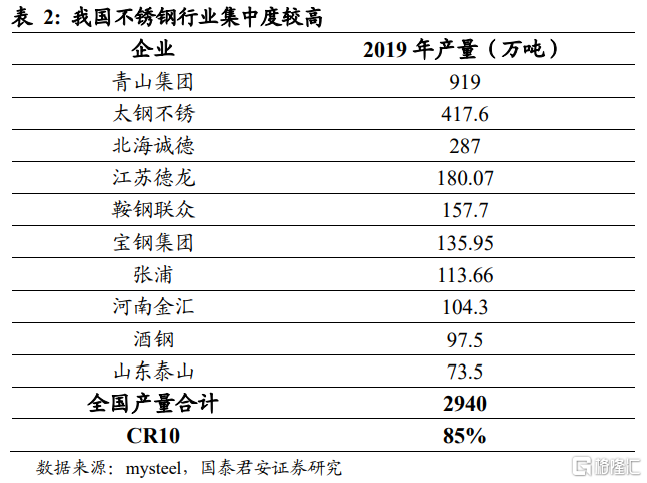

不鏽鋼供給集中度較高,新增產能逐步投放,產能出海,揚帆遠航。2020年我國不鏽鋼產量佔世界總產量的59.2%,是世界的不鏽鋼生產國。2001年-2020年,我國不鏽鋼產量複合增速20.45%,我國不鏽鋼行業快速成長。目前,我國不鏽鋼產能約為3580萬噸,根據我們測算,我國在建的不鏽鋼產能尚有1000萬噸左右,未來不鏽鋼產能仍將持續增長。此外,受限於我國鎳資源的短缺,我國不鏽鋼企業積極出海新建產能,目前青山、德龍等公司在印尼佈局的不鏽鋼產能已成功運營,未來中國不鏽鋼產業將繼續揚帆遠航。

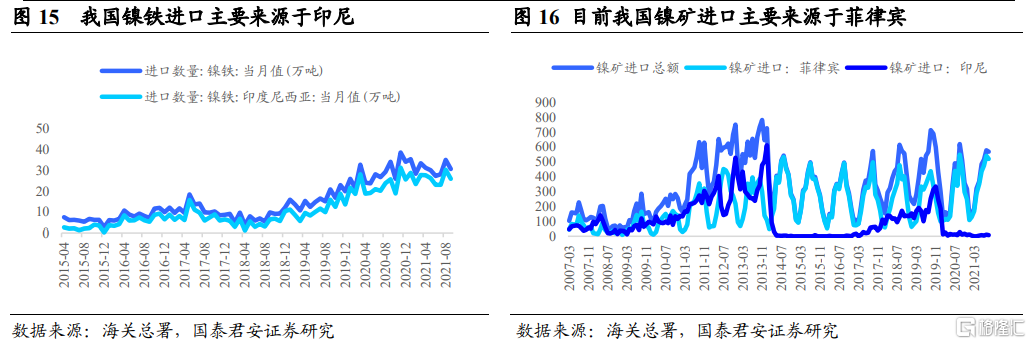

原材料進口依存度較高,企業出海尋找原材料已駕輕就熟。300系不鏽鋼成本中鎳鐵佔比達到60%以上,是不鏽鋼成本的主要組成部分。我國鎳資源相對匱乏,主要依靠印尼、菲律賓進口。由於印尼及菲律賓政策波動較大,我國企業主動出海尋找鎳資源,目前我國企業在印尼新建鎳鐵產能的路徑已完全走通,我國不鏽鋼行業原材料的自主程度或不斷上升。

風險提示:原材料成本風險,新建產能增速過快。

1.需求:消費量穩步上升

1.1 不鏽鋼:300系用途最為廣泛

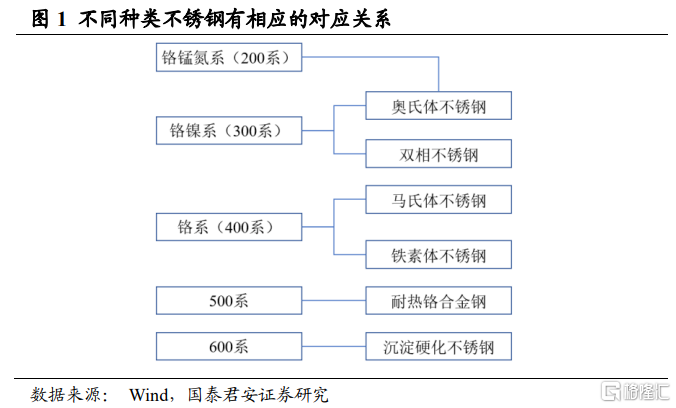

不鏽鋼通常以化學成分劃分。按照不同標準,不鏽鋼的分類不同:按化學成分劃分,不鏽鋼按主要分為鉻系(400系)、鉻鎳系(300系)、鉻鎳錳系(200系);按照金相組織劃分,不鏽鋼可分為奧氏體、馬氏體、鐵素體、雙相不鏽鋼和沉澱硬化不鏽鋼;按功能劃分低温、耐磨、無磁、易切削和超塑性不鏽鋼。其中,按照化學成分將不鏽鋼劃分為200、300、400系是比較通用的劃分方式。

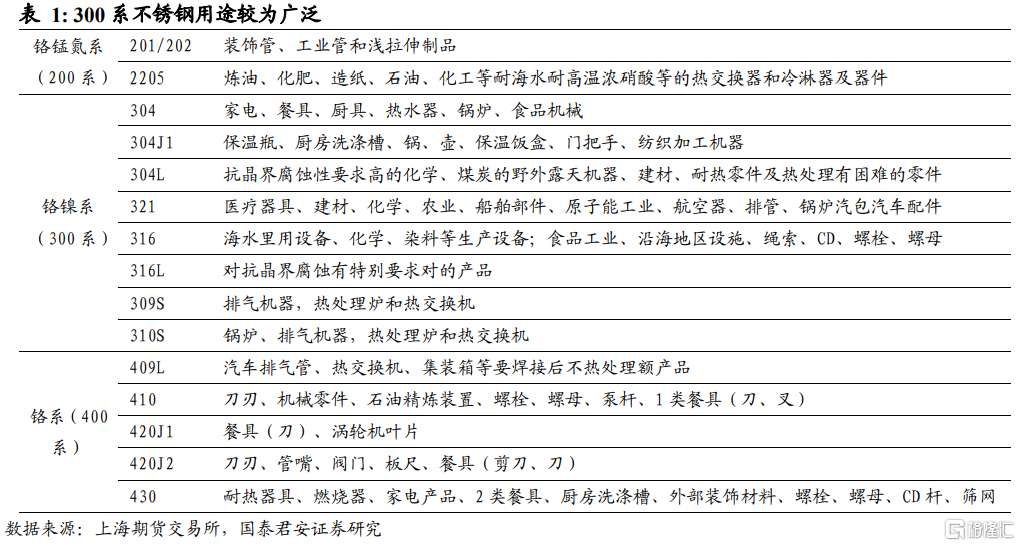

300系不鏽鋼用途廣泛。從下游需求來看,300系不鏽鋼用途廣泛。2020年我國重點優特鋼企業300系(鉻鎳系)不鏽鋼產量約為2307.89萬噸,400系(鉻系)不鏽鋼產量1384.57萬噸,其餘化學成分不鏽鋼產量50.95萬噸,300系不鏽鋼產量及消費量佔比較高。從下游來看,300系不鏽鋼可用於家電、餐具、化工、排氣管等各類生產生活場景,是用途最廣泛的不鏽鋼。

1.2 不鏽鋼需求以金屬製品和機械工程為主

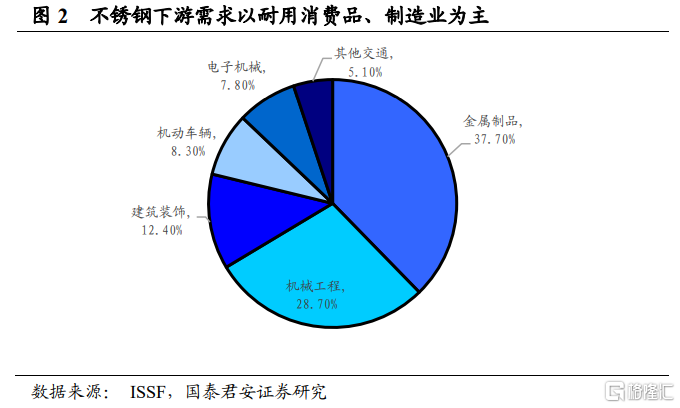

金屬製品、機械工程佔不鏽鋼需求的60%左右,是不鏽鋼的主要需求來源。根據ISSF數據,不鏽鋼下游中金屬製品佔比約為37.7%。不鏽鋼金屬製品主要為日用產品和家電,其中日用品以餐具、櫥櫃等為主,家電以洗衣機、冰箱、抽油煙機為主。機械設備約佔不鏽鋼需求的28.7%,主要包括地鐵、化工、食品等工業領域。建築用不鏽鋼佔比約為12.4%,主要用於電梯、表面裝飾等。其餘電子機械、機動車輛和其他交通工具佔不鏽鋼需求的比例大致為7.8%、8.3%、5.1%。從需求組成來看,不鏽鋼需求與耐用品消費、機械裝備製造等密切相關,與地產相關性較低。

1.3 不鏽鋼需求維持增長趨勢

我國不鏽鋼消費量增速中樞約為7%。我國消費和製造業的不斷升級,帶來不鏽鋼消費量的穩定增長。根據中國特鋼業協會數據,2020年我國不鏽鋼表觀消費量為2560.79萬噸,同比增長6%,2013-2020年我國不鏽鋼表觀消費量複合增速為7.07%。從長時間、世界範圍來看:與典型非金屬材料塑料相比,1980年以來不鏽鋼產量增速更快、且產量更高;與其他金屬材料相比,1980-2020年40年期間,全球不鏽鋼產量複合增速5.13%,高於碳鋼2.42%、鋁3.68%的複合增速。我們認為不鏽鋼性能優良且用途廣泛,未來需求仍將穩定增長。

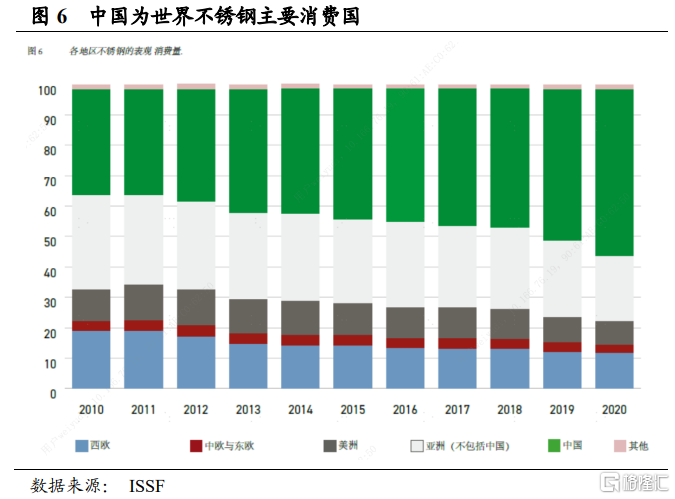

中國是世界不鏽鋼的主要消費區域。世界範圍來看,中國是不鏽鋼的主要消費國:2020年中國不鏽鋼表觀消費量佔全球比例超過50%。除中國外的亞洲其他國家表觀消費量佔比在20%左右,西歐佔比10%左右,美洲消費量約為10%。

1.4 出口:我國不鏽鋼出口量逐漸上升

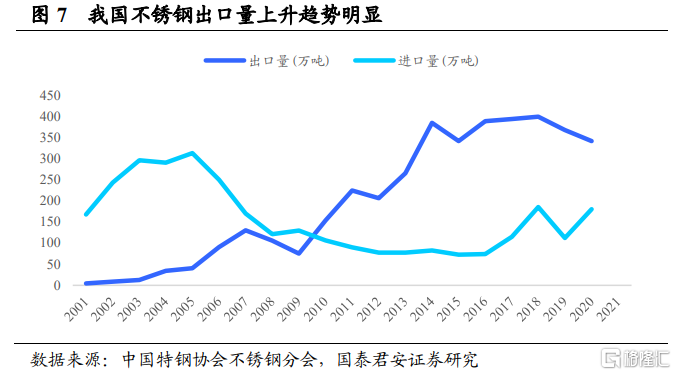

我國不鏽鋼出口量逐漸上升,已由淨進口國轉為淨出口國。我國不鏽鋼在早期產量較低,較多的依賴進口。伴隨我國不鏽鋼行業的快速發展,我國不鏽鋼行業競爭力逐漸增強,出口不鏽鋼量逐漸上升。根據特鋼協會不鏽鋼分會數據,2020年我國不鏽鋼出口量341.69萬噸,約佔我國不鏽鋼產量的11.34%,是我國不鏽鋼需求的重要組成部分。

2.供給:我國不鏽鋼產能穩步上升

2.1 不鏽鋼的冶煉方式主要有四種

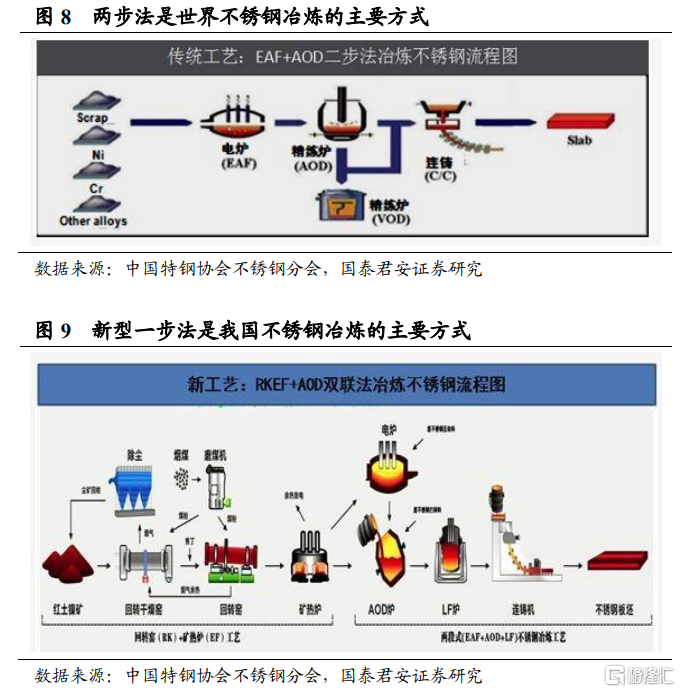

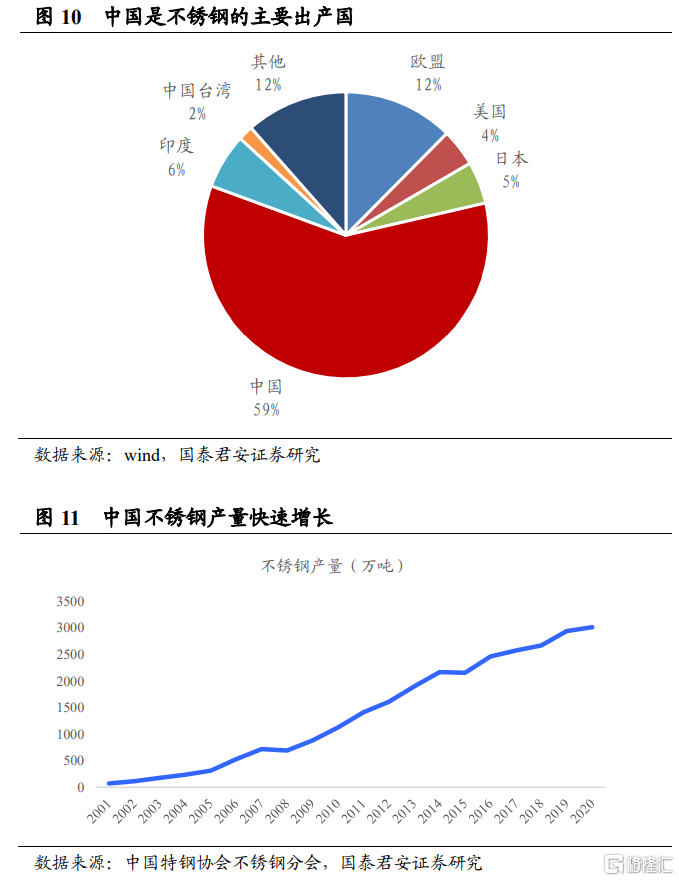

目前不鏽鋼的冶煉主要分為4種方式。目前冶煉不鏽鋼的四種方式分別是一步法、兩步法、三步法和新型一步法冶煉。一步法為鐵水+氬氧精煉爐(AOD);兩步法為電弧爐(EAF)+氬氧精煉爐(AOD);三步法為電弧爐(EAF)+氬氧精煉爐(AOD)+真空精煉爐(VOD);新型一步法為迴轉窯電爐(RKEF)+氬氧精煉爐(AOD)方式。根據中國特鋼協會不鏽鋼分會數據,2017年兩步法產能約佔全球不鏽鋼冶煉產能的70%左右。我國廢不鏽鋼資源相對有限、鎳資源缺乏,更多的企業從進口紅土鎳礦開始冶煉不鏽鋼,採用的冶煉方式一般為新型一步法。

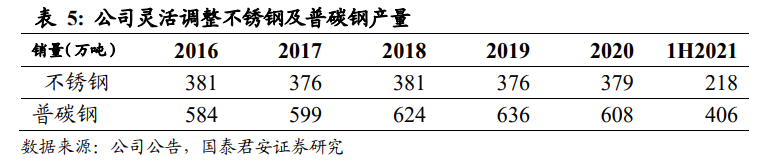

不同品種不鏽鋼之間可轉產,不鏽鋼與普碳鋼之間也可以轉產。以太鋼不鏽為例,公司擁有一條長流程不鏽鋼產線,先對高爐鐵水進行預處理,後加入鎳冶煉不鏽鋼。當普碳鋼利潤更高時,公司可將該部分鐵水調節至普碳鋼的生產。由於200系和300系不鏽鋼的主要區別是鎳元素含量的高低,其生產工藝有一定的互通性,因此當200系與300系不鏽鋼之間出現較大的盈利差時,轉產便會發生。

2.2 我國是世界不鏽鋼的主要出產國

2020年我國不鏽粗鋼產量佔世界產量的59.2%,是世界不鏽鋼的主要出產國。全球範圍來看,亞洲地區是不鏽鋼的主要生產地區,2020年亞洲地區不鏽粗鋼產量3656.8萬噸,佔全球產量的71.85%,歐盟地區產量632.8萬噸,是第二大出產地區。中國、印度、日本貢獻了亞洲主要的不鏽鋼產量,2020年中國、印度、日本不鏽鋼產量分別為3013.9、315.7、241.3萬噸,分別貢獻亞洲地區不鏽鋼產量的82.4%、8.6%、6.6%。

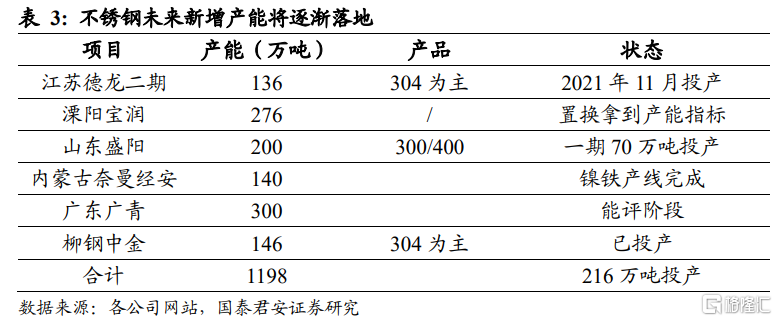

我國不鏽鋼供給集中度較高。根據mysteel數據,2019年我國不鏽鋼行業CR10為85%,行業集中度較高。青山集團以919萬噸的產量位列行業第一,太鋼、北海誠德、江蘇德龍2019年產量分別為417.6、287、180萬噸。除太鋼外,其餘不鏽鋼企業均為民營企業。與普碳鋼要求一致,不鏽鋼產能置換限制也需要購買產能指標,而通過購買產能指標,不鏽鋼行業龍頭置換產能不斷釋放,行業供給在最近近年呈現上升趨勢。

我國不鏽鋼產能將繼續上升。根據中聯金統計,當前我國不鏽鋼產能約為3580萬噸。根據我們的統計,我國目前有約1000萬噸不鏽鋼在建產能。不鏽鋼產能的新建週期約2-3年,我們預期我國不鏽鋼產能的增速與需求增速基本持平,行業供需關係將維持良好。

2.3 不鏽鋼冷軋行業集中度較高

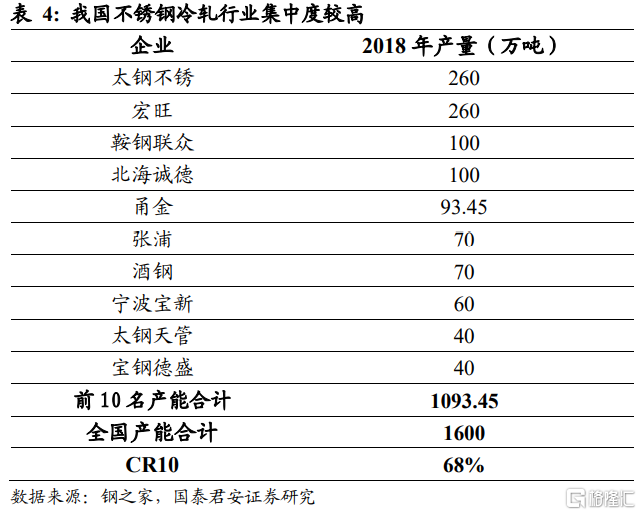

區別與普碳鋼行業軋線與鍊鋼一體化的佈局,不鏽鋼冷軋行業存在較多單體企業。普碳鋼鋼企一般配備冷軋產線,而不鏽鋼鋼企有較大比例選擇直接出售熱軋產品,下游冷軋企業購買不鏽鋼熱軋產品後,再根據終端用户的需求,軋製成為不同規格的卷板產品。根據鋼之家數據,2018年我國不鏽鋼冷軋行業總產能1600萬噸左右,CR10為68%,行業集中度較高。2019年、2020年,甬金股份依靠資本市場助力迅速擴大產能,市場率穩步提高:截至2021年底,甬金股份不鏽鋼冷軋產能達到200萬噸左右,未來三年公司仍將快速擴張。

2.4 產能出海,揚帆遠航

受限於國內鎳資源稟賦,我國不鏽鋼企業不斷拓展海外產能。青山集團在印尼蘇拉維西建有300萬噸不鏽鋼產能,同時具有200萬噸鎳鐵的生產能力;江蘇德龍控股公司印尼德信鋼鐵的350萬噸不鏽鋼產能在2020年4月建成投產。在鎳鐵方面,德龍、新興鑄管、金川集團均在印尼擁有產能。我國不鏽鋼企業產能的出海經驗已較為豐富,考慮到印尼及菲律賓地區低成本的鎳資源,我國不鏽鋼企業出海的進程或仍未停止,未來我國不鏽鋼行業海外產能的建設將持續推進。

3.不鏽鋼成本主要來源於鎳元素

3.1 不鏽鋼成本跟隨原料配比變化

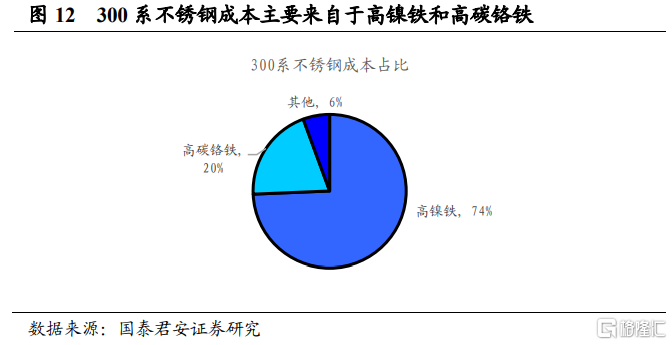

300系不鏽鋼成本以鎳為主。300系不鏽鋼是世界生產和流通量最大的不鏽鋼品種,下文成本計算主要以300係為例。以上期所不鏽鋼交割品種為例,其鎳含量在8%-10.5%,鉻元素含量在17.5%-19.5%。304不鏽鋼的主要原材料為鎳鐵、廢不鏽鋼、鎳板、高碳鉻鐵等,以高鎳鐵模式為測算標準,其中鎳鐵、高碳鉻鐵、成本佔比分別約為74%、20%左右,是不鏽鋼成本的主要來源。

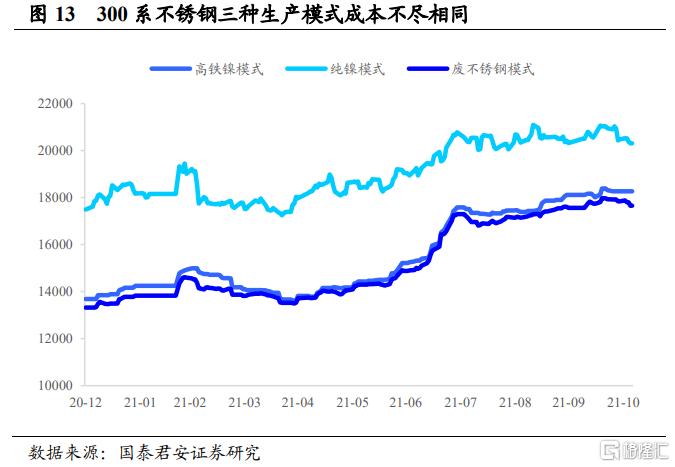

不同原材料生產不鏽鋼的成本存在差距,靈活調整原材料比例能夠降低成本。不鏽鋼生產企業可以靈活調整原材料的比例,以達到最優化成本的目的。仍以300系不鏽鋼為例,企業可以採用“高鎳鐵+高碳鉻鐵”的生產模式,也可以選擇採用“鎳板+高碳鉻鐵”或“廢不鏽鋼+高鎳鐵+高碳鉻鐵”的生產模式,企業可以靈活選擇三類原材料以降低成本。其中高鎳鐵、鎳板、廢不鏽鋼主要提供鎳元素,高碳鉻鐵提供鉻元素,鐵元素由廢不鏽鋼和高碳鉻鐵共同提供。

3.2 我國鎳資源進口依存度較高

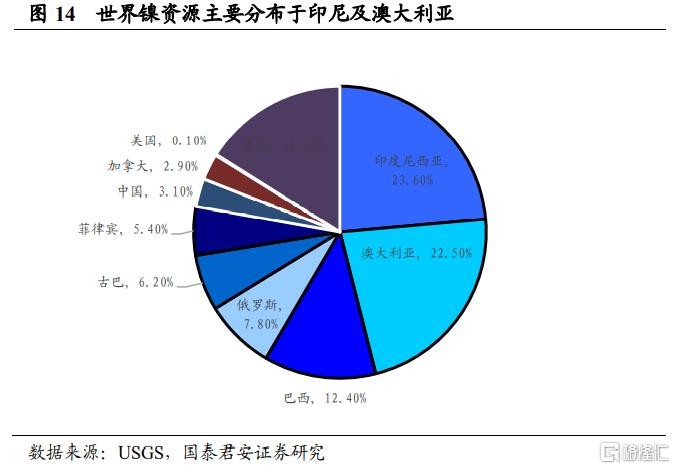

我國鎳資源儲量相對較少。根據美國地質調查局的數據,全球鎳資源儲量主要集中在印尼、澳大利亞、巴西和俄羅斯等國家,合計佔比在66.3%左右,我國鎳資源相對偏少,僅佔全球總資源的3.1%左右。

我國鎳資源進口依存度較高。由於我國鎳資源相對較少,用於不鏽鋼生產的鎳資源主要依賴進口。我國鎳資源進口的形式主要是鎳鐵和鎳礦,其中鎳礦主要為紅土鎳礦,用以加工成為鎳鐵進而參與到不鏽鋼冶煉環節中;鎳鐵分為鎳鐵(含鎳20%-30%,也稱為FeNi)和鎳生鐵(含鎳8%-10%,也成為NPI),一般直接入爐參與冶煉不鏽鋼。鎳鐵進口主要來自於印尼,佔比在80%左右;鎳礦目前主要進口來源為菲律賓,佔比90%左右。根據2020年我國200系及300系產量及鎳鐵及鎳礦進口量測算,我國不鏽鋼生產環節鎳資源的對外依存度在57%左右。

4.產業鏈公司介紹

4.1 太鋼不鏽

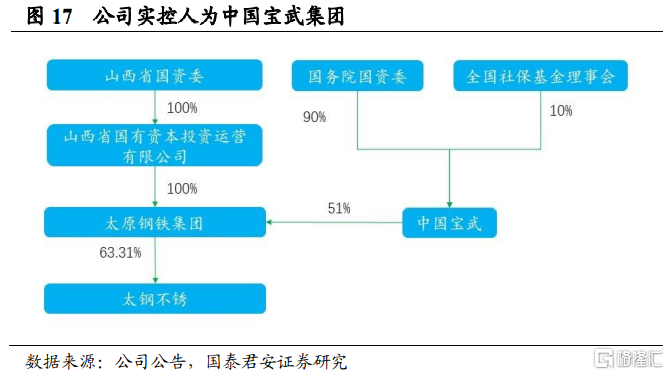

太鋼不鏽為山西省龍頭鋼企,2020年8月前公司實際控制人為山西省國資委;2020年8月,山西國資委無償將所持太原鋼鐵集團51%股權劃歸中國寶武集團,公司實控人變更為中國寶物集團。公司控股股東仍為太原鋼鐵集團,持股63.31%。公司主要產品包含不鏽鋼、碳鋼、硅鋼、合金模具鋼、軍工鋼等。公司不鏽鋼產品主要為300系及400系,主要採用三步法冶煉,公司不鏽鋼市佔率全國第二、技術領先業內。

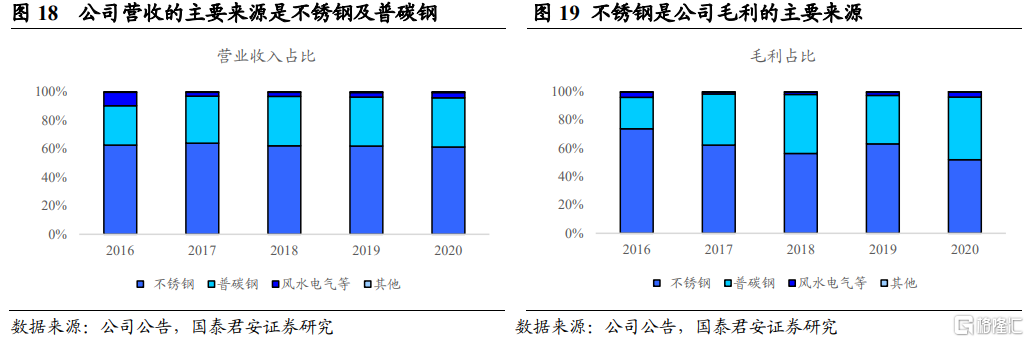

不鏽鋼及碳鋼是公司營收和毛利的主要來源。公司營收主要以不鏽鋼及普碳鋼為主,其中2020年不鏽鋼、普碳鋼銷量分別為379、608萬噸,營收佔比分別為61%、34%,不鏽鋼價格較高,營收佔比較高。公司不鏽鋼單噸盈利好於普碳鋼,2020年不鏽鋼、普碳鋼毛利佔比分別為52%、44%,是公司毛利的主要來源。

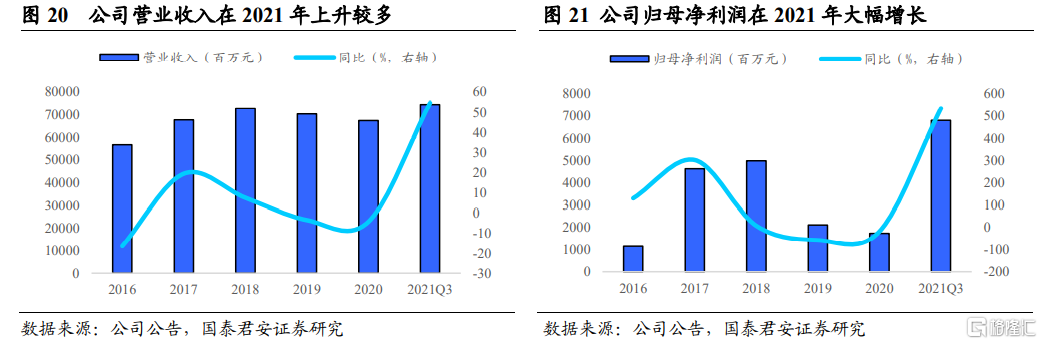

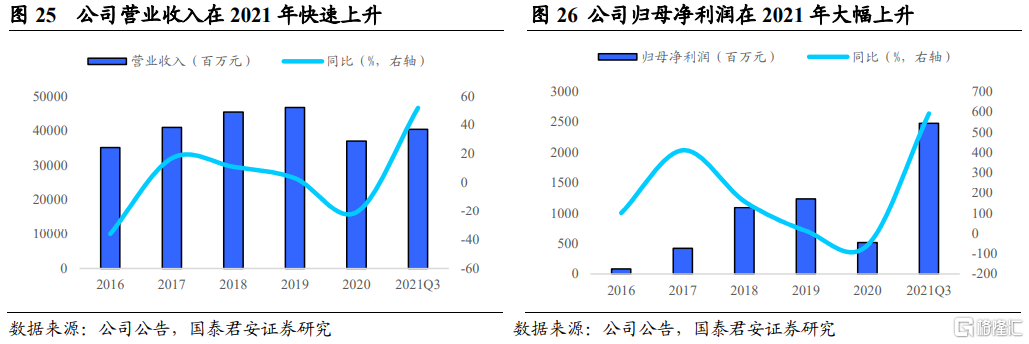

公司營收、淨利潤在2021年大幅上升。公司營收跟隨鋼材價格波動,2021年受到行業供給限制影響,不鏽鋼及普碳鋼價格逐漸走高,2021年前三季度,公司實現營業收入746.51億元,同比增長54.72%;前三季度,公司實現歸母淨利潤67.97億元,同比大幅增長534.98%。

4.2 酒鋼宏興

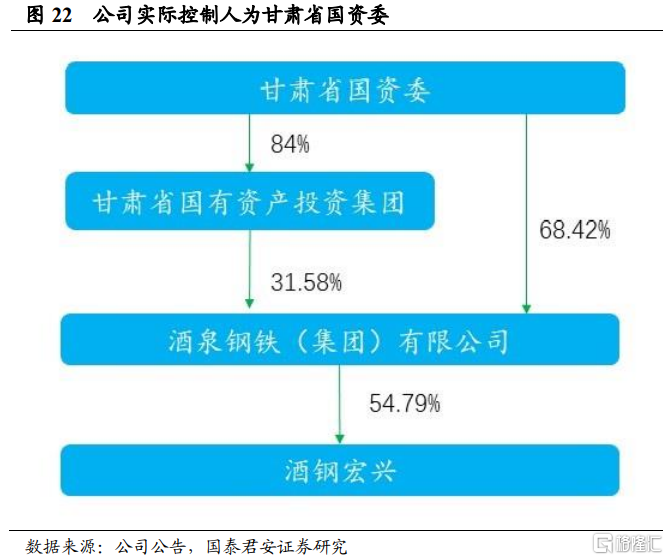

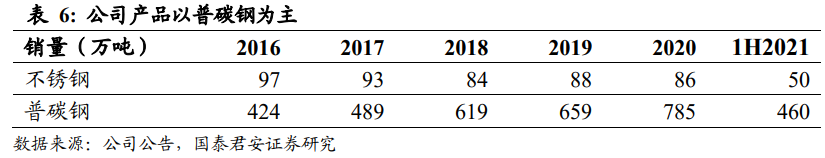

酒鋼宏興為西北地區龍頭鋼鐵企業,公司業務涉及採礦、焦化、鍊鐵、鍊鋼和軋材等各環節,公司目前產能1000萬噸,其中不鏽鋼產能約為120萬噸,產品以300系、400係為主。公司嘉峪關本部擁有950萬噸鐵礦石生產能力,原材料保障能力較好。公司控股股東酒泉鋼鐵(集團)有限責任公司持有公司54.79%的股權,公司實際控制人為甘肅國資委。

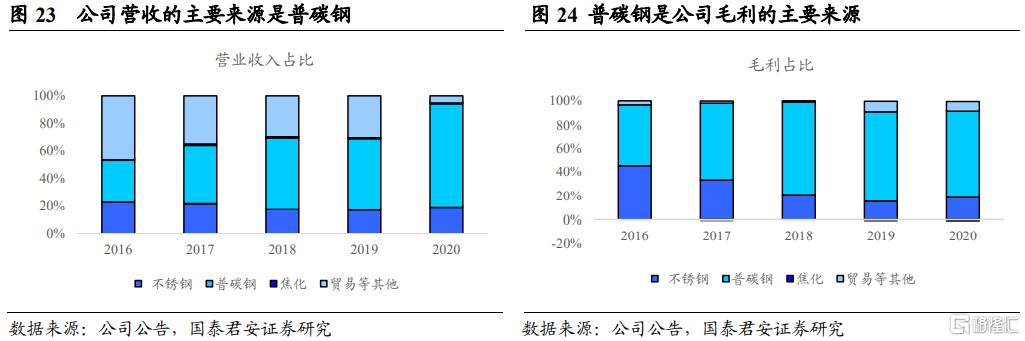

普碳鋼是公司營收和毛利的主要來源。由於公司不鏽鋼產能佔比相對較小,公司營收的主要來源是普碳鋼,公司在2020年對貿易收入按照新會計準則重新確認後,公司營收主要來源更加清晰。2020年普碳鋼、不鏽鋼分別貢獻公司營業收入的75%、19%,分別貢獻公司毛利的74%、19%。

公司歸母淨利潤在2021年大幅上升。公司營收及歸母淨利潤受到經濟週期及產業政策影響較大。2021年鋼鐵行業產量控制較為嚴格,行業盈利情況良好,前三季度公司實現營業收入403.78億元,同比上升51.89%;實現歸母淨利潤24.82億元,同比上升592.65%。

4.3 盛德鑫泰

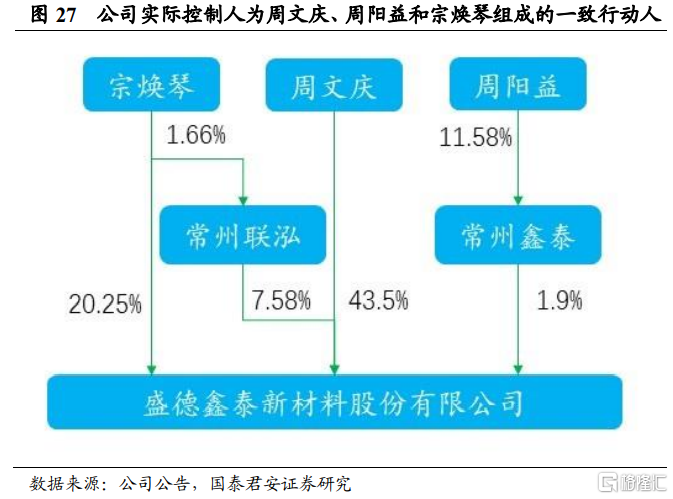

盛德鑫泰主要從事各類工業用能源設備類無縫鋼管的生產和銷售,公司主要產品包括不鏽鋼無縫管、合金鋼無縫管、碳鋼無縫管等。公司碳鋼無縫管和合金鋼無縫管產能約為8.6萬噸,不鏽鋼無縫管產能7000噸。公司控股股東為自然人周文慶,持股43.5%,公司實際控制人為周文慶、周陽益和宗煥琴組成的一致行動人。

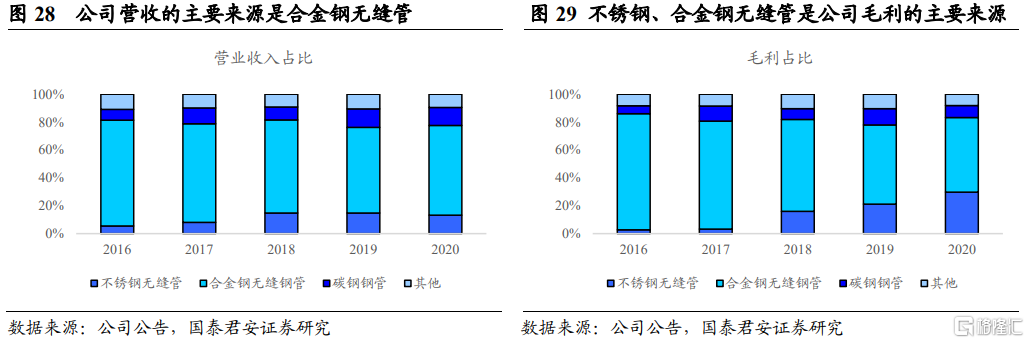

合金無縫管、不鏽鋼無縫管是公司毛利的主要來源。合金鋼無縫管是公司營收的主要來源,2020年合金鋼無縫管、不鏽鋼無縫管及碳鋼鋼管分別貢獻營收的64%、13%、13%。由於不鏽鋼無縫管的盈利能力較強,公司不鏽鋼無縫管對毛利的貢獻較為突出。2020年不鏽鋼無縫管、合金鋼無縫管分別貢獻公司毛利的30%、53%,是公司毛利的主要來源。

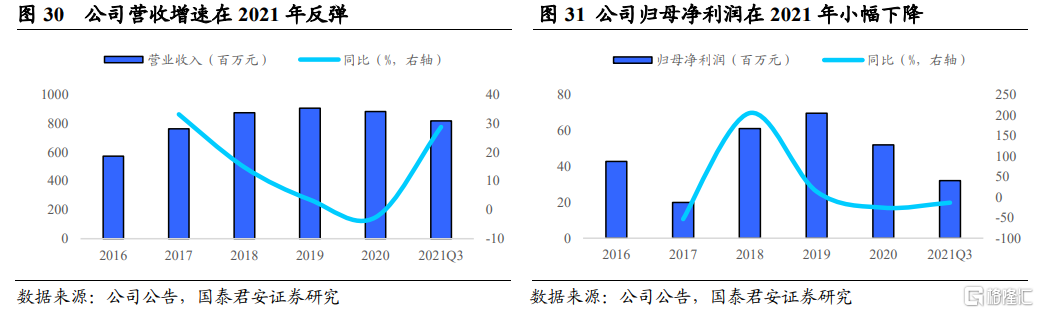

受原材料價格上漲影響,公司盈利有所下滑。公司主要業務是將合金鋼、不鏽鋼等加工成為鋼管賣給下游,當原材料價格上漲時,公司向下遊傳導成本存在一定的時滯,公司盈利能力將出現短暫下降。2021年前三季度,公司實現營業收入8.17億元,同比上升28.73%;實現歸母淨利潤32220萬元,同比下降13.22%。

4.4 產業鏈上下游估值體系不同

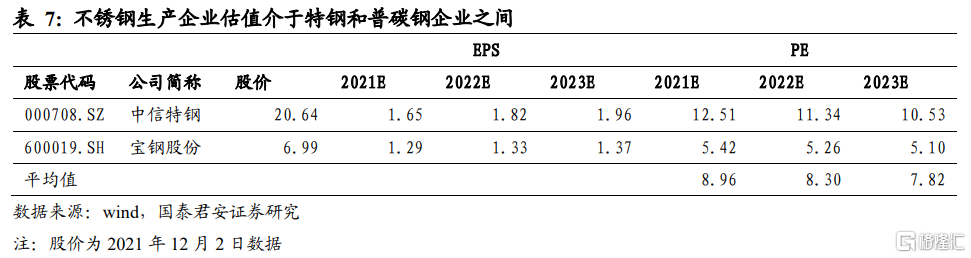

不鏽鋼生產企業估值介於普碳鋼企業和特鋼企業之間。不鏽鋼屬於特鋼的一種,上市不鏽鋼全流程生產企業僅太鋼不鏽、酒鋼宏興兩家(永興材料不鏽鋼為短流程工藝,且永興材料目前鋰電板塊貢獻利潤較高,估值體系已經發生改變),兩家不鏽鋼生產企業均同時生產不鏽鋼及普碳鋼,因此估值介於特鋼企業和普碳鋼企業之間。我們選取特鋼企業中信特鋼、普碳鋼企業寶鋼股份為代表公司,2021年兩家公司平均PE為8.96倍,考慮到兩家企業普碳鋼佔比較高,因此給予太鋼不鏽、酒鋼宏興8倍PE進行估值。

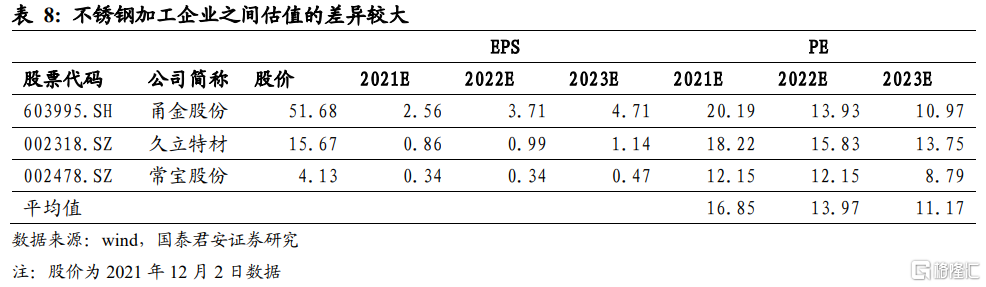

不鏽鋼加工企業估值相對較高。不同於不鏽鋼生產企業,不鏽鋼加工企業最終產品的差異較大,估值相差較大。我們以甬金股份、久立特材、常寶股份為代表公司,根據wind一致預測,2021年三家公司PE分別為20.19、18.22、12.15倍。考慮到盛德鑫泰不鏽鋼無縫管產品附加值較高且公司產能將在2022年開始投放,我們給予盛德鑫泰2021年超過行業平均的PE進行估值。

風險提示

原材料成本風險

300系不鏽鋼主要原材料成本來自於鎳,而鎳價格受到海外影響較大。2014年印尼政府禁止本國紅土鎳礦出口,2016年菲律賓政府陸續關停和整頓本國鎳礦,兩起事件均造成鎳元素價格的大幅上揚,使得不鏽鋼生產成本短期內大幅上升。目前我國鎳元素主要依賴海外進口,若海外鎳礦產地政策出現不利方向,不鏽鋼行業的盈利能力將下降。

新建產能增速過快

我們觀察到,由於不鏽鋼是國內鼓勵的高附加值產業,不鏽鋼在建產能較多。一般不鏽鋼新產能的投產時間在2年左右,而不鏽鋼需求的增長相對平穩,若不鏽鋼產能上升速度過快,行業或出現供給過剩的局面,行業盈利中樞將出現下移。