作者 | 明野

數據支持 | 勾股大數據(www.gogudata.com)

大家好,我是明野!

一、關於白酒

今天受五糧液Q3業績差+週末各大頭條都是茅台批價大跌的刺激下,早盤白酒一度大跌,收盤還好,漲跌各現,今世緣受Q3業績刺激+回購,一度漲停。其實茅台批價大跌不是什麼大事,整箱批價之前因為受100%拆箱政策影響供應大減,因而批價直上,現在傳聞取消,供應會增加,大跌很正常,而此舉也是穩終端茅台價的一環,穩終端價的目的,從之前那個被否認的紀要看,是為漲價做準備。白酒12月可能會有茅五的提價預期,1218是五糧液經銷商大會,12月下旬也是茅台的經銷商大會。

二、關於CXO

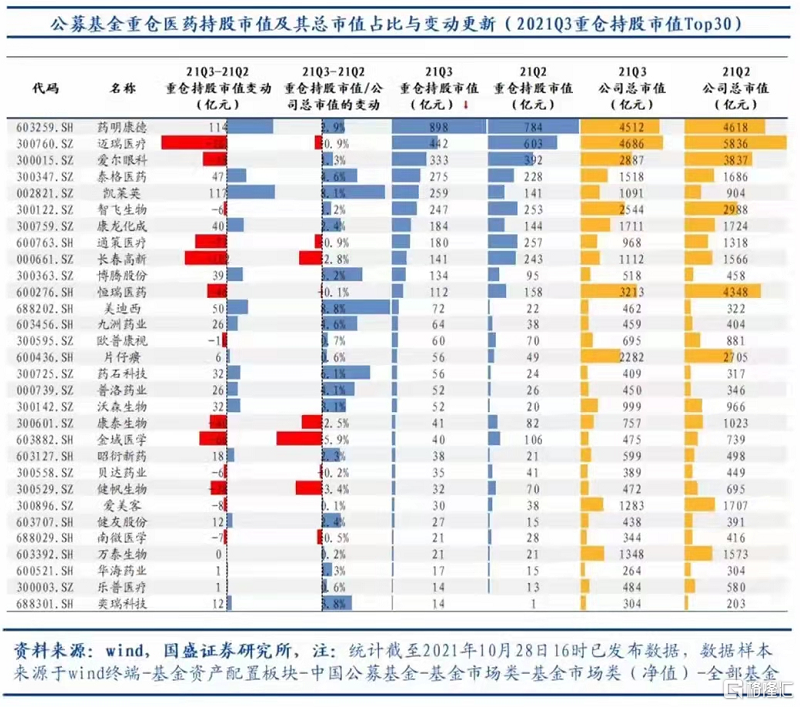

最近CXO波動大直觀原因是高瓴減持,深層原因可能是9月份開始一級市場藥企融資數據有所回落。目前一級市場融資是CXO景氣度的其中一項前瞻性指標,創新藥企融資決定研發投入,進而影響CXO的業務來源。但是從全球範圍看,一級市場投資熱度不減,應該關注全球業務佔比高的企業。另外公募基金對CXO抱團更嚴重了,情緒分化很明顯。從業績增長率和確定性來看,CXO依然是醫療行業中相對最優的板塊,最核心的問題就是估值高。

從公募基金重倉醫藥持股市值排行榜來看,藥明康德高居榜首,截至三季度末,公募基金持有藥明康德898億元,持股比例環比提升了2.9%。其他CXO標的也都獲公募基金大幅增持,如凱萊英、美迪西、泰格醫藥、九洲藥業、博騰股份、藥石科技、昭衍新藥等。

三、關於光伏(組件)

機構還是比較看好組件,認為後續組件環節的空間、發展趨勢、方向都是非常確定的,組件是光伏產業鏈裏面投資性價比最高,空間最大的環節。

三季報之前,市場認為光伏組件環節受到上游原材料擠壓非常厲害,基本處於不盈利的狀態,所以對於業績預期很低,尤其是中報出來之後,部分組件企業已經顯露出一定的盈利能力的優勢。但是市場依然認為是受到庫存的影響,半年報出來之後,市場對晶澳、隆基、天合的走勢是比較糾結的,但是三季報出來之後市場各方面的疑慮會逐步清晰化。

上游原材料價格下行,組件環節盈利能力會明顯修復,但是今年看到原材料價格上行的時候,光伏組件企業的盈利能力也展現出了很強的韌性。回顧三季報情況,隆基Q3硅片單瓦淨利環比略有下降,目前大概是0.13元的位置。中環由5分/W的單瓦淨利環比提升至7-8分/W,另外兩家公司中,上機數控從1毛以上的單瓦淨利回落到9分/W,京運通目前是7.5分/W。橫向對比來看,隆基製造成本不斷下降,庫存管理也比較好,雖然短期面臨開工率不足的影響,但是硅片的盈利能力還是很強的,展示出了行業的絕對領先優勢。

對Q4組件盈利仍然比較樂觀。核心關注數據,就是量。如果量沒有問題,組件企業會犧牲自己的單瓦盈利去迎合客户。雖然Q4需求有一些觀望和博弈,但是整體還是比較強勁的,再差也比今年Q2要好,單月排產至少在18-20GW的位置,有博弈也是高位的博弈。組件企業目前都是挑着訂單做的,如果能把價格漲上去或者能賺錢,Q4就會生產,如果無法賺錢就會吿知客户等到明年硅料價格下來了再交貨。所以組件企業今年Q1情況比較特殊,因為對形勢做出了誤判,使得組件企業交付價格受到比較大的壓力。Q1、Q2低價單交付完之後,Q3、Q4正式進入了高價訂單的交付,而且組件企業今年3、4月開始龍頭的報價就非常好,所以第四季度盈利依然保持樂觀,至少是持平或者微增的狀態。

到明年的情況也比較清晰,市場目前形成共識的一點就是硅料新增產能體量比較大。今年年底的產能是70萬噸,考慮了15萬噸的新增產能投放,但不會形成有效供給。明年年底產能到110萬噸左右,有效產能在80-90萬噸,硅料不大會出現今年Q4這樣的硬缺口,所以硅料明年的價格會從高位有所回落,但依然會是行業利潤分配的最大頭。如果按2.8g/W硅耗計算,硅料價格每降10元/kg,會增厚一體化組件利潤0.02元/W。硅料現在是260元/kg,明年預計是160-180元/kg,一部分會留在一體化組件環節,一部分會讓利給下游客户。由於一體化組件企業整體相對強勢,所以明年單瓦淨利水平還是會繼續提升。

明年上半年會是一體化組件企業比較好的時間點。因為今年上半年出貨量被壓得很低,一個是客户在觀望,一個是價格博弈很激烈。如果明年上半年硅料價格有所回落,明年上半年至少出貨量同比今年上半年會有比較明顯的增長,一體化組件企業的同比增速會非常快。組件需要一個業績加速器進行價值重估,這種情況大約會在明年上半年出現,短期來看一體化組件企業短期漲幅是比較超預期的,長期來看空間依然非常大。

組件企業的估值不應該和逆變器差這麼遠,他們面對的是終端的消費者,是未來光伏產業鏈變現的唯一的通道。而且組件也是這幾年產業鏈中唯一一個市場集中度提升的環節,今年是失利潤收份額,收完份額之後對產業鏈上下游的議價能力都會更加強化。

四、儲能温控

1. 儲能温控行業介紹

儲能電池系統電池容量和功率大,高功率密度對散熱要求較高,同時儲能系統內部容易產生電池產熱和温度分佈不均勻等問題,因而温度控制對於電池系統壽命、安全性極為重要。

目前通信基站、新能源電站的温控設備主要採用風冷或液冷方案,單GWh液冷、風冷方案價值量約0.5億、0.3億,在儲能系統成本佔比約3-5%,價值量較高。

2. 液冷方案是未來趨勢

目前風冷方案佔比較高,可能主要系通信基站等應用領域推廣更快,通信基站中的儲能系統功率密度相對較低,對温控設備要求較低,因此大量在數據中心温控領域採用的風冷方案應用到該領域。

未來隨着新能源電站、離網儲能等更大電池容量、更高系統功率密度的需求起來,據產業一致反饋,液冷方案佔比將快速提升,目前寧德時代正在推廣户外液冷電櫃。其優勢主要是靠近熱源、温度均勻、能耗低,同時也比風冷更適合户外的環境。

3.在液冷領域有積累的企業,可能取得領先優勢

儲能温控領域目前參與者主要包括:

A. 數據中心温控設備企業(風冷為主):英維克、申菱環境等,由於集裝箱儲能和集裝箱數據中心比較類似,這類企業通過原有的風冷方案切入,同時在液冷技術有積累。

B. 工業冷卻設備企業(液冷為主):同飛股份(數控裝備、電力電子裝置液冷)、高瀾股份(電力設備液冷),這類企業在液冷和户外應用領域均有較深積累。

C. 部分液冷設備零部件供應商 液冷設備結構較風冷設備更為複雜,同時對於產品品質(不能漏水等)、温度控制程序的設計等要求也更高,預計未來在液冷和户外應用領域有積累的企業,可能獲得領先。

4、相關板塊標的:同飛股份、高瀾股份、英維克、申菱環境、松芝股份。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。