上週五,歐普康視暴漲16%,吸引一眾投資人目光。從9月初低位至今,這隻OK鏡龍頭已經回彈約33%,似有回春跡象。

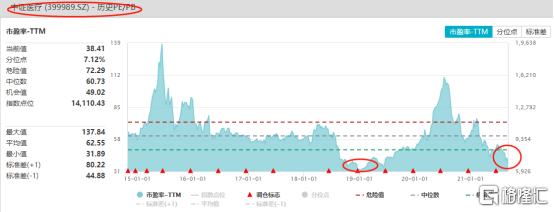

從6月底至9月初,短短兩個多月內,歐普康視的股價已經下挫逾40%。這當中既有殺估值的因素,也有集採等政策對整個醫療板塊造成的負面預期影響。隨着人工關節集採結果出爐,好於市場預期;整體醫療板塊估值跌回到19年曆史低位,醫療股們似乎熬過了凜冬,迎來了春天。

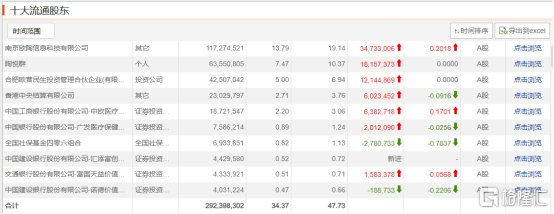

沉舟側畔千帆過之後發現,OK鏡龍頭歐普康視依然是機構們的心頭好。半年報前十大流通股中,機構投資者佔了7家,其中不乏葛蘭的中歐醫療這類明星基金和全國社保基金這類國家級別的大基金。

那麼問題來了,之前大幅回撤的歐普康視是否跌出機會了?被機構青睞的原因又是什麼?

01

競爭格局加劇

9月初,開學季,一則“一副OK鏡加保養一年近2萬元”的詞條上了新浪微博的熱搜,將OK鏡這一視力矯正產品及其背後的市場推至大眾視野中。與普通眼鏡不同,這種俗稱“OK鏡”的角膜塑形鏡,只需要晚上佩戴,白天即可達到清晰裸眼視力的效果。

OK鏡不需白天使用眼鏡,但價格卻不菲。曾有媒體報道,一副國產OK鏡,加上護理液及眼藥水等費用將近兩萬元。

從需求來看,OK鏡片市場前景廣闊。因為東亞學生課業較為繁重,青少年近視率也較高。根據衞健委發佈的《2018年全國兒童青少年近視調查結果》,2018年我國青少年整體近視率為 53.6%,高於亞太高收入地區目前的近視率平均水平。加之,OK鏡需要定期更換,其市場滲透率在未來也將不斷提升。

同時,因為OK鏡屬於Ⅲ類醫療器械,有一定的准入門檻,賽道內的玩家們有一定的競爭壁壘。又因為OK鏡不納入集採範圍內,消費屬性較強,未來並不會像心臟冠脈支架、人工關節等醫療器械一樣面臨利潤承壓的風險。就賽道而言,OK鏡所處的賽道無疑坡長雪厚。

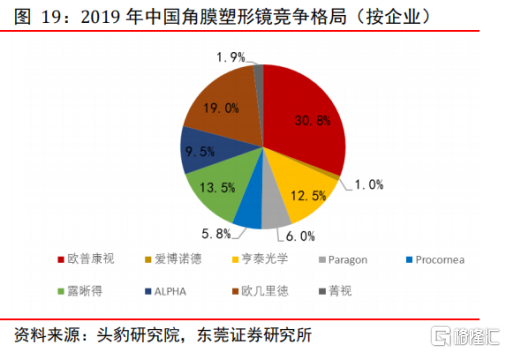

目前,國內角膜塑形鏡供應廠家有9家,包括歐普康視和愛博醫療2家中國大陸企業,亨泰光學1家中國台灣企業,以及歐幾里德、露晰得等6家外資企業。其中,歐普康視市場份額最大,在2019年便達到了30.8%。歐幾里德、露晰得、亨泰光學的國內市場份額分別為 19.0%、13.5%和 12.5%。而愛博醫療因為產品剛上市,市場佔有率不足1%。

作為國內最早取得角膜塑形鏡的廠商,歐普康視在產品的成熟度及行業經驗上無疑是老道的。同時,相比進口廠商,歐普康視的價格帶分佈更為均衡。旗下夢戴維繫列單片售價在2900-5900元左右,DreamVison單片售價在5500-6500元左右。而國外品牌的單片售價基本在4000元以上,總體售價更高。

加之,歐普康視的工廠都在國內,生產週期只需要7至10個工作日,而國外進口廠商則至少需要15個工作日。因此在出貨頻率與週轉率也具有一定優勢。

但近年來,盯上OK鏡大蛋糕的企業也逐漸增加,競爭格局加劇。今年4月,昊海生科收購亨泰視覺55%的股權,並藉此獲得其子公司旗下高端角膜塑形鏡產品“邁兒康myOK”在中國市場的獨家經銷權。

愛博醫療角膜塑形鏡產品雖然上市較晚,但增速迅猛,2019年至2020年的銷量分別為2.32萬片和10.22萬片,增速為340%。而歐普康視,2017年至2020年,其角膜塑形鏡銷量分別為33.48萬片、40.88萬片、46.82萬片,同比增長27.64%、22.1%、14.52%,增速明顯放緩。

不過,國內OK鏡市場中,相較於主營業務是人工晶狀體的愛博醫療、玻尿酸產品的昊海生科,歐普康視在OK鏡領域競爭優勢依然明顯。產量增速下滑主要是產能不足所致。

2018年至2020年,公司的角膜塑形鏡產能保持每年5萬片的增長,而產量增長的速度高於產能擴張速度。2020年,公司角膜塑形鏡產能為50萬片,產量為 46.45萬片,產能利用率達到92.91%;今年上半年,公司產能31萬片,產量30.63萬片,產能利用率提升至98.8%。

今年5月,公司發佈定增公吿,擬募資4.18億元用於角膜接觸鏡和配套產品產業化項目,達產後可形成年產角膜塑形用硬性透氣接觸鏡80萬片。

02

單一業務之困

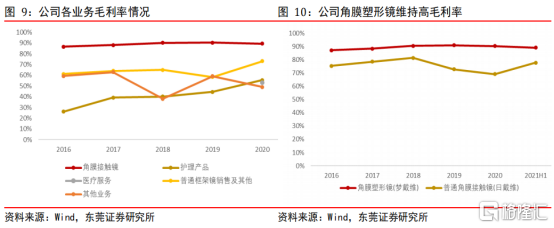

2016 年-2020 年,歐普康視營業總收入從2.35 億元增加至 8.71 億元,年複合增長率為 38.74%;歸母淨利潤從1.14億元增加至 4.33 億元,年複合增長率為39.62%。高速增長的背後便是其角膜塑形鏡業務處於上新通道中。

常年來,角膜塑形鏡業務是歐普康視的現金奶牛。半年報顯示,角膜塑形鏡(夢戴維)收入構成佔比57.2%,而其毛利率高達89.02%。在疫情前的2018年和2019年,這一數字甚至能達到90%以上,即使是受疫情影響的2020年依然高達78.54%。可見歐普康視在這一塊業務的盈利能力。

近年來,公司開始佈局醫療服務業務。而今年上半年醫療服務業務的毛利率為62.4%。從盈利能力上而言,醫療服務業務並不如角膜塑形鏡業務賺錢。

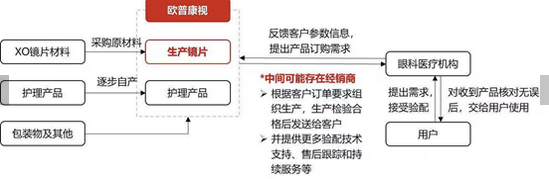

但歐普康視仍然選擇向下遊擴張,原因有二。一是打通上下游,減少中間的經銷渠道,增加自營的終端銷售渠道,提升營收規模。因為OK鏡不同於普通框架眼鏡,需要個性化定製。在角膜塑形鏡企業自建的視光中心進行配驗,可以縮短配驗、訂貨、取貨整個過程所用時長,提高配驗效率。二是,隨着中游角膜塑形鏡競爭有所加劇,提早佈局下游有助於構築自己的競爭壁壘。

更為重要的是,在二級市場的投資者眼中,歐普康視OK鏡業務佔比高達90%以上,業務單一,抗風險能力存疑。只聚焦做生長激素的長春高新與做胰島素的甘李藥業便是前車之鑑。加之,種植牙也被點名可能會有價格干預,牙科眼科之類不在集採中的領域也讓投資者的心懸了起來。在人工關節集採好於預期的結果出爐前,市場對於業務主要依賴OK鏡的歐普康視主要持悲觀預期。

歐普康視自然自己也深知這一點。往上下游拓展,也是歐普康視想要擺脱業務單一的路徑。在5月7日公司披露的定增方案中,除了4.18億元用於接觸鏡和配套產品產業化項目,17.79億元用於社區化眼視光服務終端建設項目。

對於上游原料端,歐普康視曾在公吿中稱“公司二十年來一直使用美國博士倫供應的原材料,為避免主要原材料供應商較為集中的風險,公司在報吿期內已小批量採購其它廠商供應的原材料。”

除了小批量採購其他廠商的原材料,歐普康視正打算向上遊延伸,自制鏡片材料。據悉,鏡片材料約佔角膜塑形鏡成本的25%。如若自制鏡片成功,則可以降低上游原料成本,同時提高對上游原料廠商的議價權。

03

總結

醫療器械領域中,眼科OK鏡是少有的免於被集採的細分領域。國內較高的近視率與OK鏡的普及率相比,OK鏡又仍然有較大的增長空間。加之,毛利率高,有一定的准入門檻,確實是一條高景氣賽道。

歐普康視是這條賽道市佔率最高的公司,其在OK鏡業務上較高的盈利能力則可以幫助其在日後吃到更多賽道的紅利。但業務較為單一是懸在諸多醫療企業頭上的達克摩斯之劍。歐普康視現在的上下游擴張之路尚未打通,在目前估值仍然高達158的情況下,未來如何發展仍然有待觀望。