本文来自格隆汇专栏:李迅雷,作者:陈兴

概要

经济“似快实慢”,服务依然偏弱。今年一季度经济恢复基础并不稳固,其中服务业恢复依然偏弱,春节前我国疫情曾短期反复,使得政策倡导“就地过年”,由此造成人口流动性下降,是阻碍服务业较快恢复的根本原因。

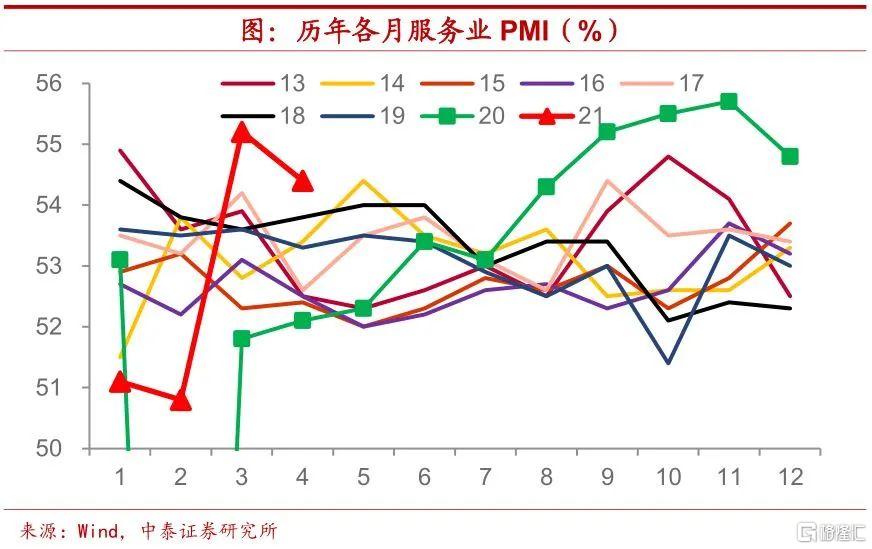

假期表现亮眼,迎来快速恢复。进入二季度以来,受疫情影响严重的服务消费迎来了快速恢复时期,成为经济增长的亮点所在。一方面,服务业PMI数据显示出服务行业恢复明显加快。3月和4月服务业PMI显著回升,均创下2013年以来的同期新高,4月财新服务业PMI也明显超出此前市场预期。分行业来看,4月服务业PMI中排在前列的行业,恰恰是那些受到疫情影响最为严重、恢复相对迟缓的行业。

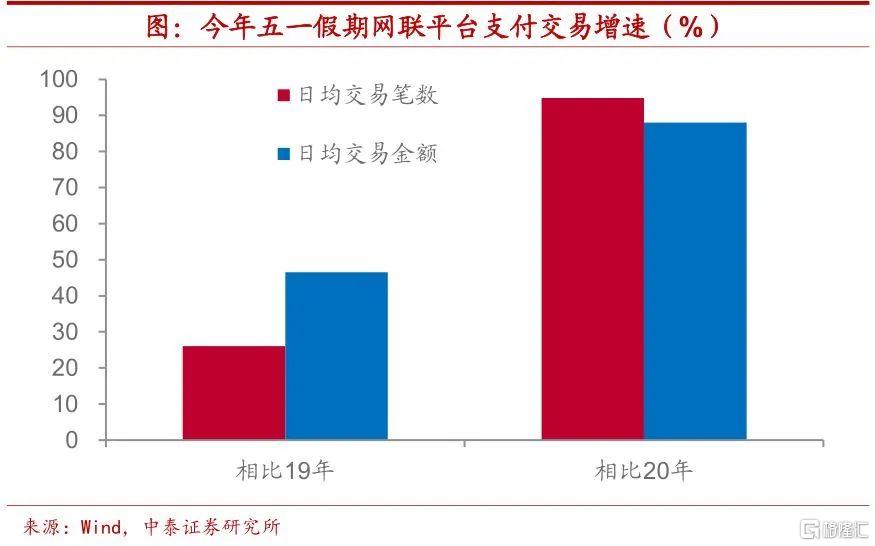

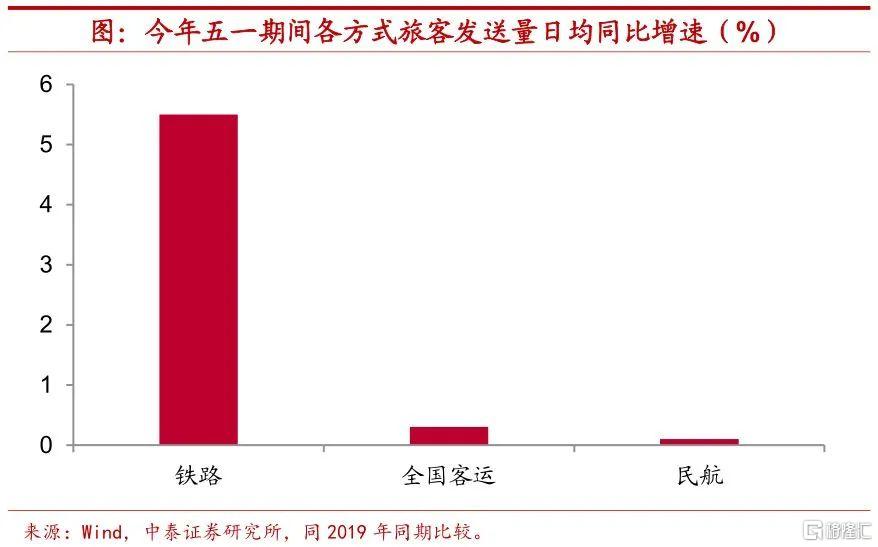

另一方面,五一假期服务消费表现也颇为亮眼。由于服务消费需求存在节假日集中释放的特征,因此假期消费情况通常被认为是反映服务消费的风向标。以支付交易数据所反映的消费整体情况来看,今年五一假期期间网联平台处理的数据创历年同期新高,且显著高出疫情发生前的水平。五一期间交通运输所反映的人口流动性情况也明显好于今年春节期间,这是服务消费得以快速恢复的关键。不过,值得注意的是,对于五一假期服务消费的恢复情况,部分解读方式对此似有低估。首先,日均增速存在“摊薄效应”。有观点认为,今年五一期间全国旅客发送量,按照日均增速来看,比2019年同期仅增长0.3%,勉强维持正增长。但这里以日均增速进行比较可能并不合适,一方面,服务消费活动在假期和非假期时段分布极不均匀,另一方面,人们出行决策更多基于假期是否存在,而对假期增减一天的依赖性不强。由于今年五一假期相比于2019年多出一天,以日均增速计算的话服务消费需求释放的强度就会被摊薄。但如果放在5月全月来看的话,这些指标今年应该远好于2019年。

其次,疫情前五一时期增速同样不宜作为比较基准。整体而言,服务消费毕竟和疫情之前还存在着一定差距,而其恢复是个循序渐进的过程,因此,若要判断其恢复强度,把今年五一时期的可比口径增速和2019年五一时期增速去做直接比较或许也并不合适。

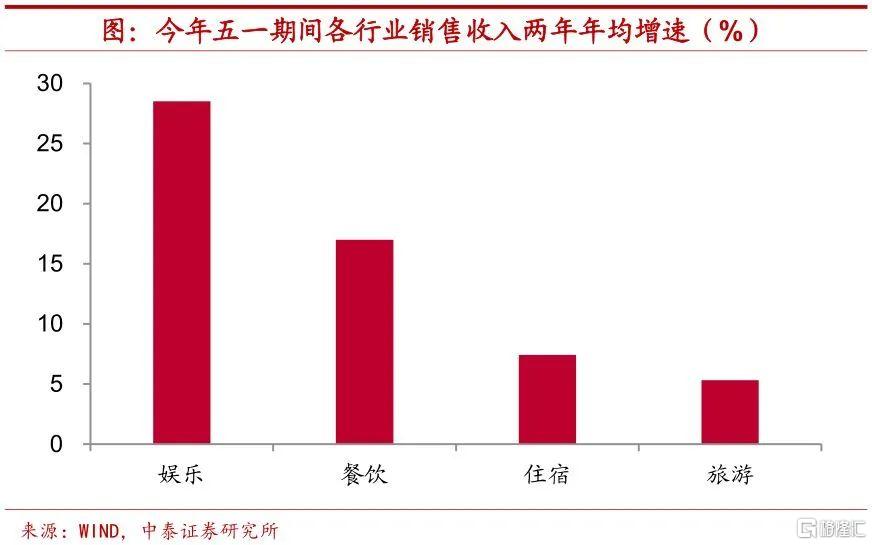

最后,收入增长并不乏力。从文旅部披露的数据来看,今年五一期间旅游收入没有恢复到疫情前同期水平,部分观点据此认为服务消费收入的恢复情况并不乐观。但从相对更为可靠的纳税情况来看,国家税务总局增值税发票数据显示,今年“五一”假期旅游相关行业销售收入两年平均增长5.3%,其中名胜风景区、旅行社、旅游饭店等相关服务销售收入均超过2019年同期水平。

服务保驾经济,回升大势所趋。当前全球疫情再度抬头,但态势上有所分化。以印度为代表的新兴市场经济体疫情恶化是导致本轮疫情走高的主要原因,而发达经济体疫情整体而言较为稳定,其新冠疫苗接种工作正有序推进。在疫苗覆盖率稳步提高的情况下,疫情对于经济的制约将逐步减弱,外部环境或也将有利于服务消费年内的恢复。全球疫情态势的分化使得经济复苏前景也面临差异,全球供需缺口或将持续,我国出口的高景气维持时间有所延长。

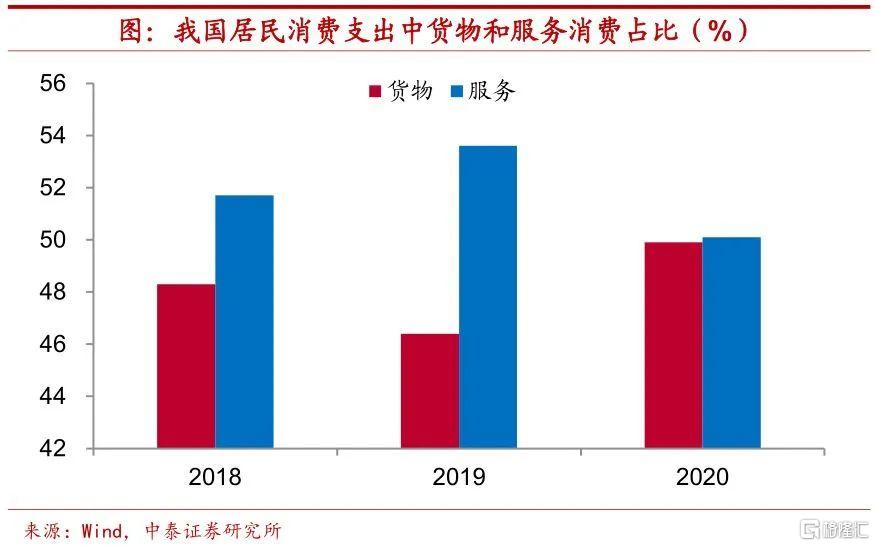

在服务消费较快修复和出口高景气双重因素的“保驾护航”之下,即便信用周期缓慢回落,我们预计,二季度经济增长仍将回升冲顶。而当前我国居民消费支出中,服务消费占比仍然低于疫情前的水平,在“固本培元”的政策基调下,年内服务消费加速上行将是大势所趋。

1

经济“似快实慢”,服务依然偏弱

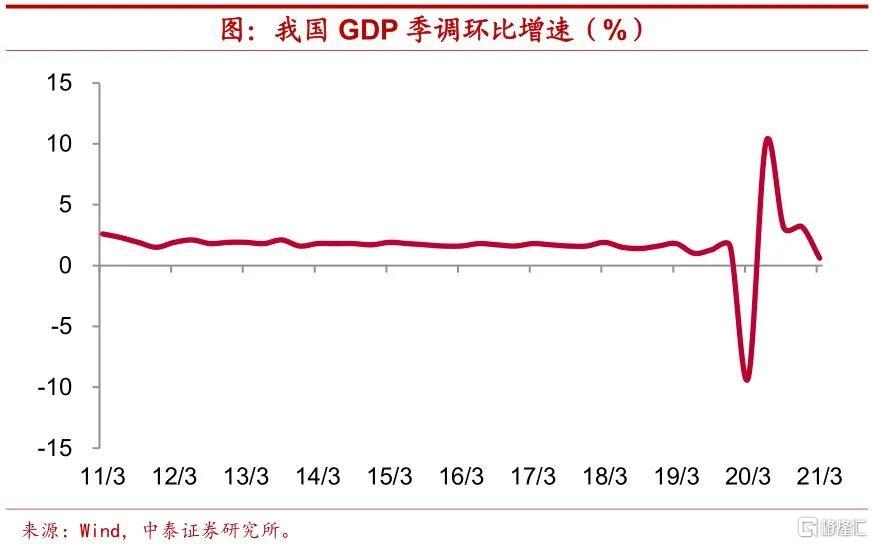

经济增速“似快实慢”。受去年同期低基数影响,今年一季度GDP同比录得较高增速,而4月政治局会议指出要“辩证看待一季度经济数据”,当前经济恢复不均衡、基础不稳固。从季调环比增速上来看,1季度0.6%的增速也并不高。

服务恢复依然偏弱。按两年年均增速来计算,今年一季度GDP同比增速仅5%,低于去年四季度增速水平。而从三次产业来看,2021年1季度服务业两年年均增速4.7%,较去年四季度增速下滑幅度最大,第二产业增速则相对稳定,指向服务业恢复依然偏弱。

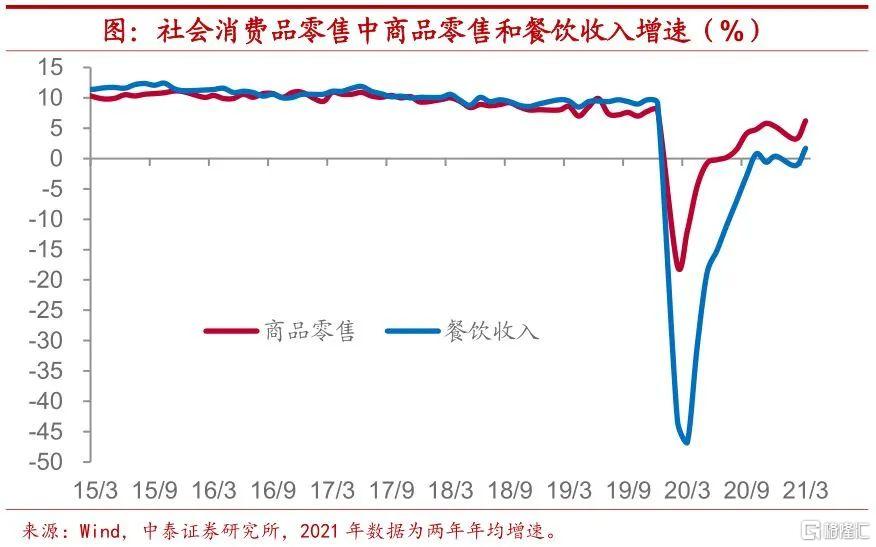

服务消费需求不佳。而需求端也有类似情形,以社会消费品零售数据为例,商品零售增速早在去年下半年就已由负转正,但餐饮收入增速去年12月底才刚刚转正,今年一季度按两年平均增速来看仍处负增长,3月增速尚不及商品零售增速的三分之一。

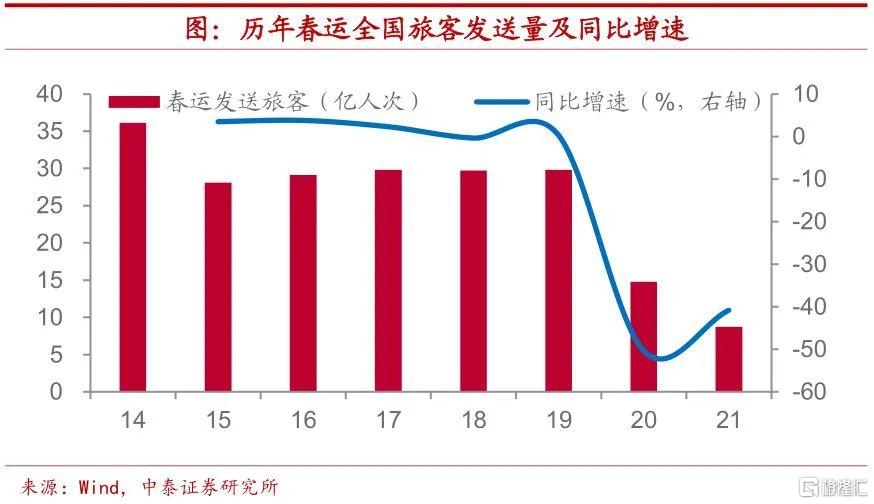

就地过年阻滞复苏。春节前我国疫情曾短期反复,使得政策倡导“就地过年”,由此造成人口流动性显著下降,这是阻碍服务业较快恢复的根本原因。2021年我国春运期间全国旅客发送量仅有8.7亿人次,较2020年同期下滑幅度竟超过40%,更是远不及疫情前的水平。

2

假期表现亮眼,迎来快速恢复

而进入二季度以来,受疫情影响严重的服务消费迎来了快速恢复时期,成为经济增长的亮点所在。

服务业PMI改善显著。一方面,服务业PMI数据显示出服务行业恢复明显加快。自2013年以来,服务业PMI的最低读数出现在疫情最为严重的去年2月份,除此之外,今年1月和2月是该指数的低点,但3月和4月服务业PMI显著回升,均创下2013年以来的同期新高,指向服务行业改善显著。印证4月财新服务业PMI录得56.3%,也明显超出此前市场预期。

疫情受损行业领先。分行业来看,4月服务业PMI中排在前列的行业,恰恰是那些受到疫情影响最为严重、恢复相对迟缓的行业。比如交运中的航空运输业,4月PMI指数超过70%,住宿和铁路运输业4月PMI也均在65%以上。

假期消费表现亮眼。另一方面,五一假期服务消费表现也颇为亮眼。由于服务消费需求存在节假日集中释放的特征,因此假期消费情况通常被认为是反映服务消费的风向标。以支付交易数据所反映的消费整体情况来看,今年五一假期期间网联平台处理的数据创历年同期新高,且显著高出2019年疫情发生前的水平,其中酒店民宿、影视娱乐相关网络支付相比疫情前同期均有较大幅度增长。此外,银联网络交易金额也同样创下历年同期新高。

人口流动加快,消费恢复前提。从人口流动性的情况来看,今年五一期间全国旅客发送量2.67亿人次,远远高过疫情前2019年的水平,其中铁路发送旅客7850.4万人,同样超出了2019年的水平。五一期间交通运输所反映的人口流动性情况明显好于今年春节期间,这是服务消费得以快速恢复的关键。

不过,值得注意的是,对于五一假期服务消费的恢复情况,部分解读方式对此似有低估。

首先,日均增速存在“摊薄效应”。有观点认为,今年五一期间全国旅客发送量,按照日均增速来看,比2019年同期仅增长0.3%,其中民航发送旅客较2019年同期日均更是仅增长0.1%,勉强维持正增长。但这里以日均增速进行比较可能并不合适,一方面,服务消费活动在假期和非假期时段分布极不均匀,另一方面,人们出行决策更多基于假期是否存在,而对假期增减一天的依赖性不强。由于今年五一假期相比于2019年多出一天,以日均增速计算的话服务消费需求释放的强度就会被摊薄。但如果放在5月全月来看的话,这些指标今年应该远好于2019年。

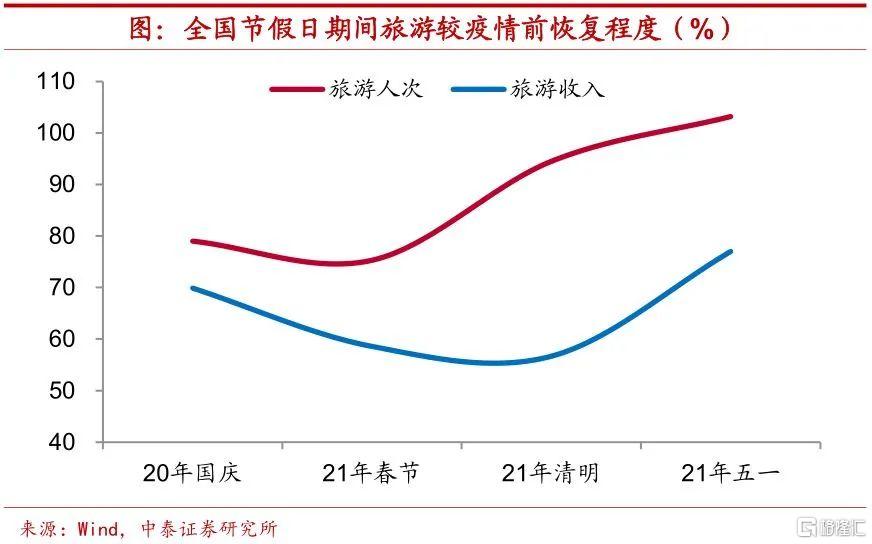

其次,疫情前五一时期增速同样不宜作为比较基准。整体而言,服务消费毕竟和疫情之前还存在着一定差距,而其恢复是个循序渐进的过程,因此,若要判断其恢复强度,把今年五一时期的可比口径增速和2019年五一时期增速去做直接比较或许也并不合适。以旅游收入的恢复情况为例,今年五一假期,全国旅游收入恢复到疫情前的七至八成,而清明假期时还只有不到六成,改善幅度接近20个百分点,恢复力度不可谓不强。

最后,收入增长并不乏力。从文化和旅游部披露的数据来看,今年五一期间旅游收入还没有恢复到疫情前同期水平,部分观点据此认为服务消费收入的恢复情况可能并不乐观。但从相对更为可靠的纳税情况来看,国家税务总局增值税发票数据显示,今年“五一”假期旅游相关行业销售收入两年平均增长5.3%,其中名胜风景区、旅行社、旅游饭店等相关服务销售收入首次超过2019年同期水平,由此可见,收入增速或许也并不乏力。

3

服务保驾经济,回升大势所趋

全球疫情态势分化。当前全球疫情再度抬头,但态势上有所分化。以印度为代表的新兴市场经济体疫情恶化是导致本轮疫情走高的主要原因,而发达经济体疫情整体而言较为稳定。剔除印度之外的全球新冠肺炎新增确诊病例数量已开始下降,且峰值低于上一轮疫情的顶峰水平。

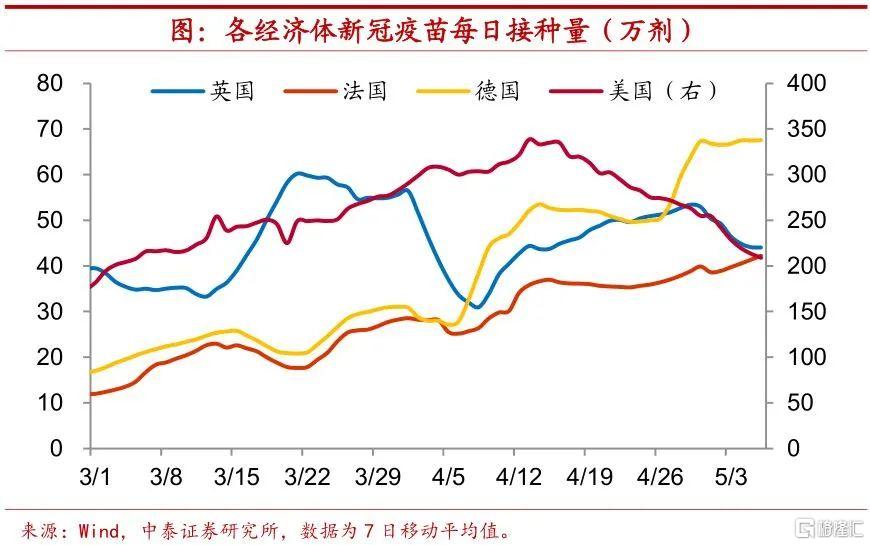

疫苗接种稳步推进,外部环境利好恢复。发达经济体新冠疫苗接种工作正有序推进,当前美国每日新冠疫苗接种量超过200万剂次,英国、法国和德国每日新冠疫苗接种量也均超过40万剂次,在疫苗覆盖率稳步提高的情况下,疫情对于经济的制约将逐步减弱,外部环境或也将有利于服务消费年内的恢复。

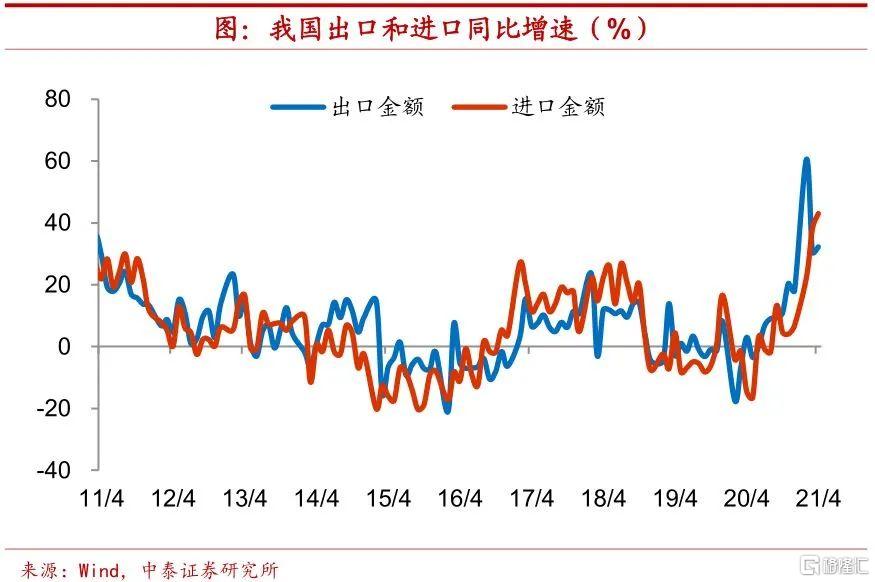

出口高景气得以延长。而全球疫情态势的分化使得经济复苏前景也面临差异,受困于疫情泥淖的新兴经济体增长表现或将显著落后于发达经济体。这也使得全球供需缺口或将持续,我国出口的高景气维持时间也将有所延长,4月我国出口增速由降转升。

服务、出口保驾,增长或将冲顶。在服务消费较快修复和出口高景气双重因素的“保驾护航”之下,即便信用周期缓慢回落,我们预计,二季度经济增长仍将回升冲顶。而当前我国居民消费支出中,服务消费占比仍然低于疫情前的水平,在“固本培元”的政策基调下,随着疫情制约缓解和居民收入的改善,年内服务消费加速上行将是大势所趋。