所謂原料藥是指藥物中的活性成分,一般原料藥需要經過添加輔料、加工後方可製成可以直接使用的藥物,原料藥的質量將直接影響藥物的各方面性質。

01

行業基本情況

從產業鏈來看,原料藥行業的上游為石化產品、農產品,下游主要是化學藥品製劑、保健品等領域,下面主要探討應用於化學藥品製藥領域的原料藥產品。

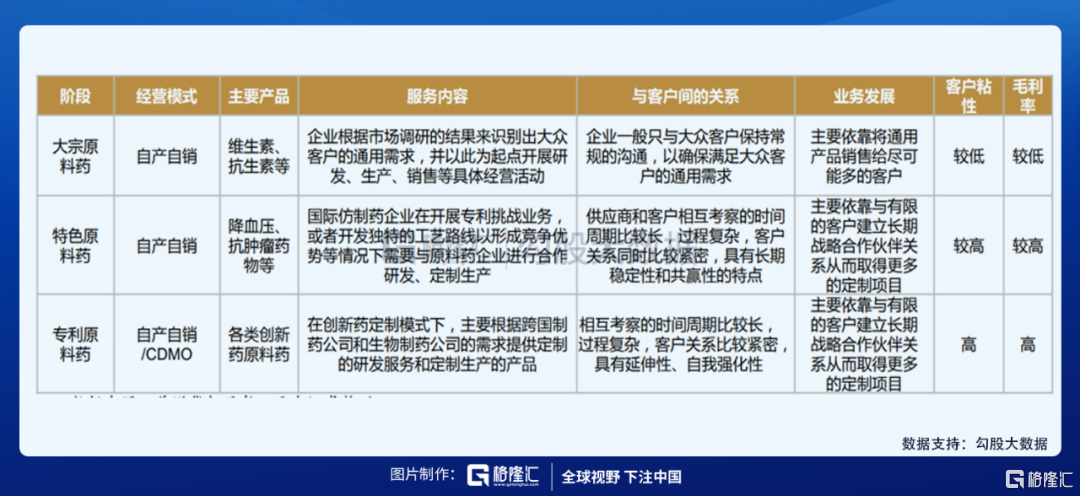

按照專利階段不同,原料藥大致可分為三類:1)大宗原料藥:一般包括抗感染藥、維生素、氨基酸、解熱鎮痛及非甾體抗炎藥、激素、生物鹼及有機酸等傳統原料藥,此類原料藥一般不涉及專利問題;2)特色原料藥:一般是指專利即將到期或者近期到期的產品,主要包括降血壓、降血脂以及降血糖等系列產品;3)專利原料藥:一般是指以CDMO模式合作的創新藥產品。

02

既有觀念糾正:原料藥不是簡單週期板塊

特色及專利原料藥壁壘較高

大宗原料藥具有附加值低、生產規模大和工藝成熟等特點,一般不涉及專利問題。整體來看,大宗原料藥毛利率相對較低。

經過多年的發展,全球大宗原料藥行業已進入成熟期,下游的需求屬於緩慢的自然增長,目前產能主要集中在中國。大宗原料藥價格主導因素主要來自行業突發事件導致的供給端的變化,如突發的自然災害,環保安全事件等等。

而在特色原料藥方面,下游製劑滲透率還存在提升空間,以纈沙坦為例,其2012-2015年期間在樣本醫院銷售量增長明顯,預計提升了上游纈沙坦原料藥量的增長。在毛利率方面,特色原料藥相對較高,以產品主要為特色原料藥的美諾華為例,其原料藥業務毛利率近幾年約在37%左右。特色原料藥行業的驅動因素,一般主要來產品管線的豐富、向下遊開拓更多核心客户、向規範市場拓展,以及向CDMO和下游製劑轉型等。

特色及專利原料藥壁壘較高,主要體現在四個方面:

第一:技術壁壘高

在研發方面,近年來隨着研發投入加大,以及審評審批加速,下游藥品的創新迭代頻率加快,從而帶動原料藥品種的創新加速,對原料藥企業的創新研發能力提出較高要求。

第二:客户粘性強

下游製劑客户在選擇原料藥供應商時,考察週期相對較長,對原料藥質量要求通常較高,一般選擇供應商後不會輕易更換。

第三:重資產行業,投入較大

原料藥行業新產品開發投入高、週期長、藥品生產專用設備多,重要儀器設備依賴進口,費用昂貴,固定資產投入較多。

03

行業機遇: 產能向亞太轉移+集採提高集中度

產能逐步向亞太轉移

20世紀90年代以前,歐洲和美國是全球主要原料藥生產區,90年代以後,隨着環保、人工成本等方面原因,歐洲和美國產能逐步向外轉移,以中國和印度為代表的新興市場快速崛起,逐步成為原料藥主要生產和出口國家。

總體來看,全球大宗原料藥的產能轉移已經基本完成,國內處於成熟期;特色原料藥及專利原料藥轉移正在加速,國內處於快速發展階段,部分品種如纈沙坦、卡馬西平等在全球取得了較為優勢的地位;在下游製劑產能轉移方面,國內尚處於早期階段。

集採相對利好原料藥行業

近幾年國內醫保控費趨勢明顯,仿製藥帶量採購逐步成為常態。帶量採購政策下,原料藥企業政策相對受益。

首先,帶量採購對出口業務為主的原料藥企業不具備殺傷力。目前A股原料藥公司中,有大量企業的主要客户來自海外,是中國原料藥出口的主力軍。

第二,帶量採購使得製劑價格下行,藥品滲透率提升,帶動原料藥需求量的提升,帶量採購並無改變基本的臨牀用藥需求,多數藥品由於帶量採購滲透率有所提升,銷量有望不斷增長,催生了更多的原料藥需求。

第三,一致性評價提高了藥品質量標準,而原料藥的穩定性、雜質、晶型、粒徑、溶解度等參數,都會影響到製劑行為。這就使得製劑企業對優質原料藥需求更加強烈,訂單持續向具有高質量標準和穩定產能供應的龍頭原料藥企業集中,原料藥企業在產業鏈中的地位得到提升。因此,原料藥企業的議價權不斷加強,價格有望維持。

第四,帶量採購弱化了銷售在產業鏈內的作用,原料藥企業生產與成本優勢放大。目前原料藥公司製劑收入佔比普遍較低,博瑞醫藥、司太立、天宇股份、奧翔藥業、九洲藥業等公司2019年收入幾乎為零。在帶量採購的背景下,原料藥企業的生產和成本優勢開始放大。

2017年12月,CFDA發佈《原料藥、藥用輔料及藥包材與藥品製劑共同審評審批管理辦法(徵求意見稿)》,要求各級食藥監部門不再單獨受理原料藥、藥用輔料和藥包材註冊申請,改為登記制,登記後獲得登記號,待關聯藥品製劑提出註冊申請後一併審評。關聯審評使得原料藥和製劑企業能夠事前互相遴選,從而建立起更加牢固、長期的合作關係,對於製劑企業而言,更換原料藥供應商的成本和難度明顯增加,與上游供應商綁定更深。

04

對於原料藥企業而言

目前有三大發展趨勢

1、對原料藥供應商而言,通過研發不斷豐富自身產品管線,在一定程度上可提高市場競爭力。以美諾華為例,公司圍繞降血壓、降血糖、抗感染等領域佈局,產品管線不斷豐富,在慢病領域形成組合拳,市場競爭力顯著提升。

2、在國內醫保控費大環境下,國內仿製藥價格承壓,原料藥+製劑一體化可大幅縮減成本,是目前原料藥和仿製藥企業重點佈局方向,如華海藥業、司太立等原料藥企業紛紛藉助原料藥優勢向下遊製劑延伸,憑藉成本優勢搶佔市場份額。

3、從產業鏈來看,CMO/CDMO上游為精細化工行業,下游客户是醫藥公司,與特色原料藥行業產業鏈極為相似,特色原料藥企業向CMO/CDMO拓展具有一定的天然優勢,目前國內CDMO正處於快速發展的階段,我們認為有能力向CMO/CDMO拓展的原料藥企業成長空間將進一步打開。

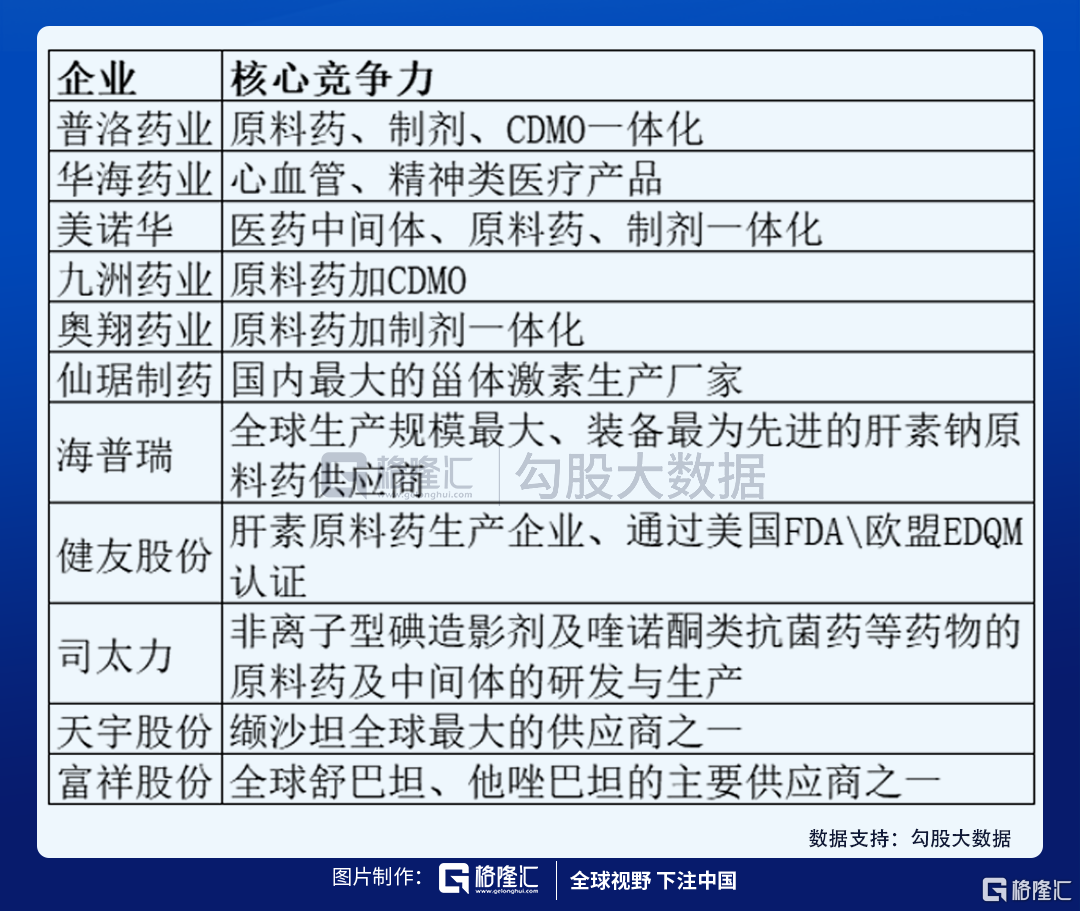

根據券商一致性預測,目前整個原料藥板塊的2021年PE為31倍,具備一定的吸引力。根據西南證券的梳理,原料藥行業可以重點關注的標的見下表:

主要風險:1)原料藥市場競爭加劇的風險;2)受到監管及環保處罰的風險;3)產能擴張過快出現供大於求的風險。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。