隨着第四輪藥品集中帶量採購的落地,耗材的集採又將被提上日程,未來任何管線單一的企業都將面臨極大的風險,只有產品管線豐富的綜合型公司才能有效對沖風險,相對平穩。

邁瑞醫療是中國醫療器械行業龍頭企業,業績一直很穩,高盛近期首次覆蓋,即給與了588.63元/股的目標價,在當前市場狀況下可謂難得,值得重點關注。

邁瑞醫療成立於1991年,是中國醫療器械行業龍頭企業。業務涵蓋生命信息與支持、體外診斷、醫學影像三大領域。產品在全球190多個國家和地區銷售。在國內市場,公司產品覆蓋了99%以上的三甲醫院。

公司在三大業務領域持續有新產品上市。公司目前已建立了豐富的產品羣,在三大業務領域高、中、低端產品均有覆蓋,能滿足不同層級醫療機構的各類需求。截至2020H1,公司醫療器械註冊證達到688個。

公司實際控制人為董事長李西廷和董事徐航。截止 2020 年 11 月 6 日,董事長李西廷通過直接持有或控股 Quiet Well Limited、睿福投資和睿隆管理間接持有邁瑞醫療股份合計 30.48%。董事徐航通過 Magniface(HK)、睿福投資和睿隆管理間接持有邁瑞醫療股份 27.68%。公司實際控制人合計持有 58.16%的公司股份,持股佔比較高,股權結構穩定。

1.器械市場空間將達萬億,國產替代在路上

2019年全球醫療器械市場規模約為4,519億美元,預計2020-2024年全球醫療器械銷售額複合增速為5.6%,2024年市場規模或將達到5,945億美元。

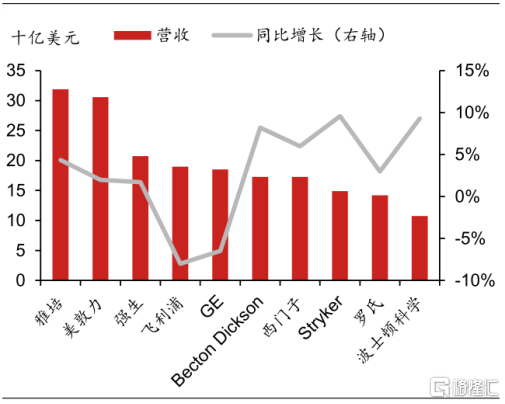

全球範圍來看,醫療器械市場集中度較高。2019 年全球前十大醫療器械公司營收均超過 10 億美元,市場份額佔比合計 42.7%,前 11-20 大公司合計佔比25%,其餘公司佔比 32.3%,顯示出龍頭公司佔據了絕大部分市場份額。

圖 前全球前10 醫療器械公司 2019年營收及增速

資料來源:EvaluateMedTech,公司官網,野村東方國際證券

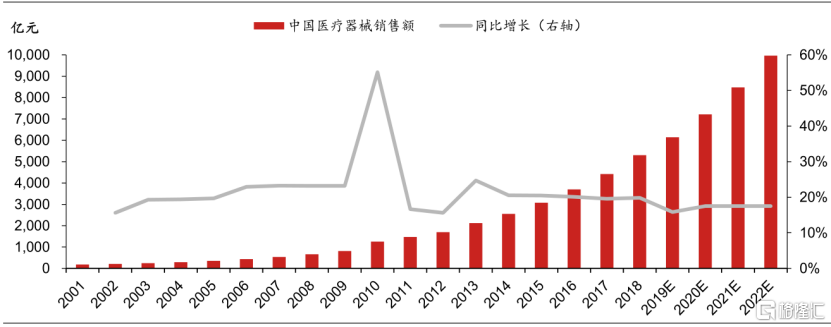

中國醫療器械市場保持高速增長,目前已成為全球第二大市場。根據中國醫藥物資協會以及中國藥品監督管理研究會的《醫療器械藍皮書》數據,中國醫療器械市場規模由 2001 年的 179 億元提升至 2018 年的 5304 億元,CAGR為 22.1%。預計 2022 年市場規模達到近 1 萬億元,2018-2022 年 CAGR 約為17.1%。

圖 中國醫療器械市場規模及增長率

資料來源:Wind,中國醫藥物資協會,野村東方國際證券

目前整體而言,中國醫療器械行業市場較為分散。根據《醫療器械藍皮書:中國醫療器械行業發展報吿(2019)》所述,行業內 90%以上為中小型企業,主營收入年平均在 3,000 萬~4,000 萬元,與海外市場相比,仍然處於“小而散”的發展階段。

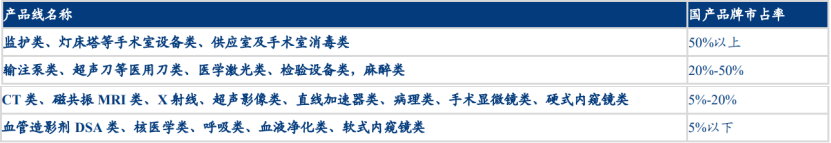

同時,我國醫療器械行業國產品牌市佔率較低,特別是在化學發光、醫學影像設備等領域,仍存在較大進口替代空間。而近年來為推進國產醫療器械的發展,監管層出台了多項措施,鼓勵採購國產設備,有望推動國產醫療器械的進口替代進程。

2.分板塊行業情況

邁瑞醫療產品覆蓋生命信息與支持、體外診斷、醫學影像三大領域,去年年底又涉足了獸用器械領域,可以説覆蓋了器械領域的大半江山。

生命信息與支持

在生命信息與支持領域,公司產品包括監護儀、除顫儀、麻醉機、呼吸機、心電圖機、手術牀、手術燈、吊塔吊橋、輸注泵、以及手術室/重症監護室(OR/ICU)整體解決方案等用於生命信息監測與支持的一系列儀器和解決方案。

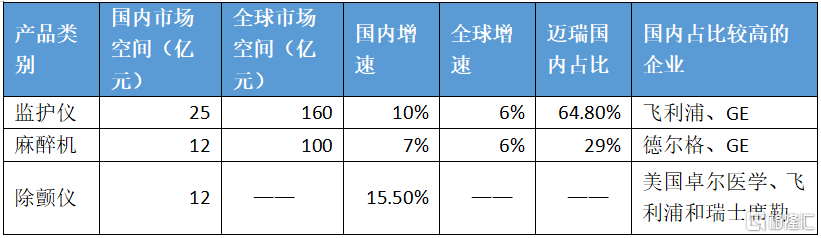

目前核心子板塊主要為監護儀、除顫儀、麻醉機三大類產品,其中監護儀佔比最高(2017 年佔比約 38%,預計 2020 年已超過 40%)。

2019 年公司該業務板塊營收為 63.4 億元,同比增長 21.4%。2020年上半年該板塊營收50.43億元,佔比50.58%。

各產品市場空間格局如下:

資料來源:公開資料整理

體外診斷領域

體外診斷是公司第二大業務,也是公司增速最快的業務板塊。2019 年該業務營收 58.1 億元,同比增長 25.7%。營收佔比由2014年的28.9%上升至 2019年的35.1%。毛利佔比由 29.7%上升至 33.7%。毛利率水平保持相對穩定,2019 年為 62.5%。2020年上半年該板塊營收30.30億元,佔比28.68%。

2018年我國IVD市場規模(按照出廠價格)約為713億元,2014-2018年複合增長率為25%。由於人口老齡化趨勢加劇、人均醫療支出增長及技術進步,預計2023年我國IVD市場規模有望達到1730億元。

公司主要集中於生化、免疫、凝血分析等領域,在分子診斷領域還有待深度佈局,導致公司在此次新冠病毒核酸檢測賽跑中稍有欠缺。

公司重點佈局的免疫化學發光屬於高速成長的子板塊,國產品牌中,邁瑞生物排名第三(3.2%),僅次於新產業(3.9%)與安圖生物(3.4%)。

根據中國醫學裝備協會數據,2012-2018年化學發光市場規模由 52 億元上升至 209.6 億元,CAGR 達 26.2%。預計2018-2020 年保持 23.2%的 CAGR,2020 年市場規模達 317.9 億元。目前中國市場佔比最高的為五家進口廠商,分別為羅氏(36%)、雅培(20%)、貝克曼(丹納赫)(14%)、西門子(8%)以及生物梅里埃(4%)。體外診斷領域是器械領域最大的細分市場,由於器械和試劑綁定的特徵,目前對於是否會集採的爭議最大。

醫學影像

醫學影像是公司第三大業務,2019 年營收 40.4 億元,同比增長 12.3%。2020年上半年營收21.05億元,佔比19.93%。

公司的醫學影像板塊中超聲診斷佔比超 90%,是該板塊的核心產品。相比於傳統的放射影像系統,數字 X 射線成像系統縮短了病人暴露在 X 射線下的時間。

全球醫學影像市場規模平穩增長,2018 年市場規模達 72 億美元,2013-2018 年 CAGR 為 4.1%,預計 2019 年將達 74 億美元。本土市場方面,影像市場規模增速高於全球,2013-2018 年 CAGR 達 6.2%,2018 年規模已達 88億元,預計 2019 年將達 91 億元。

全球市場主要被 GE、飛利浦和東芝佔據,市場集中度較高,CR3 達到60%,CR5 為 76%。公司在全球市場的佔比為 6%。國內市場方面,早期本土市場主要由進口產品壟斷,國產廠商通過自主研發與性價比競爭,已經在中低端市場佔據了相當份額,目前高端市場仍然以進口產品為主。2014-2018 年期間,進口廠商佔比由 74%下降至 51%,國產佔比進一步提升,公司市場份額由8%提高至 19%,僅次於 GE。

獸用市場

2020年10月23日,邁瑞醫療成立全資子公司——深圳邁瑞動物醫療科技,正式宣吿入局獸用醫療器械,耗材及生物製品的生產。算上邁瑞醫療主營的生命信息與支持類、體外診斷類及醫學影像類業務,獸用市場被形象的比作了“第4條腿”。

2019年全國城鎮寵物犬貓數量達到9915萬隻,比2018年增長766萬隻。2019年中國城鎮寵物犬貓消費市場規模達到2024億元,其中,寵物犬消費市場規模約為1244億元,同比增長17.8%,寵物貓消費市場規模為780億元,同比增長19.6%。

寵物食品和醫療是規模佔比最大、需求剛性最強的兩大細分板塊。醫療作為寵物產業第二大細分市場,規模已經達到300億元。

3.研發投入

邁瑞醫療已建成一支實力強勁的研發團隊。截至2019年,公司研發人員共有2508名,佔公司總人數的比例達到25.5%。其中碩士及以上學歷人員佔比64%,大學本科學歷人員佔比32.0%。

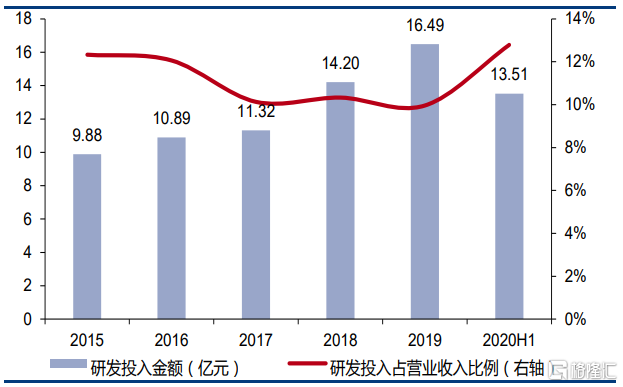

2016年以來,公司年研發費用均超過10億元,佔營業收入的比重超過10%。研發投入由 2006 年的1.5 億元上升至 2019 年的 16.5 億元,CAGR 達 20.3%。公司在三大業務領域上的研發投入較為均衡,與三大業務在公司收入中的佔比基本匹配。

圖 公司研發投入金額及佔收入的比例

資料來源:公司公吿,華創證券

4.銷售渠道

公司銷售網絡遍佈全球,產品及解決方案已應用於全球190多個國家和地區。公司總部設在中國深圳,在北美、歐洲、亞洲、非洲、拉美等地區的超過30個國家設有39家境外子公司;在國內設有17家子公司,超過40家分支機構,形成了龐大的全球化研發、營銷及服務網絡。截至2020H1,公司營銷人員近3300人。

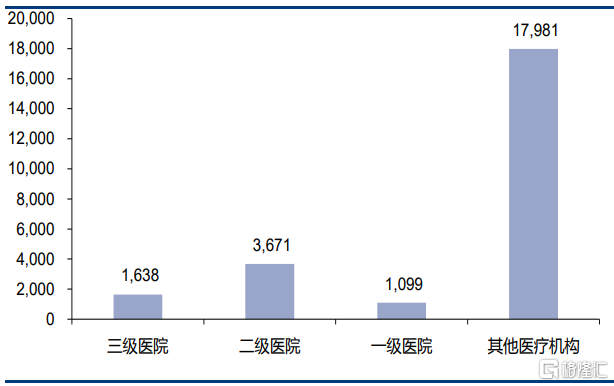

在國內市場,公司產品覆蓋中國近11萬家醫療機構和99%以上的三甲醫院。

圖 2017年邁瑞國內覆蓋的醫療機構數量(家)

資料來源:公司公吿,華創證券

2017年底,國內三級醫院、二級醫院、一級醫院的數量分別為2340家、8422家和10050家,由此推算邁瑞對三級醫院、二級醫院、一級醫院的覆蓋率分別為70%、44%、11%,,低等級醫院的覆蓋率仍有較大增長潛力。

5.營收情況

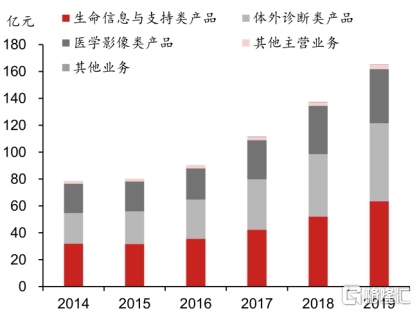

產品管線的豐富和銷售網絡的擴大推動公司業績持續增長。2014-2019年,公司收入和歸母淨利潤複合增速分別為20%和26%。2020年前三季度,公司實現收入161億元,同比增長30%;歸母淨利潤為54億元,同比增長46%;扣非淨利潤為53億元,同比增長45%。公司業績預吿顯示,預計2020年1-12月歸屬於上市公司股東的淨利潤盈利:608,000萬元至655,000萬元,同比上年增長:30%至40%。

全球新冠疫情下,公司監護儀、呼吸機、輸注泵和醫學影像業務的便攜彩超、移動DR的需求大幅增長,且公司向海外市場出口新冠抗體試劑,彌補了疫情對常規體外診斷試劑部分造成的影響,因此前三季度公司業績實現高速增長。

圖 2014-2019年公司各項業務營收

資料來源:Wind,野村東方國際證券

6.結語

綜合考慮新冠疫情帶來的業績收入影響、明年醫療新基建落地情況以及海外市場開拓情況,預計公司總營收保持較大增長。

根據券商一致性預測,預計 2021-2022 年公司營業總收入為248 億元、298 億元。對應歸母淨利潤為78 億、96 億,同比增長20%、23%。對應當前股價 PE 分別為 71 倍、58 倍。

在當前市場環境和集採背景下,選擇邁瑞這種抗風險能力強的綜合型公司不失為一個穩妥的選擇。