2020年下半年以來新能源汽車一直作為主線強勢走高,雖然一月份趨勢調整,但從長線來看電動車行業需求仍然景氣向上,其中鋰電池板塊部分環節供需格局反轉存在漲價預期。在任何博弈的場合下,其實都是供求關係的變動。因為一個產業的話語權實際上是在整個產業鏈上下流動的,流動的核心取決於當下的供需格局情況。

鋰電池板塊中強勢走勢出現在四大材料之一的電解液板塊。有家公司一直作為行業前三,業績穩步上漲,一步一個腳印。這家公司就是電解液龍頭——新宙邦(300037.SZ)。

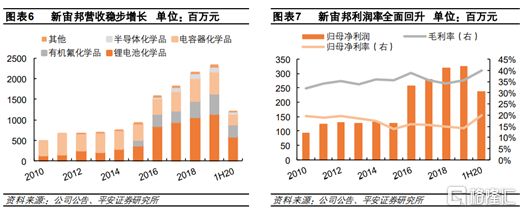

新宙邦成立於2002年,於2010年登錄創業板,目前已形成 3.3 萬噸鋰電化學品產能,主要產品包括鋰離子電池電解液、電解液添加劑、新型鋰鹽和碳酸酯溶劑。公司在新型鋰鹽和電解液添加劑領域研發投入較多,目前新型電解液添加劑 300 餘種。根據公司最新的業績快報,2020全年實現營業收入29.6億元,同比增長27.37%,歸母淨利潤5.19億元,同比增長59.66%。

圖片來源:平安證券

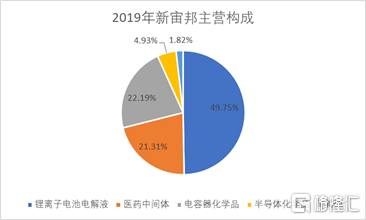

主營業務中,電解液大概佔比達50%,氟化學品佔比21.31%,電容器化學品佔比22.19%,半導體化學品佔比4.93%。

那麼新宙邦的增長邏輯有哪些呢?

1. 堅持自身品質,增強核心競爭力

電解液是正負極之間離子轉移的載體。電解液由溶劑、溶質和添加劑組成,其在電池中的成本佔比一般在 6%-8%。電解液一定程度上決定電池的工作機制,影響電池的安全性、循環性能以及電池的成本,所以品質優良的電解液對於動力電池來説十分重要。

新宙邦於2014年收購瀚康化工76%的股權,瀚康化工是國內第二大電解液添加劑供應商,公司加上瀚康化工自主研發的鋰電池電解液添加劑多達 300 餘種,在傳統添加劑方面擁有較強的實力,能夠保持新型添加劑的持續投入,加深技術儲備。

除了添加劑的佈局,新宙邦也開始六氟磷酸鋰的佈局,產業鏈向上延伸。2020年11月公司擬收購九九久科技 74.24%股權,九九久目前擁有 5000噸六氟產能,在國內僅次於天賜材料、多氟多、新泰材料排名第四;同時匹配電解液產能

4-4.5 萬噸,基本能夠滿足新宙邦今年的鋰鹽需求,並且緩解公司的成本壓力,貢獻額外的利潤空間。在補齊了產業鏈最後一環後,公司已經實現了電解液產業鏈一體化建設基本佈局,削弱了供應商的議價能力,公司的盈利能力和綜合競爭力有望進一步提升。

2. 市佔率持續增長,加強核心客户合作

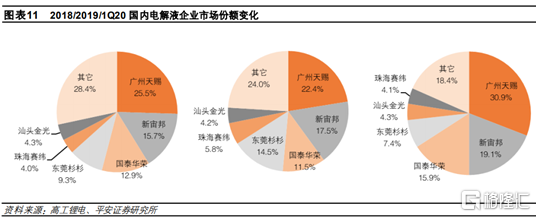

電解液在鋰電池中定製化屬性最高,客户粘性最強,這樣使得優質客户資源成為核心壁壘,故電解液的供應格局最為集中。隨着行業集中度持續提高,新宙邦的市佔率從2018年的15.7%逐漸擴張到2020一季度的19.1%。

圖表來源:平安證券

市佔率的增長和兩點戰略佈局分不開。

一是公司致力於開展多元化經營,打造一線化工集團。新宙邦早期主業為電容器化學品和鋰電池電解液,2014年收購瀚康化工加強添加劑行業,2015年通過收購海斯福涉足氟精細化學品行業,2020年收購九九久科技,之後佈局半導體化學品業務,覆蓋範圍逐漸廣闊。

二是多個優質客户的合作促進業務增長。新宙邦2013年就獲得了三星、索尼、松下等國際巨頭公司的認可成為優秀供應商,19年公司在LG化學、三星SDI和松下的供應份額為25%、7.2%、4.4%,2020年6月公司已經成為LG化學供貨份額前三的供應商。2020年由於疫情影響,國內電解液總出貨量同比-7%,而公司因為海外客户需求增長對沖了國內需求下降,電解液出貨量實現逆勢增長同比+5%。 今年LG、寧德時代預示採購計劃均有80-100%增長,預計能為公司均貢獻1萬噸左右的需求增量,新宙邦電解液出貨量有望達到8萬噸,增長70%+。

接着從供給端來看,根據平安證券對電解液的產能統計,19年海外主要電解液廠商合計產能 17-20萬噸;另據高工鋰電統計,19年國內企業電解液產能 43.5萬噸,中國企業電解液產能佔比在 70%左右。在規劃產能中,國內企業的擴產量級普遍較大,海外企業相對較保守,未來國內企業的市場話語權有望得到更多提升。新宙邦作為電解液一線企業,相信市佔率會進一步上升。

3. 材料價格上漲,推動營收持續加碼

全球鋰電池電解液 2025年市場規模 400億元,複合增速 32%,全球鋰離子電池電解液出貨量超過 130 萬噸。受益於全球電動車以及儲能市場的快速增長,電解液作為鋰電池關鍵原材料也將充分受益。

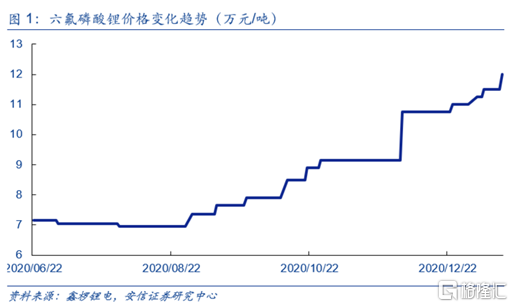

根據鑫欏鋰電最新資料,截止到2021年1月15日,國產六氟磷酸鋰最高報價12.5萬元/噸,比上一日報價上漲5000元/噸。電解液中,六氟磷酸鋰成本佔比大約30%-70%,而電解液價格與六氟磷酸鋰價格呈強正相關趨勢。2020年三季度以來電解液價格經歷了 3-4 次調價,累計漲幅 5000-10000 元。

當電解液漲價傳導至下游電池廠以及整車廠時,由於電解液只佔電池成本的5%左右,電池廠和整車廠不會過於執着於高價電解液而進行壓價。 再加上2021年全球新能源汽車預計銷量450萬輛,同比增長50%+,其中中國200萬輛,歐洲200萬輛,美國50萬輛,整車廠競爭越來越激烈,中上游材料漲價週期有望持續。

圖片來源:安信證券

除了主要的電解液業務,新宙邦還專注有機氟化學品高附加值領域,2015年-2019年公司氟精細化工營收從1.4億元增長到5億元,複合增長為37%,未來依然有較大的發展空間。在電容化學品版塊,公司是全球電容器化學品龍頭,2020年國內市佔率超55%,全球市佔率超40%,下游客户有Chemi-con、Nichicon、Maxwell、台灣鈺邦、韓國Nesscap等國際知名大客户。而新宙邦最新涉足的半導體版塊,2018年與億緯鋰能合資建設5萬噸半導體化學品產能,一期20Q1開始投產約2萬噸,未來有望成為公司新亮點。

小結

作為電解液行業一線企業,新宙邦的整體營收增長不僅來自全球新能源汽車市場回暖,電動汽車的蓬勃發展持續支撐鋰電池電解液的輸出;也來自自身的過硬實力,戰略上高瞻遠矚,加強與客户之間的良性循環的同時注重自身的產業多樣化佈局。預計公司2021年淨利潤7.28億,同比增長40%,EPS為1.77元,對應PE為48x。基於以上理由,雖然一月初整個新能源汽車版塊調整,鋰電板塊跟隨調整。新宙邦的股價看似是跌了跌,但其實不妨是一個上車的好機會。未來隨着新能源汽車需求的回升以及公司產能的逐步釋放,公司有望進入新一輪快速發展期,再次出發,繼續向前。