2020年8月28日,中國平安(601318.SH/02318.HK)在深圳舉行半年度業績發佈會。

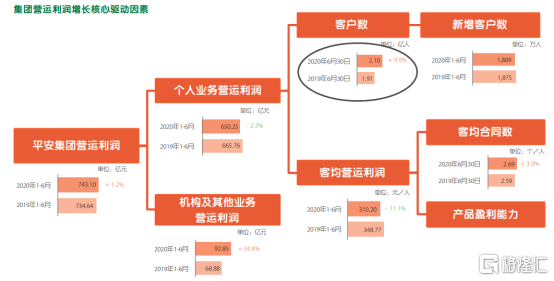

中國平安今年上半年歸母營運利潤仍同比增長1.2%至743.1億元;年化營運ROE為21.6%,同比下降3個百分點;中期每股股息為0.8元/股,同比增長6.7%;壽險與健康險業務內含價值為8053.74億元,同比增加6.3%。

去年二季度,中國平安推出“營運利潤”的概念,旨在抵消投資波動與折現率變動等因素對公司利潤的影響,以期更能反映公司核心業務的營運狀況。今年上半年外疫情衝擊疊加資本市場波動,公司營運利潤、中期派息、以及內含價值維持正增長,營運ROE維持在健康的灰屏,凸顯了“穩定”的特徵。

今天平安A股漲1.7%,港股幾乎收平,説明市場對這份中報沒有絲毫悲觀的態度。

2020年是中國平安壽險業務改革的關鍵年份,在今年半年度業績報告的開頭“董事長致辭”部分,幾乎全部圍繞在“壽險業務改革”這個核心話題。今天,透過平安的二季度業績,我們就來談談平安壽險業務改革這個話題。

1 壽險改革的邏輯

近年來保險企業都在啟動自己的改革項目,保險改革已經成為大勢所趨。但我們仍然要問,保險業為什麼非改不可?

中國保險業起步晚,每家公司都有做大的衝動;但盲目擴張會導致資產質量跟不上,削弱公司的償付能力:這個矛盾一直圍繞着中國保險業。

本輪壽險業務改革的風險因素,在2015年險資投資範圍的擴大的時候已經種下;當時資本市場出現泡沫,險資成為變相“影子銀行”,而通過保險產品募集來的資金往往投入較高風險的地產項目甚至是“舉牌”上市公司——帶來了極大的隱患。後來2016年成立銀保監會,保險業迴歸保險姓保,標誌着這一輪保險改革的前奏。

但是,產品的風險,卻並不是此次整個保險行業改革的全部動因。事實上,人口紅利的消退,居民保險需求的變化,以及科技手段的變遷,乃至銷售消費行為線上化的轉型,都使得傳統的保險業務模式被迫置於史上最大的挑戰之中。

在業績發佈會上,聯席CEO陳心穎將壽險業務改革概括為4個方面:發展模式、營銷體制、產品策略、以及渠道改革。

(1)發展模式轉型,從以前注重規模,向“規模+質量”的方向發展;(2)營銷體制轉型,從以前依賴組織、人傳人的金字塔管理結構,向4D立體營銷模式和數據化經營管理的方向發展;(3)產品策略轉型,從客户多場景的生活需求出發,構建有温度、有場景、有服務的“壽險+”產品體系;(4)渠道發展轉型,利用平安龐大的客户羣優勢,加強線上渠道互聯網保險銷售,朝着線下線上融合的方向發展。

數字化的經營與管理是此次壽險業務改革的重要理念。建立4D立體營銷模式,將獲客、互動、成交、售後服四個步驟共300多個銷售環節全部數據化,並建立規範。哪個步驟應該做什麼,怎樣做是更好的——全部建立量化標準,並依據量化的標準去審核、輔導、培訓。使得主管對代理人的輔導與監督更加高效精準。

前一段時間有一家AI炒菜的餐廳火了。AI炒菜就是將每個菜的製作過程全部數量化,寫成程序。

依照我的理解,平安這一輪數字化經營管理的改革,與“AI炒菜”的理念類似;唯不同在於,不是讓AI去代替代理員銷售產品,而是通過數字化的流程把控,使得保險銷售的環節更加智能和高效。

2 代理人“基本法”的改革

打造一支高產能、高收入、高質量的代理人隊伍,是這輪壽險業務改革的重要環節。對此,平安在近年來主動清理部分低產能低質量的代理員。

數據上來看,平安的代理員數量2018年三季度達到階段性頂點——143萬人,隨後逐個季度下降,到今年一季度降到局部低點113萬,累計降幅為21%。

對於留下的代理員,則加大培養扶持的投入,並提高激勵力度。採用新的標準,新的激勵模式。目前市場上有兩種激勵模式,一種是現金激勵,一種是基本法激勵。

平安採取的是基本法激勵,注重的是中長期的可持續發展。基本法的改革有三個方面,第一個是機構重新分類;第二是外勤代理人的分成;第三個是加大長期投入。

機構重新分類的目的是實現差異化的政策,實施更有針對性的基本法。機構分成三大類:(1)產能型,注重產能的提升;(2)平衡性,注重產能和人力增長;(3)人力型,重要的工作是增員,帶有質量的增員。三類機構採取不同的考核和激勵標準,用人之長。

代理人分成改革,將代理人分為新人、績優、主管三大類,根據不同的代理人給與不同的政策。新人類,加大投入,增加津貼,增加津貼的長度,扶持優秀的人才成長進步。績優類,也適當增加扶持力度,增加激勵,以優增優。主管類,建立數字化營業部,強化營業部的經營和管理。

加大長期投入,將保險代理人做成可持續發展的職業。中國保險業建立40年,有很多問題是從來沒有遇到過的,例如代理人退休的問題。此次壽險業務改革,幫助老的代理人解決了,退休的問題,以及營業部傳承的問題。代理人退休後的養老金也得到了落實。

基本法的改革,是為了支持壽險業務改革的思路,即先做強再做大,先做質量再做規模。

截至目前15個改革項目的部分試點反饋而言,受到了代理人的歡迎,代理人和客户都實現了可持續性發展。依據中國平安管理層的規劃,此次壽險業務改革將在2020年底完成,並於明年開始大範圍推廣。

3 今年中報透露出什麼重要信號?

回到平安今年的中報。

今年平安的中報財報,仍然保持一貫以來“穩定”的特徵。營運利潤增長1.2%,營運ROE為21.6%,內含價值營運回報率18.7%,中期派息率維持同比增加6.7%。

對於平安的體量、業務覆蓋板塊之廣、以及受疫情衝擊的點位之多,上半年這份業績當屬來之不易。然而事實上,在這份“超穩定”的財報數據中,如果我們仔細分析的話,還是能發現相當多的亮點。

先看營運利潤。

從分部營運利潤的情況來看,壽險及健康險業務營運利潤錄得6.6%的增長,證券業務營運利潤增長25.9%,科技業務增長22.7%,科技業務所貢獻的營運利潤在集團中首次超過其它資管、證券、以及信託,成為壽險、產險、銀行之外的第四大利潤貢獻來源。

在看營運ROE。今年上半年,平安壽險及健康險的營運ROE為39.2%,雖然較去年同期略有下降,但仍然保持在健康的水平上。

客户經營方面。雖然個人業務營運利潤輕微下滑2.3%,但個人客户數與客均合同數都同比有所增加,新增客户數與去年同期基本持平。

這得益於平安“科技+”和“生態+”戰略,使得平安能夠在保險之外,在疫情期間為居民提供醫療健康服務。數據顯示,平安好醫生App在疫情期間訪問數量高達17億人次!

此外,新業務價值方面,雖然今年新業務價值同比下滑24%,且新業務價值率也較去年同期有8個點的下滑;但值得關注的一個點是,佔全部新業務價值“半壁江山”的長期保障型產品(即終身壽險、定期壽險、疾病險、長期意外險等產品)的新業務價值率較去年同期明顯提升7.1個百分點至104.4%。

這是今年平安財務數據中最喜人的一個數字了。為什麼?

因為長期保障型產品既是體現“保險姓保”理念的主要產品,也是未來實施“壽險+”改革轉型的基礎——平安的五大生態圈與保險業務的聯動,與這部分產品息息相關。所以,壽險業務改革的成果,會首先體現在這類產品的新業務價值率上。

我在之前的分析文章中指出,2019年以來中國(包括香港)保險公司的改革路徑不同,導致新造保費(NB)、新業務價值(NBV)以及新業務價值率(NBV Margin)呈現4種不同的情形。其中平安的特徵是,新單降、新業務價值率升——這表明產品與業務的含金量和技術含量在提高,是可持續發展的長期路徑。

在2019年,由於沒有疫情干擾,因此儘管平安的新單稍有下滑,但新業務價值率彌補了新單的下滑,因此NBV(新業務價值)還是在提升的(如表上);今年由於疫情太過洶湧,線下行銷受阻,新單下滑嚴重,所以NBV也下滑了。

但是黃沙之中要看到金子。我抓出了長期保障型產品新業務價值率這個數字。這個數字從細微處反映出平安這一年多以來壽險業務改革的實際成效。

還有另一個喜人的變化,是代理人數量。截至今年6月,中國平安壽險代理人數量為114.5萬,與一季度(113.2萬)相比已經開始止跌回升。去年年底代理員數量為116.7萬,今年一季度目前來看是代理人數量的谷底。

自2018年三季度代理人從143萬峯值下降到今年一季度113萬,這一路的數字變化,即是壽險業務改革最直接的表現。到今年二季度,代理人數量開始回升,説明這一輪改革過程中最痛苦也是最艱難的部分已經收尾。

4 總結

總而言之,今年平安的二季度業績,是多重因素綜合作用的結果。首先是疫情的短期衝擊,其次是壽險業務改革帶來的中期陣痛。

這次中報雖然在許多數據上有所下滑,但關鍵位置仍然維持穩定的態勢;更重要的是,壽險業務改革的積極作用已經開始顯現。

通過前文的分析,長期保障型產品的新業務價值率大幅度提高,以及代理人數量止跌回升,此外還有科技業務對總收入貢獻的佔比越來越高,以及個人用户數量在今年一季度逆勢增加,這些説明平安這些年以來所致力於的科技賦能、生態賦能以及壽險業務改革的重大舉措已經產生了一定的落地實際效應。這些因素將在未來全面重塑平安的業務生態。

當然,最終也將重塑平安的估值邏輯與股價。