作者:陳嘯雨

來源:虎嗅Pro會員

敲黑板:“你家一定有它產品”海天味業,近日發佈了其2019年報。碾壓所有同行的成績單,多年業績保持正增長,這家還算優秀的公司,是如何靠醬油“打天下”的?

日前,調味品龍頭企業海天味業發佈2019年年報。財報顯示,公司報告期內實現營收197.97 億元,同比增長16.22%;實現歸母淨利53.53 億元,同比增長22.64%。

業務方面,海天的醬油與蠔油業務均增勢良好,而此前一度陷入停滯的醬類產品也重回增長軌道;各業務大區也均實現了雙位數的增速。

從全局看,海天味業在2019年的成績無疑是亮眼的,且即使在已知疫情帶來巨大挑戰的背景下,公司也只是略微下調了全年目標(營收增長約15%,淨利增長約18%),全然不懼挑戰。

那麼海天味業究竟是如何憑藉一瓶醬油做到這些的?

01、海天味業的成長能力如何?

海天味業延續此前增速,營收規模穩步成長。產品端醬油與蠔油持續拉動營收擴大,醬類產品增長回暖。渠道端各銷售區均保持兩位數同比增速,弱勢區域增速亮眼。

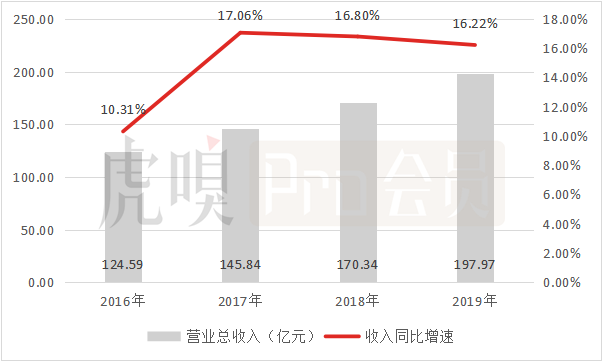

(數據來源:Wind)

2019年,海天味業實現營收197.97億元,同比增長16.22%。海天味業自2017年起明顯提速,達到了17%的水平,之後雖略有下降但仍不低於16%,顯著高於2016年10%的水平,顯示公司整體成長的穩健。

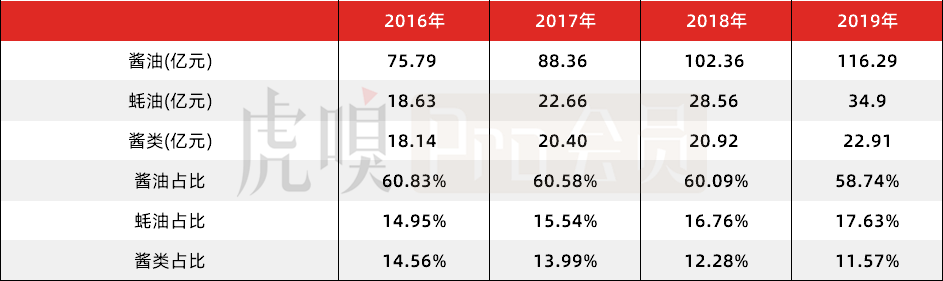

(數據來源:Wind)

分產品看,海天味業2019年的醬油/蠔油/醬類業務分別實現營收116.29/34.90/22.91億元,同比增長13.60%/22.20%/9.52%。醬油產品雖然由於增速不及蠔油導致在總營收中佔比有所下滑,但13.6%的增速仍然跑贏行業,在持續獲取着市場份額。醬類業務此前曾在2018年出現增長停滯,但報告期內通過調整銷售網絡結構、優化推廣策略等手段已經實現了產品線的重新增長。

分區域看,海天味業的北部/南部/東部/中部/西部五大銷售區分別實現營收50.01/39.78/39.09/37.43/21.30億元,同比增長12.99%/13.26%/11.87%/18.57%/24.05%。各大銷售區均實現雙位數增長,且得益於資源傾斜,營收居於末兩位的中西部的營收實現了更加迅速的成長。

分渠道看,海天味業2019年的線下渠道營收同比增長14.55%,報告期內,海天味業的經銷商數量達到5806 家,新增1425家,淘汰426家,總計淨增999家。其中北部淨增436個至1782個,南部淨增加39 個至777個,東部淨增加129個至742個,中部淨增加172個至1272個。線上渠道同期實現營收4.16億元,同比高增42.51%,值得關注的是電商渠道毛利率高達54.63%,遠超其他一切模式。不過當前線上渠道總體量仍然太小,佔比也僅有2.22%,需時間進一步成長,目前對公司總體成長的推動作用一般。

02、海天味業的盈利能力如何?

海天味業的歸母淨利與營收保持同步增長,得益於出色的費用控制能力,公司得以實現在成本端承壓的情況下拉動淨利率持續提升。

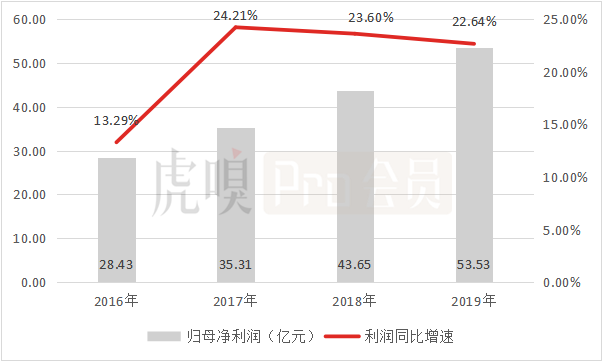

(數據來源:Wind)

2019年,海天味業實現歸母淨利53.53億元,較2018年同增22.64%。公司的歸母淨利增長曲線與營收規模的增長模式基本一致,均在2017年呈現突然加速並在此後維持近似水平。值得一提的是,若剔除非經常性損益,計算扣非淨利潤則海天在2019年也保持有23.27%的增長,表明公司並不依賴處置資產或是政府補貼類進賬拉高收益,盈利質量不錯。

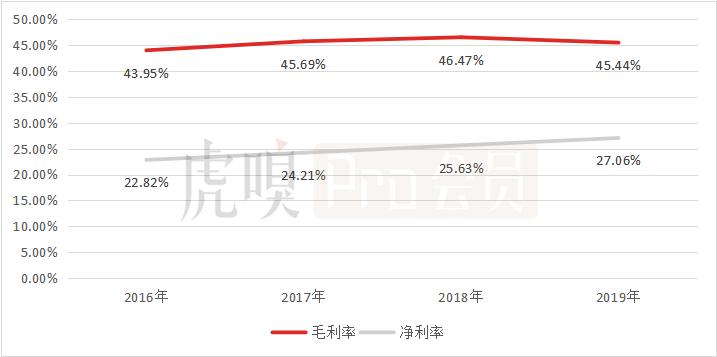

(數據來源:Wind)

海天味業在2019年的毛利率為45.44%,較上一年向下滑了1.03%,這主要是受採購成本,特別是醬油的主材大豆價格走高所導致。2019年公司的全年直接材料整體成本同比增長18.72%了,這導致成本端承壓,拉低了毛利率。此外,毛利率更低的蠔油產品線在總營收中的佔比提升也對毛利率的走低產生了一部分影響。

公司在2019年的淨利率再創新高,達到了27.06%,這已經是連續第四年的淨利上漲,盈利能力呈現持續走強的趨勢。海天的淨利率在調味品行業內競爭力極強,對主要競爭對手呈碾壓之勢(中炬高新全年淨利16.93%,千禾味業Q3淨利14.71%),這主要得益於公司的規模效應帶來的高毛利率以及對費用的強大把控能力。

(數據來源:Wind)

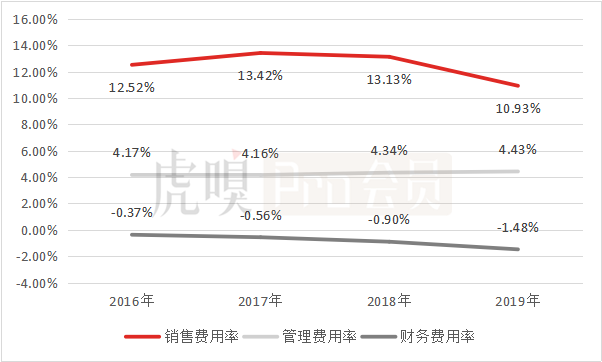

海天味業的費用使用一直表現出了很強的控制力,這也是公司的淨利率走強的主因之一。2019年,海天味業的銷售費用率為10.93%,較2018年下滑了2.2個百分點,主要由於公司優化費用投入結構以及經銷商自提比例提高導致運費下降所致。銷售費用率的下降很好的抹平了成本提高帶來的影響,確保了公司當年度的淨利率沒有遭到過度擠壓。報告期內海天的管理費用率同樣維持穩定,為4.43%,較此前小增0.1%,變化幅度很小。

03、海天味業在疫情中受到了怎樣的影響?

儘管在2019年海天味業表現仍然優秀,不幸的是,公司的營收結構決定了它將是受疫情衝擊最大,承壓最明顯的調味品企業之一。

首先這是由於海天味業的銷售旺季為Q1,幾乎完全被疫情覆蓋;其次,公司的餐飲渠道收入,以2019Q3數據為標準,高達60%,在行業內居於首位,因隔離防護需求消失的ToB銷量將重創公司在2019上半年的整體營收。儘管復工後帶來的補償性回彈能夠抹平一部分損失,但也無法拉平整體的營收流失。

不過單以抗衝擊能力而言,海天味業強在現金儲備極為豐厚,在2019年末的現金餘額為134.35億元,這一數據與公司報告期內的總成本(成本+費用)幾乎旗鼓相當。極高水平的現金餘額保證了公司擁有足夠的抗風險能力應對絕大部分危機,即使在業務受到衝擊的情況下也足以在很長一段時間維持企業運轉,並確保此後迅速的復工復產,不會有資金鍊斷裂的風險存在。

同時,海天味業在2019年的預收賬款高達40.98億元,是歷史新高,這意味着公司已經提前收到了2020年的部分銷售貨款,這對公司扛過上半年疫情衝擊也有很大幫助。

此外,本次疫情可能會導致調味品行業中小企業加速出清與行業本身的進一步整合。作為龍頭的海天在下半年的行業震盪中可能憑藉自身的行業地位與渠道優勢等進一步加速下沉,整合市場收割份額。

04、海天味業的營運能力與償債如何?

作為行業內龍頭,海天味業表現出了具有明顯優勢的營運能力,同時公司較為謹慎的發展策略決定了整體債務水平低,風險小。

(數據來源:Wind)

海天味業採取的是先款後貨的結算方式,因此公司並不適用應收賬款指標。這也表明公司的品牌認可度比較不錯,經銷商願意承擔更多的風險進行備貨,在銷售終端的銷售想來也會比較順利,銷售不暢可能性不大。

海天味業的存貨管理能力在行業內有很大優勢,2019年的存貨週轉天數為50.10天,而中炬高新全年數據為201.40天,千禾味業在Q3的數據則為155.50天,遠不及海天的水平。這表明公司存貨週轉速度很快,對資金的利用效率也更高,在行業內的存貨管理水平居於高位。

(數據來源:Wind)

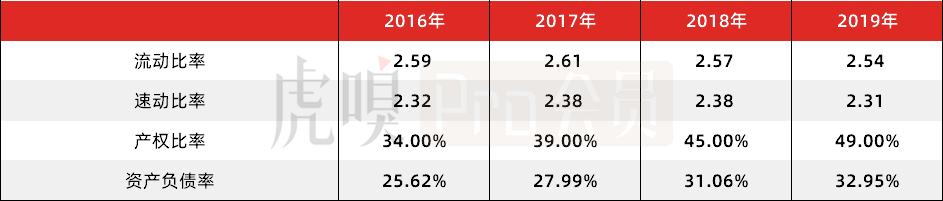

海天味業在2019年的流動比率與速動比率分別為2.54和2.31,明顯高於基準值的2和1,表明公司短期償債能力很強且短期債務壓力不大。

公司的產權比率則為49%,雖然較此前有所上升,但同樣處於很低水平,表明公司的長期償債能力強,債務壓力小。

實際上海天味業持續保持謹慎的擴張策略,負債極少,流動負債幾乎就是全部負債總和,而其中的大部分又來自預收賬款而非借債。總的來説,海天味業債務狀況良好,公司償債能力很強,基本沒有這方面風險。