作者:丁祖昱

来源:丁祖昱评楼市

受到新冠肺炎疫情影响,1-2月全国房地产市场基本面备受关注。

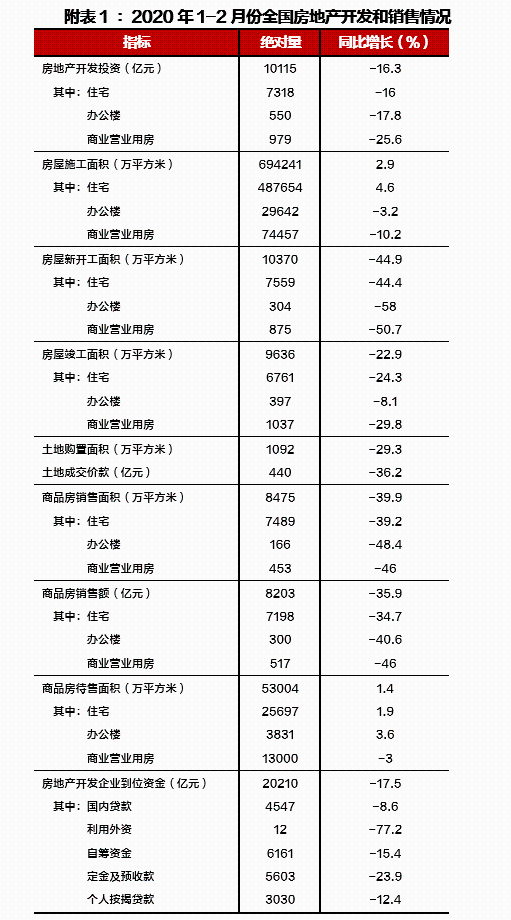

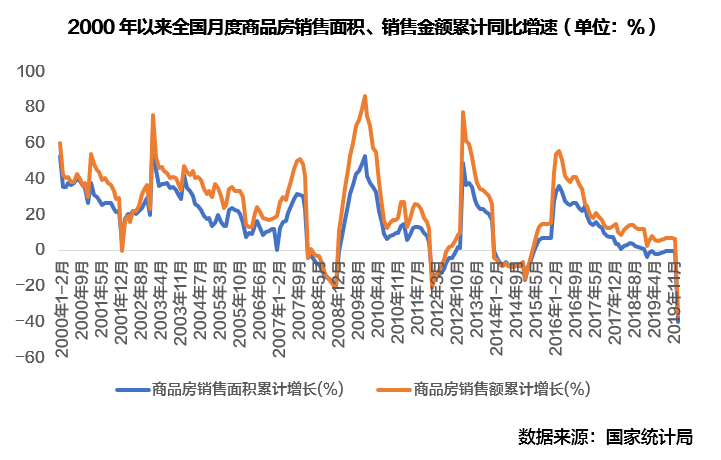

3月16日,国家统计局公布了1-2月份全国房地产开发投资和销售情况。商品房销售面积、商品房销售金额、房地产开发投资额、新开工面积全面下行,累计同比增速均创近20年来新低。

疫情对房地产市场造成冲击的表现很直观:房地产开发投资同比下降16.3%,商品房销售面积同比下降39.9%,商品房销售额同比下降35.9%,新开工面积下降了44.9%,土地购置面积同比下降29.3%,降幅较去年年末扩大了17.9个百分点。

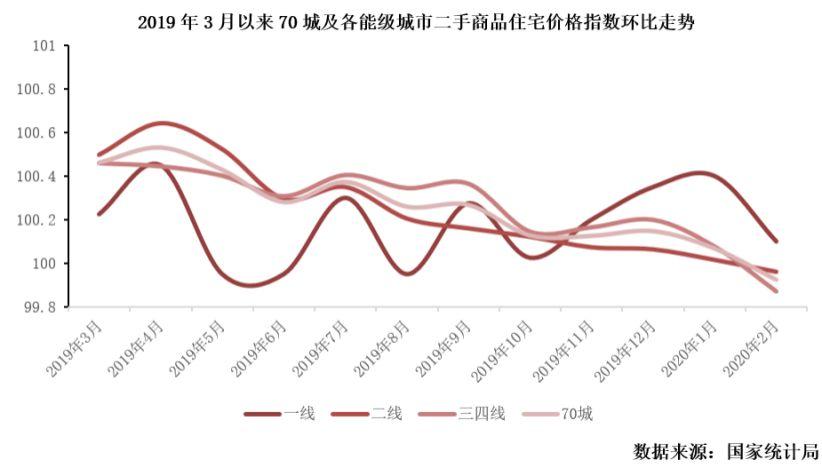

同日,国家统计局公布了2月份70城房价变化情况,全国商品住宅销售价格体稳中趋落,新房同环比增速收窄、二手房开始全面转跌。

为冲抵疫情对经济带来的负面影响,央行已密集通过逆回购、MLF等融资工具向市场投放流动性,各地政府也通过土地出让金分期、预售条件放宽、税费减免、购房补贴、契税减免等方面为房企缓解资金压力。

*本文共3078,阅读大约需要6分钟。

随着疫情逐步得到控制,各大城市工程项目陆续复工,房企势必会加紧工期,追赶因疫情拖延的工作进度,因此,3月份以后新开工、施工面积也将稳步增加,开发投资额也将小幅复苏。

目前,我国仍面临全球新增病例的输入性挑战,考虑到疫情的复杂性,房企需要做持久战的准备,未来,疫情对房地产行业的负面影响依然十分严重。

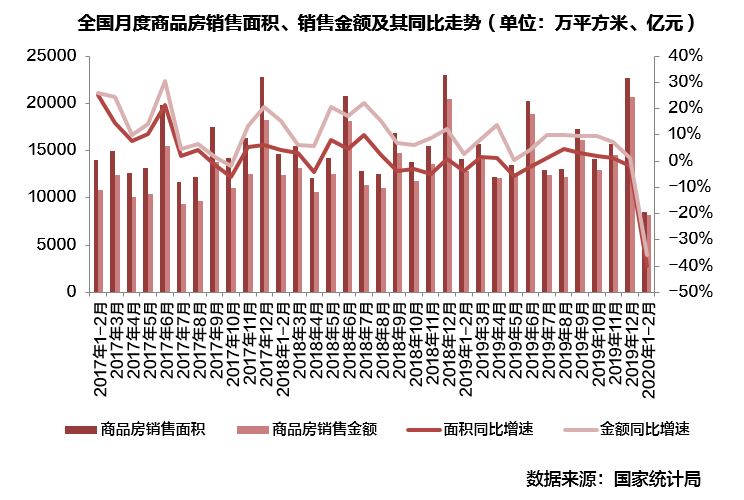

销售面积和金额“断崖式”下跌

全国商品房销售面积和金额同比下降了超三成,但也是意料之中。

1-2月是疫情爆发期,各大城市线下售楼处被迫关闭,三四线城市“返乡置业”爽约,而购房者“被宅”在家居家抗疫,更是无心购房,从而导致整体销售数据呈现出“断崖式”下跌。商品房销售面积为8475万平方米,商品房销售额为8203亿元,同比分别下降了39.9%和35.9%,创近20年来新低。近三年来,销售面积和销售金额增速最低点的2017年10月,也才下降了6%和1.7%。

具体到各个区域,不同区域销售数据全线下滑,整体降幅与疫情的严重程度基本成正比,东部地区的抗跌性最好。

中部地区降幅最为显著,面积、金额同比下降均超45%,其次为西部和东北地区,西部地区销售面积和金额均下降超40%左右,东北地区销售面积下降41.0%,销售额下降32.1%。整个东部地区前两月商品房销售面积3537万平方米,同比下降34.9%;销售额4792亿元,下降30.0%。

近期,随着国内疫情逐步得到控制,不少城市售楼处重新开门迎客,外地务工人员基本返程复工,一线楼市稳步复苏。

从全国各地多个热销楼盘可以看出,购房者被积压的需求出现小幅释放。以深圳太子湾项目为例,3月13日该项目推出14套房源,4200万元/套起步价,仅8秒就宣告售罄,销售金额达6亿元。

这对开发商来说,是一个很令人振奋的信号。克而瑞研究中心数据显示,2月中旬以来,重点城市商品住宅成交量均有所回升,且三四线城市表现好于一二线城市。一线城市中的深圳、二线城市中的福州、成都已经超过去年4季度周均水平,苏州、杭州也回升至去年10-11月的水平。

因此,疫情只会影响购房需求延迟释放,多数人的置业计划并不会取消。随着疫情缓解,各大售楼处的开放,预计3月以后整体的销售数据将快速回温。

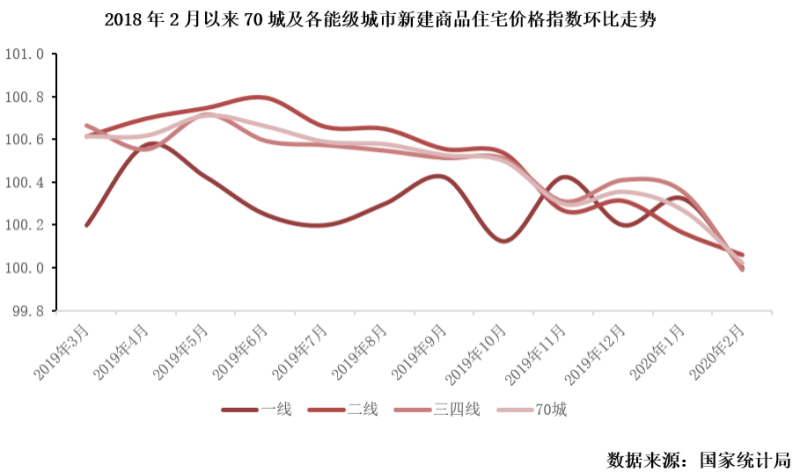

房价整体稳中趋落

2月份,全国商品住宅销售价格体稳中趋落,新房同环比增速收窄、二手房开始全面转跌。

4个一线城市新建商品住宅销售价格环比持平,上月为上涨0.4%。其中,北京上涨0.1%,上海和深圳持平,广州下降0.1%。二手住宅销售价格环比上涨0.2%,涨幅比上月回落0.3个百分点。北京和广州分别下降0.2%和0.1%,上海和深圳分别上涨0.2%和0.5%。

截至2020年2月底,一、二、三线城市新房及二手房销售价格无论同环比均呈现涨幅持平或回落趋势。具体来看,新房价格环比整体持平,微增0.02%;新房价格整体同比上涨3.1%,其中,一线城市上涨2.2%、二线城市上涨3.0%、三四线城市上涨3.3%。

二手房方面,各能级城市同比涨幅稳中趋落,其中三线城市跌幅领先,一线和二线涨幅回落。各能级城市中,武汉、石家庄、呼和浩特、扬州、包头、蚌埠等城市均创下无成交记录。

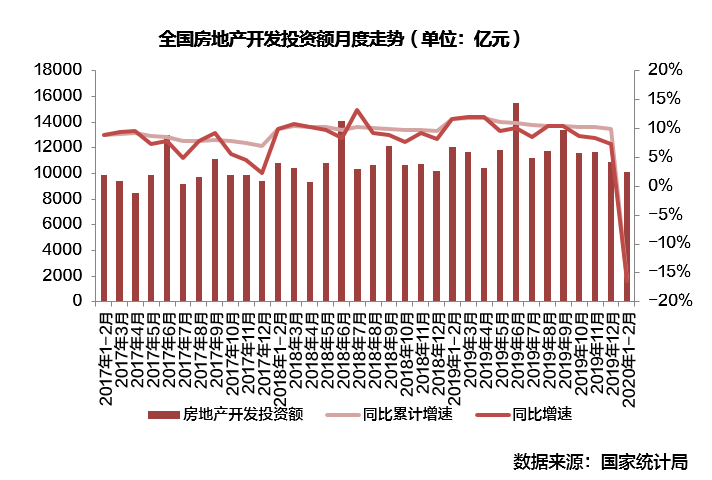

开发投资额累计增速跌至-16.3%

2月恰逢传统假期,叠加疫情影响,房企的投资开发热情并不是很高,累计同比增速直接由正转负。前2月全国房地产开发投资10115亿元,同比下降16.3%,创近20年来新低,也是近20年来,增速首次由正转负,即便是2008年金融危机时,房地产开发投资额累计增速也保持了1%左右。单从房地产开发投资的角度来看,疫情对行业开发投资的负面影响甚至超过了当年的金融危机。

中部地区开发投资额降幅最为显著,主要原因是由于疫情集中爆发地为湖北武汉,直接导致中部地区1-2月开发投资额同比下降了25.9%至1731亿元。其他地区降幅基本都在20%以内。

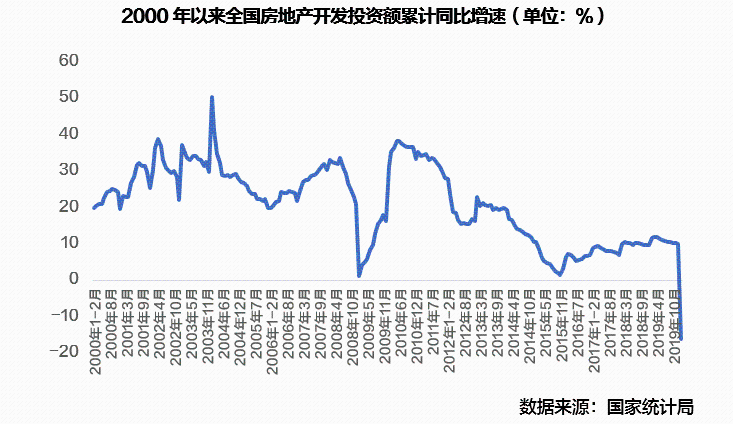

综合近二十年来的开发投资数据,此次疫情对房企开发投资的影响程度超过了2003年非典以及2008年金融危机。

自2000年以来,房地产开发额累计同比增速的变化情况基本呈现出周期性的波动上升或下降。从下图中可以看出,出现“断崖式”下跌的两个年份是2003年和2008年,但即便在2003年非典,2008年金融危机,房企的开发投资额累计增速也从未降至负值。

主要原因有两个方面,首先,房地产经历了十多年的高速发展期,基数提升,但增速近年来呈现放缓趋势,基本符合行业规律;其次,新冠疫情“黑天鹅”带来的严重的影响持续了一个月左右,而负面影响依然在持续发酵。

预计,3月开发投资额将小幅复苏。一方面,疫情发生在春节期间,年初恰是房企制定拿地投资目标计划的重要节点,资金也会相对充裕,只要地方政府的供地节奏如常,房企的投资热情也会逐渐恢复高涨;另一方面,随着疫情逐步得到控制,各地工程项目陆续复工,加紧工期,开发投资额的“断崖式”下降只是短期现象,随着新开工和施工面积稳步增加,开发投资额增速将恢复至原有水平。

土地成交规模大幅下降

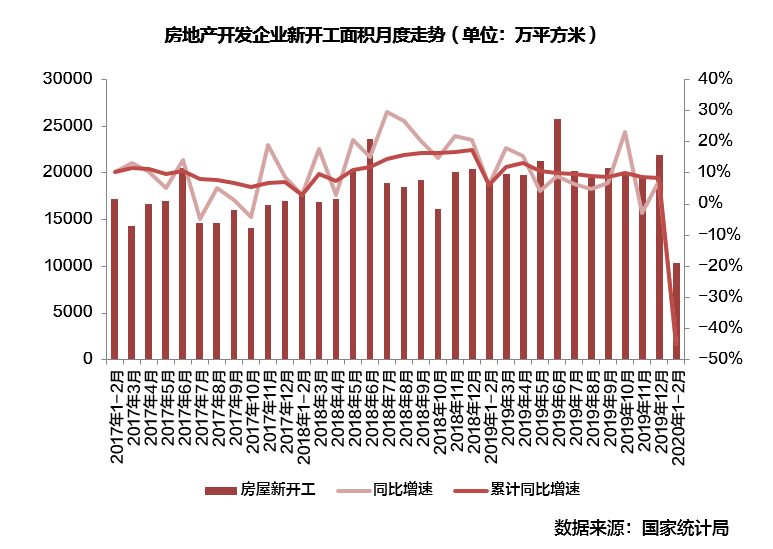

叠加春节开工淡季及疫情影响,前2月,房企新开工动力略有不足。房屋新开工面积10370万平方米,同比下降44.9%。

按历史规律来看,春节传统假期,外地务工人员返程,本就是开工淡季,新开工通常滞后于土地成交两个季度左右,2019 年土地购置面积创十年来新低,这也“拖累”2020年的新开工指标,房企不得不面临“无地施工”的尴尬境况。

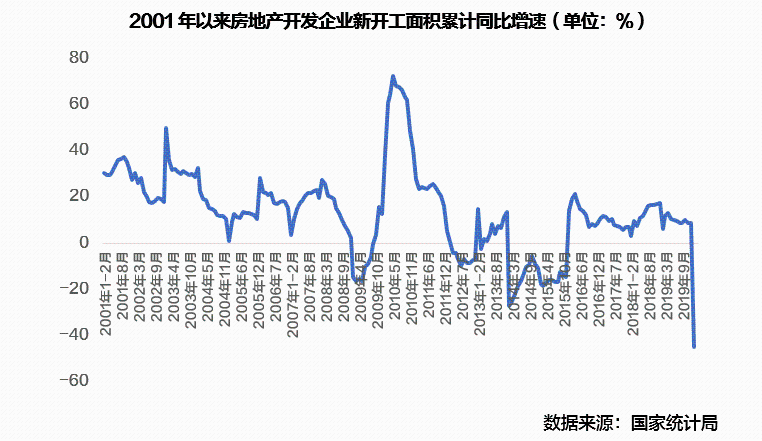

纵观行业发展周期,2001年以来房地产开发企业新开工面积累计同比增速的变化情况,2009年、2012年、2014年、2015年都曾降至负值,但是整体的跌幅都不如今年1-2月的如此显著。

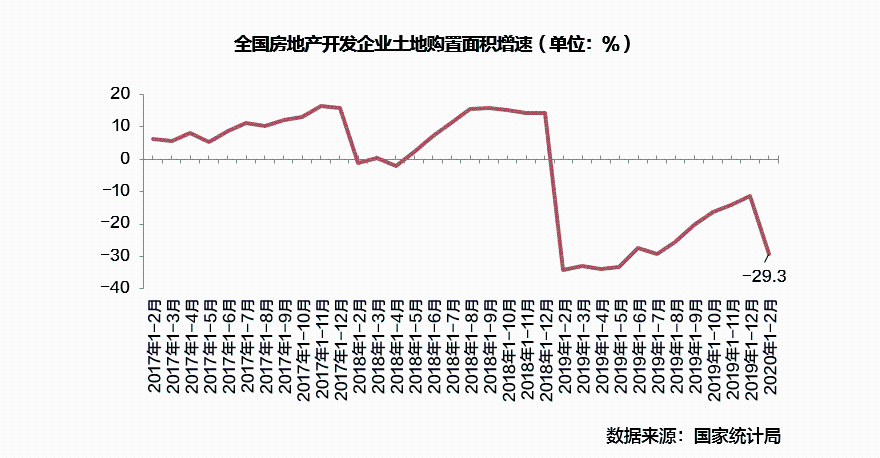

从土地购置面积来看,去年累计降幅本在收窄,而在1-2月再度下行:房地产开发企业土地购置面积1092万平方米,同比下降29.3%,降幅较去年年末扩大了17.9个百分点。

受疫情影响,多地在1-2月延缓了地块出让计划,造成了土地成交规模的大幅下滑,不过考虑到政府供地计划一般在上一年年末便有安排,因而疫情最多推迟了地方的供地节奏,并不会导致全年供应量的明显下降,因而后期土地市场也有望持续回暖。

1-2月行业指标的全线下滑主要是新冠疫情“黑天鹅”事件的影响,随着国内疫情逐步得到控制,各地陆续复工,3月预期会小幅回升,但是总体表现仍会不及去年同期。

目前,疫情已上升为全球性传染病,预防输入型病例的任务依旧艰巨,对房地产行业的影响仍然不容乐观。

可以预见,2020年全年销售、投资、新开工累计增速等指标全年走负基本已在预料之中,而具体的降幅与未来疫情的控制情况密切相关。

由于经济损失的客观存在,预计全年销售会下调5%~10%,悲观预期下,全年销售面积或将下降15%,销售金额或将下降10%。总之,房地产投资的平稳对于中国经济顺利渡过当前难关非常重要,因此,在“房住不炒”的前提下,稳定房地产投资和销售至关重要。