人有煙處,必有海天。

海天作為醬油行業的絕對老大,5年內創造了7倍的可喜回報。另外,中炬高新作為“千年老二”,表現同樣不俗,5年4倍的收益率也足夠靚麗。

(來源:Wind)

海天高舉高打,仍然保持上漲勢頭,而中炬高新在近期出現了較為明顯的回撤。從11月22日算起至今,累計跌幅超過19%,蒸發市值超過65億元。

尤其值得注意的是,12月4日,中炬高新股價被按在跌停板上摩擦。主要導火索在於此前宣佈斥資3.4億元收購廚邦20%的意外失敗。市場預期有這筆優質資產進來,結果慘遭空落,股價被捶實屬正常。

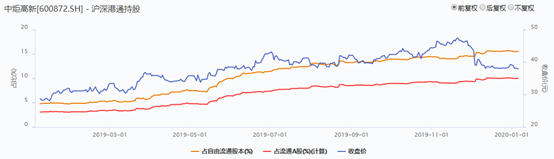

不過,外資流入中炬高新的勢頭還是猛。2019年初,外資持有中炬高新2400萬股左右,到目前已經增加至8000萬股。但有一點,最近幾個月,外資基本處於“按兵不動”的狀態。

那麼,將近20%回撤的中炬高新,是否又已經具備投資價值了呢?下面,我們就來詳細聊一聊。

一、中炬高新知幾何?

中炬高新成立於1993年,總部位於中山市。公司旗下全資子公司美味鮮,有兩款醬油品牌(包括美味鮮、廚邦),貢獻了公司95%的營收份額。

除了醬油,公司還有食用油、雞精粉、料酒等小品類輔料,以及佔比極小的房地產業務。

2019年前三季度,中炬高新營收35.31億元,同比增長11.57%,歸母淨利潤為5.46億元,同比增長12.32%。這個表現相較於過往3年要遜色一籌。

2016年-2018年,中炬高新營收從27.59(2015年末數據)億元,提升至41.66億元,3年平均複合增長率14.7%以上,歸母淨利潤則從2.47億元(2015年末的數據)提升至6.07億元,3年平均年複合增長率為34.9%。

營收和歸母淨利潤連續3年大幅增長,股價自然也是大幅水漲船高。從2016年初統計至今,股價累計上漲超過190%。

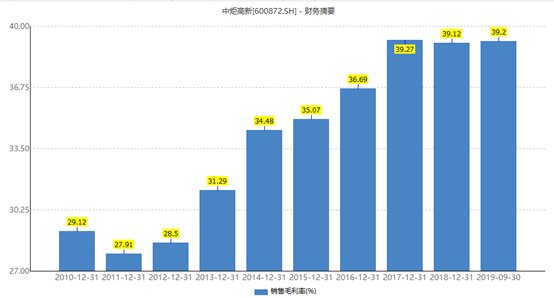

毛利率方面,2019年前三季度為39.2%,與2017-2018年持平,但比2014-2016年明顯上了一個台階。

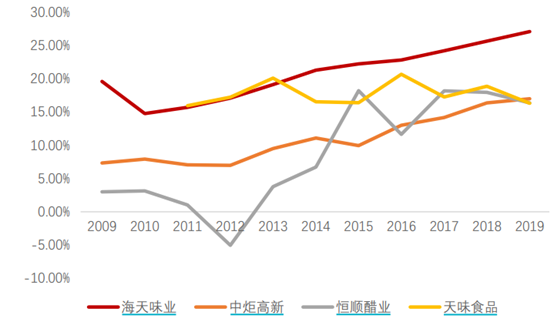

銷售淨利率方面,2019年前三季度為17.01%,比2018年末提升0.66%,並且從2012年以來,呈持續攀升態勢。但同行比,中炬高新比海天味業低一個量級。目前海天味業淨利率高達25%以上,主要是成本相差無幾,但售價比同行高出50%左右。

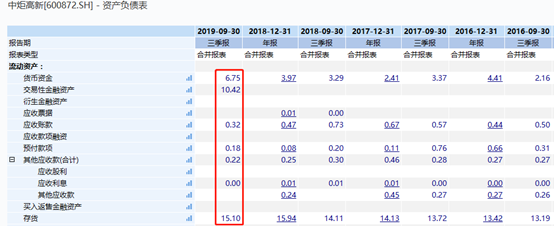

跟海天味業一樣,中炬高新在產業鏈上下游也是比較強勢的。截止2019年三季度末,應收賬款0.32億元,預付款項0.18億元,而應付票據2.09億元,應付賬款3.67億元,預收賬款1.08億元。數據一對比,可見產業鏈中的話語權。

截止三季度末,公司流動資產33.64億元,流動性負債16.22億元,流動性不成問題。目前,公司賬上現金6.75億元,短期借款1.12億元,沒有長期借款,並且做了10.42億元的短期金融投資。

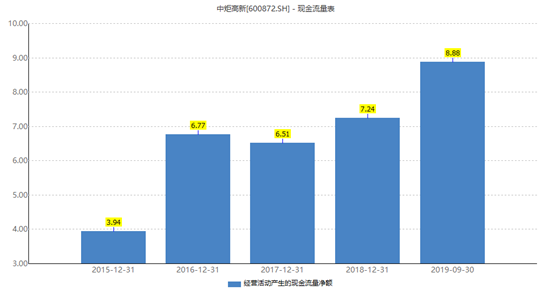

2015-2018年以及2019年前三季度,公司經營活動現金流淨額為3.94億元、6.77億元、6.51億元、7.24億元、8.88億元。該數據完全覆蓋淨利潤數據,説明公司的盈利質量還是“耿耿”的。

再看分紅,中炬高新不能算“慷慨”。自從1995年上市至今,公司總計分紅10次,累計賺取利潤40.3億元,分掉7.4億元,分紅率為18.74%。但最近7年,每年分紅效均在30%以上。

沒有對比,就沒有傷害。同處醬油行業,現金流超好的海天味業最近5年的分紅率年年高達60%以上。

縱觀以上的財報數據,可見中炬高新的實力不俗,雖然相對海天味業來説,差距較大,但行業老二的日子依舊很“滋潤”。

二、估值到底貴不貴?

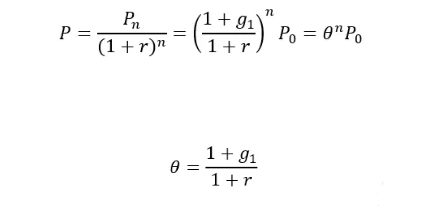

下面,我們在通過潛力分紅估值模型來簡單算一算當下中炬高新的合理價位。

估值公式如下:公司價值P=公司分紅潛力Dp/(股權成本r-長期增長率g)。其中,Dp=分紅潛力系數m*下年度預期淨利潤Eny。

從上公式可知,潛力分紅模型中有四個重要參數決定每股股價,(1)股權成本;(2)長期增長率;(3)分紅潛力系數;(4)預期利潤。

首先來看,股權成本=無風險收益率+公司信用利差+股權風險利差。

無風險收益率按照中國10年期國債收益率(3.17%)來計算。

信用利差是根據公司的信用評級來計算。目前,中炬高新在2019年5月被上海新世紀評級為AA級,評級展望為“穩定”,信用利差為2.15%。

另外,股權風險利差細分為市場競爭地位、盈利能力、週期性,分別給予4.5%、1%、0%,合計為5.5%。加總以上細分項,中炬高新的股權成本為10.82%。

2014年-2018年,中炬高新的資本支出——“構建固定資產、無形資產和其他長期資產支付的現金”,分別為4.75億元、1.73億元、2.09億元、2.07億元、3.55億元,收回的投資——“處置固定資產、無型資產和其他長期資產收回的現金淨額”分別為1.39億元、0.21億元、0.49億元、0.01億元、1.09億元,而對應的經營活動淨現金流淨額分別為3.35億元、3.94億元、6.77億元、6.51億元、7.24億元。

2014-2018年平均資本支出率為39.55%,2013-2017年平均資本支出率為56.57%。取兩個時間段的平均資本支出率48%。故中炬高新的潛在分紅比例為52%。

另外,2018年,中炬高新的EPS為0.76元,2019年前三季度歸母淨利潤增速12.31%,預計2019年全年為0.8536元。

按照前文所提到的公式,得到公司估值P=5.676元。不過,以上估值模型是忽略了未來多年高增長的情形,低估了不少。所以,要把前期高增長的給算回來。

這裏引入相對增長率θ的概念(g1為高增長期的年複合增長率):

過去3年,中炬高新平均營收增速為15%,歸母淨利潤增速為34.9%。如果假定公司歸母淨利潤增速34%,維持10年,θ=1.21,於是得到公司估值:Pn=6.727(1.21的10次方)*42.21=38.18元。該數據跟當下股價大體吻合。

這意味着,目前市場對於中炬高新是給予了持續10年34%的高增長預期。按照商業常識,維持15%的增長率10年是不容易的,維持十年20%的高增長更是少之又少。這意味着市場對於中炬高新的估值太過樂觀了。

另外,我們把海天味業的歷史估值拉出來進行簡單對比,也能發現目前的位置(動態市盈率PE=45.74)處於估值中樞上方。

三、尾聲

未來,中炬高新還有全國市場繼續拓展的邏輯。2018年,公司開發18個空白地級市,累計開發率達77%;新開178個經銷商,累計經銷商數量達864個。而海天2007年已經做到全國地級市全覆蓋,2014年縣級區域覆蓋率達到50%,2018年縣級區域覆蓋率達到90%。

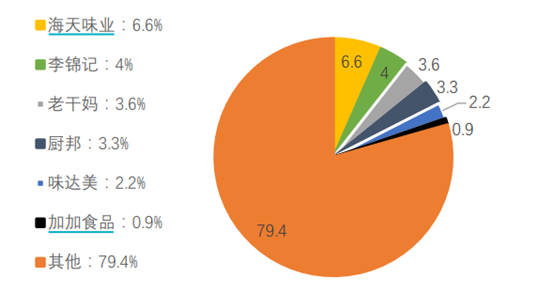

目前,海天味業、中炬高新的市場份額均不足10%,集中度還有望進一步提升。但值得注意的是,調味品行業整體增速已經放緩至10%以下。

但是醬油行業不足以支撐中炬高新長年30%以上的增速。那麼,市場預期樂觀的估值,還有進一步回落的風險。