來源:麪包財經

2019年12月16日,貴州銀行發佈招股書,擬在港交所主板上市,股份代碼為6199。

招股書顯示,本次貴州銀行預計發行22億H股,每股發行價最高不超過2.61港元,其募集資金將用於強化公司資本基礎。

貴州銀行成立於2012年,是由貴州省政府發起,將三家城市商業銀行合併後成立的一家城市商業銀行,在當地得到了政府和股東的大力支持。

截至最後可行日期,貴州省財政廳直接持有貴州銀行約15.49%的股份,中國貴州茅台酒廠(集團)有限責任公司直接持有約14.13%的股份。此外,貴安新區開發投資和遵義市國有資產投資分別持有約8.48%和5.80%的股份。

貴州銀行總行位於貴陽市,其營業網絡覆蓋整個貴州省。截至2019年6月末,公司通過位於貴陽的總行、8家分行及207家支行經營業務。公司的分支行網絡遍佈貴州省,覆蓋貴州省全部88個縣。

在近7年的快速發展中,貴州銀行的總資產及淨利潤快速增長,營收構成也出現明顯變化。梳理招股書集核心數據,貴州銀行的貸款集中度相對較高,資產質量和內控水平有待進一步提升。

淨利潤同比增兩成,金融市場業務超越零售銀行

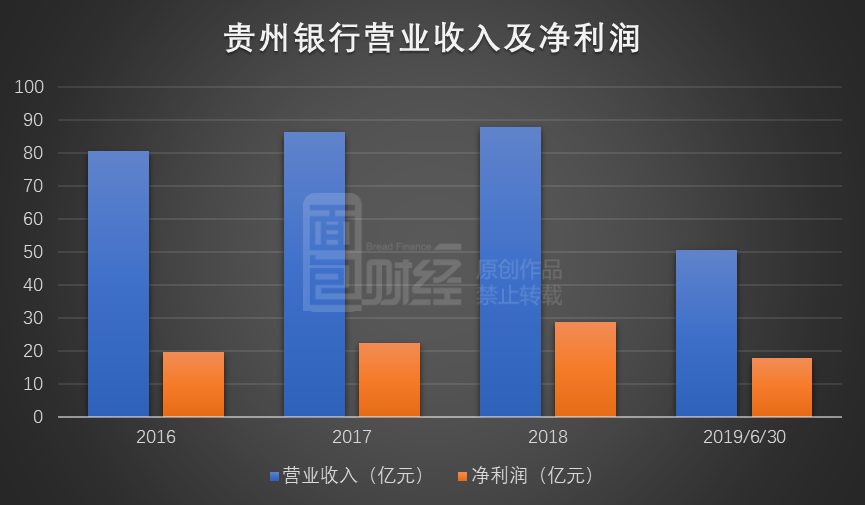

近三年貴州銀行的營收及淨利潤均保持增長趨勢。

截至2019年6月底,公司實現營收收入50.45億元,較上年同期增加9.17億元,增幅為11.28%。實現淨利潤17.90億元,較上年增加3.28億元,同比增長22.44%。

招股書顯示,貴州銀行營業收入在往績記錄期間有所增加,主要與公司擴張銀行業務以及投資組合有關。

目前,公司的主要業務為公司銀行業務、零售銀行業務以及金融市場業務。其中,公司銀行業務為貴州銀行營業收入的主要來源。金融市場業務收入則是佔比提升最快的業務。

截至2019年6月末,公司銀行業務實現營收35.73億元,佔總營收的70.8%,零售銀行業務實現營收5.65億元,佔總營收的11.2%。金融市場業務其營收由2016年的1.61億元提升至2019年6月末的9.05億元,在總營收中的佔比由2%提升至17.9%。

從營收構成來看,佔比最大的為利息淨收入。截至2019年6月末,貴州銀行實現利息淨收入46.37億元 ,較上年同期增長17.38%,佔總營收的91.92%。手續費及佣金淨收入為0.61億元,僅佔總營收的1.21%。2019年,公司投資證券所得淨收益和交易淨收益較以往出現明顯增長,在總營收的佔比分別達4.13%和2.49%。

同業業務需關注

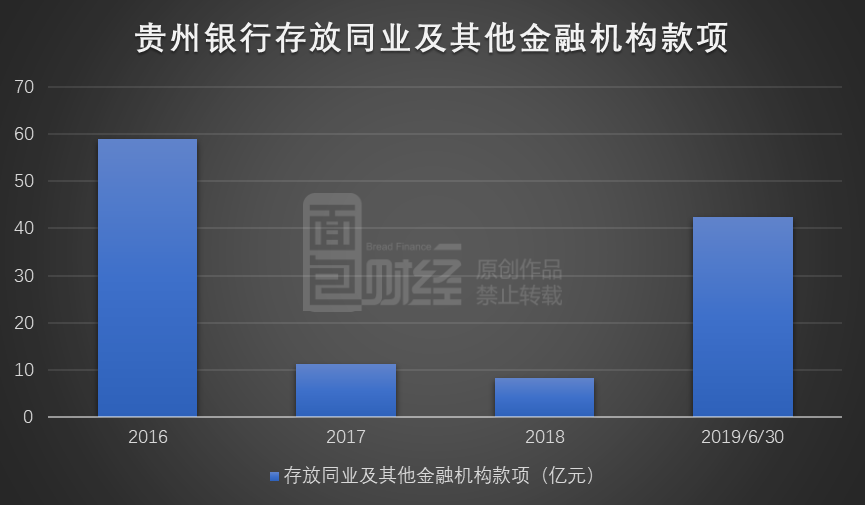

招股書顯示,2016年-2018年貴州銀行存放同業及其他金融機構款項整體呈下降趨勢,但2019年上半年卻出現飆升,截至2019年6月末,公司存放同業及其他金融機構款項達42.32億元,較上年末增加33.98億元,增幅為406.98%。

從佔比來看,截至6月末存放同業及其他金融機構款項總額在總資產中佔比僅1.1%,但近兩年,對手方信用風險成為需要重點關注的事項。

招股書顯示,貴州銀行自2014年9月開始與包商銀行進行同業業務。但2019年5月24日,由於包商銀行出現信用風險,中國人民銀行及中國銀保監會對包商銀行實行接管。截至今年6月末,公司與包商銀行的同業存款為人民幣14.50億元,而由於包商銀行的信用風險問題,公司就該同業存款確認減值損失1.48億元,並反映在公司截至2019年6月30日止六個月的損益及其他綜合收益表。

截至最後可行日期,貴州銀行於包商銀行的剩餘同業存款為人民幣約1.51億元。

除此之外,公司還有一筆於2020年1月到期、存放於一家城市商業銀行(其H股曾於2019年4月暫停交易並於2019年9月2日恢復交易)的同業存款人民幣5億元。

總資產快速增長,貸款集中度較高

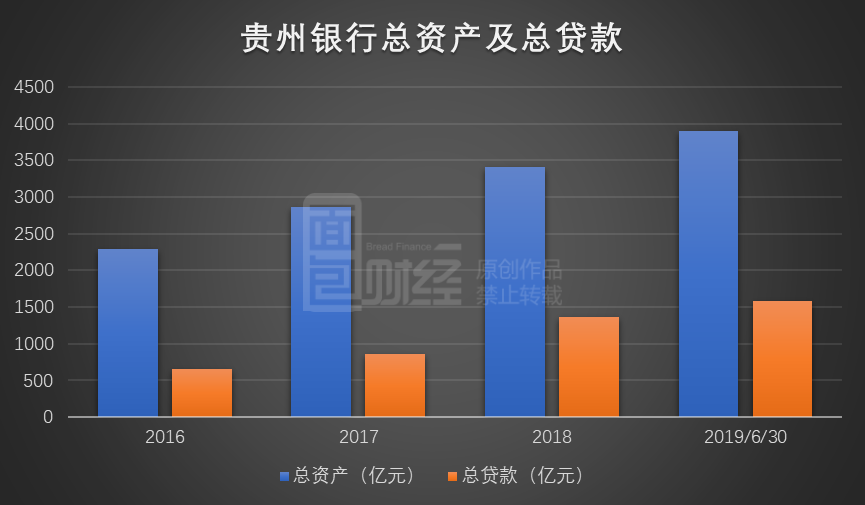

近幾年,貴州銀行的資產規模也呈快速增長趨勢。總資產由2016年的2289.49億元增長至2018年末的3412.03億元,年複合增長達22.1%。截至2019年6月末,公司的總資產為3894.22億元,較上年末增加484.20億元,增幅達14.19%。

招股書顯示,公司總資產的增加主要是由於客户貸款及墊款總額增加所致。截至2019年6月末,貴州銀行客户貸款及墊款(扣除減值準備)為1588.93億元,較上年末增長17.3%,約佔總資產的40%。

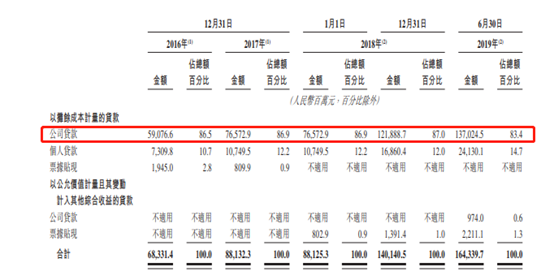

從貸款構成來看,貴州銀行以對公貸款為主。2016年-2019年6月末,公司對公貸款在總貸款中的佔比均超過80%,相對應的貸款總額由590.77億元增長至1370.25億元。

貴州銀行大部分對公貸款的期限都在一年以上,屬於中長期貸款,截止2019年6月30日,中長期對公貸款佔總對公貸款的86.6%。

值得注意的是,貴州銀行對於單一行業和單一借款人的貸款及授信較為集中。

目前,貴州銀行對公貸款主要投放在租賃和商務服務業中。截至2019年6月末,租賃和商務服務業貸款達683.89億元,較上年末增加16.5%,佔總對公貸款的49.6%。招股書顯示,租賃和商務服務業的借款人主要為政府相關企業,貸款用於基礎設施或工業建設、舊城改造或其他社會公共項目,並主要以地方政府預算所得款項向公司還款。

此外,截至2019年6月末,貴州銀行十大單一借款人的貸款總額為169.02億元,佔公司監管資本的51.4%。截至同日,向公司十大集團客户的授信總額為255.91億元,佔公司監管資本的77.8%。

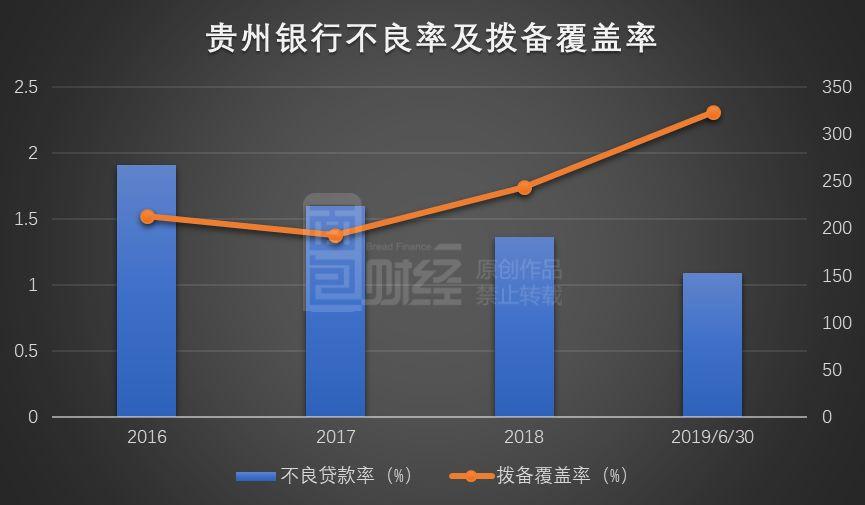

不良率下降,撥備覆蓋率上升

近幾年,貴州銀行不良率及撥備覆蓋率指標持續改善。

截止2019年6月末,公司不良貸款率為1.09%,較上年末下降0.27個百分點;撥備覆蓋率為323.27%,較上年末提升79.55個百分點。

除了以上兩個較為重要的監管指標以外,貴州銀行的資本充足率指標卻出現了小幅下降,雖然依然滿足監管要求,但仍顯示出公司有補充資本金的需求。

數據顯示,貴州銀行的資本充足率在連續兩年增長後,2019上半年出現下滑;而一級資本充足率和核心一級資本充足率自2018年起開始出現下降趨勢。

截止2019年6月末,公司資本充足率為12.51%,較上年末下降0.21個百分點;一級資本充足率和核心一級資本充足率均為10.31%,均較上年末下降0.31個百分點。