魔鬼藏身於細節之中。

文 / 巴九靈(來源:吳曉波頻道)

拖垮一家中國500強公司需要多少錢?

可能只要20億元。

11月18日晚間,東旭光電科技股份有限公司(下稱“東旭光電”)的兩期債券確認無法兑付,應付本息合計約20億元。

值得一提的是,東旭光電是中國本土最大、世界排名第四的液晶玻璃基板(面板原料)生產商。現在的電視機比手機還便宜,裏面就有東旭光電一份功勞。

在2019《財富》中國500強排行榜中,東旭光電以282億元的營收排名299位。

東旭光電的前身是寶石A。2011年,東旭集團從石家莊國資委手中接過寶石A 22.94%的股權,成為實控人。

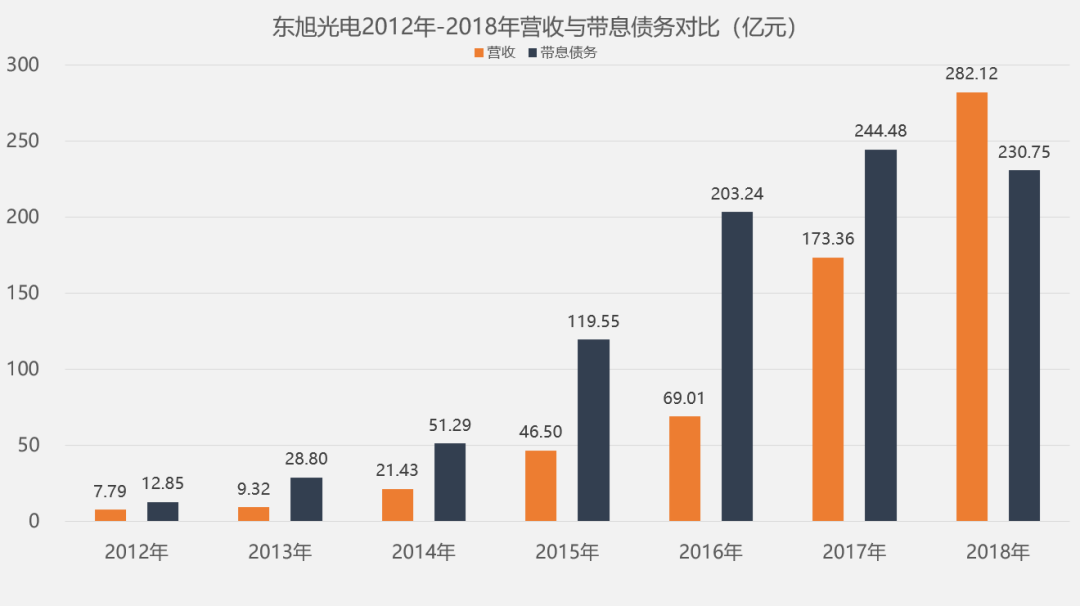

東旭集團入主以後,2012年至2018年,短短7年時間,東旭光電的營收規模由7.8億元增長到282億元。在此期間,東旭光電參與的併購超過40起,交易金額超過100億元。

從光電顯示產業起步,東旭光電已成為橫跨光電顯示材料、高端裝備製造、新能源汽車、石墨烯等四大產業的綜合性高新技術企業。

當然,伴隨着買買買、大大大,也少不了藉藉借。其負債規模一路翻滾,達到了230.75億元。

數據來源:同花順

時來天地皆同力,運去英雄不自由。

去槓桿浪潮下,家大業大的東旭光電栽在了區區20億元上。

對於為何還不上錢,東旭光電是這樣解釋的:金融機構臨時抽貸20億元,導致公司流動性緊張。此外,15億元紓困基金未到位,10億元的補貼款也沒有到位。

簡單概括,就是賴別人。

不過,小巴從小聽到的教導就是凡事要從自己身上找原因。

大存大貸

先插播一些背景知識。

公司的經營,就是一個錢生錢的循環。

先由錢變成各種經營相關的資產,生產產品賣出去再收回錢。在這個不斷循環的過程中,錢慢慢增值了,這也是公司存在的價值。

錢在手上、錢存銀行是貨幣資金;錢買了廠房和機器是固定資產或者在建工程;錢變成商品是存貨;錢在客户那是應收賬款;錢拿來理財是金融資產;自己的錢不夠用就有了外部的負債。

回過頭來看東旭光電。

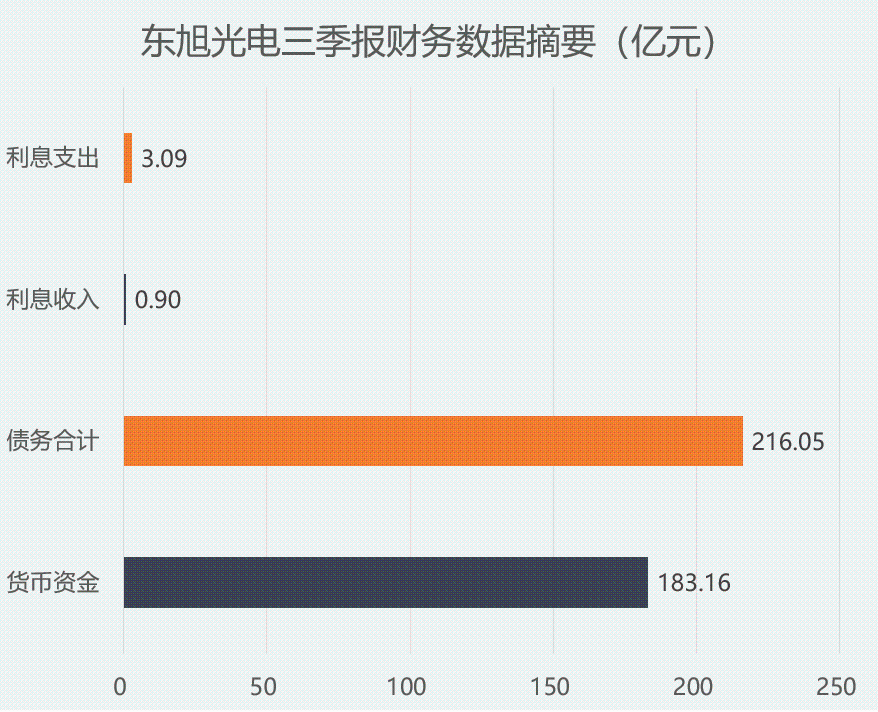

表面上看,東旭光電並不缺錢。截至今年9月末,公司賬上的貨幣資金有183.16億元,在A股近3800家上市公司中,排名第88位。

手裏有這麼多錢,東旭光電卻還在借錢:截至9月末,公司的短期借款高達101.29億元,一年內到期的非流動負債32.38億元,長期借款與應付債券合計為82.38億元。

這樣做的結果是,公司為借錢付出的利息為3.09億元,而存款賺的利息不到三分之一,只有0.9億元。

如果你還記得之前爆雷的康得新、康美藥業,會發現它們都有一個相似的特徵,那就是既有大額存款又有大額貸款,簡稱“大存大貸”。

一邊保留大量的現金,一邊支付高額的財務費用,並不符合商業邏輯。如果是小巴來當董事長,肯定先把欠的錢還了。

這也引起了交易所的關注。

今年5月,深交所給東旭光電發了份問詢函,要求解釋“存貸雙高”的問題。

當時東旭光電寫了一萬字的回覆,表示“存貸雙高不等於流動性風險”,胸脯拍得啪啪響。

債券違約的現實證明,存貸雙高的公司,就是容易發生問題。

有錢的公司買理財,沒錢的公司充大款

對於大額貸款,當時東旭光電説是產業特性決定的:

光電顯示產業屬於技術、資金高度密集型的行業,技術壁壘高、資金需求大、投資回收期長,為了趕超美日競爭對手,公司需要通過有息負債取得公司持續研發、運營所必需的資金。

對於大額貨幣資金,它説:

主要用於滿足安全運營資金需求、經營擴張流動資金需求、研發投入及生產線技術改造資金需求、投資併購項目資金需求、償還有息負債週轉資金需求和風險準備資金需求。

不過,凡事一怕認真,二怕比較。

如果拿東旭光電的財務數據與其他公司比較一番,你就會發現問題。

貸款沒有太大水分,欠多少就是多少錢,我們來看貨幣資金。

前面已經説過,公司的經營,就是一個錢變成各種資產然後再變成錢的循環。越是高效的公司,錢生錢的循環越快。

在這個過程中,公司也需要保留少量的貨幣資金,用於維持日常經營。重點在於少量。

除非剛募集了一筆資金沒來得及變成經營資產,或者正準備進行一項大額支出,否則賬上的錢太多是不正常的,説明公司的資源配置不夠有效率(or造假)。可以用貨幣資金佔總資產的比例來衡量一家公司用錢的效率。

當然,不同行業經營邏輯不同,需要保留的現金也不一樣。

面向消費者的行業每天能收到大量現金,需要保留的貨幣資金很少,一般佔比在10%以內;製造業公司面臨上下游的拖欠賬,就要多留出一些資金維持企業運轉。

大的科技公司恰恰相反,日常經營運行在雲端,不需要太多的固定資產,它們的貨幣資金佔總資產的比例往往很高,可以説是窮得只剩下錢了。

蘋果公司就曾因為錢太多又不拿出來分,被股東“投訴”。

隨着蘋果手機、iPad等產品暢銷全球,蘋果公司賬上常年趴着幾千億美元的現金。

華爾街的投資者對此很不滿,認為這些資金沒有被好好利用,損害了股東的利益。因此,他們要求蘋果大力分紅。2018財年,蘋果花費731億美元用於股票回購,並支付了137億美元的現金分紅,合計868億美元。

那麼,東旭光電的貨幣資金量是什麼水平?

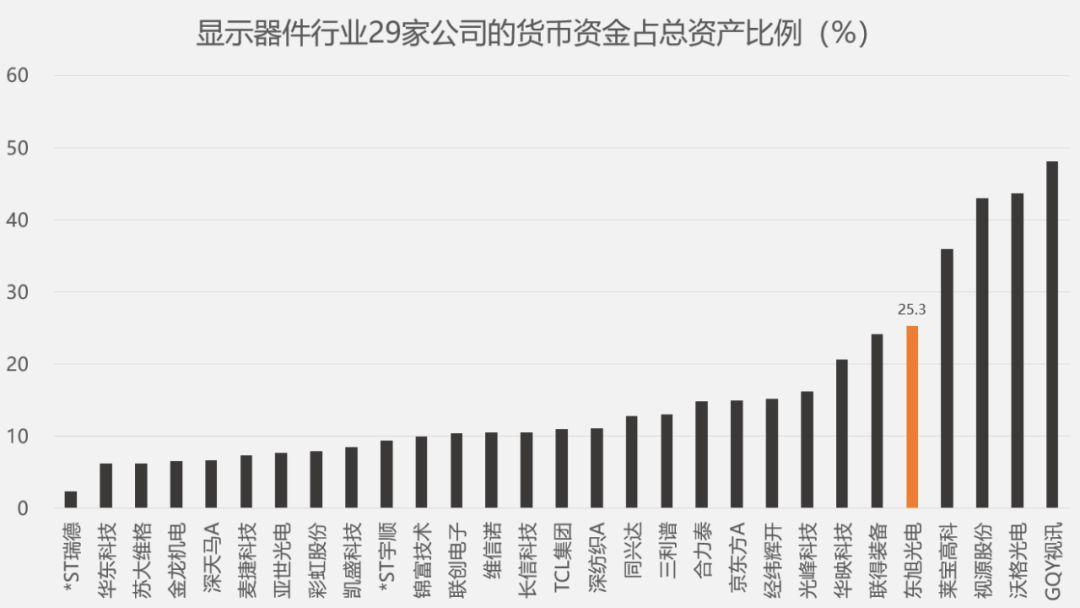

在光學光電子——顯示器件行業,東旭光電有28個同行。根據同花順的數據,這個細分行業裏的公司今年第三季度平均保留的貨幣資金佔比為15.9%。

作為對比,東旭光電的貨幣資金佔總資產的比例為25.3%,比行業平均水平高出9.4%。

別人的日子都緊巴巴的,東旭光電倒不差錢,難道是它家裏有礦?從債券違約的結果來看,東旭光電的大款形象只是打腫臉充胖子。

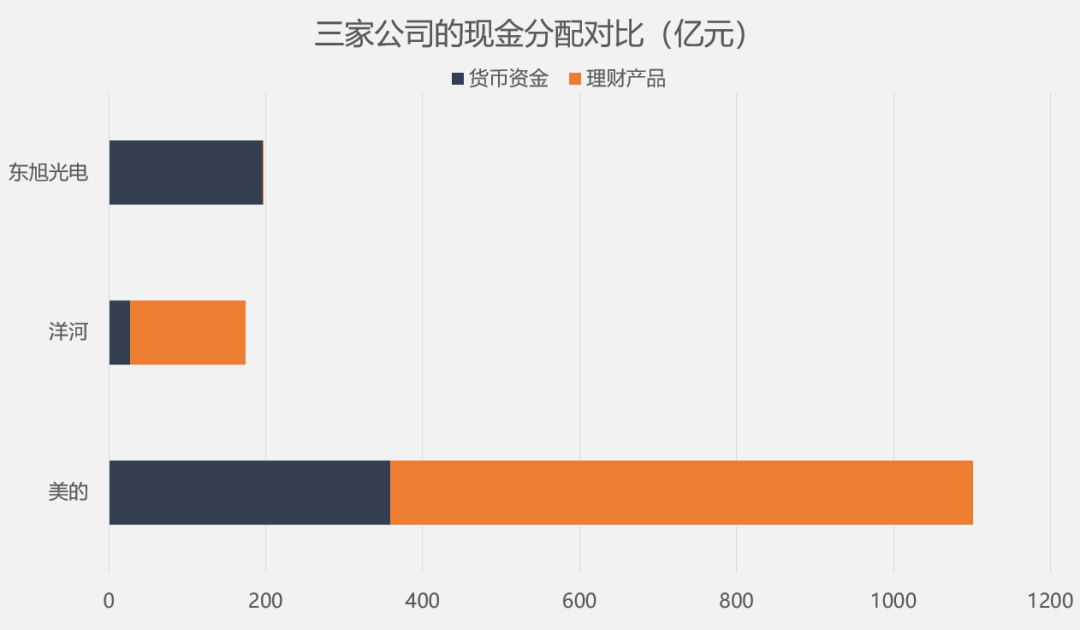

真正有錢的公司,反而可能並不會在賬上放那麼多錢。它們會精打細算地拿錢去買收益率更高的理財產品,儘可能多地創造利潤。

如洋河股份,今年上半年賬上只有26.8億元貨幣資金,有147.4億元用於買債券了;還有美的,今年上半年貨幣資金是358.9億元,而收益率更高的結構性存款是716.5億元,理財產品則買了25.6億元。

作為對比,今年上半年東旭光電有196.1億元貨幣資金,卻只買了300萬元國債,除此之外的短期理財金額為0。

因為沒有更多的信息,對於東旭光電的大額存款,我們只能猜測:或許它的資金利用效率就是很低;或許這些錢的使用受到限制,並不能自由支配;或許是被大股東佔用;或許是造假……到底是怎麼回事,還有待監管進一步調查。

總結

在債務違約後,東旭光電第一時間選擇了停牌自救,籌劃引入石家莊國資委化解債務危局,這一目標能否順利實現仍是未知數。

而對於投資者來説,從中學到的應該是取捨。小巴聽過一句話,可以作為總結:財報是用來排除公司的。

如果一家公司的財務數據讓你心存疑慮,那麼你完全可以避開它。世上公司千千萬,選擇能讓你放心的公司進行投資就好。

正如巴菲特所言,在投資中,你不需要試圖越過七尺高的跨欄,只要找到能跨過去的一尺高的跨欄。