作者:程成

來源:國信通信

無源光器件領域佼佼者,積極外延發展

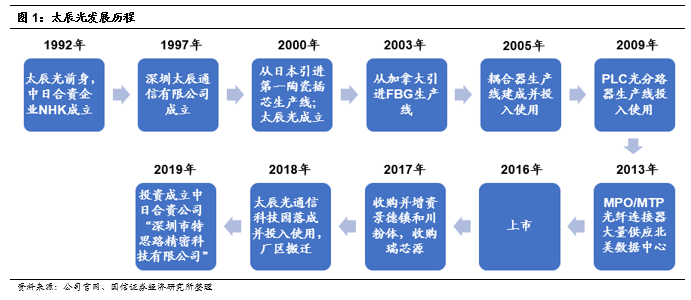

公司成立於2000年,於2016年12月在深交所上市。公司主要專注於無源光器件領域和光纖傳感領域,並已在有源光器件領域有所佈局。公司的產品主要包括陶瓷插芯、光纖連接器、PLC分路器、光纖傳感產品,產品主要銷往海外。

陶瓷插芯是由二氧化鋯燒製並經精密加工而成的陶瓷圓柱小管,主要用於光纖對接時的精確定位,是光纖連接器的核心部件。

光纖連接器,又稱“跳線”,主要原材料是陶瓷插芯和光纖光纜,主要用於實現光纖線路的連接、光發射機輸出端口/光接收機輸入端口與光纖之間的連接、光纖線路與其他光器件之間的連接等,是目前使用數量最多的光無源器件。MPO/MTP連接器是裝有MT插芯的光纖連接器,以陣列型式實現光纖定位,集成度更高、密度更高的MPO/MTP連接器是發展趨勢。

PLC分路器全稱"平面光波導功率分路器",是一種基於半導體芯片平面波導技術的集成波導光功率分配器件。

光纖傳感器:“廣東省光纖傳感(太辰光)工程技術研究中心”設立在太辰光,公司的產品目前主要應用於智能電網、光纖網絡的監測等領域。

波分複用 WDM(Wavelength Division Multiplexing)是將兩種或多種不同波長的光載波信號(攜帶各種信息)在發送端經複用器(亦稱合波器,Multiplexer)匯合在一起,並耦合到光線路的同一根光纖中進行傳輸的技術。

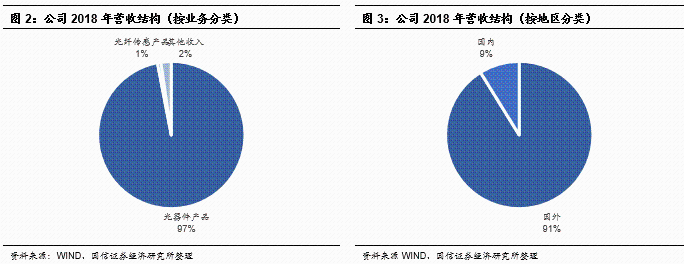

公司早期業務以陶瓷插芯為主,隨着公司逐漸向下遊延伸,陶瓷插芯的佔比逐漸下降(2018年佔比約10%),重點發力光纖連接器、耦合器等無源光器件領域,上市後往有源器件拓展,收購廣東瑞芯源技術有限公司(新增 PLC 晶圓生產線,收購這家公司還基於其成熟的生產、技術條件及公司後續產品拓展需求)和景德鎮和川粉體材料有限公司(新增毛坯生產線)。根據2018年年報,公司營收結構中,光器件產品佔比為97%,光纖傳感產品佔比為1%,91%的收入來自海外。

公司客户集中,公司主要向康寧提供無源光器件,2018年第一大客户佔比為75.07%,前五大客户銷售佔比為85.96%,利於公司銷售長期穩健的同時也存在對單一客户依賴過高的風險。

公司股權分散,實際控制人為張致民、張映華、張藝明、蔡樂、林升德、蔡波、姜麗娟、黃偉新、肖湘傑、鄭餘濱10位一致行動人,大部分為公司現任核心高管。第一大股東為深圳市神州通投資集團有限公司,持股比例為16.08%(截至2019Q3)。

業績穩健增長,盈利能力穩中有升

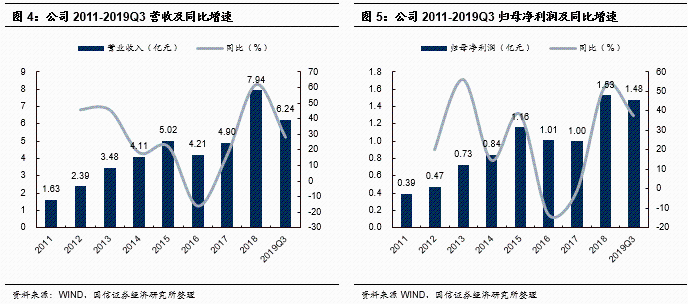

2011-2018年,公司營收從1.63億元增長至7.94億元,複合增速為25.38%;歸母淨利潤從0.39億元增長至1.53億元,複合增速為21.56%。公司的經營業績長期保持穩健增長,其中,2016年公司營收出現下滑主要因為核心客户的光纖連接器產品結構從多模調整為單模產品,帶來產品均價下降。

2019年前三季度公司銷售規模穩步增長,盈利能力穩中有升。根據公司公告,2019年前三季度實現營業收入6.24億元,同比增長28.19%;歸母淨利潤1.48億元,同比增長37.49%;扣非歸母淨利潤1.28億元,同比增長34.27%。非經常性損益主要來自理財收益和政府補助。公司上半年受益於客户訂單集中、政府補貼和匯率波動的利好影響,營收和淨利潤大幅增長,Q3的業績增速相對放緩,全年預計維持穩健增長態勢。

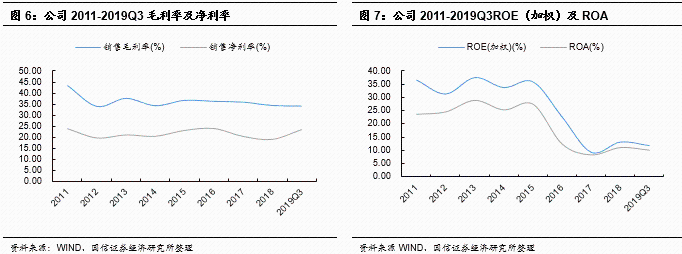

公司的毛利率和淨利率保持相對穩定,2018年毛利率34.41%,淨利率19.05%。今年前三季度得益於公司規模的擴張和自動化水平的提高,固定成本攤銷減少,以及受政府補助和理財收益的利好影響,盈利能力提升明顯。

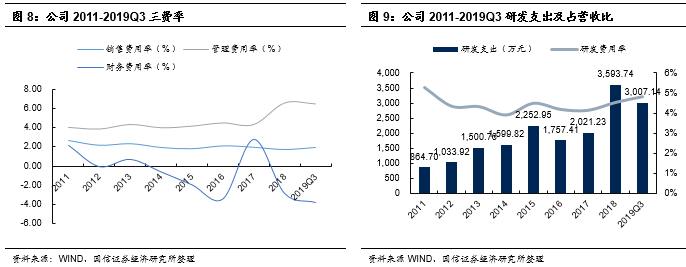

公司的三費率水平保持穩定,研發費用率保持在4%-5%的水平。公司的銷售費用率和管理費用率相對穩定,財務費用率波動較大,主要因為公司海外收入佔比較高,受匯率波動影響較大。公司在研發上持續投入,在有源光器件和各種光功能模塊組合儲備新產品和技術。

受益於數據中心市場快速發展和公司產品升級,未來成長可期

公司的成長邏輯主要包括以下幾方面:

1、陶瓷插芯行業穩步增長,公司向上遊原材料垂直整合,提高自動化水平,加強成本管控,盈利水平較為穩定。

2、數據中心從40G/100G向100G/400G發展,驅使連接器向小型化、集成化升級,高密度的MPO/MTP連接器使用比例有望不斷提升。公司24芯的MPO/MTP產品具有較強競爭力,在核心銷售穩步增長,並具備16芯/32芯MPO/MTP連接器生產能力,未來隨着公司產品升級和產品結構優化,業績有望持續穩健增長。

3、公司在光纖傳感領域已有多年積累,主要應用於電力行業,隨着公司產品逐漸成熟,有望進一步應用於新領域。

4、公司積極拓展電信市場,在5G前傳領域有技術和產品儲備,未來有望取得突破。

投資建議:看好全球數據中心市場需求升級和公司的產品能力,首次覆蓋,給予“增持”評級

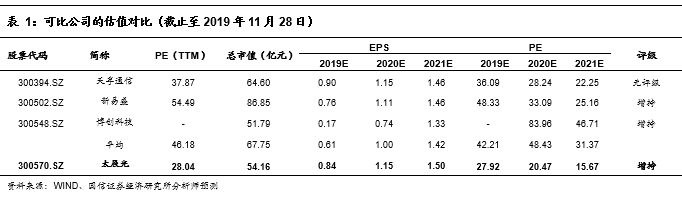

公司的MTP/MPO連接器產品競爭力強,全球數據中心CAPEX增速進入拐點,100G向400G升級過程中,高密度連接器產品有望量價齊升,公司有望受益。我們預計2019-2021年歸母淨利潤1.9/2.6/3.5億,對應EPS為0.84/1.15/1.50元,對應當前股價PE為27.9/20.5/15.7X,首次覆蓋,給予“增持”評級。

風險提示

1、單一客户風險。公司2018年第一大客户佔比超過70%,存在依賴較高的風險。

2、中美貿易摩擦加劇的風險。公司的產品在關税清單中,關税税率提升可能對公司盈利能力產生影響。

3、匯率波動風險。公司海外收入佔比在90%以上,受匯率波動影響較大。