來源:國金電子研究

投資邏輯

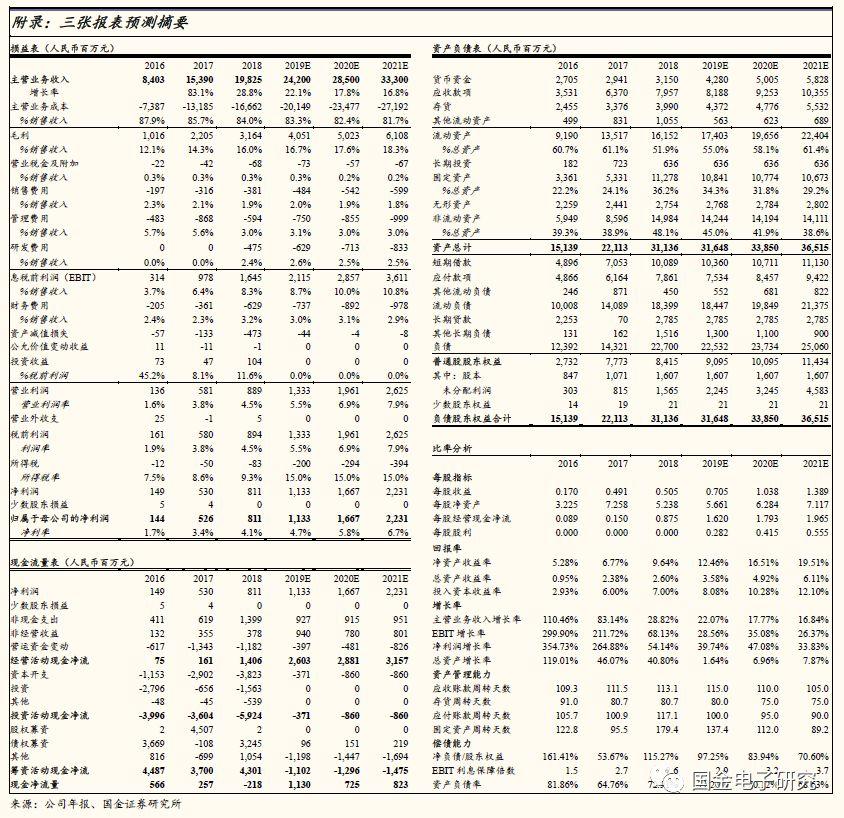

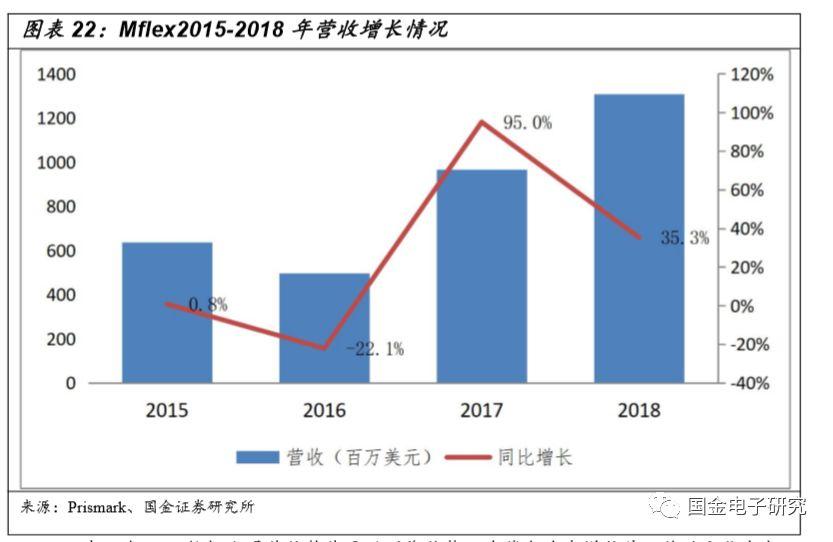

◾ 軟板、硬板齊發力,PCB業務快速發展:公司主要業務涵蓋印刷電路板、LED電子器件和通信設備等領域,產品廣泛應用於消費電子、電信、工業、汽車等領域。近幾年,公司通過外延收購實現了快速發展,2016年東山收購Mflex後,通過整合,在大客户中不斷增加新料號,目前在新款iPhone單機價值量已達到20多美元,營收大幅增長,2017年營收增長95%,2018年營收增長35%,預計未來2-3年將繼續保持快速增長。2018年,公司收購Multek,通過管理改善和大客户導入,成效顯著,老牌的通信PCB企業煥發了新的生機和活力,目前公司多層硬板已經順利通過國內通信設備商認證,明年有望實現大量供貨,高階HDI板也進展順利,有望導入國內大客户5G手機,目前華為、OPPO、vivo手機用高階HDI板基本上從台資PCB廠購買,公司具有較好的發展機會。

◾ 智能電子硬件創新不止,公司FPC業務大有可為:蘋果的iPhone、 iPad、Apple Watch、Airpods等電子設備採用大量的FPC軟板,蘋果每年 FPC 採購金額約佔全球市場需求一半以上的份額。蘋果iPhone單機FPC用量及價值量逐年提升,2019年蘋果iPhone 11 Pro MAX單機FPC價值量高達60美元。日本三大FPC公司仍佔據蘋果近50%的份額,近幾年,除藤倉略有增長外,旗勝和住友電工FPC營收均出現大幅下滑。我們認為,在消費電子FPC領域,技術更新較快,需要持續投入,日本公司在投入上較為謹慎,所以近兩年蘋果新料號的份額主要給了東山和鵬鼎,如3D Sensing、MPI、Airpods新料號等。日本公司在消費電子FPC業務上逐漸縮減,綜合來看,對於東山而言,不但可以獲取新料號較大的份額,而且老料號的份額還會不斷提升。展望明年,蘋果新機5G疊加創新大年,FPC、MPI、LCP會顯著提升,東山在新料號獲取上會有較好機會。蘋果iPhone11系列新機熱銷,公司四季度業績展望樂觀,明年上半年蘋果將推出iPhone SE2,公司有望淡季不淡,三季度開始備貨蘋果新機,三季度高增長可期。除了iPhone外,公司明年將有2個LCP料號導入Apple Watch,公司在Airpods、iPad裏料號也在不斷增加,Airpods銷量增長勢頭強勁,公司積極受益。

◾ 受益5G,積極擴產,增長動能強勁:公司計劃募集資金總額20億元擴產FPC(年新增40萬平米,主要定位大客户未來新料號)、高頻高速PCB(主要定位5G基站、高端服務器)、無線模塊(年新增無線通信模塊16萬個/年、無線點系統產能16萬個/年,將整合公司濾波器、天線、PCB、壓鑄產品,主要定位5G基站RRU和天線一體化(AAU)以及室內無線點系統(DOT)),項目達產後,將年新增營收43.3億元,年新增利潤2.84億元。我們認為,公司在通信模塊領域,具有較好的積累,並擁有華為、諾基亞、愛立信等一流客户,5G通信基站、高端服務器對濾波器、高頻高速PCB、天線等具有較好的需求,公司大力擴產,未來具有較好的增長動能。

估值與投資建議:

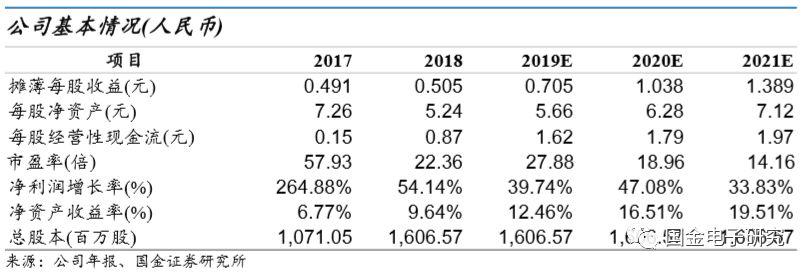

◾ 預計2019-2021年公司分別實現營收242、285、333億元,實現歸母淨利潤11.3、16.6、22.3億元,EPS分別為0.7、1.04、1.39元,現價對應PE為27.8、18.9、14.1倍,我們給予公司2020年30倍估值,“買入”評級,目標價31.2元。

◾ 風險:暴風應收賬款風險,蘋果手機銷量不達預期,Multek整合不達預期。

一、東山精密:PCB業務帶動公司快速成長

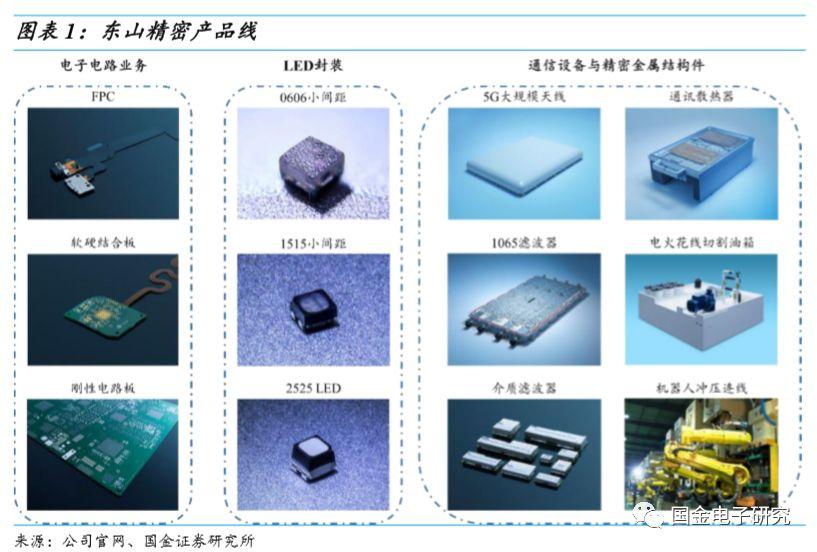

◾ 公司主要業務涵蓋印刷電路板、LED電子器件和通信設備等領域,產品廣泛應用於消費電子、電信、工業、汽車、AI等行業。

PCB業務:包括軟板FPC,硬板PCB,軟硬結合板;

LED封裝業務:包括各類小間距以及LED封裝;

通信設備與精密金屬結構件:包括天線、濾波器、陶瓷介質濾波器、衝壓線、鈑金等。

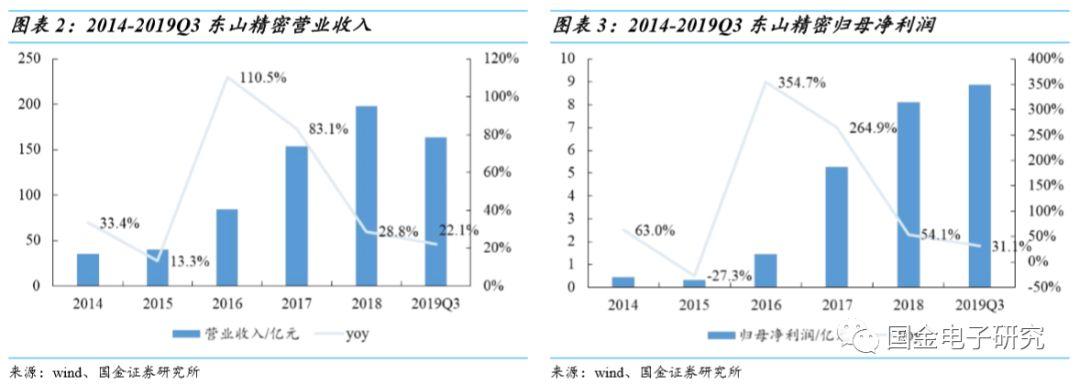

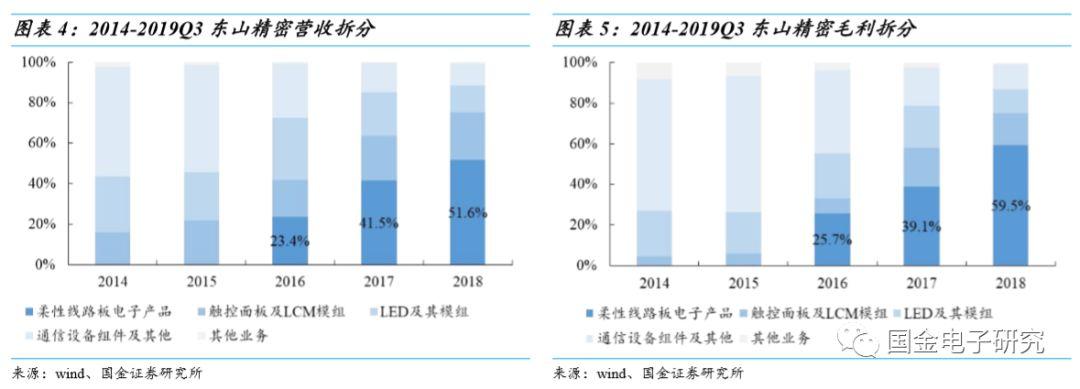

◾ 公司依靠自身業務的發展以及外延併購,過去五年實現快速成長。2014-2018年,公司營收復合增速54.0%,歸母淨利潤複合增速107.2%,主要來自於2016年並表MFLX;2019年前三季度,公司實現營收163.7億,同比增長22.1%,實現歸母淨利潤8.88億,同比增長31.1%。

◾ FPC業務業績節節攀升。自2016年收購MFLX以來,公司FPC業務營收和利潤快速提升,2018年FPC業務佔比公司整體營收為51.6%,毛利佔比為59.5%。

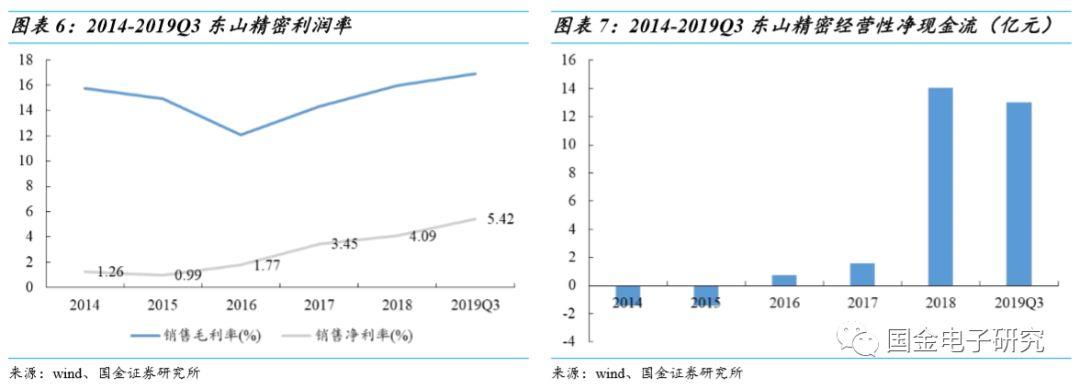

◾ 淨利率逐年提升,經營性淨現金流改善顯著。自2016年收購MFLX以來,公司毛利率和淨利率逐年提高,2019年前三季度,公司毛利率達到近五年新高的16.9%,淨利率則是達到了5.42%。2018年以來,公司經營性淨現金流顯著改善,2019年前三季度經營性淨現金流流入13.02億元,同比增長21.7%。

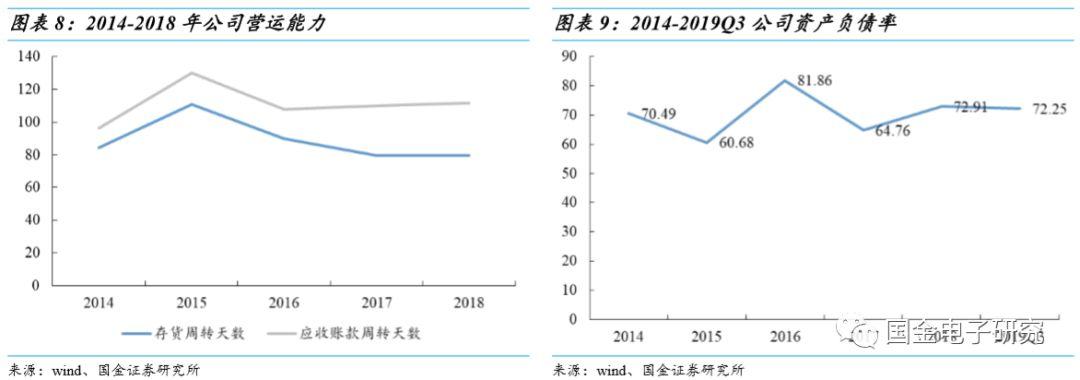

◾ 營運和回款能力有一定改善。自2016年收購MFLX以來,存貨週轉天數和應收賬款週轉天數小幅下降,整體看來較為穩定。2018年,存貨週轉天數為89天,應收賬款週轉天數為112天。

◾ 資產負債率是公司未來需要改善的指標。公司前期擴張速度較快,資產負債率始終維持在高位,中軸線在70%左右,2019年第三季度末,資產負債率為72.25%,近兩年高負債也導致了公司財務費用率較高,2018年和2019年前三季度公司財務費用佔比營業收入達到3.17%和3.28%,而2017年僅僅為2.35%。

二、智能電子硬件創新不止,公司FPC業務大有可為

2.1 蘋果電子產品內部設計緊湊,大量採用FPC軟板

◾ 小型化、輕薄化促使FPC在消費電子中快速滲透:目前各類消費類電子產品都要求集小型化、薄型化和高性能化於一身,利用FPC來減少空間,減輕重量,降低裝配成本是手機廠商的最佳選擇。

◾ 蘋果的iPhone、 iPad、Apple Watch、Airpods等電子設備採用大量的FPC軟板,蘋果每年 FPC 採購量約佔全球市場需求一半以上的份額。

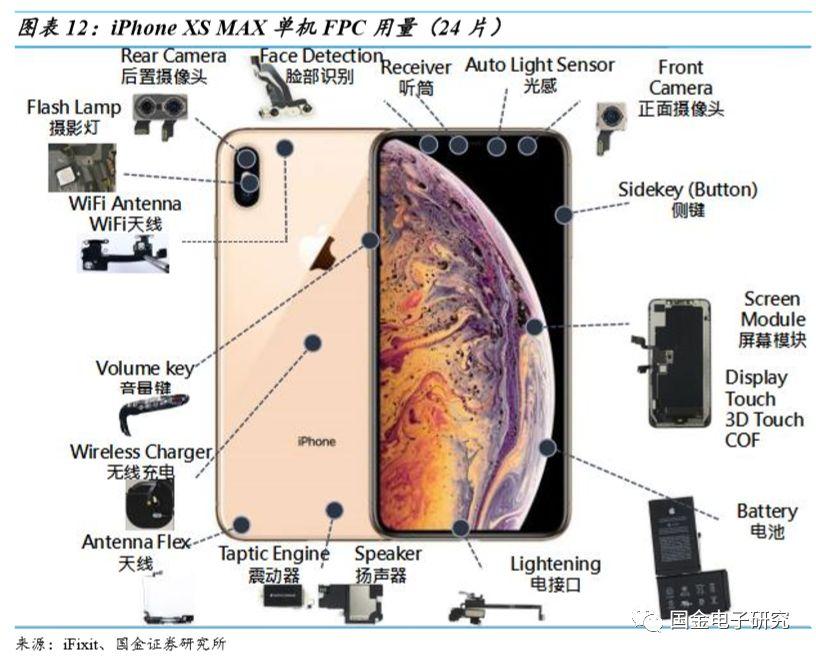

◾ 蘋果iPhone單機FPC用量及價值量逐年提升,2017 年 iPhone X 零組件迎來了全面升級,以 OLED 全面屏、3D 成像、無線充電為代表的功能創新使其 FPC 數量達到了 20 片以上,單機價值量從上一代的 25 美金大幅提升到 40 美金以上,隨着iPhone新機型功能的不斷升級,2019年蘋果iPhone 11 Pro MAX單機FPC價值量高達60美元。

◾ FPC 應用範圍全面覆蓋了3D Sensing、閃光燈&電源線、環境光、音量鍵 、天線、振動器、揚聲器、側鍵、攝像頭、主板、顯示和觸控模組等,iPhone XS MAX採用了24片FPC軟板。

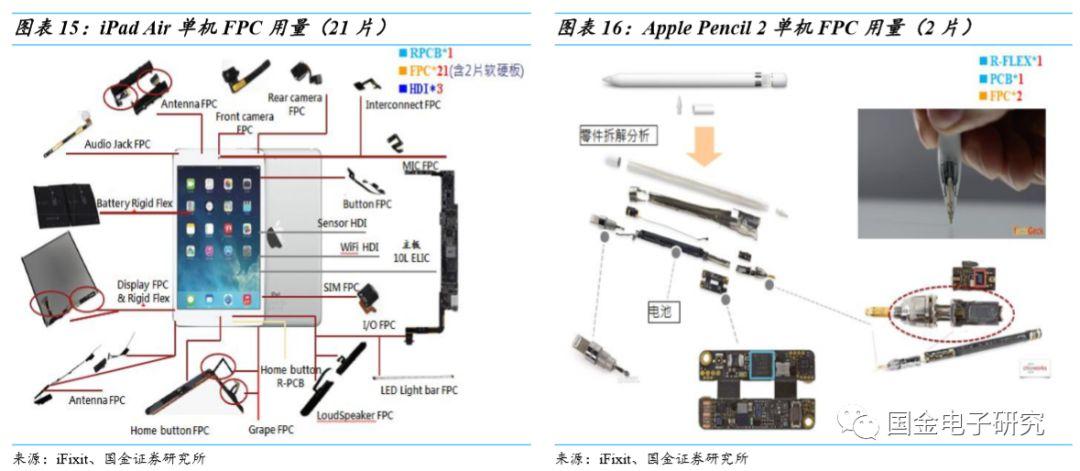

◾ 蘋果除了iPhone,其他電子設備也大量採用FPC軟板, Apple Watch Series4採用了1片SLP主板,12片FPC軟板,AirPods使用了1片主板,6片FPC軟板。

◾ iPad Air採用1片主板,2片軟硬結合板,3片HDI板,19片FPC軟板。Apple Pencil 2採用了1片軟硬結合板,1片主板及2片軟板。

2.2 安卓陣營手機FPC用量也在不斷增加

◾ 隨着電子設備向輕薄化方向發展,FPC用量在不斷增加,安卓陣營機型採用FPC的數量也在逐步增加。華為P20 Pro採用了2片主電路板,10片FPC軟板,OPPO Find X採用了2片主電路板,11片FPC軟板。

◾ VIVO NEX採用了2片主電路板,14片FPC軟板,Google Pixel 3採用了2片主電路板,11片FPC軟板。其中後置攝像頭、升降攝像頭馬達、屏下指紋、握力傳感器、Face ID用軟板均為這兩年創新新增應用。

◾ 我們認為,雖然智能手機不再增長,但是創新仍在繼續,更多的功能,更多的硬件,FPC軟板需求增長依然強勁,單機價值量還在提升,我們看好消費電子創新下的FPC軟板需求增長。

2.3 公司獲得大客户支持,FPC業務有望保持快速增長

◾ 2018年,全球第一大PCB廠是台灣臻鼎(鵬鼎),鵬鼎控股的產能全部在大陸,第二為日本旗勝/紫翔,東山精密的M-Flex位列第八,全球PCB市場佔有率約為2%。

◾ 東山收購Mflex後,通過管理整合,在大客户不斷增加新料號,目前新款iPhone單機價值量已達到20多美元,營收大幅增長,2017年營收增長95%,2018年營收增長35%,預計未來2-3年將繼續保持快速增長。

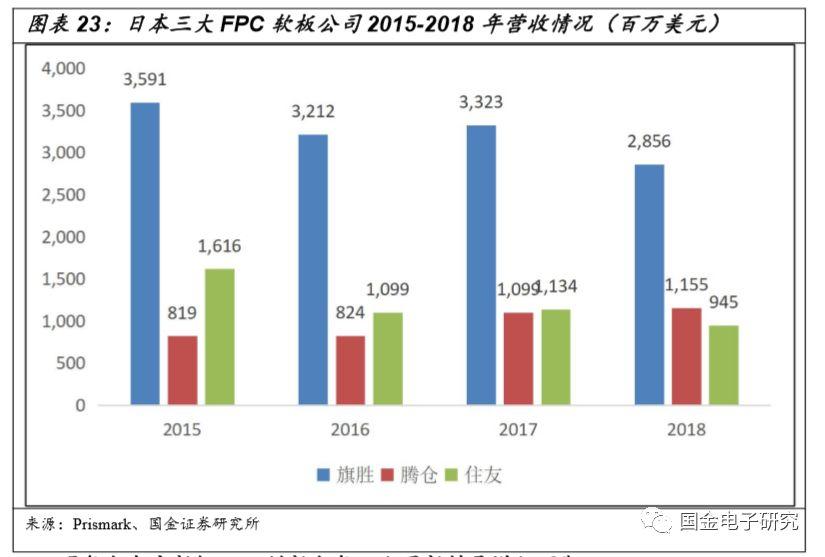

◾ 日本三大FPC軟板公司營收整體呈現下降趨勢,除藤倉略有增長外,旗勝和住友電工均出現大幅下滑趨勢,2018年,旗勝實現營收28.56億美元,較2015年的35.9億美元下滑20.46%,住友電工實現營收9.45億美元,較2015年的16.16億美元下滑42%。

◾ 我們認為,在消費電子FPC領域,技術更新較快,需要不斷的投入,才能跟上技術進步的節奏,日本公司在投入上較為謹慎,所以近兩年蘋果新的料號的份額主要給了鵬鼎控股和東山精密,如3D Sensing料號、MPI料號、Airpods新料號等。日本公司在消費電子FPC業務上有意縮減,轉而發展競爭壁壘更高的車用FPC市場,如旗勝,在車載FPC市場,佔有率超過40%,綜合來看,對於鵬鼎控股和東山精密而言,不但可以獲取新料號較大的份額,而且老料號的份額還會不斷提升,也會拿到老料號的新訂單。

2.4 明年大客户新機5G+創新大年,公司新料號增加可期

◾ 5G時代,MPI、LCP將各司其職,快速增長

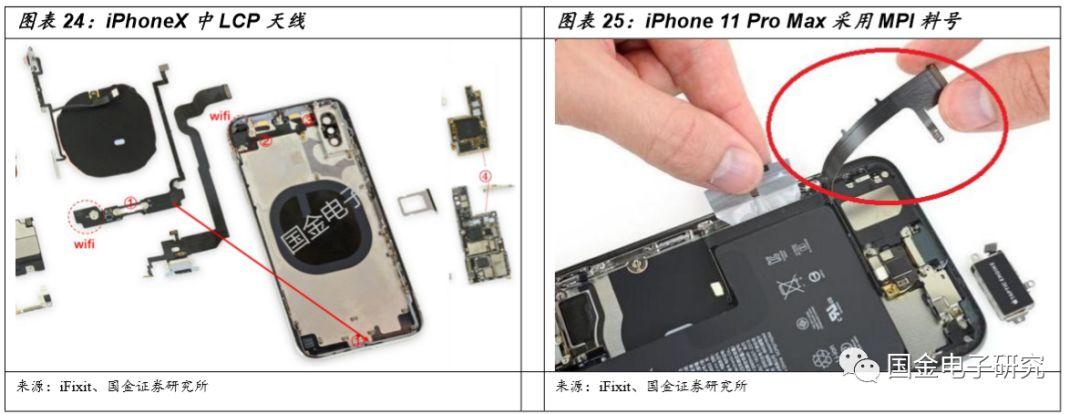

◾ 2017年iPhone X中使用的4塊LCP材料,分別是:上下天線模塊、3Dsensing攝像頭部分、兩層主板直接的鏈接部分,基於成本的考慮,2019年蘋果新機增加了MPI料號,替代了部分LCP料號。

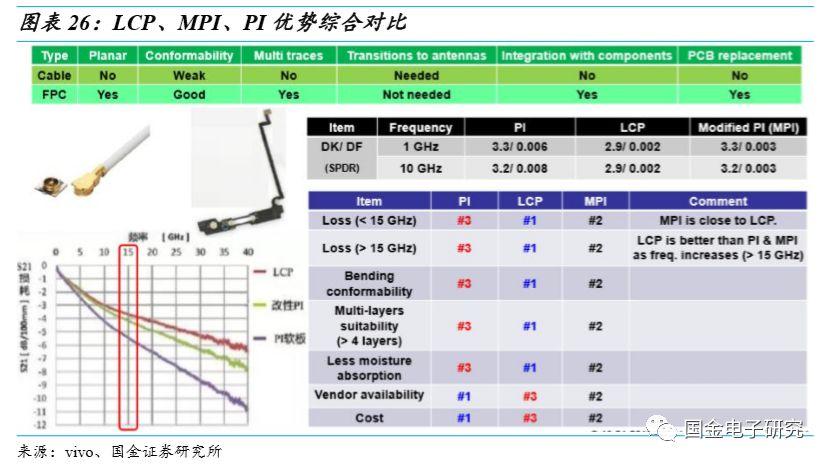

◾ 5G時代MPI和LCP會共存,中低頻採用MPI,高頻採用LCP。由於LCP短期由於價格較貴,而MPI在中低頻段具有性價比優勢,因此我們認為5G時代,中低頻將採用MPI,高頻將採用LCP,二者將會共存。

◾ LCP短期存在的問題:價格貴

◾ ① LCP材料短缺:目前LCP薄膜材料主要掌握在日系廠商手中,主要有Primatec和日商Kuraray,Primatec已經被村田收購因此材料僅供內部使用,唯一剩下Kuraray可以供貨其他廠商,且在供貨穩定度上仍有可能不佳。

◾ ②資本開支較大:LCP軟板層數更高,有些甚至到10層以上,必須使用激光打孔技術,機械設備投資遠高於傳統的軟板;因此綜合成本高。

◾ ③ 製造難度大,良率仍需提升:由於LCP較脆,製造模組環節中做彎折測試時,容易折斷,良率較低,由於本身LCP材料價格貴,這會進一步抬高成本。

◾ MPI的優勢:中低頻段性價比優勢

◾ MPI軟板的介電常數,吸濕性和傳輸損耗都介於PI軟板和LCP軟板之間,特別是隨着工藝的改進,在中低頻段,性能與LCP幾乎比肩,而價格相對LCP要便宜。

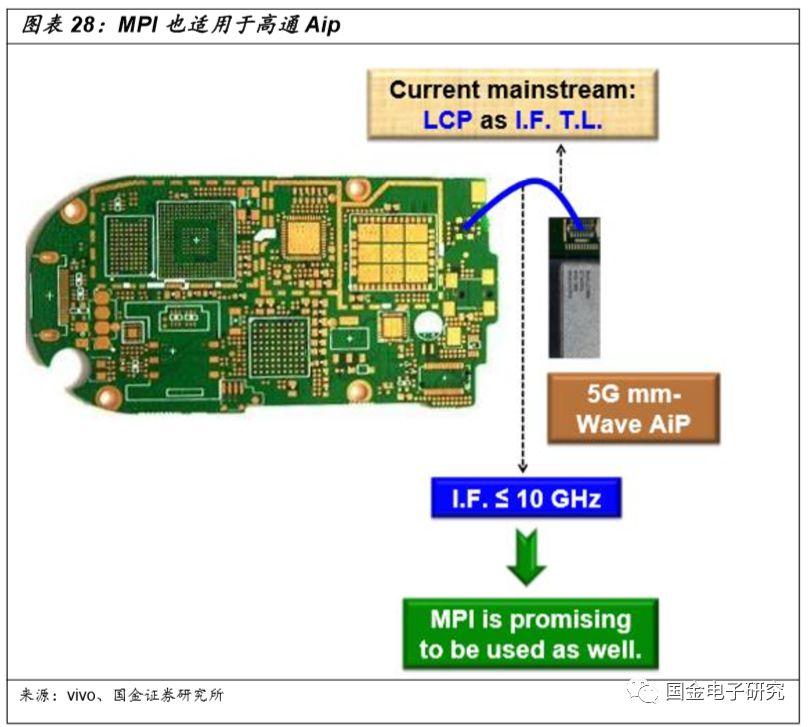

◾ 三星推出了5G手機S10,具有支持毫米波的版本,採用高通三顆Aip射頻模組,中間部分採用MPI連接。

◾ 高通推出5G毫米比Aip射頻模組,參考設計採用LCP連接,但是由於中間傳輸的信號小於10GHz,並非只能用LCP,所以也可以採用MPI連接。

◾ 整體來看,5G時代,MPI、LCP將各司其職,發揮優勢,具有較好的增長勢頭。我們研判蘋果明年5G手機將新增MPI及LCP的用量,5G毫米波機型有望採用MPI或者LCP連接,東山精密是蘋果iPhone11系列機型MPI的核心供應商,同時具有LCP製程能力,明年將拿到新款Apple Watch的2個LCP天線份額,明年在新款iPhone中也有望拿到MPI和LCP的新料號。

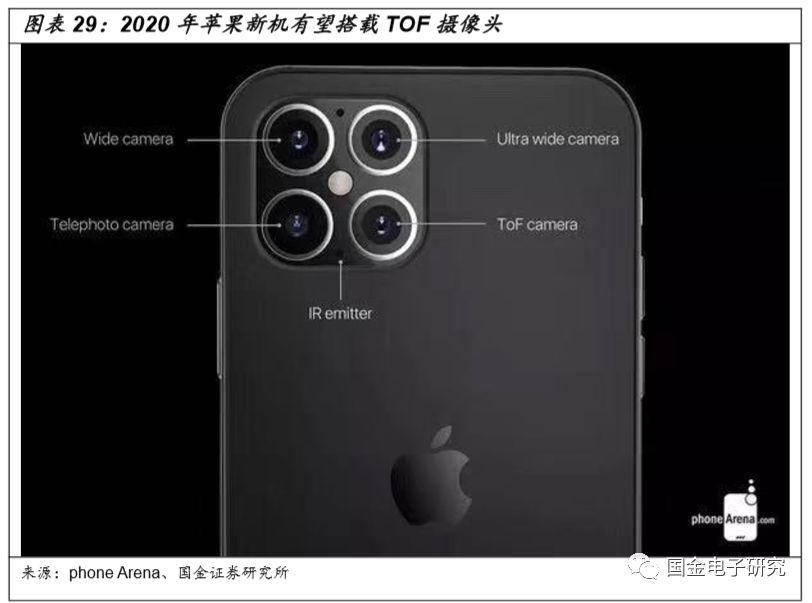

◾ 我們研判蘋果明年iPhone新機將搭載TOF攝像頭,有望增加新的FPC軟板。

◾ 整體來看,蘋果iPhone在持續創新,對於FPC軟板的需求一直在增加,蘋果新的料號聚焦A股兩大軟板廠,公司不斷投入,技術不斷進步,緊跟技術發展趨勢,產能也在持續增加,有望在蘋果中的份額不斷提升。

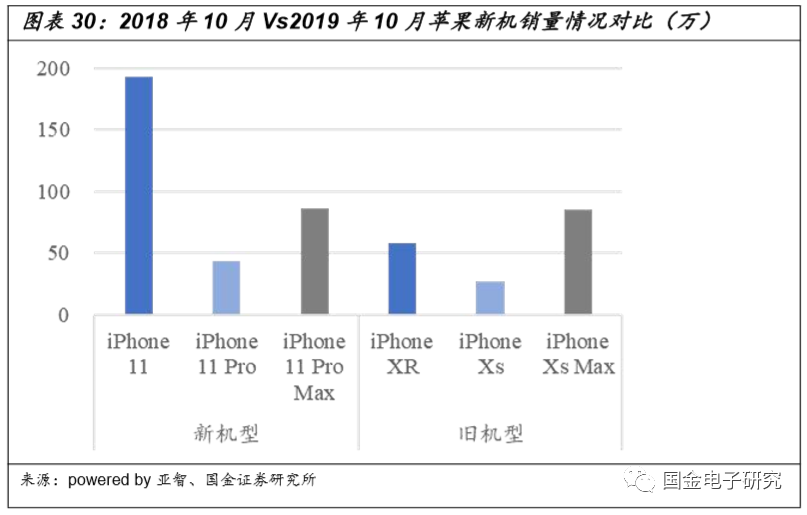

2.5 蘋果iPhone11系列新機熱銷,公司四季度業績展望積極樂觀

◾ 蘋果新機iPhone11系列新機降價銷售策略取得了積極的成效,9月,中國大陸市場蘋果手機新增設備數大幅上升,共新增設備433萬台,環比增長78%,同比增長28%,10蘋果手機銷量繼續高歌猛進,新增設備552萬台,環比增長28%,同比增長63%。

◾ 我們認為,今年新機iPhone11系列新機銷售勢頭良好,蘋果在產業鏈也追加了訂單,公司四季度業績展望積極樂觀,明年上半年蘋果將推出iPhone SE2,公司有望實現淡季不淡。

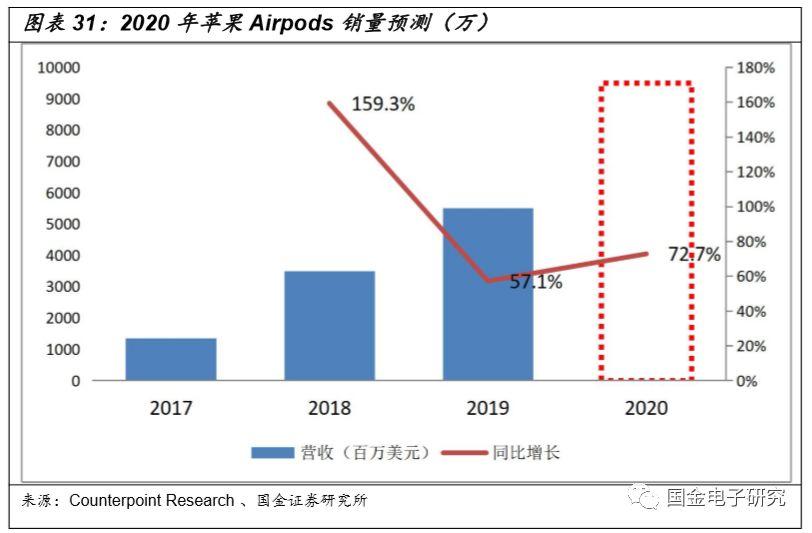

◾ Airpods增長勢頭強勁,公司積極受益

◾ 蘋果Airpods銷量增長勢頭強勁,預計2019年銷量將達5500萬台,較2018年增長57%,2020年銷量有望繼續高速增長。Airpods單機採用FPC軟板單機價值量超過6美元,公司作為核心供應商,有望積極受益。

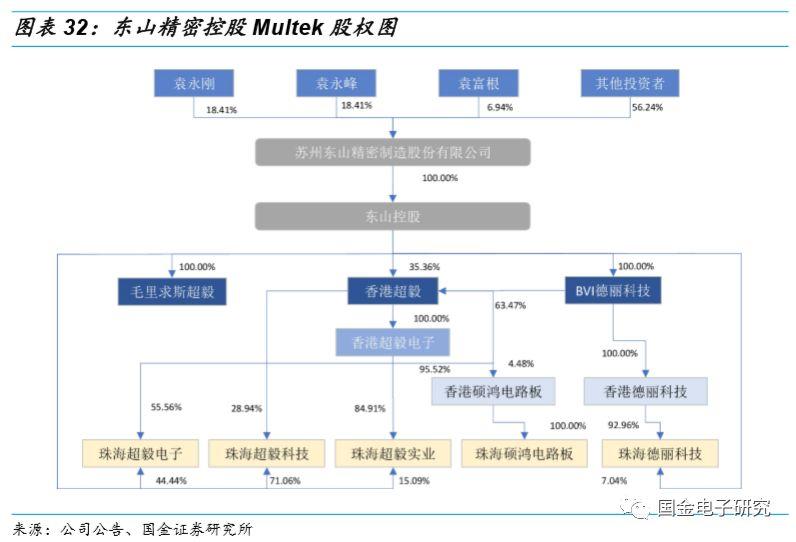

三、硬板迎接5G爆發,Multek煥發新的生機與活力

◾ 公司於2018年收購國外硬板廠商Multek(超毅)100%股權,成功進入硬板和軟硬結合板市場,成為兼具軟硬板供應能力的優質廠商。Multek是全球供應通信、消費電子類PCB板的一流供應商,其中通信板塊正遇5G基建大機會,我們認為公司作為長期供應通信設備商的老廠,5G將為公司帶來高成長機會。

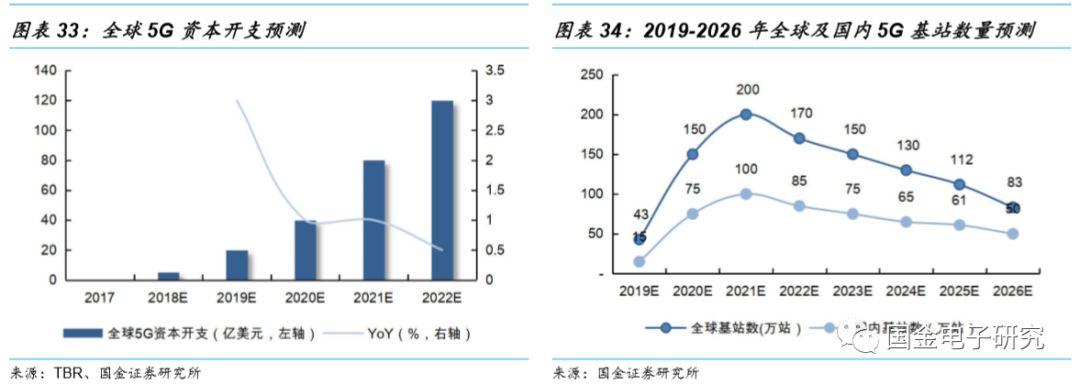

3.1 5G帶動需求景氣,相對4G增長141%

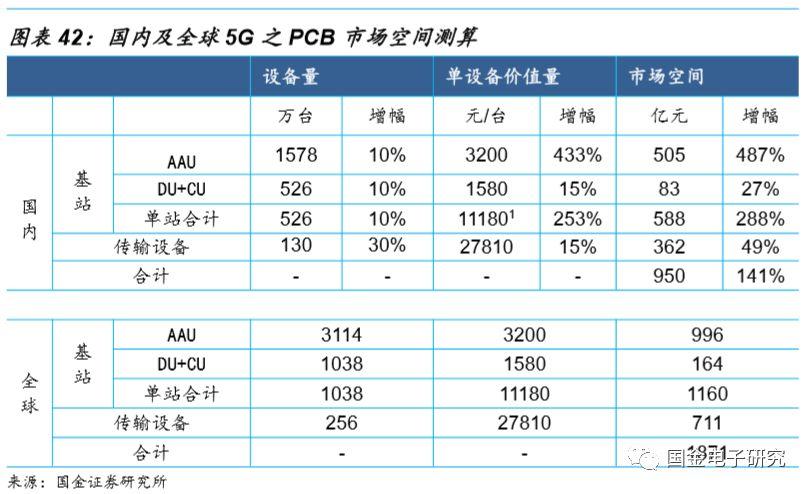

◾ 5G建設將拉動上游產業鏈景氣度。5G帶來的通信技術演進最終將體現在通信設施的換代和重建,根據TBR預測,全球5G資本開支在2020年將達到120億美元,並且根據賽迪顧問預計中國國內基站數量將是4G基站的1.1~1.5倍,我們估算全球和國內5G基站建設量將達到1038萬和526萬站[ 估算主要基於三個假設:1)根據4G的建設節奏並考慮到5G更大投資和加速建設的預期,因此我們預計5G建設週期將從2019年持續至2026年,建設高峯期為2019-2021年,2021年達到單年新建量峯值;2)根據賽迪顧問發佈的《2018年中國5G產業與應用發展白皮書》中預計中國國內基站數量將是4G基站的1.1~1.5倍,按運營商至2018年合計建站478萬4G基站、保守估計1.1倍進行計算,國內5G基站總量將達到526萬站;3)4G時期國內基站數量佔全球基站數量的比例為50%,考慮到2019年韓國等地區基站建設較快、中國大陸後起發力快且市場更大,因此假設2019-2026年國內5G基站數量佔全球5G基站數量的比例為35%、50%、50%、50%、50%、50%、55%、60%],可預見5G將在未來5年顯著拉動整個產業鏈景氣度。

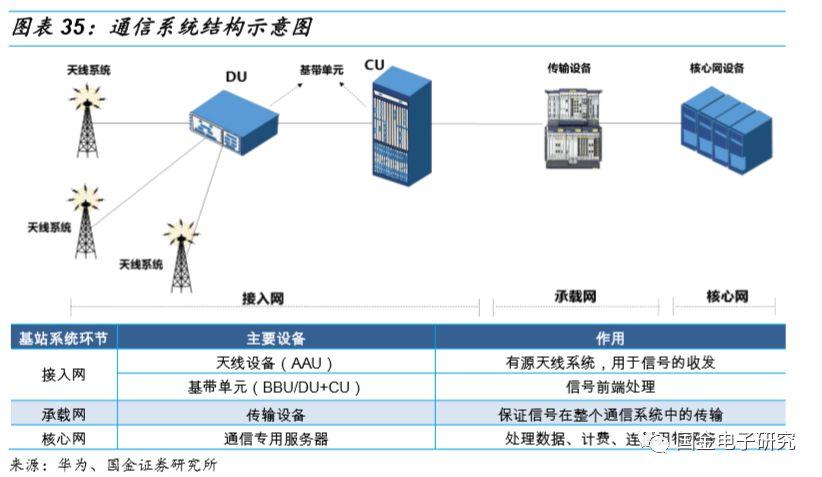

◾ 具體來看,通信領域中涉及PCB和覆銅板的主要是通信系統中的通信設備,包括接入網的基站設備(天線系統AAU和基帶單元DU+CU)、承載網的傳輸設備和核心網的設備。

◾ 通信系統中各設備將涉及不同類型的PCB板機會:

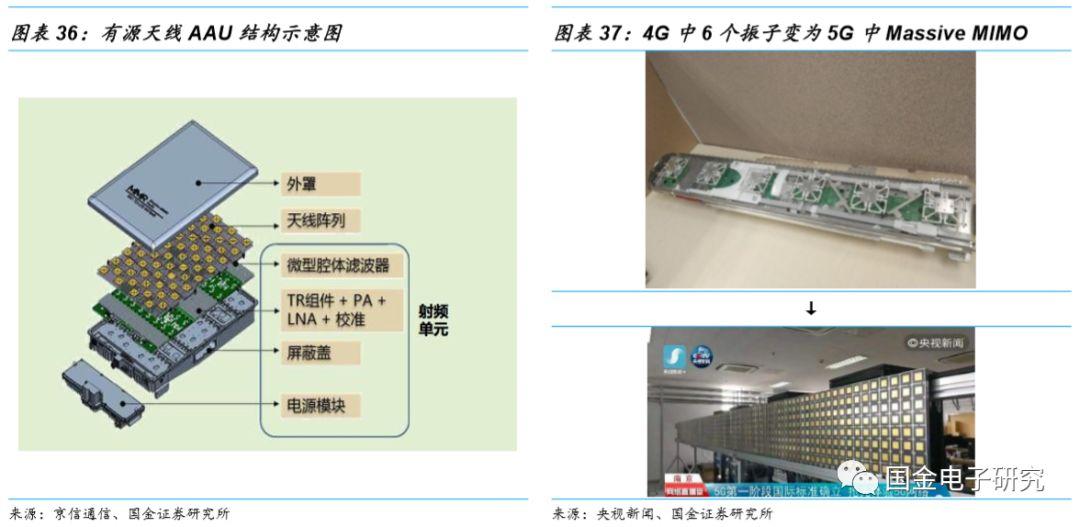

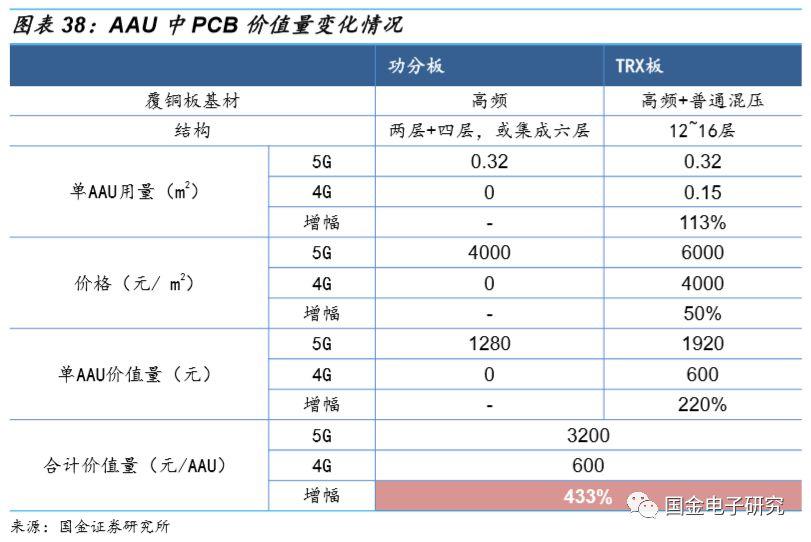

◾ 1)AAU中天線板和TRX板將迎來量價齊升機會。5G基站設備中的有源天線AAU,主要是由外罩、天線陣列、射頻單元組成,其中天線陣列和射頻單元由PCB組成,即天線板和TRX板。天線板和TRX板將迎來量價齊升的變革性增長機會,其邏輯在於一方面5G信號頻段提升,導致天線板和TRX板中需要用到高頻和高速材料,另一方面由於5G基站天線需要相對更大的網絡容量而引入Massive MIMO,陣面面積大幅度增加(從以往的0.15平方米增至0.32平方米)。

◾ 據產業鏈數據,功分板價格約為4000元,TRX板的價格約為6000元(4G價格約為4000元,增幅達到50%)。

◾ 綜合上述量價的變化趨勢,我們可以推算出每台AAU中PCB價值量將達到3200元,相對4G天線系統中價值量增加433%,可見AAU之PCB是5G中非常重要的成長板塊。

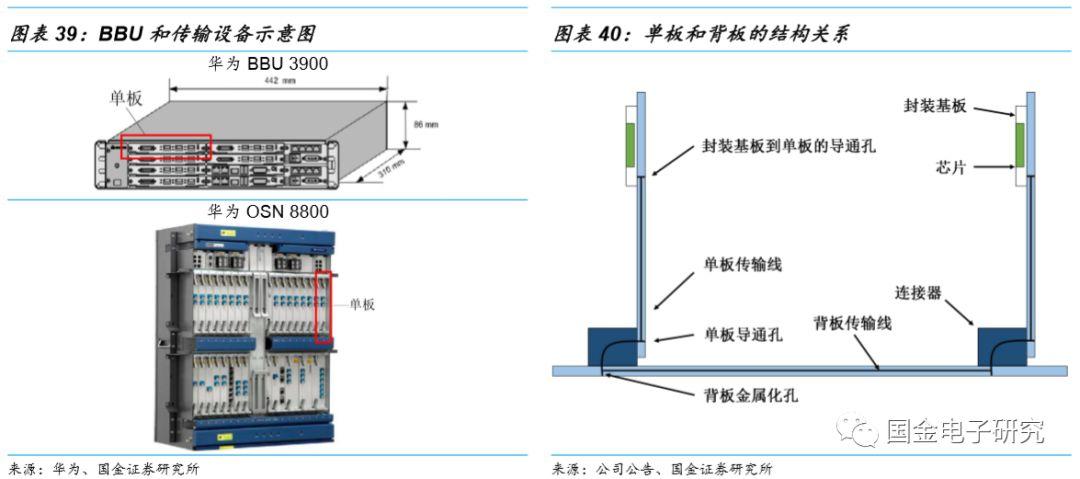

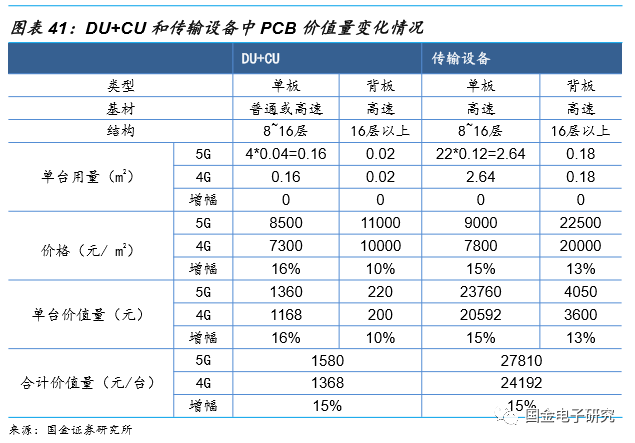

◾ 2)其他設備覆銅板邏輯是高速替代普通。5G基站設備中基帶單元DU+CU、承載網絡中的傳輸設備以及核心網設備的物理形態比較相似,主要由插板組成,其中包括單板(業務處理板和主控傳輸板)和背板(用於導通各個單板之間的電信號)這兩種類型,其增長邏輯主要在於5G要求更高的容量和更高的傳輸速度,使得損耗較低的高速PCB板會替代部分普通PCB板,價值量得到提升。

◾ 根據產業鏈數據,有線通信段大設備中PCB的用量變化不大,但由於有高速替代普通的趨勢,單價會相對提升10%~20%,因此綜合下來,我們測算有線設備中的需求量將達到相對4G將提升15%。

◾ 綜上,我們可以看到設備量增疊加單台設備PCB價升,國內及全球通信PCB市場空間將達到950億元(相對4G增加141%)和1871億元,可見5G中PCB市場空間廣闊。值得一提的是,增長主力來自於基站中的AAU,1個基站總共11180元的PCB中有9600元(3200*3=9600)來自AAU,並且AAU之PCB相對4G增幅達到487%,是所有設備中增幅最大的部分,國內和全球市場空間也達到505億元和996億元的高值,因此可以説誰把握住基站端之PCB的市場機會,誰就把握住了5G中的彈性增長機會。

3.2 老牌通信PCB企業迎新生,通過大客户認證擁抱5G機會

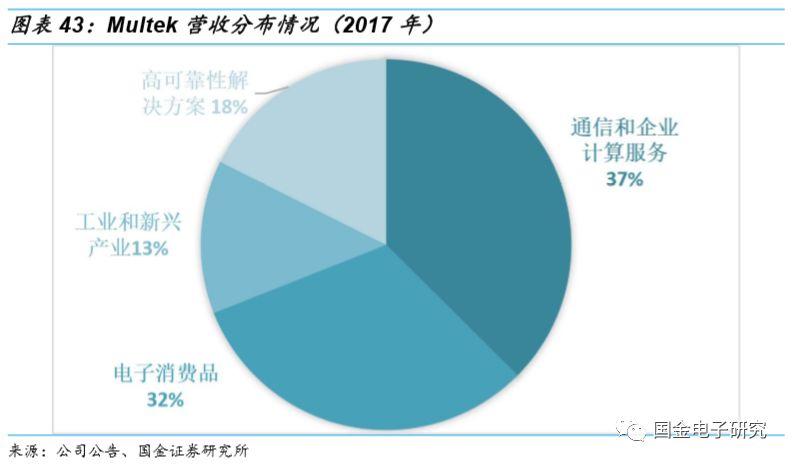

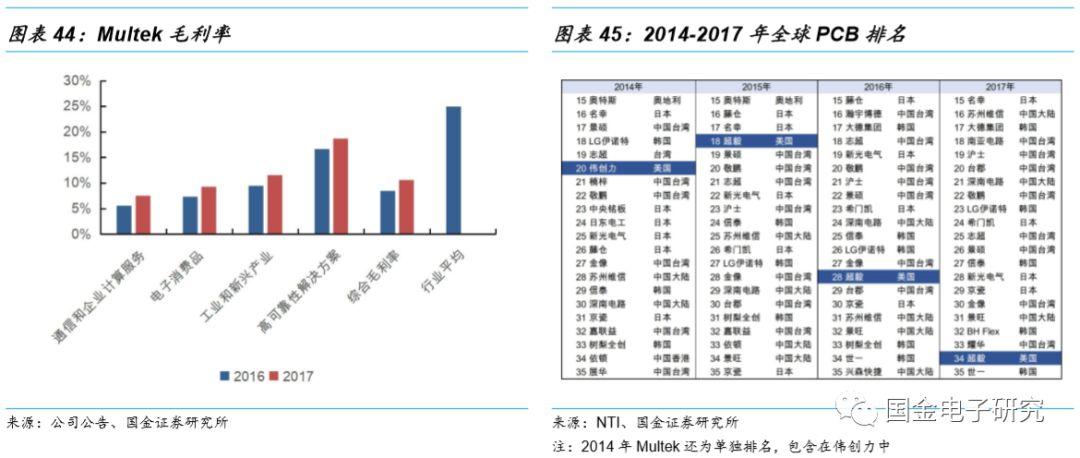

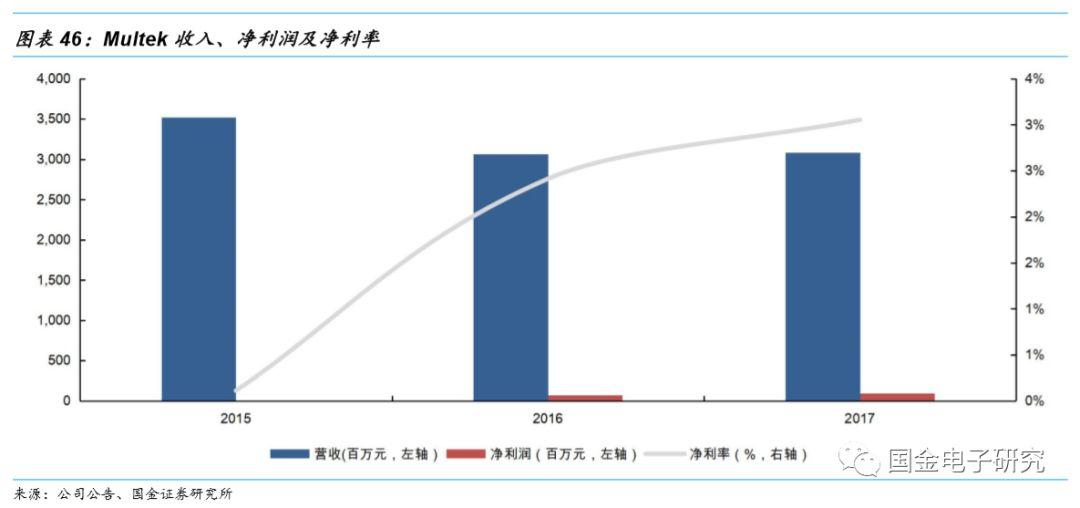

◾ 公司於2018年8月正式收購併表Multek資產(中文名為超毅,後簡稱為Multek),硬板業務主要通過Multek實體開展。Multek原本是偉創力旗下主要做PCB的子公司,供應剛性電路板、剛柔結合電路板、柔性電路板等產品。從Multek的2017年營收結構我們可以看到,Multek主要供應通信類PCB,在2014年曾是全球排名第20的全球龍頭PCB廠商,下游客户涵蓋愛立信、諾基亞、思科等全球主要通信設備製造商。

◾雖然Multek在通信類板材有深厚的技術積累,但由於國外企業在人力成本、管控能力相對較差,所以毛利率較差,加上來自成本管控能力較強的中國廠商的競爭壓力,因此無論是全球排名還是營收都嚴重承壓。

◾ 雖然Multek以往業績承壓,但我們看到公司在2016和2017年通信行業需求回暖時淨利率實現大幅度的提升,這説明Multek作為老牌的通信PCB企業,仍然在通信領域具有強大的競爭力,只要管控能力得到提升,將煥發新生氣。東山精密作為本土資深的電子企業,能夠在人力成本、工業管控、客户關係方面幫助Multek崛起,在這樣的配合下,公司有望能夠在通信等下游領市場佔有一席之地,目前公司已經順利通過國內通信設備商認證,公司計劃投資6.59億元,實施 Multek 5G高速高頻高密度印刷電路板技術改造項目,將新增高速高頻高密度印刷電路板產能20萬平方米/年,主要應用於5G基站、服務器等,完全達產後預計年營收8.9億元,淨利潤0.7億元,有望擁抱5G實現高成長。

四、募擴產FPC、高頻高速PCB、無線模塊,增長動能強勁

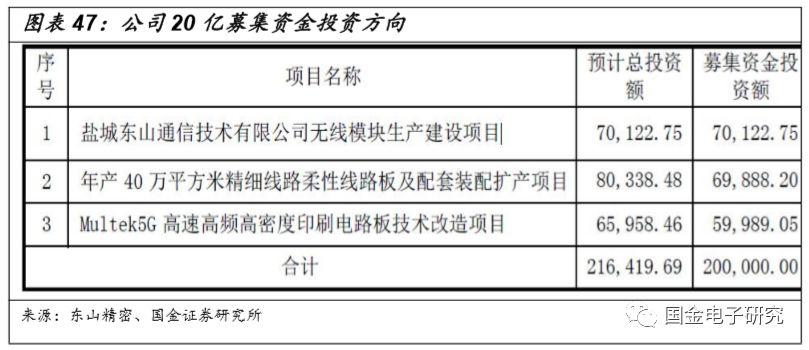

◾ 公司計劃募集資金總額20億元投向三大項目:

◾ (1)鹽城東山通信技術有限公司無線模塊生產建設項目:計劃投資7.01億元,將新增無線通信模塊產能16萬個/年,無線點系統產能16萬個/年。達產後預計年營收15.2億元,利潤1.04億元。公司在濾波器、天線、PCB、壓鑄等組件產品具有較好的技術積累,將整合資源,開發無線模塊產品,產品主要定位4G基站遠端射頻處理單元(RRU),5G基站RRU和天線一體化(AAU),考慮到5G時代,通訊信號傳輸頻率增高,穿透能力減弱,公司將研發和生產室內無線點系統(DOT),以有效解決移動通信室內覆蓋問題。

◾ (2)年產40萬平方米精細線路柔性線路板及配套裝配擴產項目:計劃投資8.03億元,將新增年產40萬平方米精細線路柔性線路板及配套裝配生產能力,完全達產後預計年營收19.2億元,淨利潤1.1億元。公司主要考慮到未來在大客户承接新的料號,以及老的料號份額提升及老的料號訂單轉移,此外,汽車領域需求也越來越多,公司是特斯拉Model 3的電池FPC核心供應商,隨着Model 3的產能釋放,公司將積極受益。

◾ (3)Multek 5G高速高頻高密度印刷電路板技術改造項目:計劃投資6.59億元,將新增高速高頻高密度印刷電路板產能20萬平方米/年,主要應用於5G基站、服務器等,完全達產後預計年營收8.9億元,淨利潤0.7億元。Multek由於生產設備老化、生產成本提高、生產效率降低等問題,近幾年發展平淡。公司收購Multek後,對部分現有生產線進行技術改造,通過新增國內外先進的工藝設備,改進工藝流程,提升工藝技術水平,優化生產流程,提高產品的良率和質量,改善生產效率,進一步提升產品產能,特別是5G用印刷電路板等市場前景較好的產品,降低生產成本,進一步提高公司核心競爭力。

五、盈利預測與投資建議

5.1 盈利預測

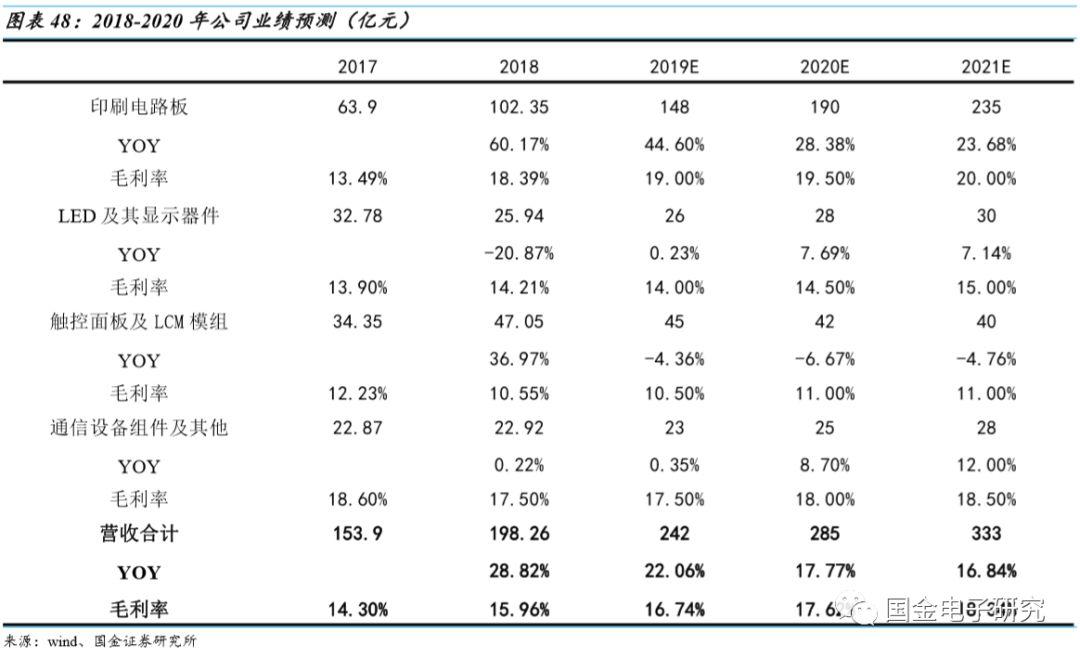

◾蘋果iPhone11系列新機熱銷,蘋果四季度進行了加單,展望公司四季度業績積極樂觀,明年上半年,蘋果將推出iPhone SE2,公司有望淡季不淡,三季度開始蘋果新機備貨,公司有望拿到明年蘋果新機料號,老料號的份額也將提升。Multek明年有望在國內通信設備客户方面取得積極進展,實現批量銷售,公司定增完成後,財務費用有望下降,2020年,公司業績有望實現快速增長。

◾ 預測2019-2021年公司分別實現營收242、285、333億元,同比增長22.1%、17.7%、16.8%;實現歸母淨利潤11.3、16.6、22.3億元,同比增長39.7%、47.1%、33.8%。

5.2 投資建議

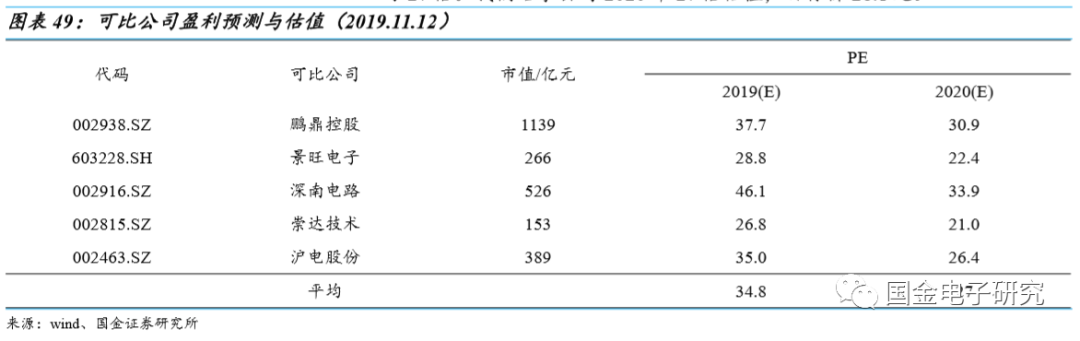

◾ 預測公司19-21年EPS分別為0.7、1.04、1.39元,現價對應PE為27.8、18.9、14.1倍,根據wind一致預期,行業可比公司2020年平均PE為27倍。我們給予公司2020年30倍估值,“買入”評級,目標價32.1元。

六、風險提示

◾ 暴風應收賬款風險;

◾ 蘋果手機銷量不達預期,產業鏈價格下降風險;

◾ FPC、MPI、LCP,2020在大客户獲取新料號不達預期風險;

◾ Multek整合不達預期,產能利用率不足,毛利率不及預期;

◾ 高頻高速PCB市場開拓時間週期長,拓展緩慢,國內大客户開拓不達預期;

◾ 汽車銷量下滑,車用PCB業務下滑風險;

◾ 傳統PCB業務競爭激烈,毛利率下滑風險。