作者:恒大研究院 任泽平 甘源 石玲玲 刘宸

来源: 泽平宏观

事件

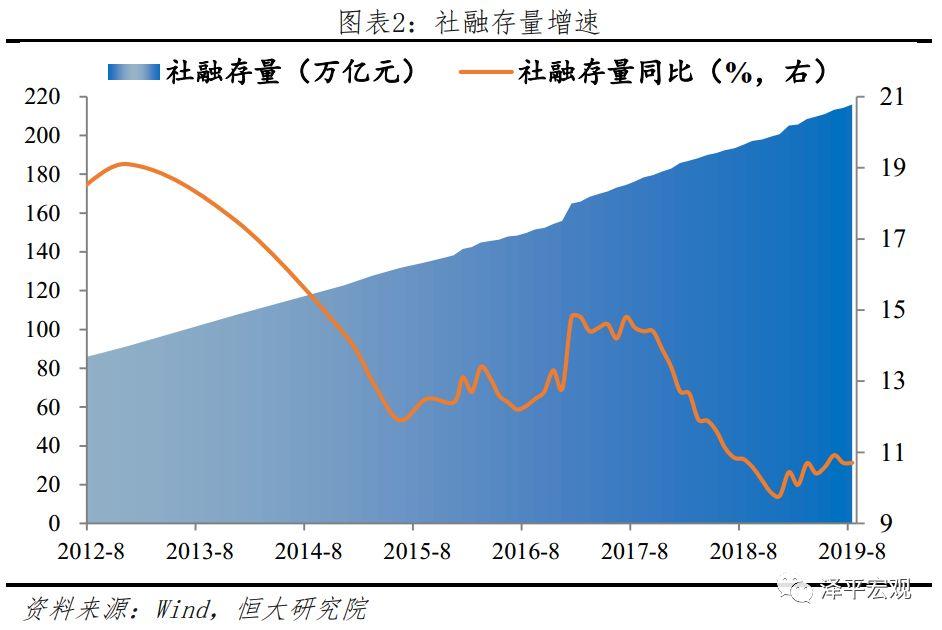

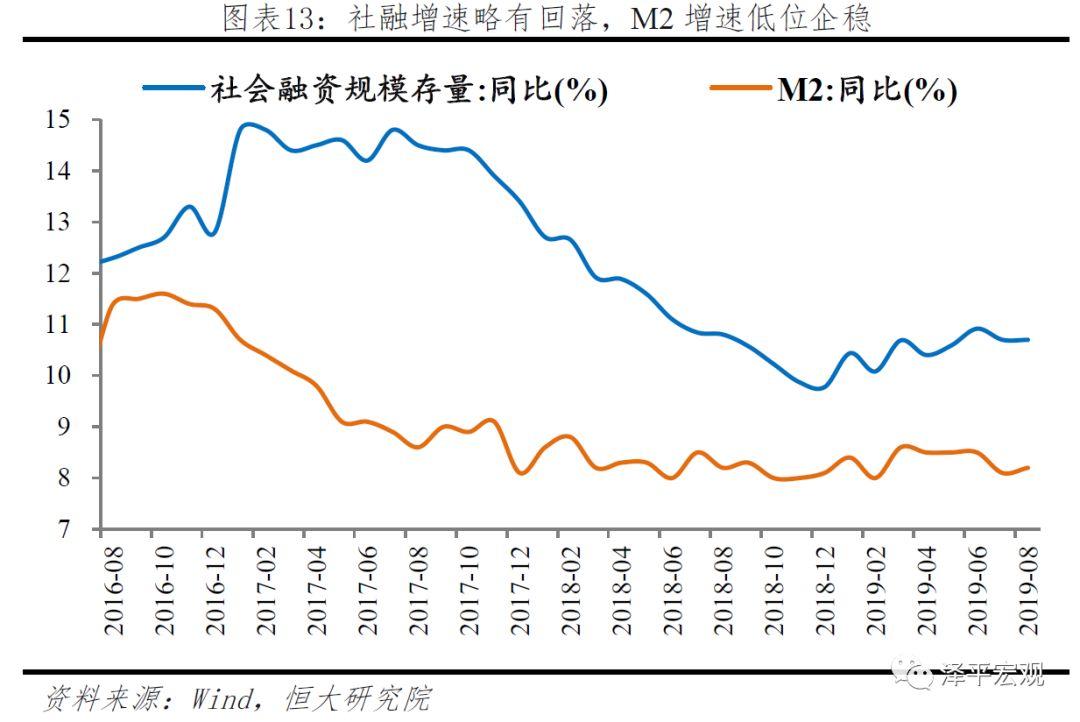

8月末社会融资规模存量为216.01万亿元,同比增长10.7%,新增社会融资规模1.98万亿元,同比多增376亿元;新增人民币贷款1.21万亿元,同比少增665亿元;广义货币M2增长8.2%,狭义货币M1增长3.4%。

解读

1.核心观点:实力预测:我们前瞻性判断了这一轮经济下行和货币宽松周期,引发了市场关于“该不该降息”的大讨论

1)6月份数据出来以后,市场一片“经济企稳”“企稳回升”“超预期”的声音,我们发布震撼全市场的报告《充分估计当前经济金融形势的严峻性——全面解读6月经济金融数据》(7月21日):近期的先行指标纷纷下滑,比如房地产销售、土地购置和资金来源回落,PMI订单和PMI出口订单下滑,一系列房地产融资收紧政策密集出台,而且经济金融结构正在趋于恶化。随后7、8月份经济金融数据全面回落。

7月份数据公布以后,市场仍然沉浸在“降息降准就是大水漫灌”的错误认识中。我们再度前瞻性提出《该降息了!——全面解读7月经济金融数据》(8月15日):当前经济下行压力加大,全球降息潮,汇率破“7”,核心CPI保持稳定,PPI负增长通缩企业实际利率上升,表明货币宽松的空间已经打开。在《金融形势严峻,何时降息降准?——点评7月金融数据》(8月13日)中我们认为:7月社融、信贷、M2数据全面回落,宽货币到宽信用政策效果较差,原因无非是企业实际利率并未下降、流动性投放渠道收窄、资产价格低迷难以起到抵押放大器效应,社融领先实体经济和投资,意味着下半年到明年上半年经济下行压力较大。随后8月17日央行通过LPR改革市场化降息,9月6日全面降准+定向降准,国务院强调加大逆周期调节力度。

作为从事了20年宏观形势分析的研究员,深刻地感受到,一致预期是多么不靠谱,随波逐流是最容易的,即使错了也可以找理由“大部分人都是这么说的”,但却是没价值的。独立客观专业的研究是一种信仰。

最近由我们前瞻性报告引发的市场关于“该不该降息”的大讨论,在某种程度上是非常有意义的,有助于大家一起深入对经济形势判断、逆周期调节力度节奏、宽货币宽信用政策关系、供给侧改革措施完善调整等问题的研究和认识。我们都深爱这个国家,大家一起发挥专业精神,建言献策,共渡难关。

不要试图去猜测打探货币政策当局“会干什么”,而应该判断“应该干什么”。

2)我们预计2019年下半年-2020年上半年经济将再下台阶。2019年下半年受库存周期复苏和基建的部分支撑,经济下行斜率较缓、韧性较强,但2020年上半年将出现库存周期、房地产周期和世界经济周期同时下行的叠加,经济下行斜率较大。

我们建议:未来随着中美贸易摩擦冲击、经济下行加大、PPI通缩企业实际利率上升,货币政策需宽松的空间已经打开,并控制好节奏和力度,配合好财政金融等宽信用政策。9月6日降准后可观察一下货币政策数量工具的效果,不一定要像部分市场分析的“降准之后还有降准”,后面可配合价格工具和宽信用政策。从各方面条件看,目前货币政策价格工具的时机已经成熟,可以通过多次小幅下调LPR利率降低企业实际贷款利率。高度重视货币政策传导渠道的疏通。及早下达明年专项债部分新增额度。

同时,中央对房地产的定调是“三稳”,不是“三松”也不是“三紧”,老成谋国是时间换空间,当前一方面要防止货币放水带来资产泡沫,另一方面也要防止主动刺破引发重大金融风险,用时间换空间、寻找新的经济增长点、扩大改革开放、调动地方政府和企业家积极性。

当然,货币财政政策主要是促进短期经济平稳运行,长期经济高质量增长根本上要靠改革开放,贸易战本质上是改革战:大规模减税降负降低企业居民负担、以更大决心更大勇气扩大新一轮开放、以竞争中性推动国企改革、以人地挂钩和金融稳定构建新住房制度体系、进行重大理论创新突破鼓舞民营经济信心、明确高质量考核并适当容错促进地方政府万马奔腾。

3)从总量数据来看,金融数据企稳,近期加大逆周期调控和LPR形成机制改革效果初现。8月新增社会融资规模1.98万亿元,同比多增376亿元,存量社融同比增速持平在10.7%;新增人民币贷款1.21万亿元,同比少增665亿元;M1、M2同比增速3.4%和8.2%,环比提升0.3和0.1个百分点。

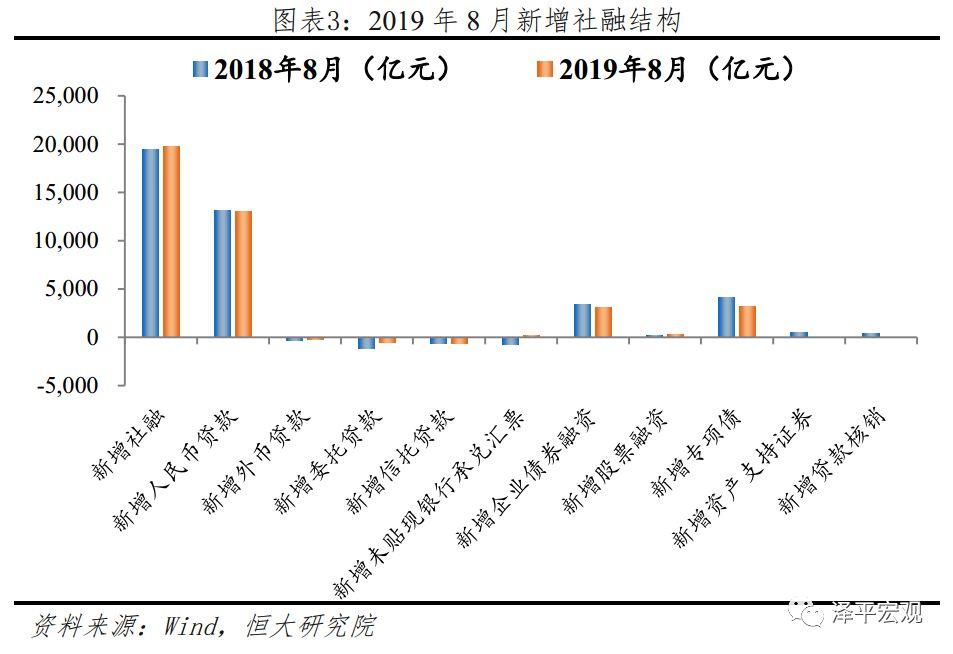

从社融结构来看,LPR改革带动企业中长期贷款回暖,宽信用叠加低基数带动表外融资降幅收窄。从信贷结构看,居民短期贷款、票据融资是信贷少增的主要拖累;LPR改革,贷款利率下行预期带动企业中长期贷款回暖。

预计逆周期加码将稳定社融增速。对实体经济的贷款受宏观经济下行影响而呈现疲软态势;宽信用叠加低基数有望支撑非标融资,但考虑到房地产信托收紧的负面影响,表外融资难以显著改善;2020年专项债额度“提前下发”是四季度社融增速的支撑因素,有望对冲信贷疲软。

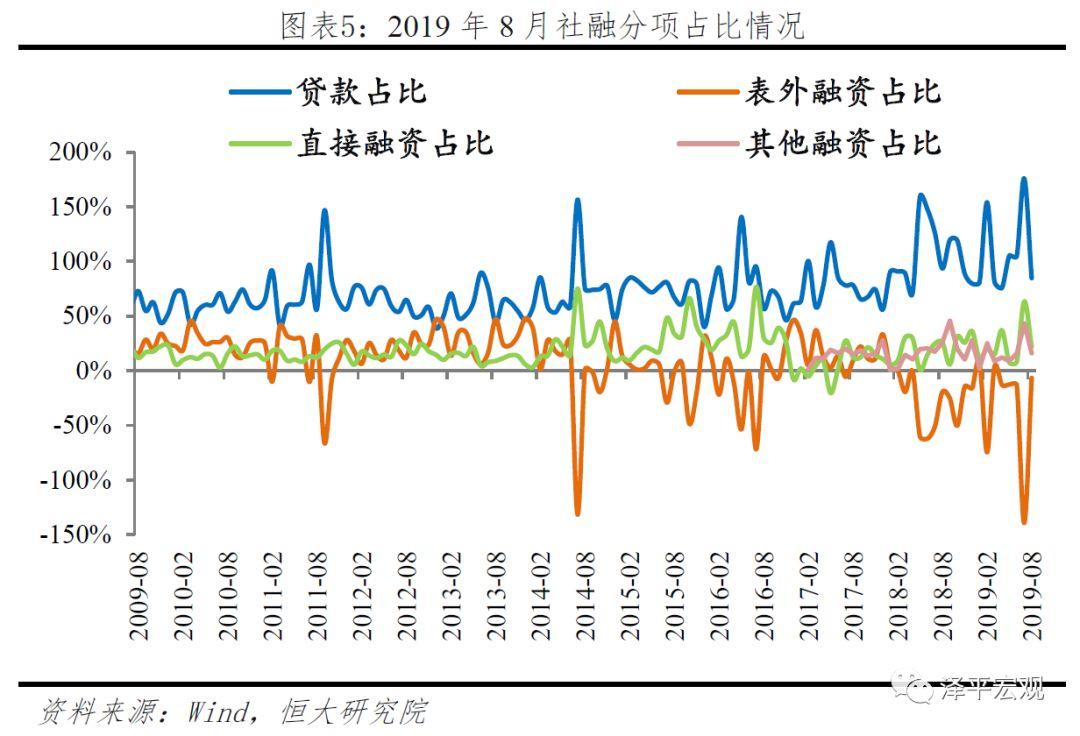

2、8月存量社融增速10.7%,与7月持平。结构方面,企业中长期贷款改善,表外融资降幅收窄。

加大逆周期政策,8月社融增速持平。8月20日,LPR形成机制改革首次报价,1年期LPR为4.25%,比原来基准利率下降了10个BP。加大逆周期政策,8月新增社会融资规模1.98万亿元,同比多增376亿元,存量社融同比增速10.7%,与7月持平。

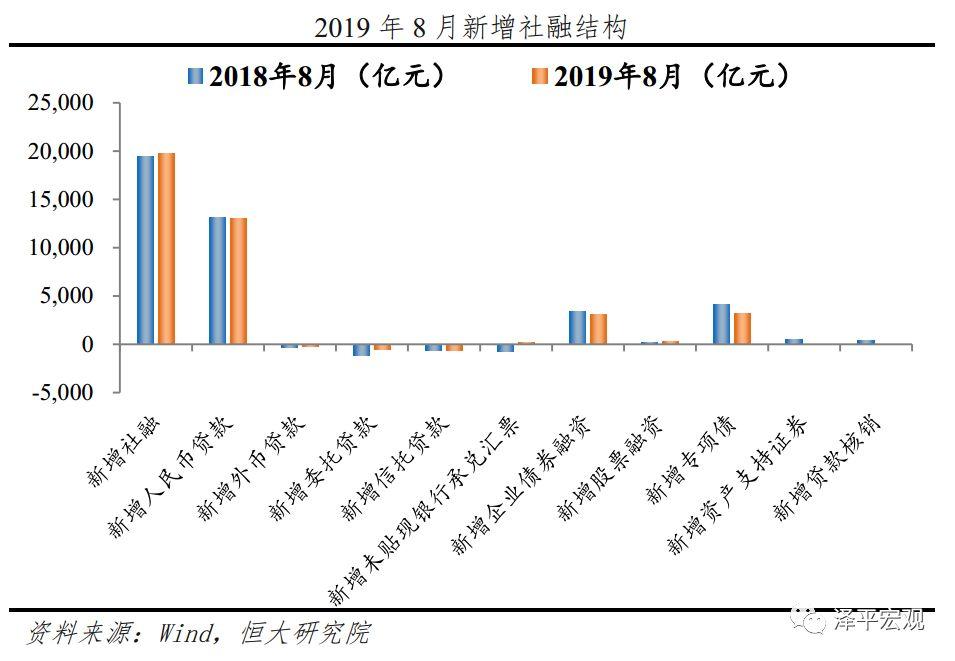

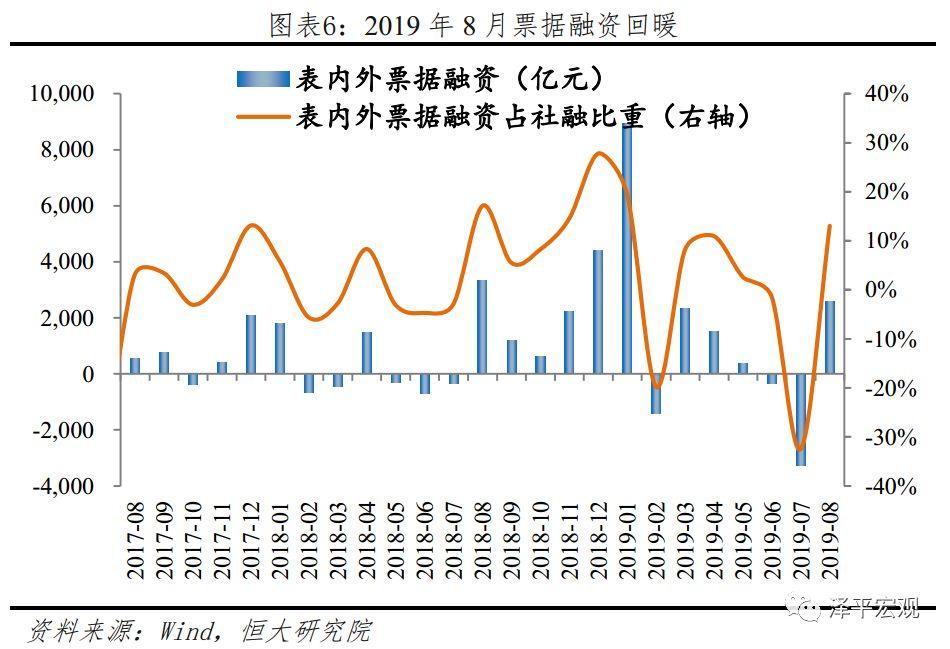

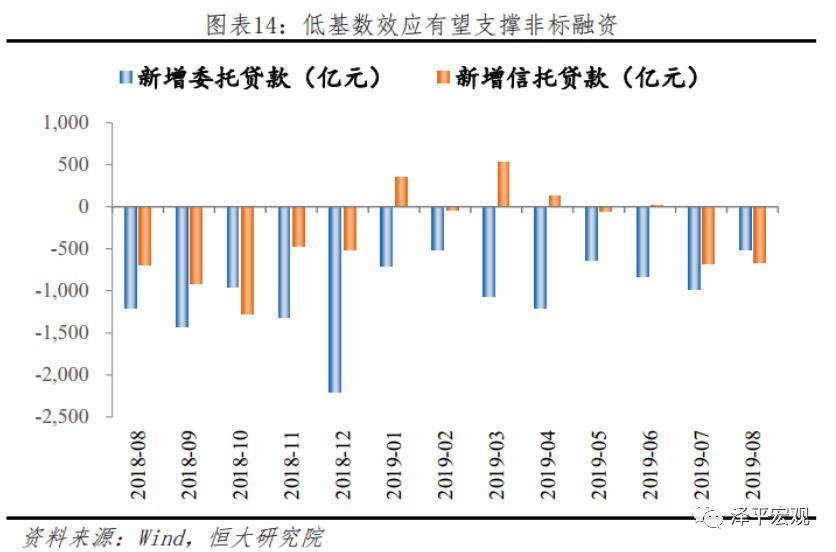

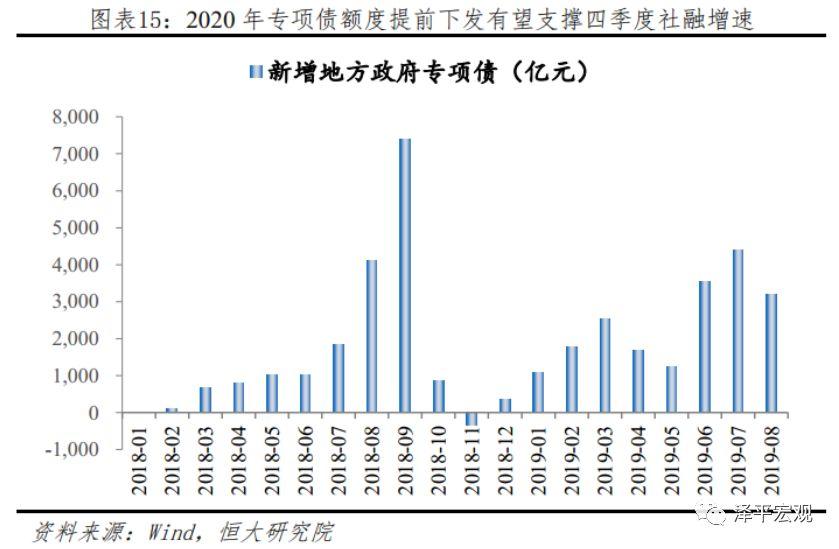

从结构来看,人民币贷款、债券融资、专项债基本保持持平,低基数效应叠加宽信用带动表外融资降幅收窄。表内融资方面,基本持平。对实体经济发放人民币贷款1.3万亿元,同比少增95亿元。表外融资降幅收窄。8月非标融资减少1014亿元,同比少减1660亿元。委托贷款、信托贷款分别减少513亿元和658亿元,同比少减694亿元和27亿元。未贴现银行承兑汇票环比由负转正,新增157亿元,同比多增936亿元。直接融资方面,债券融资仍是主力。新增企业债券融资3041亿元,同比少增361亿元,新增股票融资256亿元,同比多增115亿元。低利率环境下有助于直接融资增长。其他融资方面,专项债同比少增。8月新增专项债融资3213亿元,同比少增893亿元,年内首次同比少增,但依然是新增社融的主力。

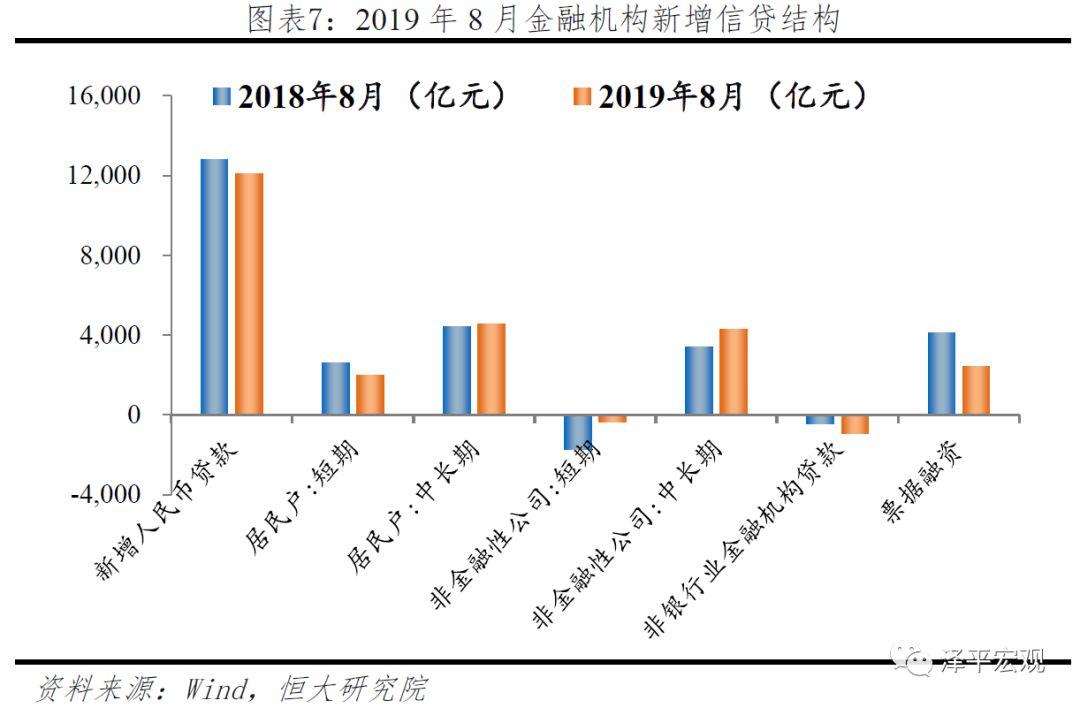

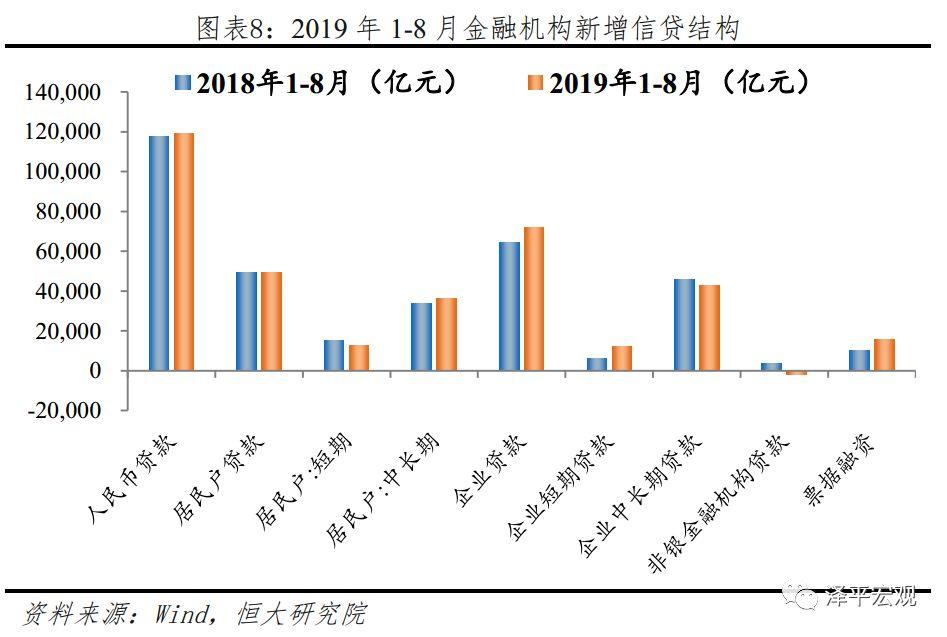

3、新增人民币贷款延续弱势,同比少增665亿元。LPR形成机制改革拉动企业中长期贷款有所回暖,居民短期贷款、票据融资是主要拖累。

8月金融机构新增人民币贷款1.21万亿元,同比少增665亿元。目前流动性分层有所缓解,但经济运行的压力制约了金融机构信用风险偏好的改善。

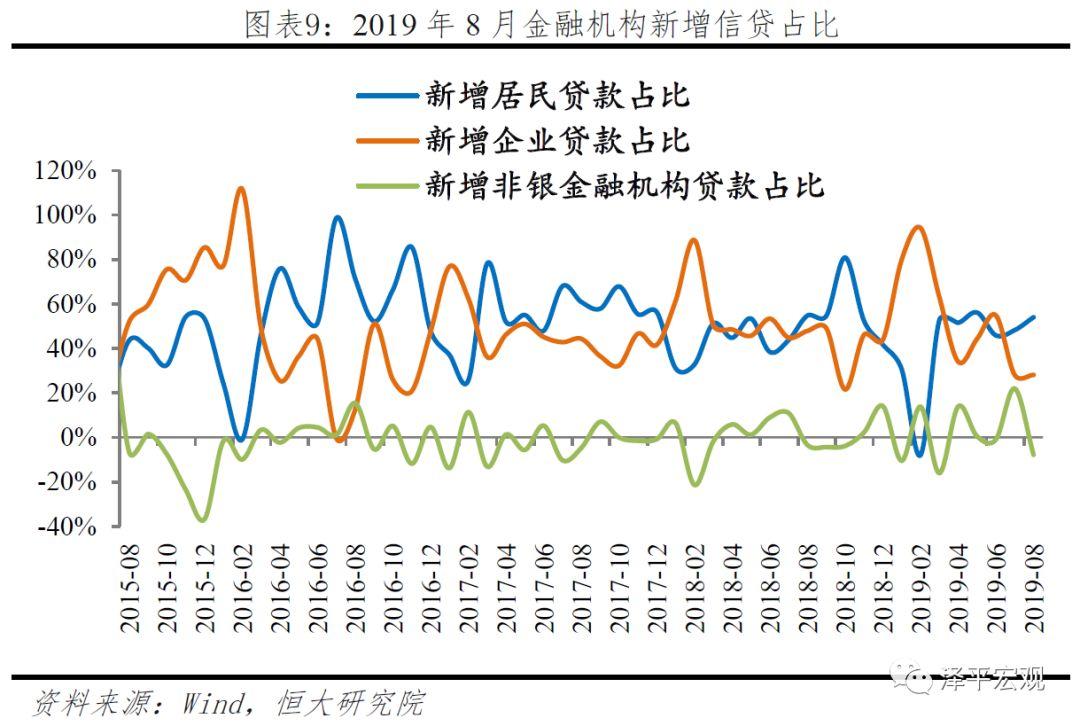

从结构来看,企业中长期贷款有所回暖,居民短期贷款、票据融资是信贷少增的主要拖累。企业中长期贷款的改善可能源于LPR改制,银行担忧贷款利率下行因而加速企业信贷投放,或透支下一阶段企业信贷。8月新增企业中长期贷款4540亿元,同比多增860亿元,占比35.4%,较7月提升了0.7个百分点。新增居民贷款6538亿元,占比54%,较7月提升5.8个百分点。其中,消费贷用途严监管,居民短期贷款1998亿元,同比少增600亿元;中长期贷款维持高位4540亿元,同比多增125亿元。票据融资2426亿元,同比少增1673亿元。近期票据直贴利率下降到近三年低点,但新增融资回落反映商业活动强度仍然不高。

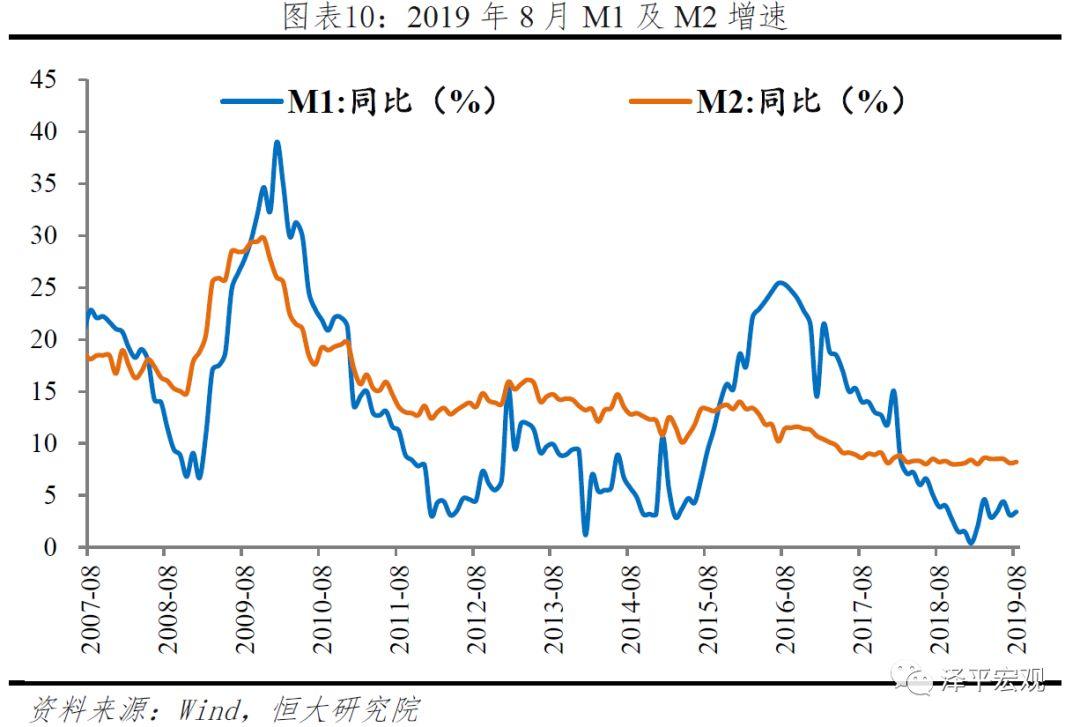

4、M2增速与上月持平,央行重启货币净投放。M1同比增长3.4%,企业交易性需求增加。

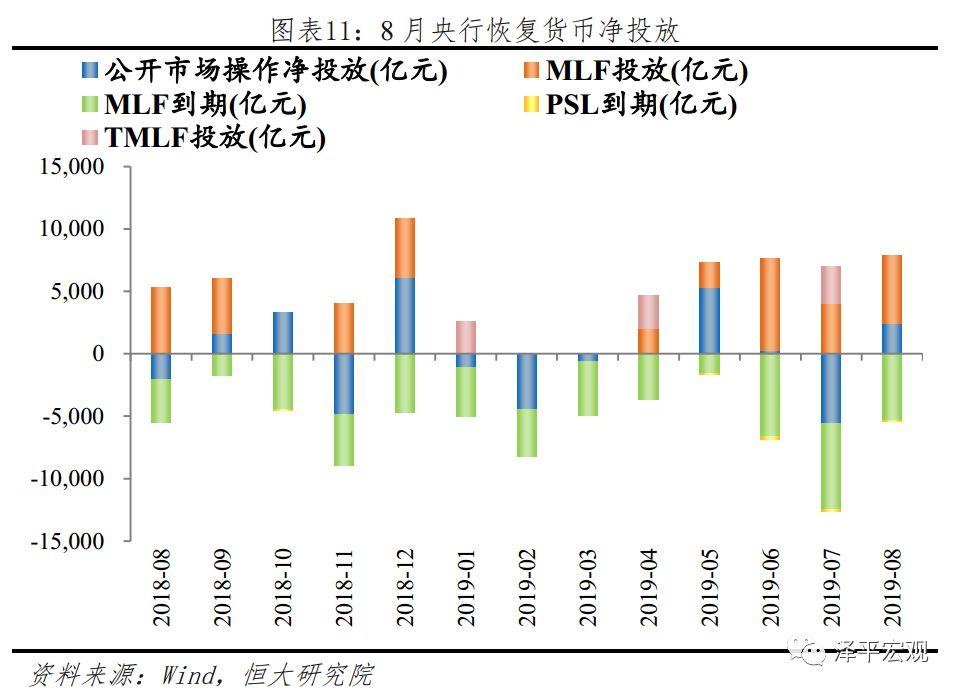

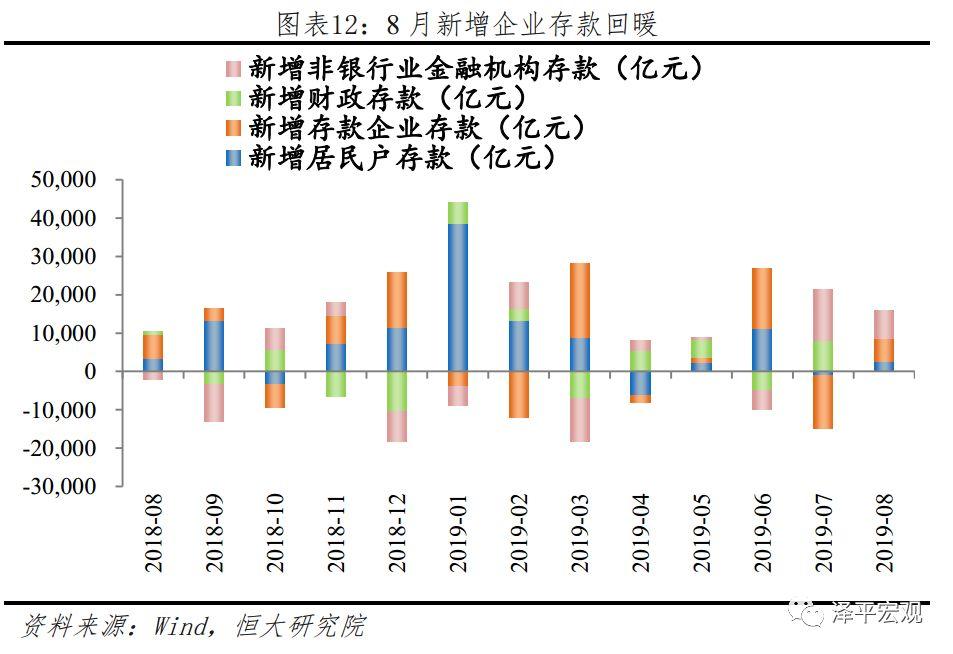

央行重启货币净投放,M2增速较上个月提升0.1个百分点。8月M2同比增速8.2%,环比提升0.1个百分点。8月央行恢复货币净投放,央行累计开展7100亿元逆回购操作和5500亿元MLF操作,同期有5700亿元逆回购、5320亿元MLF和104亿元PSL到期,货币净投放量达2476亿元。从M2构成来看,8月企业存款增加5792亿元,同比少增347亿元;财政存款增加95亿元,同比少增755亿元,非银金融机构存款增加7298亿元,同比多增9509亿元。

M1增速反弹,企业现金流有所改善。8月M1同比增速3.4%,环比上升0.3个百分点,反映居民部门及企业部门交易性需求增加。

5、我们预计逆周期加码将稳定社融增速。对实体经济的贷款受宏观经济下行影响而呈现疲软态势;宽信用叠加低基数有望支撑非标融资,但考虑到房地产信托收紧的负面影响,表外融资预计持平或略强于去年同期;2020年专项债额度“提前下发”是四季度社融增速的支撑因素,有望对冲信贷疲软。

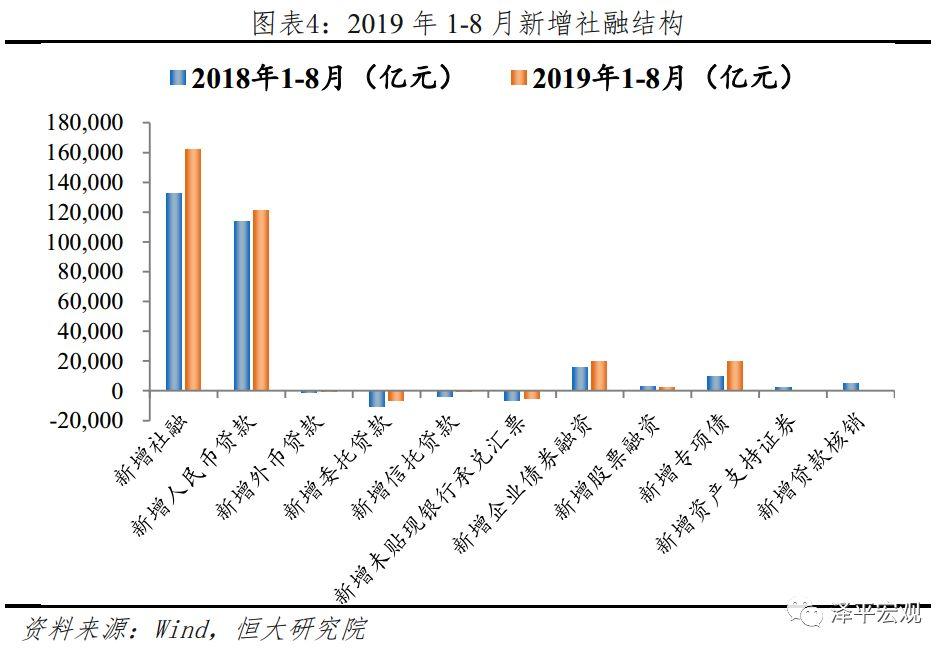

1)对实体经济的人民币贷款:经济下行压力压制银行信贷投放意愿,逆周期政策对冲,预计未来人民币贷款仍是社融主力,保持持平态势。人民币贷款是新增社融主力,其取决于银行信贷投放意愿、能力以及企业投资需求,具有顺周期属性。从滞后和一致指标看,8月我国进出口同比增速均为负,同比下降1.0%和5.6%,表明我国当前内外需不足;PPI连续两个月为负,下降幅度扩大,通缩加剧,企业利润下滑和实际利率上行压制企业投资需求。从先行指标看,PMI连续4个月低于荣枯线预示着今年四季度-明年一季度经济形势严峻。持续加大的经济压力压制银行风险偏好和企业融资意愿,叠加房地产开发贷收紧以及严查信用卡涉房地产交易等措施,预计对实体经济贷款将会相对疲软。考虑到不断对冲的逆周期政策,对人民币贷款有一定支撑。

2)表外融资:表外融资是社融增速变动的主要原因,房地产信托收紧抑制信托融资,预计表外融资持平或略强于去年同期。非标融资是新增社融波动的主要来源之一。受资管新规影响,2018年3月起非标融资大幅萎缩,2018年9-12月新增委托贷款减少1000-2500亿元/月,新增信托贷款减少500-1500亿元/月。2019年信托贷款有所回暖,委托贷款压降减小,宽信用叠加低基数有望支撑社融增速。不过2019年7月以来的房地产信托监管趋严,新增信托贷款可能重回负增长,但预计不会弱于去年同期。

3)地方专项债:9月新增地方政府专项债萎缩将使社融承压,2020年专项债额度“提前下发”是四季度社融增速的支撑因素。2019年1-7月地方政府专项债发力有效支撑社融增速,随着2019年专项债发行额度耗尽,社融增长动力不足。9月新增专项债发行额度仅2036亿元,去年同期高达7389亿元,少增近5300亿元。9月4日国常会将提升专项债额度作为积极财政的选项,明确提前下发明年专项债的部分新增额度,四季度专项债发行或将重新提速。去年四季度合计新增专项债规模不足900亿元,新增专项债额度将成为四季度社融增速的重要支撑。

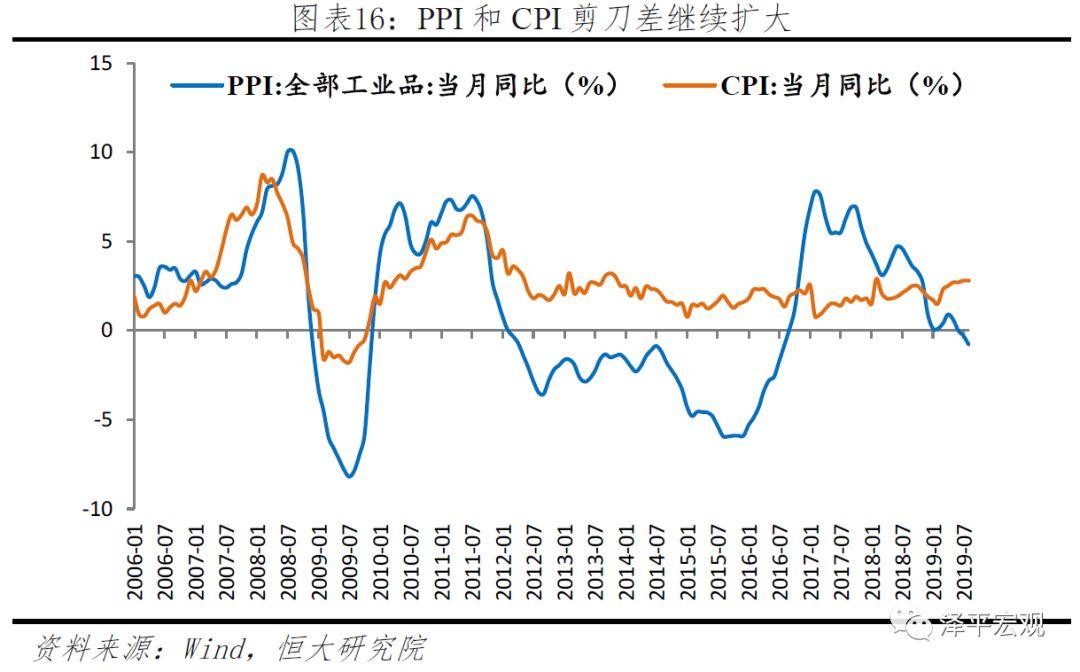

6、8月通胀数据拿掉猪以后都是通缩:经济下行压力加大,核心CPI下行、PPI连续两个月为负,实际利率上升。猪肉价格上涨源于环保禁养政策、非洲猪瘟和新一轮猪周期等供给侧因素,PPI则受内外需不足因素影响连续两个月为负,企业利润和制造业投资受到压制。

1)超级猪周期带动CPI保持高位,同时带动其他肉类和鸡蛋价格上涨。8月猪肉环比上涨23.1%,带动牛肉、羊肉、鸡蛋等的价格环比分别上涨4.4%、2.0%和5.9%。猪价上涨主要是猪肉供需状态持续恶化,本轮猪周期价格涨幅大、速度快,堪称超级猪周期。主要原因:一是环保禁养政策扩大化对猪肉供给造成明显影响。我国生猪养殖以小规模散养为主,50头以下的养殖户数量占比达94%。二是非洲猪瘟自去年以来在我国肆虐,部分中等规模的养殖场技术医疗水平达不到大型养殖场水平,猪瘟导致更严重的损失。三是当前正处于新一轮猪周期的上升阶段,猪肉价格存在内生上涨动力。食品CPI涨幅连续5个月回落,核心CPI同比上涨1.5%,增速较上月回落0.1个百分点。

本轮猪周期预计持续到2020年下半年:四季度CPI将在3%附近波动,年底个别月份可能突破3%。主因当前猪肉缺口高达1000万吨,1-7月猪肉进口累计仅100万吨,且猪肉进口仅占我国猪肉消费量的3%,难以弥补缺口。尽管当前各部门多措并举保证生猪供应,但政策执行落地、猪场建设、生猪生长均需要时间。年内猪肉价格仍将上升,带动CPI年底可能突破3%。预计猪肉供给将在2020年下半年迎来拐点,价格将回落。

2)PPI连续两个月为负,下降幅度扩大,通缩加剧,实际利率上升。主因内外需不足,房地产融资收紧导致地产投资下行,基建受隐性债务控制和土地财政下滑而低迷,黑色、有色等价格下跌。此外,国际油价下跌,带动国内原油开采、下游化纤制造业等行业价格跌幅明显。

PPI受内外需不振,将持续下行,压制企业利润和制造业投资。外需方面,全球经济下行和中美贸易摩擦升级拖累出口,进而沿产业链影响PPI。内需方面,融资、销售、土地购置、新开工等先行指标下行,房地产投资下行;部分新增专项债额度虽已提前下达,但新增额度有限,拉动基建的幅度预计有限。

7、未来随着中美贸易摩擦冲击、经济下行加大、PPI通缩企业实际利率上升,货币政策需要进一步边际放松,并控制好节奏和力度,配合好财政金融等宽信用政策。9月6日降准后可观察一下货币政策数量工具的效果,后面可配合价格工具和宽信用政策。同时,中央对房地产的定调是“三稳”,不是“三松”也不是“三紧”,老成谋国是时间换空间。

1)存款准备金率调整方面,目前中国法定存款准备金率在国际中处于偏上水平,具有一定的调整空间。考虑到经济下行压力和资金缺口等因素,下次降准可能发生在明年初。中国大型存款类金融机构存准率13%,中小型存款类金融机构存准率11%,存在调整空间。截至9月11日,我国在2019年共降准三次,分别为1月的全面降准、5月的定向降准和9月的“全面降准+定向降准”,分6次进行实施。考虑到9月的降准将分别于9月16日、10月15日、11月15日下调存款准备金率,在实施的过程不宜再次降准,下次降准可能在明年。2020年上半年经济下行压力更大,叠加年初春节前后资金需求较大,年初通过降准缓解经济金融压力较为合适。值得注意的是,国外大多数是低法定准备金率、高超额准备金率,我国依靠高法定准备金率、低超额准备金率,总准备金率在国际中处于中等水平。

2)利率调整方面,拿掉猪以后都是通缩,核心CPI下行、PPI连续两个月为负,实际利率上升,该降息了。我们建议可以多次小幅调整LPR利率,减少利率调整对市场的冲击,同时可以根据实际效果及时进行微整。目前MLF利率仍处于历史最高点,降息空间充足。5月通过对房地产融资端的限制,减少了货币政策宽松的一大掣肘因素;8月改革LPR形成机制,建立针对房贷的5年期LPR,隔离实体经济和房地产资金利率;9月降准,降低银行资金成本。目前政府的表述也明确了“通过银行传导可以降低贷款实际利率”,下一步就是通过降息降低实体经济利率。LPR利率=MLF利率+银行加点,其中加点幅度取决于银行自身资金成本、市场供求和风险溢价等因素,市场供求和风险溢价短期较难调整,降准可以显著降低银行自身资金成本从而带来LPR利率的下行。

3)货币政策渠道方面,下大力气疏通货币政策传导机制,将信贷渠道、利率渠道及资产价格渠道进一步疏通。信贷渠道方面:从源头及供给侧多方发力。一方面,定向降准是重要方向,将资金导入实体经济需要加杠杆的部门,特别是民营企业、中小企业以及新兴产业。另一方面,进行金融供给侧结构性改革,切实落实尽职免责条款,让金融机构有能力、有动力去服务实体经济。利率渠道方面:关键在于利率并轨。实践显示,利率渠道有助于延长经济复苏时间,需要货币政策从数量型转为价格型,增强市场化资源配置。通过利率传导,由降低政策利率到贷款利率到实体经济融资利率。资产价格渠道方面:建议大力发展多层次资本市场,提高直接融资特别是股权融资比重,继续推动科创板将助力新经济发展,吸引更多长期稳定资金入市,进一步提升资产价格渠道的重要性。在房地产市场方面,促进房地产市场平稳健康发展,建立居住导向的新住房制度和长效机制。政策强调是“三稳”,稳地价、稳房价、稳预期,“稳”是主基调,既不要过松、也不宜过紧:一方面要防止货币放水刺激房地产泡沫,另一方面也要防止主动刺破引发重大金融风险。老成谋国是用时间换空间,利用时间窗口推住房制度改革和长效机制。

4)金融政策方面,创新工具补充资本金,加强对中小银行的支持力度。目前货币政策传导不畅,从银行角度来看,除了需要流动性外,还需要有充足的资本支持。与国际相比,我国资本补充工具较为齐全,但资本工具补充机制尚不完善。永续债、优先股等流动性和投资者范围有待提高;高风险金融机构处置机制尚需完善,资本工具偿付顺序尚需明确,减少投资者的担忧。另一方面,民企小微企业的信贷供给主要是中小银行,需要加强对中小银行的支持力度,拓宽其资本、资金补充来源进而提升中小银行服务民营、小微企业的能力。

5)财政政策方面,建议及早下达明年专项债的部分新增额度,通过基建托底经济、稳定就业;中央政府加杠杆,落实减税降费,让微观主体轻装上阵。9月4日国务院常务会议明确提出“按规定提前下达明年专项债部分新增额度”。当前我国城乡基础设施仍有较大提升空间,提升专项债额度可作为积极财政的选项,建议政策及早明确提前下达明年专项债的部分新增额度,确保资金及时拨付到项目上。此外建议中央政府加杠杆,转移企业和居民杠杆,措施包括大规模降低企业和居民税费;做实社保账户,提高居民社保水平,让居民安心消费;放开汽车、金融、电信、医疗等的行业管制;部分购买存在股权质押风险的企业债务;拿出一部分好资产进行混改等。