作者:梁中华

来源:李迅雷金融与投资

过去十年,早买房、多买房的都赚得盆满钵满,有的通过买房实现了财务自由;而现在尽管整体房价没有大跌,但考虑到持有房产的高成本,购买或持有房产者其实每天都在不知不觉的亏钱。当买房亏钱的时代来临,现在究竟应该投资什么?延续上篇专题《“快钱”还是“慢钱”——从利率的十年震荡史说起》的思路,我们对过去和当前的投资方向做一些思考。

摘要

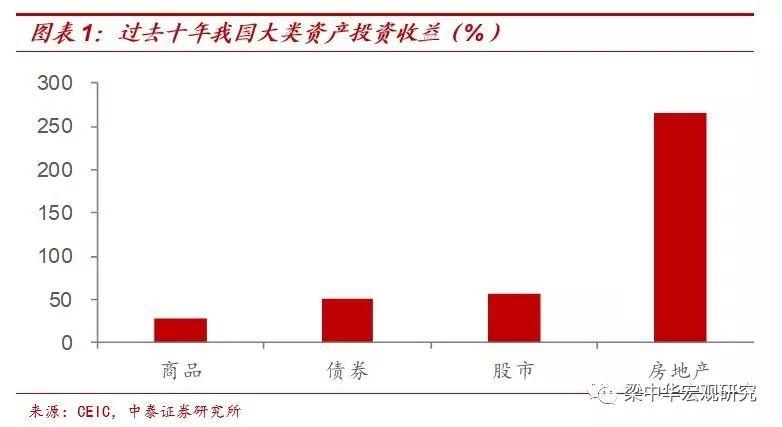

1、过去买房暴富,赚的是谁的钱?过去十年如果投资大宗商品一直持有,累计只能得到30%的回报,投资债券有51%的回报,投资股票有57%的回报,而投资房地产能够获得265%的回报。考虑到买房自带的高杠杆,过去十年早买房、多买房是最正确的大类资产配置决策。但赚钱的背后我们也需要清楚,买房赚的主要是房价上涨带来的资本利得的钱,而赚资本利得的钱就是个零和游戏,前人赚的是后来人的钱,而一旦价格向基本面回落,最后一个持有资产的人就要承担全部的损失。从这个角度来看,房地产和股市其实很类似,只不过房地产的周期较长而已。

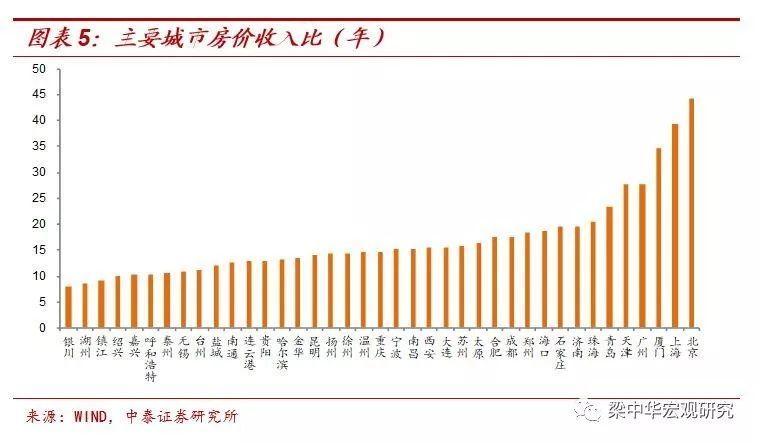

2、虽然房价暂稳,其实每天都在亏钱。从投资的角度来看,如果房价不上涨、甚至说房价涨幅小的话,持有房产每天都在亏钱。比如上海市持有房产的总成本有将近9%,而收益只有1.2%都不到。当前至少有一半以上的城市,持有房产已经开始亏钱。过去买房之所以赚钱,是因为货币放水导致泡沫丛生,而当前无论从刺激的空间、还是刺激的意愿来看,再一次放水刺激房地产的可能性都不大。而只要不进行放水强刺激,房价都是易降难升,买房都要亏钱。再加上很多中小城市房产的流动性其实很差,看似之前房价上涨带来了很多浮盈,大家账面上有很多资产,但当需要用现金的时候,其实很难变现。

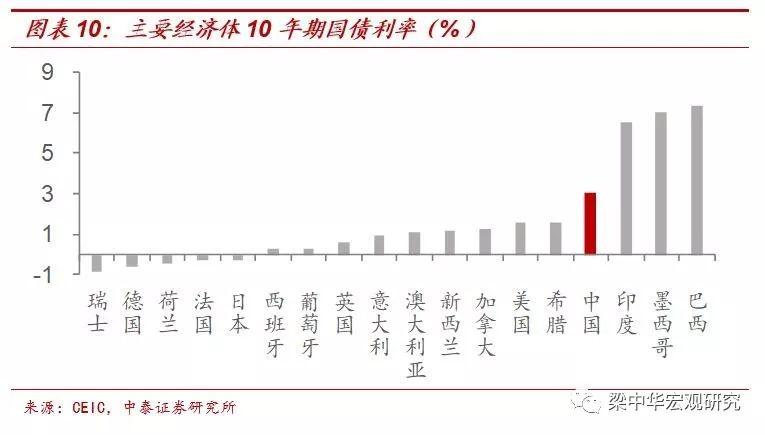

3、未来应该买什么?利率债+新经济。从去年以来,我们一直看好利率债的投资机会,从基本面、融资和国际比较等多个维度去看,我国利率仍有较大下行空间,十年期国债利率有望降至2.6%以下。我们不能总是用过去的历史经验来判断利率下行的空间,毕竟现在的经济增速与当时不可比,房地产的泡沫大小不可比,政策的空间大小也不可比,人不能两次踏进同一条河流。就权益资产而言,我们认为周期类的行情很难走远,消费类估值明显偏高,更多更大的机会在于新经济领域。结构性宽松的政策会抑制房地产泡沫,同时对新经济放水,政策方面也在努力支持,同时中美问题也有向好的方面转向的可能,在这种情况下,与其去买60倍估值的“酱油”,不如考虑下20多倍的电子龙头。

1

过去买房暴富,赚的是谁的钱?

从大类资产配置的角度来看,过去十年买房早的、买房多的都赚得盆满钵满。我们测算了过去十年我国各类资产的投资回报,其中债券考虑了利息收入,股票考虑了分红收益,房地产采用中金标准数据公司发布的住宅投资收益指数,考虑了租金的回报。结果显示,过去十年如果投资大宗商品并一直持有,累计只能得到30%的回报,投资债券有51%的回报,投资股票有57%的回报,而投资房地产能够获得265%的回报。而事实上考虑到结构性的机会,很多核心城市的房价过去十年涨了3、4倍都不止。

如果考虑到杠杆的因素,买房的投资收益则又要翻几倍。毕竟加杠杆买股票的投资者是少数,而买房加杠杆则非常普遍。即使首付比例50%,买房也自带了一倍的杠杆,获得的投资收益都是翻倍的。而如果首付比例是30%的话,自带的杠杆更高。所以过去十年早买房、多买房是最正确的大类资产配置决策。

但赚钱的背后我们也需要清楚,我们买房赚的是什么钱,赚的是谁的钱?

按照中金标准数据公司发布的住宅投资收益指数进行测算,过去十年我国房产的年化平均收益有14%,而其中来自纯粹租金方面的回报非常少。因为我国很多中小城市几乎没有租房市场,绝大部分城市房产的租金回报率都在3%以下,与14%的年化收益相去甚远。所以投资房产的收益主要来自房价的大幅上涨,也就是说我们赚的主要是资本利得的钱。这就像2014-2015年我国股市大幅上涨的时候,很多资金涌入股市,但他们赚的不是上市公司盈利分红的钱,而是股价上涨带来的资本利得。

那么资本利得的钱又是从哪里来的呢?一个本身价值100元的商品,A如果能够以150元的价格卖给B,那A就相当于赚了B 50块钱;如果B再以210块钱卖给C,那么B相当于赚了C 60块钱。但如果这个时候泡沫破灭了,商品的价格又回到了100元,那么C相当于就损失了110元,而A和B赚的钱的总和恰好也是110元。

所以其实纯粹赚资本利得的钱就是个零和游戏,前人赚的是后来人的钱,而一旦价格向基本面回落,最后一个持有资产的人就要承担全部的损失,损失的金额就是前人们获得的收益。2015年我国股票市场异常波动的时候,最后持有股票的投资者就要承担损失。

房地产和股市在很多方面很类似,只不过一个重要区别在于,股市的牛熊周期相对较短,比如过去十年同样的“游戏”我们经历了很多次,最终发现股指还没有十年前高;而房地产的牛熊周期更长,过去十年我们经历了几轮小周期,但一轮房地产的大周期我们还没有走完。

2

虽然房价暂稳,其实每天都在亏钱

如果房价不涨,那么买房者或有房者其实每天都在亏钱。以上海的情况为例,如果持有一套房产,纯粹房屋居住用途每年带来的租金收益只有1.6%,而过去一年上海的房价非但没涨反而下跌,资本利得收益大致为-0.4%。

但是每年持有房子的成本其实很高,首先是买房的资金成本,当前至少也有将近5%;还有房屋折旧带来的成本,房龄为3年的房子和10年的房子卖的价格肯定不一样,这其中的差距就是房屋折旧带来的影响。根据复旦大学2012年的测算,上海市房产平均每年折旧率在3%-5%之间,我们就按照4%来算,持有房产的总成本也有将近9%,而收益只有1.2%都不到。所以从投资的角度来看,如果房价不上涨、甚至说房价涨幅小的话,持有房产每天都在亏钱。当然像学区房这种能带来额外收益,可以弥补一部分亏损,但对于绝大多数房产来说,已经开始亏钱。

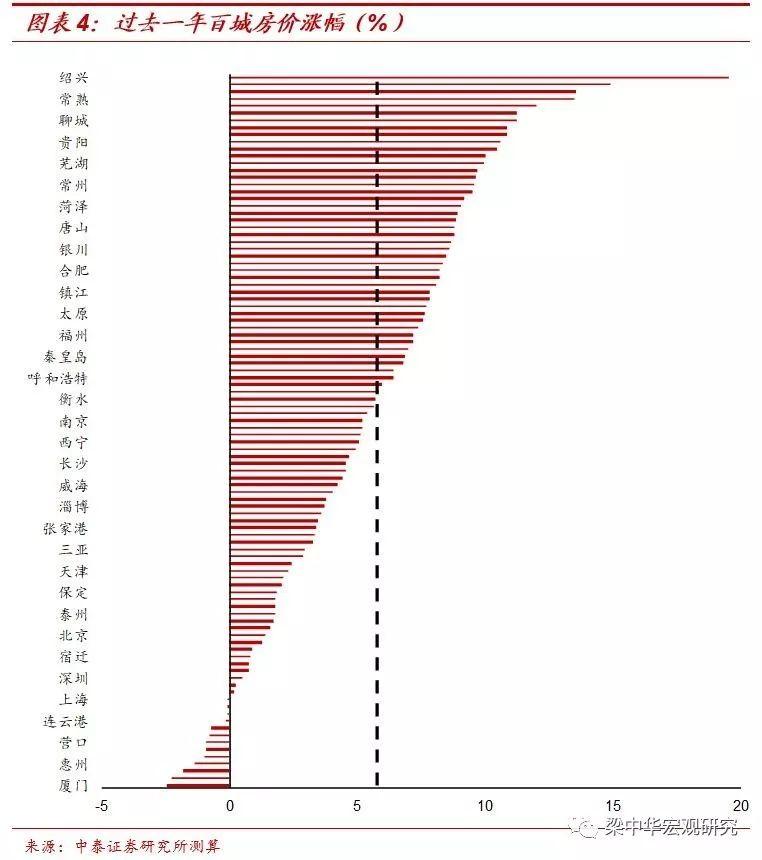

事实上,买房亏钱的又何止是上海,百城房价统计中,有一半以上的城市过去一年的房价涨幅不到6%,即使按照3%的租金回报率、5%的资金成本、4%的房屋折旧率来算,在这些城市拿着房子都是亏钱的。而且绝大部分小城市租房市场很小,房屋空置率高,租金收益几乎可以忽略不计。

过去赚钱主要靠涨价,现在亏钱也主要是因为房价不涨。但如果房价一直不涨甚至出现下跌,你会一直持有一种亏钱的资产吗?事实上往前看,我们认为房价不仅很难大涨,而且大概率会出现明显回调,主要原因是货币不再大水漫灌。过去之所以各类泡沫丛生,最根本的原因是货币放水,做投资赚慢钱的少、做投机赚快钱的多。尤其是当经济下行的时候,我们在货币放水的同时,将房地产作为托底经济的重要手段,资金大量涌入房地产领域,泡沫膨胀严重。

但现在来看,我国各线城市的房价都已经非常高,中小城市的房屋空置率也很高,经济和金融的系统性风险非常大,已经很难再放水刺激。而且中美贸易问题的出现,也让大家彻底明白,仅仅靠建房子、修路这种效率较低的投资,尽管能够短期拉动经济,却不能持续推动经济增长。如果经济发展是如此简单的事情,那我们把房子和道路都拆掉重新修建一遍,短期GDP想达到多少目标似乎都不难,但这种做法对长期经济增长又有多大帮助呢?外部压力的提醒之下,还是要注重技术进步和经济效率的提升。所以无论从刺激的空间、还是刺激的意愿来看,再一次放水刺激房地产的可能性都不大。

而只要不进行放水强刺激,房价都是易降难升。从大周期来看,我国的房地产市场在2014年就已经见顶。各线城市不断扩张新城,房地产市场严重供给过剩,价格大幅回调,甚至将过去几年的涨幅都抹去。即使2014-2016年间都是放水的大环境,房地产调控也是放松的,但在此期间房价还是大幅回调。

直到棚改货币化刺激政策加码,中小城市房价才企稳回升,而棚改货币化是一种类似于QE的强放水模式,相当于给一部分居民资金到市场上买房,然后将房价稳住甚至还出现了上涨。而买房和买股票是一样的,从来都是买涨不买跌,更多的居民涌进楼市推动了这一波中小城市房地产市场的共同繁荣。所以本来在五年前就应该见顶回落的大周期,在政策的强刺激下,又出现了一波大繁荣。

而往前看,棚改货币化的政策逐渐退潮;LPR改革后,货币政策基本形成了对房地产领域收水、对非房地产领域放水的结构性宽松格局。在这种背景下,房地产的大周期和政策决定的小周期都会向下,房价也会有回调压力。尽管大家都希望房价能够一直稳住,不涨也不跌,但这并不是常态,没有一种资产价格能够长时间走平,不上涨就会下跌,边际上的交易者往往决定了存量资产的价格。

根据我们的测算,我国居民有近6成资产直接或者间接配置到房地产领域,而中小城市房产的流动性(变现能力)其实很差,二手房很多要折价才卖得出去,所以看似房价上涨带来了很多浮盈,大家账面上都有很多资产,但当需要用现金的时候,其实很难变现。

3

未来应该买什么?利率债+新经济

既然房产的投资价值下降,未来应该投资什么呢?从去年以来,我们一直看好利率债的投资机会,往前看,我们认为我国利率仍有较大下行空间,十年期国债利率有望降至2.6%以下。

从基本面角度看,经济和通胀都处于下行通道。背后主要是房地产的大周期和小周期都在回落,决定了宏观经济增速仍会向新常态收敛。且我国居民资产主要配置在房地产,房地产带来的财富效应非常大,也会影响居民的消费行为。通胀方面,尽管猪肉在涨价,我国核心CPI已经达到三年低位,根据我们的测算,PPI跌幅还会进一步扩大。经济增速决定了投资回报率,而投资回报率下降将驱动我国利率下行。

从融资角度来看,实体的融资需求也在回落。房地产是驱动我国信用和货币创造最重要的机器,而房地产周期向下,地方政府的隐性负债扩张也受到限制,我国的实体融资需求趋于回落。而且接下来我们认为货币政策是结构宽松,一边放水一边收水,其实最利好的还是利率债和高等级信用债。

从国际比较来看,我国利率债也具有较大的吸引力。过去十年,我国是全球经济增量的主要来源,而我国经济增速向新常态回归,决定了本轮全球经济很难找到增量需求替代,下行周期会很长。当前美国十年期国债收益率已经降至1.6%以下,欧洲主权债务利率已经降为负值,只有新兴经济体利率比较高。但其它新兴经济体的体量还较小,存在很多不稳定因素,汇率波动也较大。我国经济体量大,产业结构健全,汇率经历了明显的贬值后,释放了一定的风险,比较来看,我国利率债税前收益有4%以上,具有较大吸引力。

整体来说,过去十年,我们习惯了赚快钱,习惯了高利率,这是因为当时有大水漫灌强刺激推升的资产泡沫,有城投公司不计成本举债发“红包”。但当大水漫灌不再、房地产泡沫难膨胀甚至出现收缩、城投公司举债受到限制,低利率才是常态,早适应早受益。我们不能总是用过去的历史经验来判断利率下行的空间,毕竟现在的经济增速与当时不可比,房地产的泡沫程度不可比,政策的空间大小也不可比,人不能两次踏进同一条河流。

往前看,我国利率仍有较大下行空间,十年期国债利率至少能够突破2016年的低点。在利率下行的过程中,不仅仅是利率类资产,盈利分红稳定、股息率相对较高的类债券资产也具有投资价值。

就权益资产而言,我们认为新经济领域的机会更大。周期类资产尽管估值在历史低位,股息率也都很高,但短期政策上看不到转向的利好,房地产领域的政策还在进一步收紧;而且随着房地产周期的下行,周期类行业最差的日子还远远没有到来。估值虽低、但盈利也在下行的情况下,周期类的行情很难走远。

而消费类估值明显偏高,并不是所有的消费品都能像茅台一样,具有投资品的属性,也并不是所有的食品都像茅台酒储存越久越有价值。与其去追求如此贵的消费股,不如多关注下新经济领域的机会。

结构性宽松的政策会抑制房地产泡沫,同时对新经济领域放水,政策方面也在努力支持新经济,同时中美问题也有向好的方面转向的可能,在这种情况下,与其去买60倍估值的“酱油”,不如考虑下20多倍的电子龙头。

风险提示:贸易问题、政策变动、经济下行。