A股有史以來最大規模吸收合併交易迎來新進展,全球最大的船舶上市公司要來了。

證監會最新批覆了中國船舶吸收合併中國重工,這也是重組新規後的“首單”。

截至7月18日收盤,2家公司總市值分別爲1524億元、1069億元,均超千億元。

證監會批覆

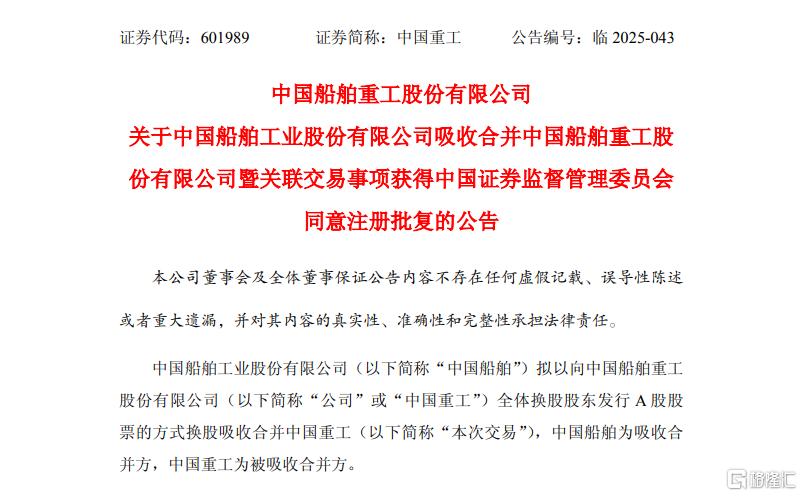

7月18日,“兩船”雙雙發佈公告稱,中國證監會已同意中國船舶換股吸收合併中國重工。

公告顯示,中國船舶以向中國重工全體換股股東發行A股股票的方式換股吸收合併中國重工。

中國船舶爲吸收合併方,中國重工爲被吸收合併方。

來源:中國船舶公告

換股比例方面,中國船舶、中國重工換股價格分別爲37.84元/股、5.05元/股,換股比例爲1:0.1335。

即每1股中國重工股票可以換得0.1339股中國船舶股票。

本次換股吸收合併完成後,中船工業集團持有存續公司的股份數量爲200,743.61萬股,持股比例爲26.71%,爲存續公司的控股股東。

中國船舶集團合計控制存續公司的股份數量爲370,470.67萬股,控股比例爲49.29%,爲存續公司的實際控制人。最終控制人仍爲國務院國資委。

據交易報告書,本次交易實施後,中國船舶將承繼及承接中國重工的全部資產、負債、業務、人員、合同及其他一切權利與義務。

“中國巨輪”來了!

自去年“併購六條”發佈以來,A股市場併購重組進入“活躍期”。

“兩船”合併也是新“國九條”發佈後,首個公告重組方案的上市公司吸收合併項目。

梳理時間線來看,中國船舶、中國重工去年9月官宣籌劃合併。

今年1月7日,國務院國資委等主管部門出具了有關批覆意見,原則同意本次交易的總體方案。

7月4日,中國船舶吸收合併中國重工獲上交所審覈通過。

再到目前證監會批覆,也意味着A股近十年最大規模的吸收合併交易實質上已重組完成。

從業績來看,今年上半年中國船舶和中國重工預計淨利潤合計達43億元至49億元,同比增長約121%至152%。

在五大造船央企中,“兩船”佔比超80%。

其中,中國船舶預計上半年淨利潤在28億元至31億元之間,同比增加98.25%至119.49%;中國重工預計上半年淨利潤爲15億元至18億元之間,同比增長181.73%至238.08%。

從訂單規模看,據克拉克森數據統計,截至2024年9月14日,中國船舶和中國重工的總手持訂單規模達6263萬載重噸。

分別是韓國造船海洋、揚子江船業、三星重工、韓華海洋的1.9倍、3.8倍、4.5倍和4.8倍,遠超過國內外頭部總裝上市公司。

數據顯示,合併後中國船舶總資產將超過4000億元、營業收入將超過1300億元。

無疑,未來這艘“中國巨輪”無論是資產規模、營業收入規模,還是手持訂單數均將領跑全球。

中金分析師表示,併購重組市場的規模和活躍度持續升溫,一系列標誌性案例陸續落地。

通過併購重組市場,企業利用橫向及縱向整合,快速吸納稀缺的技術與市場資源,實現盈利擴張與估值重構,進而推動我國產業升級以及關鍵“卡脖子”領域的彎道超車。