又見證歷史了!

股票型ETF總份額再創歷史新高,刷出新紀錄!

截至上週五,股票型ETF上週日均成交達1386億元,相比前一週的750.48億元,大幅放量85%。

近期全球市場劇震動盪,ETF吹響抄底號角。4月8日,股票型ETF淨申購罕見高達1097億元,單日淨申購額創下新紀錄,排名歷史第一。

歷史上,ETF基金單日淨買入超千億,總共就出現過兩次。上次是2024年10月8日,當天淨流入金額達1074億元。

關稅風暴引發全球市場巨震,風聲鶴唳之際,匯金公司、中國國新、中國誠通等“國家隊”在關鍵時刻果斷動手抄底!中央匯金4月7日公告稱,已再次增持ETF,未來將繼續增持。

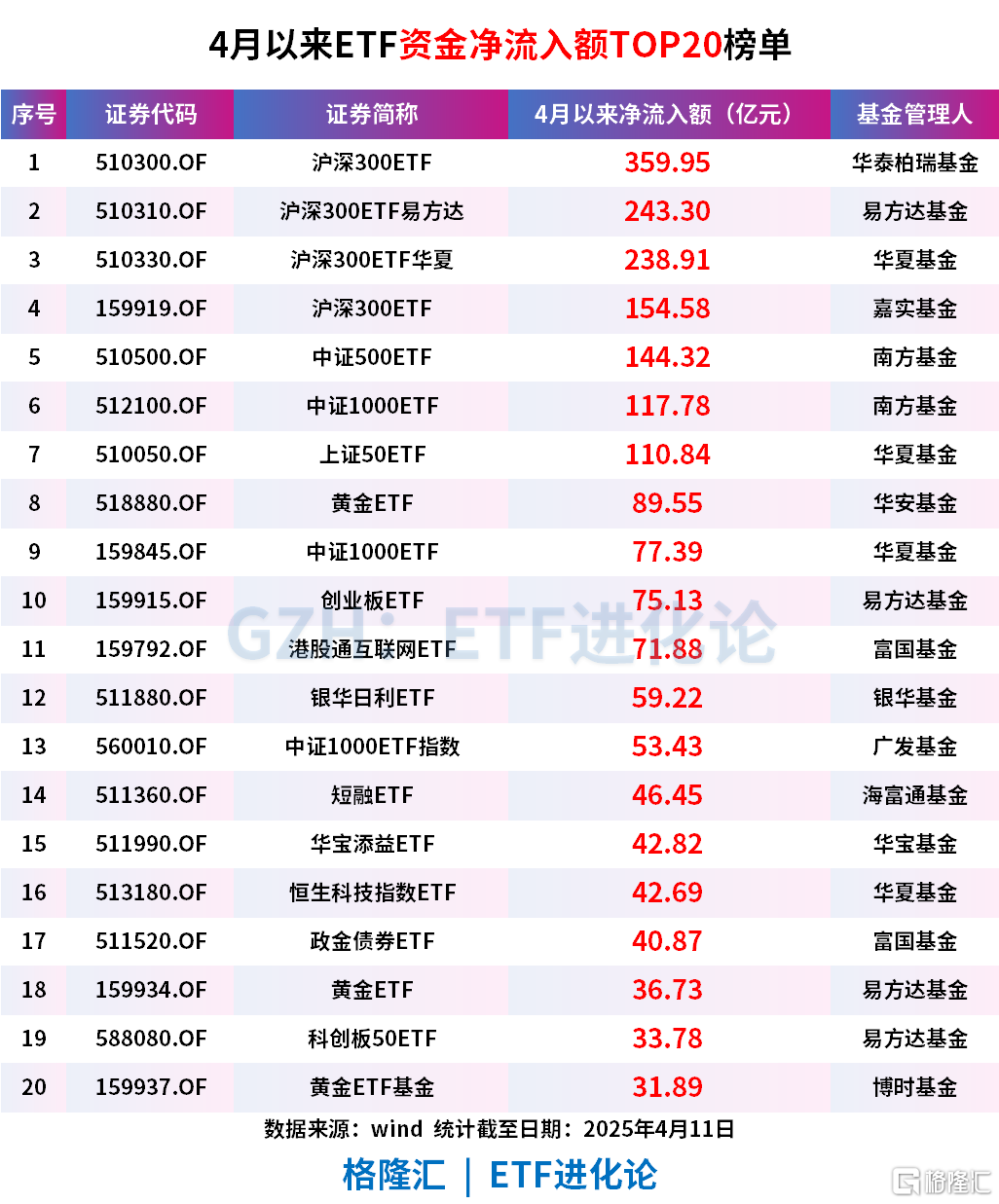

4月以來,4只滬深300ETF“吸金”超996億元;中證500ETF、中證1000ETF、上證50ETF“吸金”均超百億。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

本輪全球史詩級動盪中,護盤資金借道ETF爆買超2000億!截至上週五,4月以來資金爆買ETF,淨流入額超過2526億元。

國家隊增持ETF的具體情況,本公衆號此前文章已經做過統計,點擊《大動作!機構、國家隊最新持倉來了!》即可跳轉。

近兩年,ETF市場出現爆發式增長,股票型ETF去年吸引1.2萬多億元淨資金流入,相比2023年增長超90%。

2024年三季度,更是出現歷史罕見一幕:被動指數基金持有A股市值佔比升至51.11%,史上首次超過主動權益類基金。

全球劇烈波動之際,備受矚目的中國版“平準基金”也揭開神祕面紗。

不僅國家隊持續不斷增持A股,社保、保險等長線投資機構也在買入中國股票。

全國社會保障基金理事會近日表示,已主動增持國內股票,同時近期將繼續增持,堅定看好中國資本市場發展前景,主動融入國家發展戰略,在積極開展股票投資的同時實現基金安全和保值增值。

險資入市正在提速。今年保險資金長期股票投資試點的規模已從500億元增至1620億元,第二批保險資金開展長期股票投資試點正在加快落地,同時還有更多險資籌劃申請試點。

瑞銀指出,在2025年期間,除了“國家隊”(包括中央匯金、中國證券金融公司及國家外匯管理局下屬投資平臺)的之外,其他長期投資者可能在內地監管機構的指導下,以可持續且穩定的方式進入A股市場。

瑞銀估算,保險公司、公募基金與社保基金在2025年有望分別爲中國股票市場帶來10000億元、5900億元與1200億元的淨流入。

瑞士百達資產管理表示,中國財政空間充裕,爲貨幣與財政刺激提供了充足餘地。

高盛最新研報預計,MSCI中國指數、滬深300指數未來12個月仍分別隱含11%、15%的上行空間。在行業配置上,繼續偏向消費板塊,並在投資題材上重點關注醫藥板塊等受益於政府支出題材、高股東回報主題。

摩根士丹利中國首席經濟學家邢自強提出,美國政策的不確定性反而凸顯出中國經濟與政策環境的穩定性,全球經濟將進入“東穩西蕩”;通過重組債務、刺激消費、改革恢復信心“三部曲”,可以打破當前中國面臨的低物價循環風險;無論是從工程師供給、產業配套能力,還是規模優勢來看,中國的產業鏈整合能力在全球範圍內幾乎沒有可比替代,這爲全球投資者重新審視中國資產創造了窗口期。

國內機構判斷,A股短期的“籌碼底”已現,4月下旬或有更多增量政策出臺,中期來圍繞內需政策發力和AI應用落地是今年主要方向。

……

股神再度傳來消息,逃頂美股的巴菲特關鍵時刻,也突然動手了!

儘管美國股市風雨飄搖,但巴菲特依舊屹立不倒,旗下投資公司伯克希爾股價大幅跑贏美股。截至最新收盤,伯克希爾A類股股價年內漲幅15%,大幅跑贏同期標普500指數。

此前美股創歷史新高之際,巴菲特不斷逃頂,連續九個季度淨賣出美股,2024年特淨賣出1340億美元的股票,是公司歷史最高值。同時,伯克希爾的現金儲備已達到3342億美元,現金儲備佔資產的比例爲1998年以來的最高值。

在特朗普揮舞關稅大棒的動盪時刻,美股短短幾天內市值大幅縮水,亞洲和歐洲等多地股市也未能倖免,暴跌、熔斷等極端行情頻頻上演,全球陷入極度恐慌中。

此刻滿手現金的巴菲特成爲贏家。市場預期:一旦美股再度出現暴跌,巴菲特又將複製過去,迎來撿便宜機會。

最近巴菲特又出手!不過這次不是美股,而是繼續瞄準日本市場。

巴菲特旗下的伯克希爾·哈撒韋公司4月11日發行了一筆總額900億日元(約合人民幣46億元)債券。

2019年,伯克希爾首次發行4300億日元債;2024年,兩度發行日元債,總額超過5400億日元。

儘管市場大幅波動導致多家日本公司取消債券發售,但伯克希爾仍完成了這筆日元交易。考慮到之前多次發行日元債買股票,市場預期巴菲特或將繼續增持日本股票。

過去幾年,巴菲特持續加碼對日本投資,此前一度引發大量外資跟風搶購,推動日經225指數和東證指數創下歷史新高。

今年2月,巴菲特再度透露將繼續購買日本五大商社的股票。

僅僅過去一個月,今年3月巴菲特進一步增持相關日本公司的股票。再到最近發行日元債券,巴菲特對日本的投資規模不斷加大。

最近這筆買入,巴菲特也套住了。

近期受美股暴跌影響,日本五大商社的股價也出現下跌,多隻股票價格一度跌回去年8月份低點。

值得一提的是,巴菲特投資日本並非以自有美元購入,大部分是通過發行的日元債購買。

巴菲特的搭檔查理芒格曾透露,巴菲特買入日本股票的邏輯在於:“日本的利率是每年0.5%,爲期10年。所以你可以提前10年借到所有的錢,你可以買股票,這些股票有5%的股息,所以有大量的現金流,不需要投資,不需要思考,不需要任何東西。”

總體上,巴菲特在日本的投資賬目,相當於低息借款投資高股息資產套利,每年付出1.35億美元的日元債利息,獲取每年8.12的億美元股息。

截至2024年底,伯克希爾對日本投資的總成本爲138億美元,持有的股票市值總計235億美元。

除巴菲特之外,其他外資機構也加碼對日本股票投資。此前據外媒報道,美國知名對衝基金埃利奧特基金買入住友房地產的大量股份。公開信息顯示,這家機構管理超過700億美元的資產規模。