作者 | 獨行俠

數據支持 | 勾股大數據(www.gogudata.com)

今年以來,隨着AI大模型在全球點燃新一輪科技產業升級熱潮,很多國內外軟硬科技巨頭的股價都迎來了爆發式增長。

但作為A股曾經最核心明星大白馬之一,硬科技屬性很高的海康威視,股價走勢似乎卻讓股民們多少感到有點失望。

2021年7月高峯至今,海康威視累計下跌了50%,市值蒸發超3000億元,其中,其股價年內下跌9.27%,在一眾硬科技巨頭的表現中實屬少見。

海康威視的市場表現為什麼如此低迷?更重要的,未來還能殺回來嗎?

01

海康威視整體下跌有三年半時間了,中途因AI概念有所反彈,但很快偃旗息鼓。究其深層次原因,這與公司基本面持續表現不佳密切相關。

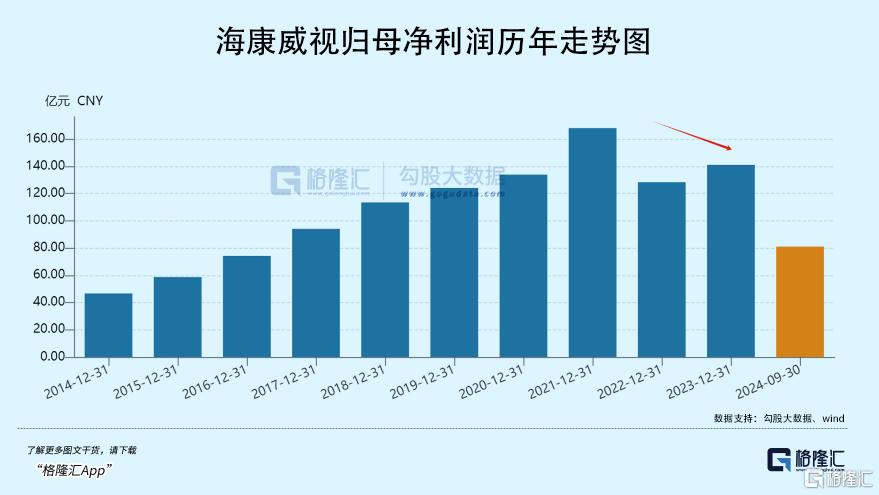

在2021年及以前,海康威視營收、歸母淨利潤在多年時間內保持雙位數增長,市場也樂於給予成長股估值。但之後,公司業績突踩剎車,與此前高增表現大相徑庭。

2022-2023年以及2024年前三季度,海康威視營收同比增速分別為2.14%、7.42%、6.06%,歸母淨利潤同比增速分別為-23.59%、9.89%、-8.4%。

再看公司盈利能力。截止2024年三季度末,銷售毛利率為44.76%,保持相對穩定,但較2020年的46.53%仍下滑1.77%個百分點。淨利率方面,最新為13.71%,較2021年的21.5%大幅下滑7.8個百分點。

毛利率、淨利率表現懸殊較大,主要原因在於海康威視三費費率持續攀升。一方面,銷售費用率持續走高至最新的13.37%,創下2006年有財務數據披露以來新高,較2021年大幅走升2.82個百分點。這一定程度上説明安防市場競爭更為激烈。

另一方面,公司研發費用率持續走升,最新為13.44%,較2021年大幅上升3.31個百分點。一般來説,企業大力增加研發投入,從長遠來看有利於企業增強市場競爭力,不過從中短期來看,對於企業盈利能力傷害較大。

對海康威視而言,增大研發投入或許也是不得不為。因為安防市場很大的一個特點就是用户分散、應用分散、產品分散,客户定製化屬性較高,碎片化場景也需要企業不斷加大投入來滿足市場需求。

此外,安防行業從2016年開始逐步進入智能化時代,已經從傳統安防設施拓展至通過物聯網、大數據與人工智能技術提供整體解決方案的模式上來了,涉及平安城市、智慧交通等重大領域。從2020年開始,安防市場由軟硬件產品為主的銷售向數據運維、雲計算等服務轉型升級的趨勢愈發明顯。

安防行業面臨市場、技術變革,又遭遇老美的打壓,加之華w這類強勁競爭對手介入市場,海康威視或許只有通過加大研發投入,增強產品競爭力,才能保持原有市場地位。

這其實跟大多製造業企業宿命一樣,因市場需求、行業技術不斷變革,需要大量投入才能維繫原有業務基本盤及增長。這跟茅台這類高端消費商業模式無法比擬。後者幾乎不用什麼研發,市場格局相當穩固,依靠品牌力持續升價,業績、盈利能力持續提升(當然現在白酒行業同樣也面臨不小的增長壓力問題)。

02

展望未來,海康威視還有望重回高速增長嗎?

這需要從國內安防業務、海外安防業務以及創新業務剖開來進行解析。

海康威視國內安防業務主要分為三大部分,包括公共服務事業羣(PBG)、企事業事業羣(EBG)以及中小企業事業羣(SMBG)。而以政府客户為代表的PEG業務一度是海康威視最大收入來源,但從2021年開始,卻成為公司整體業務表現的拖累項。

2021-2023年,海康威視PBG收入從191.61億元下滑至153.54億元,累計下滑20%。2024年上半年,收入為56.93億元,同比再度下滑超9%。

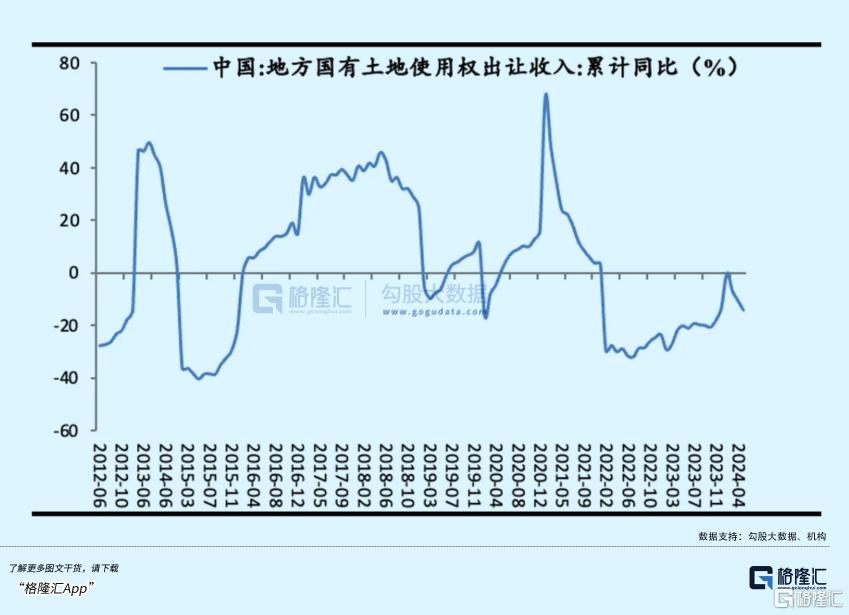

可見,PBG業務增長已經觸及天花板。究其原因,這跟地方政府財政收入鋭減有直接關聯,背後又跟房地產週期密切相關。要知道,2021 年是土地財政出現拐點的年份,當年賣地總收入為8.7萬億元,到了2023年僅為5.8萬億元,整整減少2.9萬億元。

土地收入持續大幅下滑,疊加地方又要化解隱形債務風險,地方財政狀況相當之緊,自然趨向於減少安防這類城市公共服務的投入。這其實也是海康威視PBG業務持續下滑的深層次因素。

並且,因人口減少、居民槓桿率高企等多重因素,中國房地產週期很難在重回過去的景氣大週期。

這樣一來,海康威視的PBG業務未來壓力也可以説是如影隨形的。

除PBG業務外,公司EBG、SMBG業務也有所放緩,2024年上半年同比增速僅為7.05%、0.64%。這些TO B業務跟宏觀經濟承壓密切相關,未來相關需求還要不少的時間等待明顯回暖。

海外業務收入方面,2021-2023年分別為189.26億元、220.32億元、239.77億元,同比增速分別為15.09%、16.41%、8.83%。可見海外市場的發展勢頭確實有所放緩。

究其原因,2018年之前,海外市場處於全球化環境,海外拓展業務阻礙較小。但在之後,逆全球化態勢愈發明顯,尤其是特朗普再次當選美國總統,正式上任後,可能會對其他國家大打關税牌,對於全球經濟表現均有負面影響與衝擊,且加劇了全球化撕裂。

如此局面下,海康威視在海外市場的佈局也無可避免遭遇影響。其實,國內另一家安防龍頭大華股份早因面臨地緣政治衝擊,已經出售美國全資子公司,撤離了美國市場。

因此,海康威視針對發達國家市場,資源投放相對緊縮,而是把更多資源傾斜給了發展中國家。當然,發展中國家的市場規模小,好在增速比更高一些。

據財通證券統計,以印度、泰國、印度尼西亞為首的東南亞安防市場這些年的年複合增速有20%-30%,高於英法德為首的歐洲市場以及北美市場增速。

總體看,海外市場對於海康威視的機遇還是很大的,但挑戰也不可忽視。

除此之外,海康威視也早已經把一部分精力放在創新業務,試圖打造新的增長引擎。這主要包括機器人、智能家居、熱成像、汽車電子、存儲業務等。

2018-2021年,海康威視創新業務收入年複合增速為65.7%,在2022-2023年隨着業務體量增大而逐漸放緩至20%多,顯示出了較強的增長潛力。

不過目前創新業務收入與主營安防業務相差數量級,想要在未來成為新的主力增長引擎,同樣也還需要不少時間去成長。

03

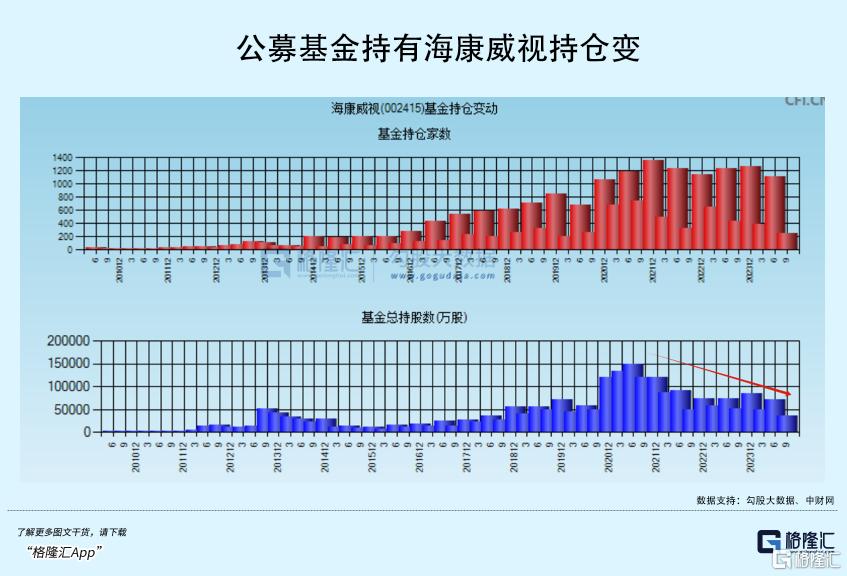

因海康威視基本面下滑,公募為首的機構態度也發生了明顯變化,紛紛降低持股水平。

2021年6月末,公募基金持有海康威視股數超過15億,市值高達870億元,位列第五大重倉股,僅次於貴州茅台、寧德時代、五糧液和騰訊控股。彼時,也一度得到張坤、劉彥春、謝治宇、周應波等頂流基金經理的青睞。

然而,伴隨着業績下滑以及股價下跌,公募基金持有海康威視最新股數僅為3.5億股,較高峯下滑逾75%,頂流基金產品也相繼撤離。

不過,高毅資產的馮柳卻逆勢而動,自從2020年三季度殺入第五大股東之列,一直持有且有所加倉,最新持倉比例為4.24%,市值高達121.6億元(截止12月19日,較三季度末有所減倉0.22%),位列第四大股東。但目前看,馮柳這位私募名將投入回報並不理想,做了一個過山車。

此外,北向資金則因“實體清單”、基本面等多方面因素,持有份額從之前近10%下降至2024年9月30日的0.68%,持倉市值僅20億元左右。

從估值層面來看,當前海康威視的PE估值為21.76倍,位於十年來估值低位水平。如今國內大量科技賽道都在AI熱潮下開始加速煥發生命力,也期待作為安防領域核心龍頭的海康威視的估值抬升能早一點到來。(全文完)