美國12月CPI數據將於北京時間本週四21:30公佈。目前,市場預計,美國12月CPI同比漲幅將由11月的7.1%進一步回落至6.5%,核心CPI同比漲幅也將由11月的6%下降至5.7%。投資者希望,此次的通脹數據能爲通脹已見頂的觀點提供更多支持,並推動美聯儲進一步放緩其加息步伐。

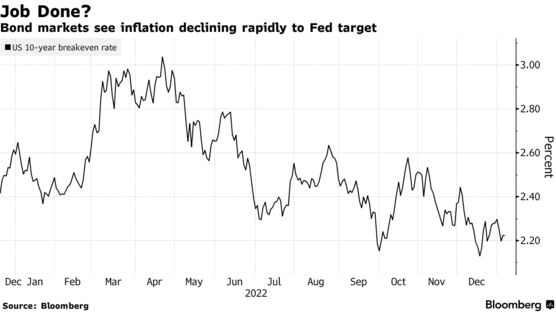

然而,貝萊德、富達投資和Carmignac等資管巨頭警告稱,市場正在低估通脹和美國利率峯值,就像一年前一樣。一年前,華爾街幾乎一致低估了通脹軌跡。在這之後,美聯儲開啓激進加息週期以抗擊數十年來最嚴重的通脹,全球股市因此蒸發了18萬億美元,美債市場也經歷了歷史上最糟糕的一年。不過,市場目前預期,2023年的通脹將相對溫和,並在一年內降至美聯儲2%的目標水平,貨幣市場也在押注美聯儲將於今年開始降息。

法國資產管理巨頭Carmignac投資團隊成員、跨資產團隊負責人Frederic Leroux表示,勞動力短缺可能會導致高於預期的通脹,而低估通脹將使市場再次陷入殘酷的境地。他表示:“通脹將持續下去。金融危機過後,央行官員們認爲他們可以決定利率水平。而過去兩年所發生的事情讓他們知道,只有通脹可以決定利率水平。”

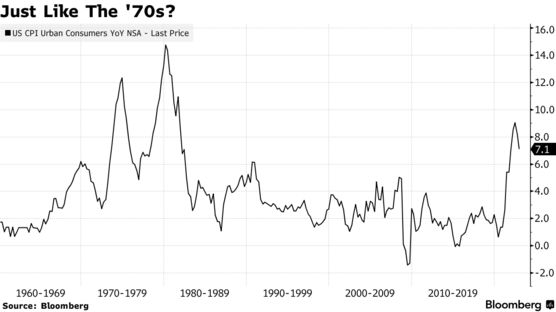

Frederic Leroux補充稱,目前市場上最大的錯誤定價之一是,人們預期明年通脹率將降至2.5%。他表示,世界正在進入一個與1966-1980年期間類似的宏觀經濟週期,在這一期間,能源危機曾兩次將美國通脹推高至兩位數。在他看來,黃金、日本股市和可靠、穩健的企業將捲土重來,因爲實際收益率爲負的情況將持續下去,而各大央行將不願讓投資者承受太大痛苦。

美聯儲上週四公佈的12月會議紀要重申了其鷹派立場,其言論試圖消除市場對美聯儲貨幣政策即將轉向的預期。歐洲央行首席經濟學家Philip Lane上週五也表示,即使能源成本飆升的情況有所緩解,但價格壓力仍將繼續上升。

貝萊德投資研究所(BII)的分析師也認爲,高通脹將持續下去,經濟衰退刺激美聯儲降息的希望不大。他們還預計,隨着經濟放緩帶來的痛苦變得明顯,即使通脹保持在美聯儲2%的目標之上,美聯儲也會放緩其加息步伐。

以貝萊德投資研究所(BII)負責人Jean Boivin爲首的分析師團隊上週表示:“各大央行不太可能在經濟衰退中迅速降息來拯救經濟,它們是爲了將通脹降至目標水平而設計政策的。如果說有什麼不同的話,那就是政策利率維持在高位的時間可能比市場預期的要長。”貝萊德目前減持發達市場股票,並看好投資級信貸而非長期政府債券。

富達投資的全球宏觀主管Jurrien Timmer也指出,通脹仍然是市場的一個關鍵風險,因爲美聯儲一再明確表示,它希望看到通脹持續下降到2%的目標,而不僅僅是價格增長放緩。

當然,並非所有人都同意上述觀點。資產管理規模達2460億歐元的荷蘭資管公司荷寶(Robeco)認爲,2023年將是利率、美元和通脹見頂的一年,這主要是因爲對經濟衰退的預期、以及政策制定者沒有能力策劃軟着陸,這將引發降息。

不過,Carmignac的Frederic Leroux表示,市場對美聯儲政策可能轉向的關注是“次要的”,因爲總有一天投資者會意識到通脹比他們想象的更具粘性。“在某個時候,市場將不得不明白,還會有更多的加息。”