8月收官,從市場表現來看,相較於7月,8月市場賺錢效應進一步回落。

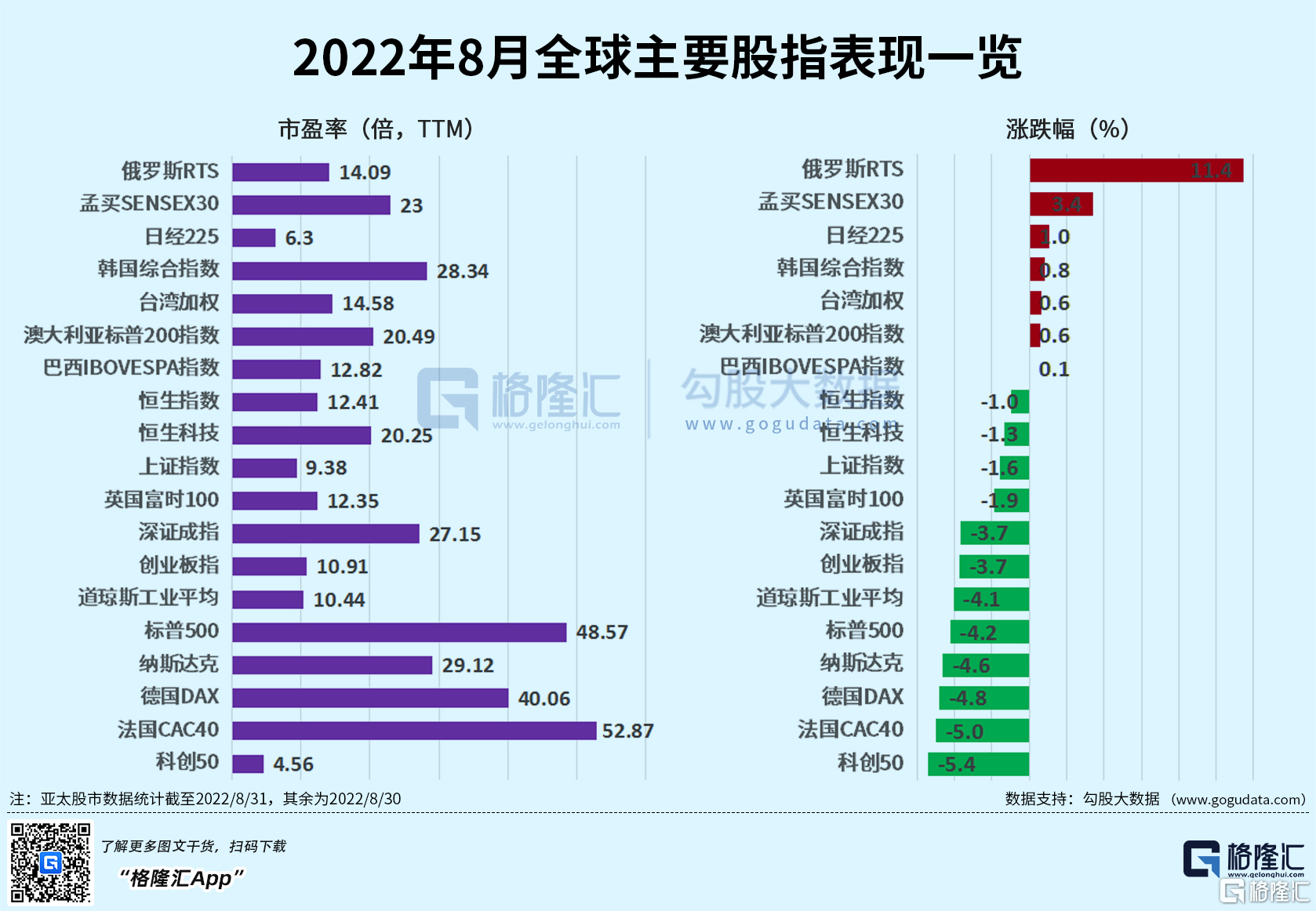

A股方面,上證指數月跌1.57%,深成指月跌3.68%,創業板指月跌3.75%,滬深300和上證50指數分別月跌2.19%、1.09%。港股⽅⾯,恆⽣中國企業指數本⽉下跌0.38%、恆⽣科技指數下跌1.52%。美股方面,道瓊斯指數月跌4.1%,標普500指數月跌4.2%,納斯達克指數月跌4.6%。

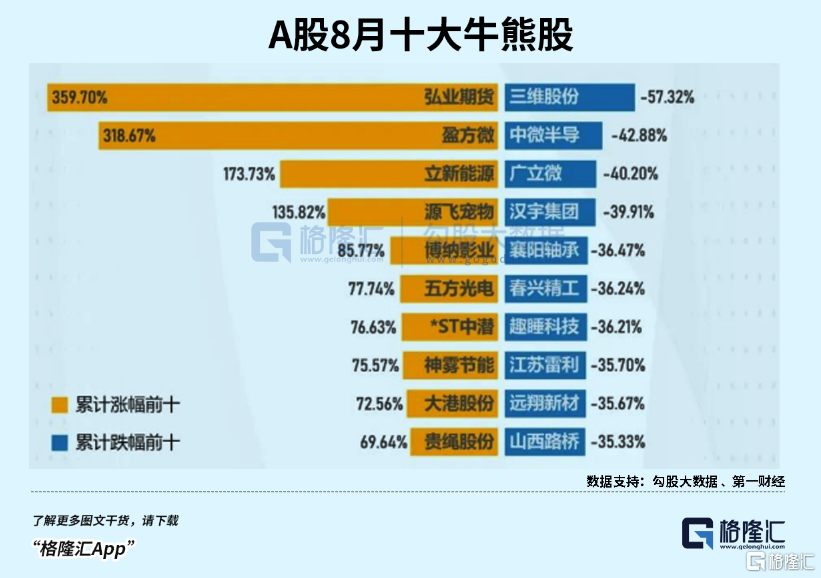

在內外因素擾動下,走勢震盪但韌性十足。從A股漲跌幅榜看,8月A股共有1510上漲,佔全部A股數量的三成。其中,漲幅超過20%個股141只,漲幅超過50%個股22只,漲幅超過100%個股4只,漲幅前三名分別為弘業期貨、盈方微、立新能源,漲幅分別達360%、319%、174%。

8月共有3351只個股下跌,跌幅超過20%個股248只,跌幅超過30%個股37只,跌幅前三名分別為中微半導、廣立微、漢宇集團,跌幅分別達42.88%、40.20%、39.91%。

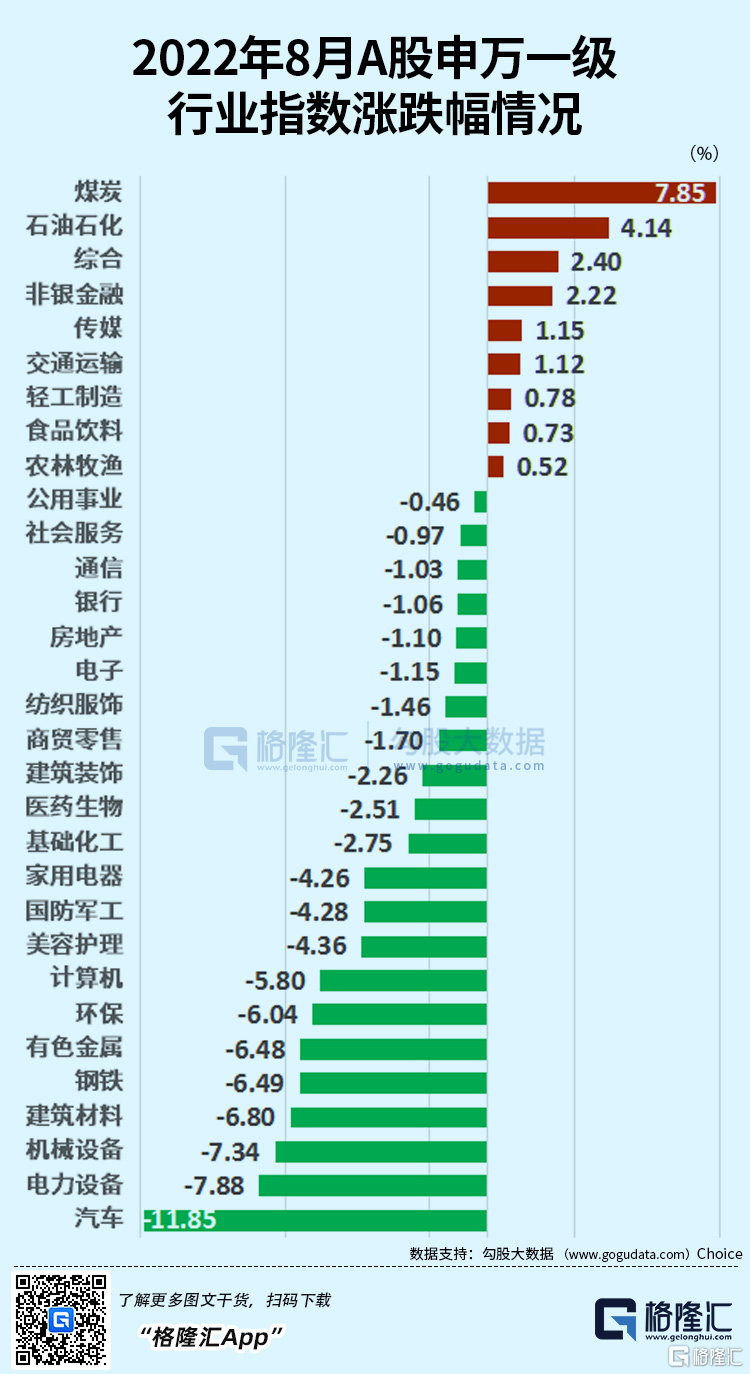

從行業板塊表現看,申萬一級行業中,共有9個行業上漲,漲幅前三名分別為煤炭、石油石化、非銀金融,漲幅分別達7.85%、414%、2.22%;其餘21個行業下跌,跌幅前三名分別為汽車、電力設備、機械設備,跌幅分別達11.85%、7.88%、7.34%。

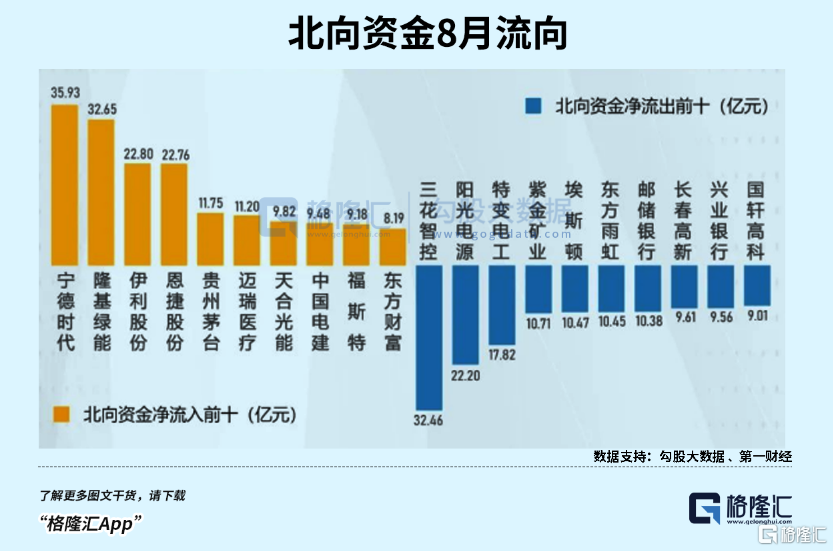

北上資金8月累計成交22961.91億元,成交淨買入127.13億元,其中,深股通合計淨賣出15.77億元,滬股通合計淨買入142.90億元。

A股半年報冰與火

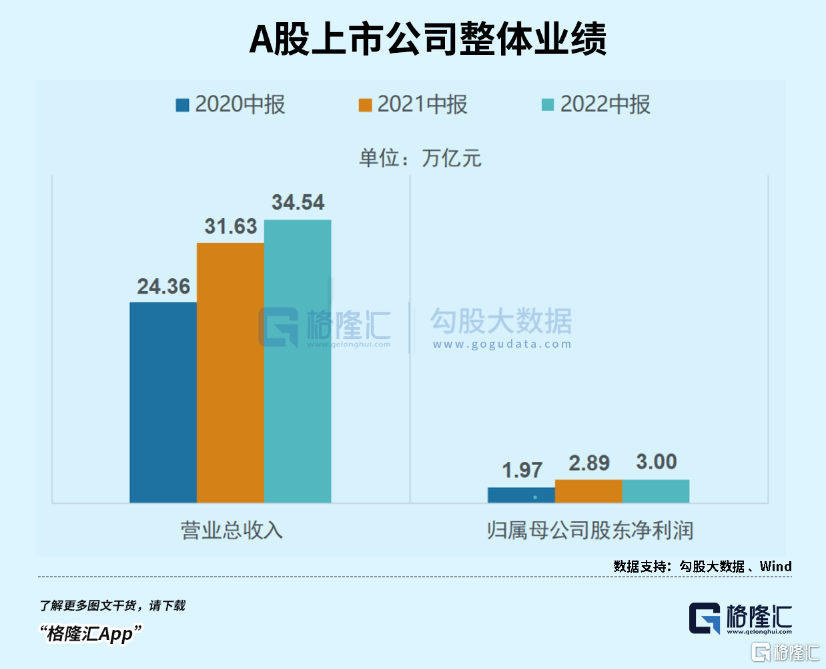

上半年,面對宏觀經濟“三重壓力”、新冠疫情反覆、國際衝突加劇等因素衝擊,A股上市公司繼續實現營收、淨利雙增長。統計顯示,今年上半年這些A股公司合計實現營業收入34.54萬億元,同比增長9.24%。實現淨利潤3.25萬億元,同比增長3.19%,一、二季度增速分別為5.49%、1.16%。但相比去年的高增速,今年上半年A股業績增速有所下滑。

在已發佈半年報的4888家A股上市公司中,有超過八成的公司實現盈利,共3997家;2306家公司業績實現正增長,佔比超過47%。

從行業層面來看,不同行業上半年業績分化較為突出。能源行業無疑是最大的贏家,其中煤炭油氣、基礎化工、動力電池原料、新能源行業增長迅猛;而受疫情反覆、原材料價格高企等因素影響,航空、餐飲、旅遊、養殖等行業公司仍處困境。

上半年最賺錢公司榜單中,銀行股淨利潤絕對額依然領先,前四名淨利潤額均超過千億元。其中工商銀行淨利1715.06億元,同比增長4.9%;建設銀行淨利1616.42億元,同比增長5.44%;農業銀行淨利1289.45億元,同比增長5.4%。

上半年虧損額榜單中,受疫情反覆拖累,航空和消費行業受影響較大,虧損最多的4家上市公司均為航空企業,虧損額均超過百億元。其中,中國國航虧損194億元,同比增長186.43%;中國東航虧損187.36億元,同比增長259.75%;ST海航虧損128.37億元,同比暴增13.57倍;南方航空虧損114.88億元,同比增長145.05%。三大航上半年合計虧損近500億元,超過他們2021年的虧損總額。

中銀證券表示,上半年民航經濟運行再次觸底,行業虧損超千億元,民航局出台密集補貼措施,有助於民航業度過關鍵復甦節點。進入2022年暑運以來,國內民航市場復甦跡象明顯,下半年行業業績有望超過上半年。

除航空業外,雖然上半年豬肉價格大幅上漲,但生豬養殖行業仍是第二大虧損行業。牧原股份虧損66.83億元,正邦科技虧損42.86億元,新希望虧損41.40億元,温氏股份虧損35.24億元,這四家公司在虧損榜上分別排名第5位、第8位、第9位和第11位。

8月寬基ETF多點開花

8月,寬基類ETF多點開花,科創50ETF、中證500、滬深300和上證50同時吸金額近180億,科創50ETF尤為突出。行業主題ETF方面,熱點也很分散,醫療、半導體、酒、電池等都很吸金,其中以醫療主題最為突出。

具體來看,8月ETF基金份額增長榜單,科創50 ETF月淨增35.61億元,環比上升14.88%;醫療ETF月淨增31.86億元,環比上升11.41%;醫藥ETF月淨增29.08億元,環比上升14.81%。

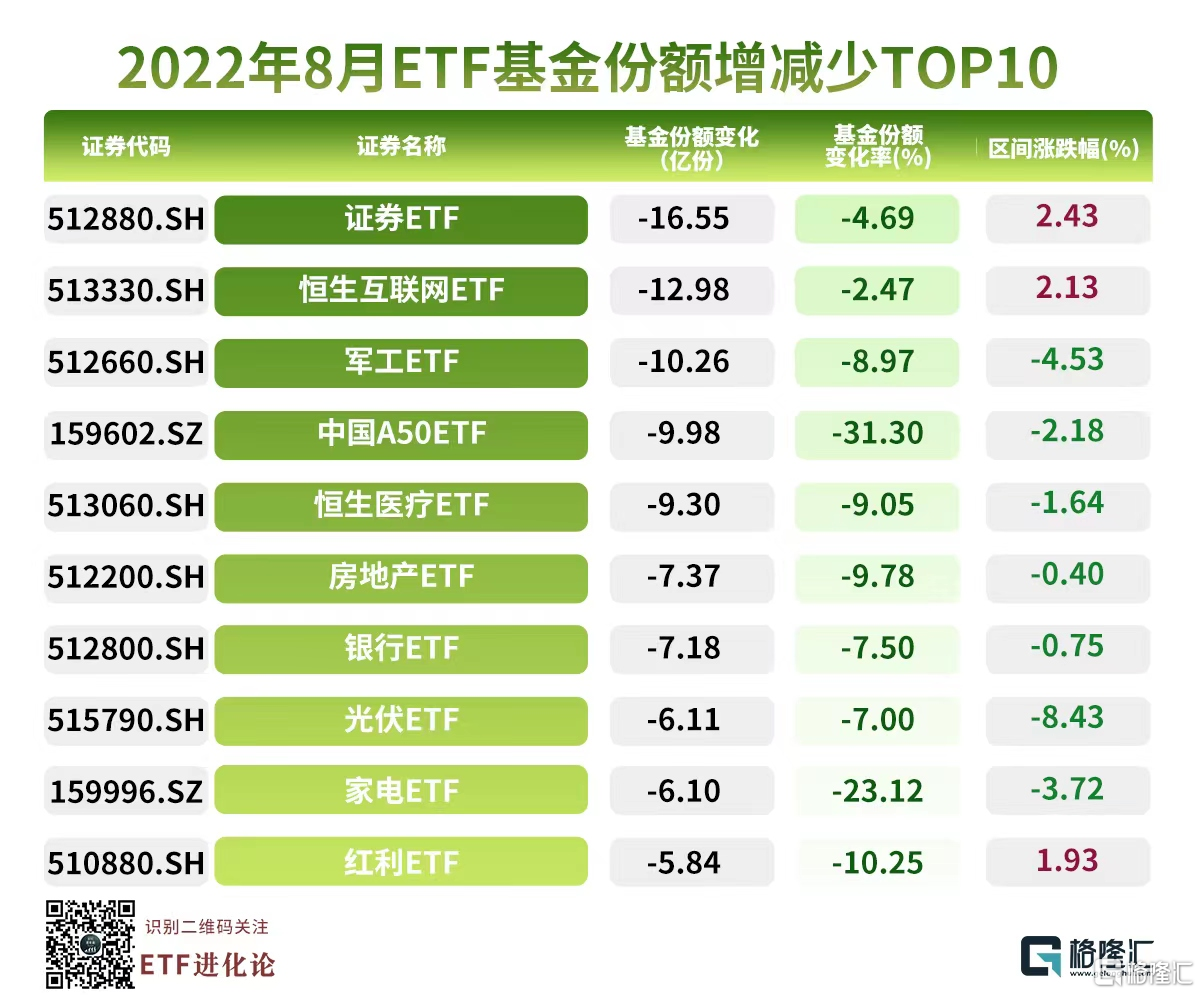

8月ETF基金份額減少榜單,證券ETF月淨減16.55億元,環比下滑4.69%;恆生互聯網ETF月淨減12.98億元,環比下滑2.47%;軍工ETF月淨減10.26億元,環比下滑8.97%。

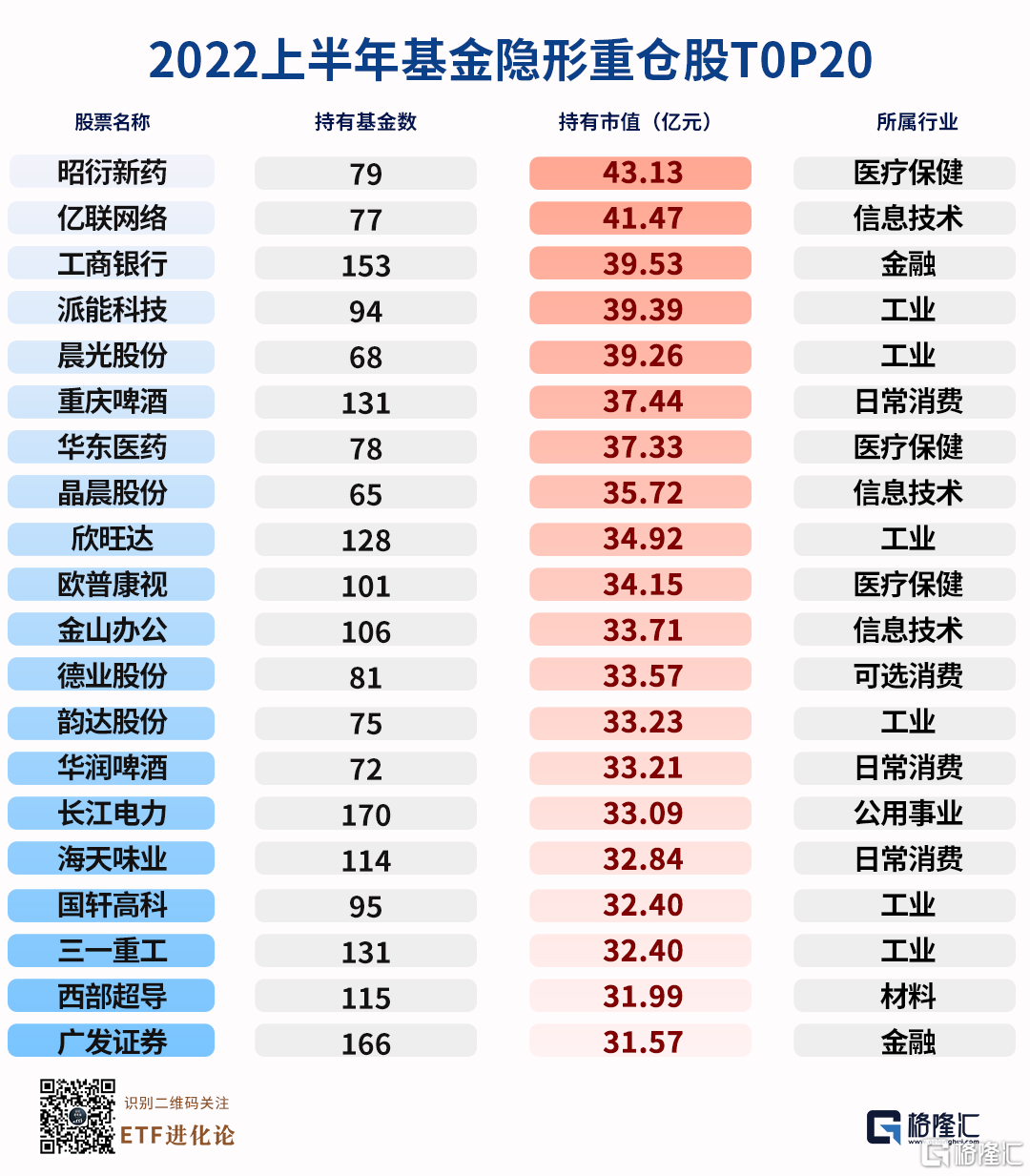

此外,基金隱形重倉浮出水面,公募悄然佈局專精特新企業。隨着2022年基金中報陸續披露,一批基金“隱形”重倉股得以浮出水面。根據中報披露的11至20大持股,並剔除重倉股持有市值前100名的股票統計,公募基金第一大隱形重倉股為昭衍新藥,共位列79只基金的11至20大持股,合計持有市值達43.13億元。

展望下半年,銀華富裕焦巍最新判斷,隨着二季度業績的逐步明朗,市場的波動可能會進一步加大。雖然國內外宏觀環境依然存在較多的不確定性,但是目前來看流動性較為充裕,市場有可能會從二季度到年底的時間,沿着美林時鐘的經濟復甦模式走完一個相對完整的經濟小週期,對於國內經濟復甦和消費需求復甦還是保有相對樂觀的預期。結構上維持中報持倉的主要配置方向,以食品飲料中的酒類為最主要超配方向,醫藥板塊重點配置偏消費TOC的消費醫療方向,包括醫美和中藥等。

機構關注後續改善趨勢

9月市場有兩個關鍵點,一是經濟旺季成色將迎來驗證,二是維穩行情往往具備結構性機會。在政策二次加力,經濟預期好轉的背景下,風格或將迎來階段性再平衡,價值有望佔優。

對於後市,機構表示,上市公司中報淨利潤有所改善,預計三季度將會延續這一趨勢。

國金證券預計,在降本增效的帶動下,上市公司淨利潤率或將延續改善趨勢。前瞻來看,大宗商品價格於二季度末三季度初見頂回落,疊加三季度經濟持續修復,A股三季報業績或在利潤率帶動下明顯改善。

中金公司則表示,A股整體資本開支增速有所企穩,可能受到融資現金流連續改善的支撐,老經濟回升幅度大於新經濟,景氣製造業資本開支延續高增長。其預計,上下游盈利能力分化可能在下半年逐漸收斂。但下半年A股盈利層面可能仍面臨一定壓力,需政策進一步發力,上市公司盈利修復彈性取決於內外部增長趨勢以及國內穩增長政策落實的成效。

平安證券認為,短期來看,在美聯儲加息預期偏鷹帶來美股短期調整壓力、國內經濟疲弱的背景下,A股預計短期延續盤整,成長內部波動加大,風格分化有所收斂修正。但是中期風格仍未切換,製造成長行業高景氣比較優勢仍在加強,建議逢低佈局。

華鑫證券提到,海外擾動仍值得關注,但影響邊際減弱。一方面,鮑威爾鷹氣再現,重申抗通脹決心。另一方面,地緣政治風險有所緩和。國內疫情雖有局部反覆,但衝擊減弱;地產風險尚未出清,但保交樓力度加大;穩大盤2.0政策再加碼,助力經濟修復。後續主要觀察基建、地產及出口韌性。整體來看,9月內外擾動將會有邊際弱化,市場有望迎來企穩信號,風格將由小盤風格轉向均衡但難言切換。