本文來自格隆匯專欄:中金研究,作者:董霽旋 郭朝輝

雙重供給風險兑現,鋅價偏強運行

在3月的季度更新報吿和4月的《鋅:雙重供給風險支撐基本面偏強》我們提到,2022年鋅供需缺口擴大,主要由於歐洲仍有可能減產以及國內冶煉廠受原料約束而產量增長受限。截至目前,我們看到這兩點因素均有兑現。

1)歐洲:8月5日全球主要的鋅供給商嘉能可聲稱“歐洲能源緊缺已對供應構成實質性威脅”[1];8月15日,Nyrstar宣佈9月1日起關閉位於荷蘭的Budel鋅冶煉廠[2],鋅價應聲上漲。

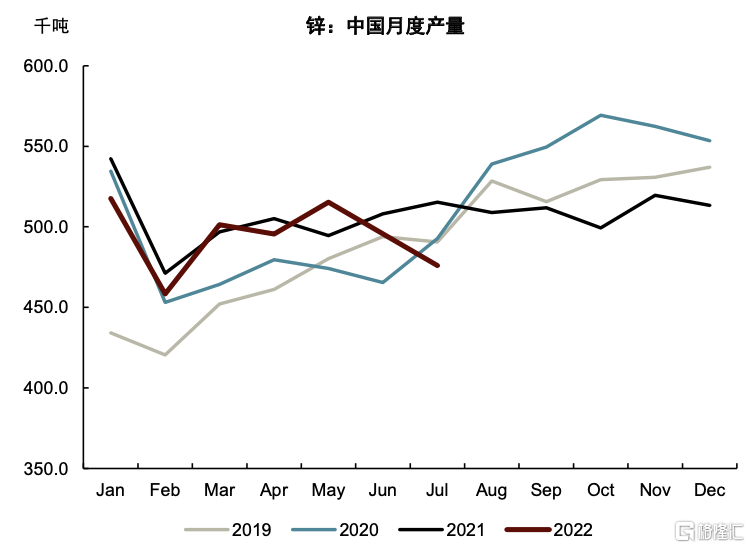

2)國內:因原料供應限制,二季度起國內鋅產量開始走弱,年初至7月累計產量為344.7萬噸,累計同比減少2.4%。

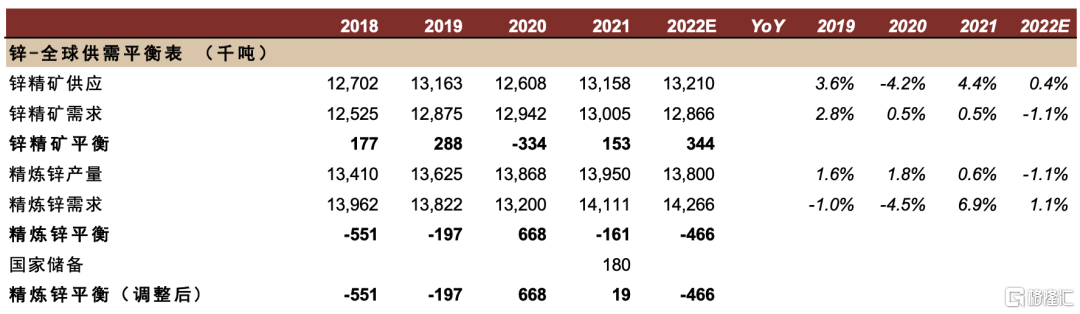

本篇報吿中,我們調整了鋅全球供需平衡表,計入了供給、需求端國內外的新變化,結果顯示2022年全年鋅供需缺口從此前預測的39萬噸擴大至46.6萬噸(圖表1)。

圖表1:鋅全球供需平衡表

資料來源:SMM,ILZSG,LME,SHFE,中金公司研究部

海外高電價風險延續,歐洲供給再度減少

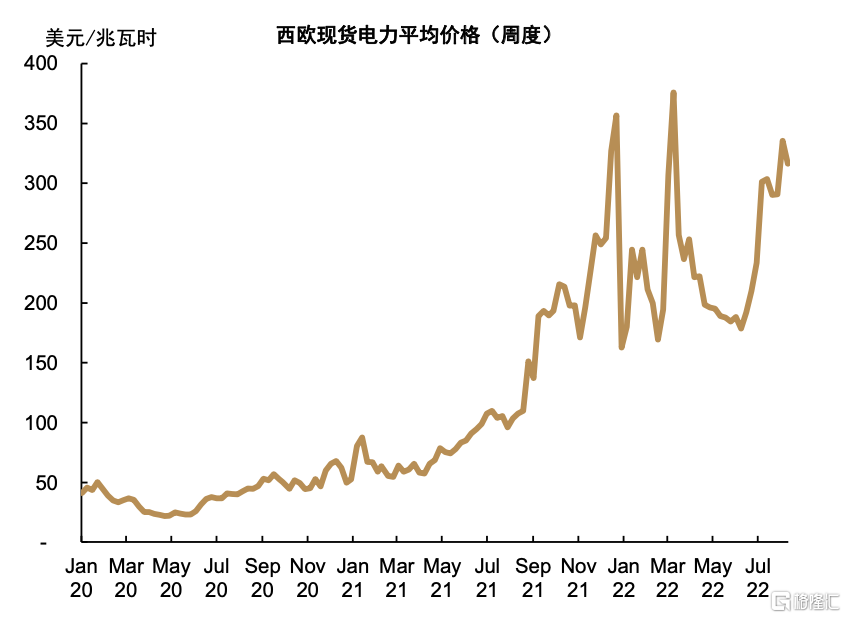

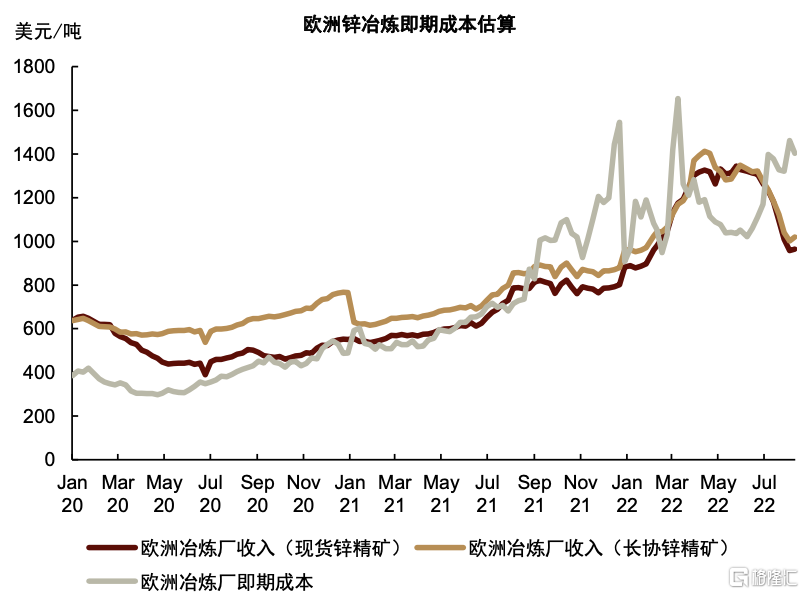

在去年10月的報吿《大宗商品:全球電價上漲,供應新風險》中,我們提示以歐洲為首的全球範圍內出現電價上漲,考慮到鋁和鋅單噸生產平均耗電量分別約為4,100千瓦時/噸和14,000千瓦時/噸,全球鋁、鋅等冶煉生產成本有可能抬升,甚至面臨產能關閉風險。去年四季度,歐洲多家鋅冶煉廠表示因電力價格高企將施行錯峯生產[3]。由於歐洲鋅產量佔全球16%(2021年),相對佔比較高,歐洲能源緊缺和高電價對鋅價和當地現貨溢價的支撐作用也相對更強(圖表4、5)。近期,歐洲熱夏、乾旱以及俄烏相關制裁措施落地使得歐洲能源緊張的問題重新受到關注,西歐平均現貨電價再度攀升至高位(圖表2),Nyrstar發佈聲明,宣佈從9月1日起關閉位於荷蘭的Budel鋅冶煉廠[4],復產時間不明。2021年該冶煉廠年產量約為28.5萬噸,佔歐洲產量13%,佔全球產量2%。在此前的報吿中,我們提到“由於歐洲部分鋅冶煉廠的短期電力合約將在2022年到期而新的電力合同價格可能更高,假設沒有額外的政府補貼,我們預計今年歐洲精煉鋅仍有減產風險,全年歐洲精煉鋅產量可能同比降低3.7%至214萬噸”,考慮到Budel鋅冶煉廠停產,以及嘉能可旗下Portovesme產線持續關閉[5],我們將歐洲產量再度下調至199萬噸(同比下降10.5%)。

圖表2:西歐平均現貨電力價格(周度)

資料來源:BNEF,中金公司研究部

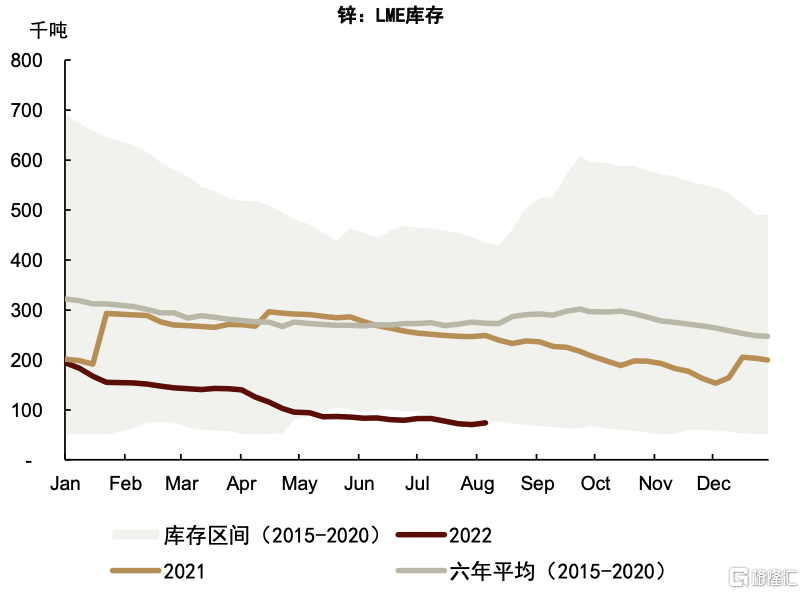

圖表3:LME 鋅庫存

資料來源:LME,中金公司研究部

圖表4:歐洲鋅冶煉廠即期成本估算

資料來源:SMM,ILZSG,LME,SHFE,中金公司研究部

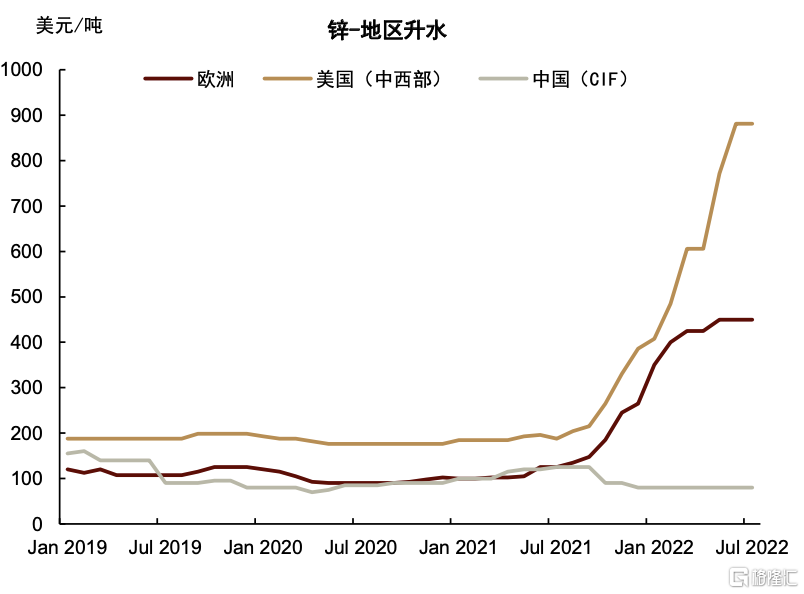

圖表5:現貨升水

資料來源:Woodmac,中金公司研究部

國內鋅冶煉產能利用率受原料供給掣肘,近期局部區域工業限電再添干擾

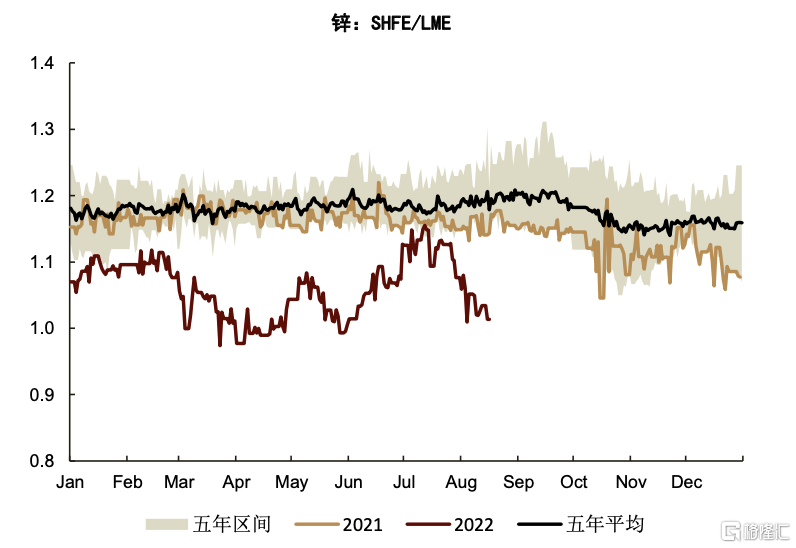

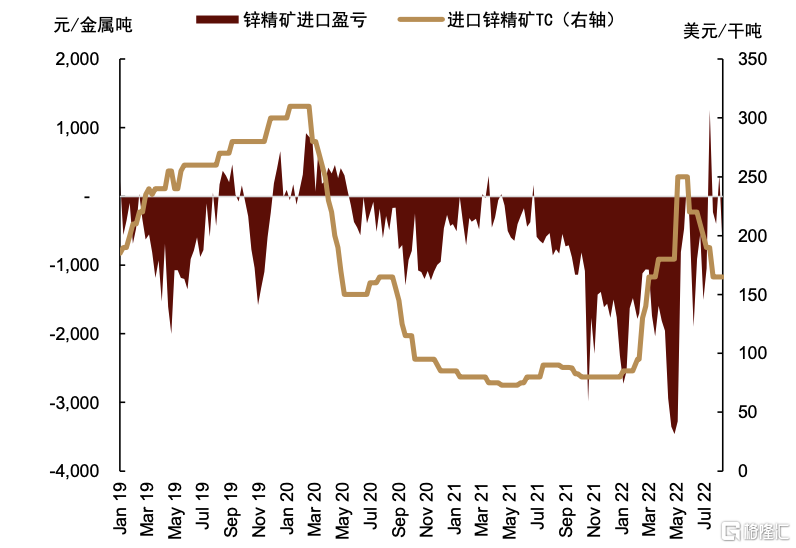

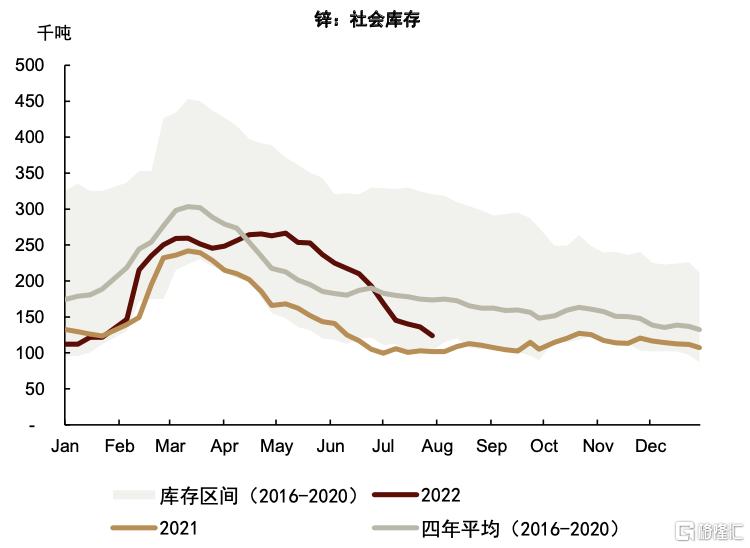

第二重供給約束來自中國,此前的報吿中,我們提示“雖然今年全球鋅精礦供給恢復,但由於國內外鋅價差持續擴大,礦端邊際寬鬆對精煉鋅產能利用率的傳導大概率並不順暢,國內冶煉廠進口鋅精礦仍然大幅虧損,同時國內精礦供給持續短缺,鋅冶煉廠可能會提前檢修,全年產能利用率難有大幅提升”。二季度起國內鋅產量開始走弱(圖表8),年初至7月累計產量為344.7萬噸,累計同比減少2.4%(SMM)。6月鋅內外比價有所恢復,進口礦虧損收窄轉為小幅盈利(圖表6、7),進口礦得到暫時補充,但近期海外供給溢價再度上升,重新拉大了內外比價和進口虧損,國內原料補庫程度可能仍然受限。此外,8月15日四川省由於電力供應緊張,限制生產企業用電,四川省鋅冶煉廠受影響量為4890噸[6]。雖然夏季高温限電對鋅冶煉的影響可能是短期事件,但無疑對於本就偏緊的供應平添干擾。此外,由於進口連續虧損,上半年國內精煉鋅進口維持低位,累計淨出口1.1萬噸(去年同期淨進口26.6萬噸)。上半年產量和進口均不及同期,國內鋅社會庫存自四月開啟去庫趨勢。

圖表6:鋅內外比價

資料來源:LME,SHFE,中金公司研究部

圖表7:鋅精礦進口盈虧

資料來源:SMM,LME,SHFE,中金公司研究部

圖表8:中國鋅產量

資料來源:SMM,中金公司研究部

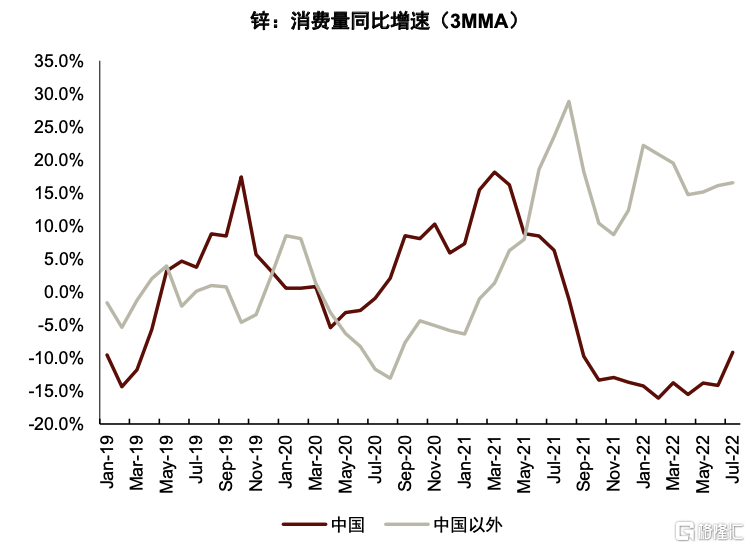

向前看,供給緊張可能延續,國內外消費增速可能分化

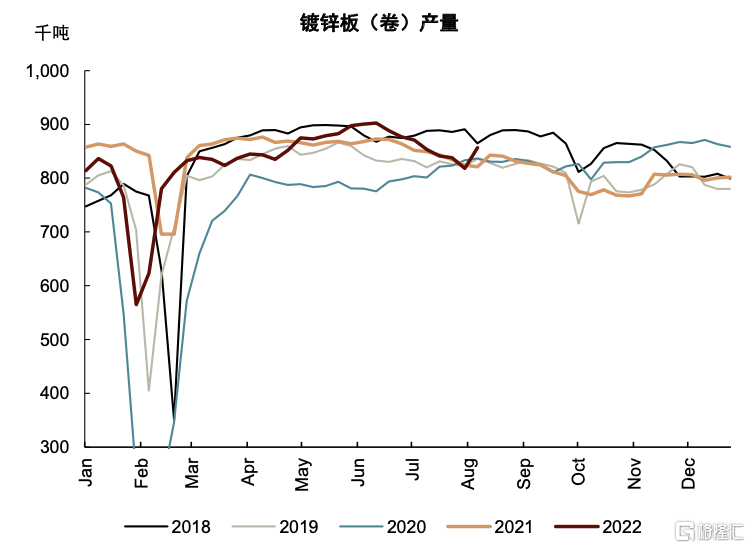

向前看,我們認為供給緊張可能延續,國內外消費增速可能分化。消費端,國內消費較上半年可能因基建和汽車拉動而環比改善。海外市場,自2021年開始表現強勁的美國非住宅建造支出(季調)從4月開始連續環比下滑;歐洲上半年汽車銷量同比下滑13.7%(歐洲汽車製造商協會);日本鍍鋅板上半年產量環比下滑15.8%(日本鋼鐵協會)。下半年,歐洲需求可能也面臨能源緊張的挑戰,全球製造業PMI在海外加息環境下可能延續收縮趨勢,需求較上半年和去年可能難有亮點。整體上,我們繼續下調了今年歐洲、中國的鋅產量,同時下調了今年的全球需求增速,調整後的平衡表顯示2022年全年鋅供需缺口從此前預計的39萬噸46.6萬噸,下半年國內外消費增速分化與歐洲能源風險交織,國內進口相比上半年或有改善,但很難改變今年整體低進口的局面,全球精煉鋅庫存可能延續去庫。向前看,我們建議持續關注歐洲能源問題演繹以及國內基建帶動實物需求增量的兑現。

圖表:鋅國內社會庫存

資料來源:SMM,中金公司研究部

圖表:中國鍍鋅板卷產量

資料來源:Mysteel,中金公司研究部

圖表:全球精煉鋅表觀消費同比增速估算

資料來源:SMM,ILZSG,LME,SHFE,中金公司研究部