本文來自格隆匯專欄:中金研究,作者:吳頔 李學來 裘孝鋒

濕電子化學品是在清洗,刻蝕等多個微電子/光電子濕法工藝環節中使用的各種高純度電子化學材料的統稱。由於生產技術壁壘高,生產難度大,濕電子化學品市場長期海外企業主導。2020年以來,我們觀察到部分國內濕電子化學品廠商逐步在半導體級濕電子化學品市場實現了客户突破,我們認為中國濕電子化學品行業已迎來快速發展期。

摘要

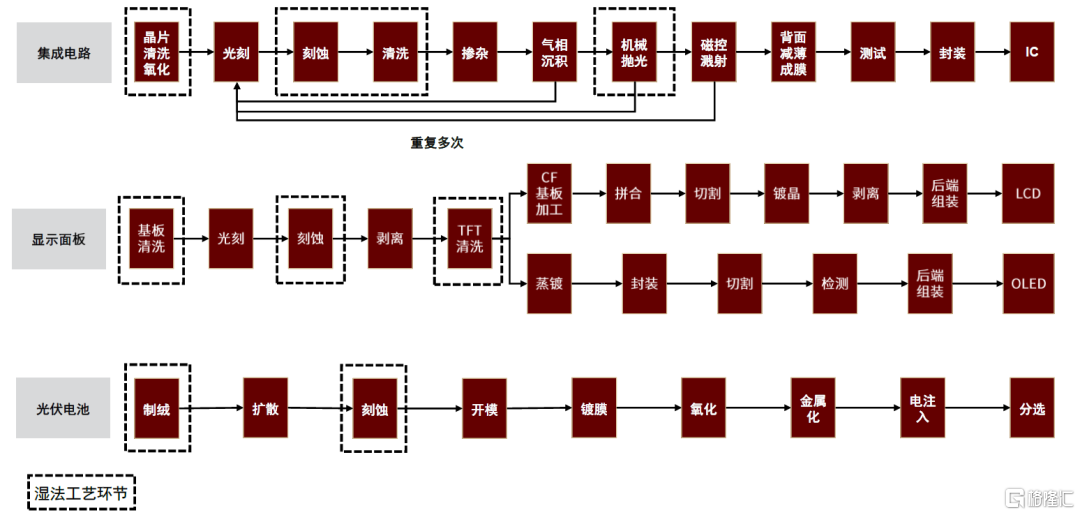

濕電子化學品是集成電路/新能源等產業所需的關鍵化學材料。濕電子化學品是在清洗,刻蝕等多個微電子/光電子濕法工藝環節中使用的各種高純度電子化學材料的統稱。按下游行業領域劃分,主要可分為集成電路/顯示面板/光伏電池用濕電子化學品,據中國電子材料行業協會統計,2020年全球濕電子化學品需求達378萬噸,其中集成電路/顯示面板/光伏電池佔比為45%/38%/17%。

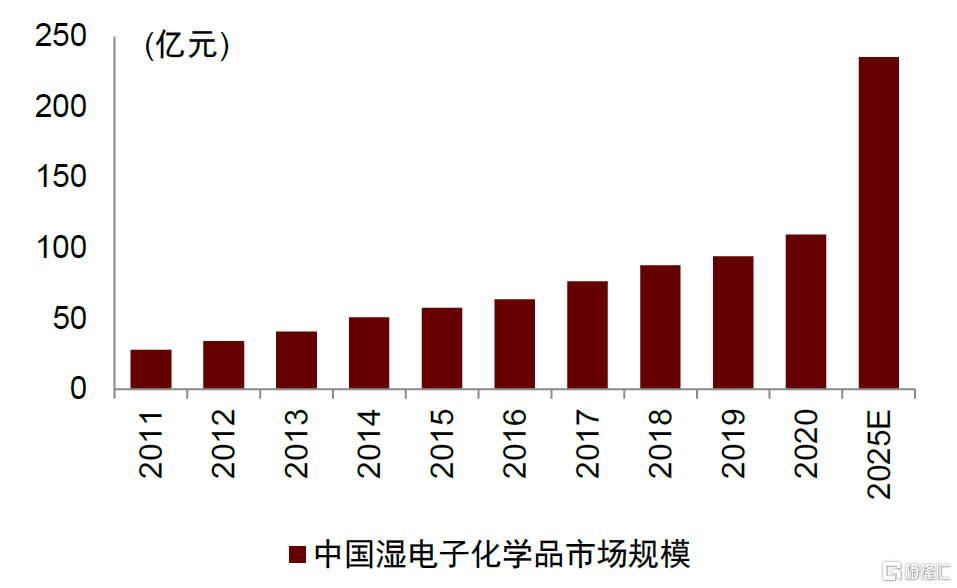

下游產能擴充帶動濕電子化學品需求穩步增長。據中國電子材料協會統計,2020年全球/中國濕電子化學品市場達51億美元/110億元,其中中國市場2015-2020年CAGR達13.7%。向前看,我們認為受益於下游集成電路/顯示面板/光伏等行業的旺盛產能擴充需求,中國濕電子化學品市場增長有望加速,中國電子材料協會預測2025年中國濕電子化學品市場有望達到235億元,2020-2025年CAGR達16.5%。

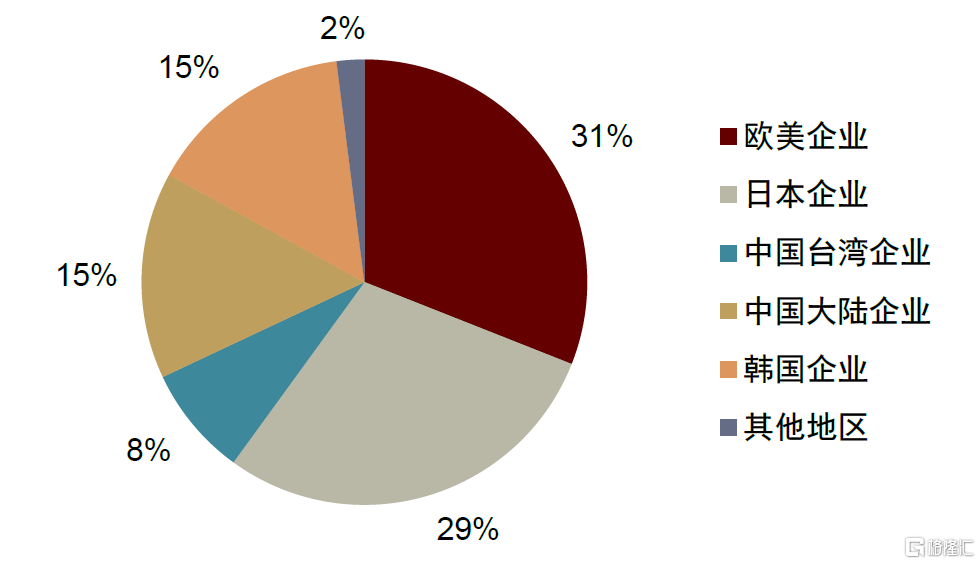

客户突破疊加持續擴產,看好中國企業市佔率提升潛力。濕電子化學品生產工藝複雜,技術壁壘較高,市場長期由海外企業主導。據中國電子材料行業協會統計,2018年中國大陸企業僅佔據了全球濕電子化學品市場份額的15%,且在中高端產品佈局仍存不足。但2020年以來,我們觀察到以興發集團為代表的中國濕電子化學品企業已逐步開始導入半導體客户供應鏈,實現對高端集成電路用濕電子化學品批量出貨。向前看,隨着中國濕電子化學品企業佈局的先進產能逐步落地,我們認為中國濕電子化學品企業市佔率仍有較大提升潛力。

風險

中國企業市佔率提升進展不及預期,下游產能擴張不及預期,行業競爭加劇。

濕電子化學品是集成電路/新能源等產業所需的關鍵化學材料

濕電子化學品簡介

濕電子化學品是在清洗,刻蝕等多個微電子/光電子濕法工藝環節中使用的各種高純度電子化學材料的統稱。作為集成電路、新能源、顯示面板等行業生產中所需要的關鍵化學材料,濕電子化學品質量對集成電路芯片,光伏電池,顯示面板等產品的生產良率及電性能等有顯著的影響。

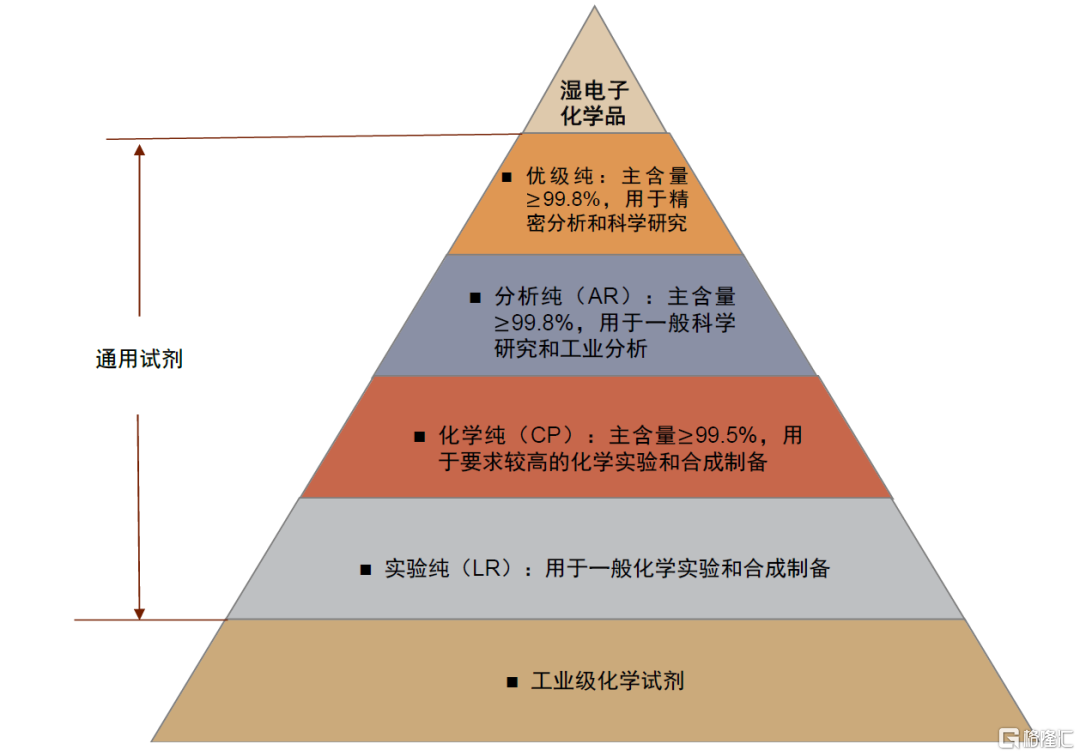

圖表:濕電子化學品是純度要求最高的化學試劑

資料來源:江化微官網,中金公司研究部

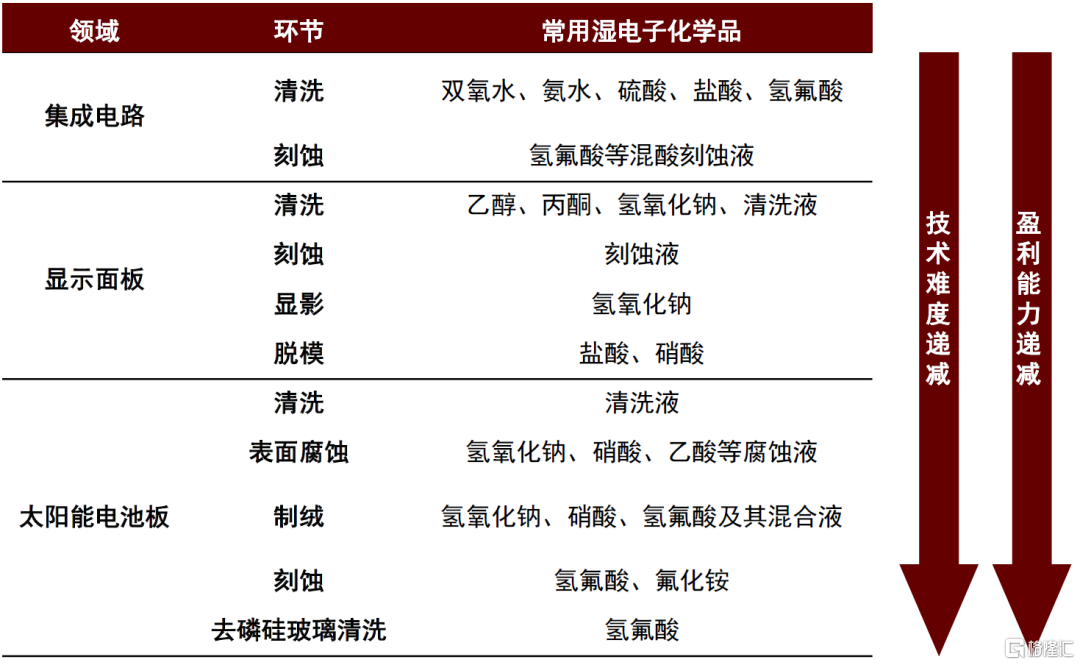

圖表:集成電路/顯示面板/光伏電池生產工藝中均有較多工藝需要使用濕電子化學品

資料來源:中國電子材料協會,中金公司研究部

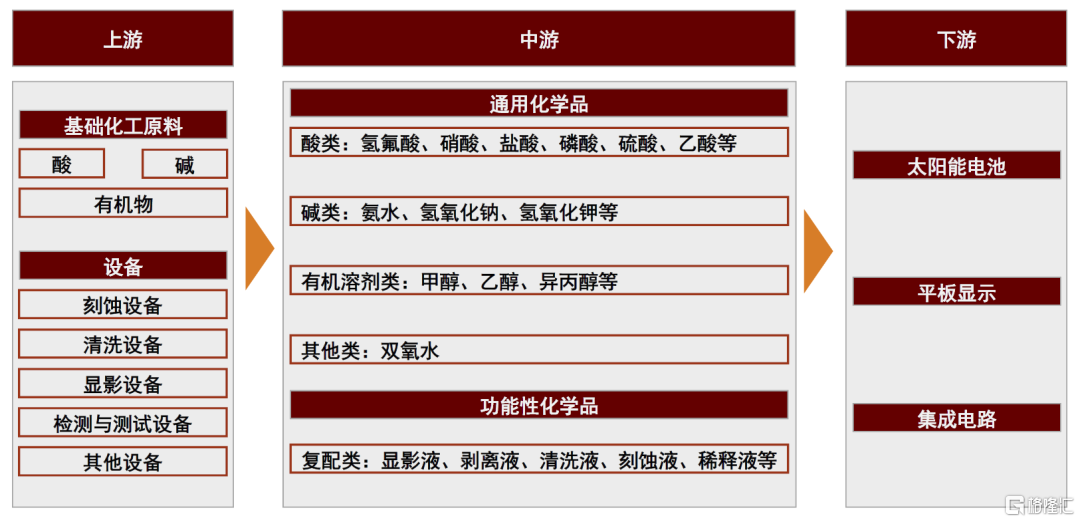

圖表:濕電子化學品產業鏈

資料來源:中國電子材料協會,中金公司研究部

濕電子化學品可按用途/下游應用領域進行劃分

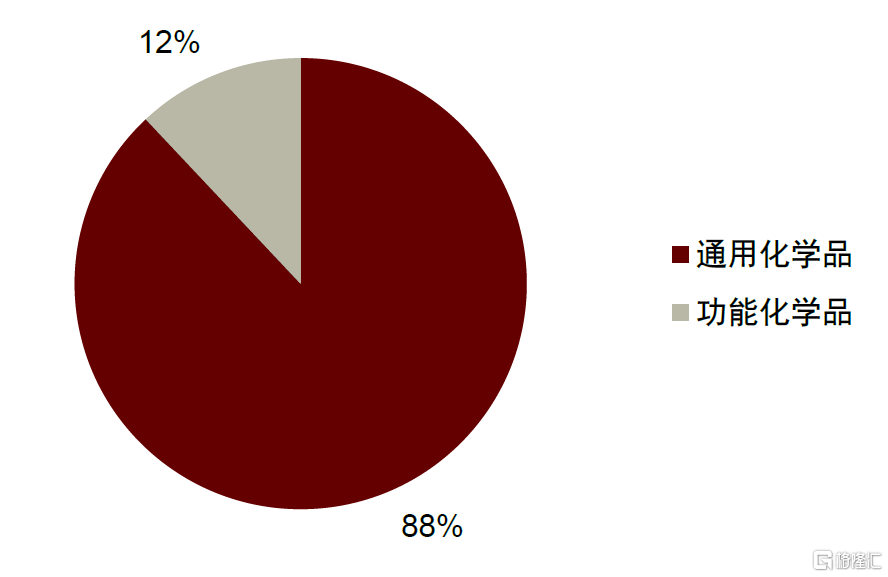

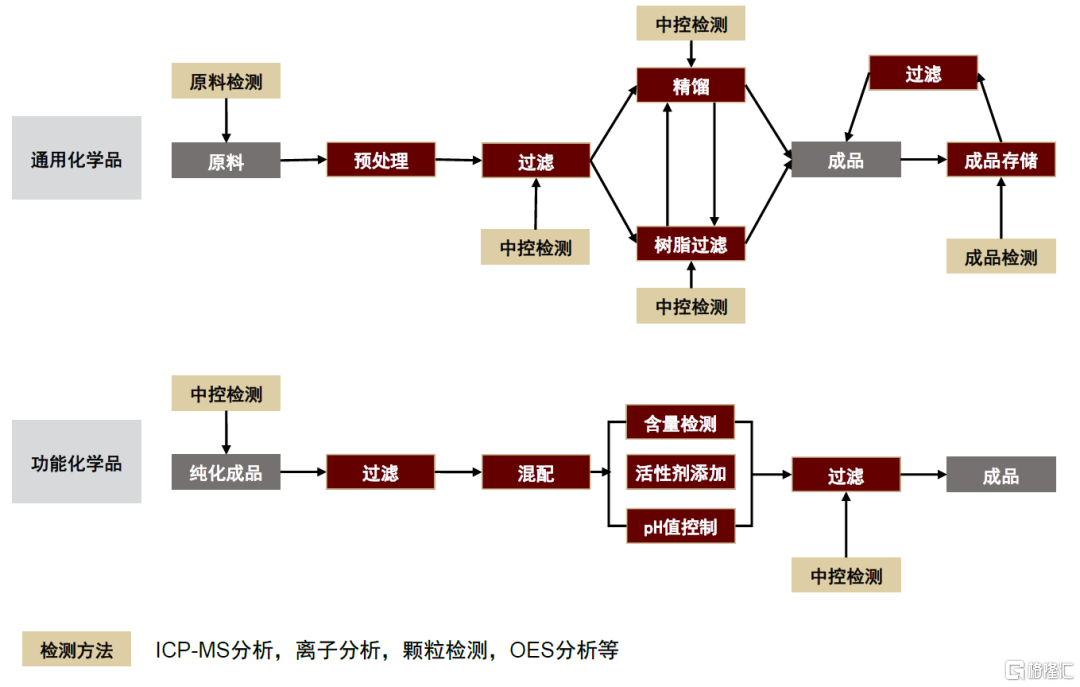

按下游用途劃分,濕電子化學品主要分為通用化學品和功能化學品。

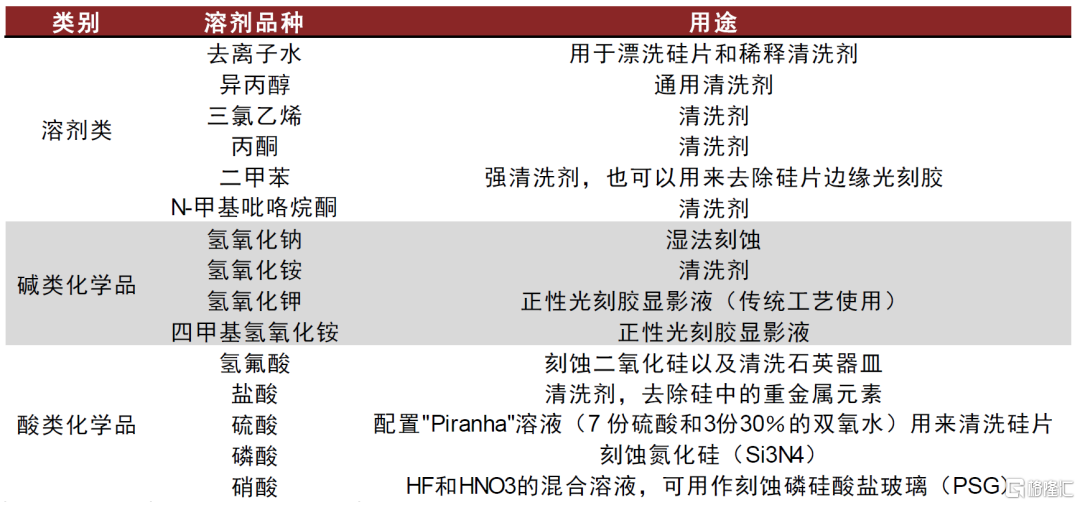

►通用化學品。通用化學品又稱超淨高純溶劑,常用於濕法工藝製程中的清洗、光刻、腐蝕等工序,主要包括主體純度大於99.99%,雜質含量低於ppm級別的酸類(氫氟酸、硫酸、磷酸、鹽酸、硝酸等),鹼類(氨水,氫氧化鈉,氫氧化鉀等),有機溶劑類(甲醇,乙醇,丙酮等)及其他類(雙氧水等)產品。通用化學品應用範圍較廣,因此市佔率相對較高,據中國電子材料行業協會統計,2019年通用化學品佔中國濕電子化學品整體需求的88%。

圖表:主要通用化學品用途

資料來源:中國電子材料協會,中金公司研究部

►功能化學品。功能化學品指為滿足濕法工藝中特殊工藝需求,通過復配工藝製備的配方類(復配類)化學品,主要包括顯影液、剝離液、清洗液、刻蝕液等。據中國電子材料行業協會統計,2019年功能化學品約佔中國濕電子化學品整體需求的12%。

圖表:按用途劃分中國濕電子化學品需求結構(2019年)

資料來源:中國電子材料行業協會,中金公司研究部

圖表:按行業劃分中國濕電子化學品需求結構(2020年)

資料來源:中國電子材料行業協會,中金公司研究部

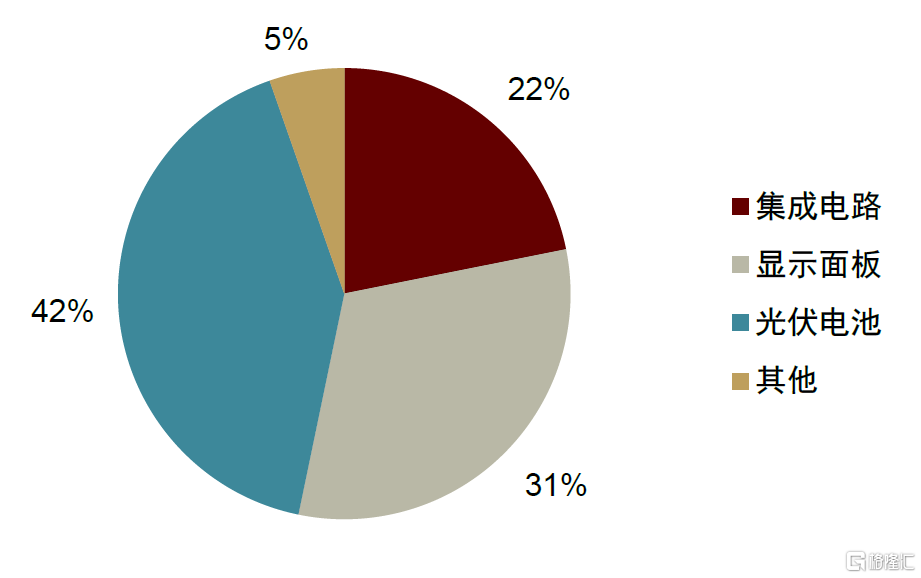

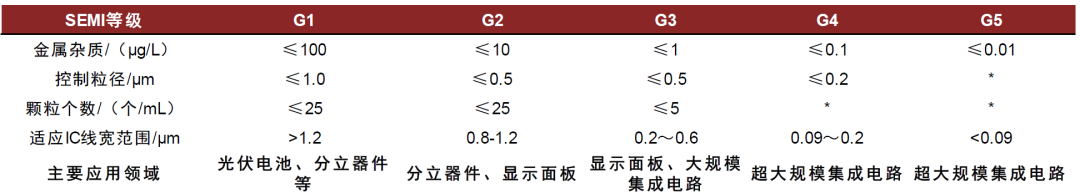

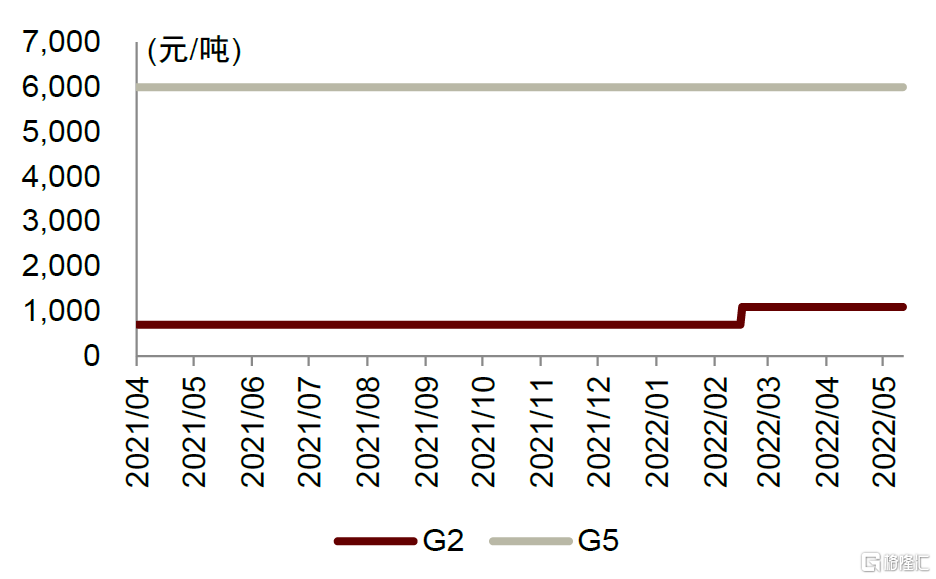

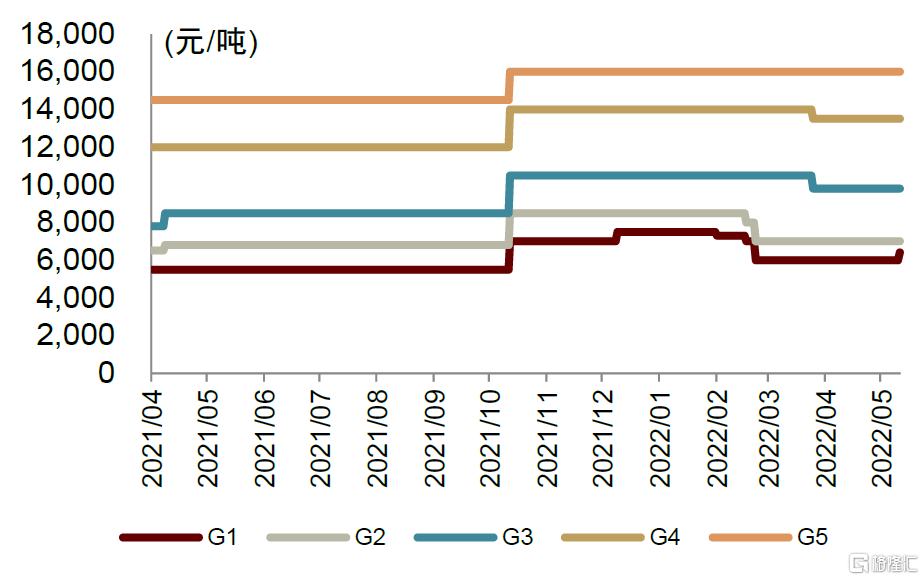

按下游應用行業領域劃分,濕電子化學品主要可分為集成電路、顯示面板及光伏電池用濕電子化學品。由於應用領域不同,客户對產品潔淨度,純度有不同要求,因此分領域產品的需求結構,產品價格上存較為明顯差異。國際半導體設備與材料組織(SEMI)制定了G1-G5五個等級的濕電子化學品分類標準。一般而言,光伏太陽能電池所需的濕電子化學品只需滿足G1等級,而顯示面板用濕電子化學品需滿足G2-G3等級,集成電路用濕電子化學品技術規格要求最高,所需產品一般需滿足G3或以上等級,且隨着集成電路製程線寬不斷縮窄,對濕電子化學品純度也逐步提升至G4及G5等級。

圖表:SEMI等級劃分

資料來源:SEMI,中金公司研究部 注:*為雙方協商決定

►集成電路濕電子化學品。集成電路用濕電子化學品主要用於晶圓製造的清洗、顯影、刻蝕、剝離環節。由於集成電路生產對產品純度要求高,客户粘性強,因此產品價格高,盈利能力較好。據中國電子材料行業協會統計,2020年中國集成電路用濕電子化學品需求達20.0萬噸,佔總體需求的21.9%,其中需求量較大的產品包括硫酸/雙氧水/氨水/顯影液及氫氟酸。

►液晶顯示濕電子化學品。液晶顯示用濕電子主要用於平板顯示製造工藝環節的薄膜製程清洗、光刻、顯影、蝕刻等工藝環節。下游客户對液晶顯示類濕電子化學品的純度要求略低於集成電路類產品。據中國電子材料行業協會統計,2020年中國液晶顯示用濕電子化學品需求達28.7萬噸,佔總體需求的31.4%,需求量較大產品為磷酸/硝酸/MEA等極性溶液及醋酸。

►太陽能電池濕電子化學品。太陽能電池用濕電子化學品主要用於晶硅太陽能電池片的制絨加工及清洗等工藝環節。一般而言,太陽能用濕電子化學品的技術標準要求最低,盈利能力較弱,但需求增速較快。受益於新能源產業的快速發展帶來的光伏電池需求增長,據中國電子材料行業協會統計,2020年中國光伏用濕電子化學品需求達37.9萬噸,佔總體需求42%,需求量較大產品為氫氟酸/硝酸/氫氧化鉀及鹽酸。

圖表:不同下游使用的濕電子化學品有所不同

資料來源:中國電子材料協會,中金公司研究部

圖表:不同純度硫酸價差明顯

資料來源:百川資訊,中金公司研究部注:統計時間截至2022.5.20

圖表:不同純度氫氟酸價差明顯

資料來源:百川資訊,中金公司研究部注:統計時間截至2022.5.20

濕電子化學品具較高技術壁壘

下游技術升級驅動濕電子化學品技術要求繼續提升

濕電子化學品生產具有較高技術壁壘

濕電子化學品生產具有相對較高技術壁壘。濕電子化學品生產涉及的核心工藝包括分離純化,分析檢測,混配及包裝運輸技術等,具有較高的技術壁壘。

►分離純化技術。分離純化技術的關鍵是針對不同產品的不同特性採取針對性的提純技術。目前國內外製備超淨高純試劑常用的提純技術主要有高效連續精餾技術、氣體低温精餾與吸收技術、離子交換技術、膜處理技術等。

►檢測分析技術。檢測分析技術是超淨高純化學試劑質量控制的關鍵技術,根據不同的檢測需要,可分為顆粒分析測試技術、金屬雜質分析測試技術、非金屬分析測試技術。隨着技術要求的提升,近年來分析檢測技術也逐步升級,例如顆粒檢測技術從早期的顯微鏡法、庫爾特法、光阻擋法發展到了目前的激光光散法。

►混配技術。混配技術是滿足下游客户對濕電子化學品功能性要求的關鍵工藝技術。混配工藝的關鍵在於配方,配方的獲取需要企業有豐富的行業經驗,通過不斷的調配、試驗、試製及測試才能完成。有時,還需要對客户的技術工藝進配套,才能實現滿足客户需要的功能性產品的研發。

►包裝運輸技術。據江化微招股説明書,濕電子化學品大多屬於易燃、易爆、強腐蝕的危險品,且隨着微電子技術向深亞微米技術水平的發展,對其產品的質量提出了越來越高的要求,即不僅要求產品在貯存的有效期內雜質及顆粒不能有明顯的增加,而且要求包裝後的產品在運輸及使用過程中對環境不能有泄漏的危險。目前最廣泛使用的包裝材料是高密度聚乙烯(HDPE)、四氟乙烯和氟烷基乙烯基醚共聚物(PFA)、聚四氟乙烯(PTFE)。

圖表:濕電子化學品工藝流程

資料來源:江化微招股説明書,中金公司研究部

技術升級驅動,濕電子化學品技術指標要求或繼續提升

向前看考慮到濕電子化學品下游三大行業未來技術升級趨勢明顯,我們認為這有望驅動下游提高對濕電子化學品純度等技術指標的要求。

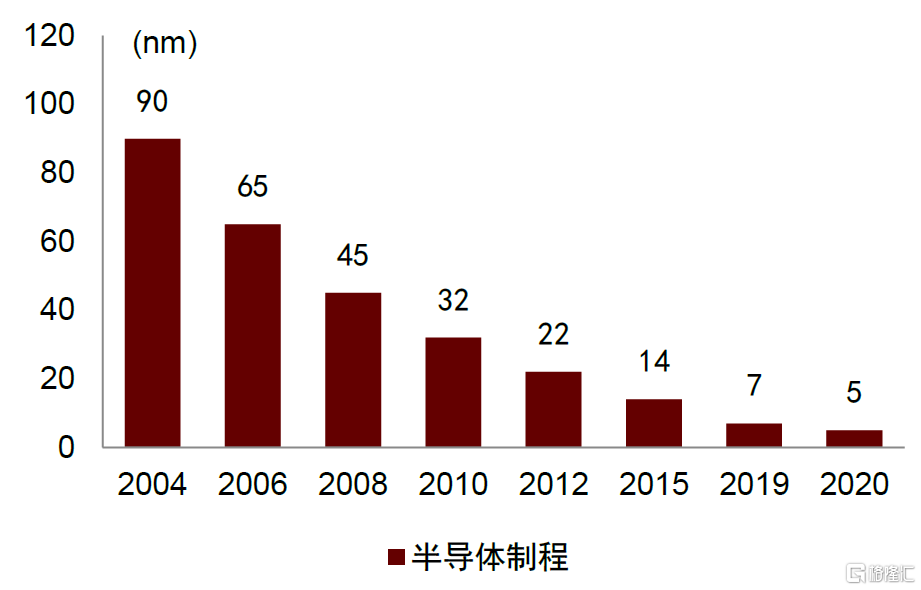

►集成電路。對於集成電路領域,目前集成電路產業製程正逐步向3納米邁進,我們認為隨着集成電路IC線寬的逐步縮窄,對集成電路用濕電子化學品的純度將提出更高的要求,即更多的G5級產品將導入半導體生產線中。這有望帶動集成電路用濕電子化學品單位價值量提升。

►顯示面板。對於液晶顯示領域,我們判斷液晶面板正處在由LCD逐步升級為OLED的趨勢中,相比LCD面板,OLED面板生產過程中光刻和蝕刻工藝一般需要重複較多次數,在玻璃基板上疊加層數也會增多,我們認為這也將進一步提升了液晶顯示用濕電子化學品的純度要求,我們判斷這有望帶動液晶顯示用濕電子化學品由G2/G3等級逐步向G3/G4等級升級。

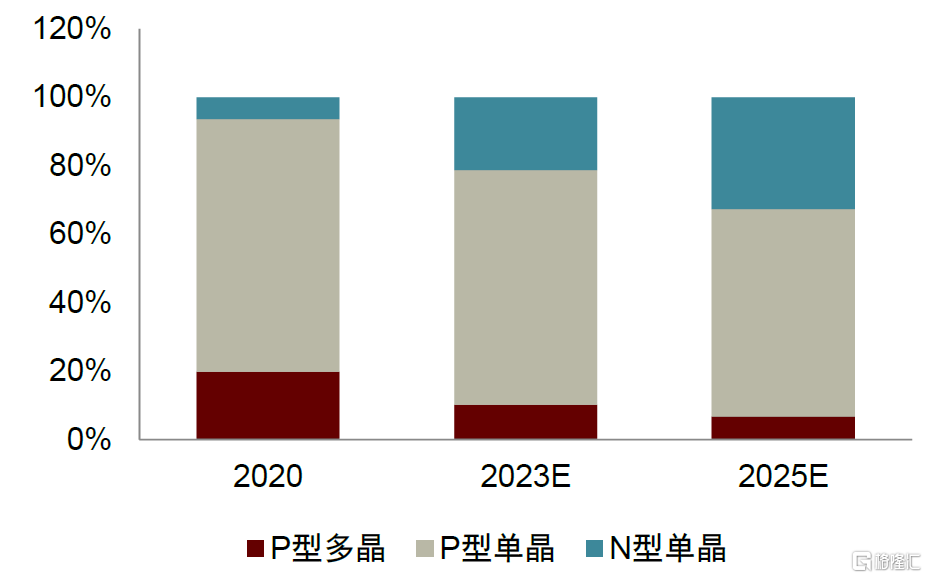

►光伏電池。對於光伏電池領域,我們認為光伏電池技術正處在自P型Perc電池逐步升級為N型Topcon/HJT電池的趨勢中,相較P型電池,N型電池生產工藝精密度要求更高,對光伏電池清洗制絨環節濕電子化學品純度控制提出更高的要求,我們判斷這有望帶動光伏用濕電子化學品自G1向G2等級升級。

圖表:集成電路製程正逐步升級

資料來源:中國電子材料協會,台積電,中金公司研究部

圖表:N型電池市佔率有望逐步提升

資料來源:IHS Markit,中金公司研究部

濕電子化學品市場規模有望穩步增長

2020-2025中國/全球濕電子化學品市場CAGR有望達16.5%/7.1%

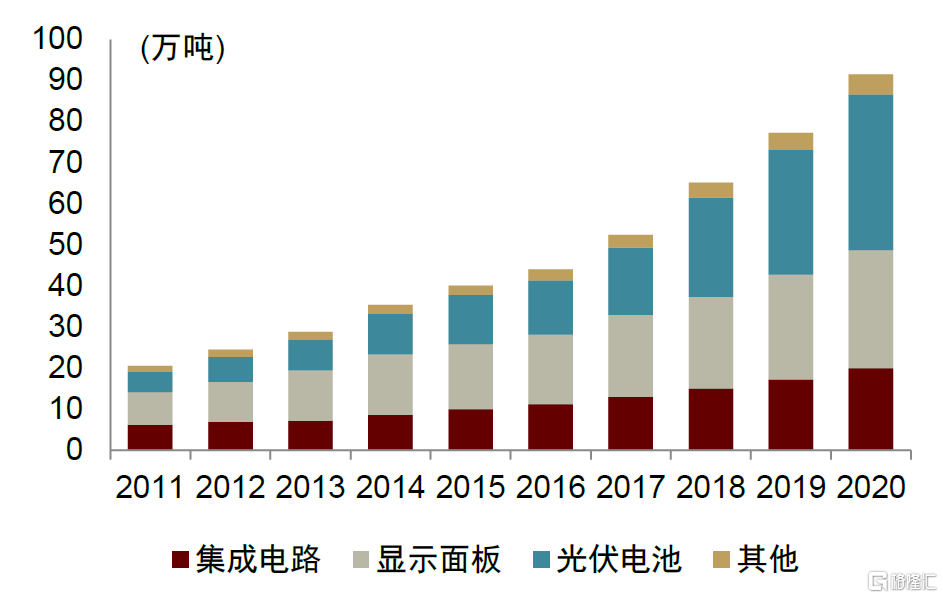

在下游集成電路/顯示面板/光伏三大領域需求增長的驅動下,全球濕電子化學品需求量保持了快速增長,據中國電子材料行業協會統計,2020年全球/中國濕電子化學品需求量已經達378/92萬噸,其中中國市場2015-2020年CAGR達17.9%。在需求增長的驅動下,據中國電子材料行業協會統計,2020年全球/中國濕電子化學品市場已經達51億美元/110億元,其中中國市場2015-2020年CAGR達13.7%。向前看,受益於下游需求擴張及技術升級帶來的價格提升,我們認為濕電子化學品行業容量有望保持穩步增長,據BCC research/中國電子材料行業協會預測,2025年全球/中國濕電子化學品市場有望突破80億美元/235億元,2020-2025年CAGR達7.1%/16.5%。

圖表:中國濕電子化學品需求保持穩步增長

資料來源:中國電子材料行業協會,中金公司研究部

圖表:中國市場濕電子化學品市場容量有望穩步增長

資料來源:中國電子材料行業協會,中金公司研究部

下游產能擴張是濕電子化學品市場需求增長的主要驅動因素

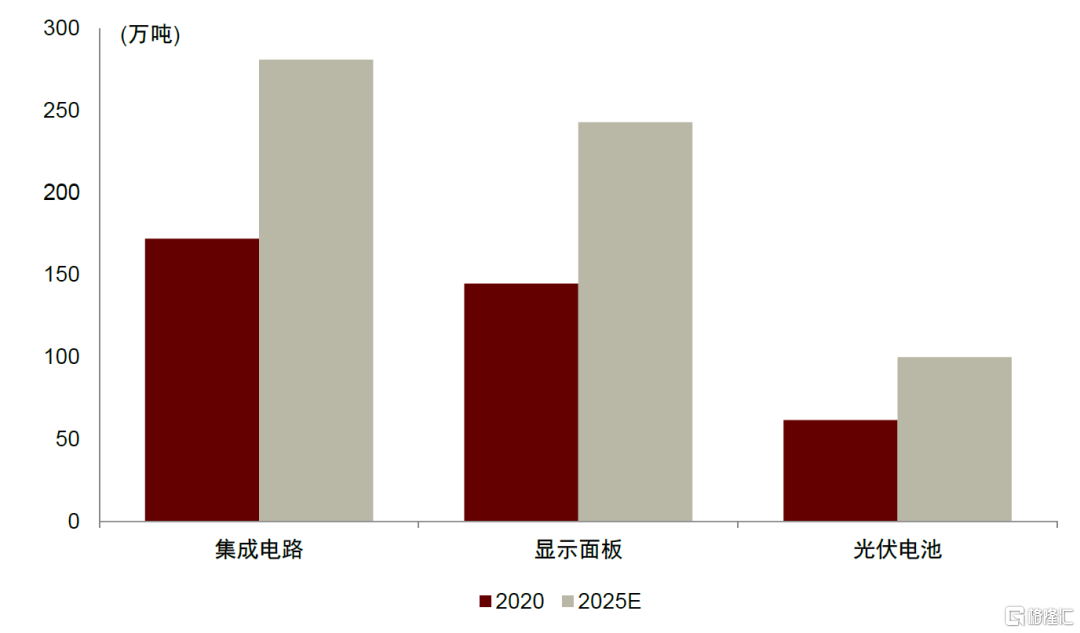

按下游應用領域劃分,我們判斷受益於集成電路/液晶顯示/太陽能電池整體市場的擴張,濕電子化學品需求量有望繼續保持穩健增長,據中國電子材料行業協會的預測,到2025年,全球濕電子化學品需求量有望達到624萬噸,2020-2025年CAGR達10.5%。

圖表:全球濕電子化學品需求量預測

資料來源:中國電子材料行業協會,中金公司研究部

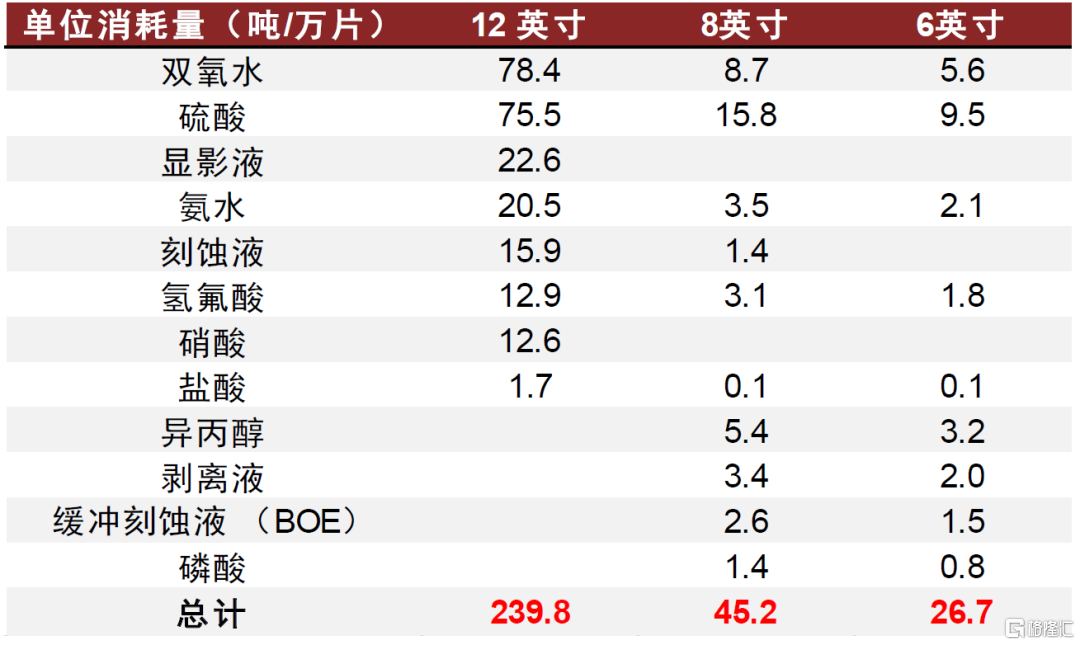

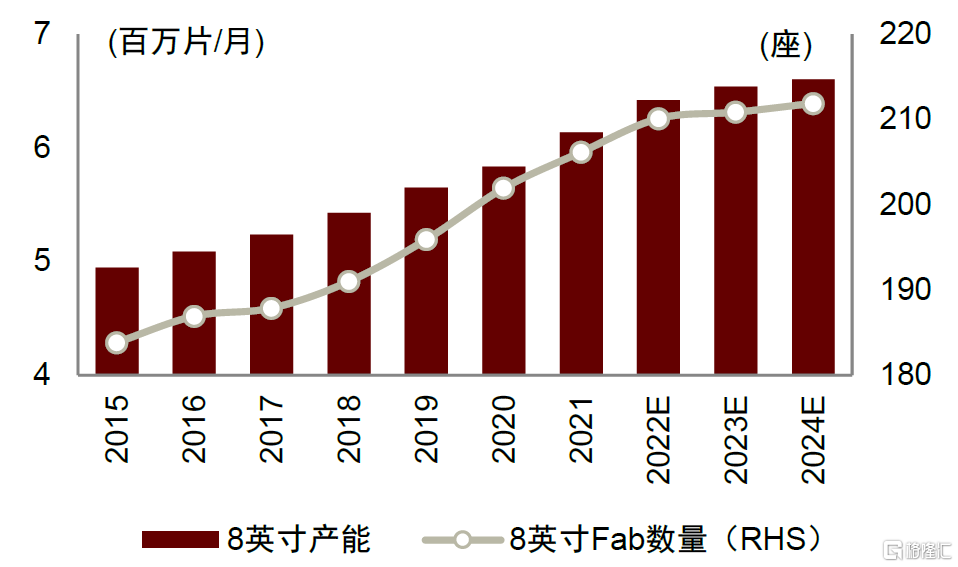

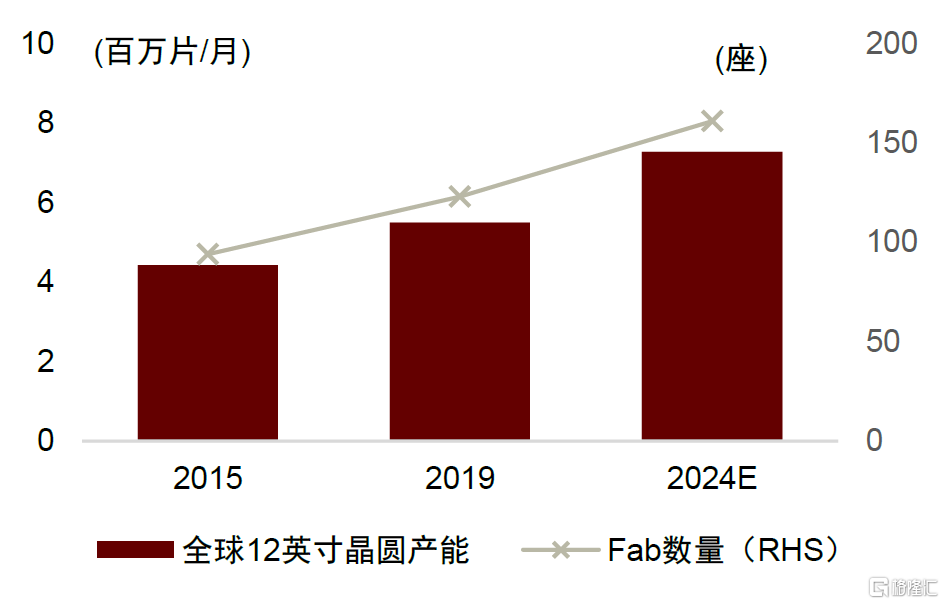

►下游晶圓廠加速擴產,拉動集成電路濕電子化學品提升。對於集成電路領域,我們判斷在5G、物聯網、智能汽車、雲服務等下游旺盛需求的驅動下,全球晶圓廠或將繼續加大資本開支進行產能擴充。據SEMI預測,2024年全球8英寸/12英寸Fab廠數量將達到212/162座,8英寸/12英寸晶圓月產能預計將達到660萬片/700萬片。此外,12英寸晶圓產線對濕電子化學品的需求量較8英寸/6英寸產線有較為明顯提升,我們判斷有望進一步帶動濕電子化學品需求量增長。據中國電子材料行業協會預測,2025年全球集成電路用濕電子化學品需求有望達到281萬噸。2020-2025年CAGR達10.3%。

圖表:12英寸晶圓濕電子化學品消耗量遠高於8/6英寸晶圓

資料來源:中國電子材料行業協會,中金公司研究部

圖表:全球8英寸晶圓產能有望持續提升

資料來源:SEMI,中金公司研究部

圖表:全球12英寸晶圓產能有望持續提升

資料來源:SEMI,中金公司研究部

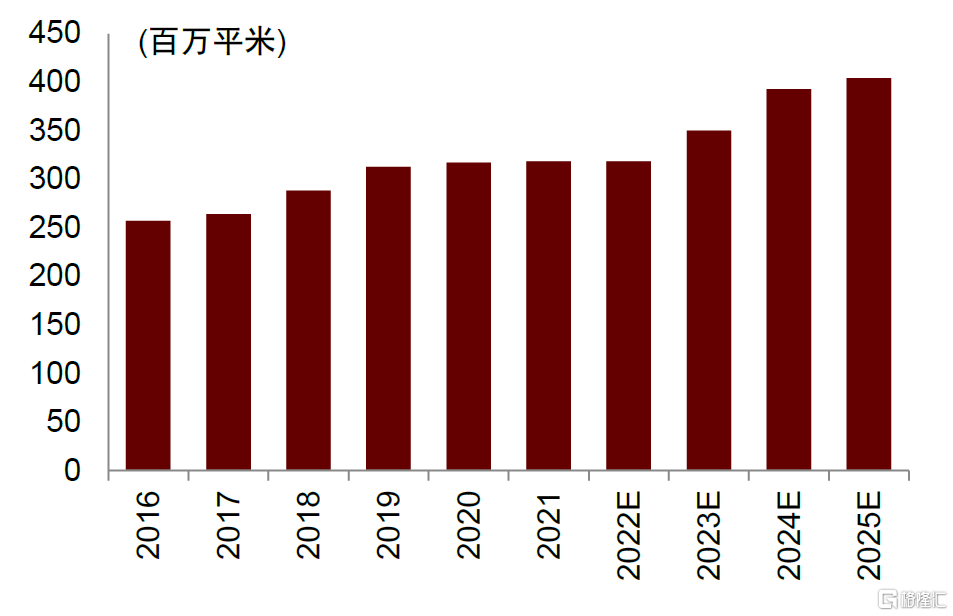

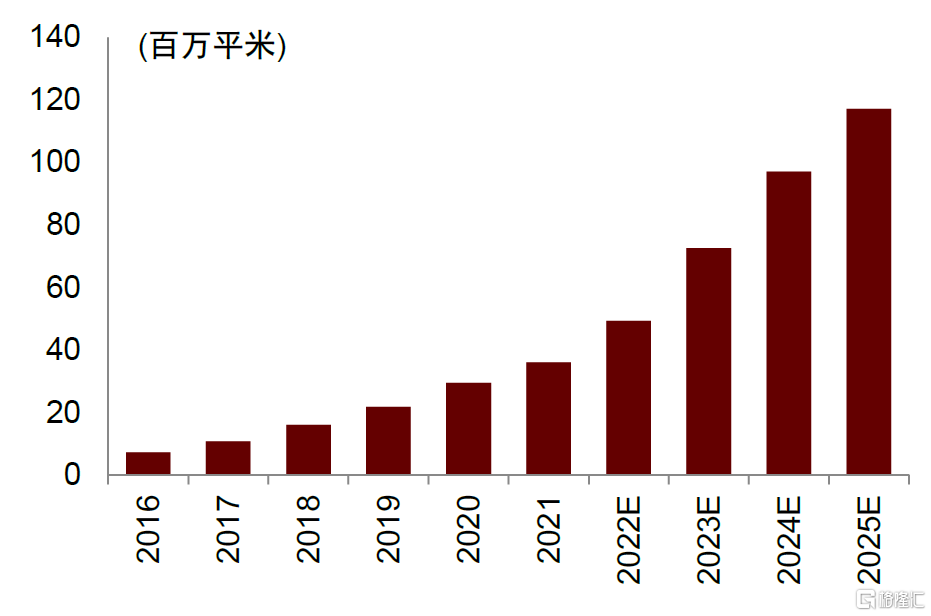

►LCD/OLED同步擴產,液晶顯示濕電子化學品需求有望保持穩健增長。歷經多年市場競爭,中國大陸廠商京東方/TCL等企業已經逐步成為液晶顯示領域市場領導者,據CINNO統計,2020年中國面板廠商的出貨面積達到全球的54.7%,首次超過50%。向前看,在大陸廠商擴產帶動下,CINNO預計全球液晶顯示面板產能仍將保持穩健增長,至2025年,全球液晶顯示面板產能有望達到4億平米,液晶面板產能擴充有望帶動液晶顯示用濕電子化學品需求穩健增長。此外,近年來OLED等新興顯示技術滲透率正穩步提升,據CINNO預測,2025年OLED顯示面板產能將達到1.17億平米,2020-2025年CAGR超過30%,由於單位面積 OLED 面板製造所需的濕電子化學品用量較LCD面板大幅提升,我們認為這有望進一步拉動液晶顯示用濕電子化學品需求增長。據中國電子材料行業協會預測,2025年全球液晶顯示用濕電子化學品需求有望達到243萬噸,2020-2025年CAGR達10.9%。

圖表:全球LCD顯示面板產能有望穩步增長

資料來源:CINNO,中金公司研究部

圖表:全球OLED面板產能有望快速增長

資料來源:CINNO,中金公司研究部

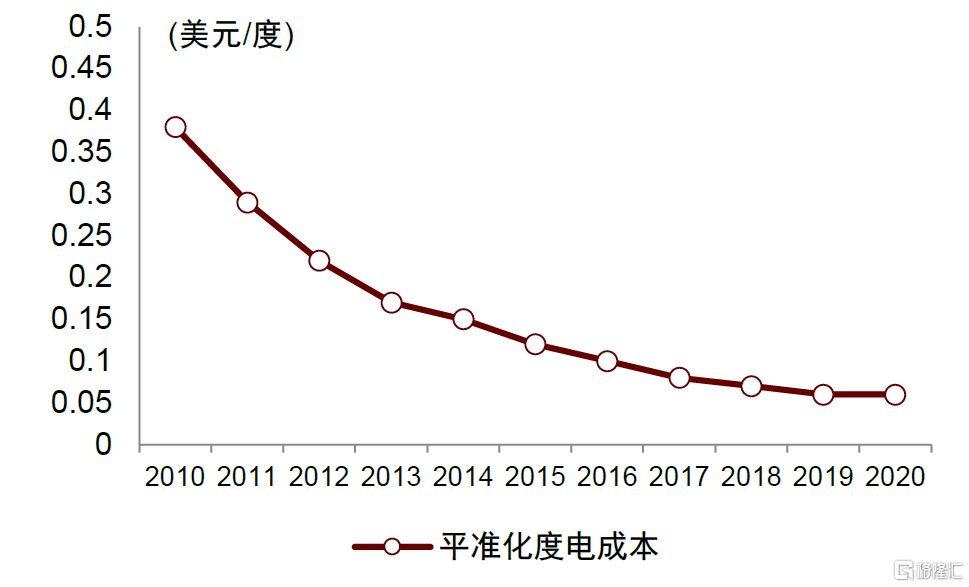

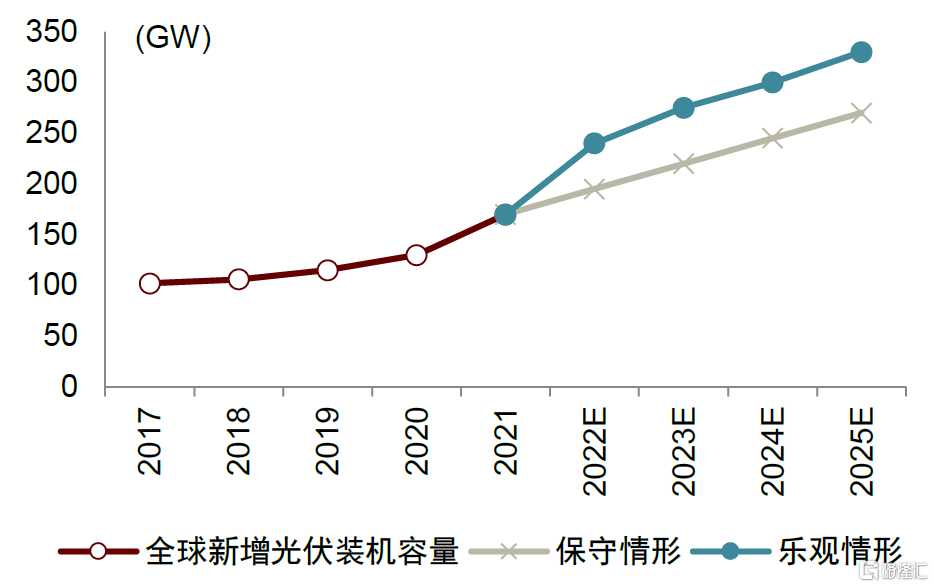

►“碳中和”趨勢下,光伏電池用濕電子化學品有望保持快速增長。我們認為在近年來各國政府相繼出台的“碳達峯,碳中和”政策及光伏技術進步帶來的光伏平準化度電成本(LCOE)降低的雙重帶動下,全球光伏裝機量有望持續增長。 據中國光伏協會(CPIA)統計,2021年全球新增光伏裝機170GW,CPIA預計在樂觀情形下,2025年全球新增光伏裝機有望達330GW,2021-2025年CAGR達18.0%。光伏需求的快速增長有望驅動光伏電池用濕電子化學品需求保持快速增長,據中國電子材料行業協會預測,2025年全球光伏電池用濕電子化學品需求有望達到100萬噸,2020-2025年CAGR達10.2%。

圖表:近年來光伏LCOE正逐步降低

資料來源:IRNEA,中金公司研究部

圖表:2025年全球新增光伏裝機有望達330GW

資料來源:中國光伏行業協會,中金公司研究部

客户突破已經開始

中國濕電子化學品企業快速發展期已至

海外企業仍主導濕電子化學品市場,中國企業市佔率仍有較大提升空間

歐美及日韓企業主導全球濕電子化學品市場。由於歐美/日韓等發達國家集成電路/顯示行業起步較早,供應鏈成熟,使得歐美/日韓企業主導了全球濕電子化學品市場,據中國電子材料行業協會統計,2020年全球歐美/日韓企業佔據了全球68%市場份額。目前發達國家濕電子化學品生產商主要分為兩類,即綜合型化工企業及專一型電子化學品供應商。其中綜合型化工企業以巴斯夫,陶氏,霍尼韋爾,住友化學,德國默克等為代表,濕電子化學品是多元化業務組合的一部分;而專一型企業以森田化學,關東化學,Stella Chemifa等為代表,其長期深耕於電子化學品領域,在某些細分市場已位居市場領導地位,[1]據Semi Union報道,Stella Chemifa及森田化學2018年在高純氟化氫市場合計市佔率就已超過70%。

海外企業正加大中國產能佈局。如前文所述,據中國電子材料協會預測,2020-2025年中國濕電子化學品市場增速高於全球,因此也吸引了較多海外企業在中國進行濕電子化學品產能擴張。例如巴斯夫正在浙江嘉興建設第三套電子級硫酸生產裝置,據巴斯夫2021年報,該套裝置預計於2023年投產,投產後,巴斯夫在浙江嘉興的電子級硫酸產能有望提升超過100%。而德國默克也於2022年宣佈未來3-4年內將新增在華投資超過10億元,用於電子材料(濕電子化學品,OLED材料等)的生產、研發、供應鏈本土化建設和擴張。

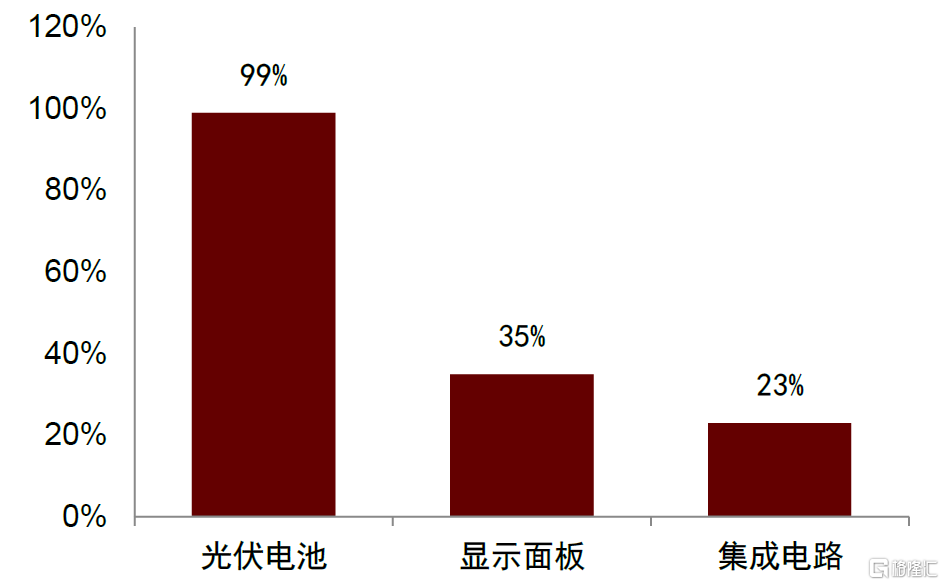

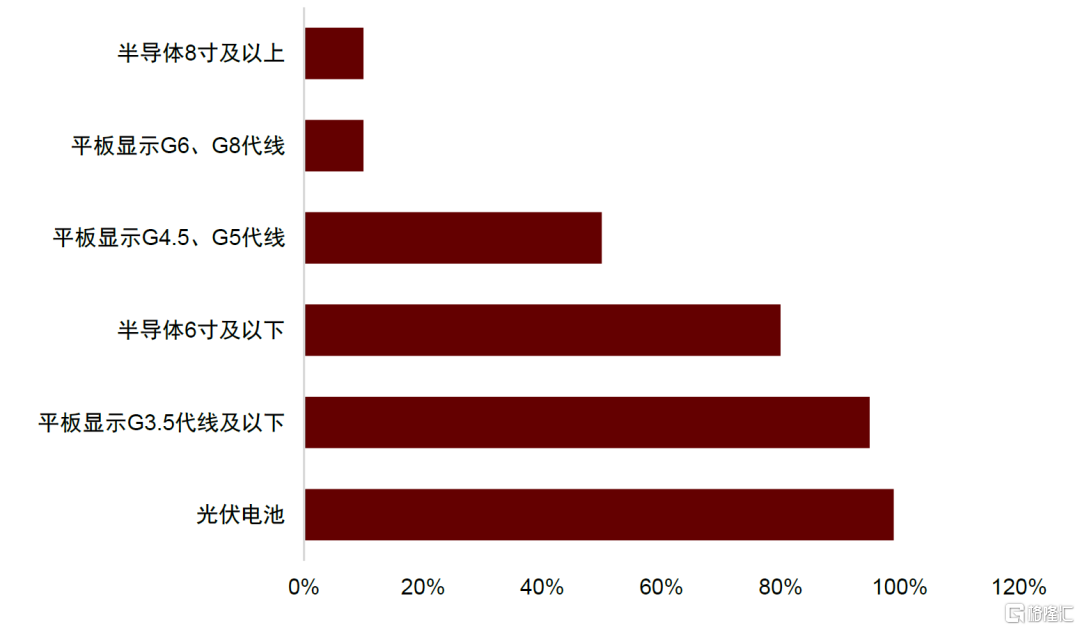

中國濕電子化學品企業市佔率仍有較大提升空間。據中國電子材料行業協會統計,2018年中國大陸企業僅佔據了全球濕電子化學品市場份額的15%,且產品集中於技術規格,盈利能力均相對較低的光伏領域,在集成電路/顯示面板行業等中高端產品佈局仍存不足。從中國濕電子化學品程度來看,2018年除技術規格要求較低的光伏電池領域濕電子化學品中國企業市佔率較高外,集成電路及顯示面板領域濕電子化學品中國企業市佔率僅23%/35%。

圖表:分區域企業市佔率(2020年)

資料來源:中國電子材料行業協會,中金公司研究部

圖表:濕電子化學品分產品中國企業市佔率(2018年)

資料來源:中國電子材料行業協會,中金公司研究部

圖表:中國企業市佔率程度較高的濕電子化學品集中於低端產線(2018年)

資料來源:中國電子材料行業協會,中金公司研究部

本土企業市佔率有望開始提升,中國濕電子化學品行業或進入快速發展期

雖然目前中國企業在濕電子化學品領域市佔率仍相對較低,但向前看,我們認為隨着國產廠商逐步實現對半導體客户突破,並通過產能擴充進一步豐富中高端濕電子化學品產品線,市佔率有望繼續提升。

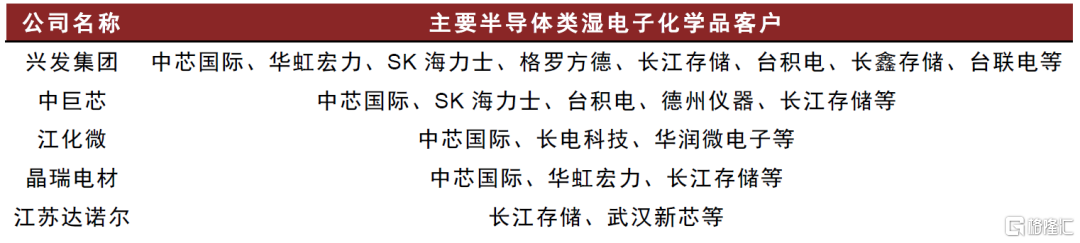

►客户突破已經開始。歷經多年技術積累,2020年以來我們已經看到以興發集團,江化微,晶瑞電材為代表的中國濕電子化學品企業在部分G5級別的濕電子化學品上實現客户突破,例如興發集團的濕電子化學品產品已批量供應台聯電、中芯國際、華虹宏力、SK 海力士、格羅方德、長江存儲、台積電、長鑫存儲等多家國內外多家知名半導體客户。

圖表:國內濕電子化學品企業已逐步打入半導體客户供應鏈

資料來源:公司公吿,中金公司研究部

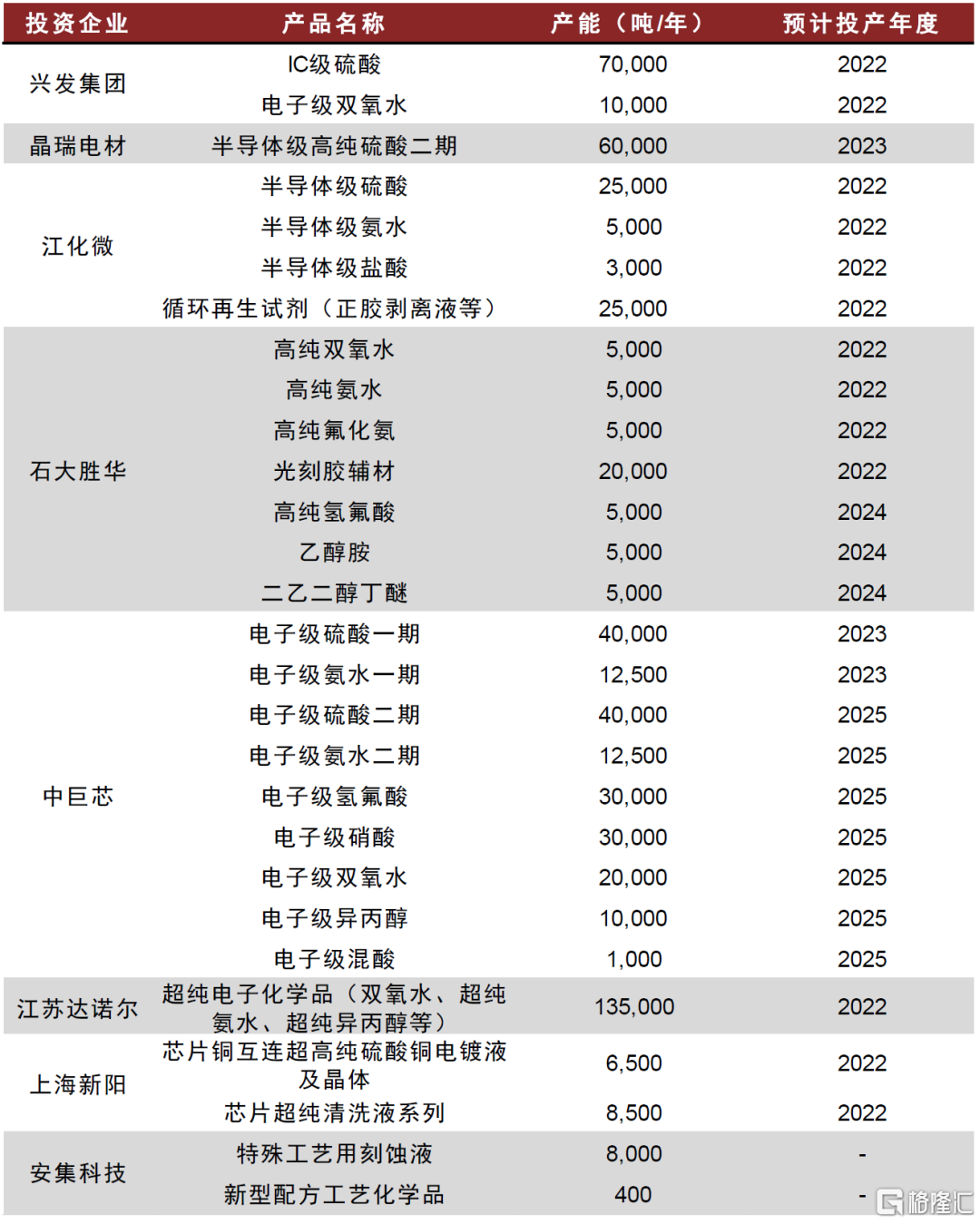

►產能正持續擴充。2020年以來,國內企業濕電子化學品產能擴張明顯加速,例如興發集團2020年至今相繼投資建設7萬噸/年IC級硫酸、1萬噸/年電子級雙氧水等項目。我們判斷2022年起大量國產濕電子化學品產能有望逐步投放,為中國企業市佔率進一步提升打下堅實的基礎。

圖表:2022年起較多國產濕電子化學品產能將逐步投放

資料來源:公司公吿,中金公司研究部

投資建議:

優選具有技術/客户/產品品類/一體化能力的中國濕電子化學企業

向前看,受益於技術進步及下游需求逐步提升,我們認為中國濕電子化學品企業有望進入快速成長期。我們建議投資者重點關注在技術/客户/產品品類/一體化能力上具有競爭優勢的中國濕電子化學企業。

濕電子化學品企業核心競爭力體現於四個層面

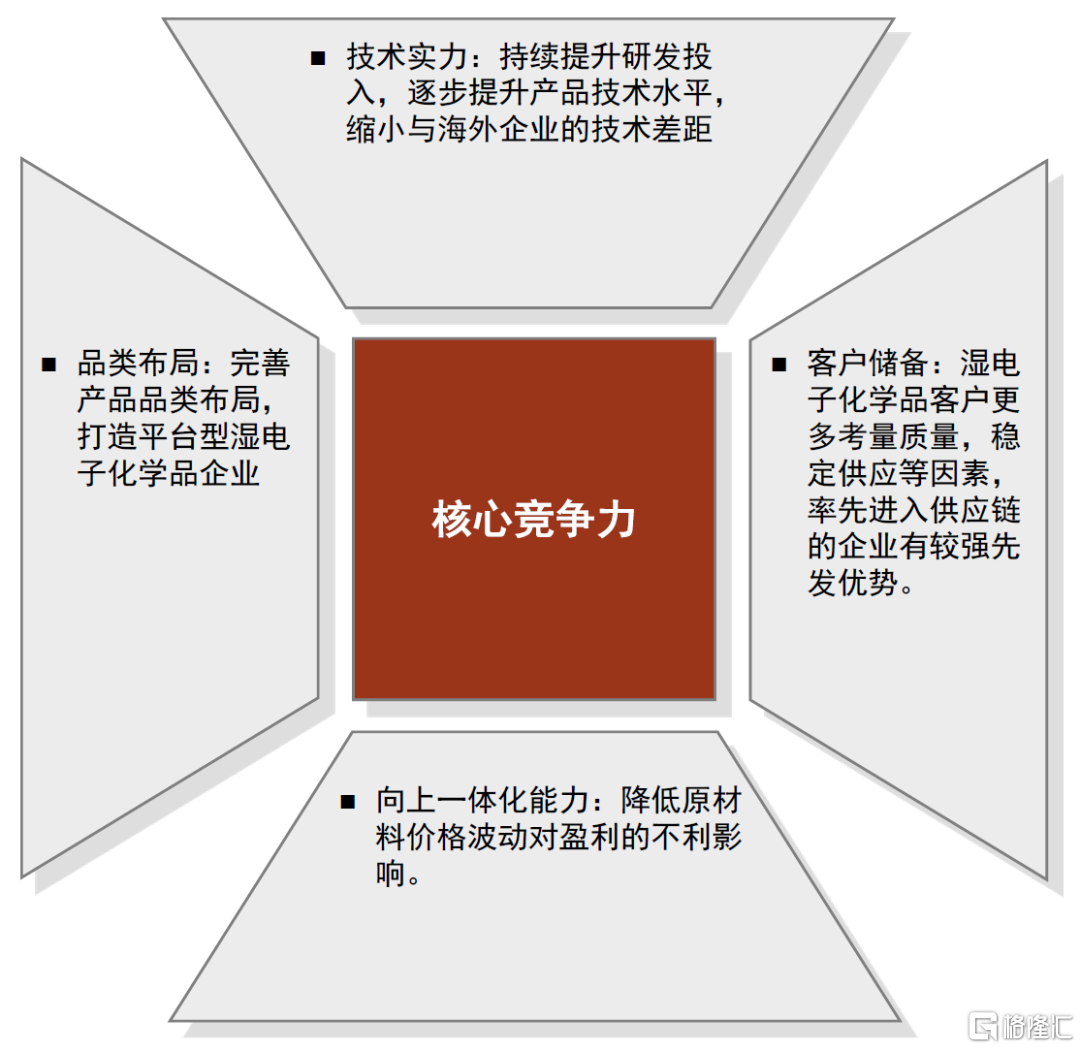

我們判斷優秀的濕電子化學品企業的核心競爭力主要體現於4個層面,即技術實力,客户儲備,品類佈局及向上一體化能力。

圖表:濕電子化學品企業核心競爭力

資料來源:萬得資訊,中金公司研究部

►技術實力。濕電子化學品作為化工材料與電子技術的結合的創新產物,具有較高的技術壁壘,需要企業持續的研發投入逐步提升產品技術水平。

►品類佈局。由於下游客户對濕電子化學品需求相對分散,(2019年中國濕電子化學品下游需求佔比最高的過氧化氫也未超過20%),我們認為通過積累豐富的產品矩陣,為客户提供完整的解決方案,同樣是提升企業綜合競爭實力的重要因素。

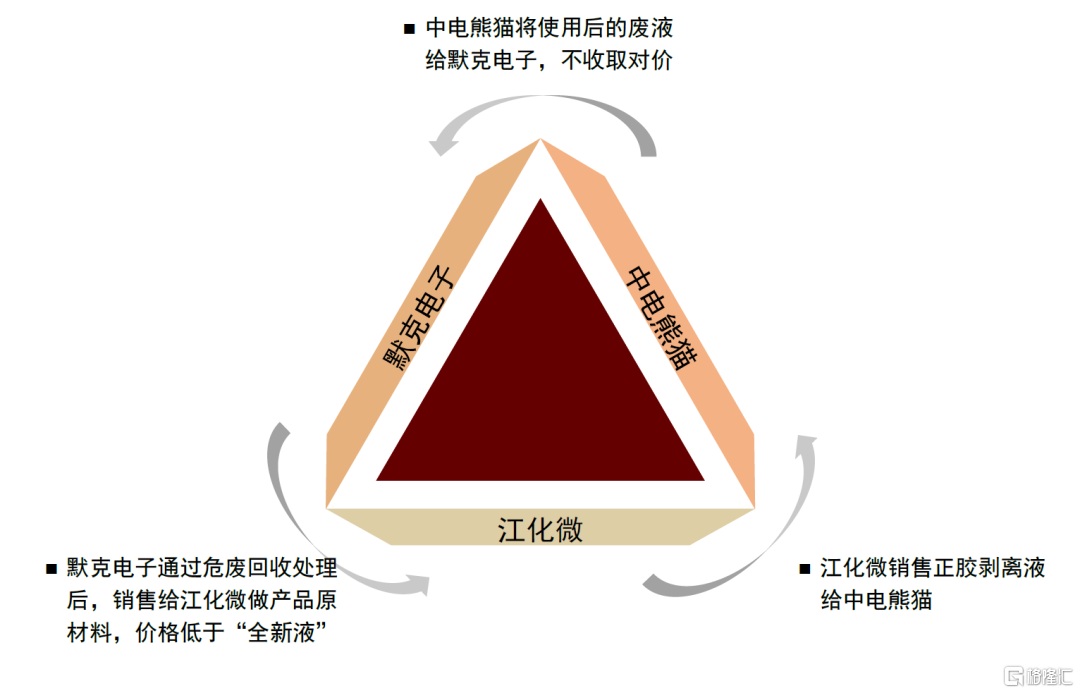

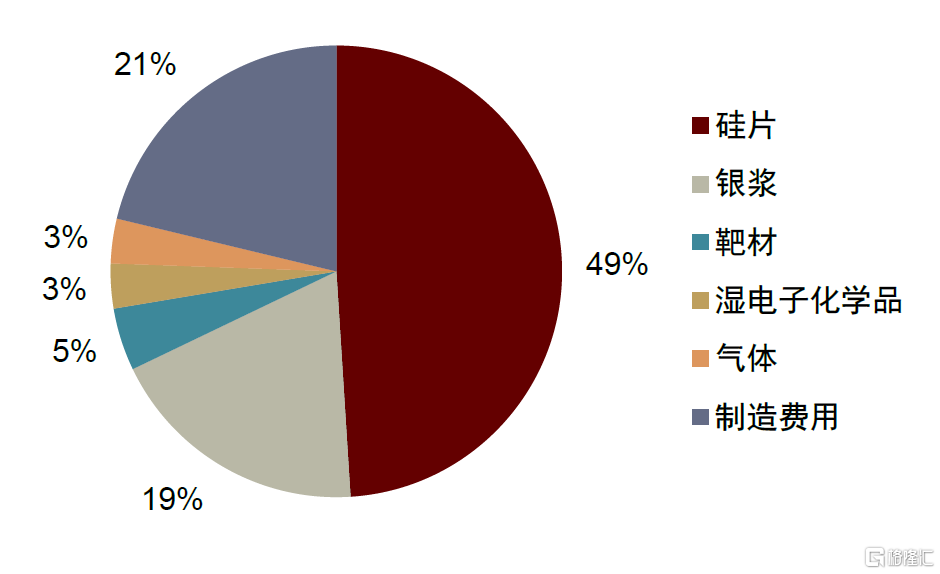

►客户儲備。由於濕電子化學品佔下遊客户生產成本比例相對較低(以集成電路芯片/N型HJT電池為例,我們預計濕電子化學品僅佔其生產成本4%/3%)但對產品性能有較大影響,因此客户對濕電子化學品的產品質量及技術指標的一致性要求較高,驗證週期相對較長,客户粘性相對較高。此外,我們也觀察到部分濕電子化學品與客户採用閉環交易,循環回收的商業模式,進一步提升了客户粘性。因此我們認為率先進行客户驗證配套,進入下游客户供應鏈的中國濕電子化學品企業有望藉助較高的客户粘性,積累起較大的先發優勢。

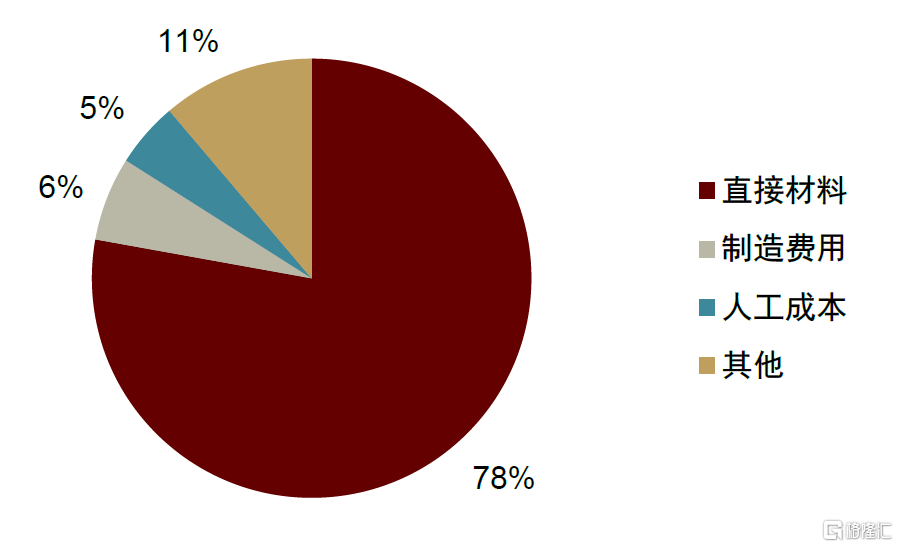

►向上一體化能力。由於濕電子化學品成本中原材料成本佔比較高(2021年江化微超淨高純試劑生產成本中原材料成本佔比達77.8%),因此我們認為大宗化學品價格波動對濕電子化學品生產商的盈利能力會產生一定影響。向前看,我們判斷部分濕電子化學品企業通過向上一體化戰略,完善上游原材料佈局,有望進一步提升產品的盈利能力及盈利穩定性。

圖表:江化微閉環交易商業模式

資料來源:江化微招股説明書,中金公司研究部

圖表:濕電子化學品佔光伏電池生產成本低

資料來源:中科院,中金公司研究部注:以2021年均價測算

圖表:超淨高純試劑生產成本中原材料佔比較高

資料來源:江化微年報,中金公司研究部注:以2021年年報數據測算

風險提示

中國企業市佔率提升進展不及預期。基於供應鏈安全問題考慮,國內半導體/顯示面板企業正積極導入國產濕電子化學品供應商,為國內廠商提供了發展機遇,若行業國產化替代趨勢趨緩,可能導致國內電子化學品企業市佔率進展提升不及預期。

下游產能擴張不及預期。我們認為濕電子化學需求增長的主要驅動力來源於下游晶圓/面板/光伏電池片產能擴充,若下游產能擴張不及預期,可能導致國內電子化學品企業市佔率進展提升不及預期。

行業競爭加劇。由於國內濕電子化學品企業整體佈局時間較短,較海外龍頭在技術實力,產品佈局上仍有一定差距,若海外企業通過兼併重組等方式提升自身實力,可能導致國內電子化學品企業市佔率進展提升不及預期。

[1] http://www.semiunion.com/news/2020/36.html