本文來自格隆匯專欄:飯統戴老闆,作者:黃曉峯

在A股的語境下,如果將某一行業比作“曾經的白酒”,除了是對行業本身的邏輯判斷外,更是一種溢美之詞。

畢竟,如果有一天你幸運地穿越回十幾年前,又不記得某一期彩票號碼,也暫時找不到買比特幣的門路,那麼建倉貴州茅台大概率是“穿越福利”中排名前列的選項。相比過去其他的A股主升浪,它曾經跌得那麼慘淡,又綻放得異常燦爛,在十年十倍的道路上,還激起了太多基金圈耳熟能詳的頂流名詞:「茅台03」、《時間的玫瑰》、「iKun永相隨」……

但在過去一年,這朵曾經開在眾多基金經理持倉列表上的“白玫瑰”,變成了大家都不想過多談及卻又每每黏在季報上的“白飯粒”。到了今年一季度,也有越來越多基金經理不吝於表達自己對“新玫瑰”們的看好,它們估值更低、更有增長空間、似乎也更能“困境反轉”。

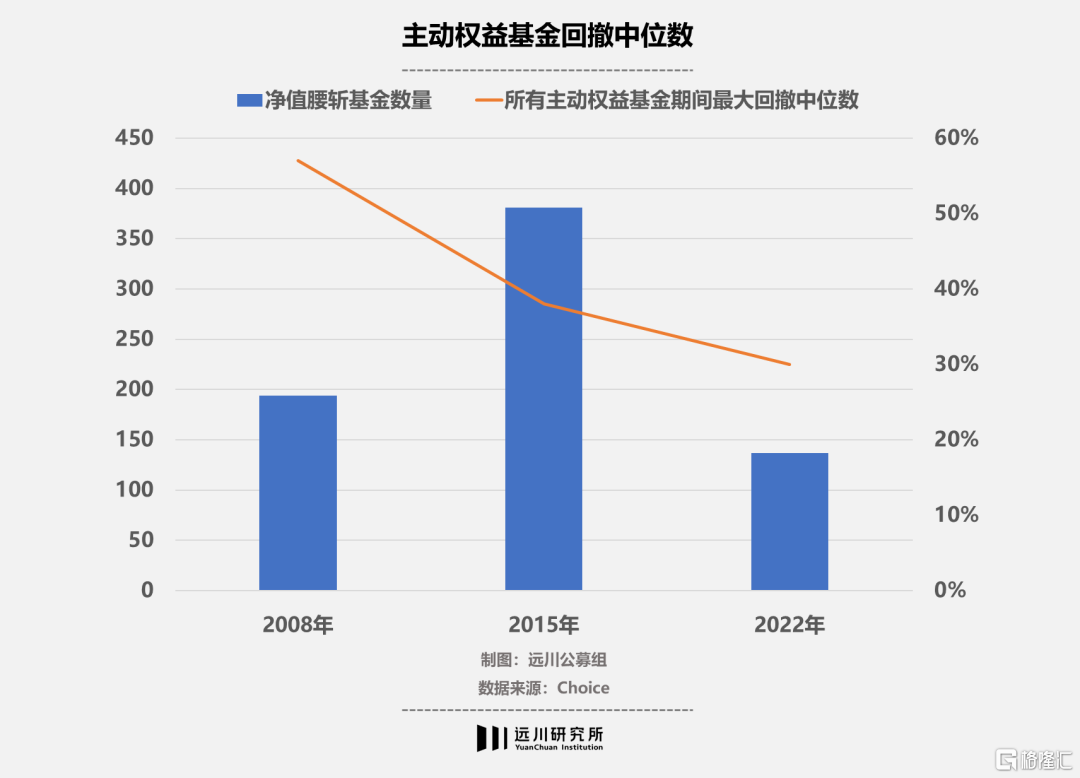

這其實不稀奇,共識與分歧間的切換一直都是市場的主色調。在又一次3000點保衞戰的當下,整個主動權益基金的回撤情況也正慢慢向2008年與2015年的情況接近,100多隻基金動態回撤超過50%,所有權益基金的動態回撤中位數也超過了30%。

面對估值與業績的戴維斯雙殺,可以説,無論你曾經是價值信徒還是成長獵手,這一季度後大部分人都再次回到起跑線後面了。

於是眾多基金經理的定期報吿、渠道路演裏除了懇切致歉以外,還頻繁地出現一個詞彙——磨底階段。這一階段,有人逆市加倉抄底、有人減倉降低風險、有人堅守陣地、有人轉換陣型。在市場普跌的“磨底”階段,就如同麻將打到了“北風尾”,正是一個重塑格局、重新洗牌準備下一圈的關鍵時期。

種一棵樹最好的時間是十年前,其次就是現在。那麼在各路紛繁錯雜的判斷中,我們是否能探尋到哪些板塊可能成為曾經的“白酒”?

01

新能源:薛定諤的景氣度

去年的中國汽車論壇上,管院長擲地有聲地説:“中國汽車行業正在出現類似於白酒行業發展的特徵,新能源汽車就像白酒行業裏的醬酒,異軍突起。”

不僅像白酒,而且是醬酒,按照A股「基本法」,這是規格極高的評價了。

縱觀整段發言,將新能源車與白酒類比的邏輯主要可以分為兩點:1.中國已經是世界上最大的汽車市場,人均購車數量與人均GDP基本上就呈線性關係;2.在整體汽車行業出現下降的態勢中,新能源汽車的市場份額逆市上升。

前者是熟悉的消費升級,與整體需求增速步入穩定時期的白酒異曲同工。而後者一定程度上源於2020年印發的《新能源汽車產業發展規劃(2021-2035年)》,其中提出了到2025年新能源汽車新車銷售量約達到汽車新車銷售總量的20%,即滲透率達到20%左右的目標。隨後的2021年,新能源車滲透率就從原先5%左右激增至約15%,快速增長的滲透率與後續較大的空間成為了新能源車主要的長期邏輯。

就如去年的股混“雙料冠軍”崔宸龍在一季報裏所説:“ 整個人類社會目前處於能源革命的重大轉折點上,光伏和鋰電池作為能源革命的生產端和應用端的代表,在此重大歷史機遇面前,具有巨大的成長空間,因此我們堅定看好圍繞人類社會能源革命這一核心主線的投資機遇。”

問就是能源革命,就是歷史機遇。從持倉上看,崔宸龍也確實在1季度進行了大幅加倉,前十大重倉股沒有發生轉變。

而華夏基金的鄭澤鴻則將這一問題分成了長週期和短週期兩個角度。在短週期上,鄭澤鴻承認確實某些環節的公司股價已有泡沫化跡象,但長期空間依然很大。在持倉上,由於華夏能源革新一季度規模縮水約20%,所以前十大做出了相應減倉,但整體持倉佔比結構沒有發生較大變化。

不過同樣有人表示看空,嘉實價值精選的一季報中譚麗依然維持自己“有話直説”的風格,表示:“ 我們仍然看空過去兩年表現極致的漂亮50(主要分佈在消費、醫療服務、科技等領域)以及高景氣賽道(以 新能源行業為代表)的大盤成長股。”

看空的原因主要由於盈利增長不足以支撐估值、盈利增長還存在不達預期和與長期ROE不匹配估值水平。這一長串其實總結起來就一點:估值太高,缺乏基本面支撐。似乎是為了呼應這點,寧王在四月的最後一個開盤日收盤後公佈一季報,業績下滑讓眾多擁躉者過了一個心驚膽戰的“五一”。

02

互聯網:落難優等生

高毅鄧曉峯則將“曾經的白酒”冠在了互聯網的頭上。在今年1月的交流會上,他認為新能源的產業爆發還沒有開始,互聯網才更像2013年的白酒[1]。

在鄧曉峯的類比中,互聯網行業與白酒重要的相似點在於“優秀的商業模式”。白酒是2013年受影響回調最多的行業,但這並沒有改變白酒本身優秀的商業模式帶來的長期投資機會,也就是基本面沒有受影響。

在鄧曉峯看來,互聯網同樣是商業模式非常優秀的行業,有着巨大的網絡效應和很低的邊際成本。當其穩定之後,很容易為股東創造可觀的回報。這一重要的優勢能讓互聯網在逐漸碰到增速天花板後,從成長慢慢轉向價值。

而且更重要的一點在於目前互聯網行業在經歷連番的殺估值後,下行風險已然很低。在這點上,向來注重估值的中庚基金丘棟榮也站在同一邊。

在中庚價值領航的一季報中,丘棟榮對港股互聯網的看好歸因到三點:1.業務的核心需求仍在不斷增長;2.監管限制擴張,倒逼其業務壁壘更加堅實;3.估值回落。落實到持倉上,邱棟榮在一季度將美團和快手加倉至前十大,除此以外還加倉了能源、銀行和地產等板塊。

而李曉星則有些“看多但不完全看多”的味道:“互聯網板塊進入到底部區間,政策驅暖,但是業績依然處於下修通道, 沒有業績兑現的邊際趨勢投資並不符合我們的投資方法。後面我們會持續關注互聯網的標的,但目前並沒有形成我們重要持倉的想法。” 而楊瑨在一季報中則更直接地表示:“相應減持了階段性業績壓力較大的互聯網個股,但主要投資脈絡未發生重大變化。”

説到底,現在互聯網仍處於殺估值階段,政策面影響和高速增長觸及天花板帶來的業績壓力依舊大,不是所有基金經理都願意左側持有承擔風險的。畢竟,就算是曾經的白酒,在 2013 年遭遇行業困境後,也要等到2016年才開始新一輪增長,中間漫長的等待期,也讓身處相對排名競賽中的基金經理們望而生畏。

就像鄧曉峯在路演中的提醒——資本市場也在持續進步,這一次互聯網行業的機會,可能不會像歷史上白酒行業一樣,留給投資人那麼長的時間窗口期。但自己同樣做好了等待較長時期的心理準備。

03

地產:蹦迪還是反轉

一提政策對曾經白酒行業的影響,看好地產的基金經理們可就都不困了。

華夏基金經理李彥在今年3月時表示:“地產行業未來十年面臨的情況會和白酒過去從2015年~2021年出現的情況有一些可以類比的地方,即在量和價方面。在這種總盤子略有所減情況下,但是出現了劇烈的結構性變化,對於投資者來説機會可能更加凸顯。當前地產龍頭公司對應當年6倍PE以內,我覺得這個起點還是比較低的,盈利比較實,意味着在未來大浪淘沙,結構性劇烈變化之後,會迎來較大發展。”

由於穩增長預期,今年的地產股還支楞了一下。

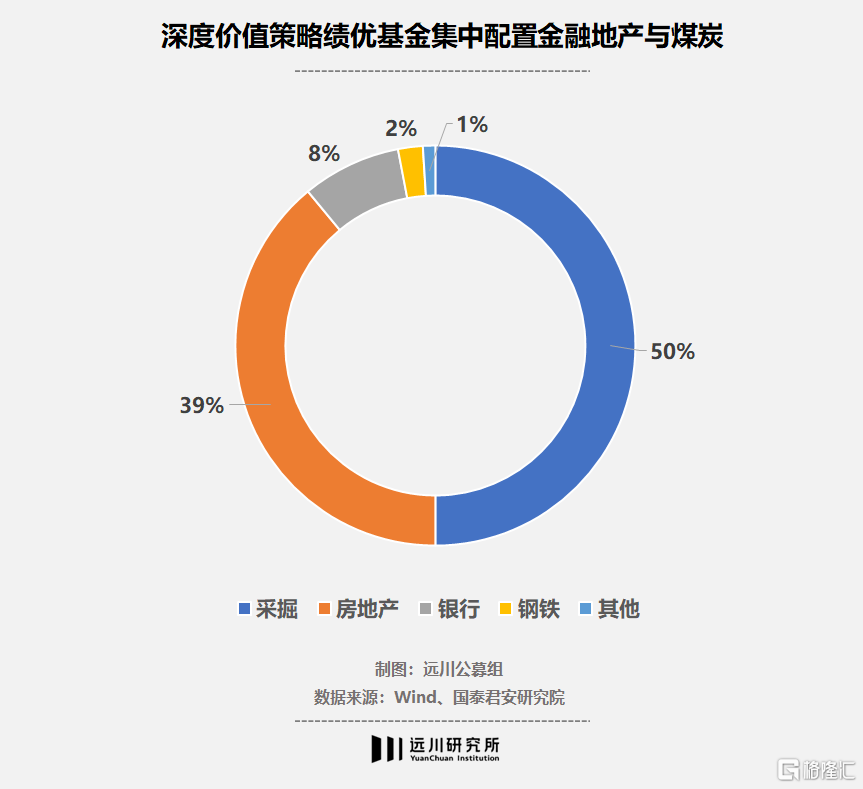

一季度機構加倉比例最高三個行業中,地產排名第二。據國泰君安研報顯示,一季度收益靠前的基金中,金融和地產的配置成為了重要決定因素:排名前五隻的基金主要配置的行業均為金融地產與煤炭,其中煤炭佔比約50%,房地產佔比約39%,銀行佔比約8%,其餘行業佔比不足3%。

不過面對地產股,目前還是有較多基金經理持觀望的態度。比如李曉星就在自己6000字的小作文裏婉轉地表達了對地產股可能公用事業化帶來利潤率長期不可逆的下行,所以更傾向配置銀行或者消費建倉、家電來代替地產的配置。

楊鋭文則認為今年上半年的主軸在地產等週期類行業,但下半年還是會回到科技成長股,所以不傾向去介入這些“無法衡量機會空間和高度”的板塊。

廣發多因子的唐曉斌則更直接地表示:“我們看到現在房地產企業的現金流存在壓力,即使個別房地產企業發行的債可以展期,民營房地產企業在資金鍊仍存在壓力,繼續快速拿地大概率不可能。所以,房地產可能要用更長的維度來觀察。”

總體來説,大多基金經理對地產的擔憂還是在政策指向的預期分歧上,以及行業集中度提升後帶來的結構變化的不確定性。

04

尾聲

張坤在一季報中發揮自身生物工程醫學專業背景,用投資的經驗解釋了“貝葉斯大腦理論”。(季報原文:畢竟大腦天生就會感知趨勢,即使其並不存在。如果某個股票連續上漲了三天,人們就會自動預感第四天上漲,如果第四天這隻股票真的上漲了,多巴胺就會釋放,人們就會有滿足感。)

“貝葉斯大腦理論”的起源來自18世紀人們對於“信念”的探究。該理論通俗的解釋為,我們的大腦本身就是一台不斷在推理預測的機器,而減少“預測”和“現實”之間的偏離是大腦優先級最高。在投資這個行當裏,這甚至是唯一的訴求。但事實上,能夠預測對下一波現實,投對「曾經的白酒」,總是極少數的倖存者。

今年發生了許多過去難以預料又難以改變的狀況,無論是資本市場,還是生活中。這無疑擴大了我們大腦中與現實的預期差,帶來焦慮和分歧。就像在當下時點,看過各路觀點後,現實卻是“聽過很多道理,依舊還在虧錢”,只剩下悲觀在加速。

在愁雲慘淡的市場裏,在承受着 30%以上回撤的煎熬中,基金經理們也知道只寫一句“對中國資本市場的長期前景依然樂觀”雖然正確但過於抽象,倒不如勸人“茅台都跌穿過 100 塊,你當時怎麼就不敢買”來得實在。

[1] A股投資乾貨!頭部私募首席投資官預測三大行業趨勢,當前的互聯網就像2013年的白酒,華夏時報