本文來自格隆匯專欄:中金研究,作者:胡錦瑤 朱垠光等

從基金年報展望看後市投資關鍵詞

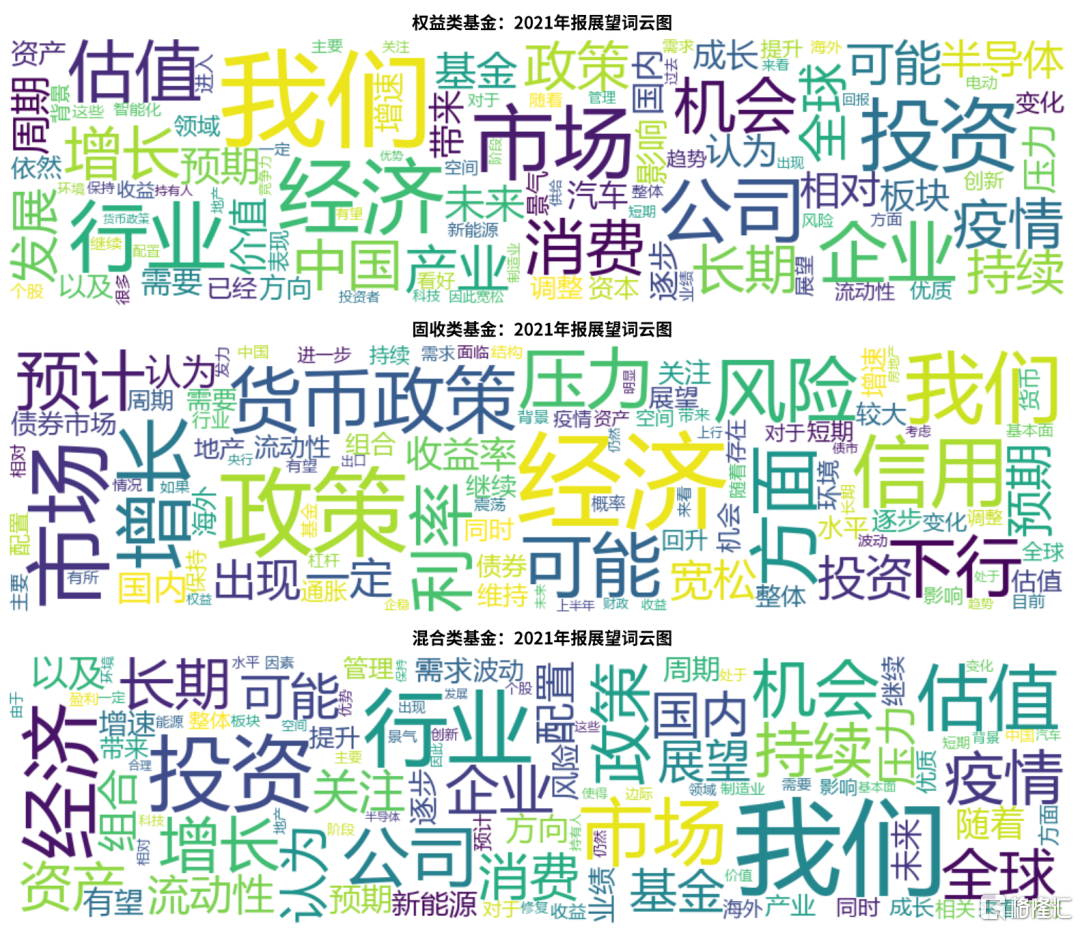

截至2022年3月31日,公募基金產品2021年報已披露完畢。在基金年報中,基金經理需要從宏觀經濟、證券市場及行業走勢等方面做出展望,從中長期維度發表對後市的看法,這也是區別於基金四季報的一個重要增量信息。下文將分別基於權益、固收、混合類基金視角,彙總代表性基金經理的後市觀點,歸納高頻關鍵詞。

具體統計原則為:1)對於權益、固收、混合類中的任一類基金,對基金經理按管理該類基金的總規模降序排列,選取排名前50位的基金經理作為該類基金的代表性基金經理;2)對每位代表性基金經理,以其當前在管該類基金中任職時間最長的一隻產品定義為代表性基金,後續分析中以這些基金作為樣本,進行2021年報展望的詞頻統計;3)若存在基金樣本的年報展望內容相同的情況,則在詞頻統計中僅計算一次。

圖表: 代表性權益、固收、混合類基金產品的2021年報展望詞雲圖

資料來源:萬得資訊,中金公司研究部;注:本文所述的權益類基金指主動權益型公募基金,包括普通股票型基金、偏股混合型基金;固收類基金指主動債券型公募基金,包括一級債基、二級債基、短期純債、中長期純債、偏債混合型基金;混合類基金包括平衡配置型基金、靈活配置型基金。

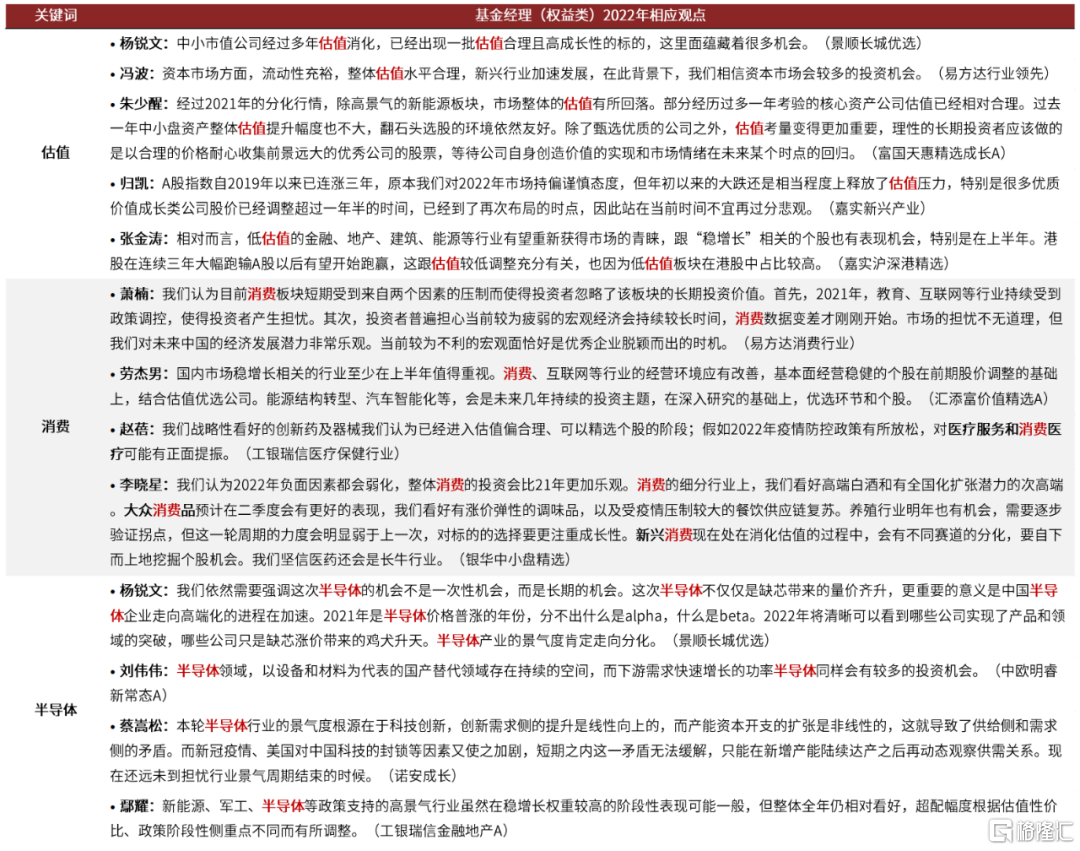

權益類基金2022年較為重視估值,消費、半導體行業熱度持續高漲。對權益類樣本基金進行2021年報展望的詞頻統計,結果表明:

►基金頻繁提及“估值”(87次),主要觀點大致包括:1)宏觀來看,當前資本市場整體估值已經處於較低區間;2)中微觀來看,進行行業配置、公司優選時,將重點關注低估值投資機會。

►“消費”與“半導體”是基金提及次數最多的兩大行業類詞彙(71次、50次),具體而言,基金經理普遍認為,1)消費行業:今年整體表現將優於去年,尤其持續看好醫療方向;2)半導體產業:當前高景氣的半導體產業仍然具有長期投資機會,今年產業驅動因素從缺芯轉變為創新,個股篩選上應格外關注國產替代和致力於創新的企業。

圖表: 權益類基金的年度展望關鍵詞及部分觀點整理

資料來源:萬得資訊,中金公司研究部

固收類基金對2022年海外通脹風險、國內基本面壓力及流動性預期基本達成共識。沿用上述思路,對固收類代表性基金2021年報中進行展望板塊的詞頻統計,結果表明:

► 50只樣本基金共提及“風險”76次,主要涉及到兩方面,1)經濟基本面:需警惕海外持續通脹風險;2)信用風險:需關注個券違約風險,謹慎信用下沉,地產債風險尚存但已漸趨出清。

► “壓力”詞頻同樣高達64次,在今年國內經濟運行整體壓力方面,多數基金經理認為主要有兩大來源:1)穩增長定調下,經濟基本面將面臨一定的下行壓力,2)地產鏈壓力將掣肘經濟增長。

► 基金提及“寬鬆”共50次,基金經理普遍認為,當前基本面下行壓力下,貨幣寬鬆環境具備較高的確定性。

圖表: 固收類基金的年度展望關鍵詞及部分觀點整理

資料來源:萬得資訊,中金公司研究部

混合類基金2022年相對看好權益資產。與權益類基金相似,“估值”、“消費”同樣是混合類基金較為關注的高頻詞(80次、42次),此外,在混合類基金的年報展望中也可以發現“資產”、“配置”等具有一定特異性的關鍵詞(45次、35次),觀點主要涵蓋大類資產配置與行業配置兩大維度:

► 大類資產方面,基金經理普遍相對看好權益資產在今年的表現。

► 行業配置方面,部分基金經理表示今年將維持均衡的行業配置;除普遍看好新能源外,其他行業觀點重合度不高。

圖表: 混合類基金的年度展望關鍵詞及部分觀點整理

資料來源:萬得資訊,中金公司研究部

資管行業跟蹤

公募基金:基金髮行升温,多類產品淨值普遍下挫

產品發行

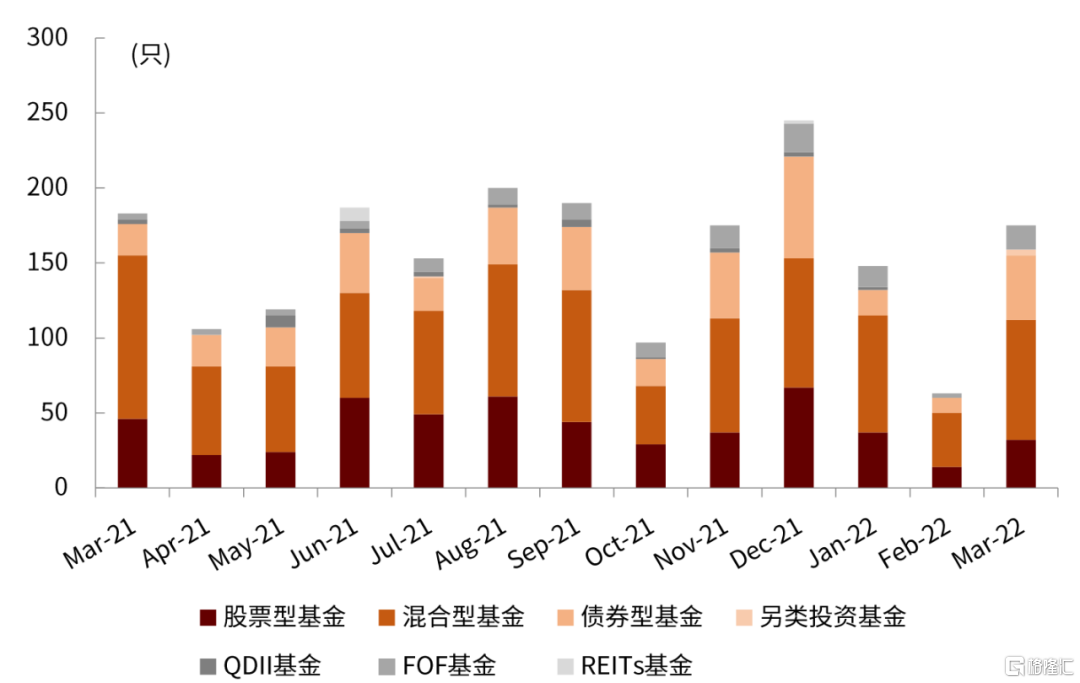

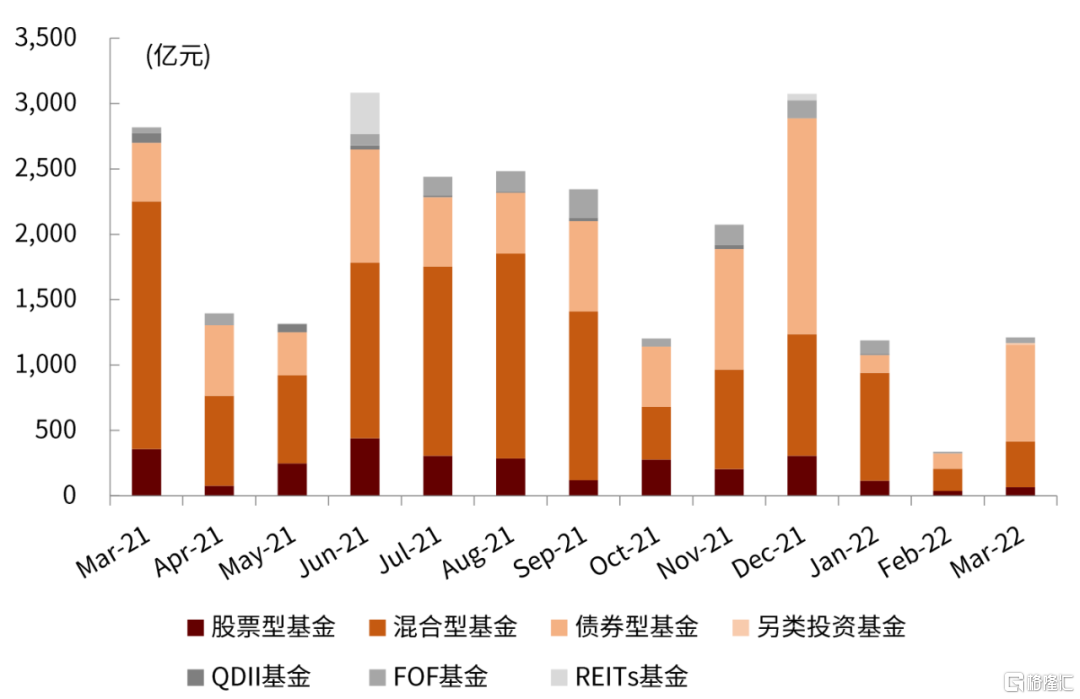

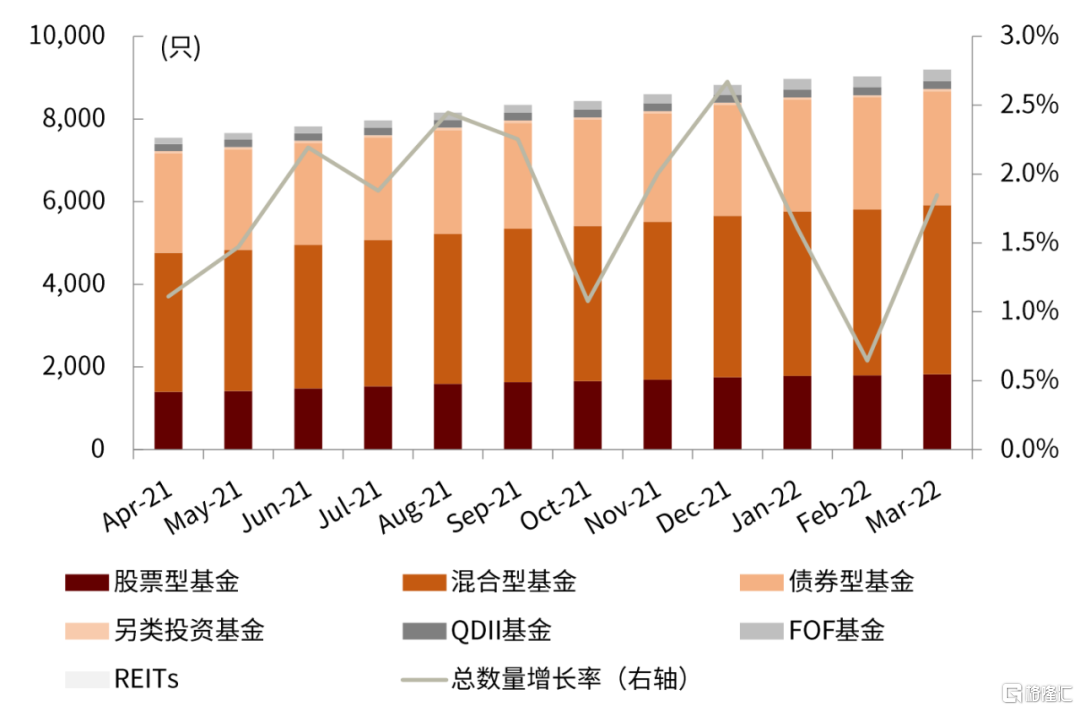

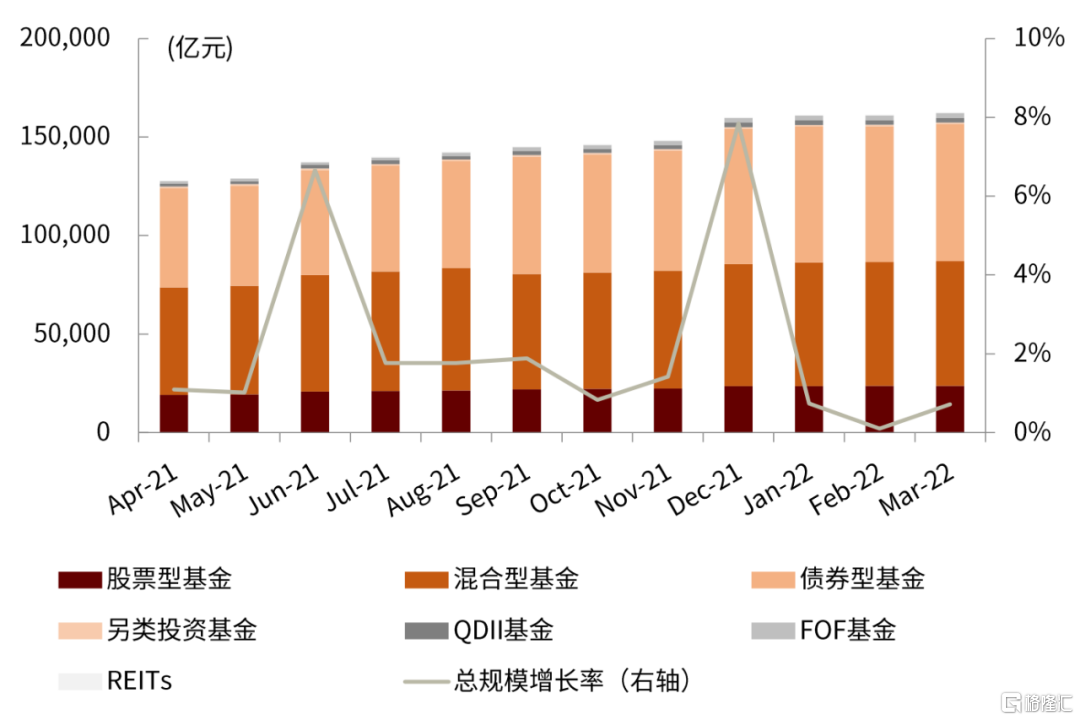

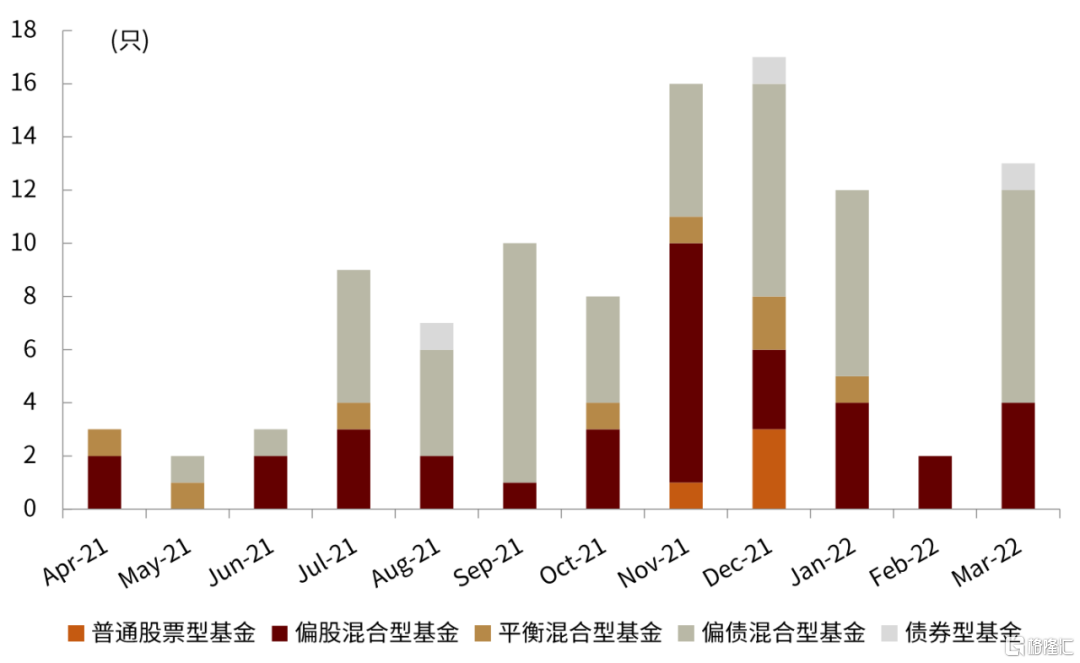

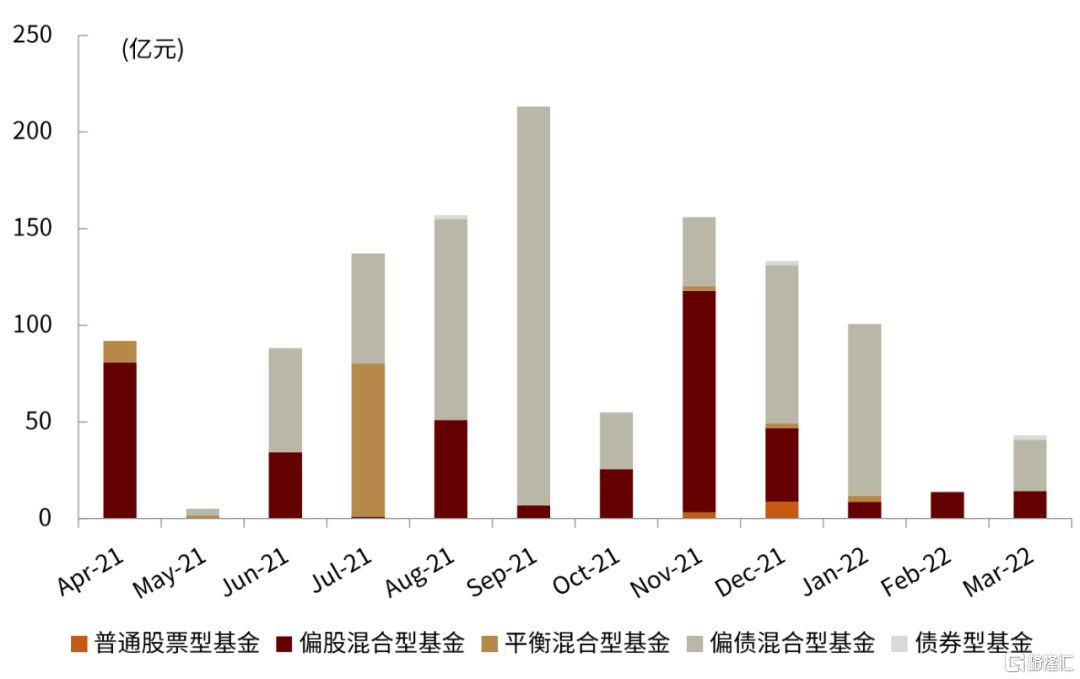

► 市場總體:各類基金髮行升温,債券型基金髮行規模增長明顯。3月公募基金總體新發行數量為175只,新發行規模為1212.4億元,相比2月大幅增長259.1%,單月發行數量及規模均回升至一般水平。其中,債券型基金髮行規模相比2月增長最為明顯,新發行規模提升536.7%至741億元;股票型基金和混合型基金髮行規模分別大幅提升77.4%和105.0%。

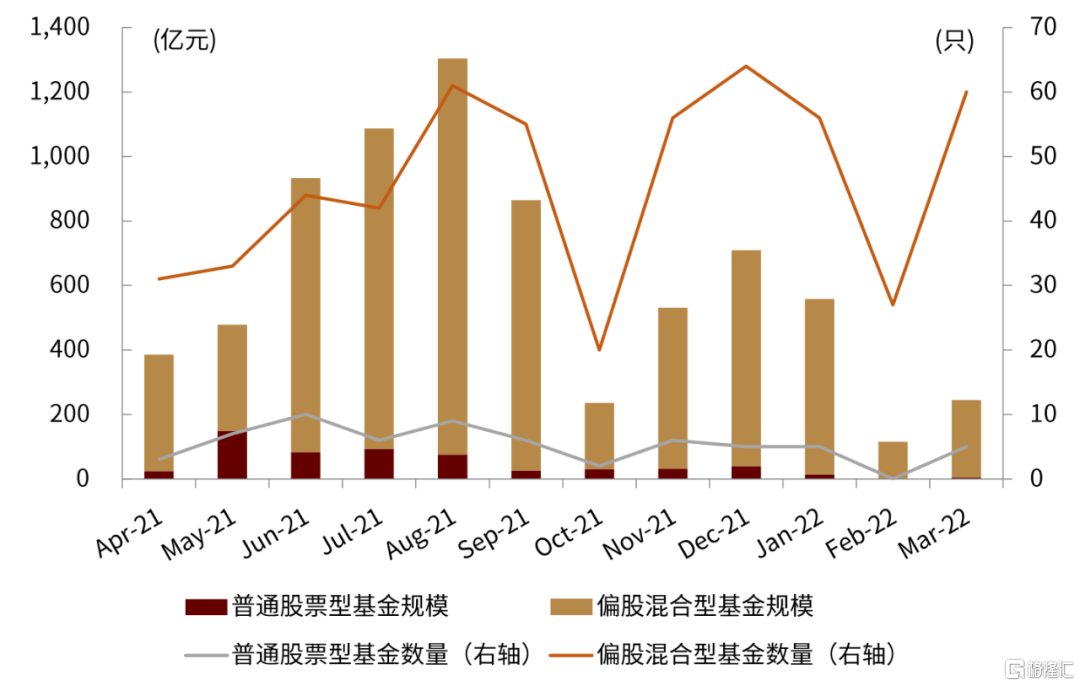

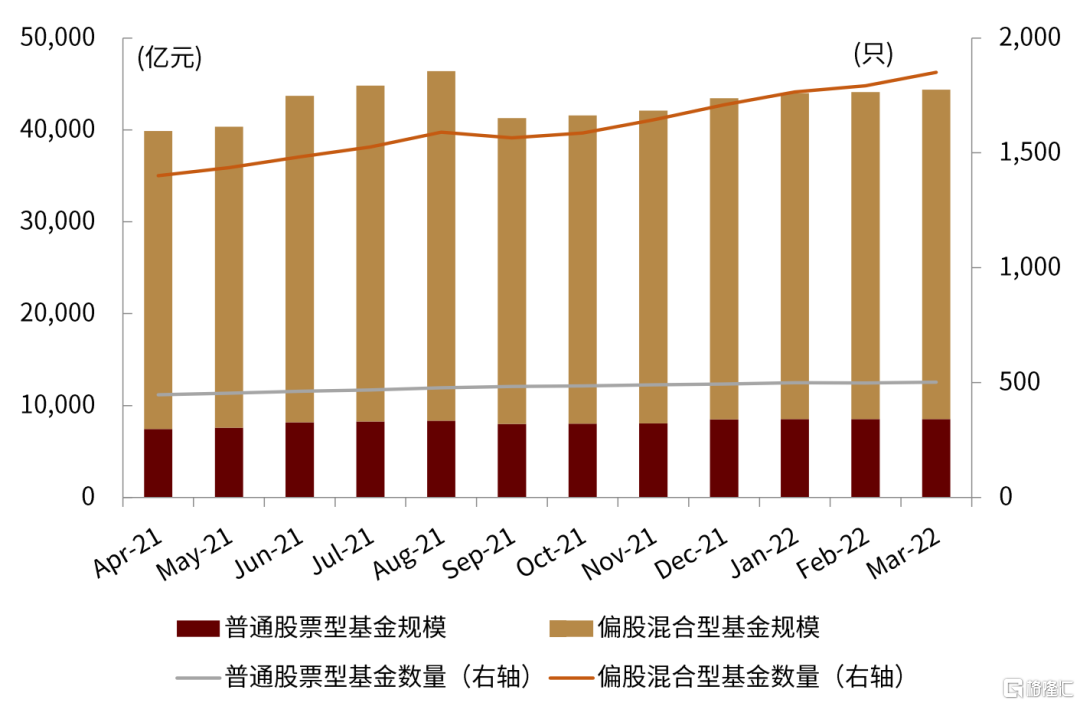

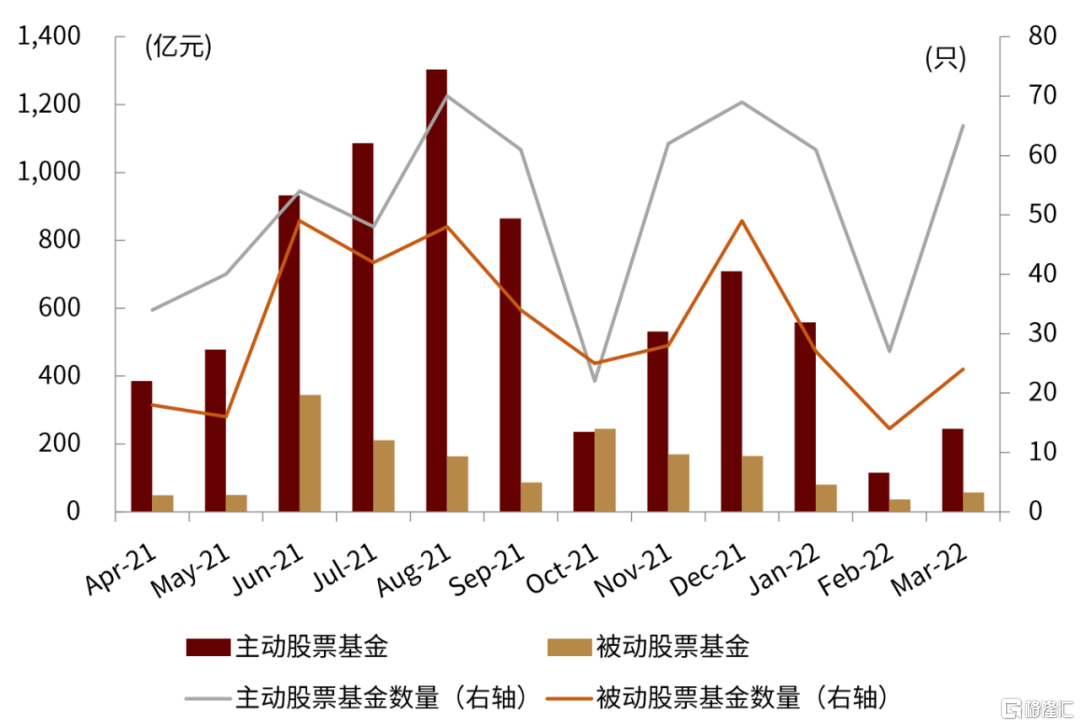

► 主動股票基金:主動股票型基金髮行規模回升。主動股票基金3月新發數量65只,較上月大幅回升140.7%;新發規模為244.7億元,較上月大幅提升112.0%。就類型而言,新發產品以偏股混合型基金為主,佔比為98.5%。

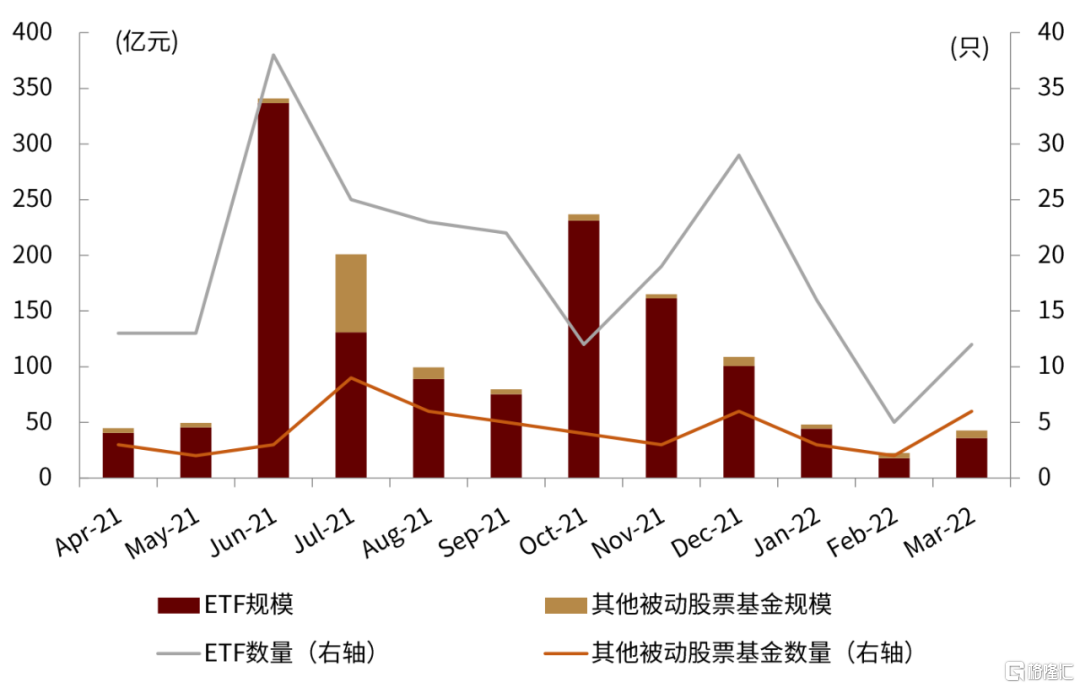

► 被動股票基金:被動股票基金髮行升温。被動基金3月新發數量18只,發行規模42.6億元,較上月大幅提升88.3%。其中ETF規模為35.8億元,較上月回升100.5%,在新發被動股票基金中ETF佔比84.1%。

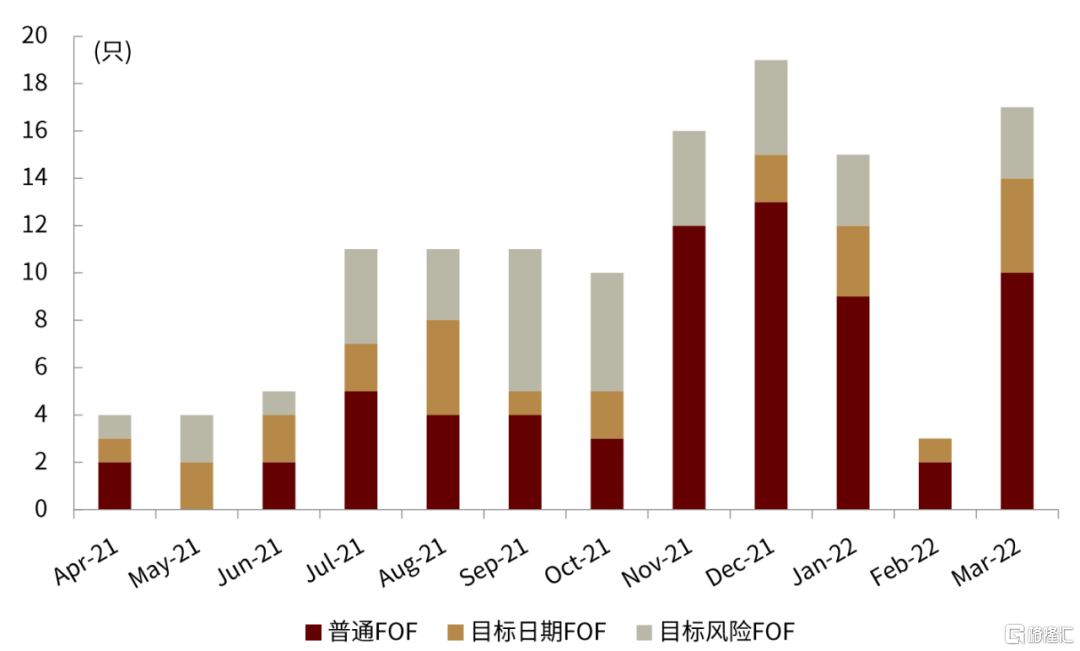

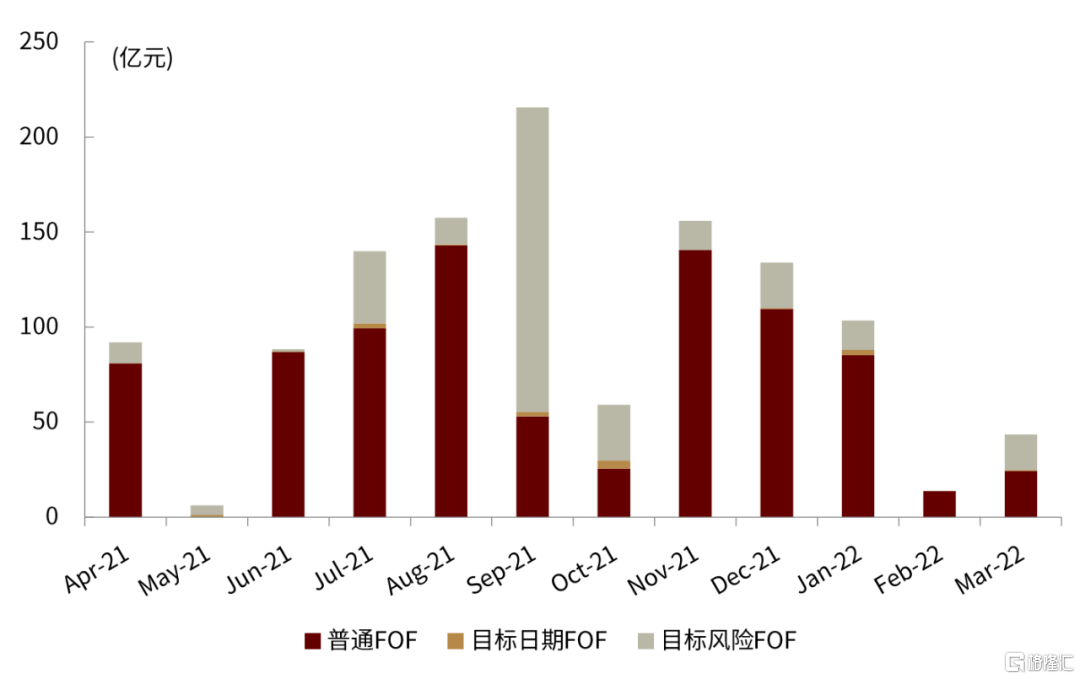

► FOF:FOF基金髮行回暖。3月FOF基金新發數量17只,新發規模43.6億元,較上月回升214.4%。其中目標風險FOF新發規模增長最為突出,該類產品上月無新發產品,本月新發產品規模18.7億元,在全部新發FOF中佔比42.8%。

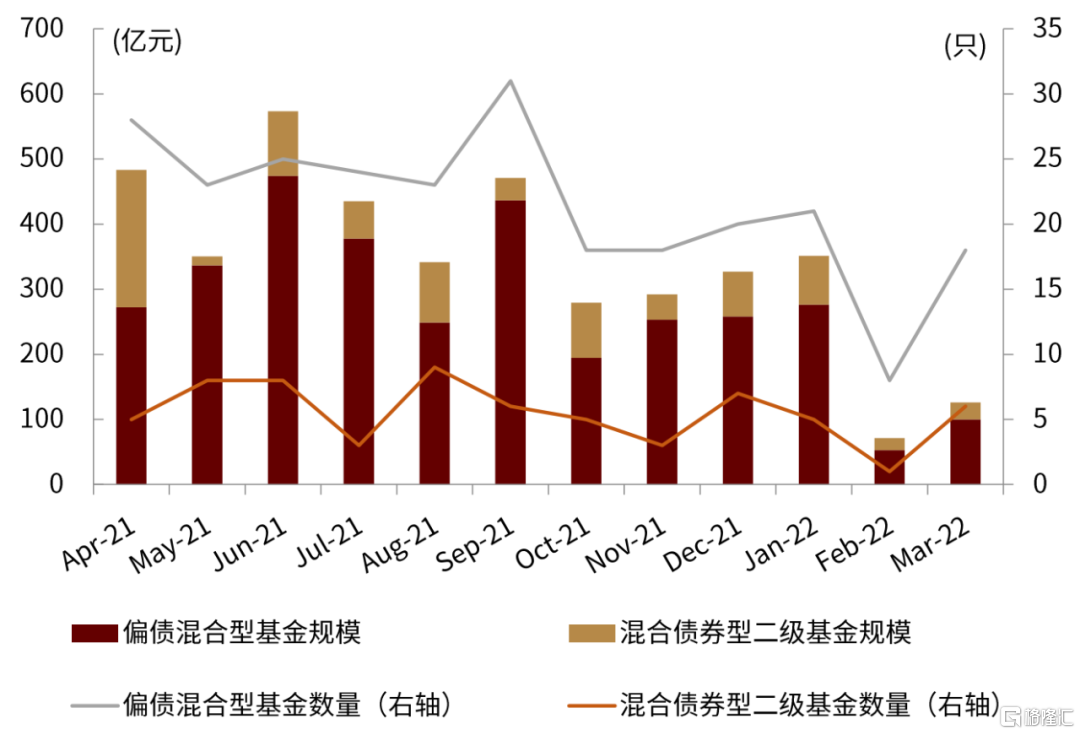

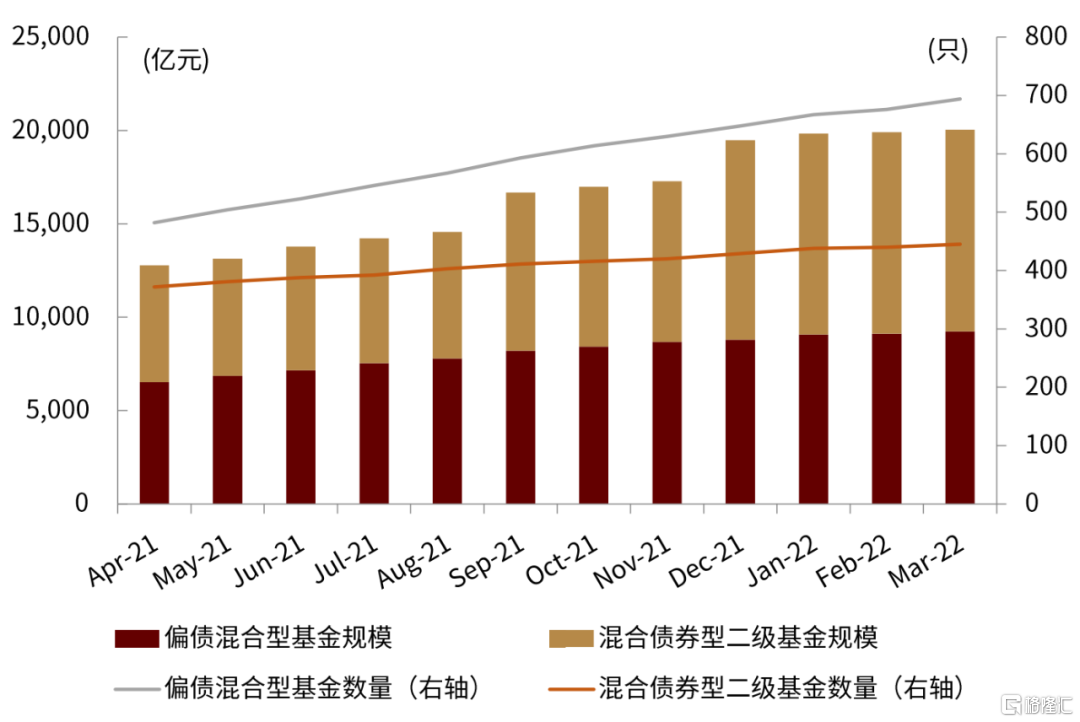

► 偏債基金:偏債基金髮行規模回升,但仍低於一般水平。3月偏債基金新發規模為126.1億元,較上月大幅增長76.9%,但仍大幅低於近一年平均水平。其中偏債混合型基金新發規模100.2億元,較上月增長89.0%,混合債券型二級基金新發規模26.0億元,較上月增長41.9%。

► REITs:REITs再增1單項目獲批。3月華夏中國交建高速公路封閉式基礎設施證券投資基金獲批,並在4月上旬完成發行。該項目為特許經營權類的收費公路項目,根據公吿數據統計,發行規模約94億元。同時,投資者熱情高漲,降低了整體配售比例,網下和公眾投資者有效申請認購比例分別僅為2.69%和0.84%。

圖表: 公募基金月度新發數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 公募基金月度新發規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

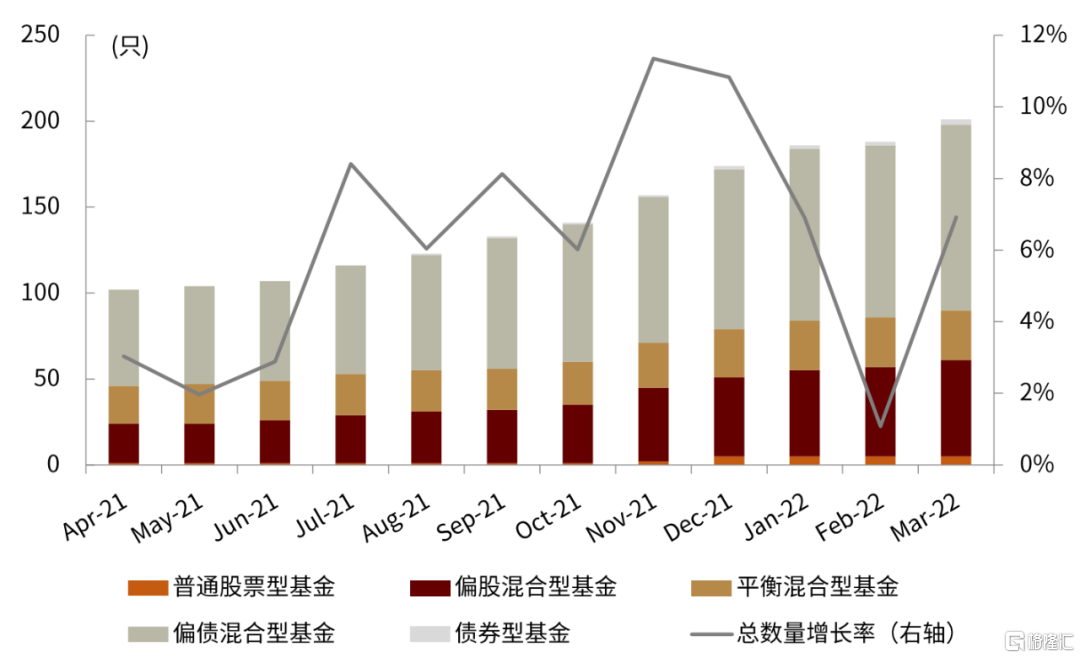

圖表: 公募基金月度存量數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

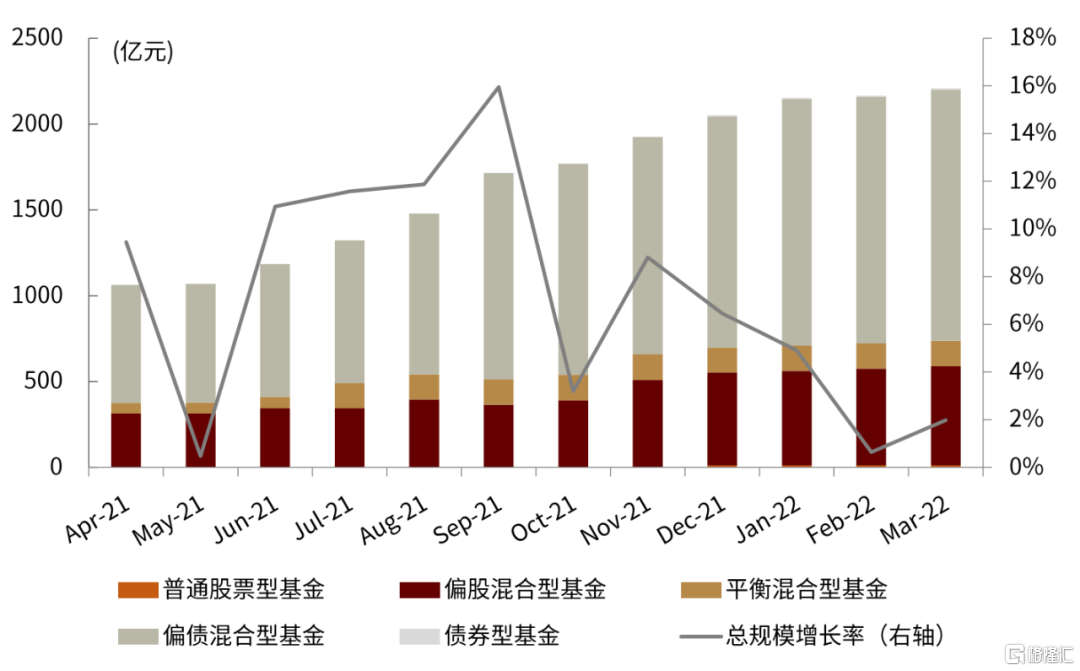

圖表: 公募基金月度存量規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動股票基金月度新發數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

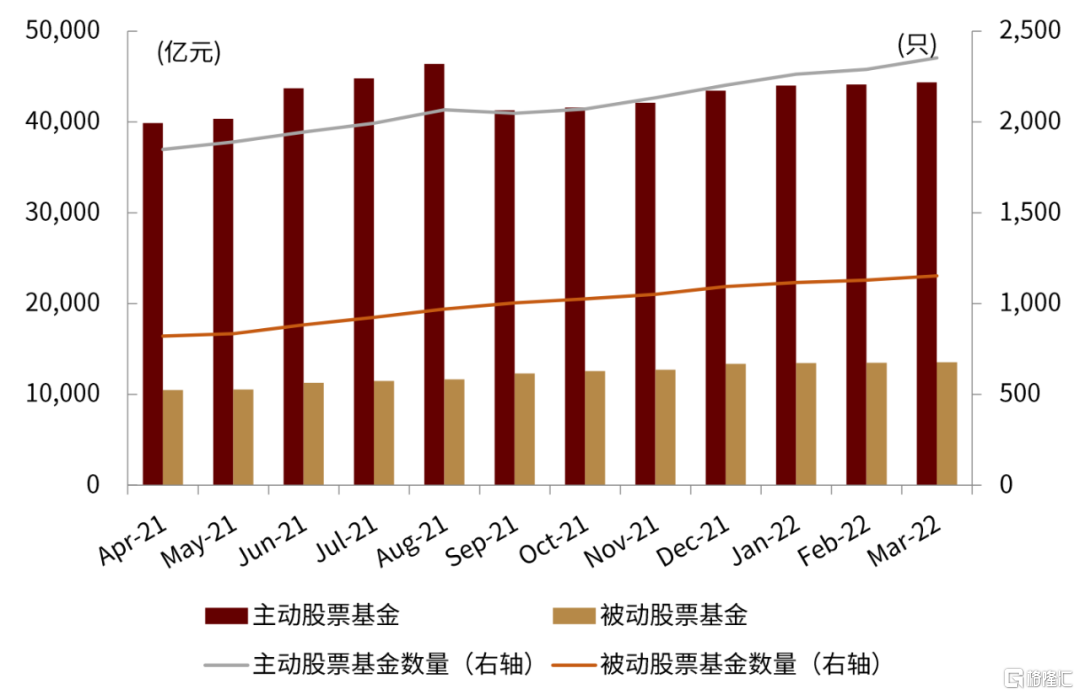

圖表: 主動股票基金月度存量數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動與被動股票基金月度新發數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動與被動股票基金月度存量數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: ETF與其他被動股票基金月度新發數量及規模(剔除ETF聯接基金)

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

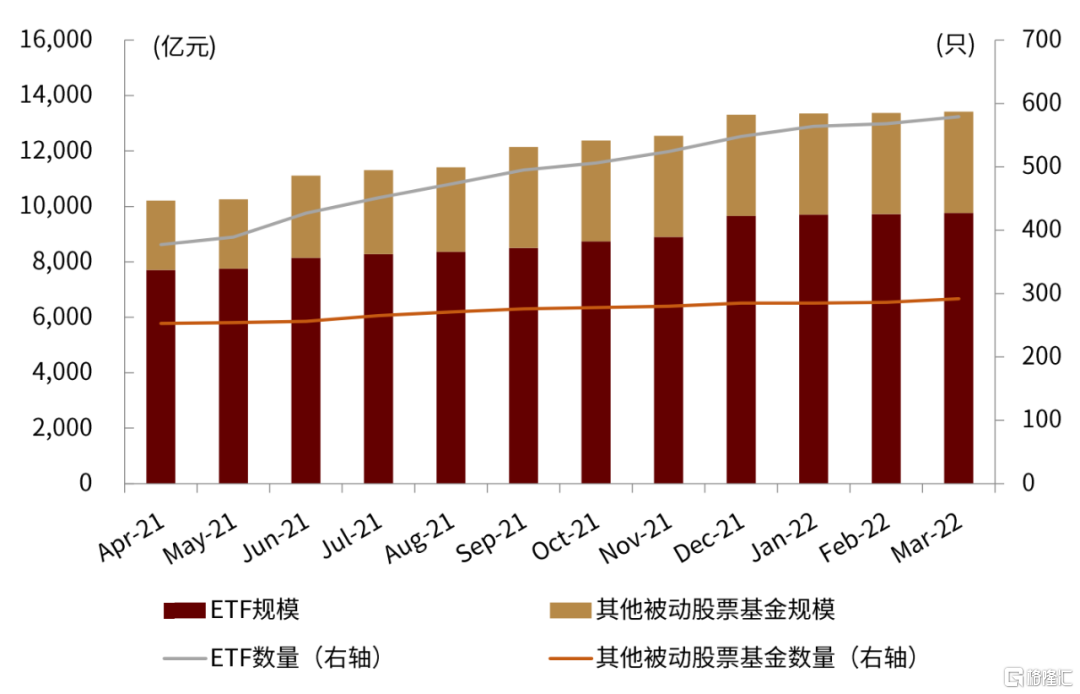

圖表: ETF與其他被動股票基金月度存量數量及規模(剔除ETF聯接基金)

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: FOF月度新發數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 月度FOF新發規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

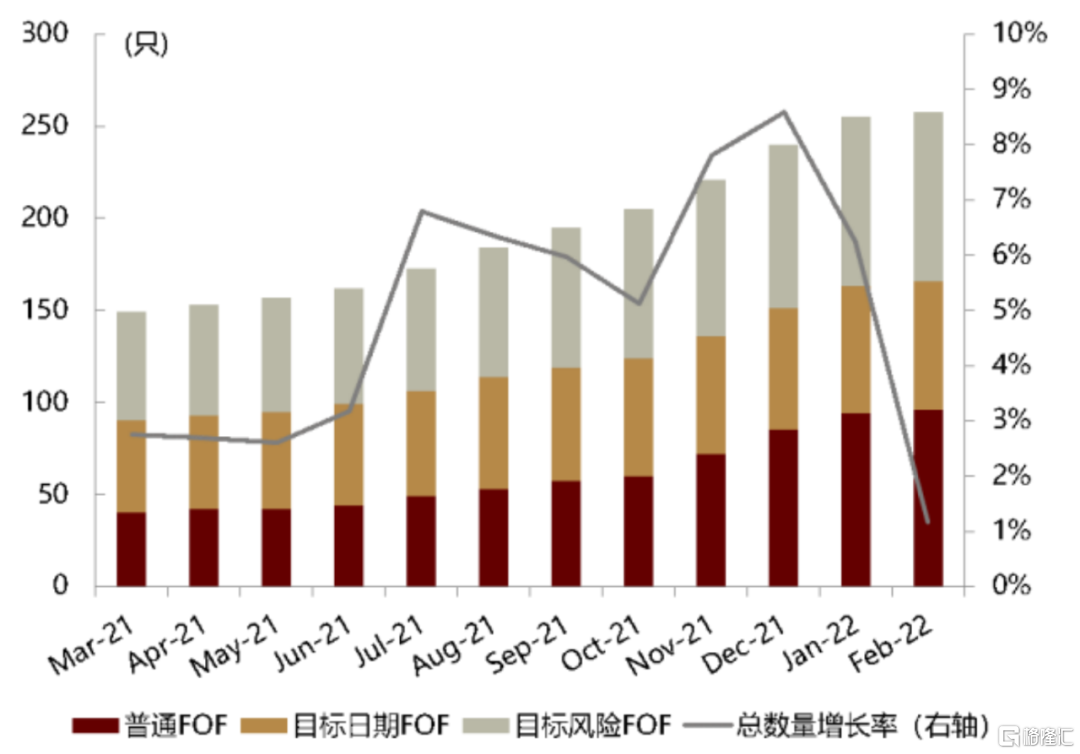

圖表: FOF月度存量數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

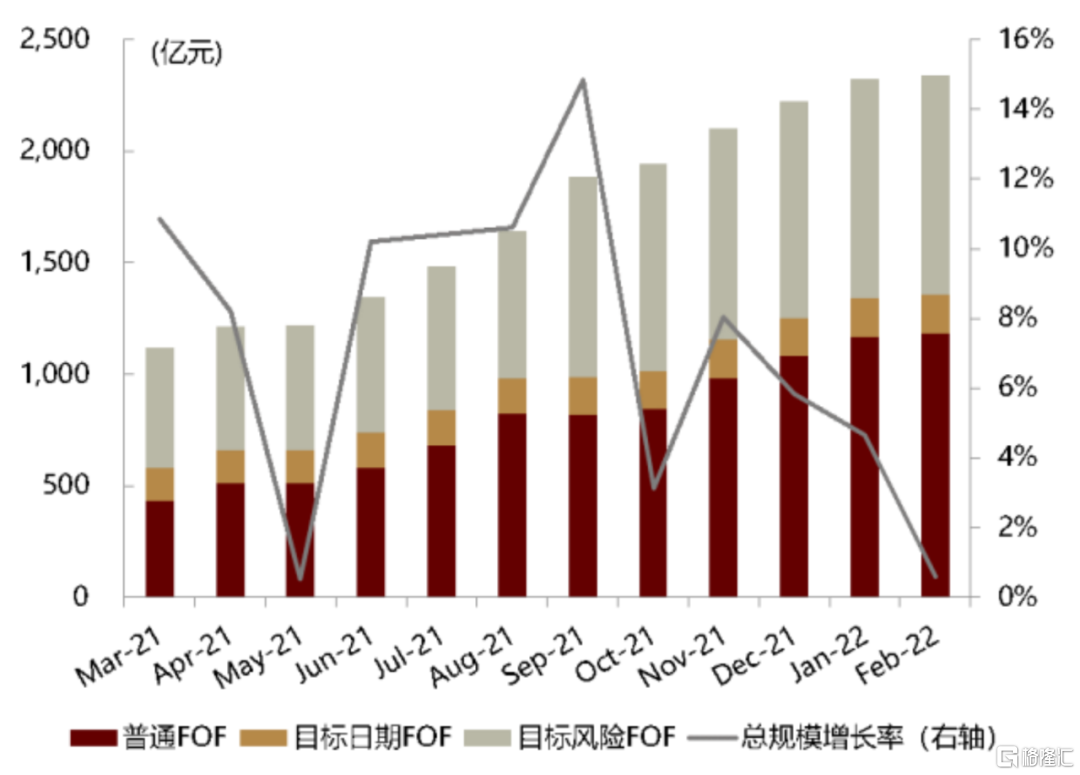

圖表: 月度FOF存量規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 各類普通FOF月度新發數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 各類普通FOF月度新發規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 各類普通FOF月度存量數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 各類普通FOF月度存量規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

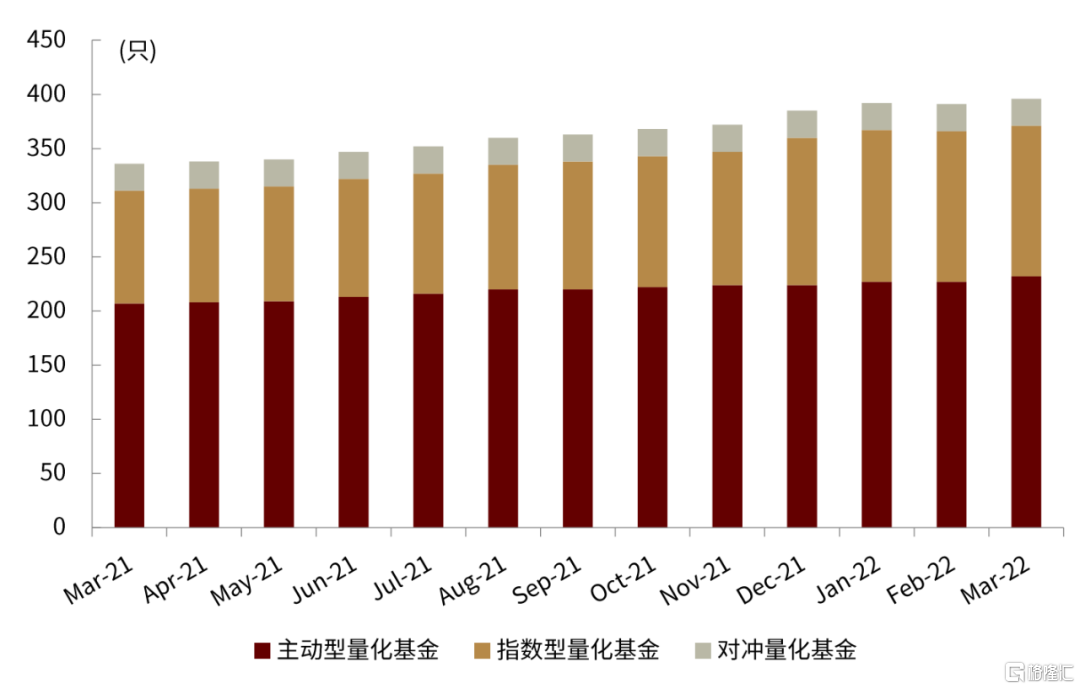

圖表: 各類量化基金月度存量數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

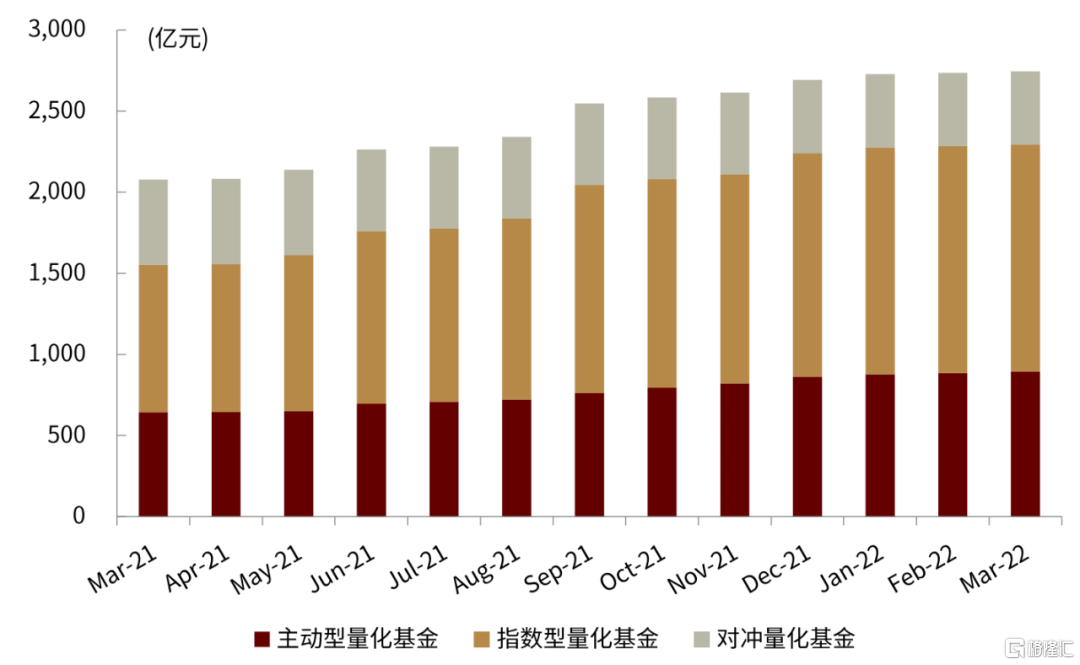

圖表: 各類量化基金月度存量規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

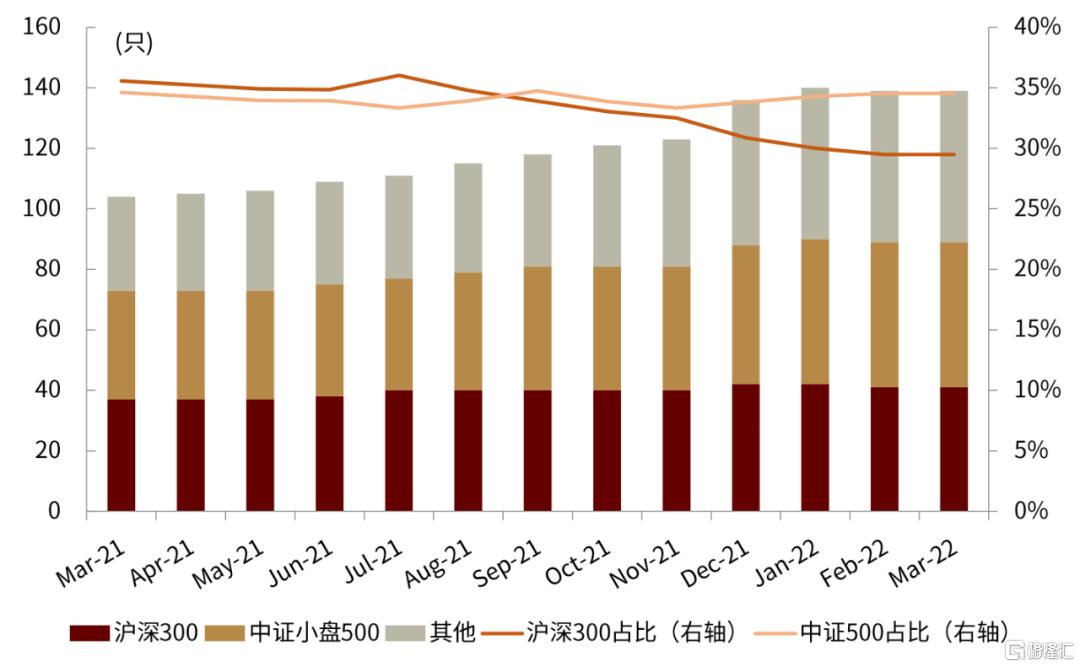

圖表: 不同基準指數型量化基金月度存量數量

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

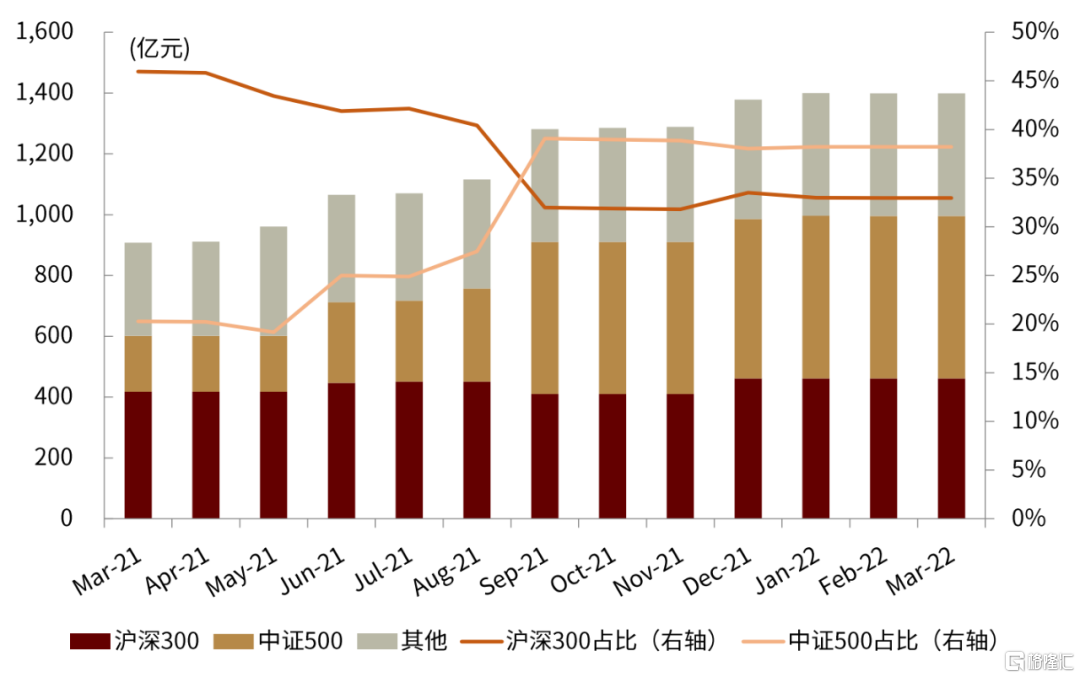

圖表: 不同基準指數型量化基金月度存量規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 偏債基金月度新發數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 偏債基金月度存量數量及規模

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 近一月REITs項目動態明細

資料來源:萬得資訊,中金公司研究部(截至2022年3月底,REITs部分數據更新至2022年4月13日)

市場表現

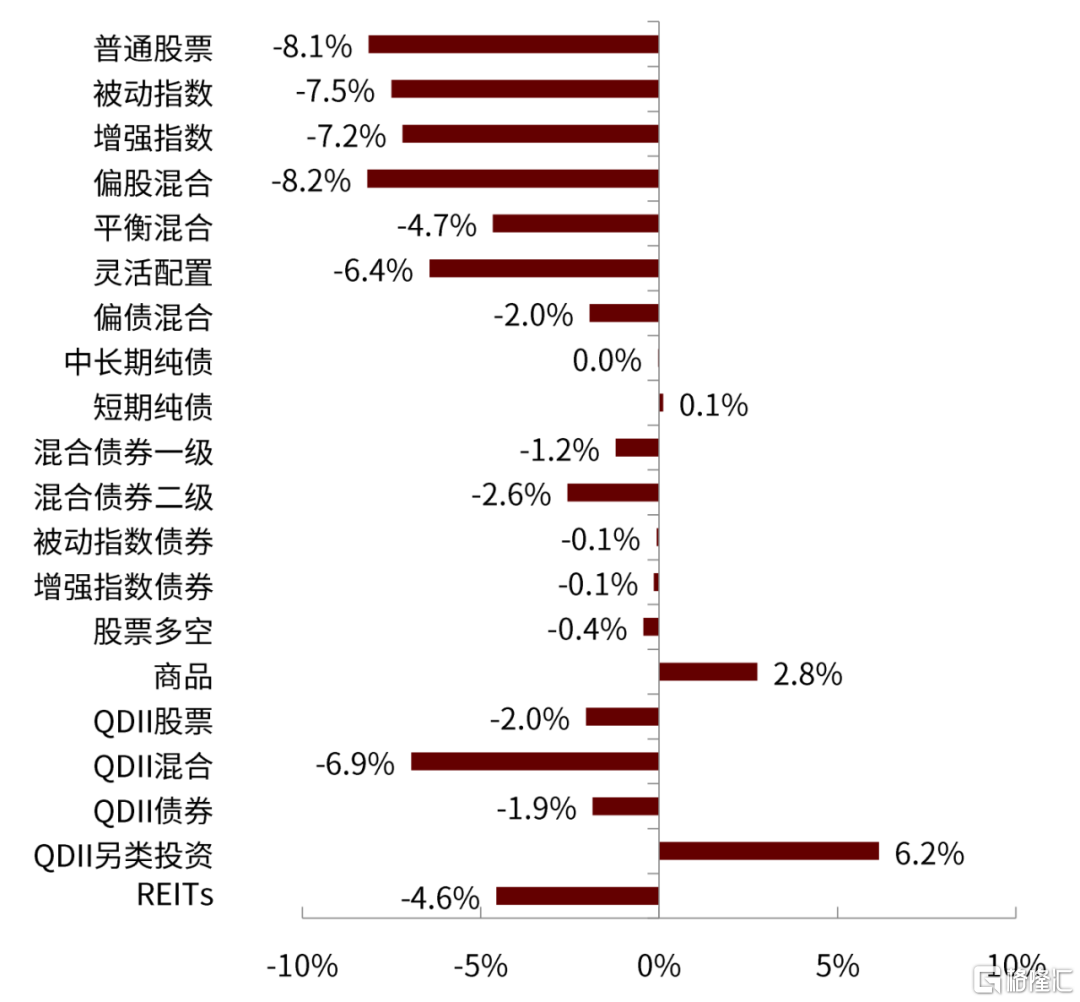

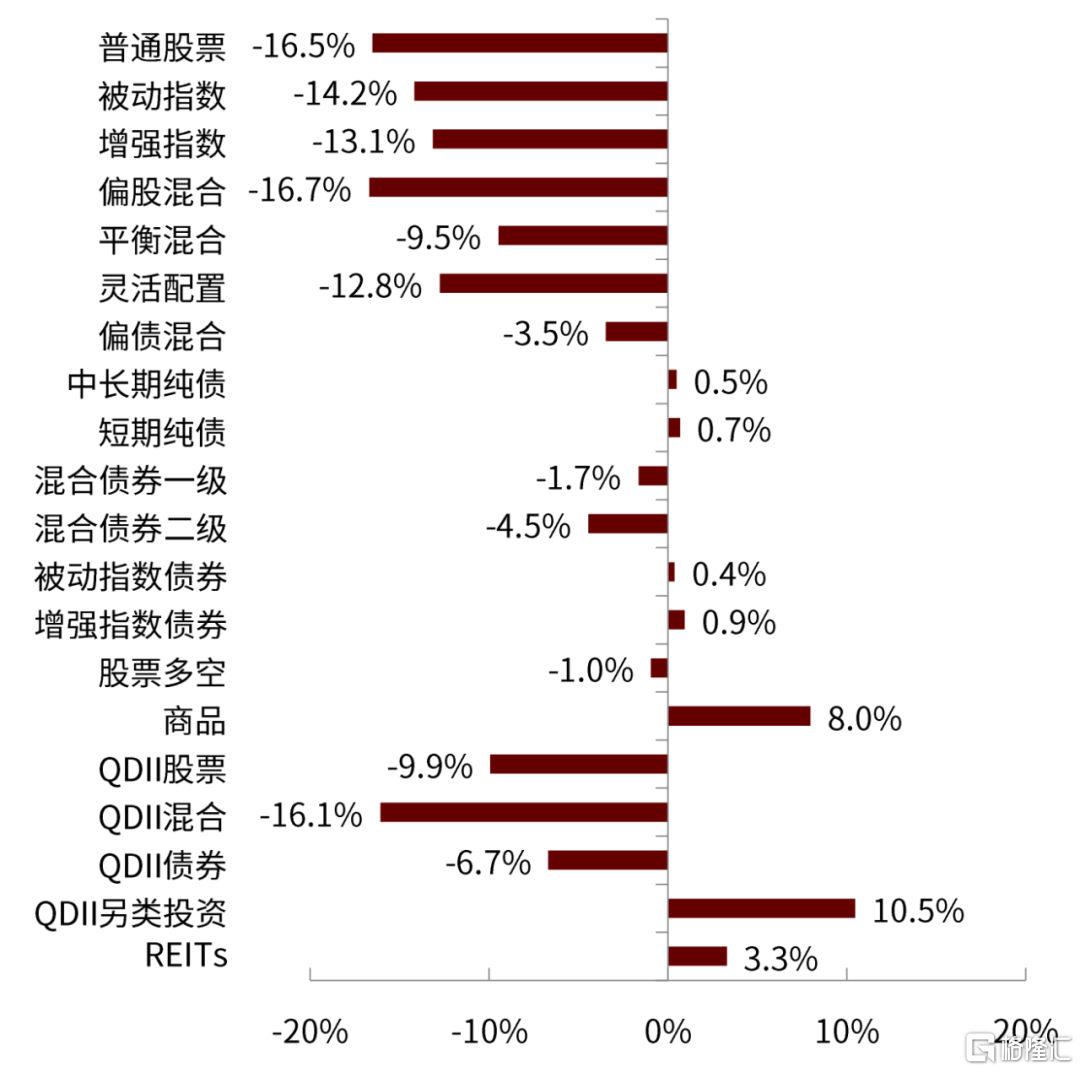

► 市場總體:多類公募產品錄得較大跌幅,QDII另類投資基金領漲。受股票市場下行影響,3月以股票為主要投資標的的公募基金整體錄得較大跌幅。其中,普通股票型基金和偏股混合型基金跌幅最大,分別為-8.1%和-8.2%。相較而言,QDII另類投資基金和商品基金漲幅較為突出,分別達6.2%和2.8%。

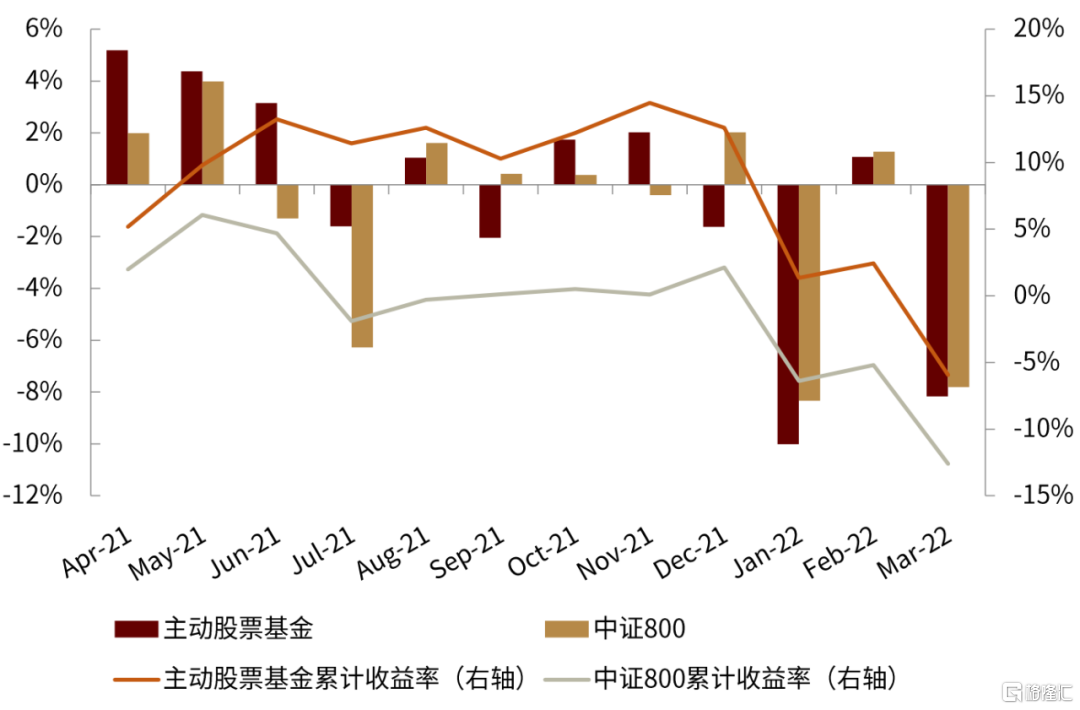

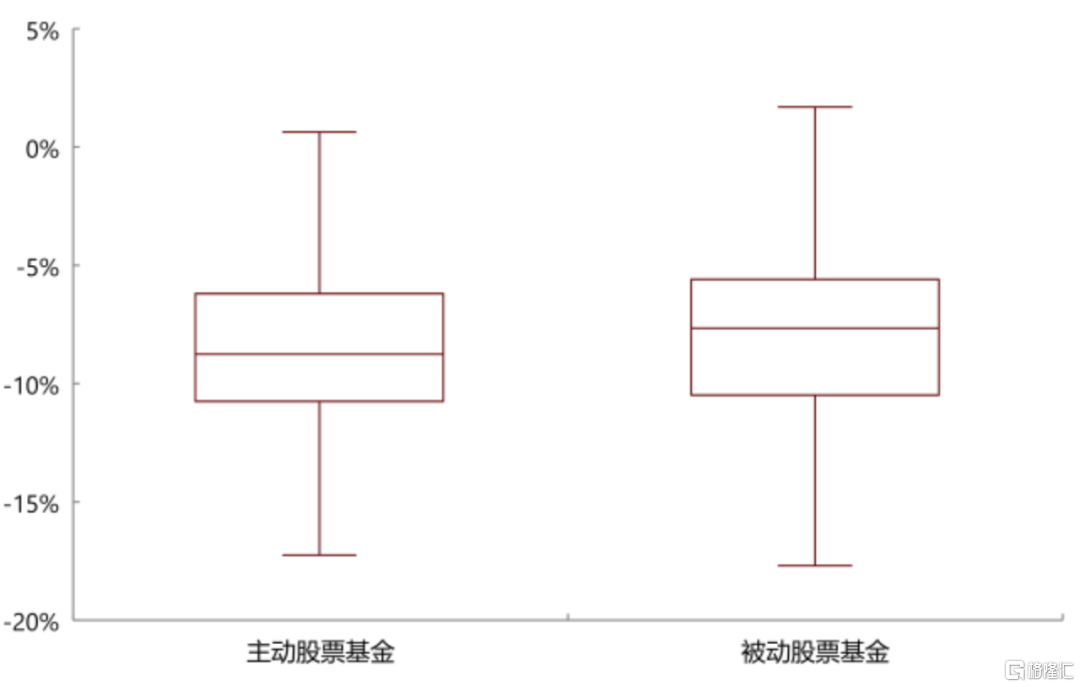

► 股票基金:主動股票基金3月錄得較大跌幅。主動股票基金3月收益為-8.17%,低於同期中證800收益(-7.81%)。從主動股票基金與被動股票基金收益結構來看,3月被動股票基金中位數收益高於主動股票基金,但被動股票基金收益分化較大。

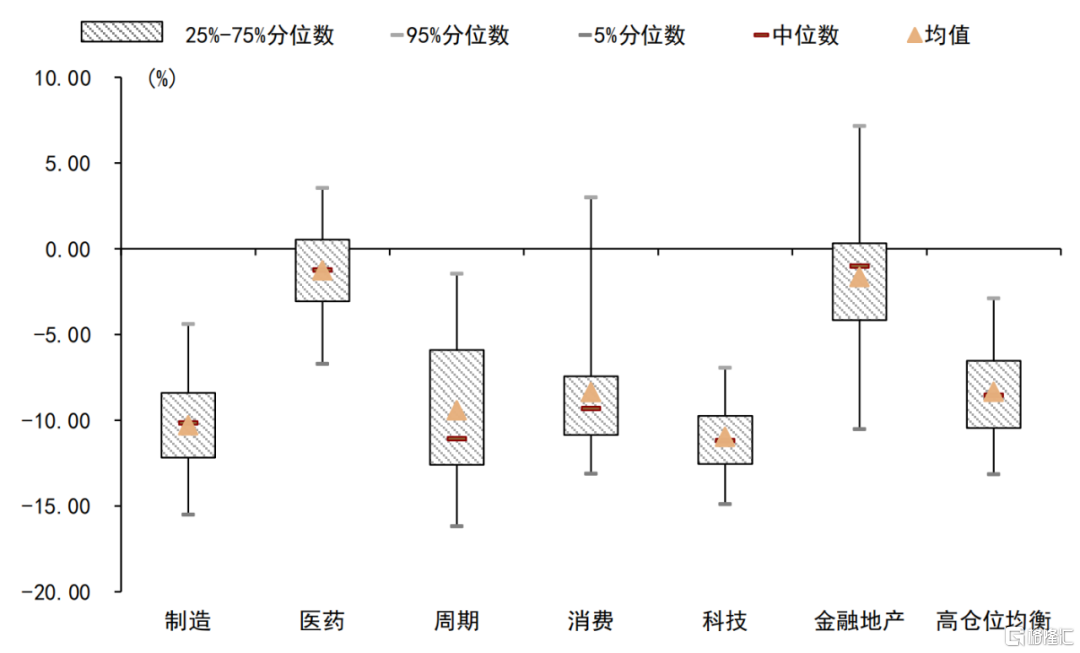

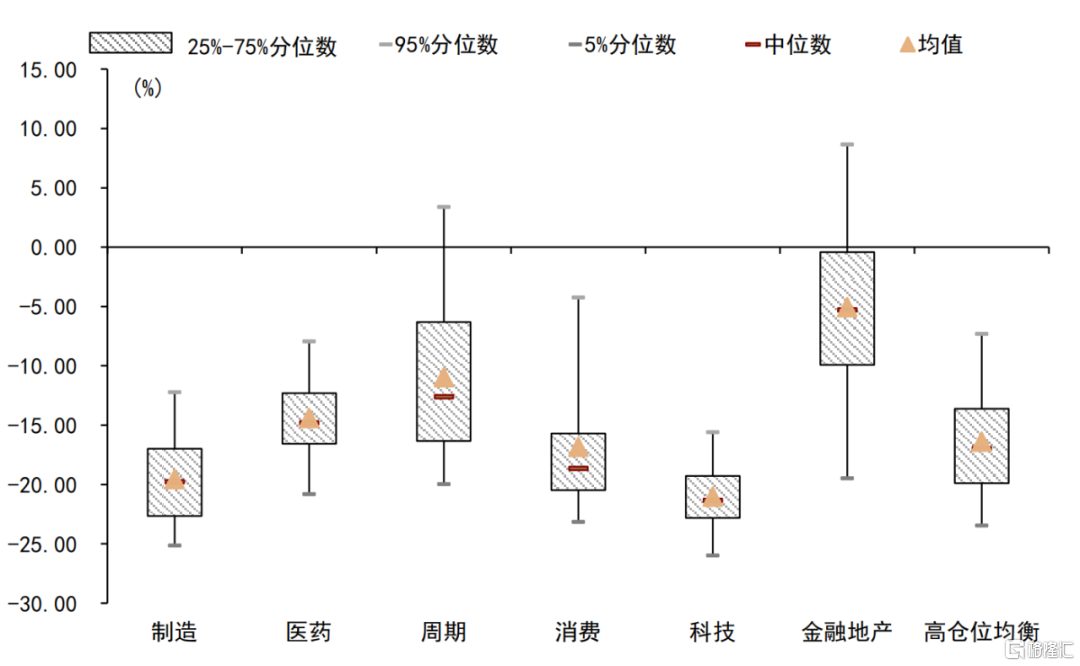

► 主題基金:各類主題基金3月均收跌。3月各細分品類主題基金均錄得負收益,其中,醫藥(-1.26%)和金融地產(-1.65%)主題基金平均跌幅最小。3月收益排名領先的產品為金融地產主題下的萬家宏觀擇時多策略(+15.99%),高倉位均衡主題下的前海開源週期優選A(+9.54%),以及消費主題下的農業精選LOF(+8.69%)。

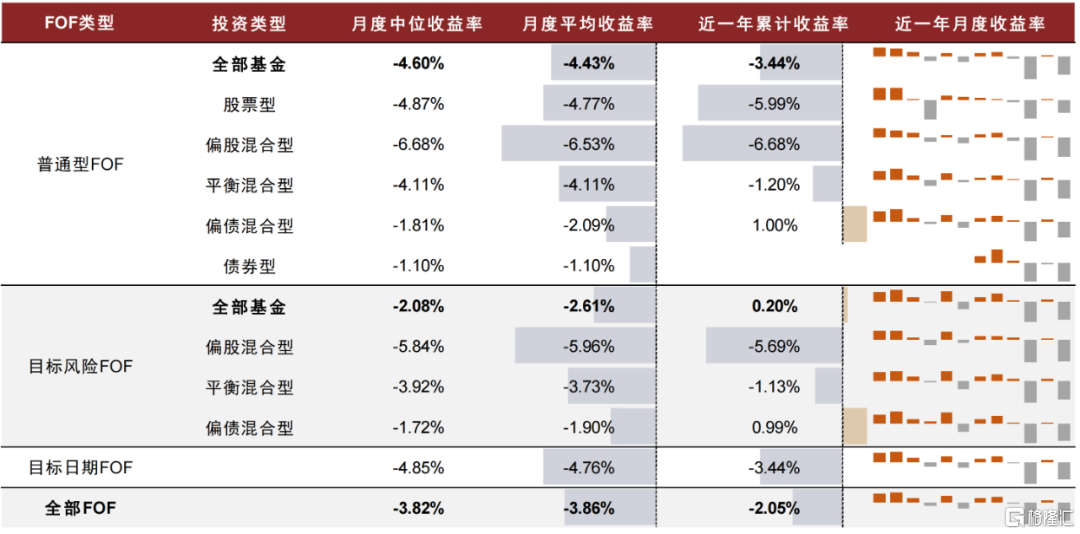

► FOF:各類別FOF均錄得負收益。3月FOF產品整體月度收益率為-3.86%。各類別來看,偏股混合型FOF錄得較大跌幅,其中普通偏股混合型及目標風險偏股混合型FOF跌幅分別為-6.53%和-5.96%,但整體跌幅均小於股票基金中相近風險產品。

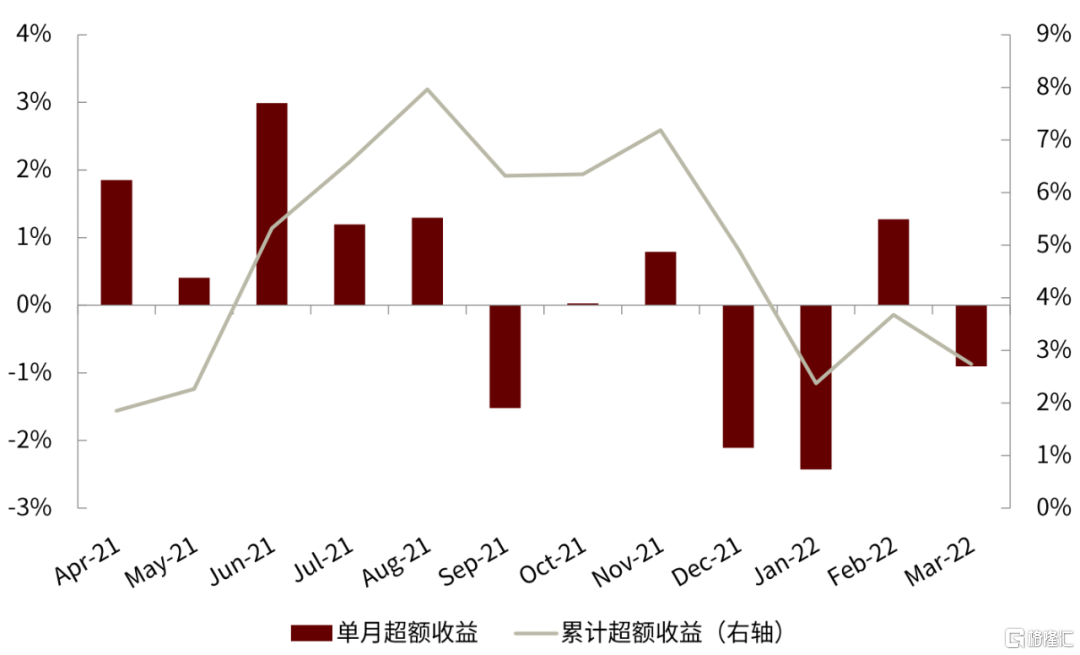

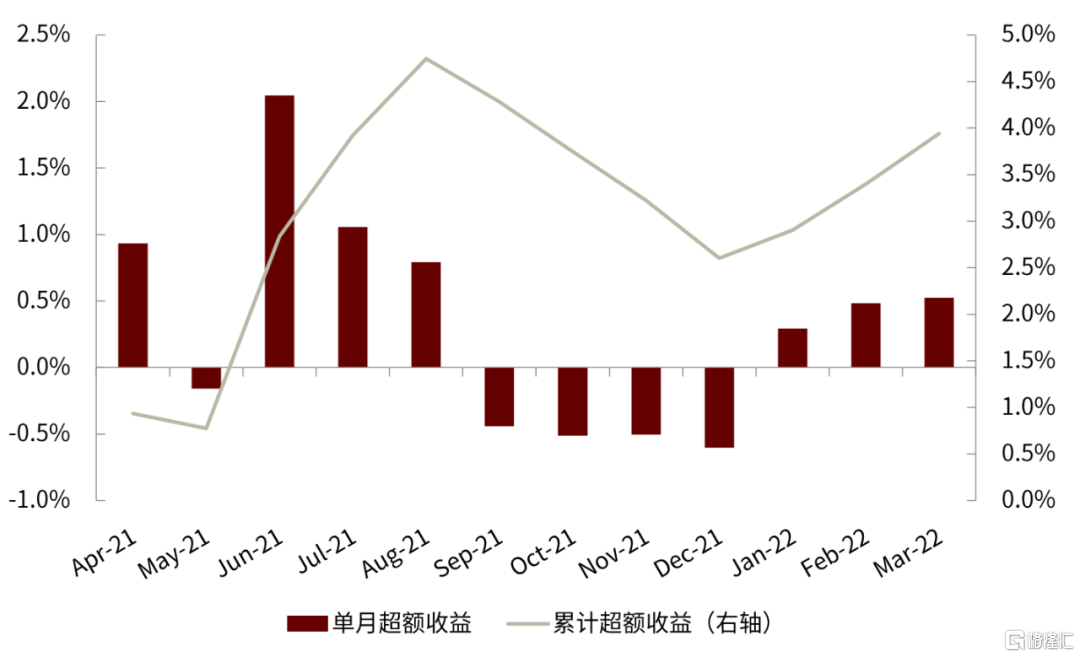

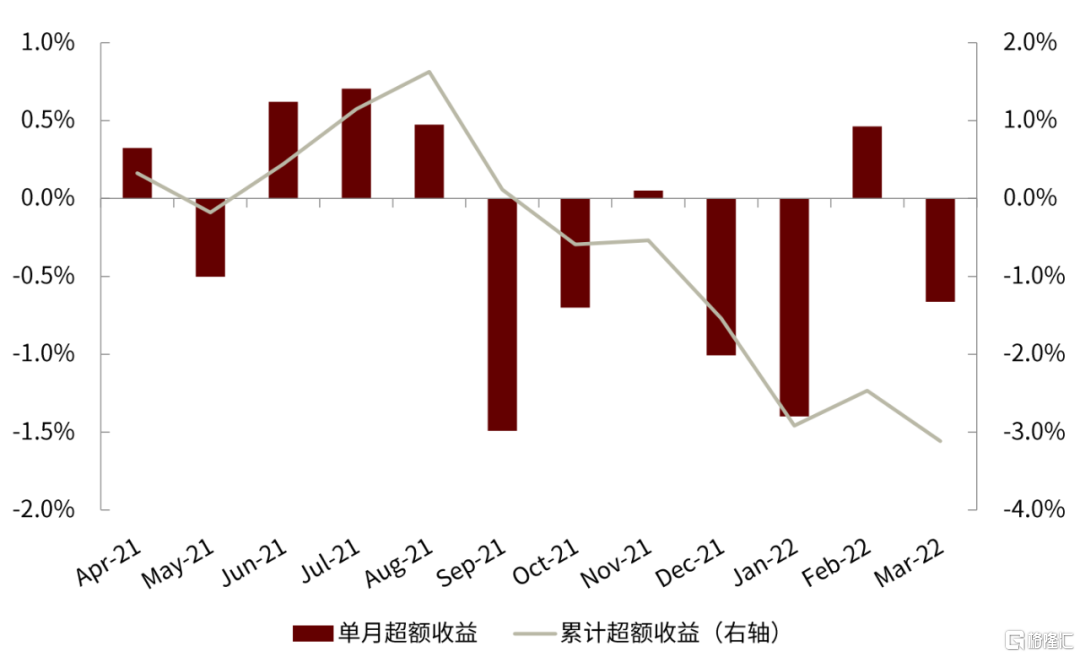

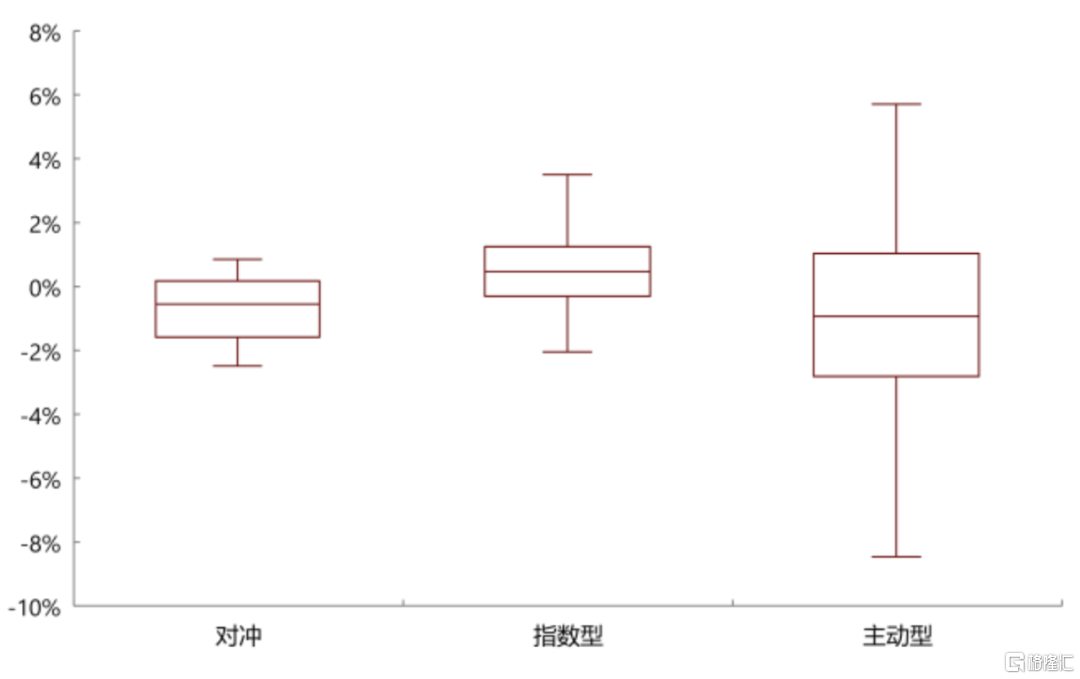

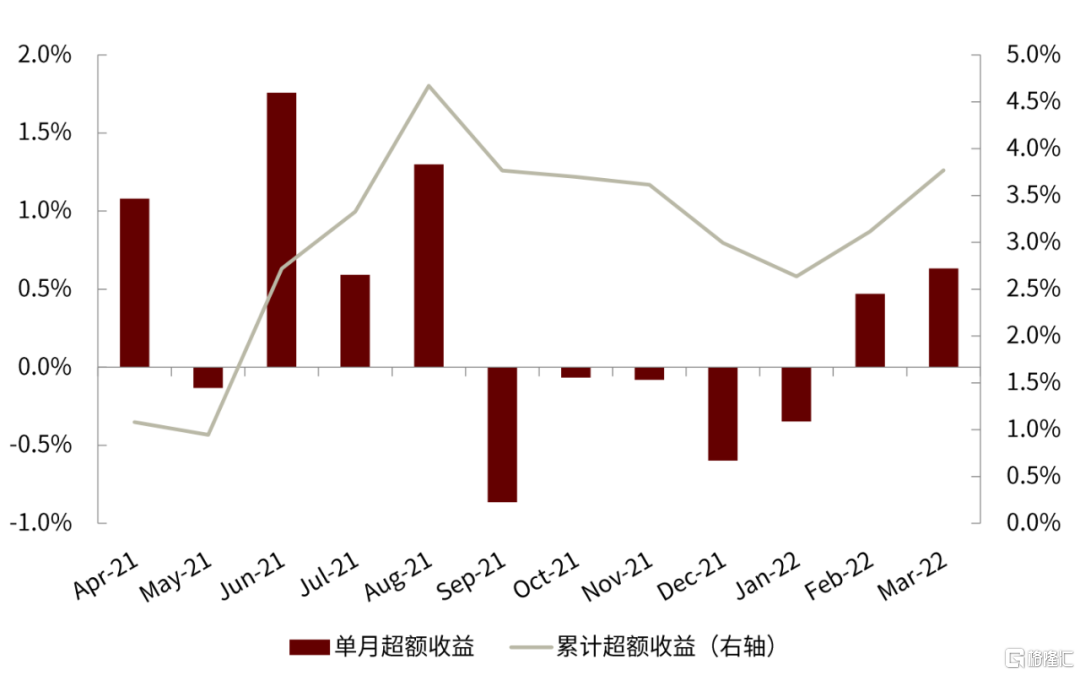

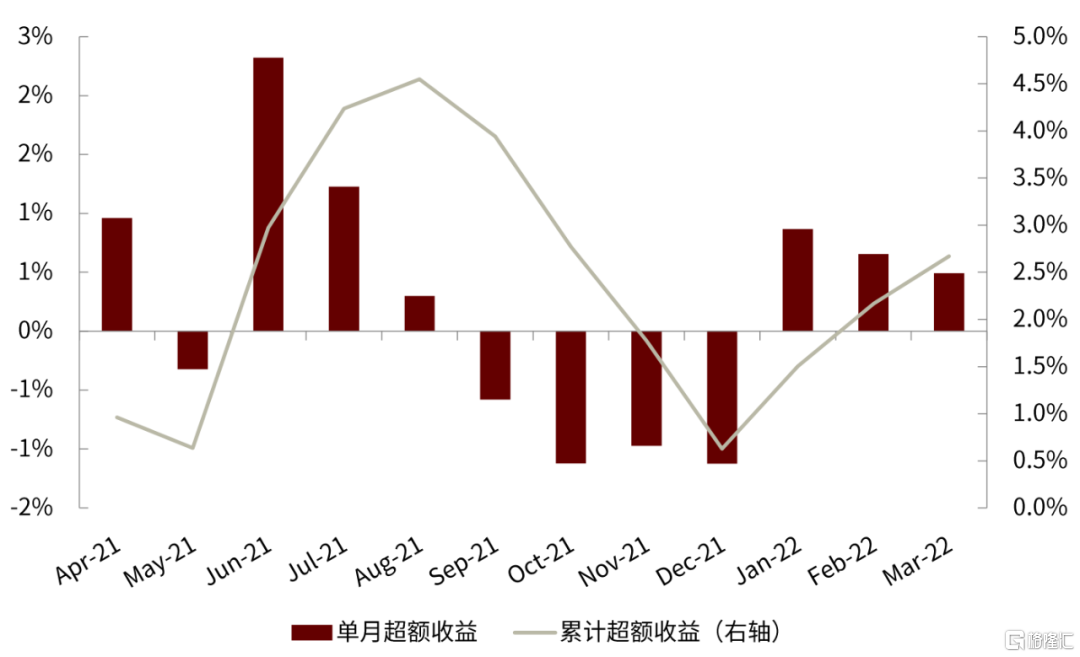

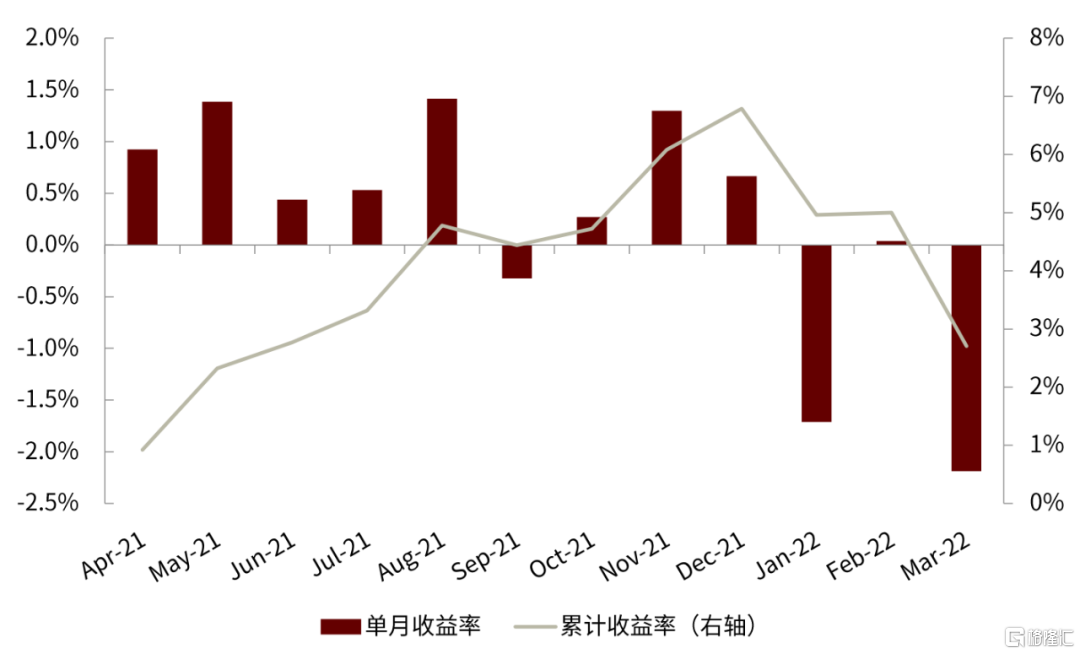

► 量化基金:指數增強基金錄得正超額收益。3月各類別量化基金中,僅指數型量化基金錄得正超額收益,為0.52%,主動型和對沖量化基金超額收益分別為-0.90%和-0.66%。以滬深300和中證500為基準的指數型量化基金超額收益分別為0.63%和0.49%。

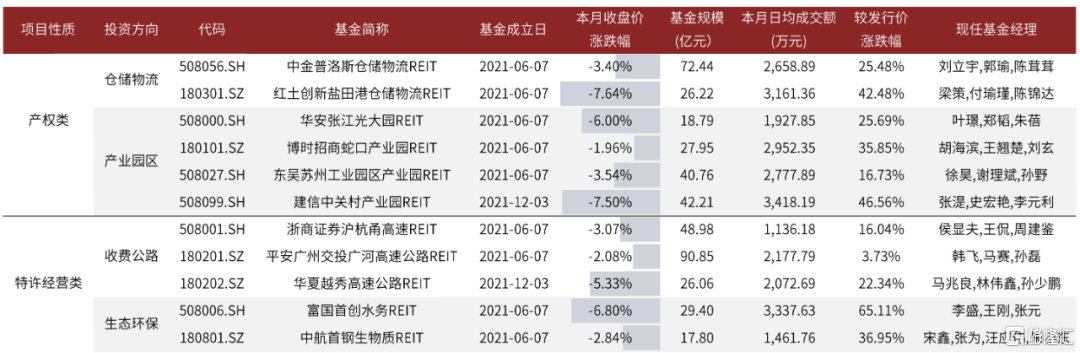

► REITs:全部REITs收跌,整體成交活躍度下降。近一個月各只產權類和特許經營類REITs均取得負收益,全部11只REITs中有5只產品跌幅在5%以上,其中紅土創新鹽田港倉儲物流REIT和建信中關村產業園REIT跌幅最大,分別為7.64%和7.50%。過去一個月REITs市場活躍度大幅下降,其中建信中關村產業園REIT交易最為活躍,區間日均成交額3418.2萬元。

圖表: 大類公募基金3月淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 大類公募基金2022年淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動股票基金月度及累計淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動及被動股票基金3月收益率分佈

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主題基金細分品類今年以來淨值表現前五

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主題基金細分品類3月淨值表現前五

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主題基金3月收益分佈

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主題基金今年以來收益分佈

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 各類 FOF 月度及累計淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 主動型量化基金月度及累計超額收益

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 指數型量化基金月度及累計超額收益

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 對沖量化基金月度及累計超額收益

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 不同種類量化基金3月收益率分佈

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 以滬深300為基準指數型量化基金月度及累計超額收益

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 以中證500為基準指數型量化基金月度及累計超額收益

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

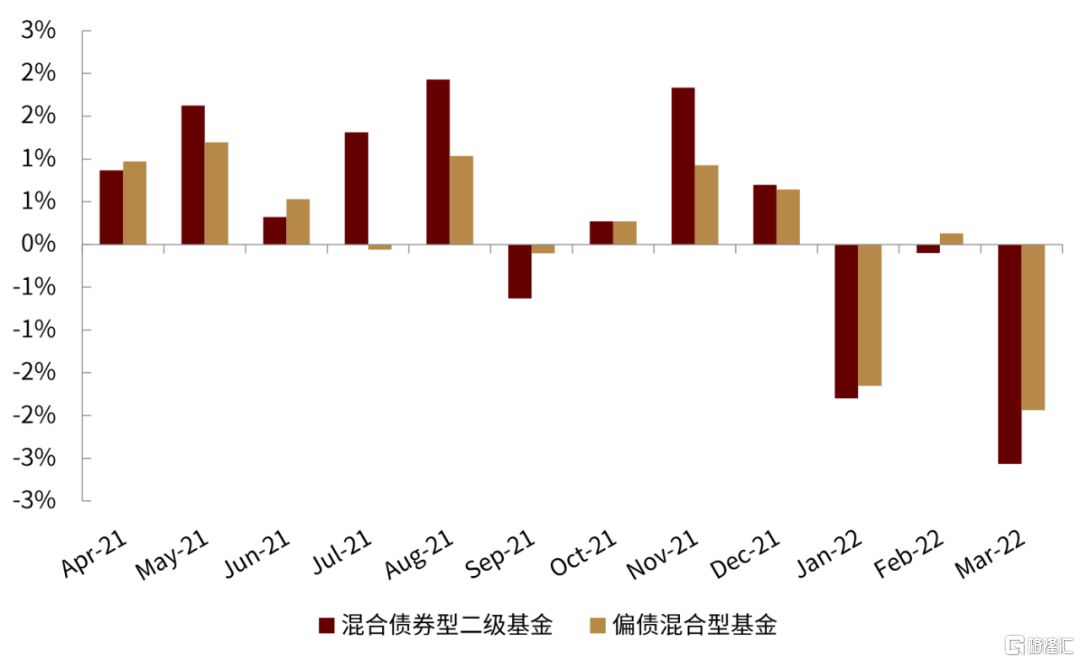

圖表: 偏債基金月度及累計淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 混合債券型二級及偏債混合型基金月度淨值表現

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

圖表: 月度全部公募REITs產品表現明細

資料來源:萬得資訊,中金公司研究部(截至2022年3月底)

私募基金:私募基金髮行持續冷淡,各類私募策略錄得負收益

產品發行

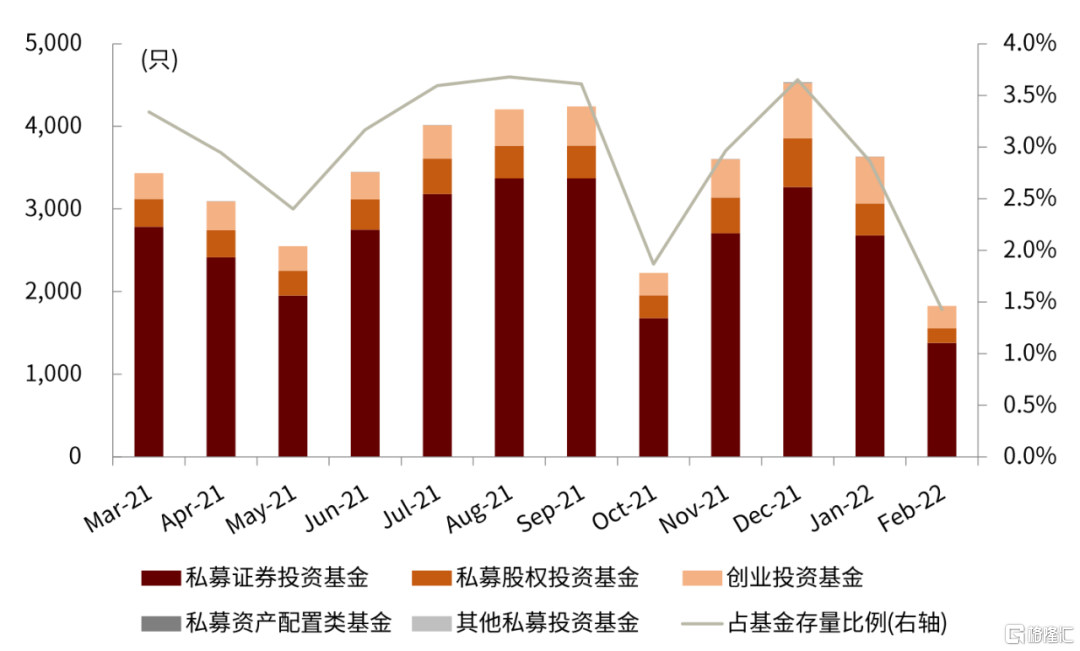

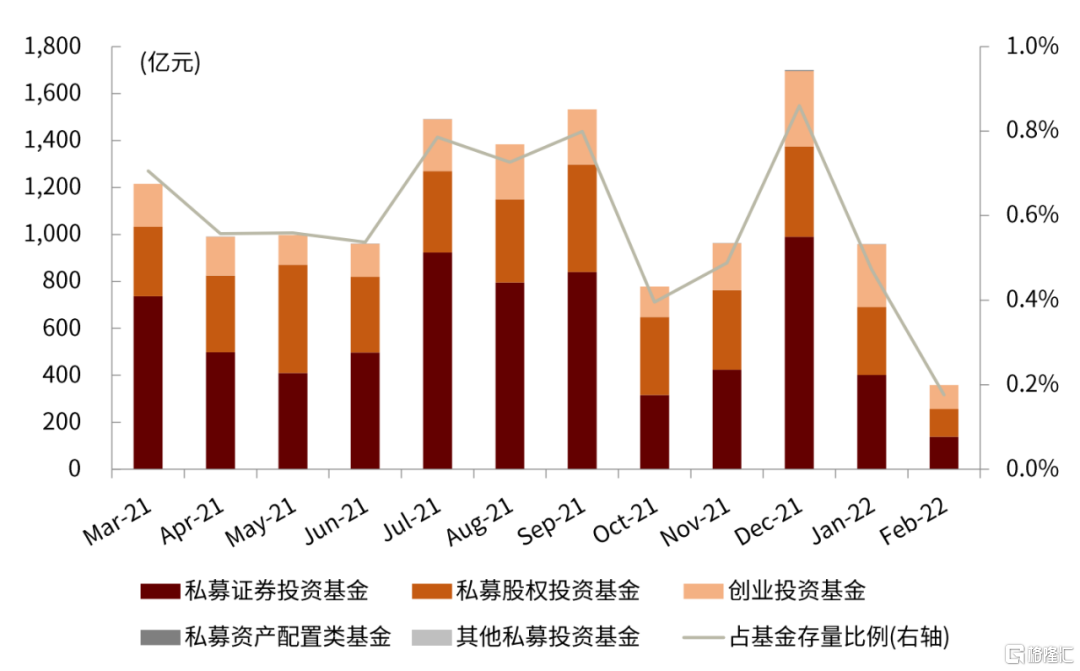

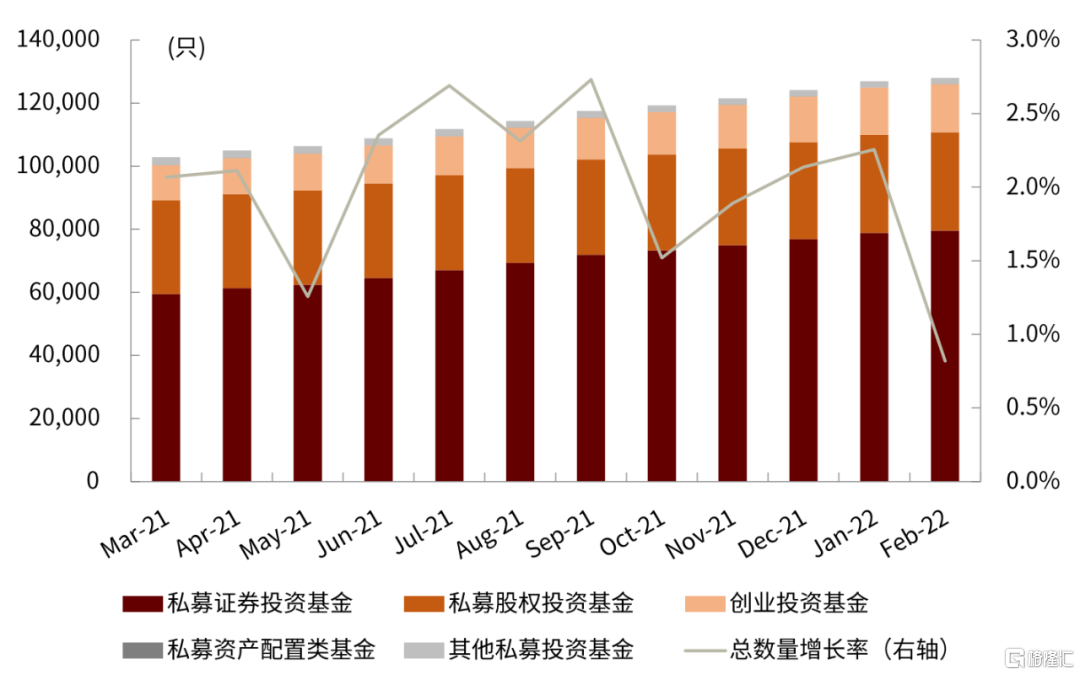

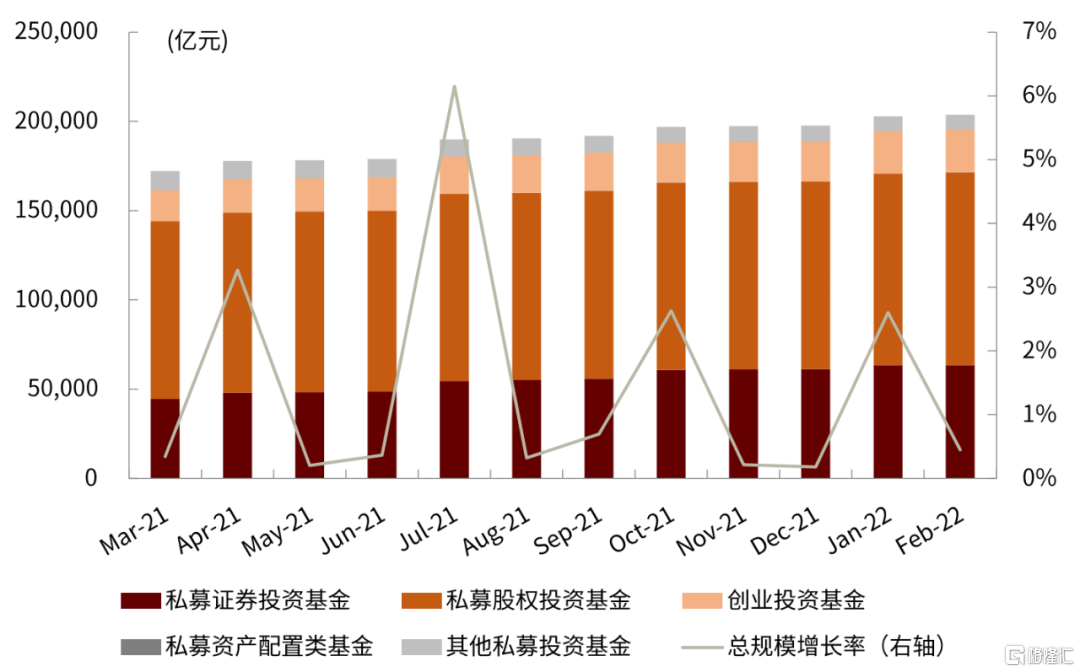

► 市場總體:私募基金備案通過規模持續下行。2月私募基金備案通過數量為1825只,較1月大幅下降50%;備案通過規模358.4億元,較上月大幅收窄62.6%,為2020年以來低點;存量規模為20.4萬億元,較上月小幅提升0.45%。

► 證券投資基金:私募證券投資基金髮行遇冷。2月私募證券投資基金備案通過數量為1378只,較1月大幅下降48.6%,備案規模為138.4億元,較上月大幅下降65.5%;存量規模為6.3萬億元,較上月小幅下降0.03%。

圖表: 分類型私募基金備案月度通過數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年3月底)

圖表: 分類型私募基金備案月度通過規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年3月底)

圖表: 分類型私募基金月度存量數量

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年3月底)

圖表: 分類型私募基金月度存量規模

資料來源:中國證券投資基金業協會,中金公司研究部(截至2022年3月底)

市場表現

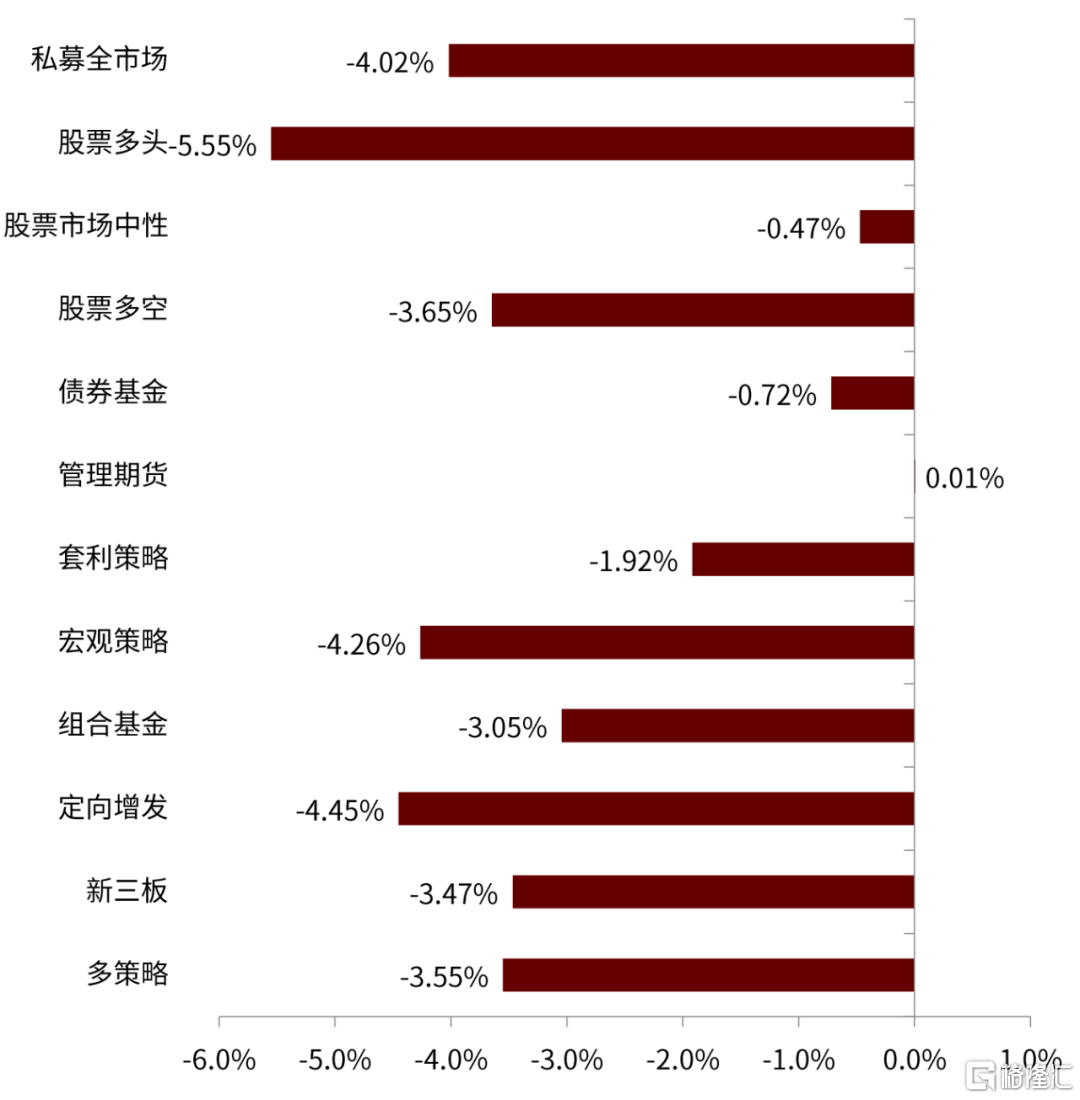

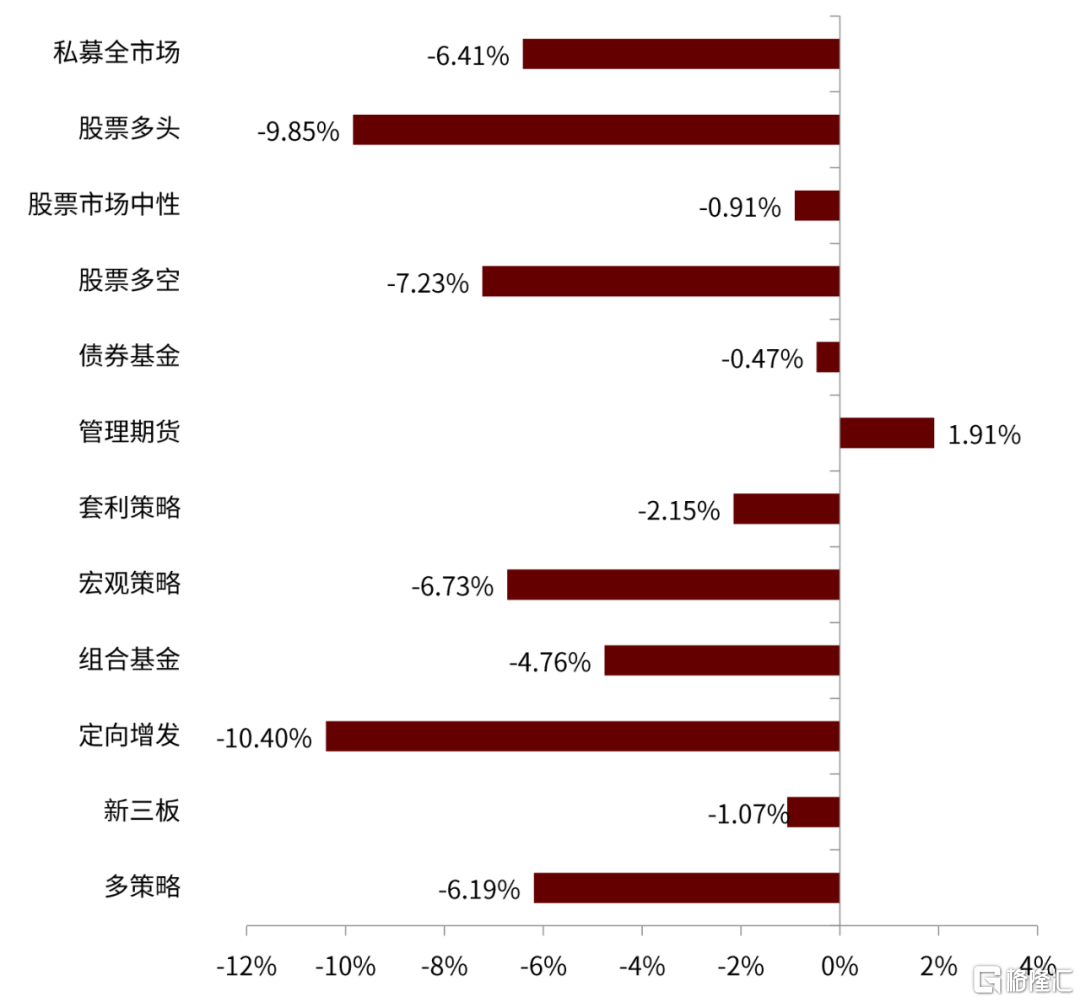

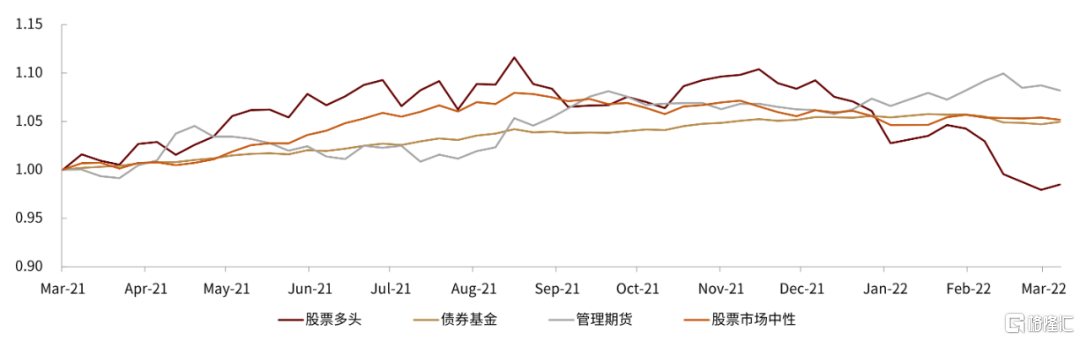

3月各類私募策略普遍錄得負收益。3月除管理期貨策略無明顯漲跌外,其他各類私募策略均錄得不同程度的下跌。其中,股票多頭策略私募基金跌幅最大,收益率為-5.55%。今年年初以來,僅管理期貨策略收益為正。

圖表: 大類私募基金3月表現

資料來源:朝陽永續,中金公司研究部(截至2022年4月1日)

圖表: 大類私募基金2022年表現

資料來源:朝陽永續,中金公司研究部(截至2022年4月1日)

圖表: 不同策略私募指數表現(2021.03.26~2022.4.01)

資料來源:朝陽永續,中金公司研究部(截至2022年4月1日)

銀行理財:淨值型產品發行回暖,尤其是權益類產品

產品發行

► 淨值型銀行理財:3月淨值型產品新發數量回升。淨值型產品3月新發行3363只,較上月上升51.8%。按投資性質分類,各類別較上月均有提升,其中權益類產品發行數量增長最為顯著,新發行49只,較2月增長近5倍,達到歷史高位;按期限類型,不同期限產品新發數量均有增長,其中一年期以上產品新發1511只,較上月大幅提升71.7%。

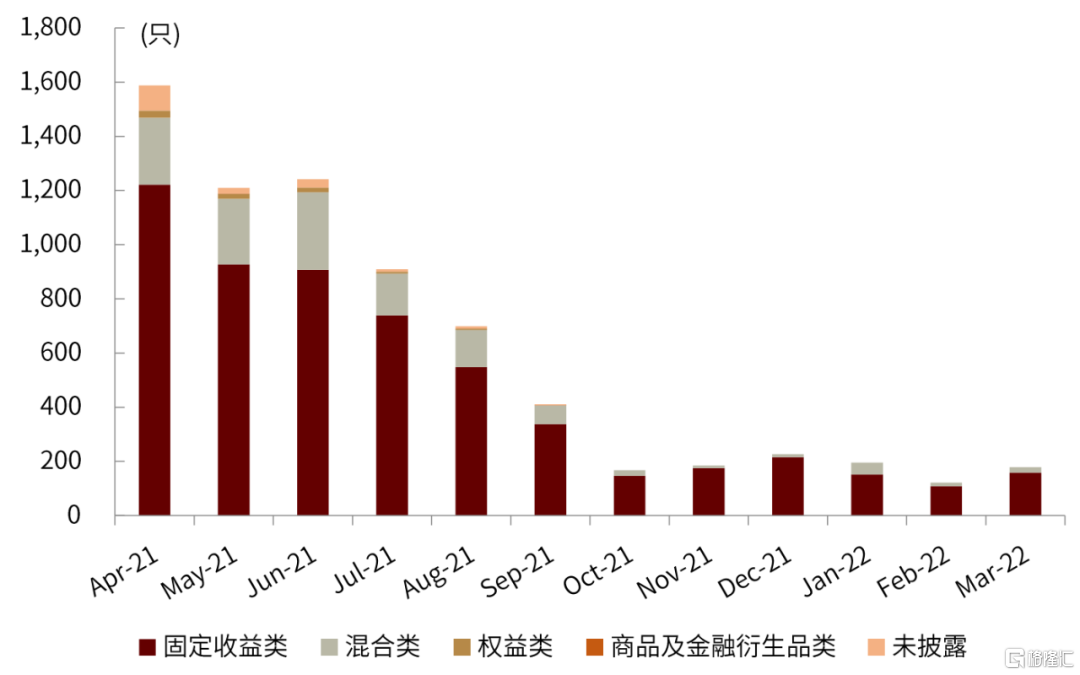

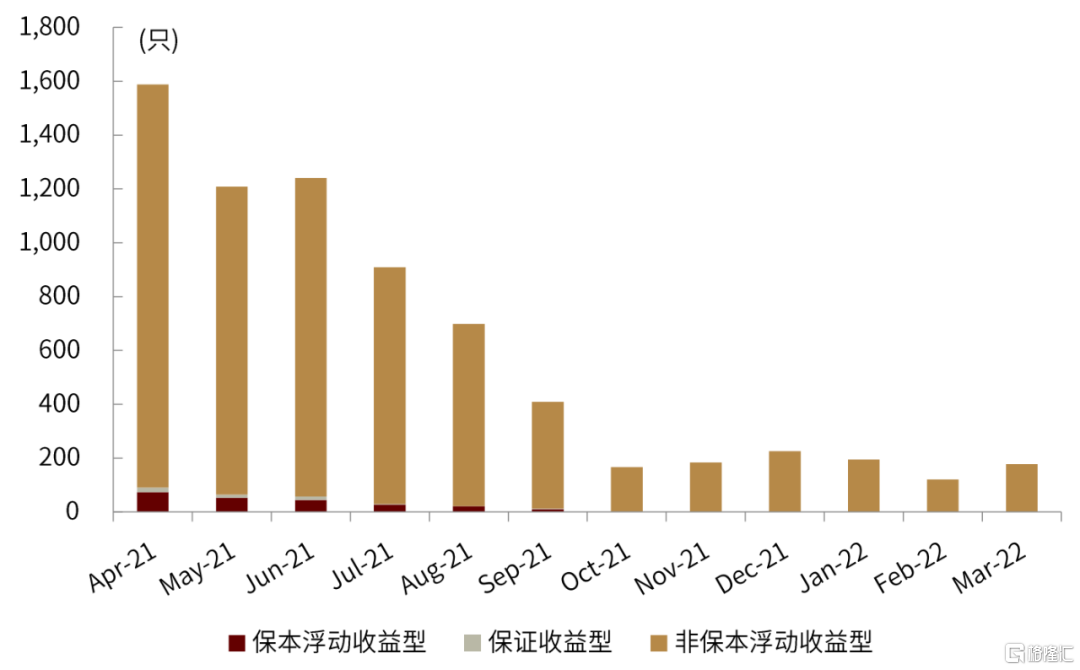

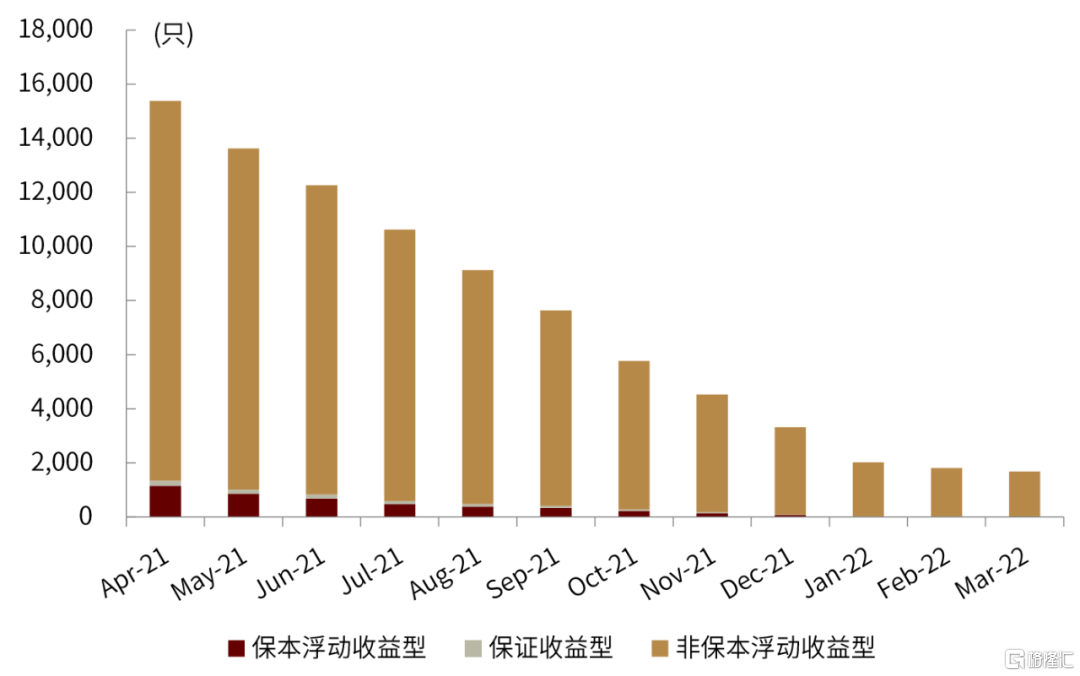

► 收益型銀行理財:產品存續數量持續下降。3月收益型銀行理財新發產品178只,均為非保本浮動收益型,較2月大幅提升47.1%。其中固定收益類產品158只,混合類產品20只。截至2月末,收益型產品存續數量為1683只,較上月下降7.2%,其中非保本浮動收益型存續數量1667只。

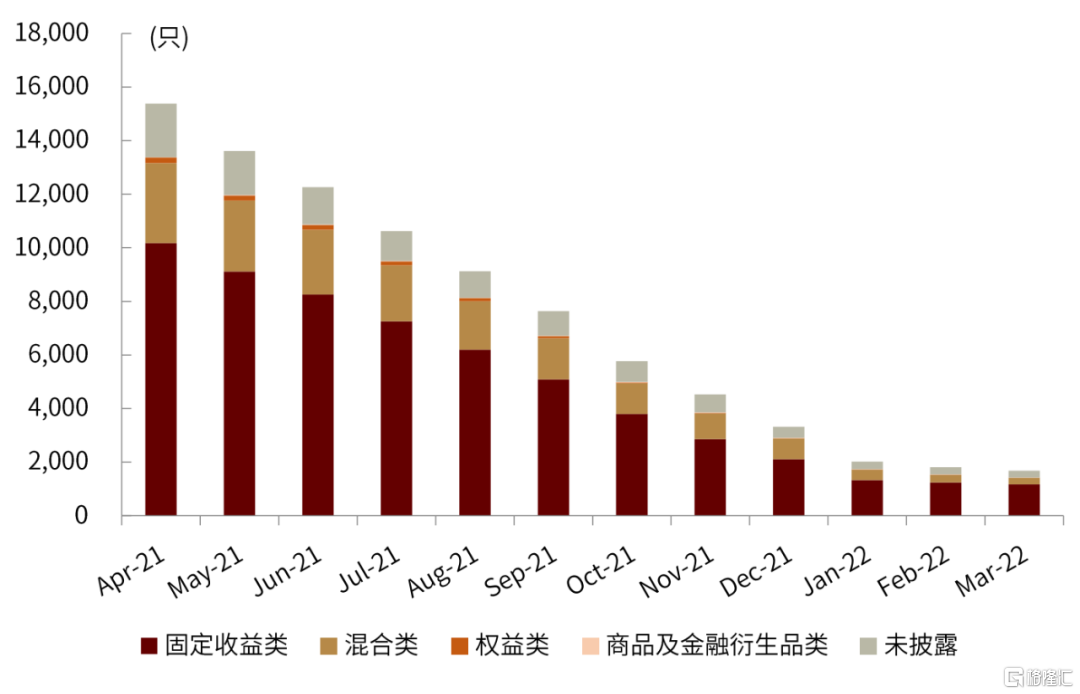

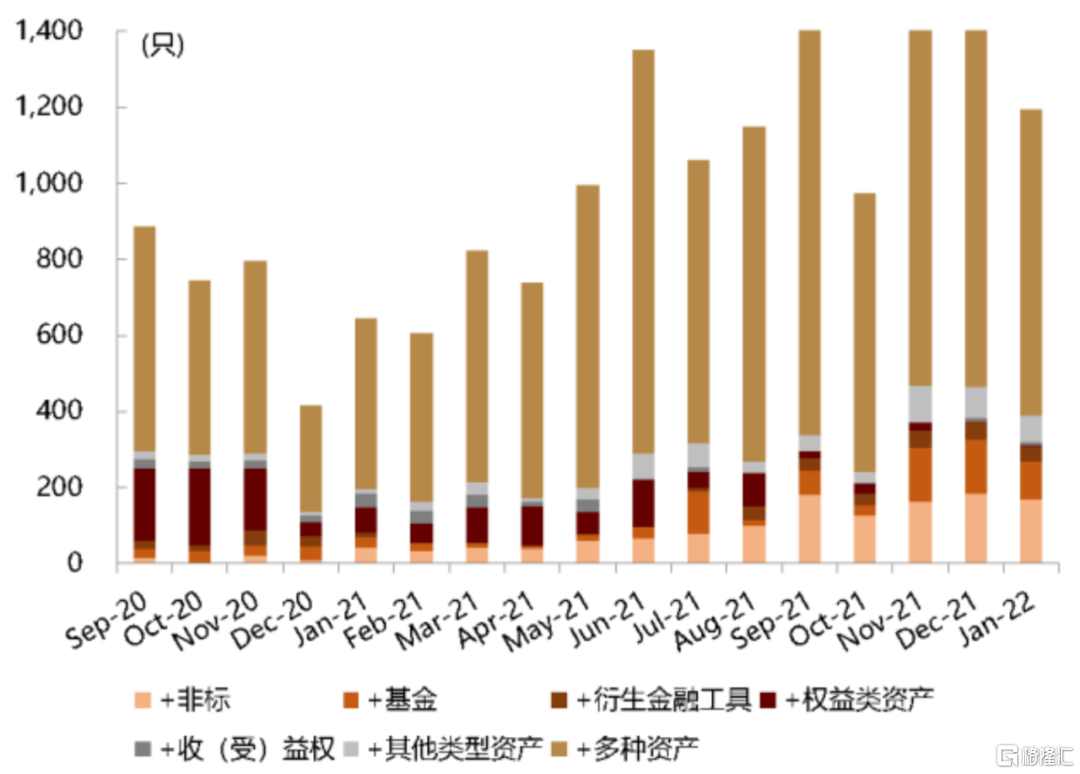

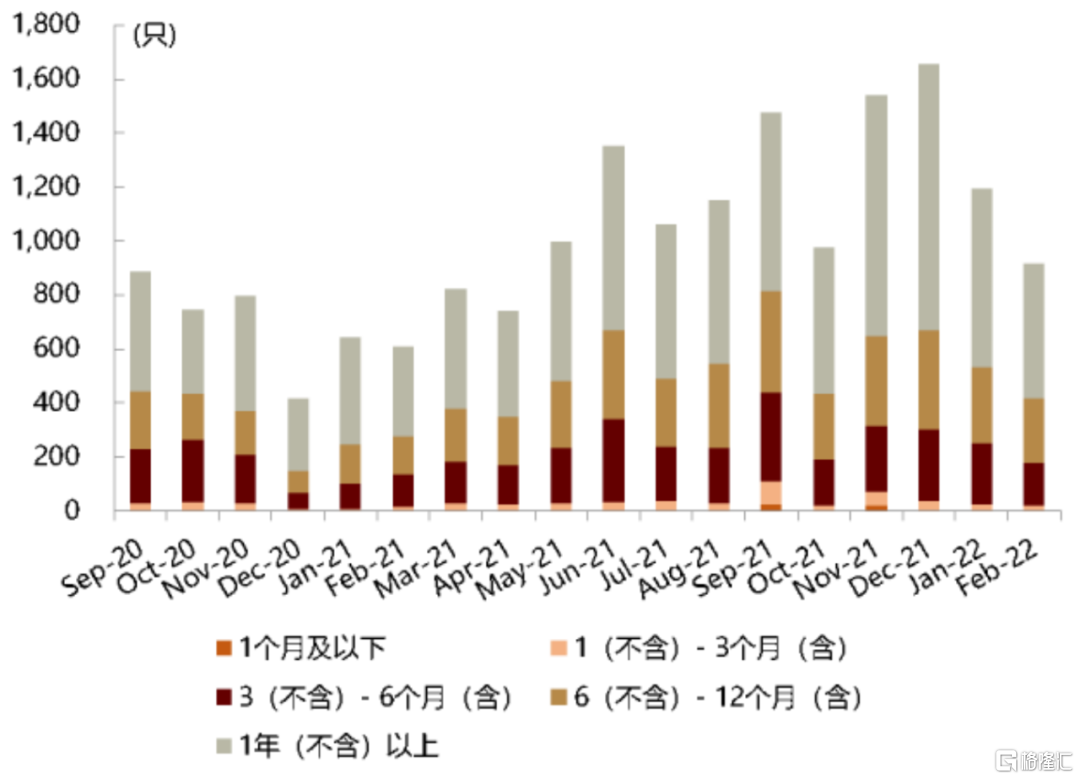

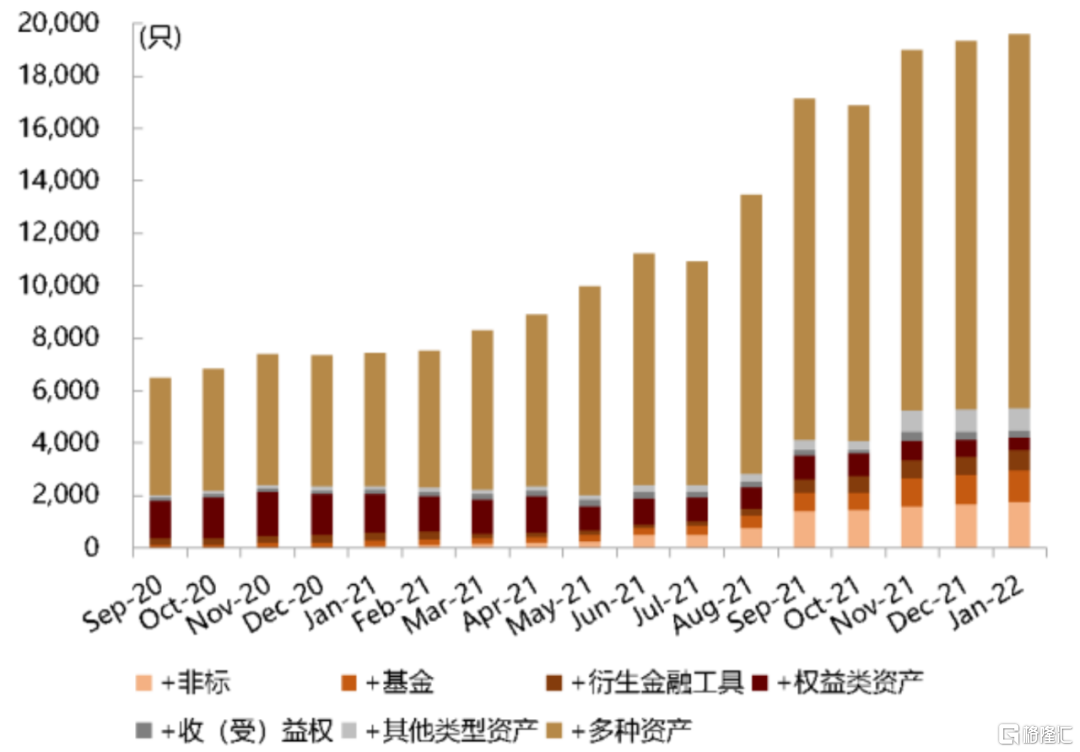

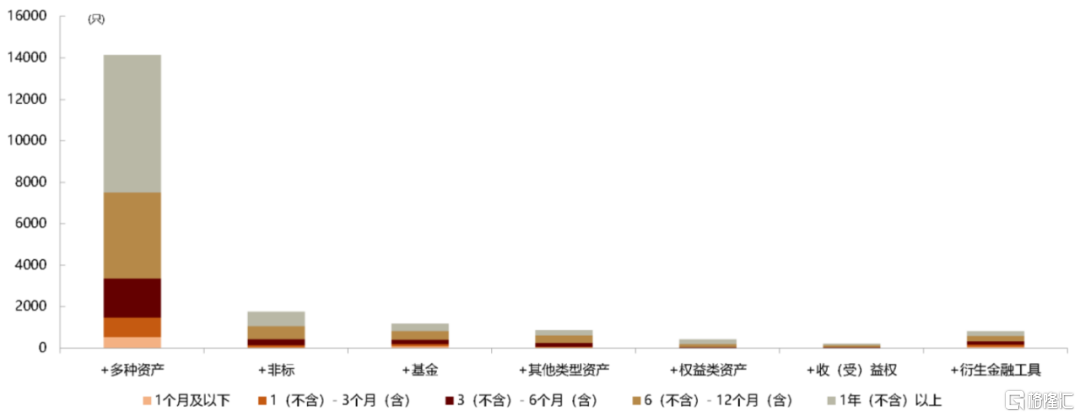

► 固收+:固收+衍生品新發產品數量提升。固收+產品2月存續數量較1月小幅下降0.8%,2月新發數量為917只,較上月下降23.3%。按產品類別,除固收+衍生金融工具產品新發數量上升18.4%外,其餘類別產品新發數量均有所下降,其中固收+非標產品2月新發數量89只,較1月下降47%;按期限類別,所有期限類別產品新發數量均下降,其中期限為3-6個月和1年以上產品降幅較大,分別為31.1%和24.1%。

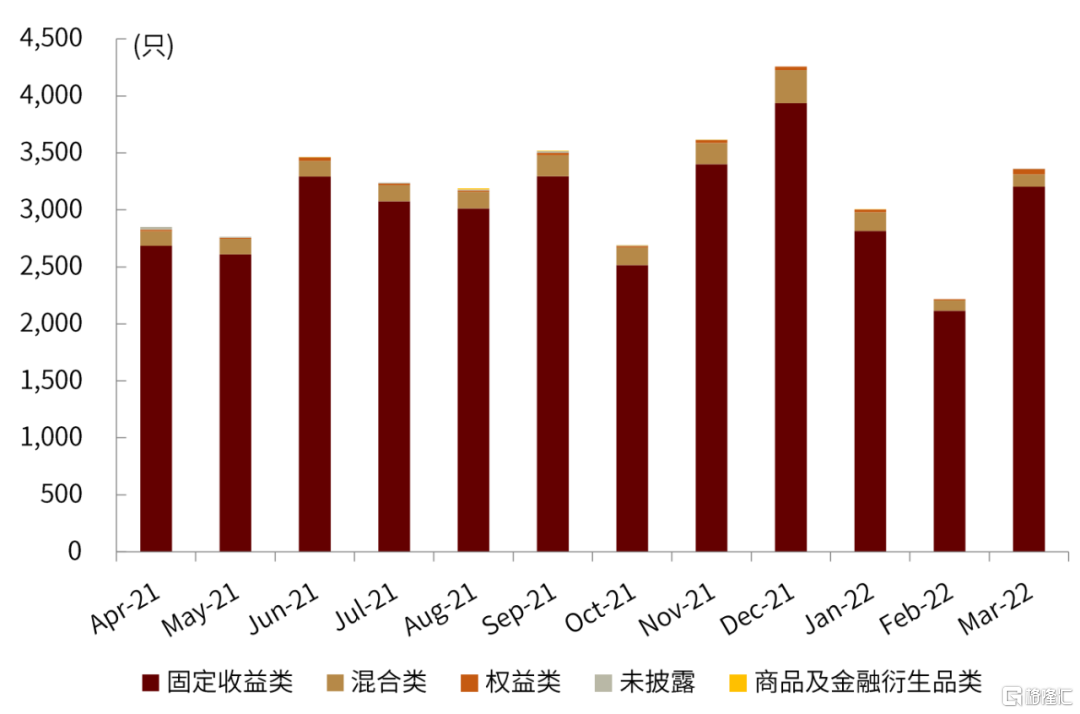

圖表: 淨值型銀行理財月度新發數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

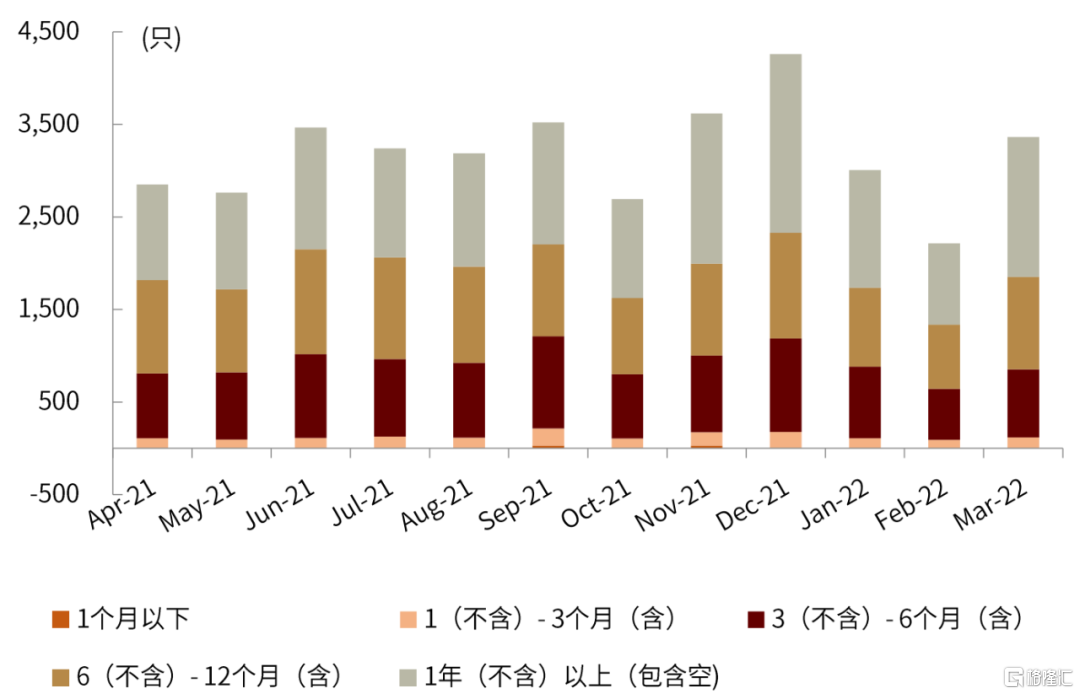

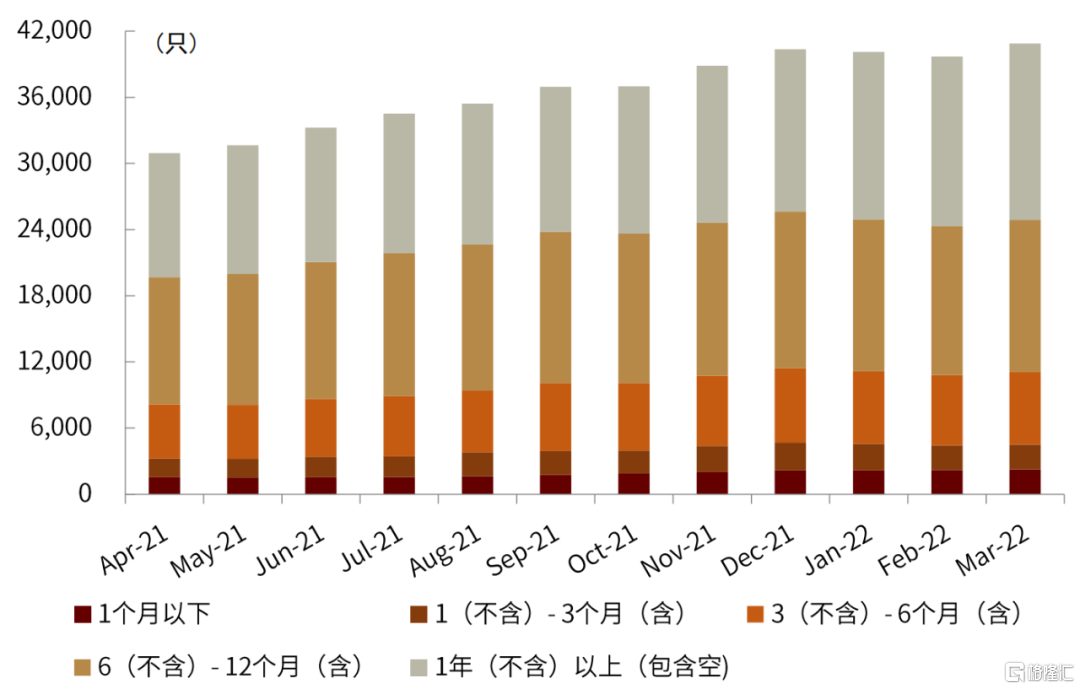

圖表: 淨值型銀行理財月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

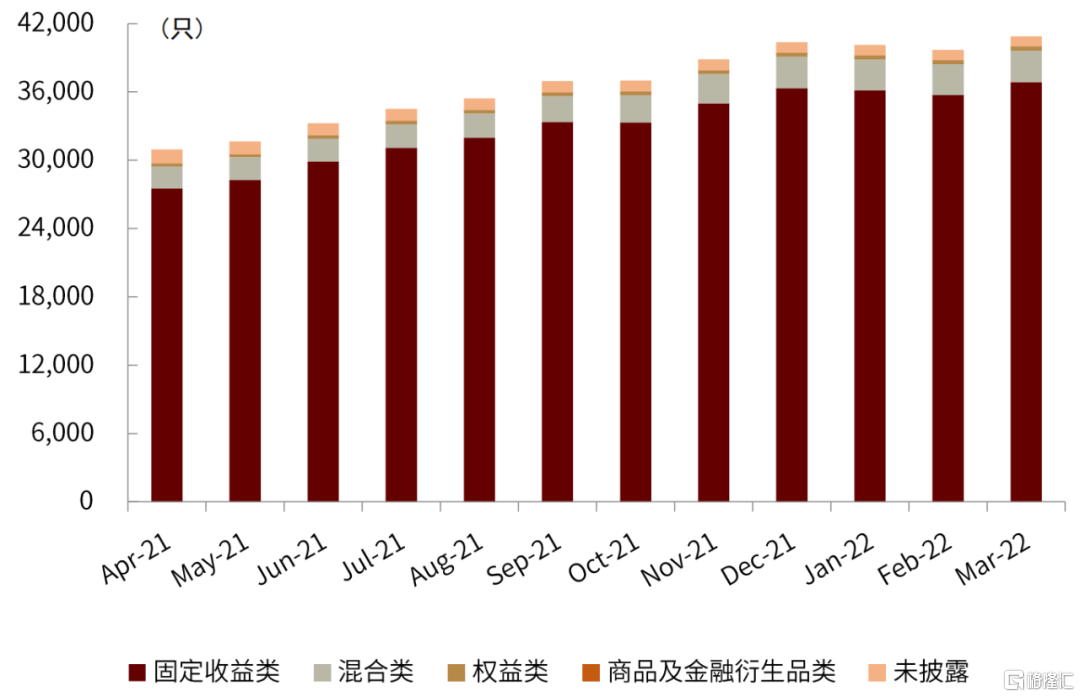

圖表: 淨值型銀行理財月度存續數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 淨值型銀行理財月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 收益型銀行理財月度新發數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 收益型銀行理財月度新發數量(按收益類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 收益型銀行理財月度存續數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 收益型銀行理財月度存續數量(按收益類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 固收+產品月度新發數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 固收+產品月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

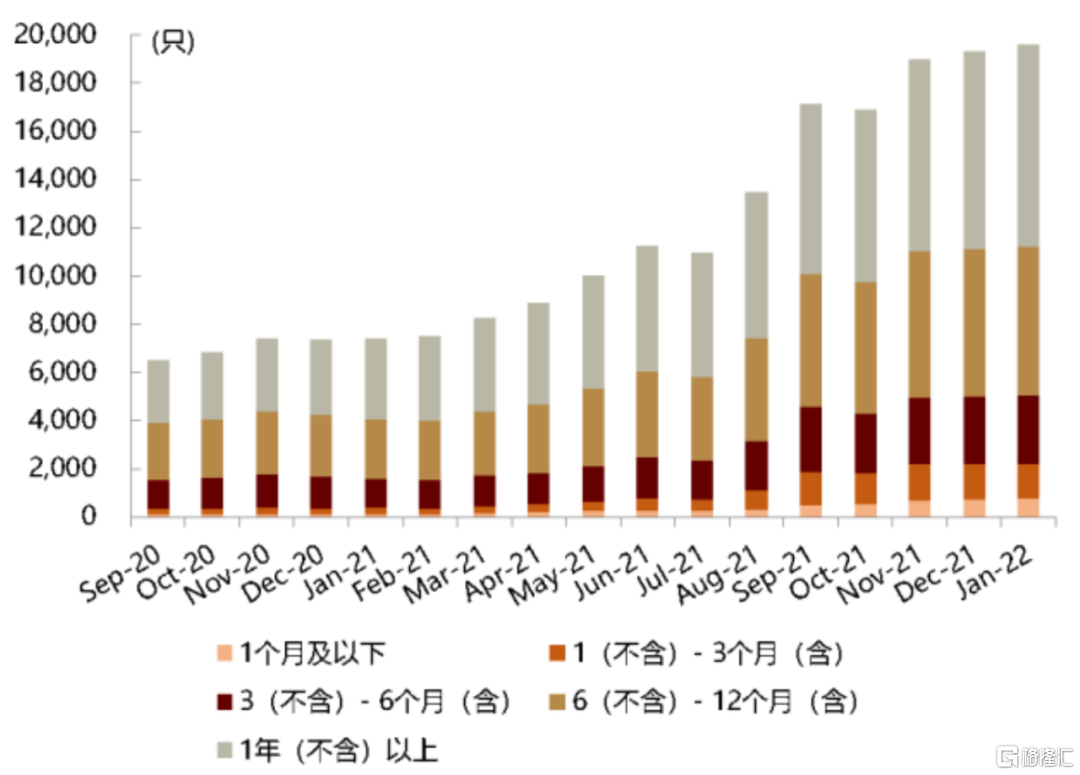

圖表: 固收+產品月度存續數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 固收+產品月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2022年3月底)

圖表: 3月末固收+產品月度存續數量

資料來源:普益標準,中金公司研究部(截至2022年3月底)