疫情反覆,新冠檢測需求再度飆升,檢測行業持續火熱。

為遏制疫情擴散勢頭,昨天,上海決定在全市範圍內開展新一輪核酸篩查。其實,不只是上海,今年在疫情的侵襲下,反覆測核酸已經成為深圳、吉林等地人們的生活常態。

在醫護人員加班加點為居民採集核酸後,檢測人員也三班倒連軸轉的加緊檢測。為了緩解公立醫療機構的核酸檢測壓力,也為了滿足市場需求,第三方醫學檢測機構(ICL)迎來了重大發展機遇。

我國第三方醫學檢測行業集中度較高,有大半市場由金域醫學、迪安診斷、艾迪康、達安基因這4家頭部公司佔據。如今,這4家公司中唯一沒上市的艾迪康再次提交了上市申請書,準備赴港上市。

核酸檢測業務做得風生水起,3年營收近80億,穩坐行業前三的艾迪康是否被投資者看好?未來隨着疫情帶來的新冠檢測紅利逐漸褪去,在愈發激烈的市場競爭下,這種造富效應還能持續嗎?

01

寡頭市場

目前,金域醫學、迪安診斷、艾迪康、達安基因這幾家巨頭支撐起了我國第三方醫學檢驗的半壁江山。2020年,國內第三方醫學檢驗市場總份額的57.1%由這4家公司佔據。

此外,凱普醫檢、華大基因也是醫療檢測機構裏的實力玩家。其他中小檢測機構就更多了,截止去年6月底,國內在業ICL數量就已達到1966家之多,足以見得這一賽道之熱鬧。

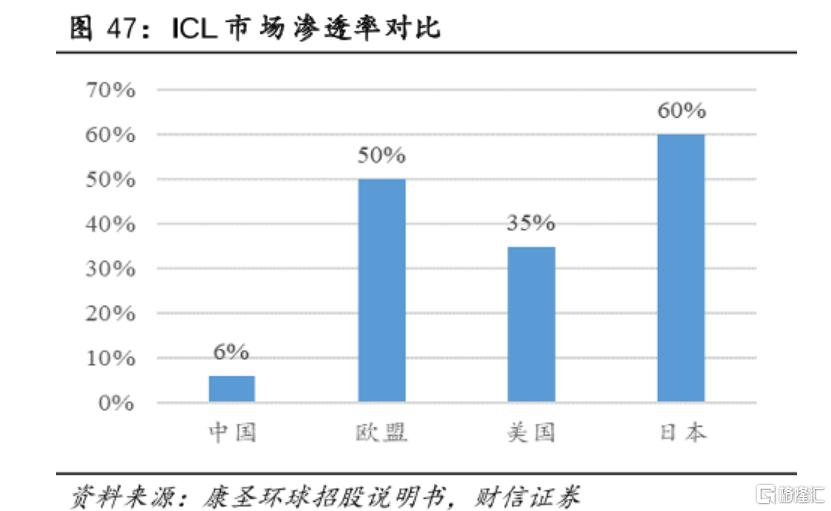

由於我國第三方醫學檢驗行業尚處於發展初期,整體市場規模較小,市場滲透率並不高。2020年,我國超九成檢測由醫療機構承擔,ICL滲透率僅6%,而日本的ICL滲透率高達60%、歐盟國家為50%、美國為35%。

可見,我國ICL市場滲透率比發達國家低很多,隨着市場滲透率的提高,未來還有較大發展空間。

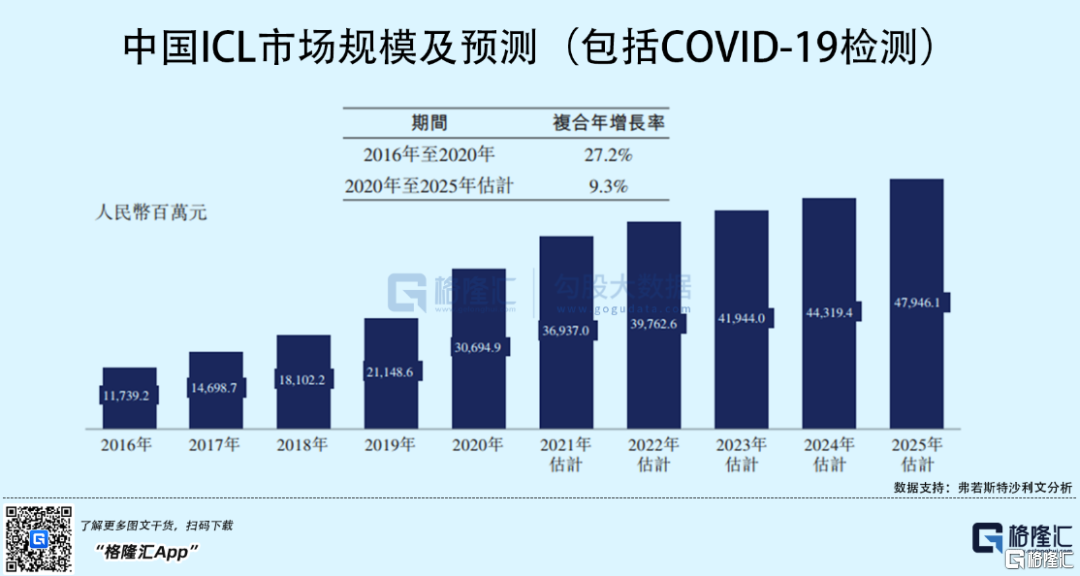

近年來,我國第三方醫學檢驗市場規模增長十分迅猛,2016年至2020年,複合年增長率高達27.2%,2020年ICL市場規模已超過300億元。預計在2020年至2025年,仍將保持9.3%的年複合增長率繼續擴大。

隨着第三方醫學檢驗行業規模的不斷擴大,頭部企業在資本、技術等優勢的加持下將繼續搶佔市場份額,行業集中度有望進一步提高。尤其是當疫情帶來的紅利褪去,新冠檢測需求下降後,在存量市場的搶奪中,為了爭取更多檢測量,未來很可能引發價格戰,從而加劇行業競爭。

02

可持續嗎?

目前,我國前4大第三方醫學檢驗公司中,金域醫學、迪安診斷、達安基因均已上市,艾迪康也在本月再度向港交所遞交了上市申請書,欲衝擊港股IPO。

從2020年的數據來看,我國第三方醫學檢驗公司中,金域醫學、迪安診斷分別佔市場總額的26.2%、15.1%,艾迪康排在第三,市場佔有率為8%。

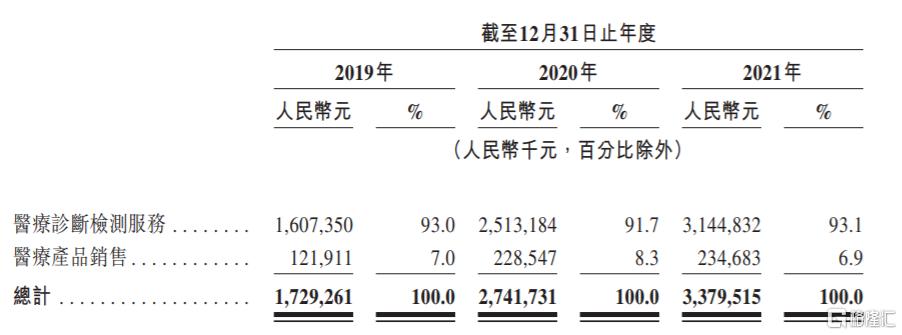

艾迪康的主要業務是為醫院、體檢中心、製藥公司、CRO公司等B端客户提供醫療診斷檢測服務,這塊業務的收入佔比超九成。

招股書顯示,2019年至2021年,艾迪康的收入分別為17.29億元、27.42億元、33.80億元,三年營收近80億元,毛利率也從30.1%提高至42.7%。其中,醫療診斷檢測服務佔總收入的比例分別為93%、91.7%、93.1%,而醫療產品銷售佔比不足10%。

來源於招股書

在艾迪康的主要業務醫療診斷檢測服務中,又有超過三成收入來源於新冠檢測業務。疫情爆發後,市場對於新冠檢測的需求大大提升,這為艾迪康帶來了可觀的收益。

新冠疫情暴發後,艾迪康成為國內首批獲批的COVID-19核酸檢測第三方檢測服務商,隨着檢測樣本的增加,收入也不斷增長。2021年,艾迪康因COVID-19檢測帶來12.32億元收入,佔公司總收入的36.5%;近兩年提供新冠檢測服務累計收入更是超過21億元,可見新冠檢測的造富效應之強大。

但這也不得不讓人擔心,未來當疫情帶來的紅利逐漸消褪,市場對新冠檢測的需求下滑以後,艾迪康的業績是否會因此下滑。

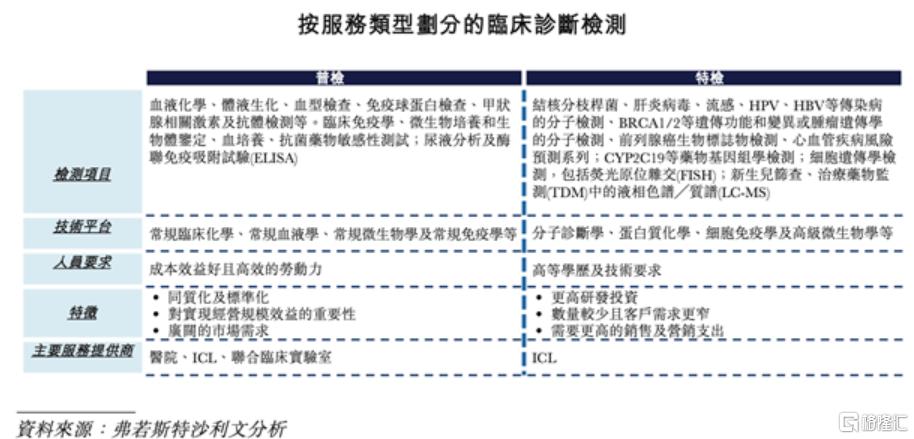

畢竟,當疫情過去,第三方檢測服務也將回歸到普檢、特檢中去。

普檢是類似於血脂、血型、免疫球蛋白等常規檢測,主要用於為醫生提供診斷、治療等信息。

艾迪康雖然拿到了一些連鎖體檢機構的體檢中心檢測項目,近幾年公司民營體檢的收入佔比有所提升,但在激烈的行業競爭下,未來增長依然受限。

普檢項目的技術門檻相對較低,提供這類服務的機構非常多,這是一個成熟而趨於飽和的市場,競爭異常激烈。這塊業務,不僅許多中小檢測機構能做,行業巨頭金域醫學、迪安診斷同樣緊盯着不放。

特檢不僅涉及到肝炎病毒、流感、HPV等傳染類疾病的檢測,還包括不育、新生兒、婦產科等專業領域,對檢測技術和設備的要求更高。在較高的技術壁壘下,特檢業務的競爭相對較小,利潤也更高,因此成為頭部第三方檢測機構發力的重點。

帶頭大哥金域醫學早已在特檢市場發力,為了推進基因測序、免疫組化、質譜檢測、流式細胞等多技術平台發展,不惜每年投入超過4%的營收用於技術研發。2020年,金域醫學的研發費用為3.97億元。迪安診斷的研發投入為3.2億元。

對比之下,艾迪康近幾年投入的研發費用基數不算大,而且佔比還有所下滑。2021年,艾迪康的研發費用為1.25億元,佔比由2019年的4%降至3.7%,與行業前兩名明顯存在差距。

除了研發投入方面的差距,艾迪康的實驗室數量也不及前兩者。2020年,國內第三方檢測市場共有110多家實驗室,其中,金域醫學、迪安診斷均為38家,艾迪康為24家。

可見,在研發投入與技術創新方面,艾迪康還得繼續加強,不然在特檢市場的競爭中也很難佔據優勢。

03

尾聲

成立於2004年的艾迪康,由林繼迅和林鋒兄弟倆在杭州創立。2017年時艾迪康本有上市苗頭,但在公司高管出走成立新公司與其競爭之後,艾迪康一度陷入虧損,上市計劃擱置。直到2018年,凱雷資本入股才扭虧為盈。

股權變更後,創始人林氏兄弟所持股份被稀釋,凱雷資本成為第一大股東,為艾迪康帶來了雄厚的資本。再加上,近兩年疫情帶來的新冠檢測需求紅利,讓艾迪康業績獲得了較快增長。

但長期來看,當疫情紅利消散,公司還是得回到日益激烈的普檢、特檢競爭中去搶奪市場。

在利潤較高的特檢市場中,與金域醫學、迪安診斷等第三方檢測巨頭相比,艾迪康在研發投入、實驗室數量等方面並無優勢,這是許多投資者擔憂的問題。