本文來自格隆匯專欄:中金研究,作者:劉爍 曾韜 蔣昕昊 等

受益於動力、儲能兩大市場需求高增長,鋰電池回收行業市場空間不斷擴容,而當前資源品價格高位使得電池回收行業經濟效益明顯,我們認為鋰電回收行業產業化有望加速。

摘要

鋰電回收補齊鋰電池產業循環利用最後一環。根據USGS等統計,我國鋰、鎳、鈷資源儲量佔全球比重分別約為7%、4%、1%,儲量有限,國內新能源金屬資源供給能力弱,較為依賴進口。通過鋰電池回收,可實現鋰、鎳、鈷資源的循環利用,長期有望解決國內資源對外依賴度過高問題。此外,廢舊電池是優質城市礦山資源,對其中鎳、鈷、鋰進行回收冶煉具有可觀的經濟效益。最後,鋰電池含有重金屬、揮發性有機物、有毒化合物等,對其回收處理符合環保要求。

鋰電回收核心競爭要素:鋰收率、加工成本、渠道。目前三元電池回收鎳、鈷工藝上已經比較成熟,回收率超過98%,而三元/磷酸鐵鋰的鋰收率分佈於80-95%不等,較能體現出回收企業技術差異性。此外,我們估算三元/鐵鋰電池回收加工成本構成中,酸鹼輔料、能耗、折舊、人工、其他成本佔比達到45%/49%、29%/25%、6%/7%、13%/12%、7%/7%,企業加工成本差異主要體現在酸鹼輔料的消耗以及能耗控制上。2019年以來三元電池回收價值約為鐵鋰電池的2.3-7.8倍,三元回收經濟效益大幅高於鐵鋰,但隨着鋰價連續高位運行,磷酸鐵鋰回收當前經濟效益同樣突出,並且我們認為隨着回收工藝成熟、加工成本下降,三元、鐵鋰回收對金屬價格波動承受能力已經大幅提升。

市場空間:2022年電池回收有望開啟千億級市場。綜合退役電池、鋰電池生產廢料、正極生產廢料三大場景預測,我們預計至2025年鋰電池回收正極量三元、鐵鋰、鈷酸鋰、其他有望分別達到41.4萬噸、16.3萬噸、6.2萬噸、2.0萬噸,CAGR分別為38%、39%、7%、8%。由於當前鎳、鈷、鋰價格均處於歷史較高分位,我們估算2022年鋰電池回收再造為正極市場空間有望突破千億元(含税價測算),此後考慮金屬價格回落,回收市場呈現量增價減,22-25年有望維持千億元市場規模量級。

風險

新能源車銷量不達預期,儲能裝機量不達預期,資源品價格大幅波動。

鋰電回收補齊鋰電池產業循環利用最後一環

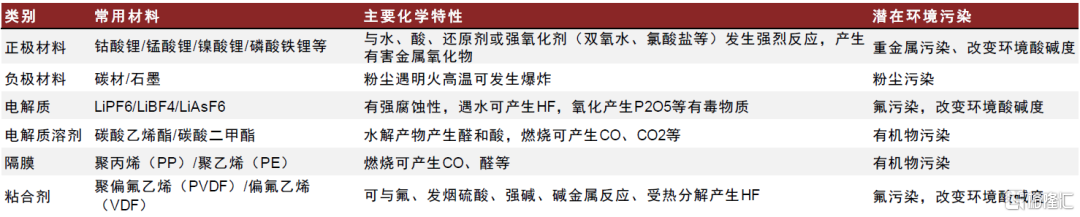

環境保護意義:雖然廢舊鋰離子電池暫未列入危廢品,但其中含有揮發性溶劑、含氟化合物、鎳/鈷/銅/鋁/錳等金屬,一方面電解液中有機物等具有易燃性、揮發性、毒性,直接危害環境;另一方面重金屬可通過食物鏈富集在人體,危害性強,因此回收其中金屬材料,符合可持續發展要求。

圖表1:廢舊鋰離子電池中常用組成材料的主要化學特性和潛在環境污染

資料來源:廢舊鋰離子電池中金屬材料回收技術研究進展,中金公司研究部

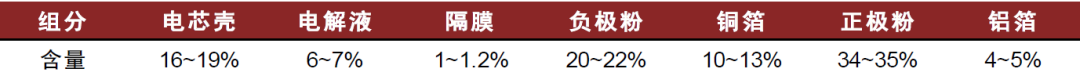

經濟意義:廢舊鋰電池中包含多種有價金屬如鎳、鈷、鋰、錳、銅、鋁,尤其鎳、鈷、鋰屬於稀缺金屬,儲量有限且價值量較高。一方面參照鉛酸電池全生命週期循環模式,對廢舊鋰電池中稀缺金屬再生循環利用是支撐動力、儲能電池產業可持續發展的重要保障;另一方面廢舊鋰電池中鋰、鎳、鈷金屬丰度大幅高於礦產資源,是優質城市礦山資源。

圖表2:動力電池電芯重量構成

資料來源:廢舊鋰離子電池中金屬材料回收技術研究進展,中金公司研究部

供應鏈安全意義:根據USGS等統計,我國鋰、鎳、鈷資源儲量佔全球比重分別約為7%、4%、1%,儲量極為有限,國內新能源金屬資源供給能力弱,較為依賴進口。通過鋰電池回收,可實現鋰、鎳、鈷資源的循環利用,對資源供給形成有效補充,長期參照鉛酸電池,鋰電池有望打造全生命週期資源循環利用模式,從而解決資源對外依賴度過高問題。

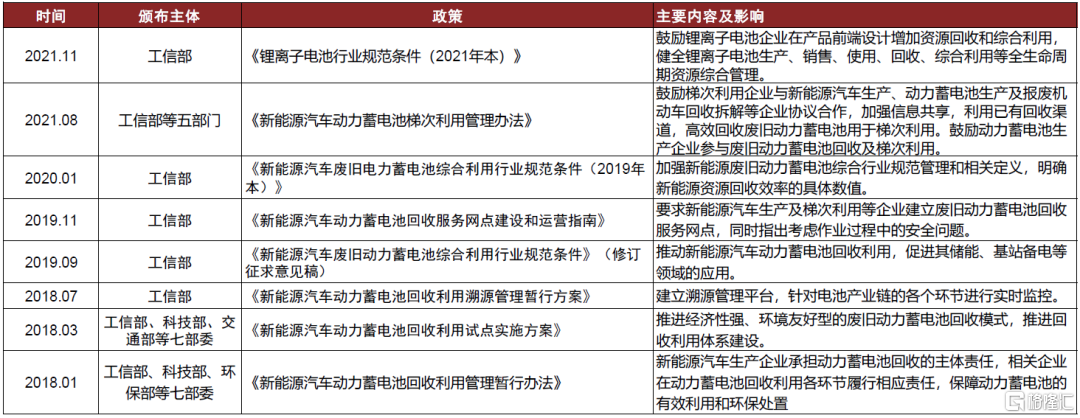

國家已出台系列政策對動力電池回收行業引導和規範。2018年工信部等七部委即聯合印發《新能源汽車動力蓄電池回收利用管理暫行辦法》,明確汽車生產企業承擔動力電池回收的主體責任要求其承擔動力電池回收有效利用和環保處理責任。2021年8月工信部等五部門發佈《新能源汽車動力蓄電池梯次利用管理辦法》,鼓勵動力蓄電池生產企業參與廢舊動力蓄電池回收及梯次利用。

圖表3:鋰電池回收相關政策

資料來源:政府官網,中金公司研究部

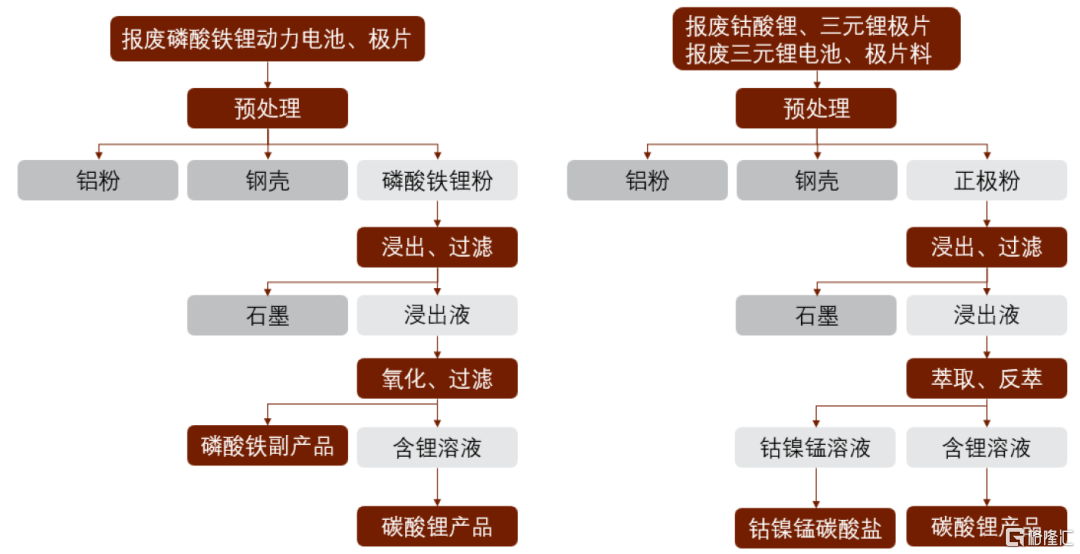

目前國內鋰電回收企業主流採用濕法為主工序進行回收。廢舊鋰電池正極材料的回收通常包括火法、濕法以及火法-濕法聯合處理工藝。火法工藝具有處理能力大等優點,但也存在能耗高以及鈷、鎳與鋰等有價元素收率低等缺陷;傳統濕法工藝具有有價元素浸出率高等優勢,但浸出液中各元素的分離與純化過程複雜。

圖表4:不同類型電池回收工藝

資料來源:公司環評報吿,中金公司研究部

鋰電回收核心競爭要素:鋰收率、加工成本、渠道

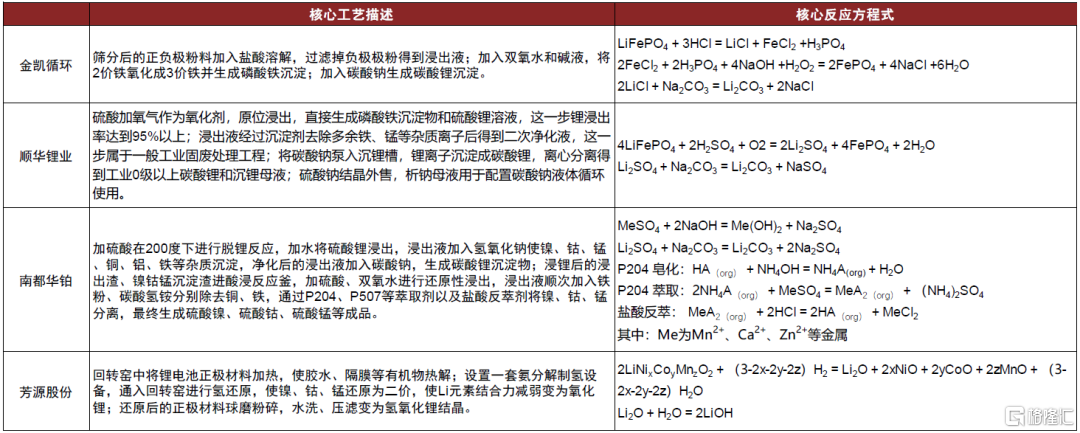

鋰電回收鋰工藝路線差異較大。各家鋰電回收企業提鋰工藝路線差異較大,比如磷酸鐵鋰電池回收工藝流程中,提鋰環節對於氧化還原劑、酸鹼劑的選擇等;比如三元電池回收工藝流程中,鋰浸出環節對火法或者濕法的選擇、提鋰與提鎳鈷順序選擇、提鋰純化工藝的選擇(膜分離、離子交換、沉澱)等。工藝路線的不同也直接導致當前各家鋰收率、加工成本差異性較大。

圖表5:部分鋰電回收企業核心工藝及核心反應方程式簡述

資料來源:公司環評報吿,中金公司研究部

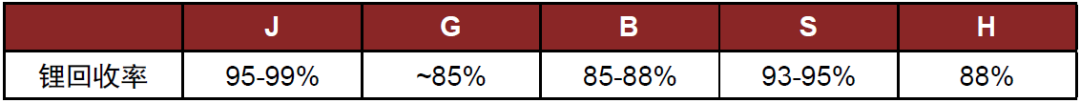

鋰回收率差異性較大。電池回收鎳、鈷工藝已經比較成熟,回收率水平較高,按照發改委發佈《電動汽車動力蓄電池回收利用技術政策(2015年版)》要求鎳、鈷回收率要達到98%以上,企業實際鎳、鈷收率基本可達標;而另一方面鋰的回收工藝仍處於持續迭代過程中,目前企業鋰回收率差異較大,根據全國汽車標準化技術委員會發布《車用動力電池回收利用材料回收要求(徵求意見稿)》,動力電池鋰回收率應不低於85%,但實際企業對三元和鐵鋰電池的鋰回收率分佈在80-95%不等。鋰的回收率是體現回收企業核心競爭力要素之一,也直接決定了回收企業的盈利能力。

圖表6:國內主流電池回收企業鋰回收率對比

資料來源:公司公吿,中金公司研究部

注:以上字母為公司代號

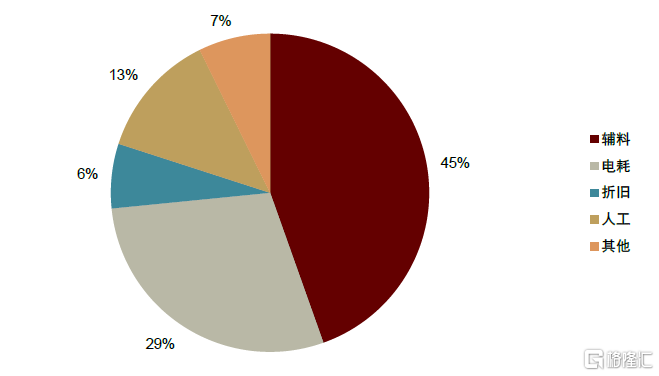

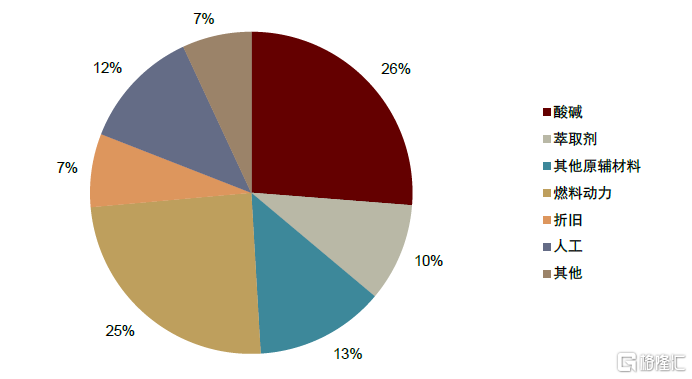

酸鹼等輔料消耗決定鋰電回收成本。我們基於各公司環評報吿及調研訪談對磷酸鐵鋰電池回收加工進行成本拆分,按照截止2022年3月公開市場酸、鹼報價測算,鐵鋰電池回收輔料、能耗、折舊、人工、其他在加工成本中佔比分別達到45%、29%、6%、13%、7%;三元電池回收輔料、能耗、折舊、人工、其他在加工成本中佔比分別達到49%、25%、7%、12%、7%。可以看出酸、鹼、鹽等輔料及能耗構成成本主要成分,對輔料消耗的控制以及能耗成本控制是決定鋰電回收企業加工成本的重要因素。

圖表7:磷酸鐵鋰電池回收加工成本拆分

資料來源:公司環評報吿,中金公司研究部

圖表8:三元鋰電池回收加工成本拆分

資料來源:公司環評報吿,中金公司研究部

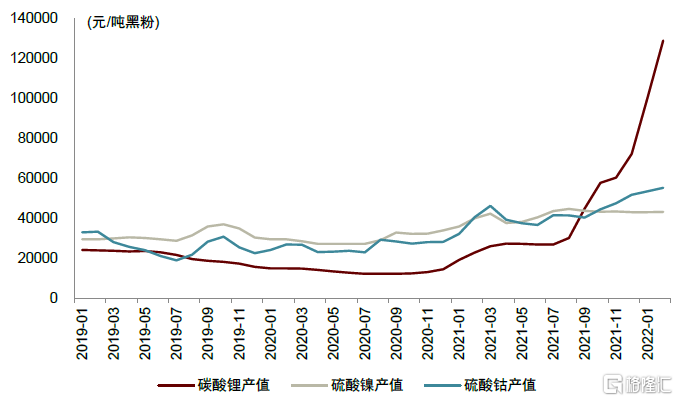

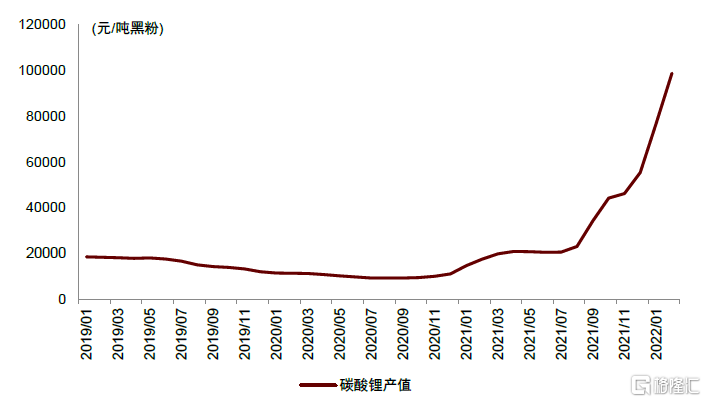

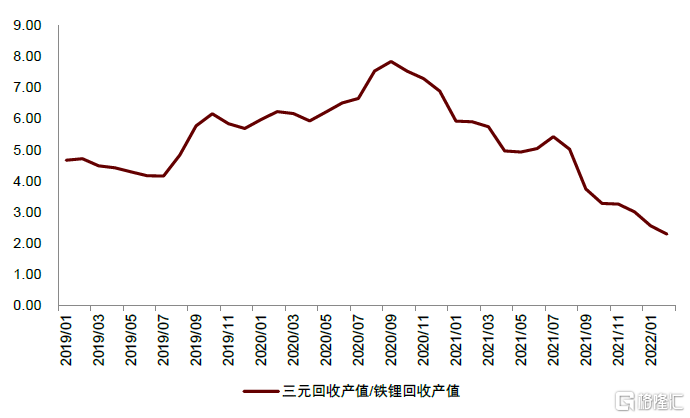

三元電池回收盈利能力高於磷酸鐵鋰電池。三元鋰電池可同時回收鎳、鈷、 鋰三種金屬,而磷酸鐵鋰僅可回收鋰金屬,所以按單位黑粉測算三元鋰電回收價值遠大於鐵鋰;根據我們測算三元、鐵鋰回收加工成本較為接近,因此在金屬折扣係數處於合理區間前提下,三元回收盈利能力大幅高於鐵鋰回收。2019年以來按單噸黑粉產值比測算,三元回收價值是鐵鋰回收價值的2.3~7.8倍,當前時點由於鋰價的高位,導致兩者產值差縮小。我們認為正是三元鋰電的回收價值更高,使得其回收產業化進程早於鐵鋰,目前三元回收已經基本內化為三元前驅體、冶煉企業的內部工序,主流企業如邦普循環、中偉股份、格林美、華友鈷業、芳源股份均佈局三元鋰電回收作為前驅體、正極原料來源之一。

圖表9:NCM523電池黑粉回收產成品價值走勢

資料來源:公司環評報吿,中金公司研究部

圖表10:磷酸鐵鋰電池黑粉回收產成品價值走勢

資料來源:公司環評報吿,中金公司研究部

圖表11:三元黑粉回收與鐵鋰黑粉回收單噸產值比走勢

資料來源:公司環評報吿,中金公司研究部 注:僅考慮鈷、鎳、鋰鹽作為成品對外銷售

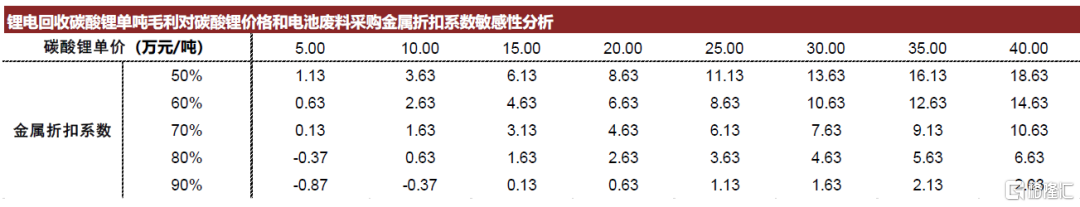

磷酸鐵鋰電池回收經濟性開始顯現。由於鋰電池回收料定價會基於公開市場報價動態調整折扣係數,原則上碳酸鋰價格越高折扣係數越高,基於我們的加工成本模型,我們認為當前磷酸鐵鋰電池回收已經具備經濟性和產業化價值,碳酸鋰價格在不含税5萬元/噸以上時回收加工企業均可保證較好盈利水平。

圖表12:磷酸鐵鋰電池回收經濟性敏感性分析

資料來源:公司環評報吿,中金公司研究部 注:僅考慮碳酸鋰作為成品對外銷售

退役電池歸屬權並不明確,保障回收渠道是企業核心競爭力。目前電池回收的參與方包括回收企業、電池PACK廠、電池材料企業以及整車廠。政策雖明確車企承擔電池回收主體責任,但同樣鼓勵鋰電池企業參與電池回收,比如蔚來等造車新勢力即選擇與寧德時代共建電池資產公司,以實現對電池全生命週期管理。目前看電池歸屬權並不明確,常見電池回收料來源包括鋰電池生產廢料、正極生產廢料、汽車拆解廠、第三方回收網點、主機廠和電池廠的換電電池等。未來能夠獲取穩定電池回收料來源將成為電池回收企業核心競爭力。

市場空間:2022年電池回收有望開啟千億級市場

目前電池回收料來源有三種:鋰電池產線生產廢料(歸屬於鋰電池企業)、正極產線生產廢料(歸屬於正極企業)、退役電池回收(最終歸屬權尚不明確)。對於前兩者,由於部分企業內部有電池回收加工企業(鋰電池如寧德時代與邦普循環、正極如華友鈷業與華友循環), 這部分生產廢料並未流通向外部市場,而部分無廢料回收加工能力的企業一般採用委外加工模式,這部分報廢料可流向自由市場。對於退役電池,按照動力電池6年使用壽命估算,當前動力電池尚未進入大規模報廢期,主要退役電池來自於消費鋰電、電動工具等場景。以下對三種場景回收市場空間分別測算:

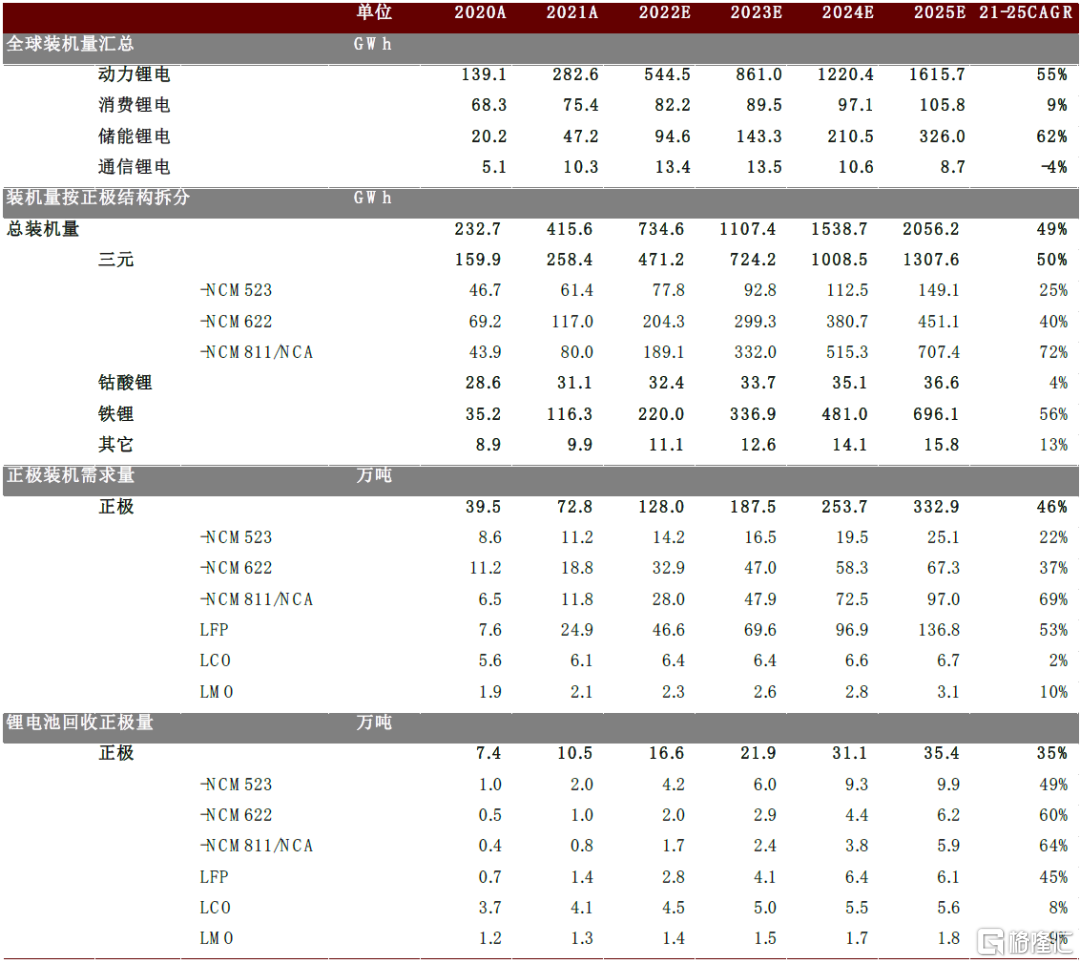

► 一、21-25年退役電池回收正極量有望達到10.5-35.4萬噸,CAGR為35%。我們預計至2025年全球動力、儲能、消費、通信四大場景對鋰電池裝機需求量有望分別達到1615.7 GWh、326.0 GWh、105.8 GWh、8.7GWh,按照正極材料分類三元、鐵鋰、鈷酸鋰、其他裝機量有望分別達到1307.6 GWh、696.1 GWh、36.6 GWh、15.8GWh。假設鋰電池平均使用壽命為6年,據此估算,至2025年退役電池回收正極量三元、鐵鋰、鈷酸鋰、其他有望分別達到21.9萬噸、6.1萬噸、5.6萬噸、1.8萬噸,CAGR分別為55%、45%、8%、9%。

圖表13:全球鋰電池退役回收正極材料市場空間測算

資料來源:GGII,CIAPS,中金公司研究部

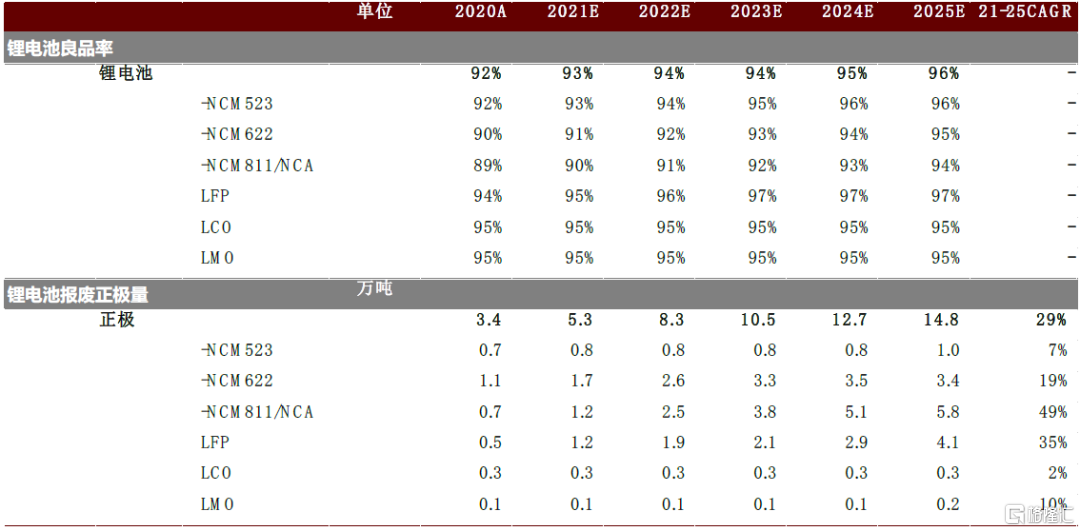

► 二、21-25年鋰電池生產環節廢料回收正極量有望達到5.3-14.8萬噸,CAGR為29%。我們假設穩態鋰電池生產良品率維持在95%-97%區間,21-25年動力電池生產良率穩步提升,並且高鎳三元鋰電池良率低於行業平均,鐵鋰、鈷酸鋰、其他鋰電池整體優於行業平均,據此估算,至2025年鋰電池生產環節廢料回收正極量三元、鐵鋰、鈷酸鋰、其他有望分別達到10.2萬噸、4.1萬噸、0.3萬噸、0.2萬噸,CAGR分別為29%、35%、2%、10%。

圖表14:全球鋰電池生產線報廢電池回收正極材料市場空間測算

資料來源:GGII,CIAPS,中金公司研究部

► 三、21-25年正極生產環節廢料回收正極量有望達到6.0-15.6萬噸,CAGR為27%。我們假設穩態正極生產良品率維持在95%-97%區間,21-25年正極生產良率穩步提升,高鎳三元正極良率低於行業平均,鐵鋰、鈷酸鋰、其他正極整體優於行業平均,據此估算,至2025年正極生產環節廢料回收正極量三元、鐵鋰、鈷酸鋰、其他有望分別達到9.2萬噸、6.1萬噸、0.2萬噸、0.1萬噸,CAGR分別為24%、37%、-4%、4%。

圖表15:全球正極材料報廢回收市場空間測算

資料來源:GGII,CIAPS,中金公司研究部

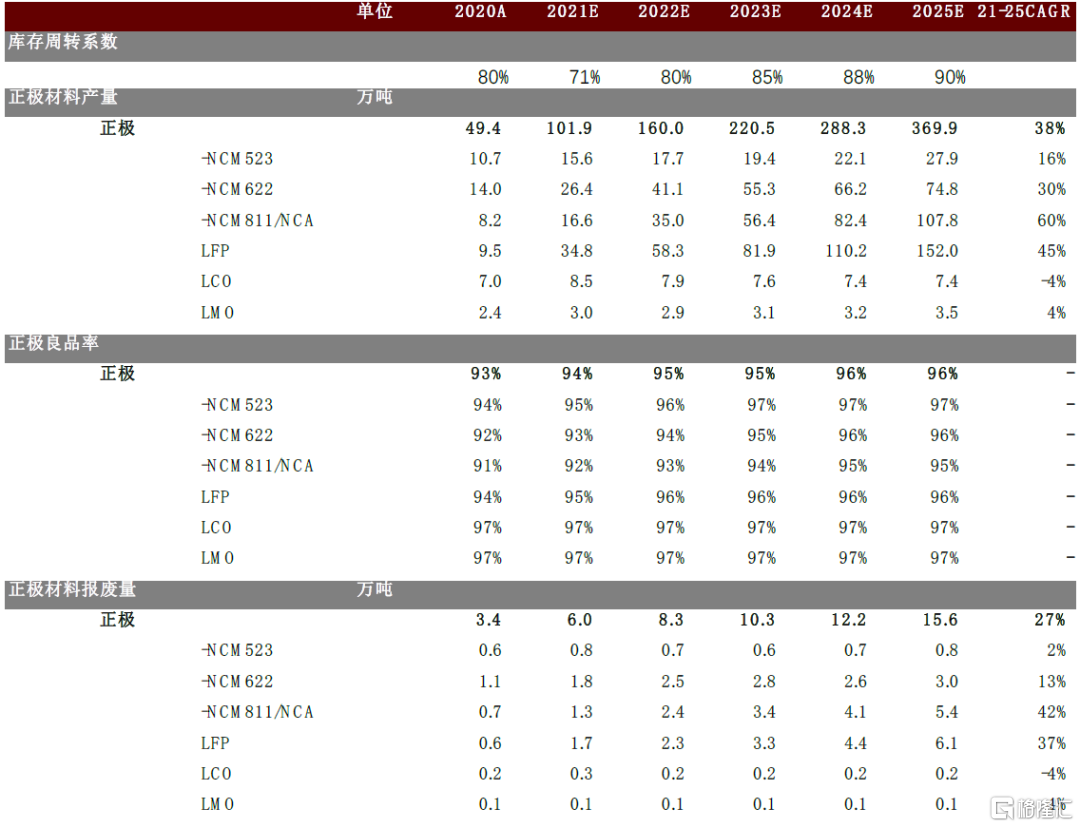

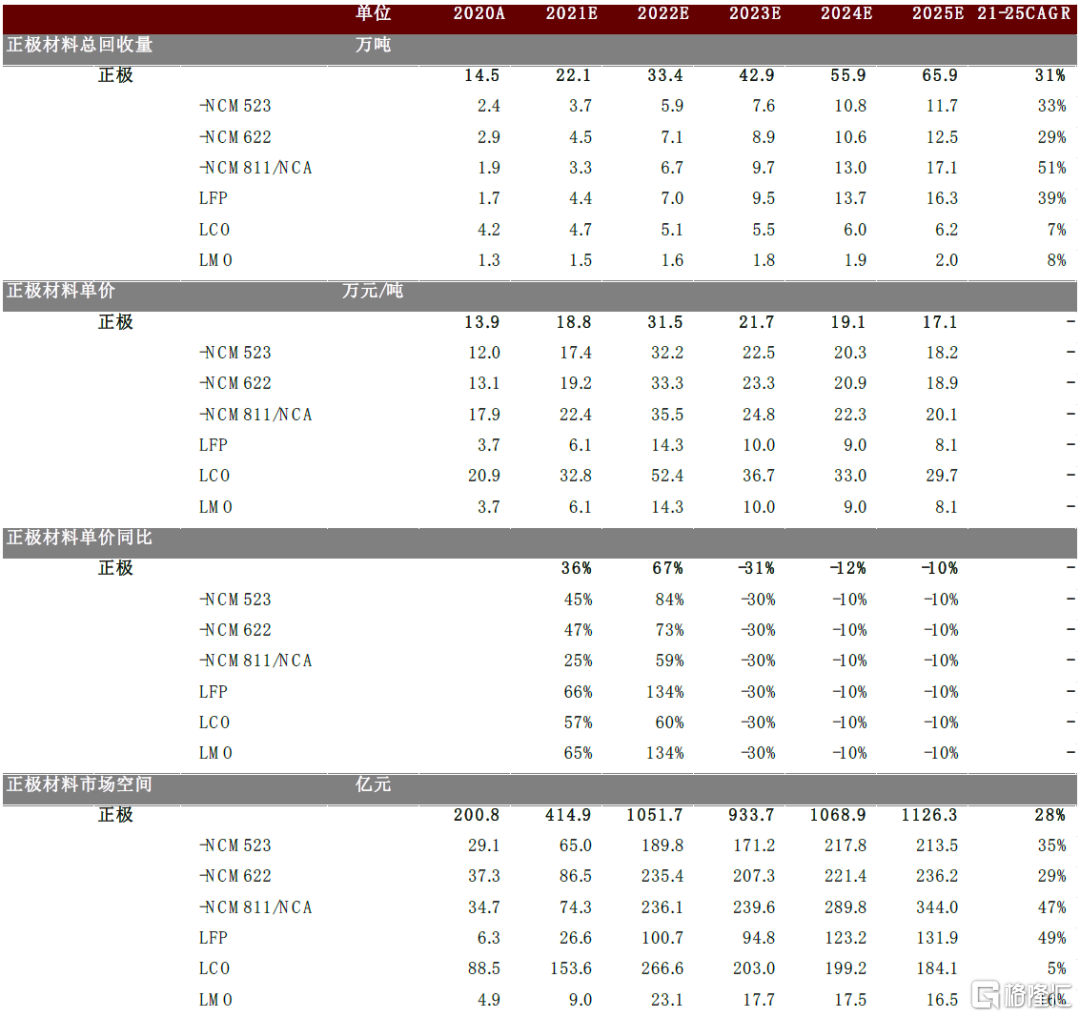

21-25年鋰電池回收正極量有望達到22.1-65.9萬噸,CAGR為31%,有望維持千億元市場規模。綜合退役電池、鋰電池生產廢料、正極生產廢料三大場景預測,我們預計至2025年鋰電池回收正極量三元、鐵鋰、鈷酸鋰、其他有望分別達到41.3萬噸、16.3萬噸、6.2萬噸、2.0萬噸,CAGR分別為38%、39%、7%、8%。由於當前鎳、鈷、鋰價格均處於歷史較高分位,我們估算2022年鋰電池回收再造為正極市場空間有望突破千億元,此後考慮金屬價格回落,回收市場呈現量增價減,22-25年有望維持千億元市場規模量級。

圖表16:全球鋰電池回收正極材料市場空間測算

資料來源:GGII,CIAPS,萬得資訊,中金公司研究部