本文來自格隆匯專欄:國泰君安證券研究,作者:國泰君安鋼鐵團隊

投資摘要

國慶節前下游工地備貨情緒增加,鋼材庫存加速去化。回顧9月份,據Mysteel不完全統計,全國多個省份發佈鋼企停產檢修要求,涉及鋼廠超80家。目前來看能耗雙控政策仍在持續穩步推行。上週五大品種鋼材社庫降84.65萬噸、廠庫降50.44萬噸,總庫存降135.09萬噸;螺紋鋼社庫降64.72萬噸、廠庫降37.41萬噸;熱卷社庫降3.32萬噸、廠庫升0.71萬噸。上週五大品種鋼材表觀消費量994.97萬噸,較前一週升12.93萬噸。上週鋼價持續趨強運行。上週國慶節前下游備貨情緒增加,鋼材下游需求小幅反彈,鋼材庫存加速去化,截至上週鋼材社庫已連降九周、總庫存連降八週。我們認為第四季度鋼材需求韌性仍在,疊加供給下降趨勢,我們預期第四季度鋼材供需基本面有望持續向好,鋼價將持續高位震盪運行。

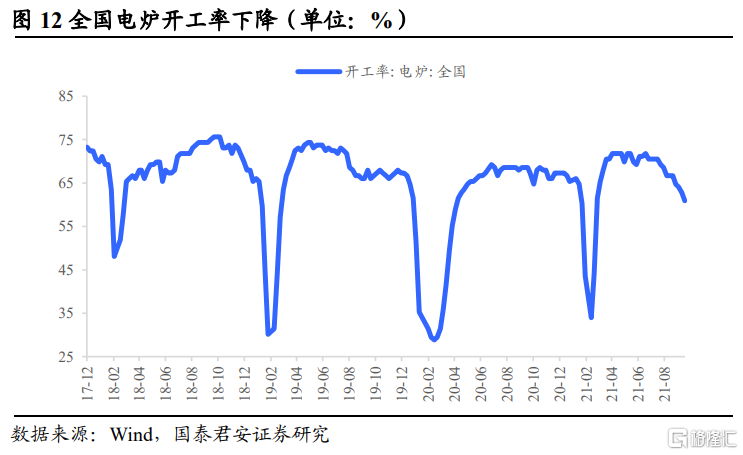

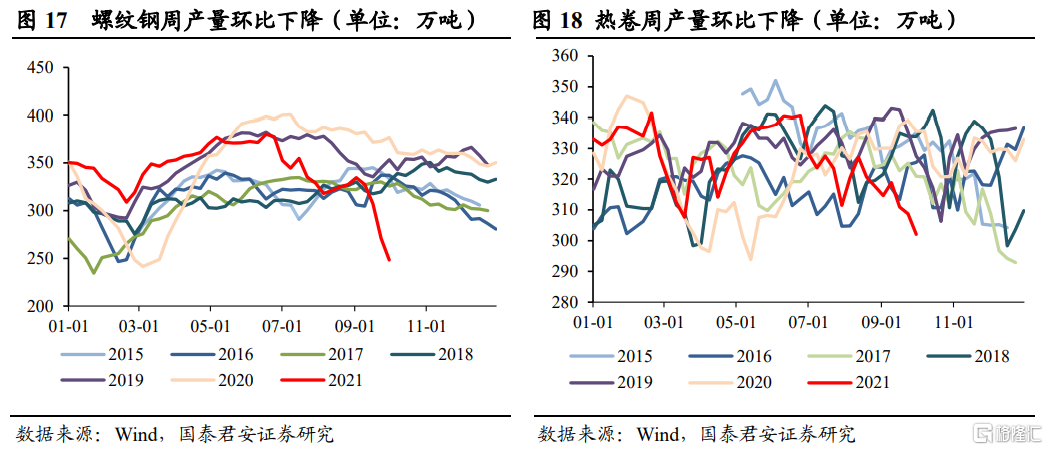

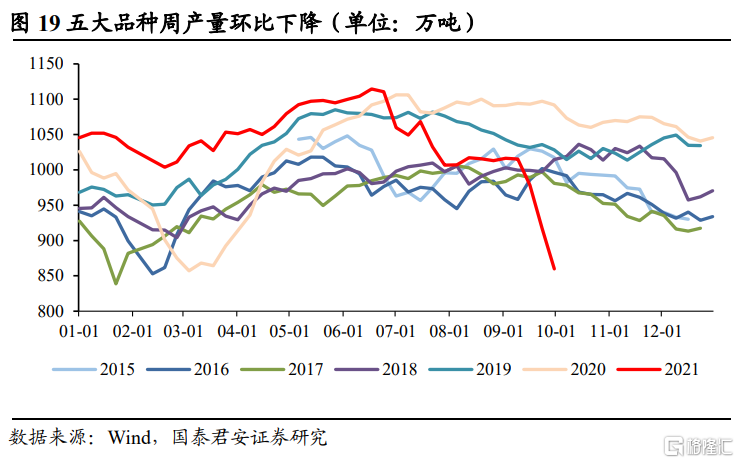

鋼鐵行業將保持長週期景氣。上週五大品種鋼材周產量859.98萬噸,較前一週降57.54萬噸,為近七年同期最低。上上週全國高爐開工率54.14%,較前一週降1.52個百分點;電爐開工率60.90%,較前一週降1.92個百分比。據國家統計局數據,8月全國粗鋼產量8324萬噸,環比降4.09%,同比降13.2%;粗鋼日均產量268.52萬噸,環比降4.09%,同比降12.24%。總體來看,國內外鋼材需求仍然向好,鋼鐵行業將保持長週期景氣。

我們正站在鋼鐵行業新繁榮的起點。鋼鐵行業過去二十年產能擴張週期結束,我們認為當下正是行業新繁榮的起點。鋼鐵行業新繁榮將呈現以下特徵:1)城鎮化率提高和製造業發展背景下,需求繼續上升,行業將迎來供需長週期錯配,鋼價大幅波動結束,未來行業持續景氣。2)兼併重組加速,行業龍頭優勢明顯。行業集中度快速上升,龍頭企業議價權提升。行業龍頭通過持續的優化管理、提升效率最終降低成本。同時綠色發展將拉開龍頭與其他企業的成本差距,龍頭將產生超額收益。行業產能週期結束後,擴產能的模式不再,未來行業資產負債率下降、分紅上升,行業逐漸向輕資產轉變。3)電爐快速發展。修訂版《鋼鐵行業產能置換辦法》鼓勵電爐發展,電爐鋼佔比或將快速提升,由於電爐開啟靈活的特點,供給與需求匹配度增強,價格波動性降低。4)優特鋼持續發展,中信特鋼、撫順特鋼等個股,估值從週期品切換到成長邏輯。5)行業中長期盈利中樞的上修,ROE上升。

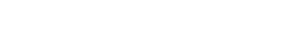

繼續推薦鋼鐵板塊。繼續推薦板塊三大龍頭華菱鋼鐵、寶鋼股份、新鋼股份,受益南鋼股份;螺紋三小龍方大特鋼、三鋼閩光、韶鋼松山。從電爐鋼佔比上升的角度,推薦成長股方大炭素。同時推薦特鋼標的甬金股份、廣大特材、中信特鋼、撫順特鋼、永興材料、久立特材。另外,受益液流電池儲能發展,推薦攀鋼釩鈦。

風險提示:貨幣政策超預期收緊。

1. 鋼材價格偏強運行,鋼材庫存加速去化

1.1 鋼材現貨、期貨價格上漲,社會庫存“九連降”

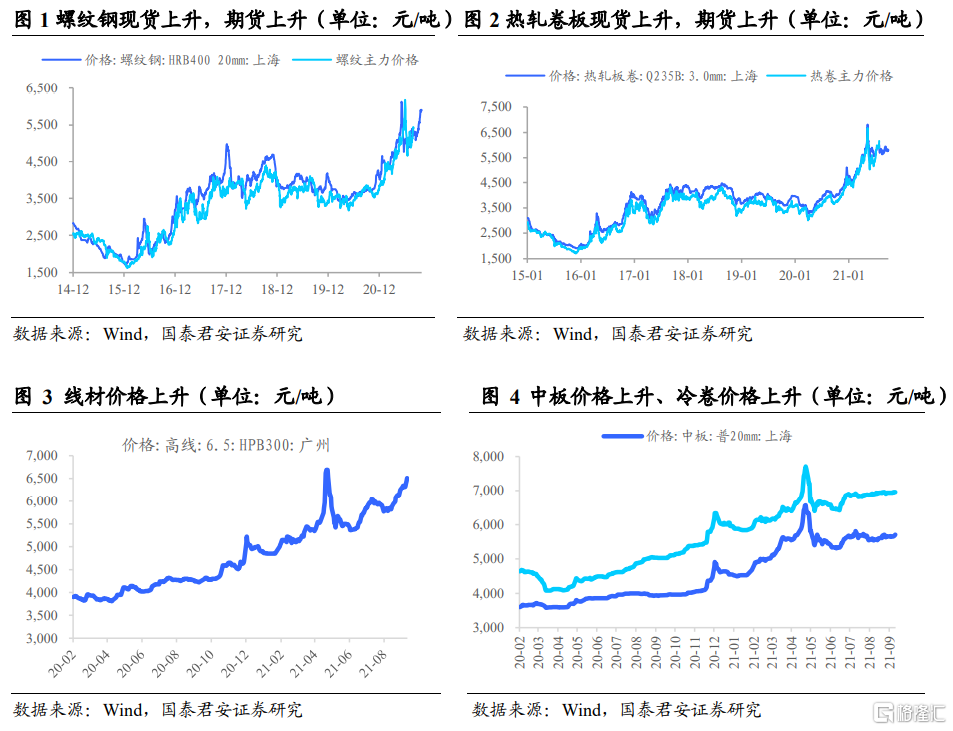

上週上海螺紋鋼現貨漲10元/噸至5900元/噸,漲幅0.17%;期貨漲238元/噸至5706元/噸,漲幅4.35%。熱軋卷板現貨漲30元/噸至5790元/噸,漲幅0.52%;期貨漲202元/噸至5713元/噸,漲幅3.67%。上海中板價格上升,冷卷價格上升,線材價格上升。中板漲60元/噸至5710元/噸,漲幅1.06%;冷卷價格漲20元/噸至6960元/噸,漲幅0.29%;線材漲200元/噸至6510元/噸,漲幅3.17%。上週鋼材價格持續趨強。從成交來看,鋼材表觀需求小幅反彈,鋼材庫存加速去化,我們認為主要是受國慶節前下游備貨情緒增加拉動。我們認為四季度鋼材下游需求韌性仍在,且考慮到第四季度鋼材供給上升幅度非常有限,我們預期鋼價將維持高位震盪運行,中樞將高於2020年。

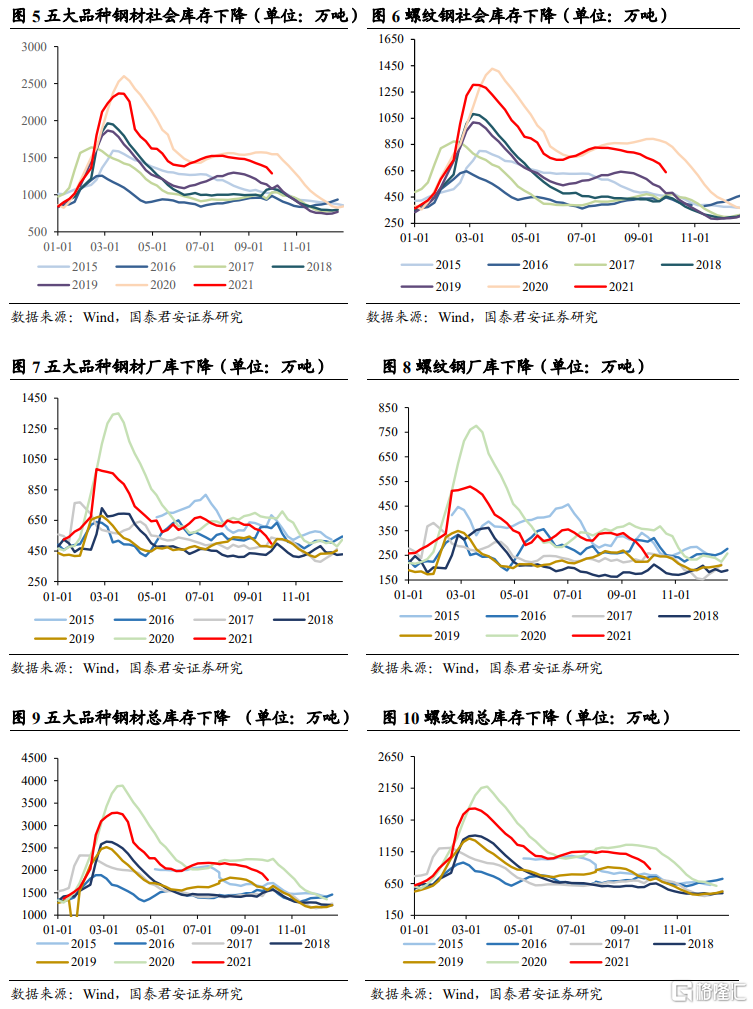

鋼材社會庫存下降,鋼廠庫存下降。上週主要鋼材社會庫存周環比下降84.65萬噸,鋼廠庫存下降50.44萬噸,總庫存下降135.09萬噸。社會庫存方面,上週螺紋鋼社會庫存638.65萬噸,環比下降64.72萬噸;線材社會庫存150.70萬噸,下降8.85萬噸;熱卷社會庫存273.44萬噸,下降3.32萬噸。鋼廠庫存方面,上週螺紋鋼鋼廠庫存241.73萬噸,下降37.41萬噸;線材鋼廠庫存70.23萬噸,下降9.32萬噸;熱捲鋼廠庫存85.10萬噸,上升0.71萬噸。上週鋼材庫存加速去化。截至上週鋼材社會庫存已連降九周、廠內庫存連降六週、總庫存連降八週。我們認為在國家能耗“雙控”政策穩步推行的背景下,鋼材供需格局將持續趨緊,鋼材庫存有望持續去化。

鋼材社會庫存下降,鋼廠庫存下降。上週主要鋼材社會庫存周環比下降84.65萬噸,鋼廠庫存下降50.44萬噸,總庫存下降135.09萬噸。社會庫存方面,上週螺紋鋼社會庫存638.65萬噸,環比下降64.72萬噸;線材社會庫存150.70萬噸,下降8.85萬噸;熱卷社會庫存273.44萬噸,下降3.32萬噸。鋼廠庫存方面,上週螺紋鋼鋼廠庫存241.73萬噸,下降37.41萬噸;線材鋼廠庫存70.23萬噸,下降9.32萬噸;熱捲鋼廠庫存85.10萬噸,上升0.71萬噸。上週鋼材庫存加速去化。截至上週鋼材社會庫存已連降九周、廠內庫存連降六週、總庫存連降八週。我們認為在國家能耗“雙控”政策穩步推行的背景下,鋼材供需格局將持續趨緊,鋼材庫存有望持續去化。

1.2 建材成交量均值下降

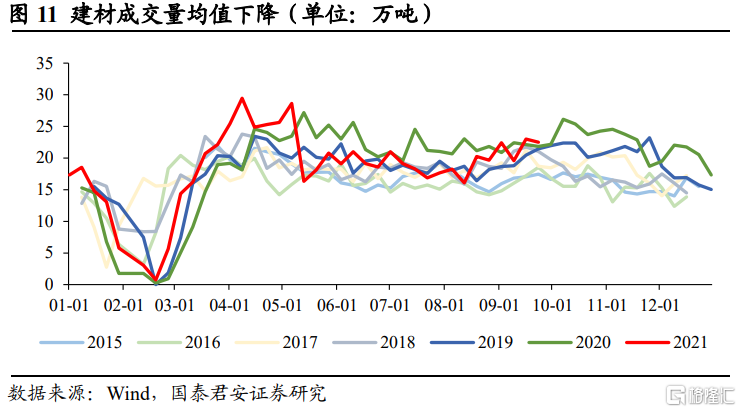

上週建材成交量均值環比下降。上週建材成交均值22.51萬噸,環比下降2.06%,同比上升1.50%。

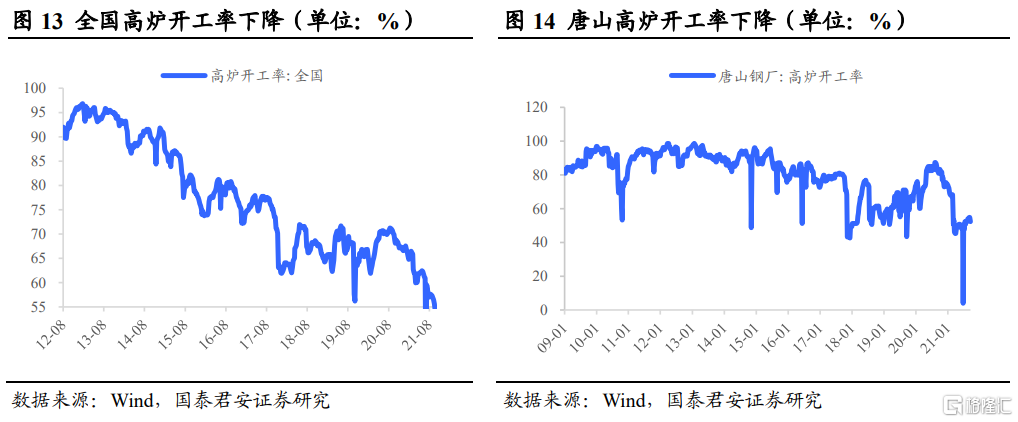

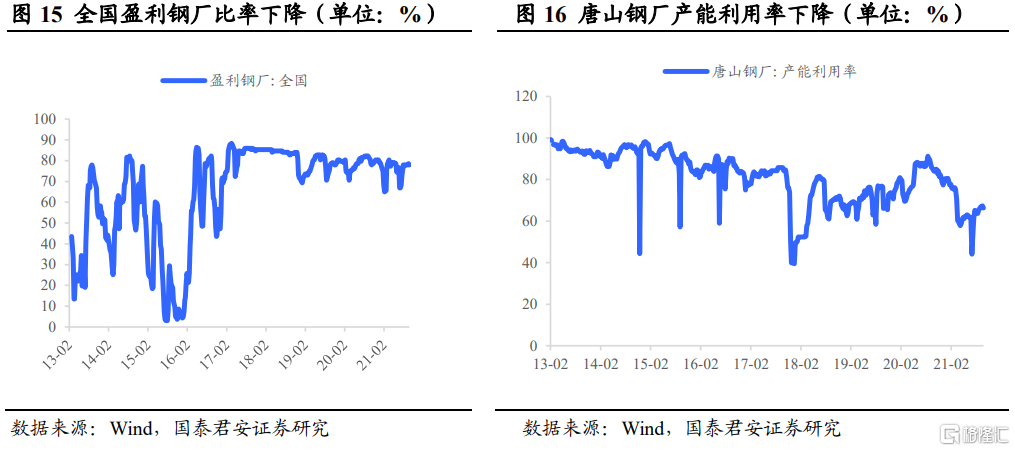

1.3 唐山高爐開工率下降,全國高爐開工率下降

9月24日唐山高爐開工率下降,全國高爐開工率下降。9月24日唐山高爐開工率52.38%,較前一週下降2.38個百分點;全國高爐開工率54.14%,較前一週下降1.52個百分點。9月24日全國電爐開工率60.9%,較前一週下降1.92個百分點。9月24日唐山產能利用率為66.3%,較前一週下降1個百分點;全國盈利鋼廠比率為77.91%,較前一週下降0.62個百分點。

上週鋼材產量下降。上週鋼材周度總產量859.88萬噸,環比下降57.54萬噸。其中螺紋鋼產量248.27萬噸,環比下降22.70萬噸,產量較2016-2020年平均水平低97.342萬噸。熱卷產量302.03萬噸,環比下降6.70萬噸,較2016-2020年平均水平低20.462噸。

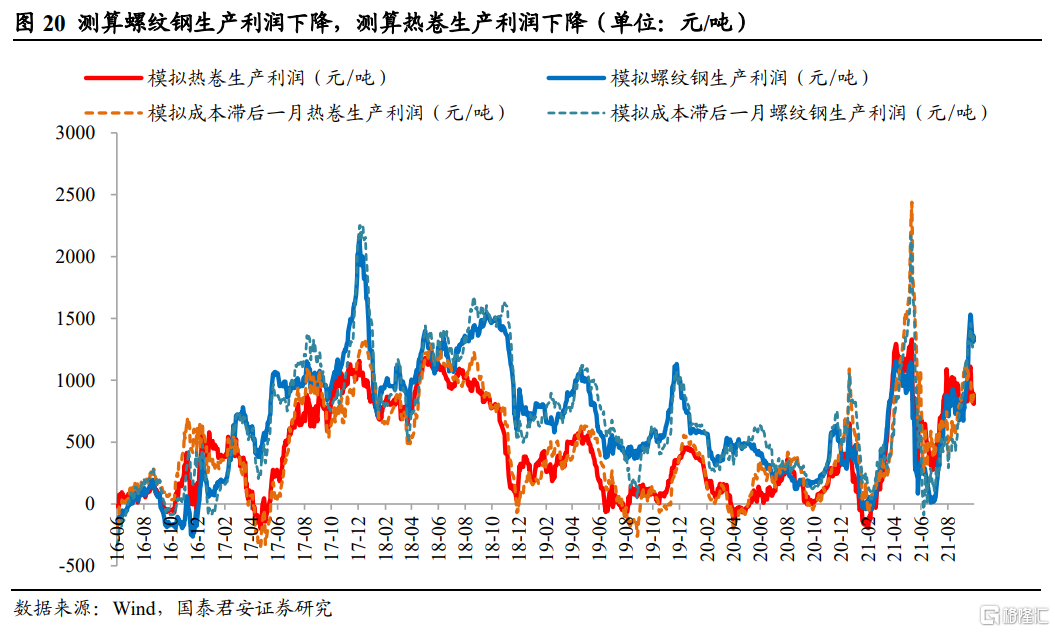

1.4 螺紋鋼模擬生產利潤下降,熱卷模擬生產利潤下降

上週測算螺紋鋼生產利潤下降,測算熱卷生產利潤下降。測算螺紋鋼生產利潤跌158元/噸至1319.0元/噸,熱卷利潤跌138元/噸至809.0元/噸。

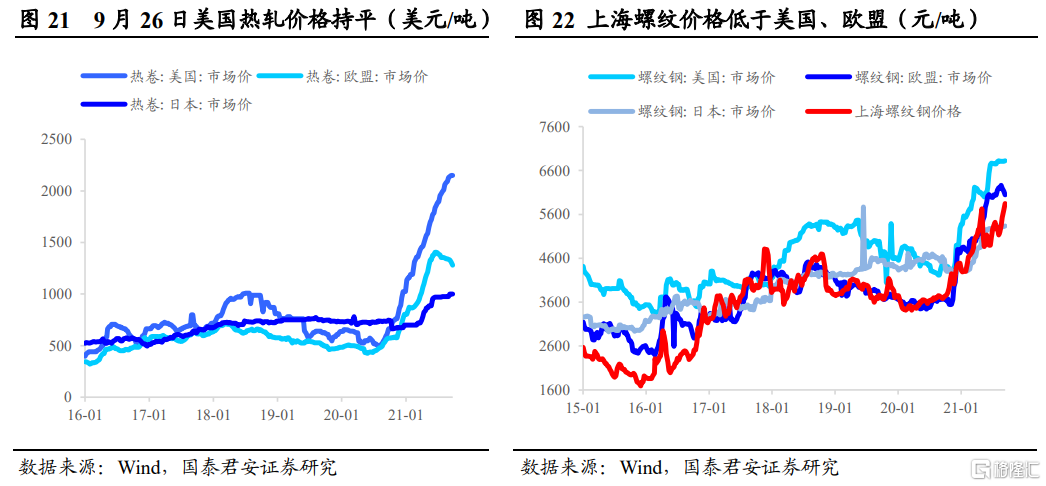

1.5 美國鋼價持平,歐盟鋼價下跌,日本鋼價持平

美國鋼價持平,歐盟鋼價下跌,日本鋼價持平。9月26日美國螺紋鋼價格1055.0美元/噸,與前一週持平;美國熱卷價格2150.0美元/噸,與前一週持平。9月26日歐盟螺紋鋼價格下跌15美元/噸至935.0美元/噸,跌幅1.58%;歐盟熱卷價格下跌30美元/噸至1280.0美元/噸,跌幅2.29%。9月26日日本螺紋鋼價格825.0美元/噸,與前一週持平;日本熱卷價格1000.0美元/噸,與前一週持平。

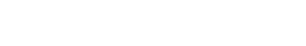

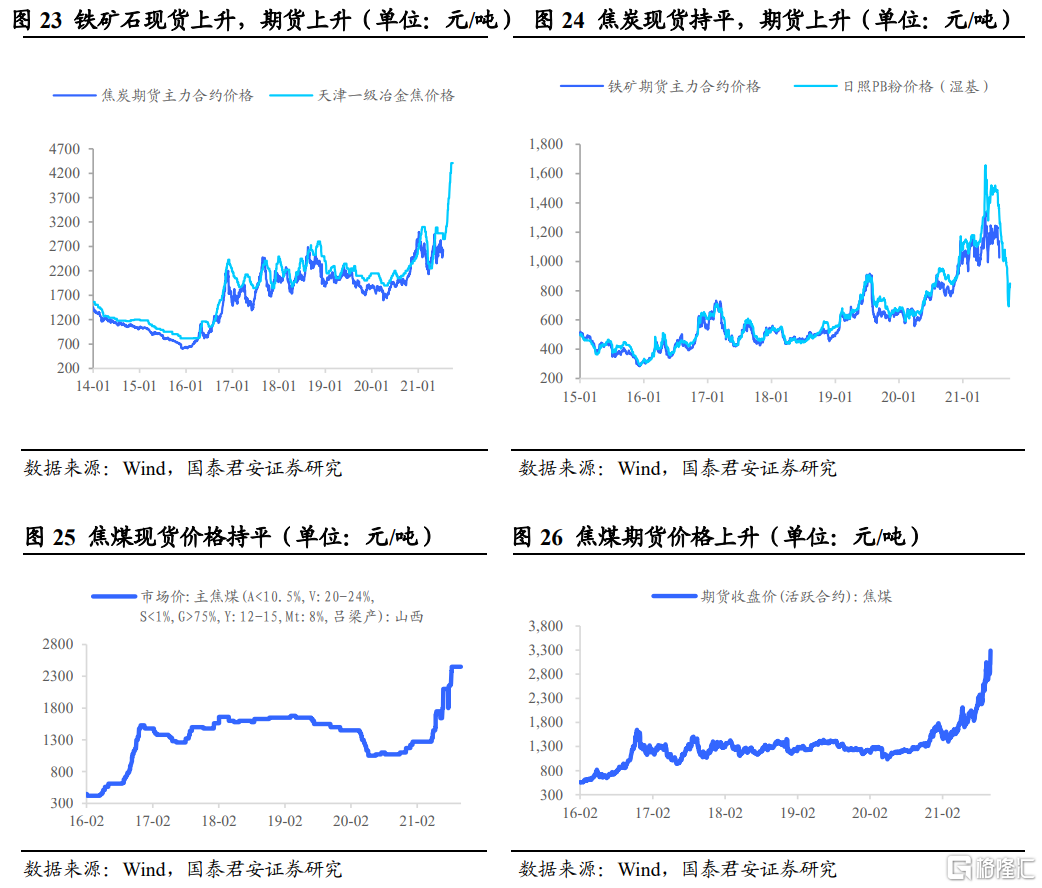

2. 鐵礦石現貨價格上升,焦炭現貨價格持平

上週鐵礦石現貨價格上升,期貨價格上升;焦炭現貨持平,期貨上升。上週日照港PB粉(鐵含量61.5%)漲107元/噸至849.0元/噸,漲幅14.42%;鐵礦石主力期貨價格漲37元/噸至721.5元/噸,漲幅5.41%。焦炭方面,焦炭現貨價格4410.0元/噸,與前一週持平;焦炭期貨價格漲353.5元/噸至3551.0元/噸,漲幅11.06%。上週焦煤現貨價格2450.0元/噸,與前一週持平;焦煤期貨價格漲490.5元/噸至3290.5元/噸,漲幅17.52%。考慮到21年下半年淡水河谷的關停礦區陸續復產,以及我國取消鋼材出口退税政策對鐵礦石需求端的影響,我們預期鐵礦供需缺口將逐漸修復,維持21年鐵礦石價格前高後低的判斷。

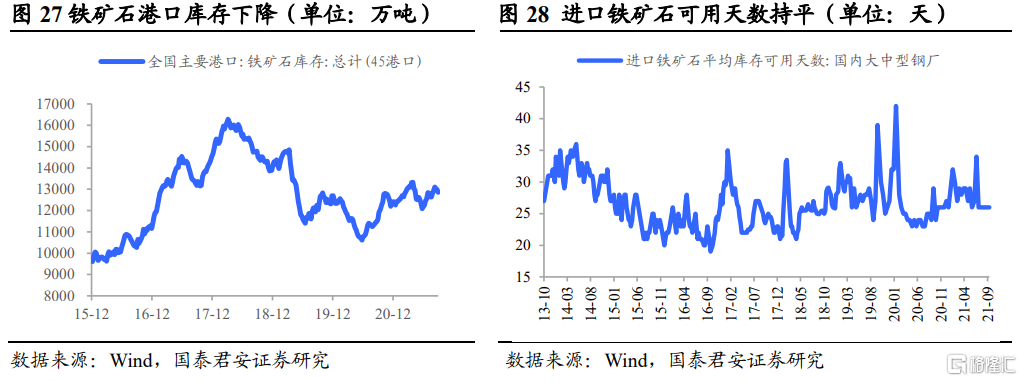

9月24日鐵礦石港口庫存下降,鋼廠鐵礦石可用天數持平。9月24日鐵礦石港口庫存12857.22萬噸,周環比下降118.52萬噸。9月22日鋼廠鐵礦石可用天數26天,與9月8日持平。

9月24日鐵礦石港口庫存下降,鋼廠鐵礦石可用天數持平。9月24日鐵礦石港口庫存12857.22萬噸,周環比下降118.52萬噸。9月22日鋼廠鐵礦石可用天數26天,與9月8日持平。

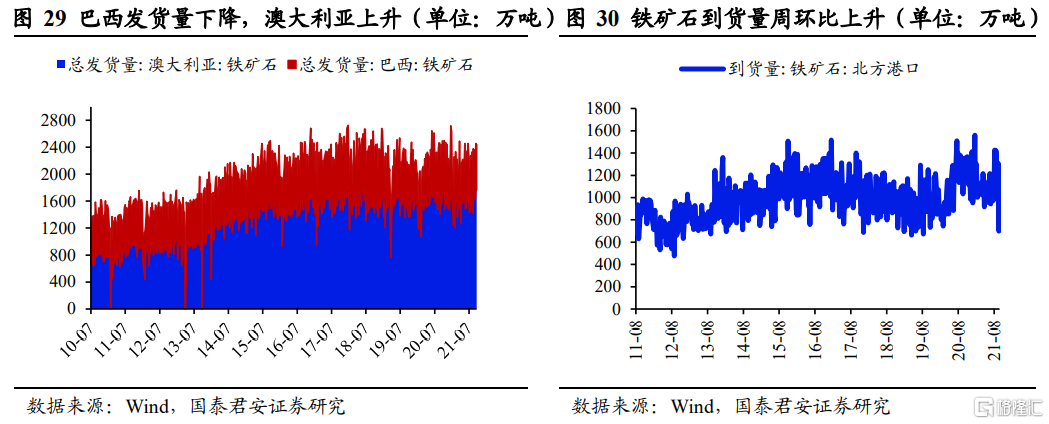

上週巴西鐵礦石總髮貨量下降,澳大利亞鐵礦石總髮貨量上升。上週巴西鐵礦石總髮貨量672.6萬噸,周環比下降16.5萬噸;澳大利亞鐵礦石總髮貨量1768.8萬噸,周環比上升0.5萬噸。

上週巴西鐵礦石總髮貨量下降,澳大利亞鐵礦石總髮貨量上升。上週巴西鐵礦石總髮貨量672.6萬噸,周環比下降16.5萬噸;澳大利亞鐵礦石總髮貨量1768.8萬噸,周環比上升0.5萬噸。

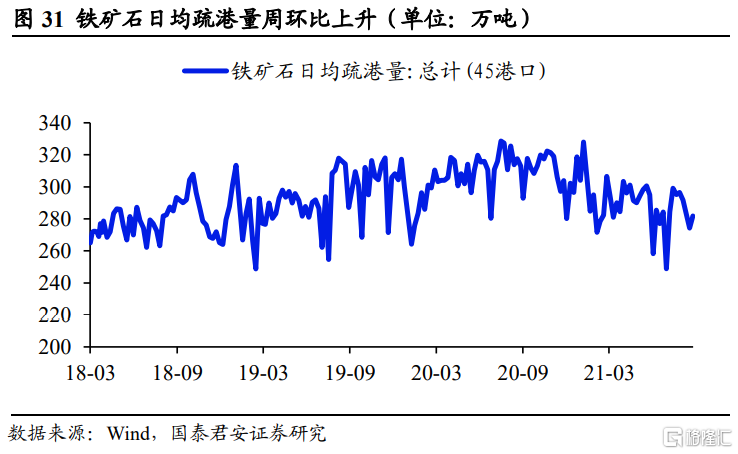

上週鐵礦石到貨量周環比上升,9月24日鐵礦石日均疏港量周環比上升。上週鐵礦石到貨量1187.0萬噸,周環比上升488.3萬噸;9月24日鐵礦石日均疏港量281.8萬噸,周環比上升7.57萬噸。

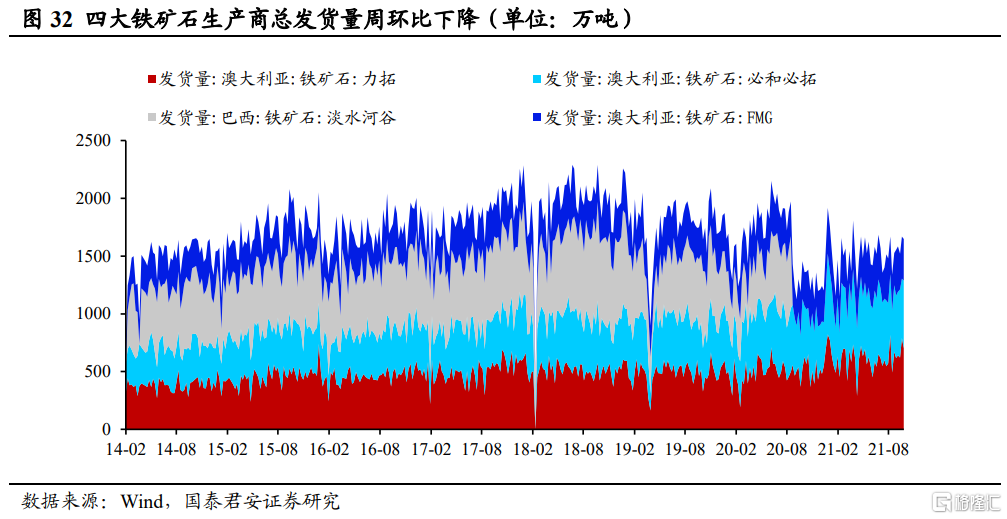

上週四大鐵礦石生產商總髮貨量周環比下降。上週四大鐵礦石生產商總髮貨量1649.4萬噸,周環比下降20.5萬噸。其中,力拓鐵礦石發貨量701.9萬噸,周環比下降88.7萬噸;必和必拓鐵礦石發貨量585.9萬噸,周環比上升71.3萬噸;淡水河谷鐵礦石發貨量625.6萬噸,持平前一週;FMG鐵礦石發貨量361.6萬噸,周環比下降3.1萬噸。

上週四大鐵礦石生產商總髮貨量周環比下降。上週四大鐵礦石生產商總髮貨量1649.4萬噸,周環比下降20.5萬噸。其中,力拓鐵礦石發貨量701.9萬噸,周環比下降88.7萬噸;必和必拓鐵礦石發貨量585.9萬噸,周環比上升71.3萬噸;淡水河谷鐵礦石發貨量625.6萬噸,持平前一週;FMG鐵礦石發貨量361.6萬噸,周環比下降3.1萬噸。

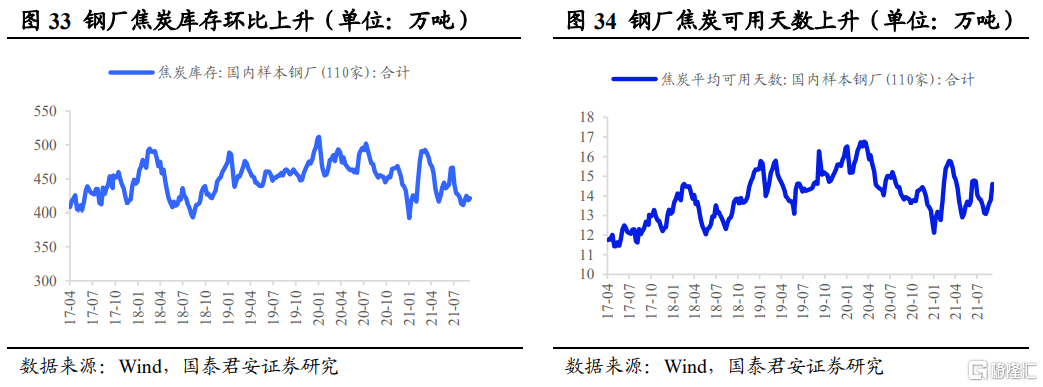

9月24日鋼廠焦炭庫存上升,鋼廠焦炭平均可用天數上升。9月24日樣本鋼廠焦炭庫存421.54萬噸,較前一週上升3.11萬噸;9月24日鋼廠焦炭庫存平均可用天數14.61天,較前一週上升0.81天。

9月24日鋼廠焦炭庫存上升,鋼廠焦炭平均可用天數上升。9月24日樣本鋼廠焦炭庫存421.54萬噸,較前一週上升3.11萬噸;9月24日鋼廠焦炭庫存平均可用天數14.61天,較前一週上升0.81天。

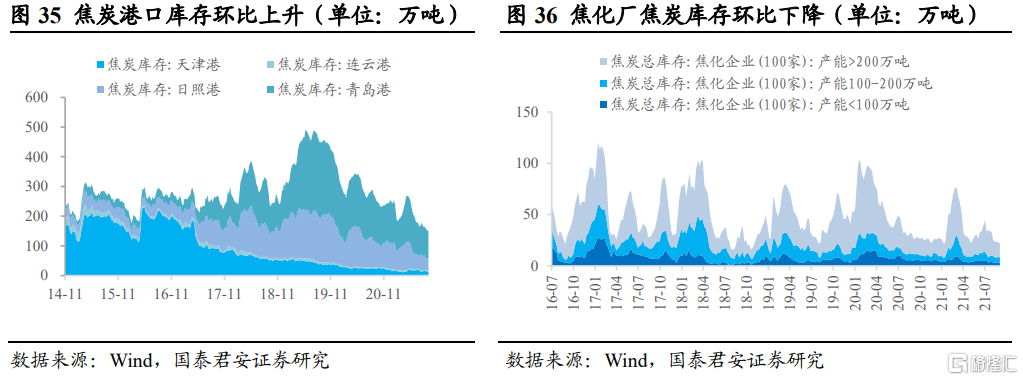

9月24日焦化廠焦炭庫存下降,港口焦炭庫存上升。9月24日100家焦化企業焦炭總庫存22.14萬噸,環比下降1.18萬噸;9月24日北方四港口焦炭庫存總計152.2萬噸,周環比上升2.2萬噸。

9月24日焦化廠焦炭庫存下降,港口焦炭庫存上升。9月24日100家焦化企業焦炭總庫存22.14萬噸,環比下降1.18萬噸;9月24日北方四港口焦炭庫存總計152.2萬噸,周環比上升2.2萬噸。

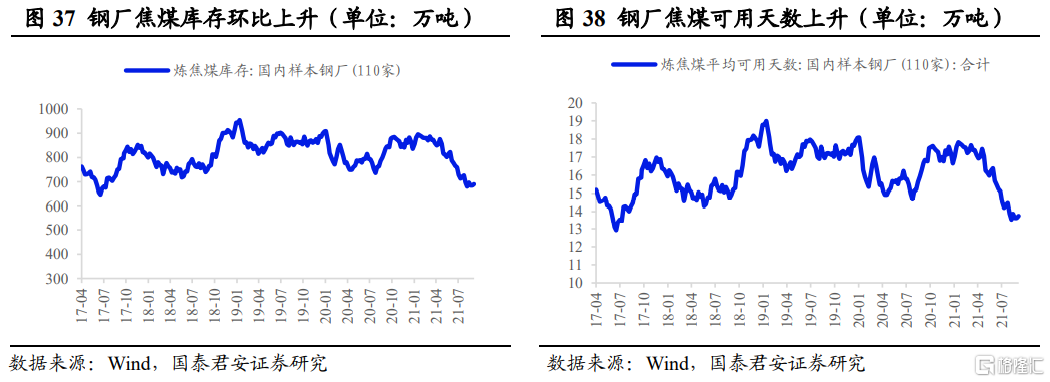

9月24日鋼廠焦煤庫存上升,鋼廠焦煤平均可用天數上升。9月24日焦煤鋼廠庫存690.93萬噸,環比上升6.19萬噸。9月24日鋼廠焦煤庫存平均可用天數13.76天,較前一週上升0.12天。

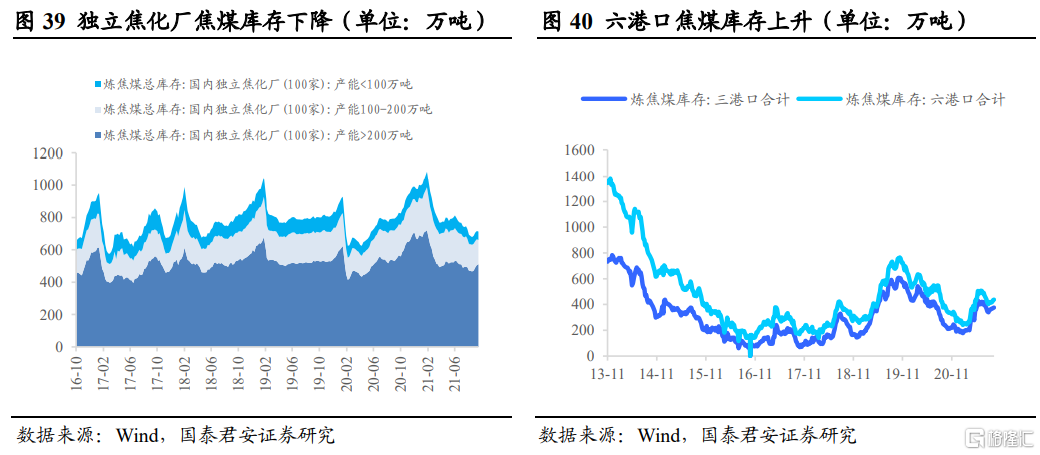

9月24日獨立焦化廠焦煤庫存下降,三港口焦煤庫存上升,六港口焦煤庫存上升。100家獨立焦化廠焦煤庫存712.59萬噸,環比下降4.25萬噸。9月24日三港口(京唐、日照、連雲港)焦煤庫存376萬噸,周環比上升3萬噸。六港口(三港口和青島、日照、連雲港)焦煤庫存437萬噸,較前一週上升3萬噸。

9月24日獨立焦化廠焦煤庫存下降,三港口焦煤庫存上升,六港口焦煤庫存上升。100家獨立焦化廠焦煤庫存712.59萬噸,環比下降4.25萬噸。9月24日三港口(京唐、日照、連雲港)焦煤庫存376萬噸,周環比上升3萬噸。六港口(三港口和青島、日照、連雲港)焦煤庫存437萬噸,較前一週上升3萬噸。

3. 廢鋼價格上升,石墨電極價格持平

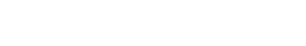

2021年8月生鐵粗鋼比為82.59%,環比上升0.43個百分點。即粗鋼產量中17.41%是廢鋼。我們預期後半年隨着鐵礦價格回落,鐵水粗鋼比有望逐步回升。

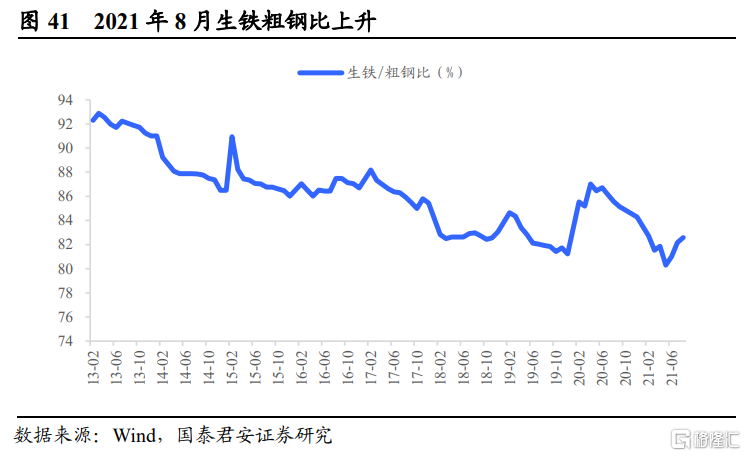

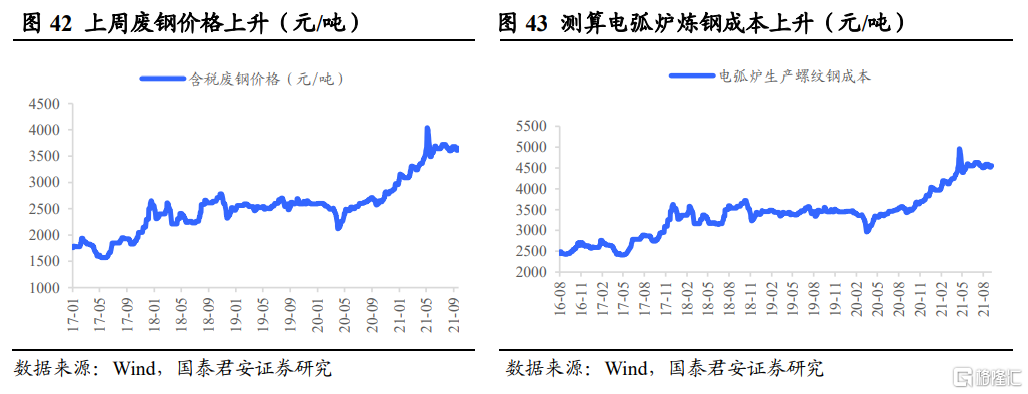

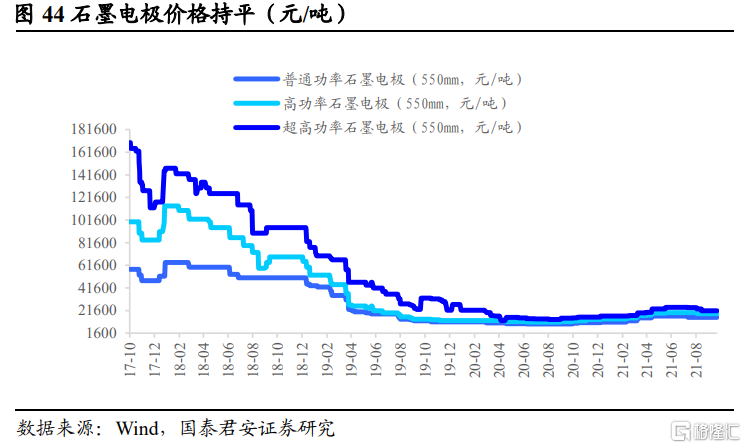

上週廢鋼價格上升,普通功率石墨電極價格與前一週持平,高功率石墨電極價格與前一週持平,超高功率石墨電極價格與前一週持平。上週廢鋼價格漲40元/噸至3650元/噸,漲幅1.11%。上週電弧爐鍊鋼成本漲42元/噸至4558.9元/噸,漲幅0.93%。上週普通功率石墨電極價格15625元/噸,與前一週持平;高功率石墨電極價格18750元/噸,與前一週持平;超高功率石墨電極價格21375元/噸,與前一週持平。

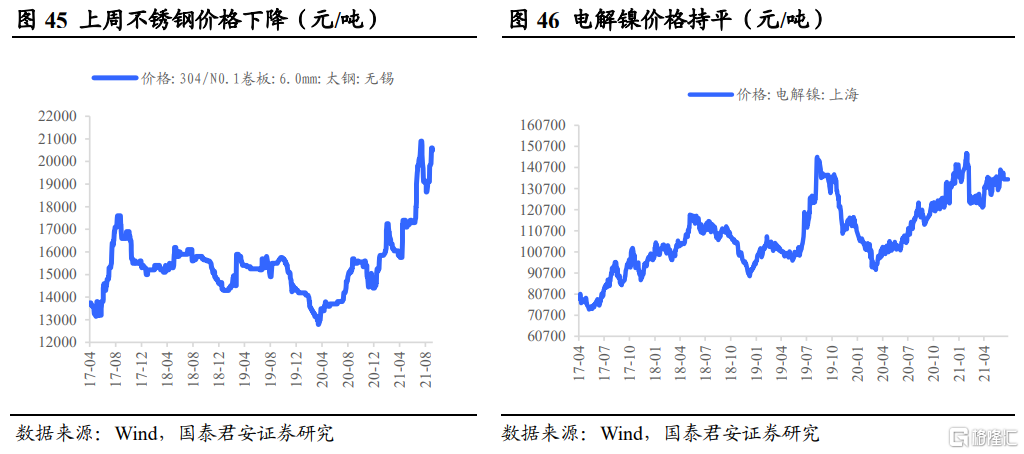

4. 不鏽鋼價格下降,電解鎳價格持平

上週不鏽鋼價格下降,電解鎳價格持平。上週不鏽鋼(304,6mm卷板)價格跌100元/噸至20500元/噸,跌幅0.49%;7月23日電解鎳價格135080元/噸,與前一週持平。

5.下游投資韌性仍在, 後半年整體鋼材需求不必悲觀

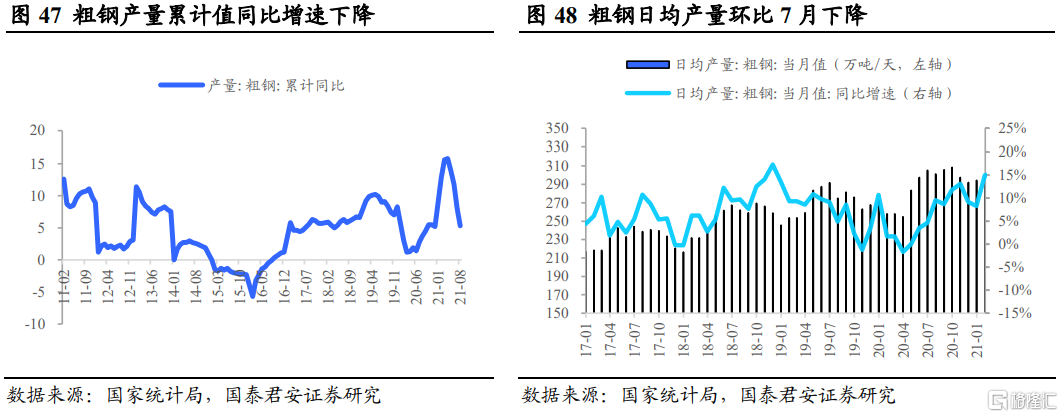

5.1 月度粗鋼產量持續回落,鋼材累計出口增速加強

1-8月粗鋼產量累計同比增速下降,粗鋼日均產量環比7月下降。2021年1-8月我國粗鋼產量累計同比增速為5.3%,較7月下降2.7個百分點;8月粗鋼日均產量為268.52萬噸/天,較7月份日均產量下降11.45萬噸/天。

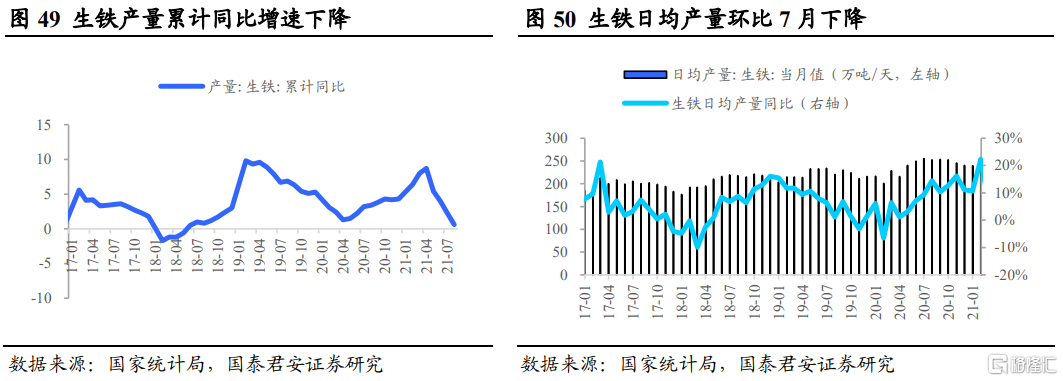

8月份我國生鐵產量環比下降。2021年8月我國生鐵累計同比增速為0.6%,較7月下降1.7個百分點。8月份生鐵日均產量當月值為230.7萬噸/天,相較7月下降4.3萬噸/天。

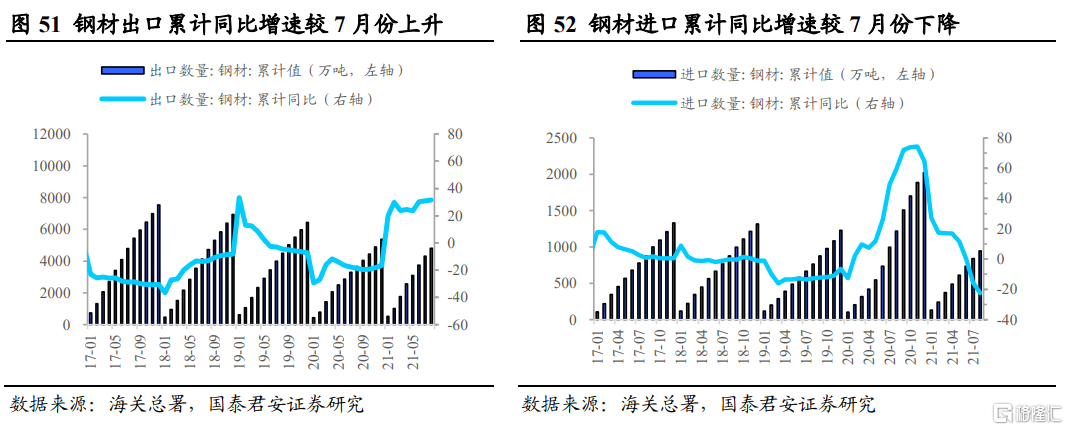

鋼材出口增速加快。2021年8月我國鋼材累計出口4810.4萬噸,累計同比增速為31.6%,較7月上升0.7個百分點;鋼材累計進口946萬噸,累計同比增速為-22.4%,較7月下降6.8個百分點,累計淨出口鋼材3864.4萬噸。

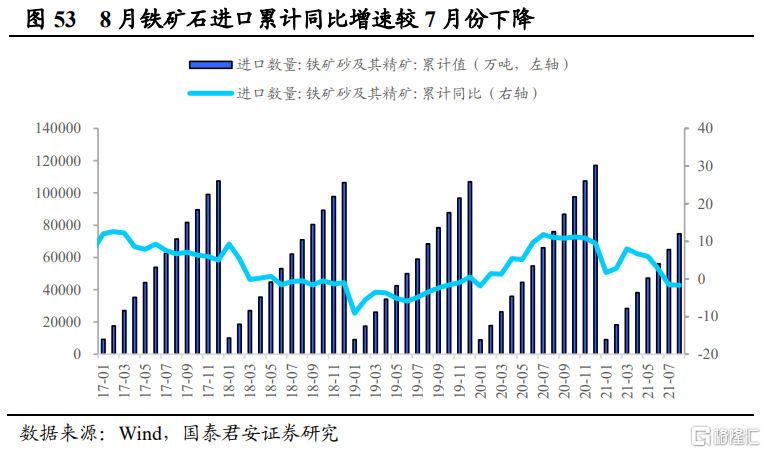

鐵礦石進口小幅下降。2021年8月我國鐵礦石進口7.46億噸,累計同比增速為-1.7%,較7月下降0.2個百分點。

鐵礦石進口小幅下降。2021年8月我國鐵礦石進口7.46億噸,累計同比增速為-1.7%,較7月下降0.2個百分點。

5.2 8月基建、地產投資累計同比增速放緩,地產投資需持續關注新開工情況

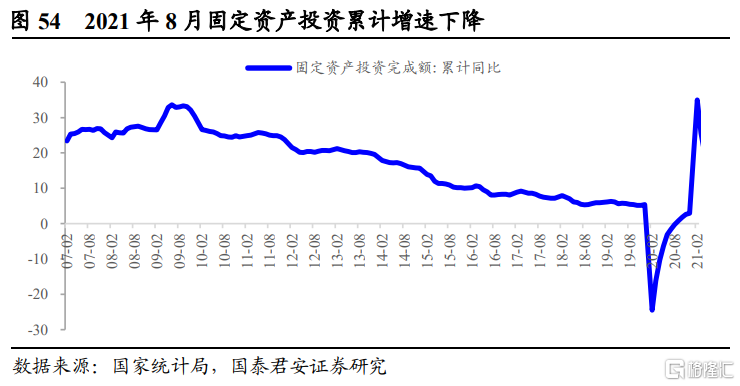

2021年8月,全國固定資產投資(不含農户)增速下降。2021年1-8月全國固定資產投資(不含農户)完成額累計同比增速8.9%,增速較1-7月下降1.4個百分點。

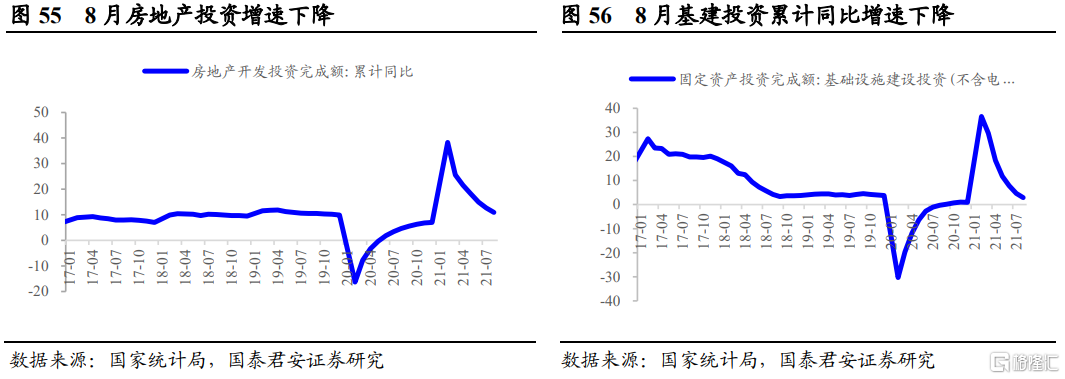

2021年8月份基建、房地產開發投資累計同比增速較7月份下降。2021年1-8月,我國基建投資完成額累計同比增加2.9%,增速較1-7月下降1.7個百分點,8月份單月基建投資完成額1.25萬億元,環比上升2.3%,同比下降6.98%;1-8月我國房地產開發投資完成額累計9.81萬億元,同比上升10.9%,增速較7月份下降1.8個百分點,8月份單月房地產開發投資完成額1.32萬億元,環比上升3.52%,同比上升0.26%。

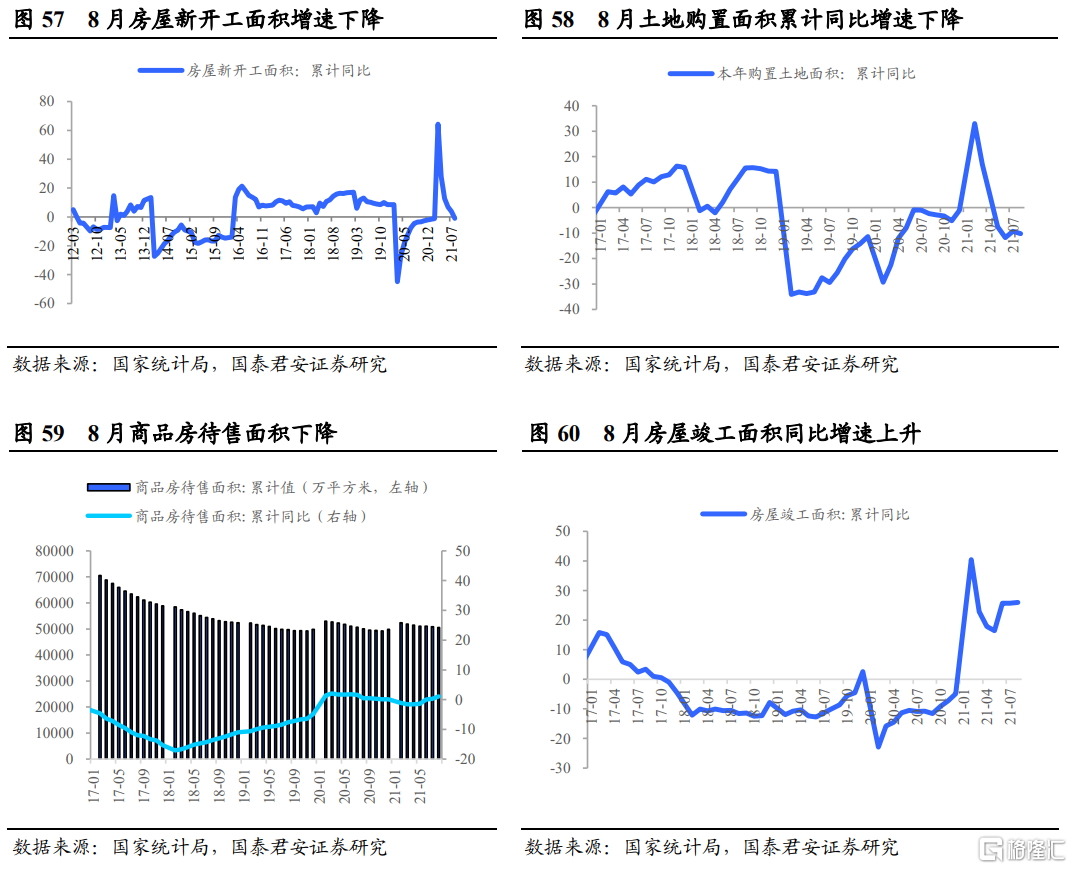

受到集中供地影響,地產開工累計同比增速下降。截至2021年8月,我國商品房待售面積5.06億,環比7月下降284萬平米。在購地和新開工方面,2021年1-8月土地購置面積累計同比增速為-10.2%,較7月下降0.9個百分點;8月房屋新開工面積累計同比增速為-3.2%,較7月下降2.3個百分點;房屋竣工面積累計同比增速為26.0%,較7月上升0.3個百分點。

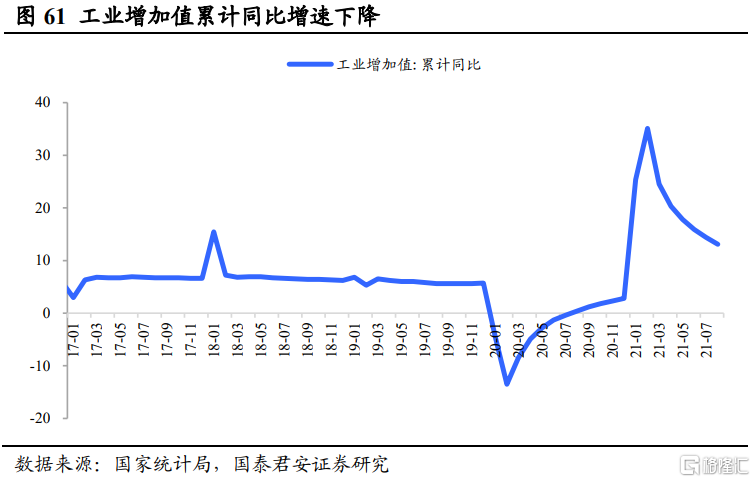

工業增加值累計同比增速下降。2021年1-8月份,工業增加值累計同比增速為13.1%,較7月下降1.3個百分點。

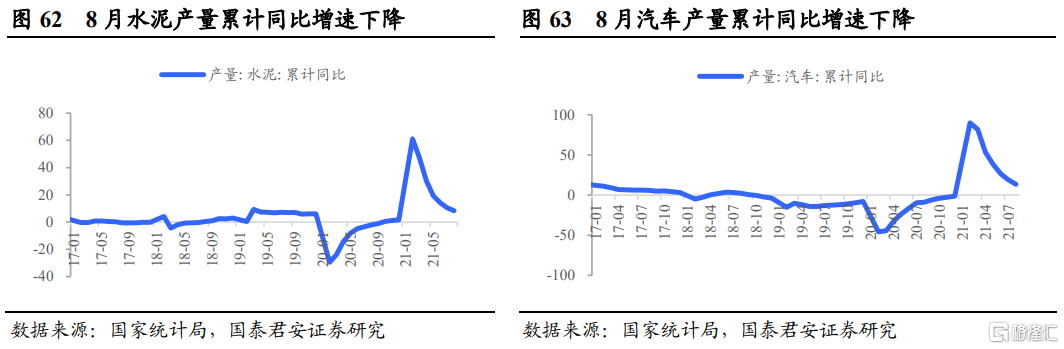

水泥產量累計同比增速下降,汽車產量累計同比增速下降。2021年1-8月水泥產量累計同比增速為8.3%,較7月份下降2.1%。2021年1-8月我國汽車產量累計同比增速為13.5%,較7月份下降5.4個百分點。

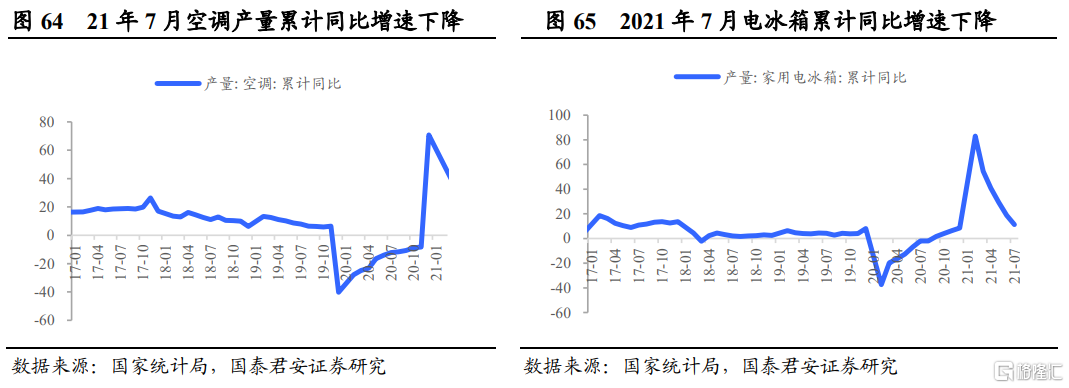

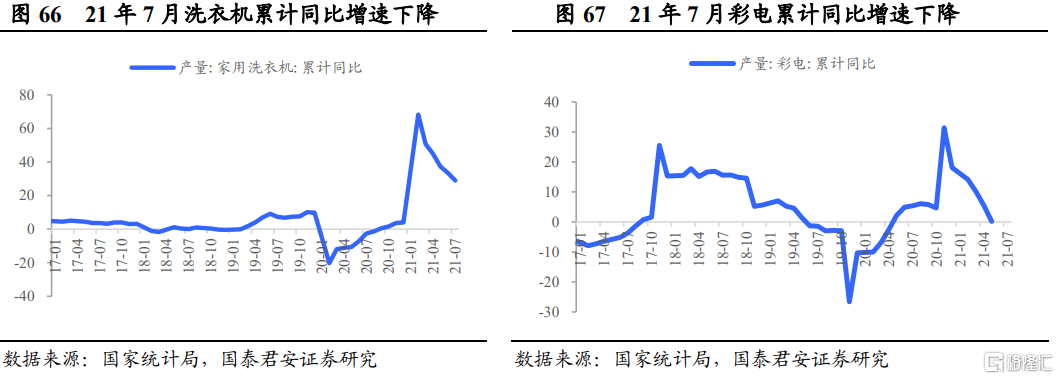

2021年1-7月份,家電累計同比增速下降。2021年7月我國空調產量累計同比增速為17.3 %,較6月下降3.7個百分點;電冰箱產量累計同比增速為11.3%,較6月下降7.5個百分點;洗衣機產量累計同比增速為29%,較6月下降4.5個百分點;彩電產量累計同比增速為0.2%,較6月份下降5.4個百分點。

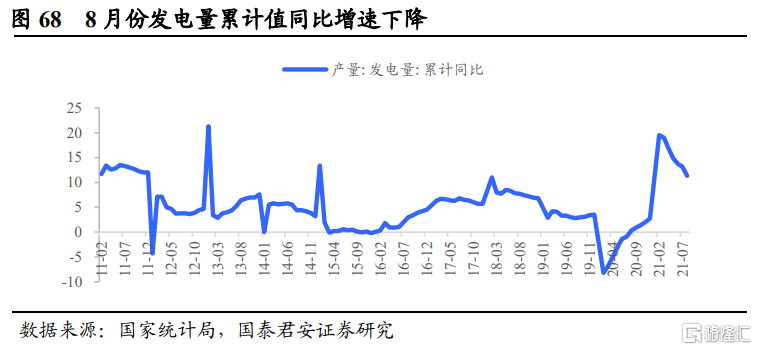

8月份發電量累計值同比增速下降。2021年1-8月,我國發電量累計同比增速為11.3%,較7月下降1.9個百分點。

8月份發電量累計值同比增速下降。2021年1-8月,我國發電量累計同比增速為11.3%,較7月下降1.9個百分點。

6. 投資建議

持續推薦鋼鐵板塊,鋼鐵板塊逐步進入配置窗口。繼續推薦板材三大龍頭華菱鋼鐵、寶鋼股份、新鋼股份,受益南鋼股份;螺紋三小龍方大特鋼、三鋼閩光、韶鋼松山。從電爐鋼佔比上升的角度,推薦成長股方大炭素。同時推薦特鋼標的甬金股份、廣大特材、中信特鋼、撫順特鋼、永興材料、久立特材。另外,受益液流電池儲能發展,推薦攀鋼釩鈦。

7. 風險提示

7.1 貨幣政策超預期收緊

2021年7月15日,央行公佈下調金融機構存款準備金率0.5個百分比(不含已執行5%存款準備金率的金融機構),我們判斷全面降準並不意味着貨幣政策轉向寬鬆。受2020年上半年低基數影響,2021年上半年我國GDP出現較快增長,貨幣及財政寬鬆託底經濟的必要性減弱,不排除下半年發生貨幣政策超預期收緊的情況,若發生將對地產及基建開工產生不利影響,進而導致鋼鐵行業需求下滑,不利於行業內公司業績。