本文來自格隆匯專欄:廣發固守劉鬱,作者:劉鬱、範卓宇、佳苗

摘要

2021年9月24日,備受矚目的“南向通”正式開通。首個交易日,共有40餘家內地機構投資者與11家香港做市商達成了150餘筆債券交易,成交金額約合人民幣40億元,涵蓋香港市場的主要債券品種。

截至9月24日,中資美元債市場存量餘額9145億美元,以1:6.46的匯率計算合計人民幣5.91萬億元。考慮到目前“南向通”的安排是年均5000億元體量的潛在流入水平,預計境內南下資金將成為中資美元債市場中期內重要的增量資金。

“南向通”鏈接境內外市場,有助於縮小同類主體債券價差,尤其是高收益的地產和城投主體。“南向通”的交易額度相對較大,且投資者可以通過人民幣換匯的方式進行投資,將提高境內投資者在中資美元債市場的參與度。相比境外投資者,境內投資者對國內主體基本面的瞭解程度更高,對信用風險定價可能更趨合理,有助於同一主體境內外債券價差的收斂。

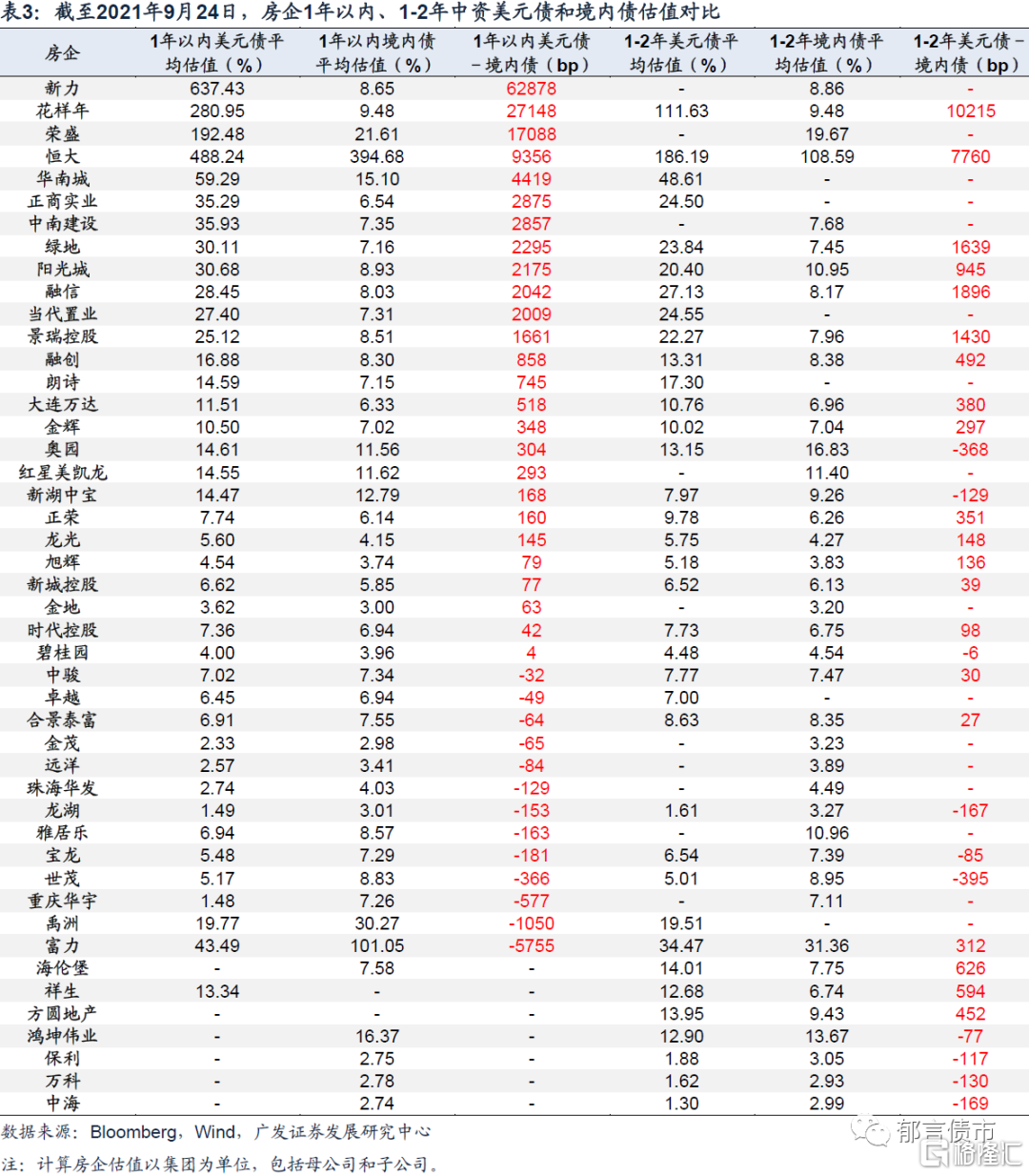

對比同一主體境內外債券的溢價水平,主要採用靜態估值對比和動態估值差變動兩種方式。靜態來看,城投中資美元債收益率高於境內債的佔比相對較低,而房企中資美元債高於境內債的佔比較高。多數高收益房企的中資美元債收益率高於境內債,新力、花樣年、榮盛和恆大1年以內債券的價差超過9%。

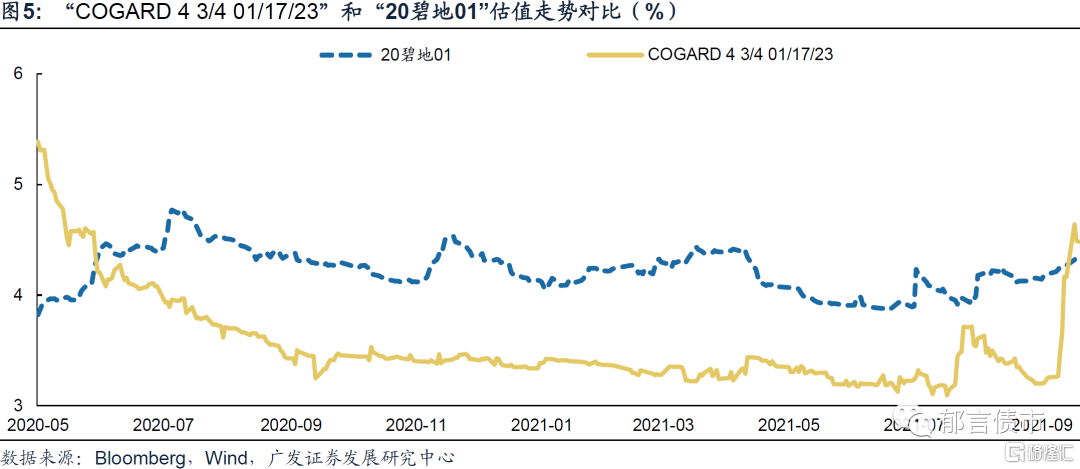

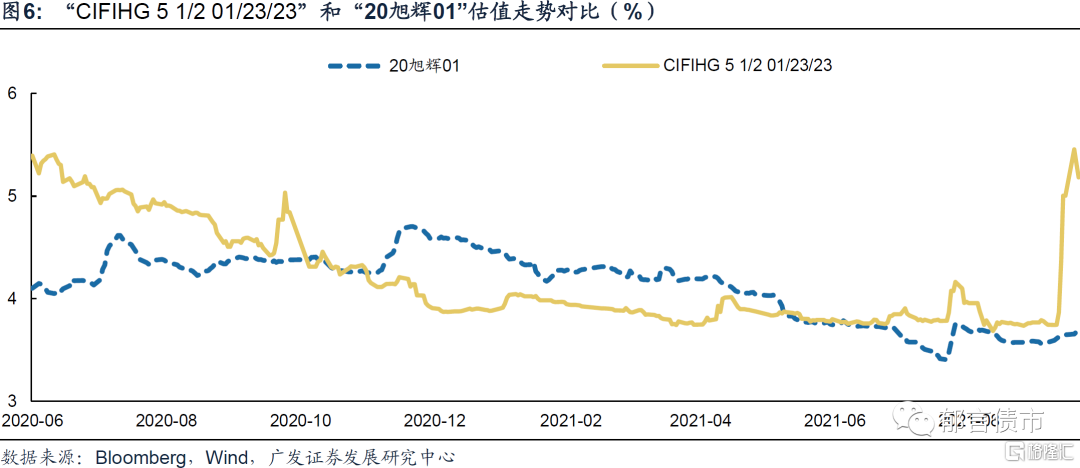

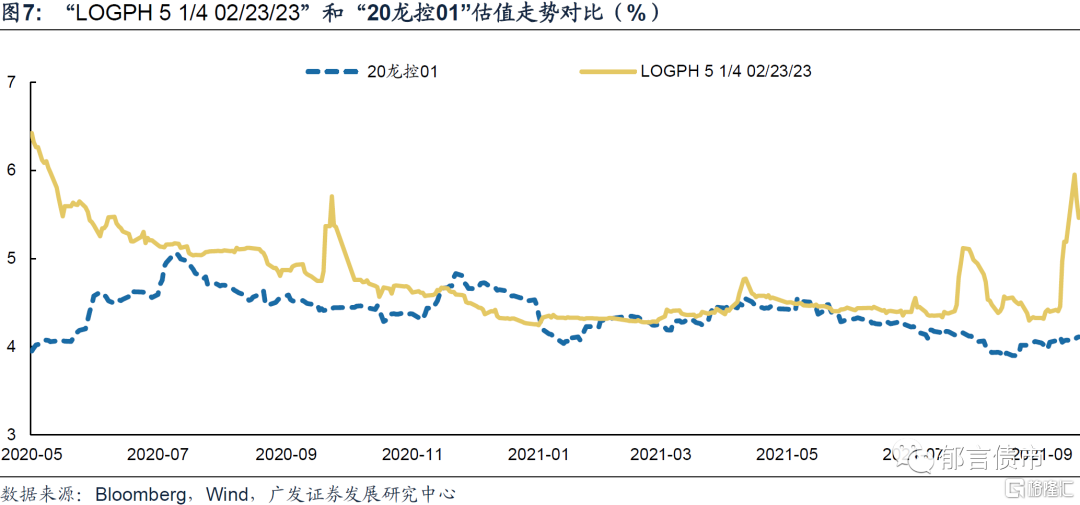

動態來看,部分基本面良好的房企出現超跌。2021年9月,受恆大危機事件以及多家房企被境外評級機構下調評級的影響,地產美元債出現暴跌,也拖累了一些基本面良好的房企。我們觀察剩餘期限相差較小的境內債和中資美元債估值走勢。

核心假設風險。信用風險超預期。

1

“南向通”開啟,中資美元債迎“活水”

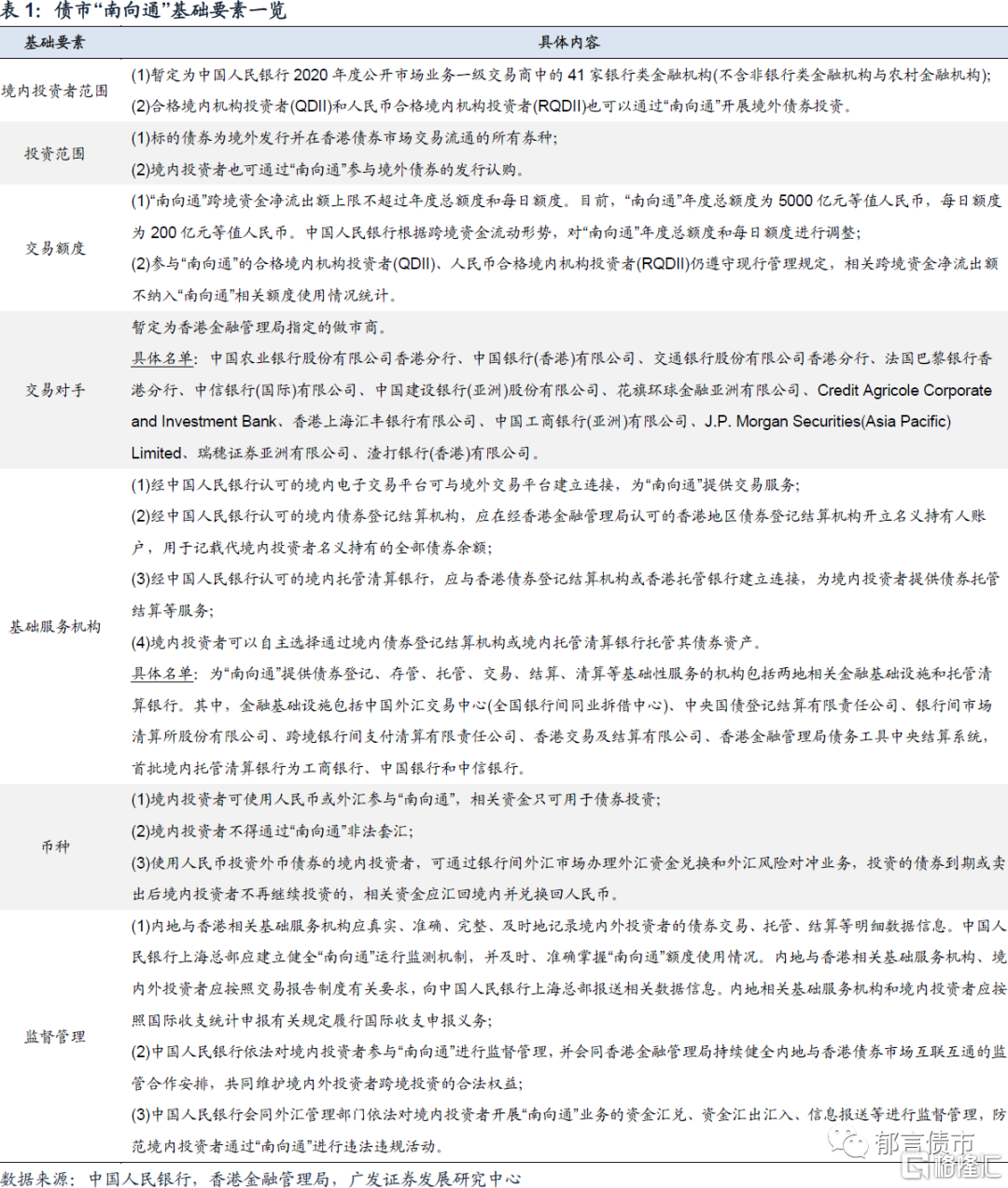

2021年9月,“南向通”從啟動到正式開通。9月15日,中國人民銀行、香港金融管理局發佈聯合公吿,同意開展香港與內地債券市場互聯互通南向合作(簡稱“南向通”)。債券“南向通”,是指境內機構投資者,通過內地與香港基礎服務機構連接,投資於香港債券市場的機制安排;其實施額度限制,年度總額度為5000億元等值人民幣,每日額度為200億元等值人民幣,央行會根據實際情況進行微調。9月24日,備受矚目的“南向通”正式開通。根據央行披露,“南向通”首個交易日,共有40餘家內地機構投資者與11家香港做市商達成了150餘筆債券交易,成交金額約合人民幣40億元,涵蓋香港市場的主要債券品種。

在此之前,境內投資者主要通過合格境內機構投資者(QDII)、人民幣合格境內機構投資者(RQDII)兩個渠道投資香港債券市場,此次“南向通”的開通拓展了新的投資渠道,為香港債券市場,尤其是中資美元債市場注入源頭活水。

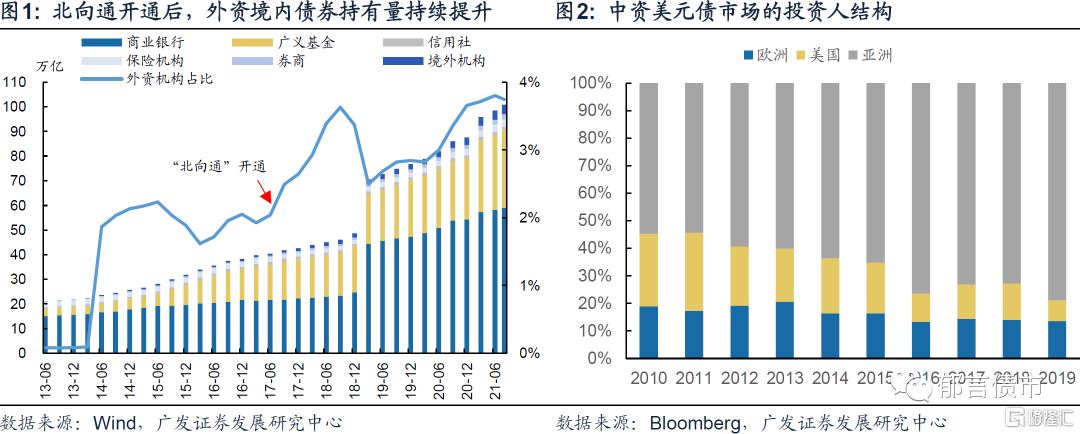

“北向通”開通後,外資持有境內債體量快速增長。2017年7月,中國人民銀行與香港金融管理局曾聯合各部門共同推出了“北向通”,促進境外投資者投資內地銀行間債券市場。根據央行9月15日答記者問中的披露,“北向通”開通前,境外投資者持有我國債券約為8500億元人民幣。目前這一規模已經達到3.8萬億元人民幣(佔全市場比重3.74%)。其中,“北向通”的境外投資者持債規模約1.1萬億元人民幣,成為外資投資境內債券市場的重要渠道。

南下資金將是中期內中資美元債市場的主力增量,有望填補市場“窪地”。截至9月24日,中資美元債市場存量餘額9145億美元,以1:6.46的匯率計算合計人民幣59077億元。考慮到目前“南向通”的安排是年均5000億元體量的潛在流入水平,預計境內南下資金將成為中資美元債市場中期內重要的增量資金。

2

哪些主體的中資美元債較境內債有溢價

“南向通”開通,中資美元債將成為最受關注品種。“南向通”標的債券為境外發行並在香港債券市場交易流通的所有券種,主要包括離岸人民幣債券、離岸港幣債券和中資外幣債券。目前,離岸人民幣債券規模在2500億元左右,離岸港幣債券規模在2500億港元左右,二者均以政府債、金融債為主,具有低風險、低收益特徵,由於其收益率普遍比境內低,對境內投資者的吸引力相對有限。中資外幣債券以中資美元債為主,目前存量規模達9145億美元,市場規模明顯大於前兩者。中資美元債發行人以金融、地產、城投和境外上市中資企業為主,分為投資級和投機級(即高收益),高收益債較境內存在一定的溢價,因此對境內投資者的吸引力也強於前兩者。

“南向通”鏈接境內外市場,有助於縮小同類主體債券價差,尤其是高收益的地產和城投主體。“南向通”的交易額度相對較大,且投資者可以通過人民幣換匯的方式進行投資,將提高境內投資者在中資美元債市場的參與度。相比境外投資者,境內投資者對國內主體基本面的瞭解程度更高,對信用風險定價可能更趨合理,有助於同一主體境內外債券價差的收斂。我們主要關注目前中資美元債市場哪些主體存在明顯溢價,可能將吸引境內投資者,隨着“南向通”推進,價格進行一定糾偏。

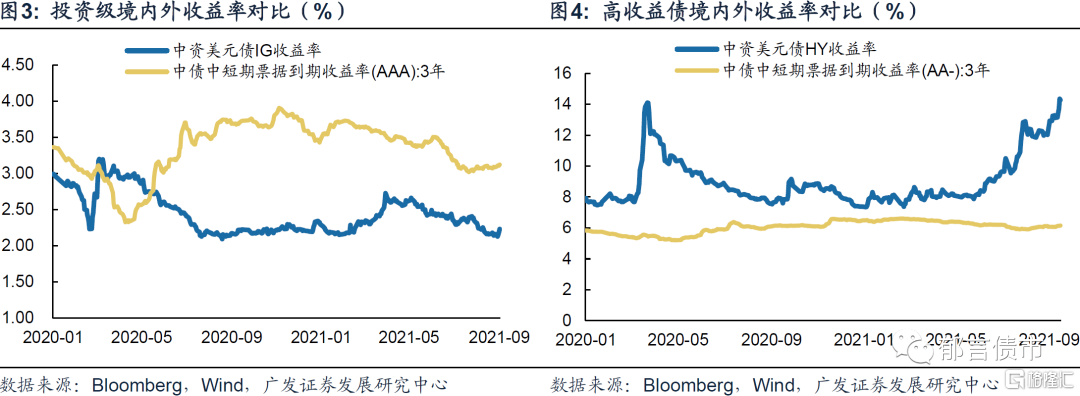

中資美元債投資級的收益率普遍低於境內債,而高收益債較境內債有明顯溢價。對於中資美元債,我們觀察彭博中資美元債投資級(IG)和高收益債(HY)曲線,對於境內債,採用中短期票據到期收益率AAA:3Y代表投資級,採用中短期票據到期收益率AA-:3Y代表高收益,分別對比二者價差。截至2021年9月17日,境外投資級收益率水平整體低於境內3Y AAA 89bp;9月由於高收益市場暴跌,境外高收益債收益率水平整體高於境內3Y AA- 814bp,較8月末的591bp大幅走闊。

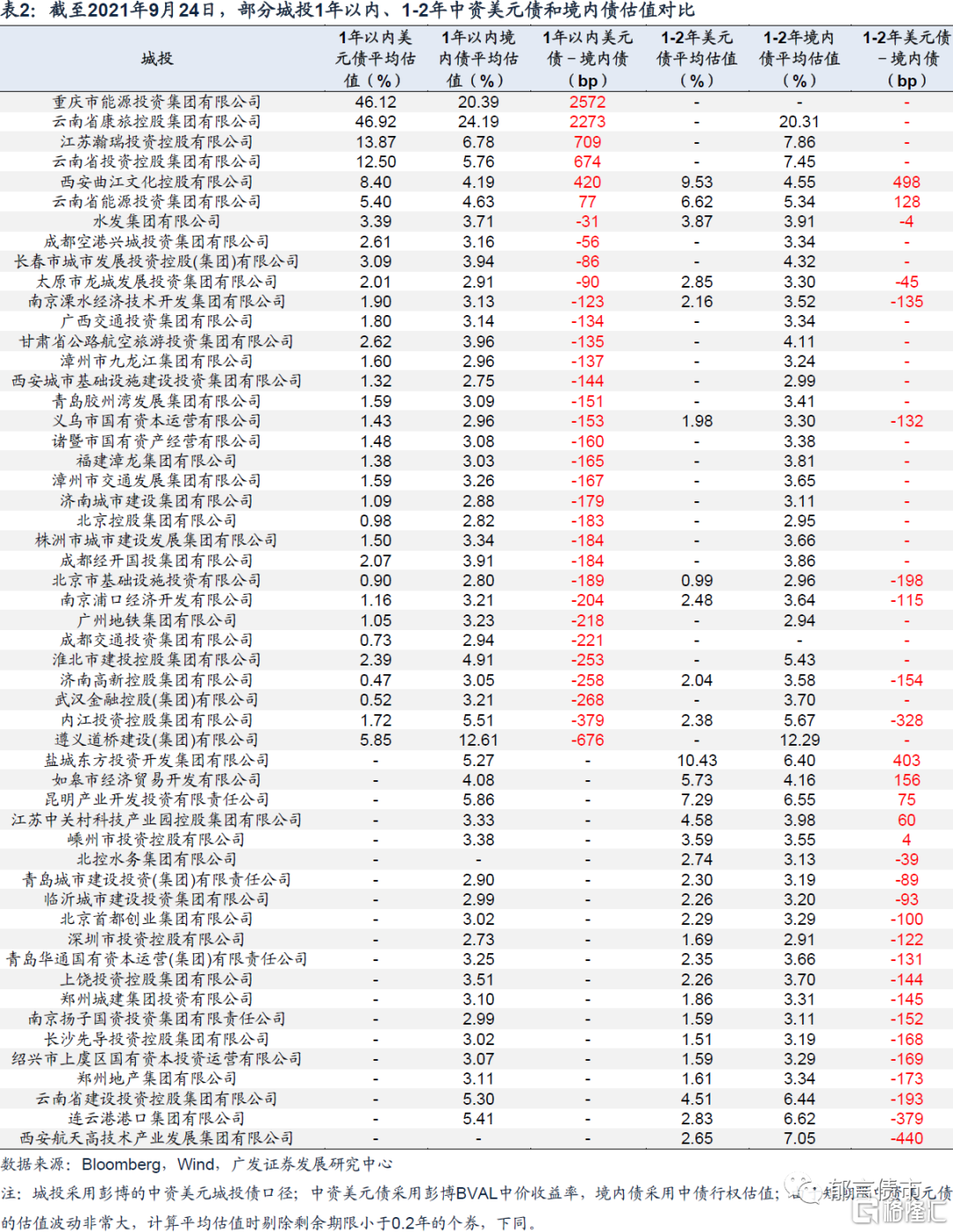

對比同一主體境內外債券的溢價水平,主要採用靜態估值對比和動態估值差變動兩種方式。境外金融債評級較高、風險較低,利率錨主要是美債收益率,因此收益率普遍低於境內;境外上市的中資企業大多在境內沒有發債。因此,我們着重關注城投和地產板塊,分別計算同一主體的中資美元債、境內債估值,重點關注中短期限債券,對比同一主體1年以內、1-2年中資美元債相比境內債的價差。

從結果來看,城投中資美元債收益率高於境內債的佔比相對較低,而房企中資美元債高於境內債的佔比較高。表2羅列了美元債餘額超過3億美元(不含3億美元),且1年以內或1-2年境內外債券有價差的城投(採用彭博的中資美元城投債口徑),美元債相比境內債有明顯溢價的主要包括雲南3家城投、重慶能源集團、江蘇瑞瀚投資、西安曲江文化等。表3羅列了1年以內或1-2年境內外債券有價差的房企,多數高收益房企的中資美元債收益率高於境內債,新力、花樣年、榮盛和恆大1年以內債券的價差超過9%。

動態來看,部分基本面良好的房企出現超跌。2021年9月,受恆大危機事件以及多家房企被境外評級機構下調評級的影響,地產美元債出現暴跌,不僅是債務壓力較大的房企,也拖累了一些基本面良好的房企,這部分房企一定程度上出現超跌。

風險提示:

信用風險超預期。