作者 | 明野、飛鼠溪

數據支持 | 勾股大數據(www.gogudata.com)

大家好,我是明野!

還有一天就國慶了,大家的心思還在工作上麼?

就像之前説的,國慶前沒什麼機會,今天南向港股通關了,北向滬深股通還開着,但是北向資金流出了2.67億。美國國債收益率也起來了,之前每次起來基本都伴隨着市場短期的波動,市場也形成了條件反射,昨天美股都崩了。不過我們也不用急,國慶也剛好看看海外市場怎麼表現,也可能藴含着成長和白馬風格的切換。

今天主要給大家分析一個行業,這個行業已經回調了大約40%多,具有一定的研究價值,甚至藴含着抄底價值。

清潔電器這個行業,這個領域做的公司很多,但就主營業務講,主要兩家上市公司,科沃斯和石頭科技,最高下來,分別跌來近40%和50%。

會跌這麼多,跟許多領域一樣,增速放緩甚至下降疊加高估值下的雙殺行情。那麼這個領域未來到底怎麼看呢?

1、為什麼我認為國內清潔電器更有可為?

清潔電器包括掃地機,洗地機,吸塵器等電器。一般大家提科沃斯,提石頭科技,想到的是掃地機,所以就把它們全當掃地機器人來看。其實它們不只做掃地機,掃地機最出名,這主要的原因,可能是因為掃地機是最接近徹底解放人的雙手。

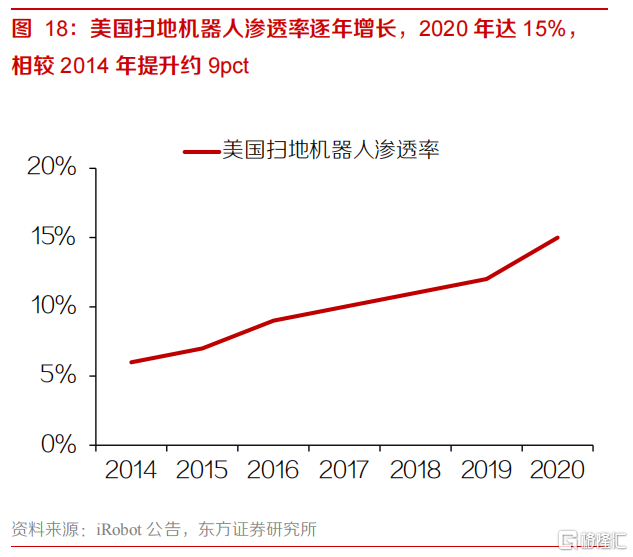

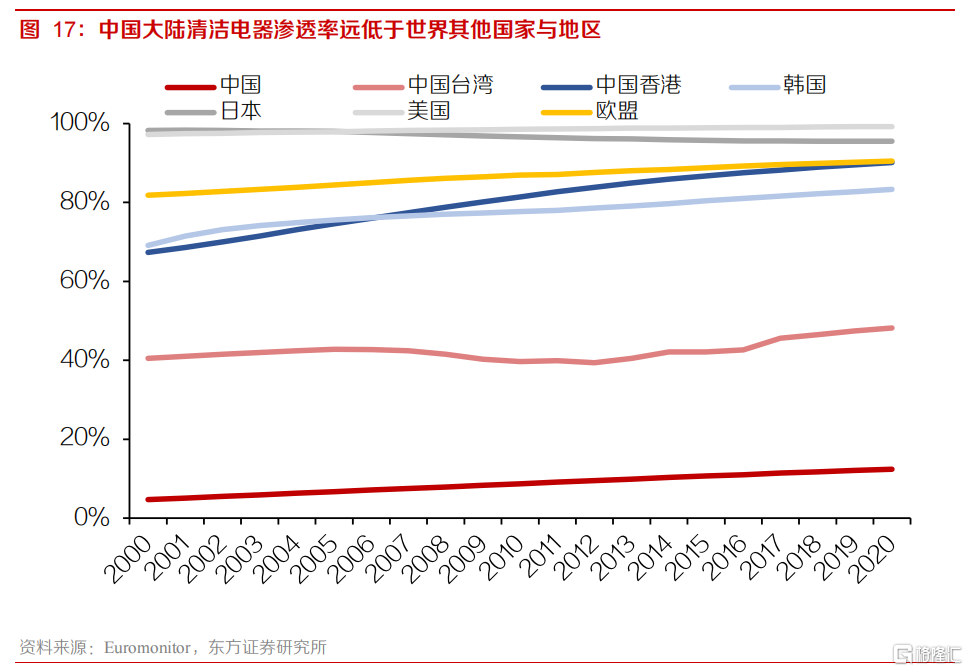

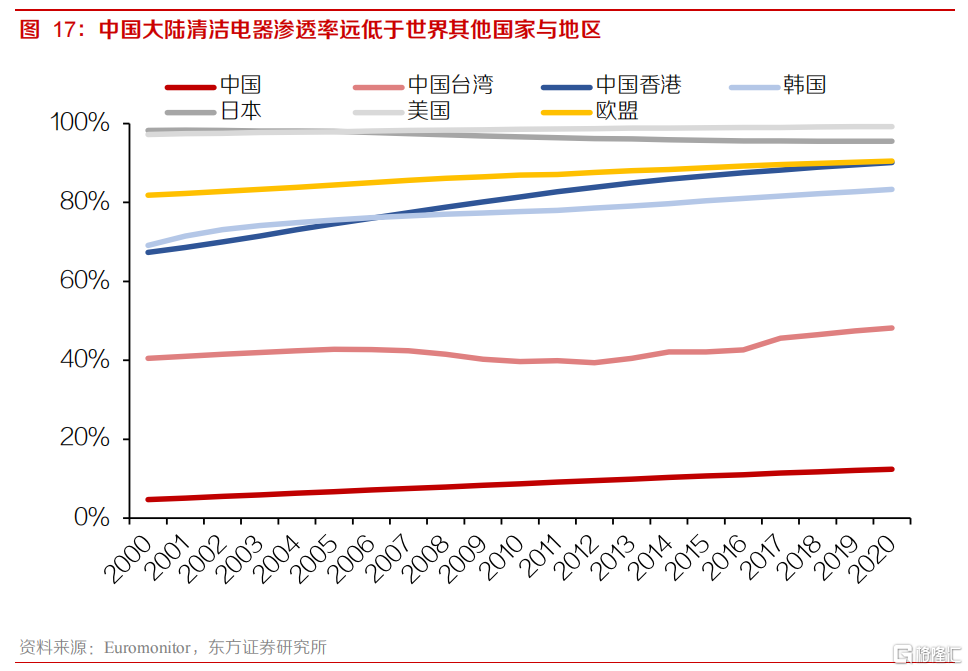

我們就從掃地機講起。我們講國內某個產品的未來時,如果不是本土原創,一般喜歡跟歐美日去對標。比如掃地機,當前國內的滲透率大概在4.5%左右,我們肯定關心美國的滲透率是多少,這樣算給國內一個指引。

不幸的是,美國的數據不會給我們多少安慰。

全球第一款掃地機是2001年Electtrolux推出的Trilobite,價格高達1700美元/台。2002年美國機器人公司iRobot推出了基於隨機算法的掃地機器人Roomba Origin系列,售價僅160美元/台,遠低於競品,因而得已迅速佔領市場,成為全球最大的掃地機公司。

但是,儘管美國2002年開始推廣掃地機,但走到現在,也過去近20年了,滲透率也只有15%。

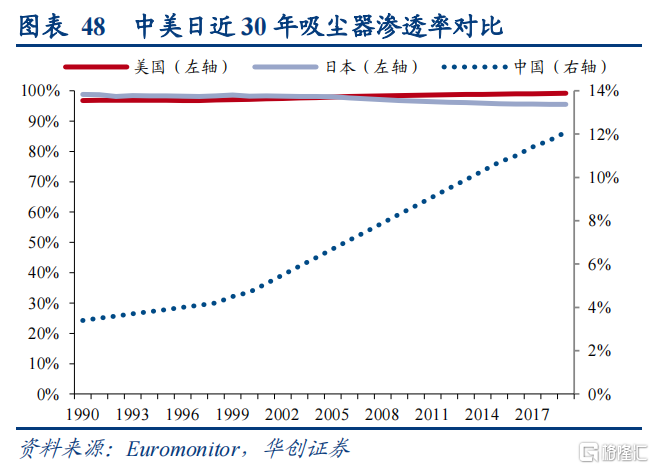

這比起吸塵器在美國的滲透率和滲透速度,不可同日而語。1920年-1930年,10年時間,吸塵器在美國的滲透率由10%提升到了30%。

看到這裏,大家可能對掃地機在國內的發展會有些泄氣,但我們要弄清掃地機在美國滲透慢的原因。

我個人看來,有兩個原因。

一個原因是技術原因,因為早期的掃地機,無論是導航,還是避障,還是清潔技術都存在缺陷,掃地機器人既智障,又清潔能力差。隨着技術問題的解決,可以看到,這幾年,美國的掃地機滲透率有加快的跡象。

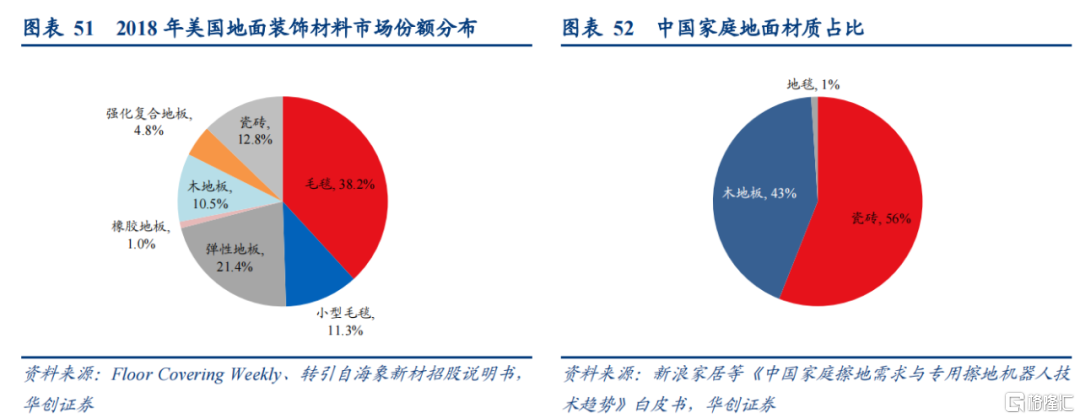

第二個原因,我覺得重要性不亞於第一個原因,它跟美國的地板結構有關,美國的地板結構以毛毯為主,儘管自2007年以來,毛毯結構的地板有所下降,但到2018年,仍然佔了半壁江山。毛毯為主的地板結構,容易吸附塵埃,這導致美國家庭的清潔需求核心點是吸塵,而吸塵,其實吸塵器已經算是一個半自動化,解放人力的機器了。

美國的吸塵器保有量非常高,2018年的數據,每百户家庭保有量是150台。吸塵器的存在大大減弱了美國人替換智障的掃地機器人的意願。這個意願也阻礙了技術在這方面的摸索。

但是,在國內,是不一樣的。因為國內的地板結構以瓷磚為主,瓷磚容易揚塵,所以國內清潔需求的核心點不是吸塵,而是拖地。

一個有趣的數據,國內吸塵器其實1990年就有3.4%的滲透率,但到2018年,國內也僅12%的滲透率,無論是滲透程度還是滲透速度,都不怎麼樣。這很難用國內收入水平不行來解釋,更可能的原因就是地板結構,國內的核心需求在拖地,而不是吸塵。

放到拖地上來看,國內目前基本上是人工,或者自己動手,或者請人,相比歐美日清潔家務的“機械化”,國內機械化太低了。

但這個機械化的需求是實實在在的,拖過地的人都知道!

這也是為什麼我認為掃地機在國內的需求會遠超歐美日韓,因為它們的家務已經實現了很大程度的機械化,而國內才剛起步。

2、核心是解決需求

既然需求是實實在在的,那麼對這個領域的企業來説,就是能不能解決需求。

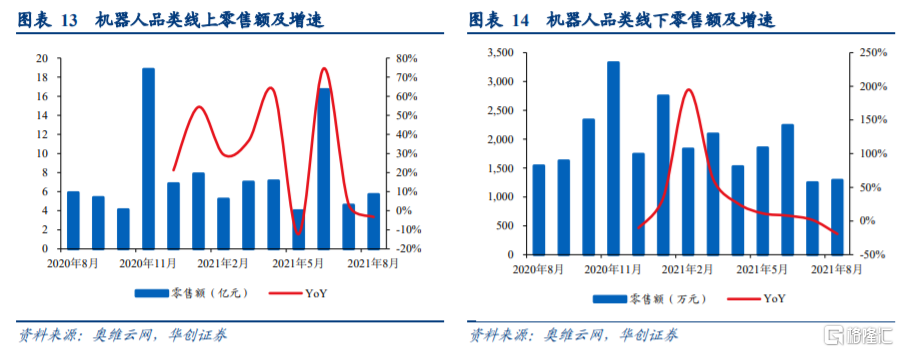

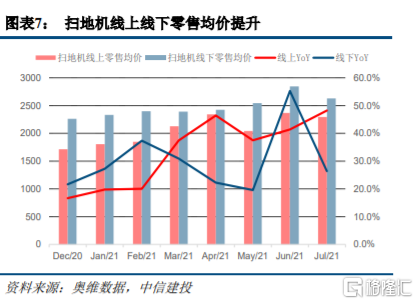

前不久出了8月清潔電器的數據,可能大家一看,第一反應是,糟糕,掃地機器都下降了,8月線上零售額5.7億,同比下降-3.3%。這是不是掃地機的需求被證偽了呢?

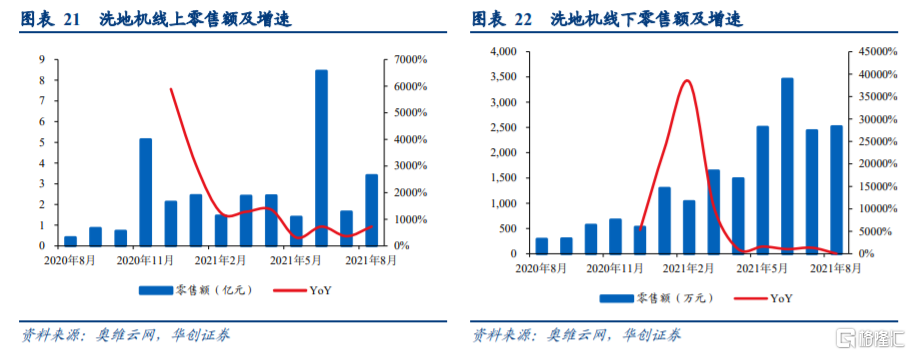

我個人覺得,不是。我們看另一個數據,洗地機,8月洗地機線上零售額3.4億,同比增長729%,行業繼續維持快速發展勢頭。

為什麼洗地機繼續高增,但掃地機卻沒有呢?

問題還是出在需求上。拖過地的人知道,拖地有兩個麻煩,一個是前期的拖地,一個是後期的洗抹布。

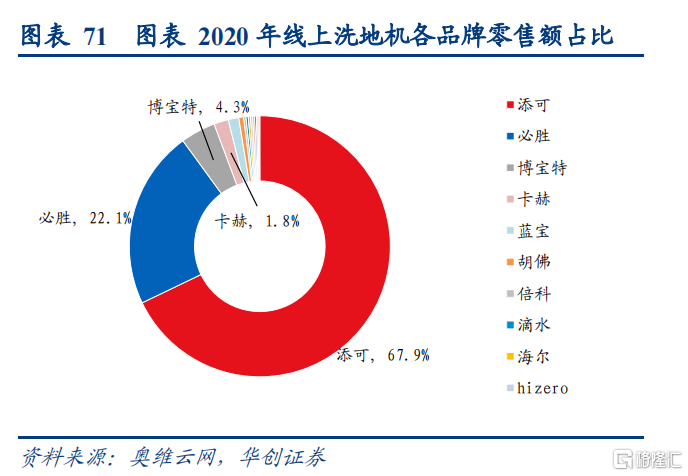

洗地機在2020年可以説是大放異彩,這個的領軍企業就是科沃斯。科沃斯2020 年發佈智能洗地機芙萬(Floor One),放在添可品牌下。2020 添可品牌收入達 12.59 億元,同比增長 361.64%,佔公司總收入比重達 17.41%。沒有洗地機業績的放量,科沃斯想在2020年實現高增,是非常難的。

為什麼洗地機會爆發?

疫情因素固然重要,大家居家時間變長,刺激了清潔需求,但更重要的是洗地機加入了自清潔模塊,從而省了洗拖布的麻煩,大大便捷了拖地。

我們再看掃地機,掃地機有單掃,單拖,掃拖一體模式,但在2021年前,多數掃地機,無論哪種,人還是要做件事,洗拖布。同時,在導航和避障上,掃地機當然還是比不上人工推動的洗地機。就舉個例子,一位朋友的。

在掃地機器人還沒有那麼好用下,那麼半自動化的洗地機就成了更好的替代品,這就類似美國家庭的吸塵器。

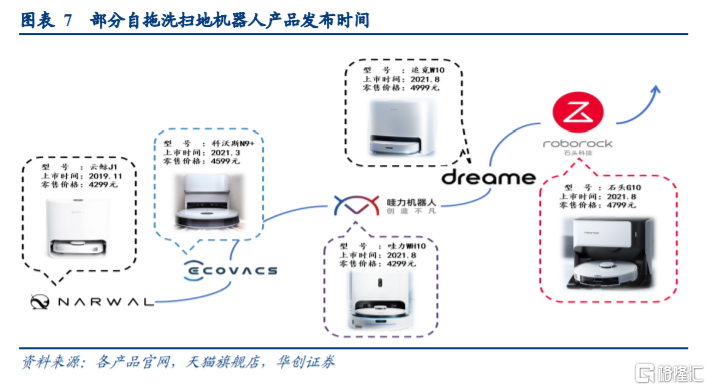

2019年11月,雲鯨推出了J1,是首款帶自清潔功能的掃地機器人,一般大家簡稱自拖洗掃地機器人,2020年雙十一銷量突破6.5萬台。作為開山之作,J1有許多不足,比如掃拖分離,需要人工干預裝上拖布,吸附力比競品也偏低,掃地能力弱。

在雲鯨2020年雙十一表現優異後,2021年3月,科沃斯跟進,推出N9+,無需人工干預。上市首日N9+突破2萬台。

2020年8月25日,石頭科技發佈了自拖洗掃地機G10。

從這個推出時間看,掃地機的增速放緩甚至下滑,更多是產品問題,而不是需求問題。洗地機繼續高增,表明對清潔電器的需求依然是非常強勁的。

正如上面提到的,國內的清潔電器滲透率還很低,清潔類家務的“機械化”才剛剛起步,前景非常廣闊。我一點也不懷疑,日後洗地機或者掃地機,會走進千家萬户,就像美國的吸塵器那樣普及。

3、產品迭代能力

從前面的分析,我們也可以看到,在清潔電器這個領域,還遠沒到談所謂護城河的時候。

這個領域既非渠道為王,主要渠道是在線上,線上是沒什麼壁壘的,也非品牌為王,消費者追求的是實用需求,好不好用才是王道。同時產品,尤其是掃地機,很難説已經到了最終形態的時候。它還處在技術推動產品變得更好用,從而推動普及率提升的階段。

從平均成交價的變化,也可以看到,消費者不介意為性能更好的產品支付更高的價格。

由此可見,清潔電器目前所處的階段是非常注重產品迭代能力的。前景再廣闊,但是你的產品已經不是下一代產品了,那也是要被淘汰的,這類似手機。當年諾基亞不可不謂強大,但產品沒跟上,崩塌起來是非常快的。

無論是國內,還是國外,清潔電器的行業格局還十分不穩定,投資人更應該關注的是企業的產品迭代能力。

目前來講,就我個人看法,我覺得科沃斯的產品迭代能力明顯強於石頭科技。

舉兩個例子。

一個是洗地機,2020年科沃斯推出洗地機芙萬大賣,但石頭科技沒能跟進,它自己2019年推出了米家手持無線吸塵器,2020年營收下滑了54%。推吸塵品明顯欠缺對國內清潔家務核心訴求的洞察。

二是自拖洗掃地機。2020年雙11雲鯨放量後,2021年3月科沃斯跟進,趕上618,而石頭科技2021年8月25日才推出G10。

當然,當前的領先,並不代表可以一直維持。總而言之,這個領域投資的時候,需要注重企業的產品迭代能力,能否洞悉消費者需求,能否向着越來越解釋人的雙手方向前進。

另外,就全球來講,我覺得在掃地機上,國內的產品迭代能力,會弔打iRobot這個當下老大。

其中原因,正如我前面講的,國內對掃地機的需求,會超過歐美,國內當前對清潔家務的機械化訴求是最強的,有需求,就會有供給。為什麼全球許多新的消費產品誕生於美國?核心原因是它是一個需求推動的經濟體,美國GDP結構裏,需求佔比重近70%。

類似的,在清潔電器這塊,國內的需求訴求要強烈得多。在強勁需求的推動下,目前中國市場掃地機產品進化速度最快,誕生了200多個掃地機品牌。iRobot的掃地機與國內相比,其一功能上比較單一,其二技術上也已經不領先,目前iRobot還多是採用視覺導航技術,其精準度不如激光導航。

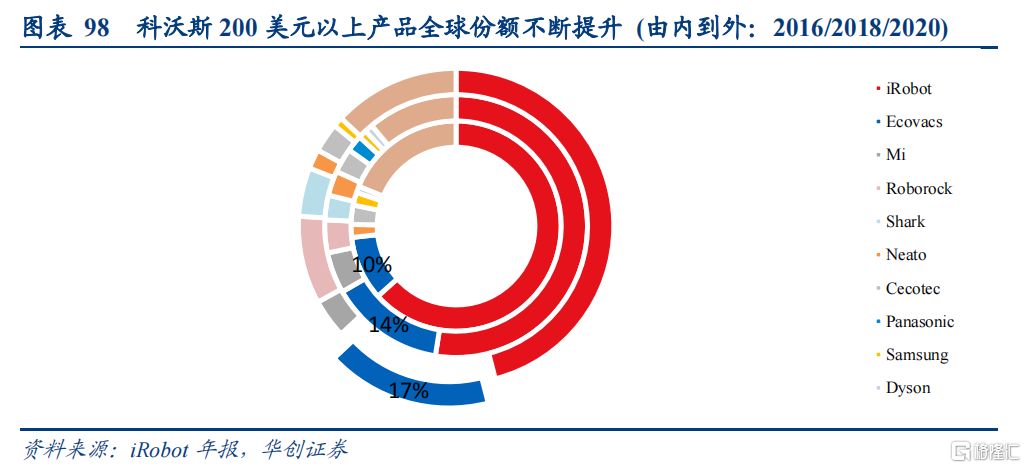

根據 iRobot 官網數據,2020 年全球掃地 機器人市場仍然呈現iRobot 一家獨大的局面,200 美元以上產品中 iRobot 佔比為 46%,但較 16 年下降 18pct,份額優勢有所收縮。

以科沃斯、石頭、小米為代表的國產品牌全球份額不斷提升,其中科沃斯作為國產品牌龍頭,2020 全球份額達 17%,較 2016 年高 7pct,與 iRobot 差距進一步縮小。

還有一點要注意的是,美國毛毯地板的佔比在下降,由2007年的64%下降到2018年的49%。這是否會導致未來美國家庭也增加對拖地的需求?如果有這一轉變,那麼明顯的,國內的產品力競爭更強。

由此可見,國內掃地機品牌不僅在國內大有可為,在國際上也必然可以一戰。

結語

儘管掃地機的增速有所放緩,從而帶動相關公司殺估值的發生,但我們認為,這個領域的大方向沒有變化。相比歐美日各國,我國清潔電器的滲透率還非常低,國內清潔類家務的“機械化”是大勢所趨。

這個領域目前還處在產品不斷迭代升級從而推動普及率提升的階段,還不到講完全講性價比的時候。我們認為,該階段,投資人更應該關注產品迭代能力強的公司,並需要時刻關注公司的產品創新力。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。