本文來自格隆匯專欄:吳曉波

最近,恆大的債務危機越演越烈。

購買恆大財富理財的人身處火場不知能否順利逃生,而美元債方面也是岌岌可危。

據路透社報道:

歐洲最大的資產管理公司東方匯理是恆大國際債券的最大買家,在恆大2025年6月到期的6.25億美元債券中,東方匯理持有近9300萬美元。

瑞銀資產管理是這檔債券的第二大持有人,持有8500萬美元,也是恆大債券第二大買家。

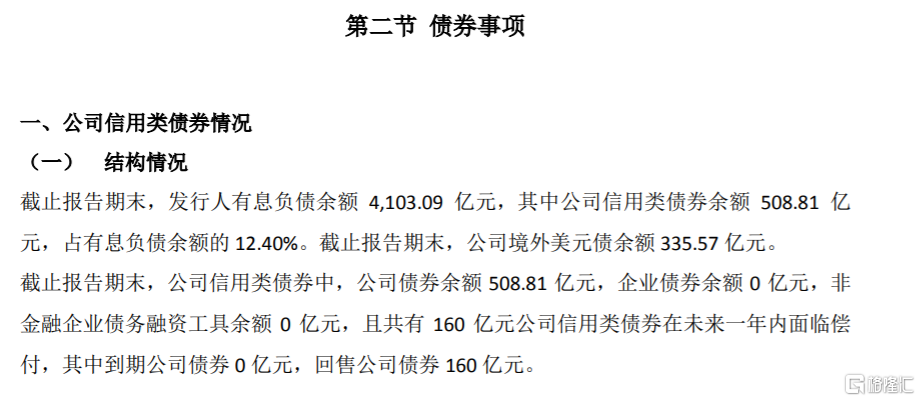

境內投資者也不安心,擔心火勢最終蔓延到自己身上——截至今年上半年,恆大在境內發行的債券餘額為508億元,會不會導致債券基金暴跌?

圖源:恆大地產集團有限公司債券半年度報吿

1

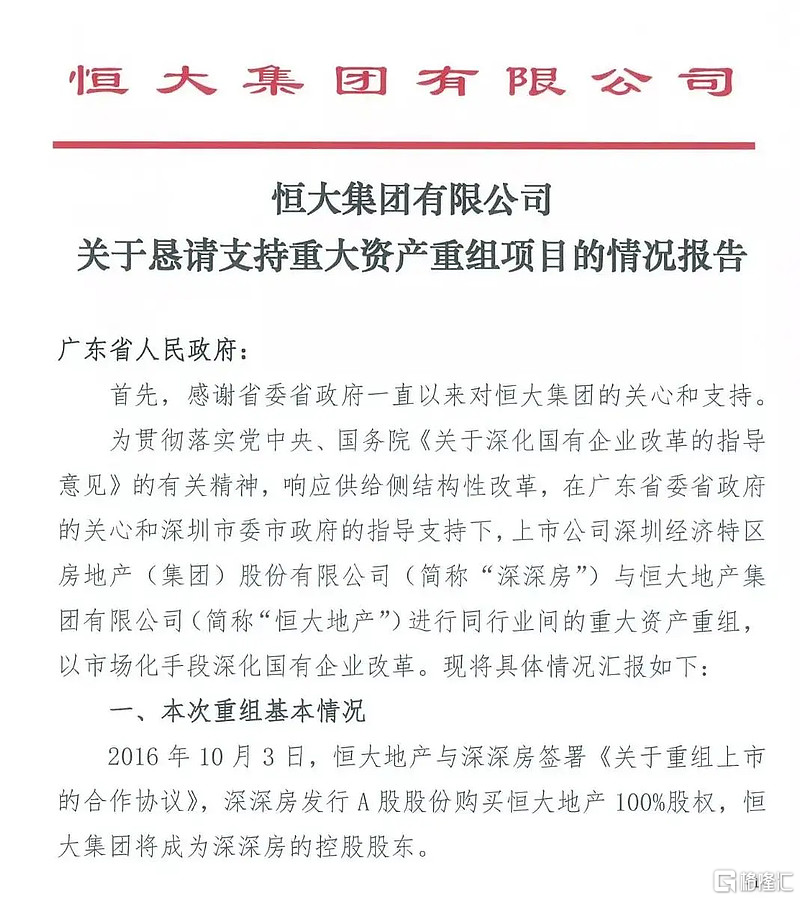

2020年9月24日,一份關於恆大集團懇請廣東省政府支持其與深深房完成資產重組、在A股上市的報吿在網上流傳,恆大的債務問題首次得到外界關注。

圖源:網絡

恆大在報吿中稱,如果不能按時完成重組,將導致自身現金流斷裂、引發恆大集團在相關銀行、信託、基金等金融機構及債券市場的交叉違約、影響上下游企業經營等等。

當日晚間,恆大對報吿的內容予以否認,並進行嚴正闢謠,但市場已嗅出風險,恆大發行的債券先跌為敬。

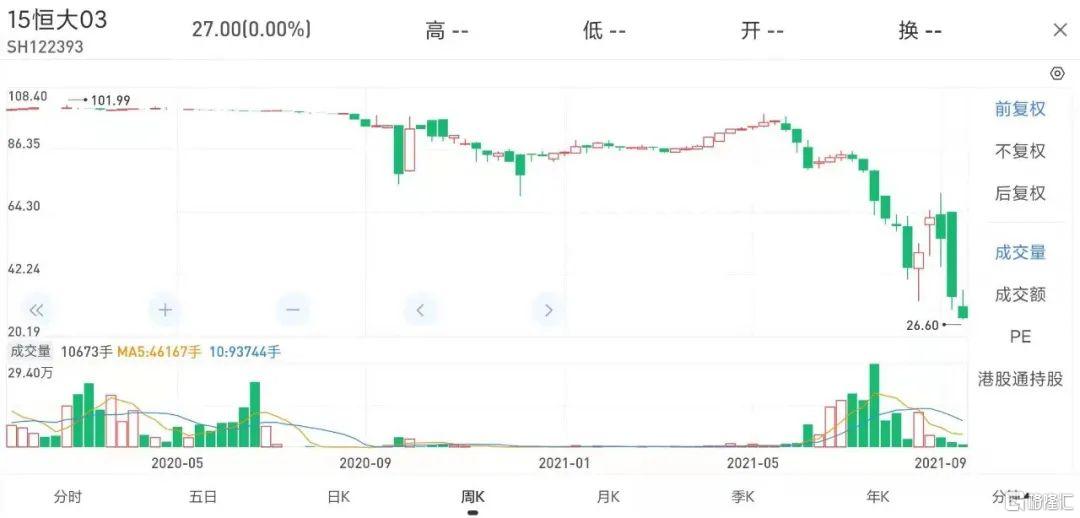

9月25日,“15恆大03”下跌17%,“19恆大01”下跌21%,“19恆大02”的跌幅更是達到30%,其餘幾隻債券也大幅下跌。

圖源:雪球網

恆大發的債跌了,自然得有人買單。

根據基金2020年半年報數據,有3只純債基金重倉持有恆大債券。

*恆大債券未出現在前5大持倉的基金,無法統計。

其中,“民生加銀平穩添利”的恆大債券持倉佔比為7.39%,9月25日基金淨值受拖累,下跌了2.16%;

“民生加銀鑫享”的恆大債券持倉佔比4.26%,基金淨值下跌了1.41%,而持倉佔比9.28%的“寶盈聚豐兩年定開”還逆市微漲0.11%。

那麼,這些債券基金後續的表現如何呢?

以“民生加銀鑫享”這隻曾經的支付寶金選基金為例,截至今年一季度,仍然持有恆大債券,佔比8.5%,直到二季度才減倉。

圖源:天天基金網

近一年來,圍繞恆大集團的消息滿天飛:傳恆大汽車將登陸科創板,恆大物業在港股分拆上市,1300億戰略投資資金債轉股,廣發銀行申請凍結恆大資產……

恆大發行的債券價格隨之起起伏伏,從70多元升至90多元,最後一路下滑至30元以下。

圖源:雪球網

基金淨值的表現則好得多,波動幅度在5%以內。這還是基金持倉較為集中的結果,如果分散些,淨值波動將會更小。

相比之下,債券基金其實還蠻安穩的,原因特別簡單,就是分散投資能降低風險。當然,“民生加銀鑫享”能在今年二季度搶在恆大債券價格暴跌前賣出,絕對是神來之筆。

“民生加銀鑫享”的淨值走勢

2

歷史上,像恆大這樣出現債務危機從而引發債券基金淨值波動的情況並不少。

比如,2020年我們就見證了海航集團(航空)、永煤控股(千億煤炭國企)、紫光集團(清華系芯片公司)、華晨汽車集團(汽車)的債券違約。

“華商雙債豐利”基金連踩兩雷,重倉了上海華信集團(能源)和海航集團的債券,全年下跌25.5%。

圖源:天天基金網

重倉持有永煤控股相關債券的“華泰紫金豐利中短債”,基金淨值一個月下跌15%。

圖源:天天基金網

對於債券基金來説,重倉踩到一顆雷,至少一年的辛苦都白忙了。

歸根到底,這與債券的特性有關。

債券的收益是有限的,到期只能獲取固定的利息。比如恆大的債券“20恆大01”每年給的利率只有6.98%。

在爆雷之前,恆大是那個全國性地產龍頭,坐擁AAA級評級,債券交易價格圍繞100元上下波動,每年支付6.98元的利息。

而一旦企業經營出現惡化,恆大就變成一艘到處漏水的破船,朝不保夕。債券價格可以從100元跌至30元,20元甚至更低,風險收益不成正比。

1只100元的債券跌到20元,要想基金的淨值不變,需要80只99元的債券漲到100元。

所以,分散投資是非常有必要的。如果某隻債券基金的持倉不夠分散,那麼,我們需要購買多隻債券基金,人為進行分散。

*最好分散買不同基金公司發行的債基,因為同一家公司的研究結果會由多隻基金共享,所以同一家公司的基金往往會一起踩雷。

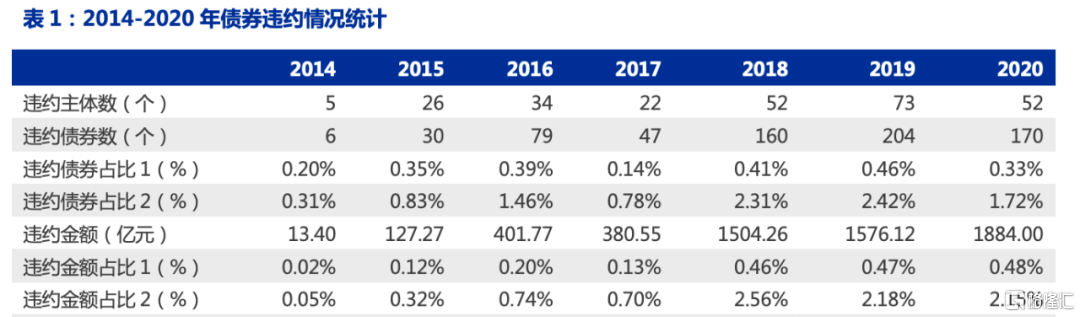

如果從整個市場的角度看,2020年信用債違約金額達到1884億元,與當年到期的所有8.76萬億信用債對比,違約率僅為2.15%,並不高。

2019年的違約率為2.18%,2018年是信用債違約率最高的一年,達到2.56%。

數據來源:申萬宏源債券;

債券違約率計算方法:當年違約的債券金額或數量除以當年到期的金額或數量;

口徑1是當年所有債券的到期情況,口徑2是當年僅信用債的到期情況。

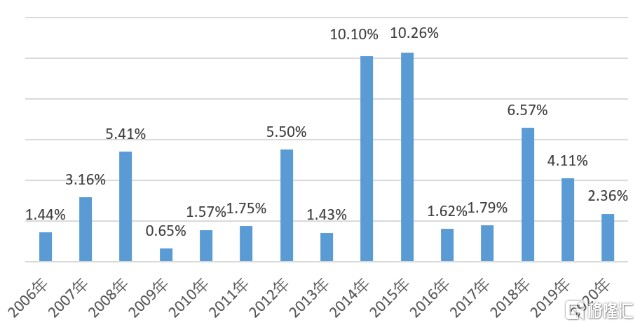

而根據銀河基金評價中心的數據,2020年純債基金的平均收益率為2.36%,總體表現依然穩健。從2006年到2020年,純債基金在這15年裏均取得正收益,歷史年化收益率為3.79%。

2006-2020年純債基金的收益率

3

隨着去槓桿政策的繼續推行,那些盈利能力弱、過度負債的企業仍然會出現債務違約,同樣還會殃及債券基金。

那麼,如果不幸買到踩雷的債基怎麼辦?

及時逃離火場,不要回頭。

基金只是代客理財,損失是自己的,踩雷要認。千萬不要猶豫,捨不得賣出甚至繼續加倉。

債券什麼時候能兑付在時間上不確定。抄底買入,如果一年內還本付息,收益率可能達到幾倍;如果部分兑付,收益率就要打折扣了;如果過幾年才兑付,收益率會進一步下降。

當然,能避免踩雷是最好的。

我們在投資債券基金時應該儘量避開那些有踩雷歷史的債基,因為踩雷可能説明基金公司的研究、風控能力不足,下次依然會踩雷。

或者,你也可以“像養老金一樣投資”。作為老百姓的養老錢,除了要能增值,對保值的要求也很嚴格,絕對不能出現大的虧損。

而我們的一部分養老金,就委託給了知名基金公司進行管理。

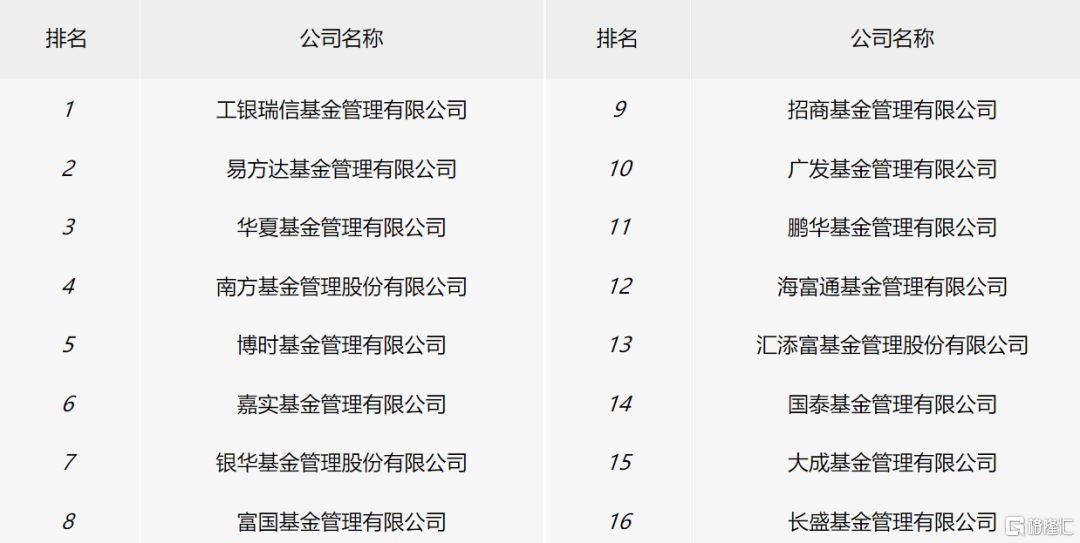

根據基金業協會的數據,截至今年二季度末,共有16家基金公司受委託進行養老金管理,其中工銀瑞信基金、易方達基金、華夏基金、南方基金、博時基金管理規模排名前五。

基金管理公司按養老金管理規模排名

圖源:基金業協會

這些基金公司能被養老金看上,在業績表現、風險管理等方面一定強過普通基金公司,相對更值得投資者信賴。