本文來自格隆匯專欄:興證宏觀王涵 ,作者:王涵 等

投資要點

7月以來,發改委提出要讓電價充分發揮市場決定價格作用,多地電價制度已有所調整。在之前的“碳中和”系列報告中,我們討論了“雙碳”行動對投資的影響和未來的展望。本篇報告是“碳中和”系列報告第三篇,主要聚焦中長期問題,探討“雙碳”行動可能會在價格層面帶來哪些影響,會如何影響通脹。

“雙碳”行動:從運動式“減碳”過渡到統籌有序推進狀態。

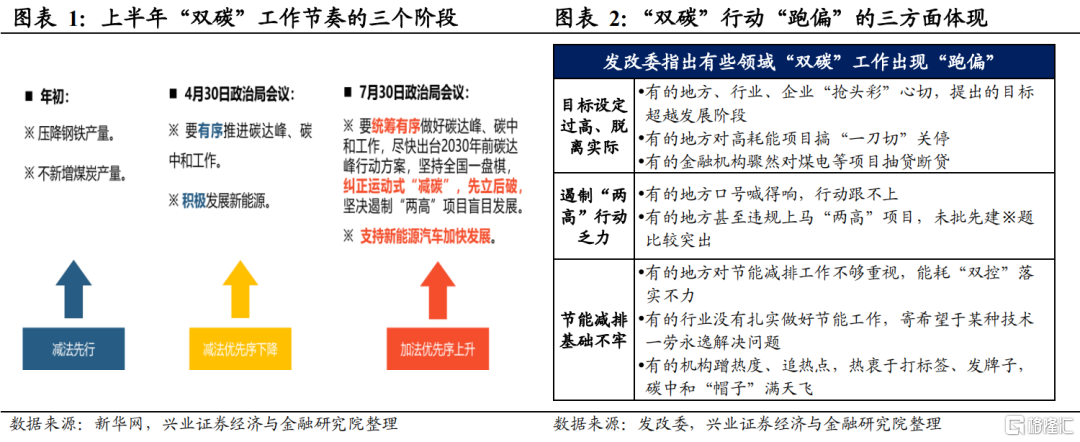

730政治局會議提出糾正運動式“減碳”,先立後破,“雙碳”政策邏輯發生轉變但並不意味着回退,後續“雙碳”工作將統籌有序推進。

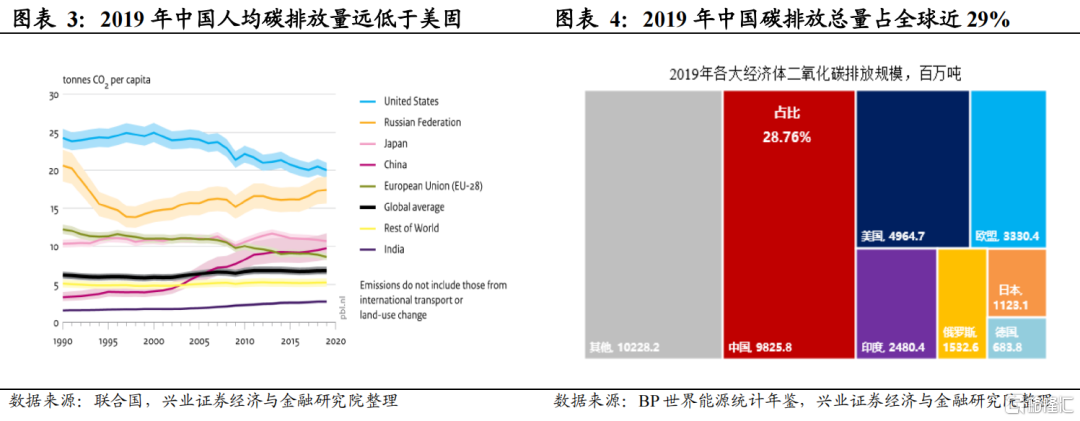

中國是全球最大排碳經濟體,實現“雙碳”目標任重而道遠,需要“久久爲功”,邁向“碳中和”過程中能源結構轉型是大勢所趨。

“雙碳”行動下,長期來看電價上漲或是大概率事件。

實現“雙碳”目標過程中,企業、居民需要逐漸承擔碳排放成本,或會影響電價上漲。

“雙碳”工作先立後破,能源轉型是大勢所趨,能源轉型成本的消納可能會帶來電價上漲壓力。

從煤電產業鏈來看,煤炭供求緊平衡格局下,“雙碳”行動也會影響煤炭價格上漲,推升發電企業成本,或會使電價有上漲壓力。

從上下遊行業層面看,上中遊行業生產使用的電力較多,受電價上漲影響較大。若電價上漲,上下遊行業之間可能面臨價格傳導風險。

大規模的碳投資可能也會形成價格上漲壓力。

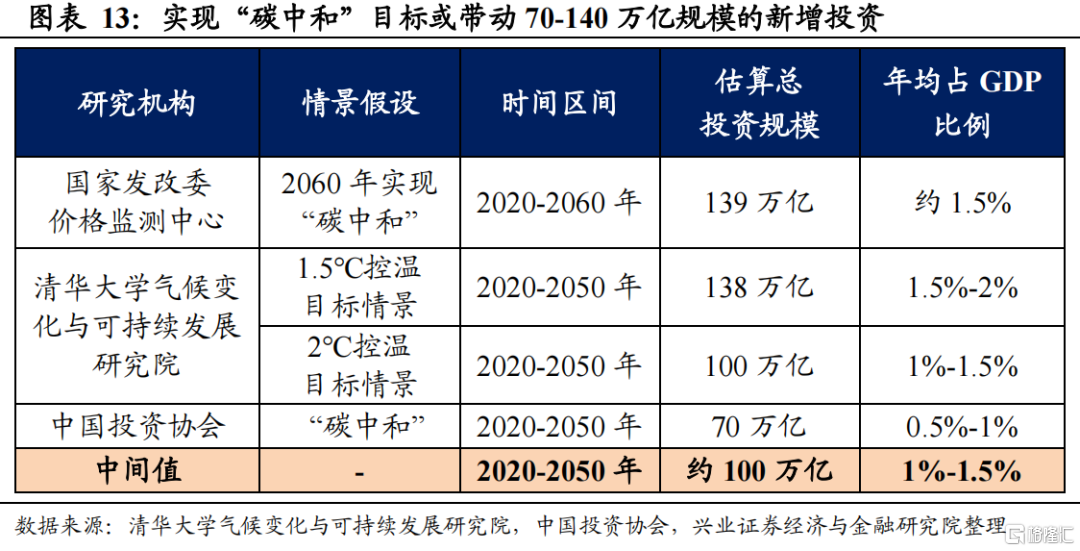

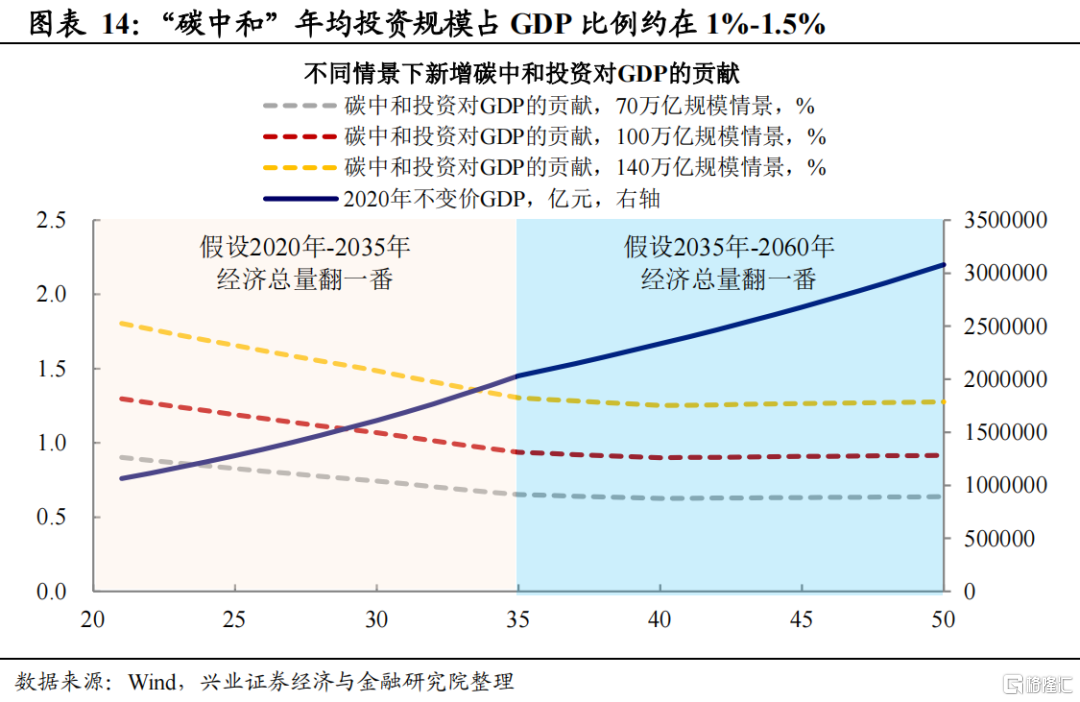

實現“雙碳”目標需要持續性的資金投入,估算顯示,中性情景下實現“雙碳”目標所需年均投資規模約佔GDP的1%-1.5%左右。

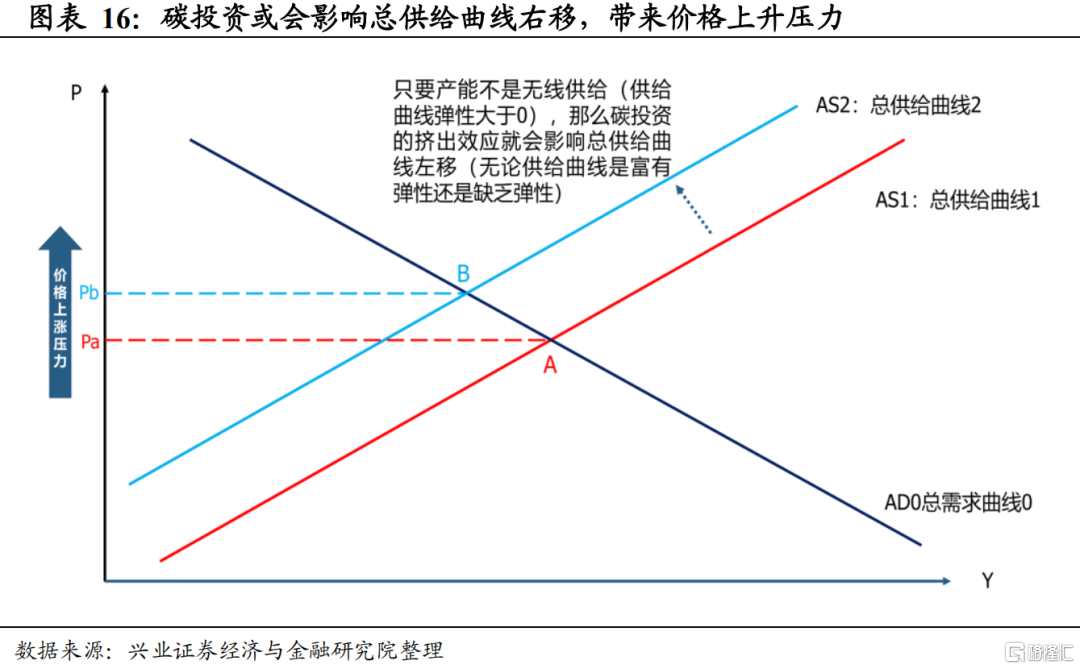

碳投資一方面需要持續性資金投入,有資金擠出效應,一方面短期難以形成清潔能源供給,或會影響總供給出現收縮,形成價格壓力。

長期看,“雙碳”行動對價格有上升壓力,或會影響長期通脹中樞上擡。

短期來看通脹上行壓力不大,且政策強調大宗商品“保供穩價”也將助力大宗商品價格企穩。

“雙碳”行動可能會在一個長的時間維度上對價格有上漲壓力,從而對長期通脹中樞有推升力量。

風險提示:長期通脹擡升風險。

正文

“雙碳”行動:

從“起跑衝刺”到“久久爲功”

政治局會議提出糾正運動式“減碳”,“雙碳”工作進入更加有序推進階段。2021年上半年,十四五”開局之際“雙碳”工作積極推進,但也存在“起跑衝刺”現象。730政治局會議提出糾正運動式“減碳”,先立後破,也意味着“雙碳”工作從“起跑衝刺”進入到“統籌有序”推進階段。

中國人均碳排放不高,但碳排放總量較大,“雙碳”目標任重道遠。2019年,中國人均碳排放量遠低於美國,但碳排放總量達到98.26億噸,佔全球比例爲28.76%,是全球最大的排碳經濟體,中國實現“碳中和”目標任重而道遠,是一個“久久爲功”的過程。

“雙碳”行動下,

長期來看電價上漲或是大概率事件

“雙碳”行動過程中,電價上漲長期來看可能是大概率事件。一方面,能源轉型過程中投資和成本的上升可能會引起電價上漲;另一方面,煤炭價格的走高也會推升發電成本。

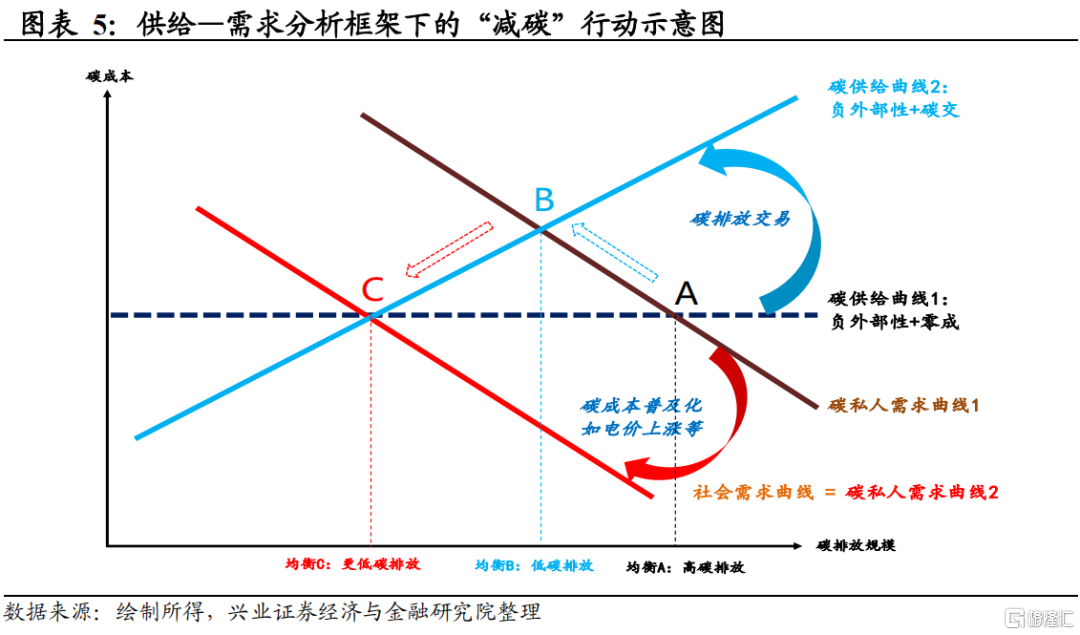

“雙碳”行動過程中,社會需要逐漸承擔碳排放成本或會影響電價上漲。從經濟學供給—需求分析框架看“減碳”行動,如下圖所示:(1)早期狀態——經濟活動主體不需要爲碳排放支付成本,碳排放有一條水平的供給曲線1和一條處於過度需求狀態的需求曲線1,最終均衡點A的碳排放規模較高。(2)近年狀態——碳配額和碳排放交易實施,碳排放供給曲線因爲供給端需要爲碳排放支付成本而恢復正常變爲供給曲線2,需求曲線不變,最終均衡點B的碳排放規模有所降低。(3)未來可能的路徑——社會需要逐漸承擔碳排放成本,需求端也需要進行成本分攤(如電價上漲),碳排放需求曲線因爲需求端需要爲碳排放支付成本而向右移動變爲需求曲線2,最終均衡點C的碳排放規模將進一步降低。

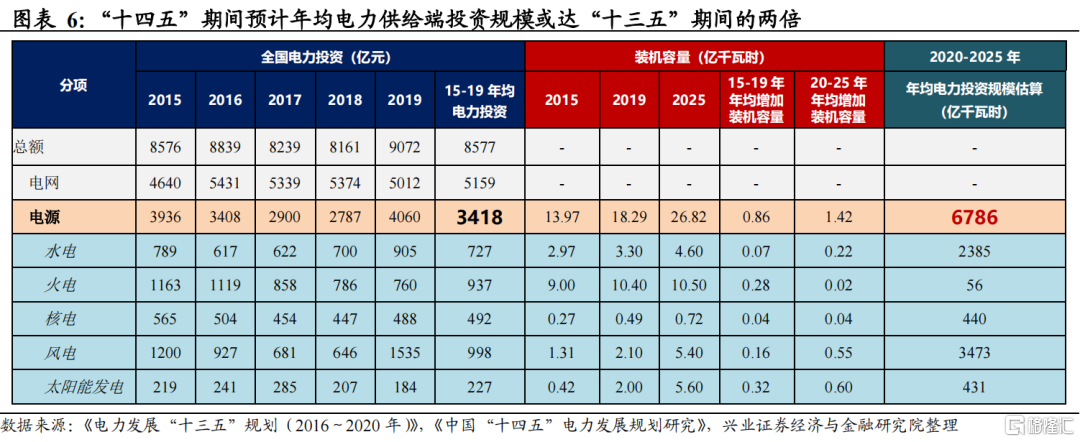

“雙碳”工作先立後破重要領域是能源轉型,成本消納或會引起電價上漲。隨着“雙碳”工作進入先立後破階段,能源結構轉型是重要領域。能源結構轉型需要付出一定的經濟成本。2020年9月,國家電網能源研究院院長張運洲也表示,新能源增加需要增加系統成本,新能源勢在必行,轉型也有代價。2020年12月,中國工程院院士劉吉臻也指出,高比例的新能源電力系統需付出經濟成本。此外,從“十四五”期間電力領域的發展轉型看,僅電力供給領域轉型所需的年均投資規模或將達到“十三五”期間的兩倍。能源結構轉型所需的大規模投資,可能會給電力企業帶來較大成本壓力,電價上漲相當於從收入和利潤端補貼電力企業,緩解電力企業投資壓力。

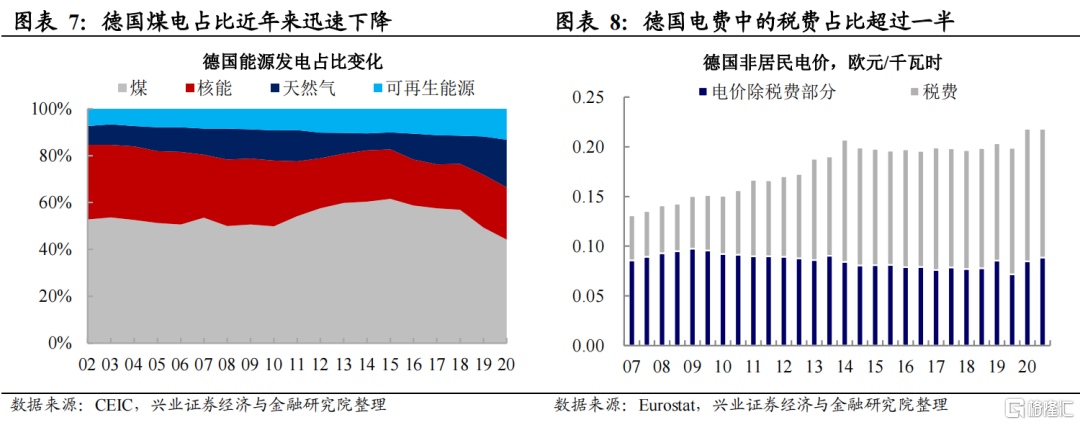

從國際經驗看,德國在能源結構轉型過程中電價經歷了上漲。德國早在1990年就提出了可再生能源補貼政策,進入新世紀以來又先後出臺了可再生能源發展相關的明細規定、綱要等。進入新世紀以來,德國可再生能源發電佔比持續上升,當前已經佔到總髮電比重的15%左右,近年來德國煤電佔比也出現明顯下降,已從2015年的61%下降到了2020年的44%,不到總發電量一半。在德國長達30年的能源結構轉型歷程中,電價也一路上漲,其中相關稅費上漲是主要驅動,而稅費主要部分是“可再生能源附加費”。

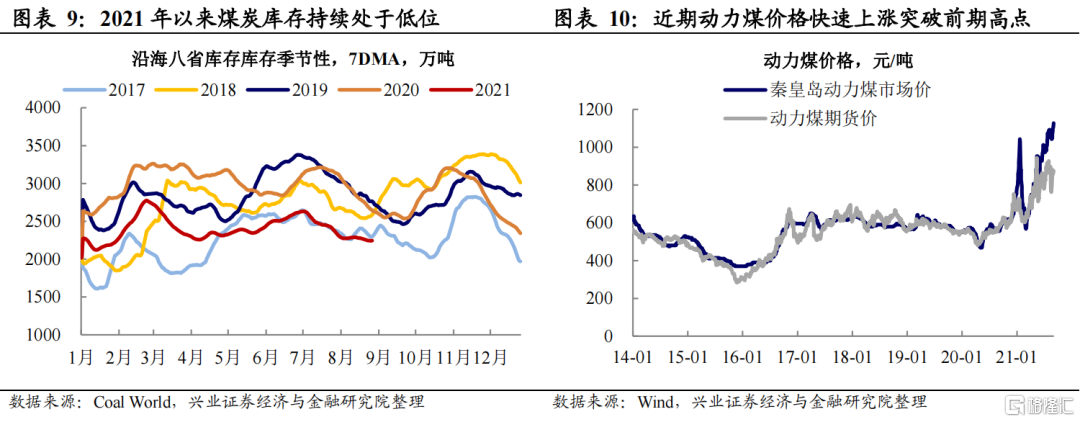

從國內情況看,煤炭價格的上升或也會使電價有上漲壓力。自供給側改革以來,煤炭行業供需持續處於緊平衡狀態。2020年年底以來,隨着“碳達峯、碳中和”持續推進,環保不達標的煤礦關停等措施影響煤炭供給有所收縮,煤炭供需緊平衡狀態趨強,煤炭庫存今年以來持續低於季節性水平,動力煤價格自去年年底以來走出上漲趨勢,並於今年年初突破1000元/噸,近期動力煤價格再次突破前期高點。

當前煤炭價格已經突破電廠發電盈虧平衡點。從中國發電廠當前的能源結構來看,煤炭發電仍然是發電的主力,持續上漲的煤炭價格也推升了發電廠的成本。根據行業調研數據及初步測算,發電廠動力煤的盈虧平衡點大約在600元/噸左右,然而當前的煤炭價格已經突破600元/噸且向上趨勢持續,一定程度上也構成了電價上漲的壓力。

若電價上漲,

行業之間可能面臨價格傳導風險

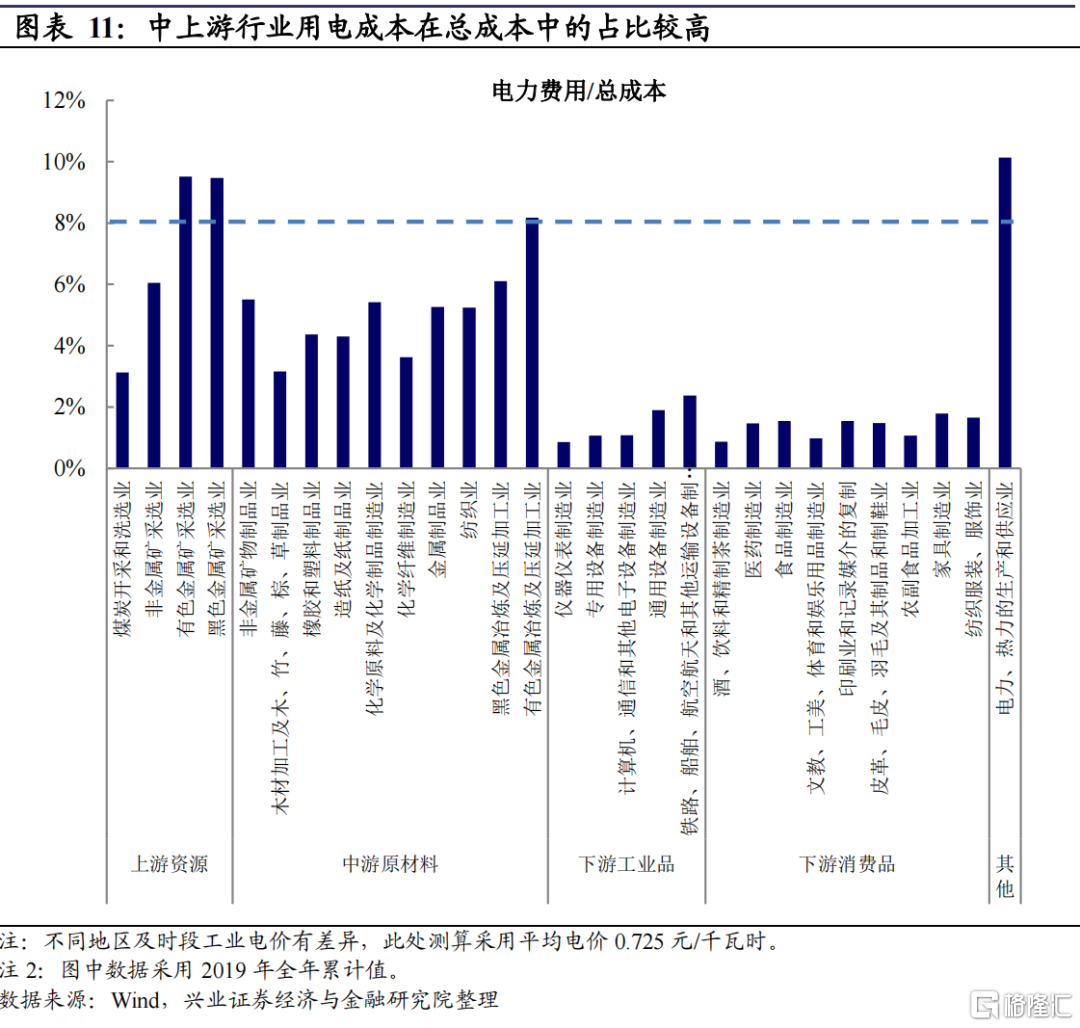

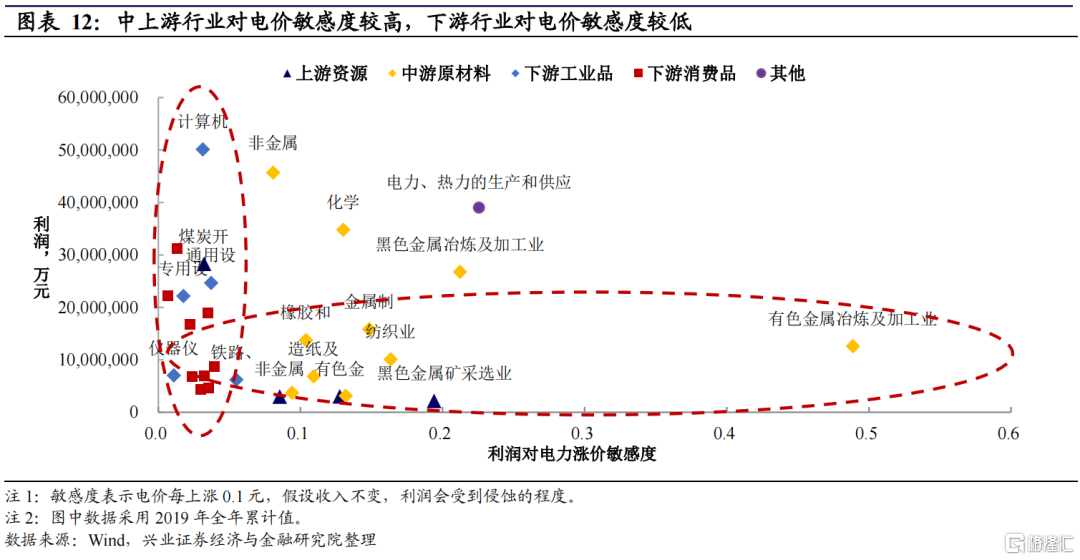

中上遊行業用電依賴度度較高。分行業來看,電力費用在不同行業成本中的佔比存在上下遊差異,中上遊行業電費佔成本比重普遍高於下遊工業品和下遊消費品行業。對於金屬礦採選業、金屬冶煉及加工業、電力熱力的生產和供應等這些用電依賴度較高的行業來說,電費佔總成本中的比重較高,已經超過8%,這些行業對於電價的敏感度也較高。

如果電價上漲,下遊行業相對不敏感,而中上遊較敏感。從不同類型的行業對電價的敏感度來看,電價每漲價0.1元,假設收入和其他成本不變,大部分下遊消費品和工業品對利潤的影響不到5%。然而中上遊行業利潤相對會受到較大的影響,在收入不變的情況下,利潤可能會受到10%-20%的侵蝕。因此,如果電價上漲,中上遊行業的利潤可能會對電價上漲更加敏感。

但由於行業間的競爭格局,不排除中上遊向下遊行業進行成本傳導。類比油價上漲週期,當油價上漲時,往往體現爲上遊行業利潤佔比擴張,而下遊行業的利潤受到壓縮。如果電價上漲,中上遊企業議價權較高,或許會將增加的成本向下遊傳導。未來需要警惕電價的上漲傳導的風險,以及帶來通脹上升壓力。

大規模的碳投資

可能也會形成價格上漲壓力

從碳投資角度來看,一方面清潔能源供給體系的形成是一個長期過程,短期內碳投資落地後或難以在較短時間內形成清潔能源供給;另一方面,碳投資需要持續性的資金投入,也會有資金擠出效應,可能會影響供給收縮,形成價格壓力。

估算顯示實現“雙碳”目標過程中年均投資規模約佔GDP的1%-1.5%。清華大學研究報告顯示,至2050年爲止,實現1.5攝氏度溫控目標所需新增投資大概是138萬億元,實現2攝氏度溫控目標所需新增投資大概是100萬億元。國家發改委價格監測中心研究人員稱,2060年前實現‘碳中和’,所需投資將超過139萬億元。中國投資協會測算顯示,實現“碳中和”目標,所需投資大約爲70萬億元。根據上述研究機構的測算取中間值,“碳中和”投資規模可能在100萬億左右,年均投資規模約佔GDP的1%-1.5%左右。

碳投資需要持續資金投入,短期或難形成清潔能源供給,對價格或有壓力。

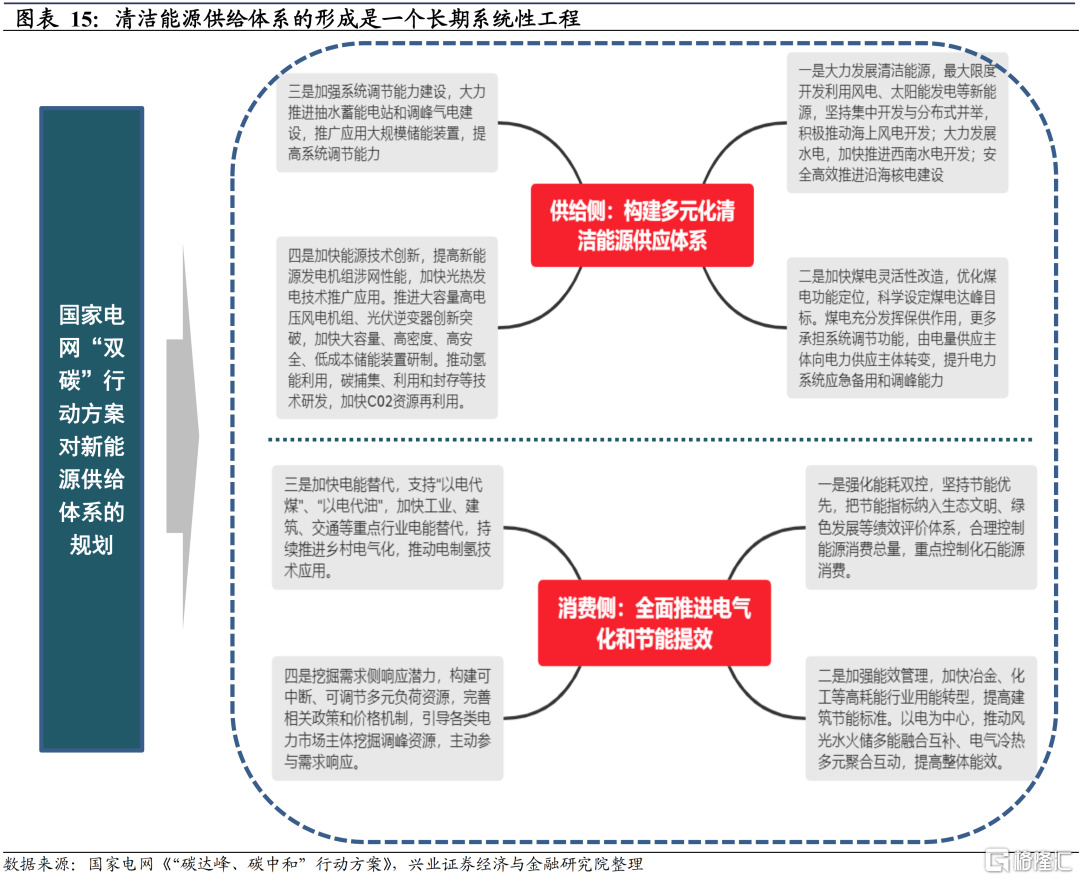

從碳投資到清潔能源供給體系的形成是一個長期過程。碳投資需要每年持續性的資金投入,但清潔能源供給體系是一個系統工程,從電源供給端看,需要新增水電、風電、光伏等發電設施建設;從輸電端看,需要推進特高壓、儲電等基礎設施建設;從需求端看,需要能源需求結構也發生相應轉變。因此實現“雙碳”目標過程中,碳投資雖然每年會持續不斷落地,但是可能需要一定時間才能形成清潔能源有效供給。

碳投資需要持續資金投入,但短期難形成能源供給,或有價格壓力。“碳中和”進程中,中性情景下的年均碳投資規模約3萬億,佔每年GDP的比例約在1%-1.5%。每年持續性的碳投資會消耗掉一定的經濟資源,或會對其他領域的投資形成擠出,但又難以在較短時間能形成有效供給,或會使得總供給出現收縮,帶來價格上漲壓力。

長期來看,“雙碳”行動對於價格有上升壓力,或也會影響長期通脹上擡。在此前的多篇報告中,我們都對當前中國的經濟環境有所闡述,認爲短期來看中國的通脹上行壓力不大,且政策對於大宗商品“保供穩價”的強調也將助力大宗價格企穩。“雙碳”行動可能會在一個長時間的維度上對價格有上漲壓力,從而對於長期通脹中樞有推升力量。“雙碳”行動所帶來的通脹上升壓力是一個需要長期關注的問題。

風險提示:長期通脹擡升風險。