昨日,隆基股份獲得北向資金淨買入11.66億元,股價創下歷史新高。本以為光伏茅的神話會持續,沒想到一份半年報,綁住了隆基繼續飛天的雙腿。

今日,隆基股份低開2.49%,盤中一度大跌超9%,截至發稿,股價收跌至8.06%,報89.46元。

從消息面上,昨晚公司發佈中報,那麼,這份半年報吿訴了我們怎樣的訊息呢?如何看待公司接下來的成長?

01

利潤增速放緩

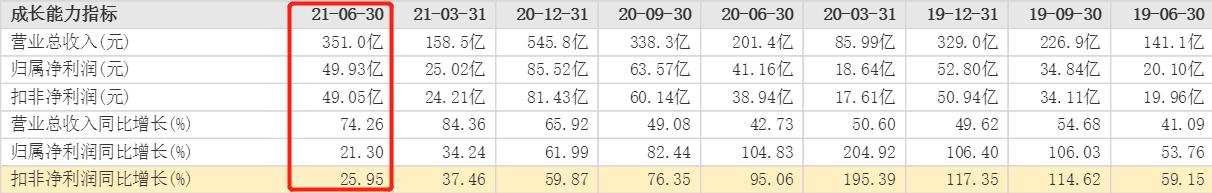

從消息面上,昨晚隆基發佈中報,今年上半年公司實現營收351億元和扣非後淨利潤49億元,分別同比增長74%和26%,其中第2季度公司實現營收192.4億元和扣非後淨利潤24.8億元,分別同比增長67%和16%。

公司營收增速保持快速增長,主要原因是公司組件銷量大幅增長,對應收入佔比由2020年上半年的57%提升至2021年上半年的67%。

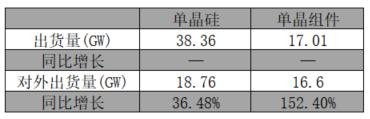

今年上半年公司實現單晶硅片出貨量38.36GW,其中對外銷售 18.76GW,同比增長36.48%,自用19.60GW;實現單晶組件出貨量17.01GW,其中對外銷售16.60GW,同比增長152.40%,自用 0.41GW。根據PVInfoLink機構預計,2021年上半年公司組件出貨量繼續保持行業第一。

2020年,公司實現單晶硅片出貨量58.15GW,其中對外銷售31.84GW,同比增長25.65%,自用26.31GW;實現單晶組件出貨量24.53GW,其中對外銷售23.96GW,同比增長223.98%,自用0.57GW。根據中國光伏行業協會(CPIA)公佈的《中國光伏產業發展路線圖》(2020年版),2020年單晶市場份額佔比已上升至90.2%,較2019年提升了超過20個百分點。與此同時,2020年公司組件產品在全球的市場佔有率約為19%,較2019年大幅提升11個百分點。根據PVInfoLink機構預計,2021年上半年公司組件出貨量繼續保持行業第一。

在產能建設方面,目前公司正在加快單晶和組件等產能建設,根據公司規劃,到2021年底單晶硅片年產能達到105GW,同比增長23.5%;單晶電池達到38GW,同比增長26.7%;單晶組件達到65GW,同比增長30%。

今年上半年公司淨利潤增速不及營收,主要與公司毛利率下降與期間費用率上升有關。

1、受光伏硅片和組件廠商迅速擴產的影響,硅料供給不足,導致硅料價格持續上漲。今年上半年我國硅片、電池片和光伏組件這三個環節的產品的產量增幅均超過30%,而同期我國多晶硅料產量為22.7萬噸,同比增長10.7%。

硅料供給緊缺下價格猛漲,今年年初硅料價格僅為8萬元/噸,而根據中國有色金屬工業協會硅業分會8月25日發佈的數據,國內單晶復投料價格區間在20.5萬-21.1萬元/噸。

受原材料提價,隆基對硅片和組件等產品進行多次提價,相關數據顯示,8月份隆基單晶硅片158.75mm、166mm和182mm價格分別較1月底上漲了2.21、1.84和1.84元。

然而,隆基對產品提價僅僅是部分緩解了原材料價格上漲壓力,公司毛利率依舊承壓。今年上半年公司毛利率22.73%,同比下降6.54個百分點,其中第2季度公司毛利率22.33%,同比、環比各下降4.94、0.88個百分點。

2、費用率提升。今年上半年公司期間費用率同比增加0.83個百分點至6.01%,其中第2季度公司期間費用率同比增加1.52個百分點至6.74%。

具體來看,受光伏行業各大廠商擴廠,市場競爭加劇,公司加大渠道開拓力度以及投入,今年上半年公司銷售費用同比增長130%至7.6億元,管理費用同比增長29%至7.5億元,與此同時,受負債率提升,公司財務費用增加近3億元,受研發投入增加,公司財務費用同比增長90%至1.01%。

02

面臨的威脅

根據中國光伏協會數據統計,報吿期內,全球新增光伏裝機量為130GW,同比增長13%,其中國內光伏裝機48.2GW,同比增長60%,我國裝機量規模持續領跑全球。在全球碳中和的共識下,光伏行業有望持續景氣,根據市場普遍預測,2021年全國新增光伏裝機容量55-65GW之間,將持續保持高增長。

在市場需求持續擴容的背景下,作為全國最大的硅片和組件出貨量最大的廠商,隆基未來的成長得到一定保障,但也不能忽視公司面臨的威脅。

一方面目前在全球硅片廠商擴產的情況下,制約行業擴展的是硅料的供給。在硅料供給不足的情況下,廠商新增的硅片產能將難以上量,這將會達到產能利用率下降,因而短期內硅料成為各大廠商相互競爭的主要戰場,這也是為什麼在過去的前8個月硅料價格增長持續超預期的主要原因。

不過,在硅料價格上漲的刺激下,越來越多的廠商擴大硅料產能,硅料的供給緊缺問題將逐漸得到緩解。不過,假若硅料價格緩解,公司仍要面臨行業硅片產能供給過剩的問題。

另一方面,受硅片尺寸的不斷升級,目前大規格的182mm與210mm兩種尺寸的硅片被認為是中長期硅片的發展方向,數據顯示,2020年182mm和210mm尺寸合計佔比約4.5%,未來滲透率將逐漸提升。

目前市場已形成了隆基為首的182陣營和中環為首的210陣營,由於光伏組件尺寸增大對度電成本更具優勢,市場更傾向於認為中長期210硅片會佔據主流,而當前堅守在182陣營的企業未來難免會受到因210尺寸佔據主流可能帶來存量資產減值。

與此同時,當前佔據主流的158.75mm和166mm尺寸佔比合計達到77.8%將面臨着市場滲透率下降的風險,而隆基158尺寸市佔率在20%左右,中短期或面臨着生產線的提前淘汰,166尺寸的生產線則面臨升級。

03

小結

從機構持倉來看,去年公司持股5%以上股東李春安擬通過協議轉讓的方式,向高瓴轉讓其持有的公司股權,交易對價總額為158.41億元。今年上半年高瓴的持倉未變,依舊為5.85%。

與此同時,在行業景氣的情況下,今年上半年公司持續獲得北向資金增持,截至中報,北向資金持倉比例為10.75%,較去年年末增加了2.15個百分點。

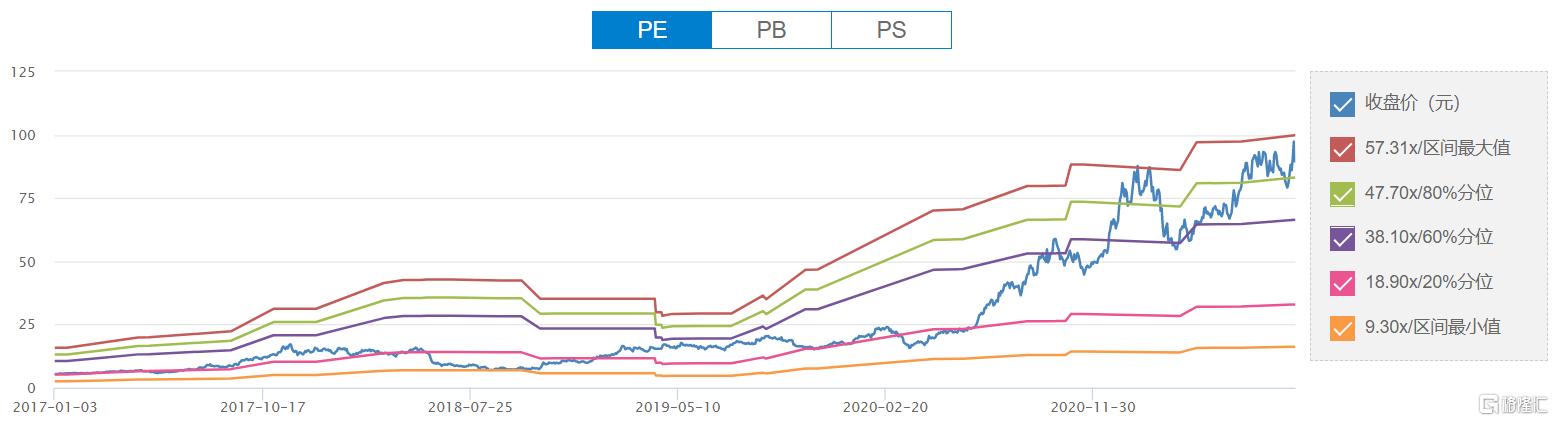

估值方面,按今日收盤價計算,當前公司動態PE為48倍,處於歷史區間80%分位以上。歷史的看,公司多次股價上漲伴隨着估值的提升,而最近的幾次公司股價上漲伴隨戴維斯雙擊。

當前,在行業高景氣下,公司依靠龍頭地位具備產能和產品提價能力,未來業績值得看好。不過,公司經營中存在的行業產能過剩以及210硅片帶來的威脅也不可忽視。