本文來自格隆匯專欄:國盛策略,作者:張峻曉,王程錦

核心觀點

主動偏股型基金二季度調倉三大看點:

——看點1:“進攻雙創”成為調倉共識,創業板倉位逼近歷史峯值,科創板倉位再創新高。二季度基金板塊配置明顯調整,創業板與科創板成為多數基金調倉的共識,其中創業板倉位環比增加超6個百分點,單季度加倉幅度僅次於2015年一季度,且絕對倉位25.11%也已逼近26.16%的歷史峯值;同時,科創板加倉趨勢延續,倉位再創新高,成功突破4個百分點。

——看點2:海內外流動性預期反覆調整下,基金主要“買了”什麼,“賣了”什麼?二季度以來,市場關注的宏觀核心矛盾從共振復甦轉向通脹壓力抬升,流動性預期反覆調整。在這種環境之下,基金配置在二季度也出現了明顯的邊際變化,景氣成長與週期板塊成為基金主要的調倉方向:其中電氣設備、化工、醫藥生物、電子和有色獲增持居多,而食品飲料、家用電器、非銀金融、銀行和休閒服務則遭減持居多。

——看點3:核心資產分化之下,基金重倉股有何調整?今年二季度,此前基金普遍重倉的核心資產走勢開始出現分化,基金的重倉共識也呈現較大調整。相較一季度,電子與醫藥的重倉地位明顯增強,金融週期的重倉地位則有所弱化,其中韋爾股份、立訊精密、愛爾眼科、通策醫療、泰格醫藥、東方財富、華友鈷業、洋河股份8家公司成功躋身前二十大重倉;而中國平安、寧波銀行、三一重工、東方雨虹、萬華化學、美的集團、長春高新、智飛生物等8家公司則遭“擠出”。

風險提示:1、基金統計樣本具有一定侷限性;2、統計方法可能存在一定誤差。

正文

一、總體配置:權益倉位抬升,集中增配雙創

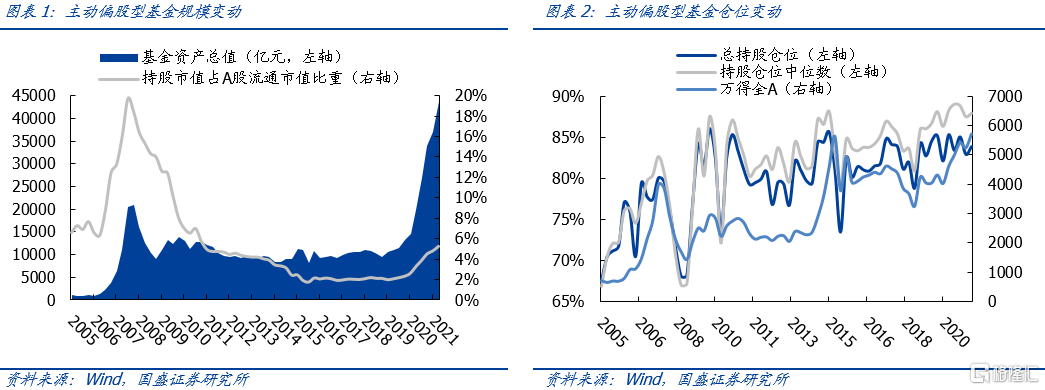

2021年二季度,公募基金規模與持股規模雙雙擴容,權益資產配置倉位回升。我們選取開放式普通股票型基金、開放式混合偏股型基金、封閉式普通股票型基金、封閉式混合偏股型基金作為統計樣本(主動偏股類基金),測算結果顯示,二季度主動偏股類基金持股市值與資產規模雙雙擴容,股票配置倉位也同步回升,其中基金資產總規模上升18.15%至44213.38億元,持股總市值上升19.65%%至37074.45億元,股票配置比例也同步抬升1.27%,增至83.85%。

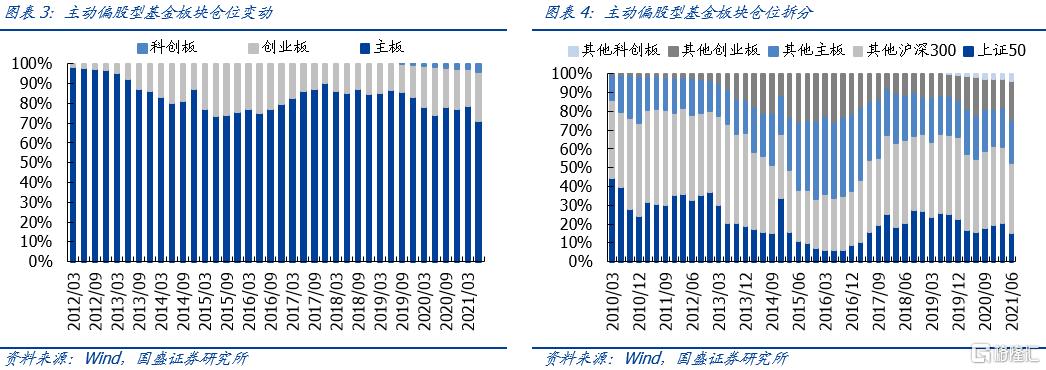

板塊方面,主板倉位明顯回落,創業板與科創板獲基金集中加倉。通過測算不同板塊在基金持倉中的佔比情況,可以觀察到:二季度主板倉位明顯回調,環比降低7.97%,而創業板與科創板倉位則同步抬升,分別環比增加6.70%和1.26%。截止二季度,主動偏股型基金的主板、創業板和科創板倉位分別達到70.85%、25.11%和4.03%。具體拆分看,主板倉位回落主要源於上證50及滬深300成分股,其中上證50倉位較上季下降4.99個百分點至15.41%,滬深300 (剔除上證50)倉位較上季度回落3.61個百分點至36.88%,其他主板標的(剔除滬深300)倉位環比提升1.26個百分點,增至22.97%。

二、行業配置:景氣成長與週期獲明顯加倉

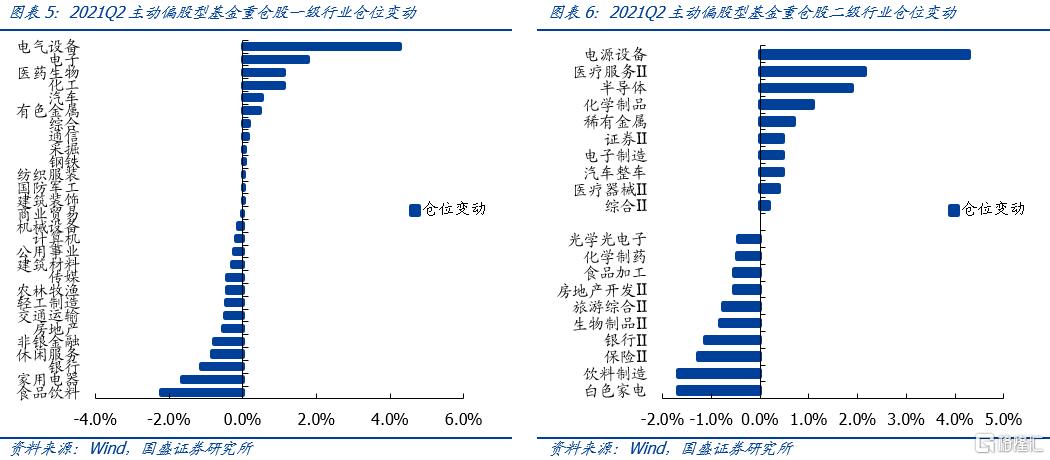

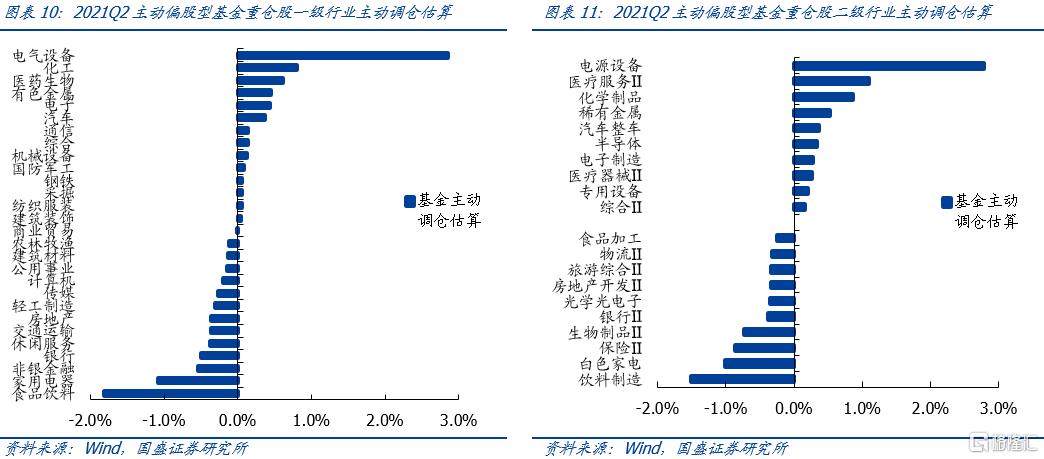

二季度電氣設備與電子倉位提升居前,而食品飲料與家用電器倉位回落居多。從倉位變動來看,一級行業中電氣設備、電子、醫藥生物、化工和汽車倉位提升居前,而食品飲料、家用電器、銀行、休閒服務和非銀金融倉位回落居多;二級行業中,電源設備、醫療服務、半導體、化學制品和稀有金屬倉位增長居前,而白色家電、飲料製造、保險、銀行和生物製品倉位回落居多。

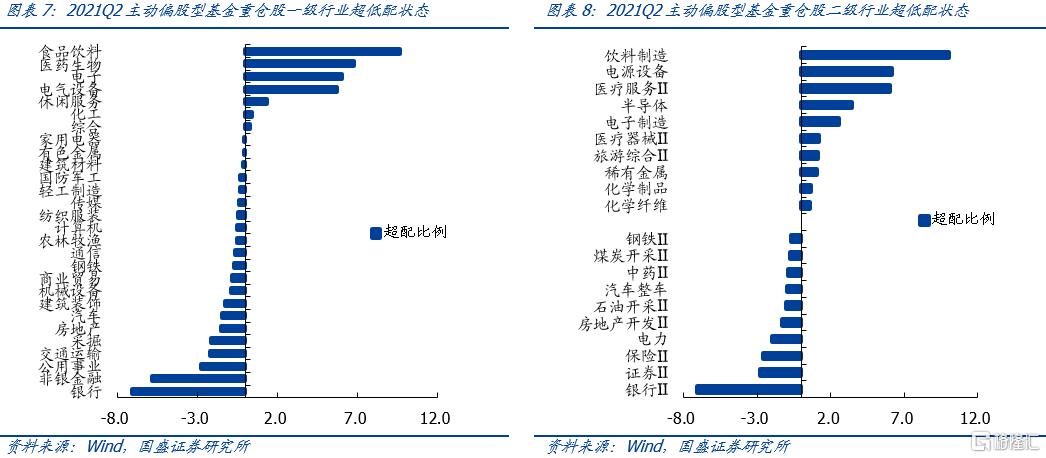

二季度繼續重倉消費與科技板塊,並持續低配金融板塊。從靜態持倉來看,主動偏股型公募基金集中持有消費和科技板塊,前四大重倉一級行業分別為食品飲料、醫藥生物、電子和電氣設備,累計倉位達61.30%,前三大重倉二級行業分別為飲料製造、電源設備和醫療服務,累計倉位達35.10%。從行業配置偏好看,主動偏股型基金集中超配食品飲料和醫藥生物,而持續低配銀行和非銀金融,細分領域則明顯超配飲料製造、電源設備和醫療服務,並持續低配銀行、證券與保險。

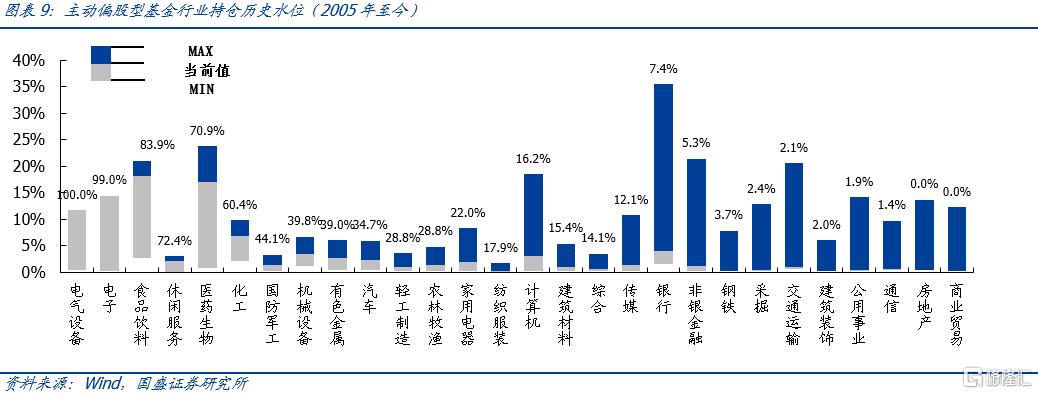

二季度,流動性預期反覆調整,估值核心驅動由分母端轉向分子端,景氣成長與周期板塊獲基金明顯加倉,而銀行與消費板塊倉位則明顯回落。今年以來,伴隨全球疫苗的研發推廣,全球經濟共振復甦持續推進,但隨之而來的通脹壓力與流動性收緊預期則成為二季度市場邊際調整的重要線索。一方面是美聯儲Taper預期反覆調整,另一方面是國內長端利率基本維持窄幅震盪,分母端的估值驅動力明顯轉弱,分子端的業績高增長成為新的市場突破口,保持高景氣的科技成長板塊與受益於全球共振復甦的週期板塊有望繼續維持較高增速,而已處於歷史估值高位的消費板塊則普遍回調。在此環境下,基金配置在二季度也出現明顯調整,新能源、半導體等景氣成長與化工、有色等週期板塊獲明顯增配,而此前增持居多的銀行與消費板塊則倉位明顯回落。此外,結合行業倉位歷史水平看,儘管食品飲料與休閒服務倉位有所回落,但電氣設備倉位創歷史新高,電子倉位也已逼近歷史峯值,而商業貿易、房地產倉位再創新低,行業倉位分化仍保持較高水平。

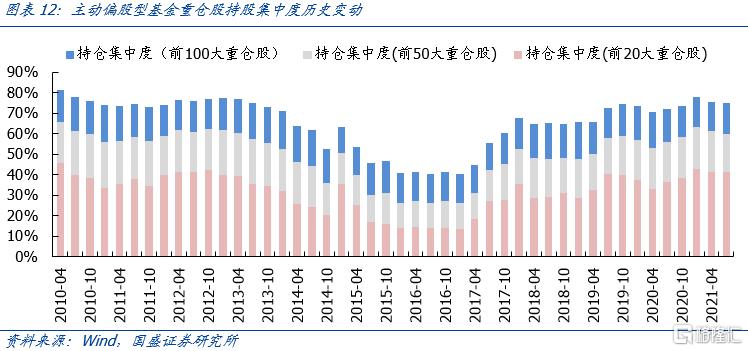

三、個股配置:集中度繼續回落,寧德時代獲明顯加倉

二季度公募持股集中度繼續回落。截至二季度末,公募前20、前50和前100重倉股持股佔比較上季均環比回落,分別達到41.27%(前值41.49%)、59.88%(前值61.44%)和75.16%(前值75.82%),基金持倉向中小盤繼續擴散。從重倉股層面看,前20大重倉股仍主要集中在消費和科技領域,前五大重倉股依次為貴州茅台、寧德時代、五糧液、藥明康德和海康威視。

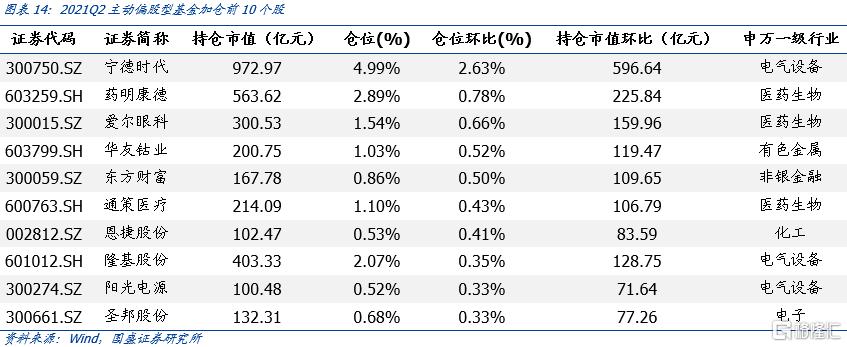

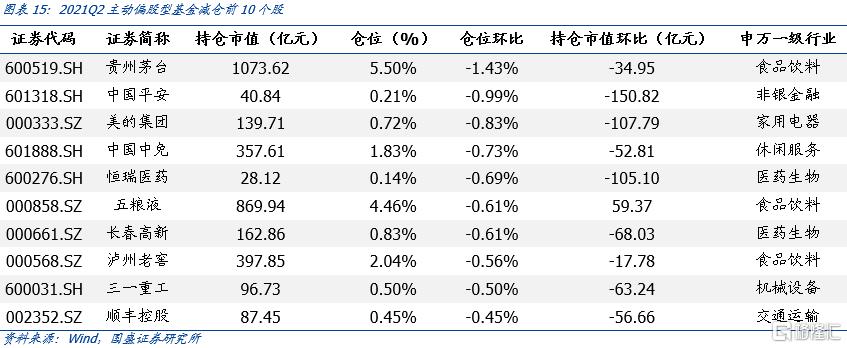

個股層面,基金二季度集中加倉新能源與醫藥生物,其他消費板塊倉位則普遍回調。從個股倉位調整來看,二季度基金倉位環比提升居前的個股主要集中於新能源和醫藥生物板塊,減倉居多的個股則主要集中於食品飲料、家用電器、休閒服務等其他消費板塊。具體而言,二季度寧德時代、藥明康德、愛爾眼科、華友鈷業和東方財富加倉居前,倉位分別提升2.63%、0.78%、0.66%、0.52%、0.50%;同時貴州茅台、中國平安、美的集團、中國中免和恆瑞醫藥減倉居前,倉位分別回落1.43%、0.99%、0.83%、0.73%和0.69%。

風險提示

1、基金統計樣本具有一定侷限性;2、統計方法可能存在一定誤差。