本文來自格隆匯專欄:國君固收覃漢,作者:覃漢、王佳雯

我們從上週開始提示,市場的通脹預期會下修。做出這個判斷的一個重要前提就是商品價格會階段性見頂。事實上,黑色系商品期貨從上週後半周到現在,一直處於下跌形態中。

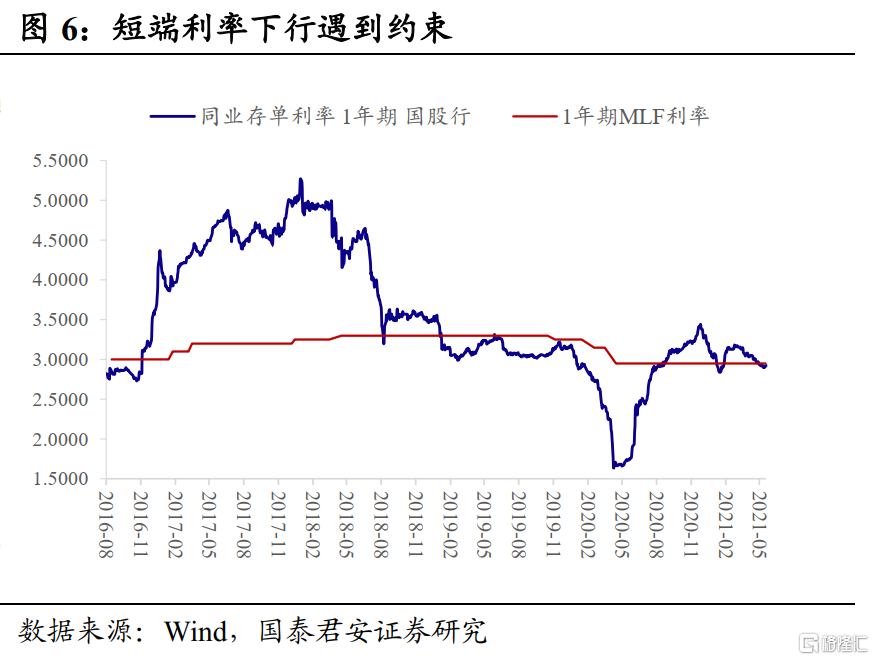

從技術分析上來説,黑色系商品期貨都走出了明顯的“三隻烏鴉”形態,即5.13、5.14、5.17三個交易日構築的三條大陰線組合。“三隻烏鴉”的k線組合意味着經過過去一段時間的大幅陡峭化上漲之後,商品期貨短期的調整形態出現了。後面還想繼續創新高的難度很大,至少需要經過一個調整階段進行過渡。

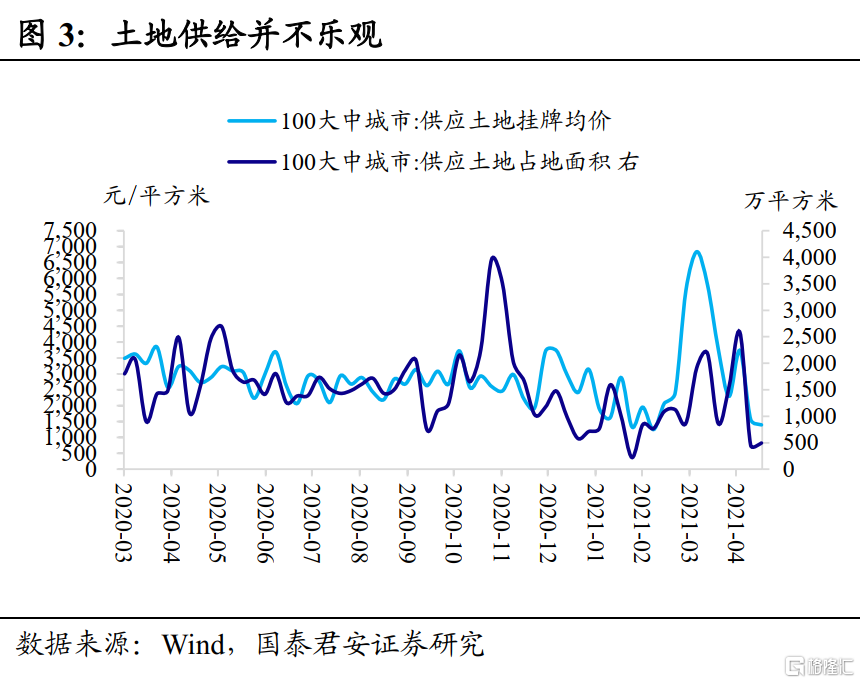

從基本面維度進行分析,商品現貨是由供給、需求、庫存、廣義流動性決定的,而商品期貨則是由現貨、狹義流動性同時決定的。

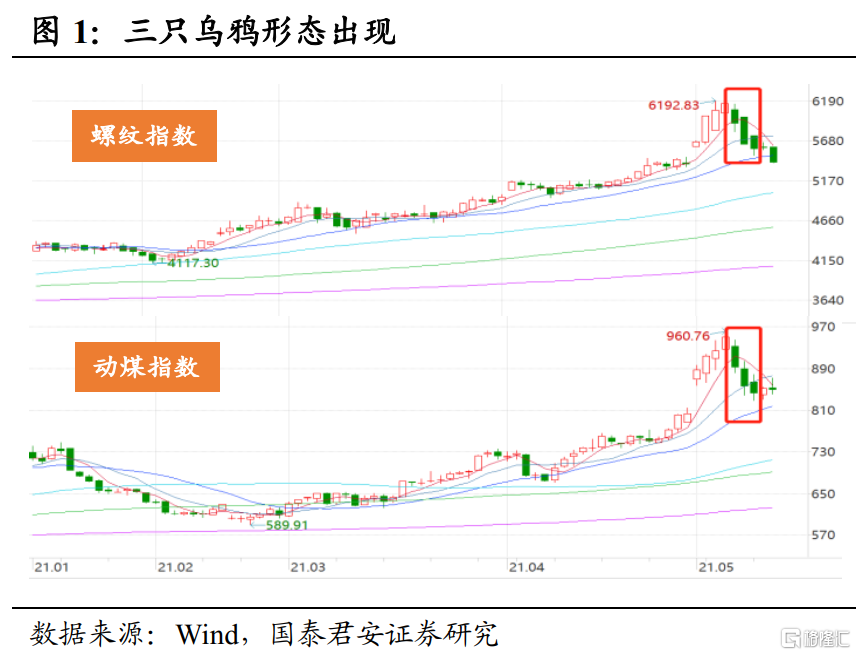

相比較而言,CRB商品指數從2020年4月到目前(13個月)累計漲幅約為80%,而2008年那一輪大宗商品牛市,實現同樣的累計漲幅則用了25個月的時間。此外,黑色系商品期貨均超漲,導致基差大幅走擴,且幾乎完全跟隨期貨波動,脱離了現貨基本面。不難判斷這一輪的商品期貨暴漲,在基本面的支撐以外,很大程度上是流動性推動的。

雖然國內的流動性轉向始於2020年4月末,但全球特別是美國的持續“大放水”起到了很強的助推作用。美股泡沫繼續吹大,美國居民在房地產市場猛烈加槓桿,也反過來制約了美聯儲退出寬鬆週期的“獨立性”。

商品的強勢已經蔓延到股票市場,美股道指、國內週期板塊都走出了超額行情,比如鋼鐵行業龍頭寶鋼股份,在不到半年時間內,股價接近翻倍。在債市也有對行業基本面的反應,部分兩高一剩行業的優質主體,信用利差小幅收斂。甚至有投資人打趣,永煤就是違約太早,好比14年9月違約的中鋼集團,沒有等到行業的黎明而錯失了翻身機會。

流動性推高了商品的估值水平,但與股票不同,對商品的“合理”估值水平做定量更困難。雖然股票的估值也是唯心的,並且很可能是“千人前面”的看法,但至少股票估值可以通過公司基本面進行分析,通過預測盈利增速給出一個相對靠譜的目標價。但是商品期貨,本質上是多空雙方博弈的結果,是在這個動態博弈過程中產生了價格圖譜。

在行業供需關係方面,過去我們一直強調這一輪是供給劇烈收縮導致了較大的產能缺口。歷史經驗來看,供給、需求分別推動的大宗商品牛市,其強度有較大差異。對比2008 ~2009年,以及2015~2016年,分別是需求和供給推動的兩輪大宗商品牛市,主要結論如下:

①需求驅動的牛市持續時間更長,前者持續時間26個月,後者僅14 個月;②需求驅動的牛市漲幅更大,兩個階段南華工業品指數分別漲 126.0%、92.7%;③需求驅動的牛市PPI 漲幅更大,兩個階段 PPI 同比分別較最低點上行15.3%、13.7%。整體而言,需求的大幅擴張導致的大宗商品牛市持續時間會更久,而只是供給端導致的牛市持續時間會比較短。

供給收縮的邏輯走到當前已經達成一致,但對於需求端,市場存在一定分歧。我們想提示的是,美國基建體量的不足,以及國內信用收縮,或許下游需求並沒有市場想象的那麼好。

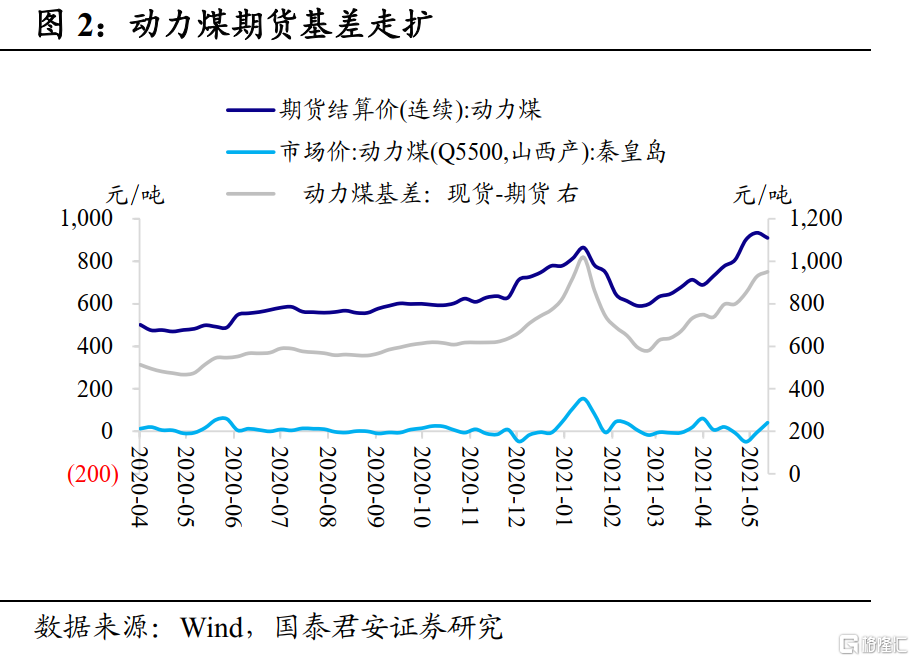

首先,這一輪需求爆發點是在美國,與2008年“四萬億”集中在中國不同,美國基建的總量遠遠低於中國。其次,從國內來看,2021年信用持續收縮是大概率,對應到財政投放偏緩,導致基建偏緩,而地產“三條紅線”、“兩集中”,導致先行指標土地供應不樂觀,會阻礙地產新開工。

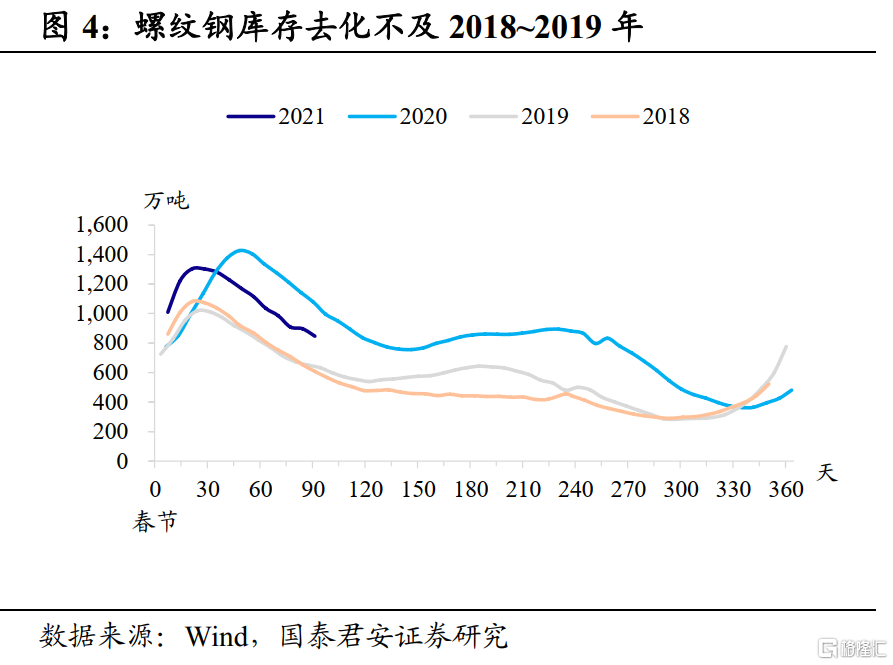

過去一段時間,黑色系商品的需求擴張弱於供給收縮,這一趨勢還會持續。從高頻數據來看,主要鋼材產品庫存繼續去化,但去化速度僅強於2020年,而弱於2018年和2019年,表明了需求還不夠旺盛。此外,由於噸鋼毛利和盈利鋼廠佔比很高,全國主要鋼廠的產能利用率均處於歷史高位,這樣的高盈利會反過來刺激供給。

另外我們關注到過去兩個月,類似於恆立液壓、三一重工這樣的製造業龍頭股價跌了很多,市場看空的原因是原材料漲價加重製造業成本。而這一利空的核心驅動就在於,目前的原材料漲價壓力很難逐級向產業鏈下游傳導。反過來説,原材料漲價越難向下遊傳導,其持續性就越差。因為漲價會抑制下游的需求,一旦需求跟不上則會反作用於供給,從而推動新的供需平衡產生。

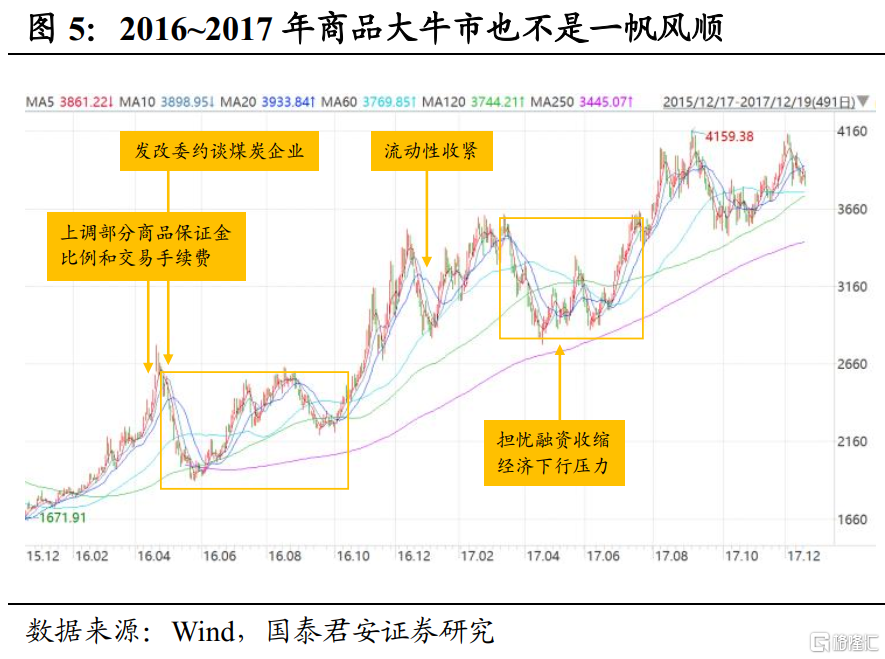

總體上,我們並不否認商品處於大週期牛市之中,但這並不意味着牛市就是一帆風順的。回顧2016~2017年的大級別牛市,上漲行情中也存在幾波大的回調。2016.04~2016.09,原因主要是政策打壓、行政限價;2016.11~2016.12,央行流動性收緊;2017.02~2017.06,限產不及預期,經濟數據走弱。

對標當下的行情:①政策打壓已經進行,並且技術上見頂特徵非常明確。②行政限價,發改委已經約談了唐山鋼廠,後續不排除會要求煤炭企業限價。鋼鐵煤炭行業中國企偏多,進行價格“窗口指導”能夠實現令行禁止。③融資的頂點已經兑現,經濟環比高點為二季度,以及上文關於資金熱度的退散,行業需求弱於預期,庫存去化偏緩的分析,都從不同角度提示了商品期貨階段性走弱的可能。

綜上所述,我們認為隨着商品的階段性見頂,通脹預期將會反向修正。落腳到投資端,前期受通脹預期升温、利率上行風險壓制的相關資產都會有比較好的表現。股市對應的是核心資產,而債市將看到利率曲線牛平。(完)