醫療服務裏的專科賽道一直都不便宜,愛爾、通策這兩年PE更是水漲船高至200倍之高,申萬醫療服務行業的最新估值也在160X附近波動,而體檢賽道的估值卻落後大半截,究竟值不值得看?

國內體檢覆蓋率偏低,需求端推動市場持續擴容

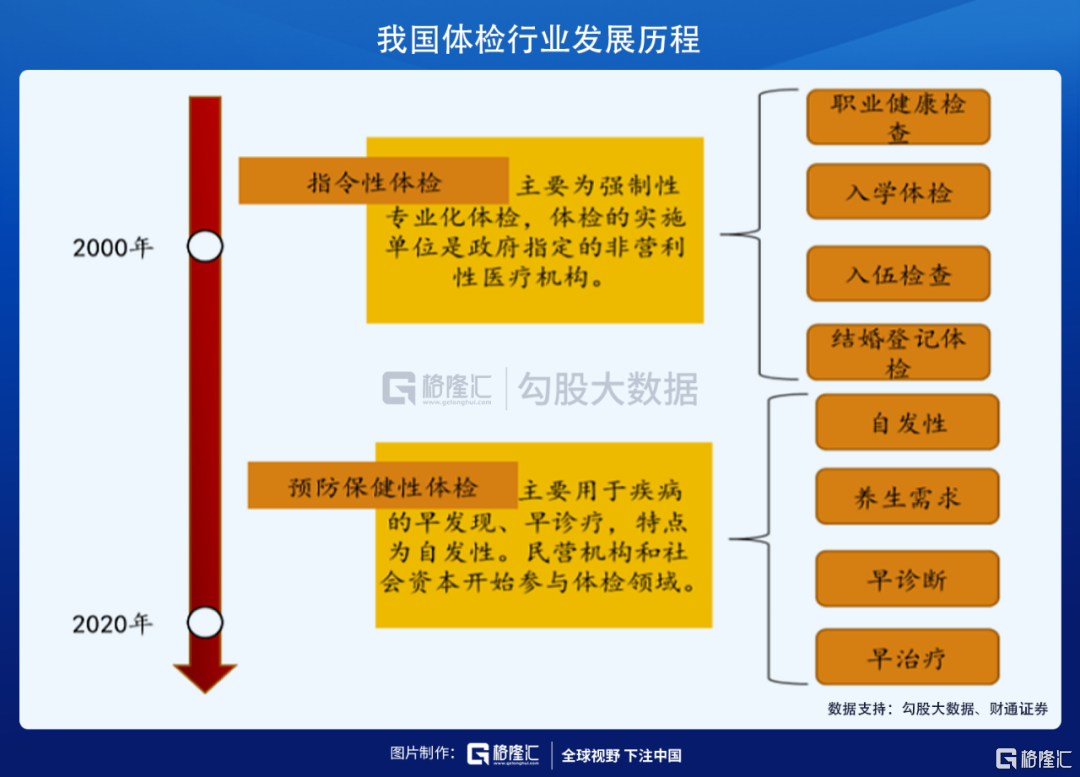

從我國體檢行業的發展歷史來看,2003年SARS危機後,在政策和民營資本的助力下,我國健康體檢業務迅速發展,逐步過渡到預防保健性體檢階段。2003年之前國內指令性體檢有一定強制性,而當前的預防保健性體檢則出於自身意願,檢查項目更加靈活、深度。

目前健康體檢可以有效節省醫療費用支出已達成共識,據統計顯示,每投入1元的健康預防投入,平均可減少9元藥費和100元的搶救費、誤工損失、陪護費等後續投入。目前國內健康體檢機構覆蓋了多數經濟發達地區,經營模式日益完善,體檢產品更為多樣。

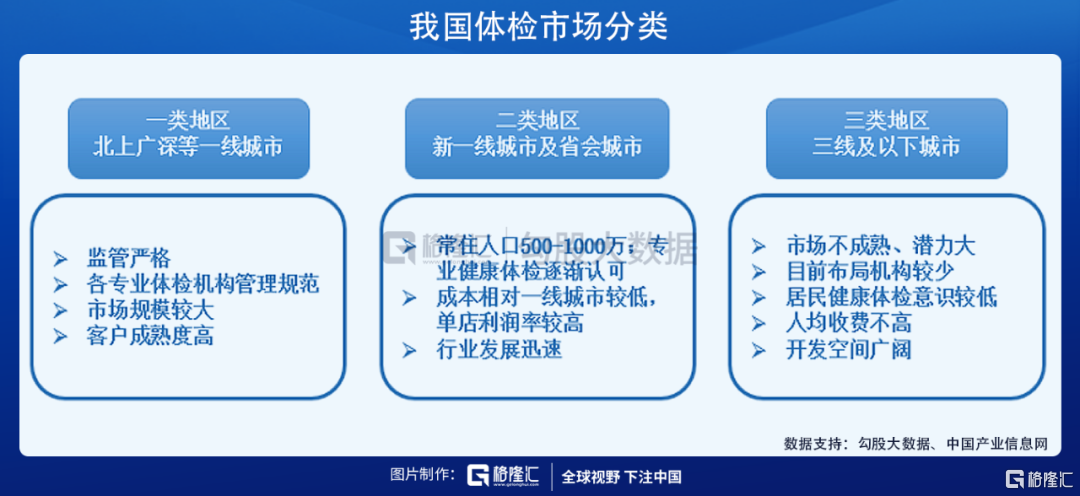

但總體看,國內健康體檢行業仍然是新興行業,經濟、文化、體檢觀念造就了國內區域市場的差異,根據中國產業信息網數據,健康體檢市場可以按經濟發展程度劃分為一類地區、二類地區和三類地區,各類地區發展情況各不相同,低線地區發展空間較大。

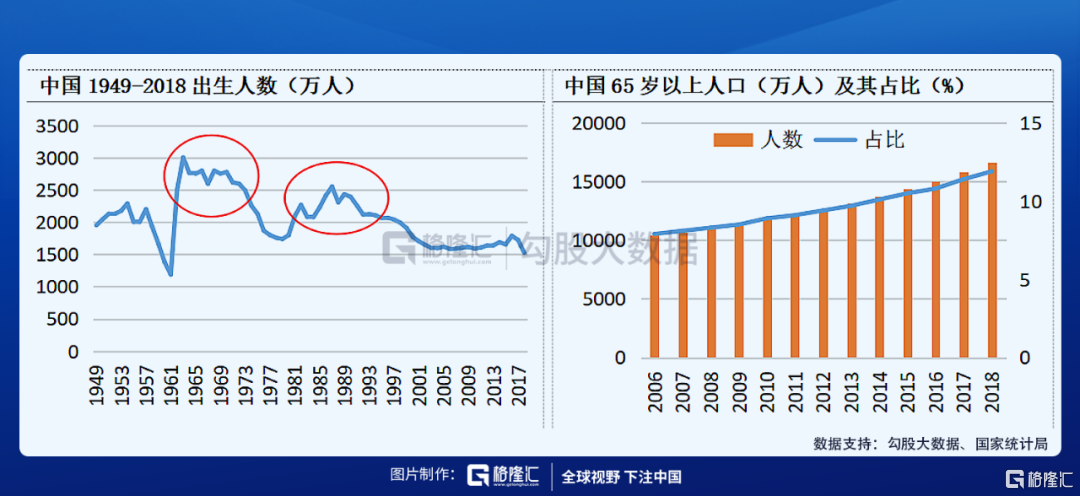

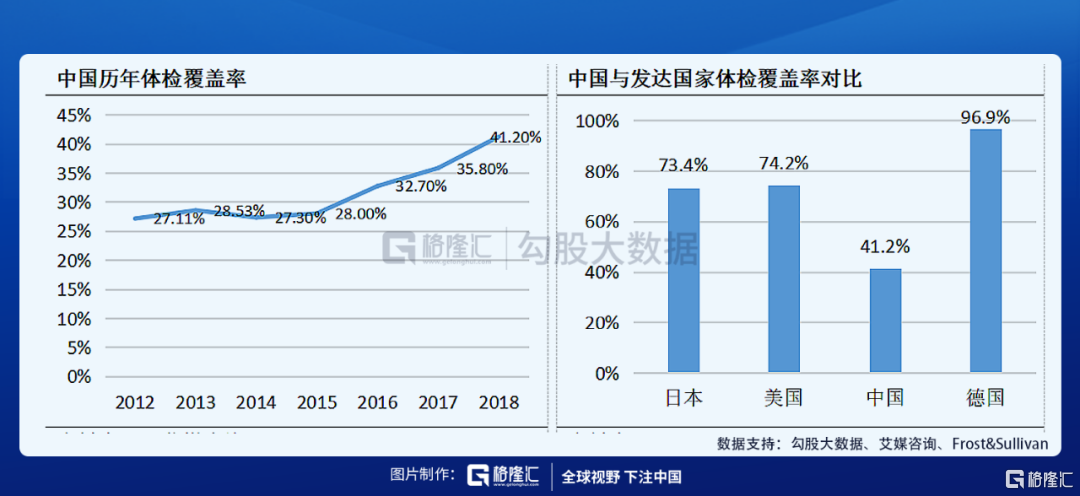

健康體檢市場擴容的核心驅動力是老齡化+體檢覆蓋率持續提升。首先,老齡化將催生巨大的健康體檢需求,我國第一波嬰兒潮人羣即將步入老齡化,建國後第一波人口高峯在1961年左右爆發,目前國內65歲以上人口占比已經攀升至12%附近;第二,是我國的體檢覆蓋率偏低,雖然近年明顯提升至40%以上,但和歐美、日本相比仍存很大的提升空間。

從體檢人次角度看,近年數據快速攀升。根據《2019健康管理藍皮書》,2018年中國體檢市場健康檢查人數約為5.75億人,2009-2018年檢查人數複合增長率為10.77%。

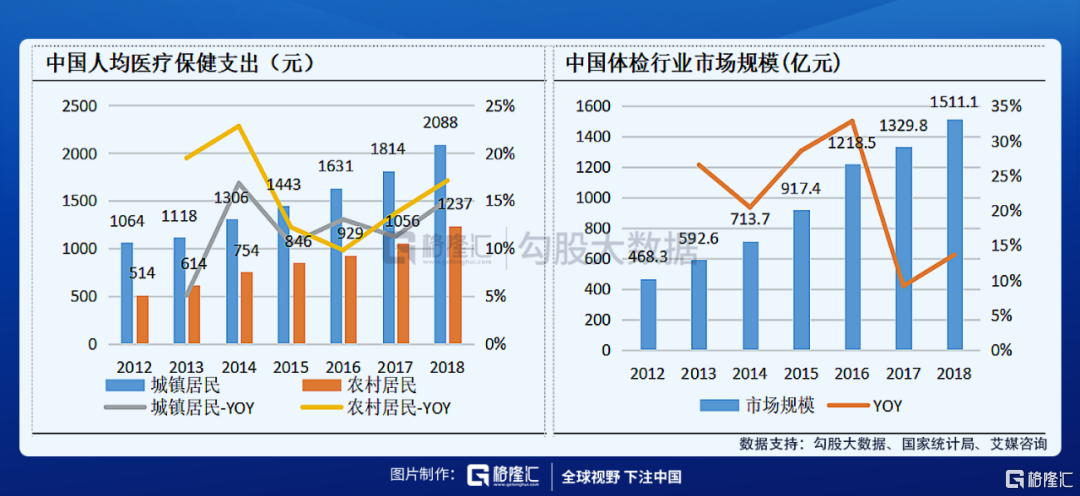

與體檢人次的增長相對應,體檢行業的總體規模在2015年後經歷了快速增長,據艾媒諮詢統計,2018年體檢行業市場規模達到1511億元,增速超15%,這與我國居民人均可支配收入持續提升繼而增加在醫療保健消費支出有密切關係,未來隨着消費升級和社會健康意識的提高,預計2024年國內體檢市場規模有望突破3000億元!

民營體檢具備競爭優勢,佔比有望持續提升

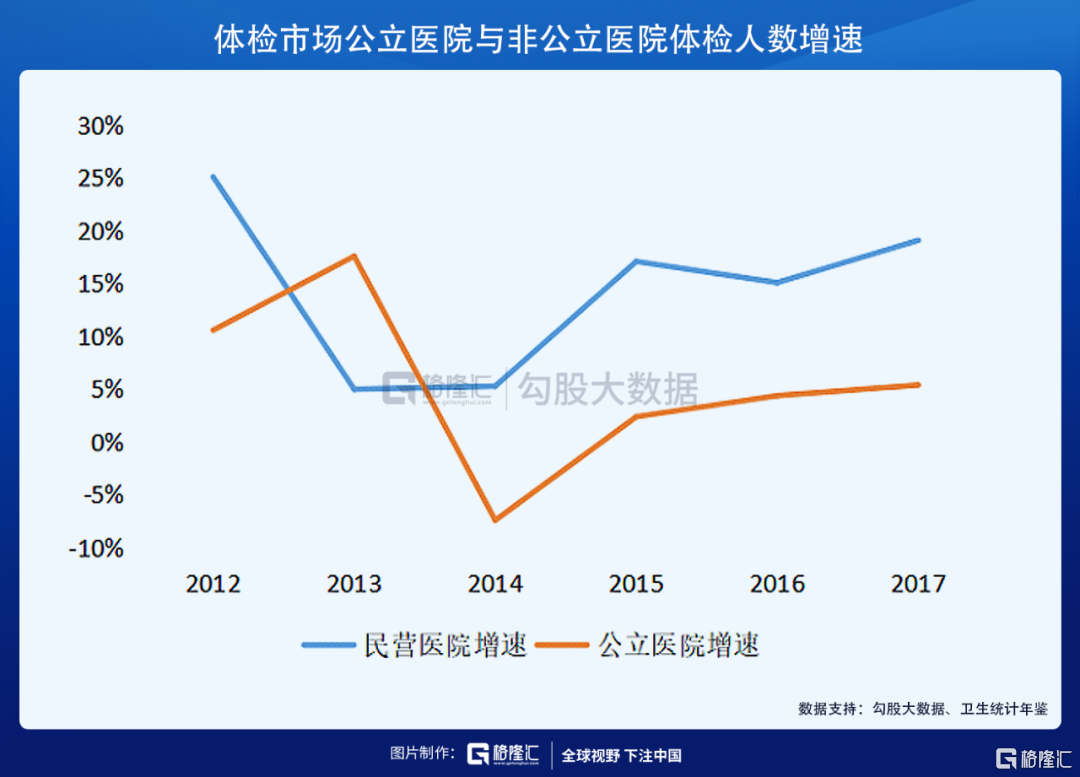

當前民營體檢機構在國內的市場份額僅20%左右,未來有望持續提升。根據中華醫學會健康管理學分會的調查,2017年全國約有9000家體檢機構,其中70%以上都是公立醫院,從市場規模來看,弗若斯特沙利文預計2019年全國健康體檢收入中22%來自民營機構。

從增速來看,2011-2016公立醫院健康體檢收入複合增速為24%,民營機構複合增速達到32%,按照這個增速下去,預計民營機構將逐漸搶佔公立體檢機構的市場份額。

民營健康體檢中心相對公立體檢中心,具備較多優勢。與大多公立醫院體檢中心相比,新顧客除了在品牌、信譽上會有所顧慮,但體檢項目價格更低,套餐種類更豐富,消費者預約排隊時間少等優勢仍然具備相當吸引力,並且民營機構可在全國擴張,連鎖經營,檢查網點分佈廣泛,適合跨區域型團體客户合作,綜合來看,民營機構在體檢市場差異化競爭優勢較為明顯。

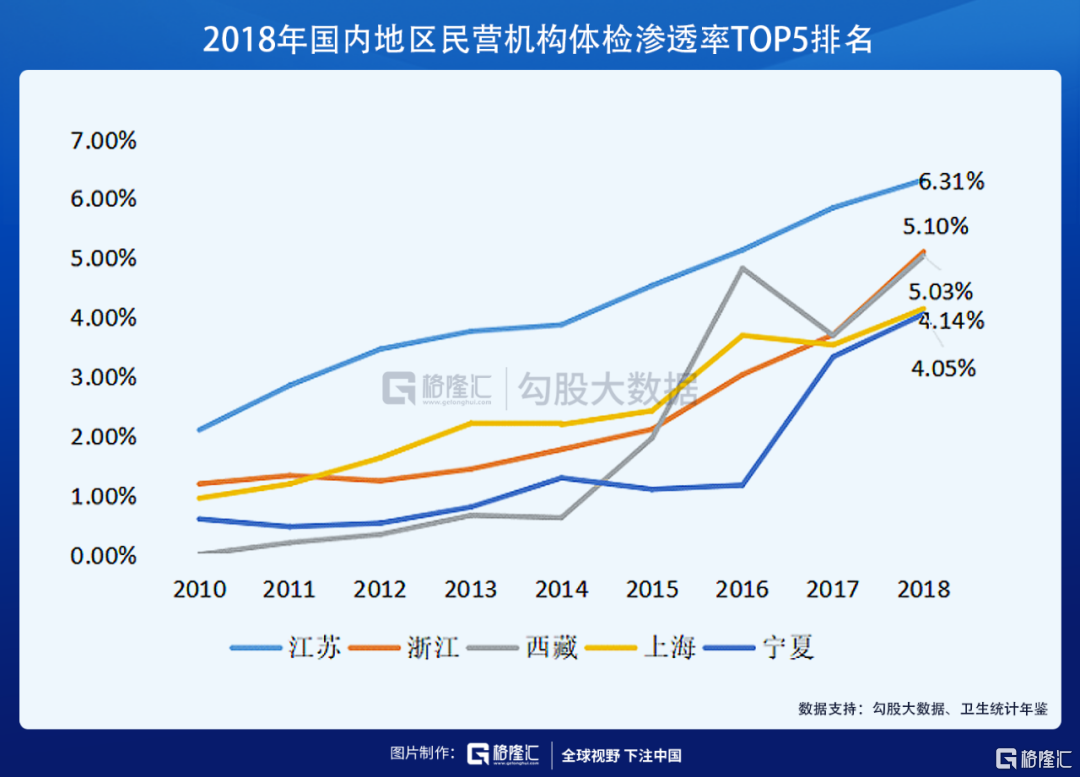

從2018年國內地區民營機構體檢滲透率來看,大部分地區體檢滲透率普遍處於5%以下,TOP5為江蘇、浙江、西藏、上海、寧夏,從它們歷史數據來看,民營機構體檢滲透率近年整體呈現上升趨勢,未來滲透率有望加速提升。

另外,國家政策扶持民營健康體檢行業。近年,民營體檢機構受到了多項政策的支持,管理理念從以治病為中心過渡到以健康管理為中心。2018年,《關於進一步加強健康體檢機構管理、促進健康體檢行業規範有序發展的通知》指出嚴把准入門檻、規範健康體檢機構設置管理、加強日常監管,行業門檻提高,競爭格局逐漸清晰;2019年國家發改委、衞健委等部門印發《加大力度推動社會領域公共服務補短板強弱項提質量促進形成強大國內市場的行動方案》,明確指出深入專科醫療等細分服務領域,在眼科、骨科、口腔、婦產、兒科、腫瘤、精神、醫療美容等專科及中醫、康復、護理、體檢等領域,加快打造一批具有競爭力的品牌服務機構,體檢行業龍頭優勢凸顯。

格局如何?

目前民營體檢呈現出三巨頭格局,美年健康在各方面優勢相對領先。

美年健康旗下美兆、奧亞等品牌拓展高端體檢服務業務,而美年健康和慈銘體檢則繼續覆蓋一般消費水平羣體,滿足不同層次客户需求;

在用户需求上,瑞慈醫療和愛康國賓均開始向服務高端客户人羣轉變。瑞慈醫療致力於將專科醫院、綜合醫院和體檢門診並行,投資相對分散,業務內容較為廣泛;而愛康國賓同樣推行多業務並行理念,除體檢業務外仍包含疾病篩查和牙科等毛利較高的服務。

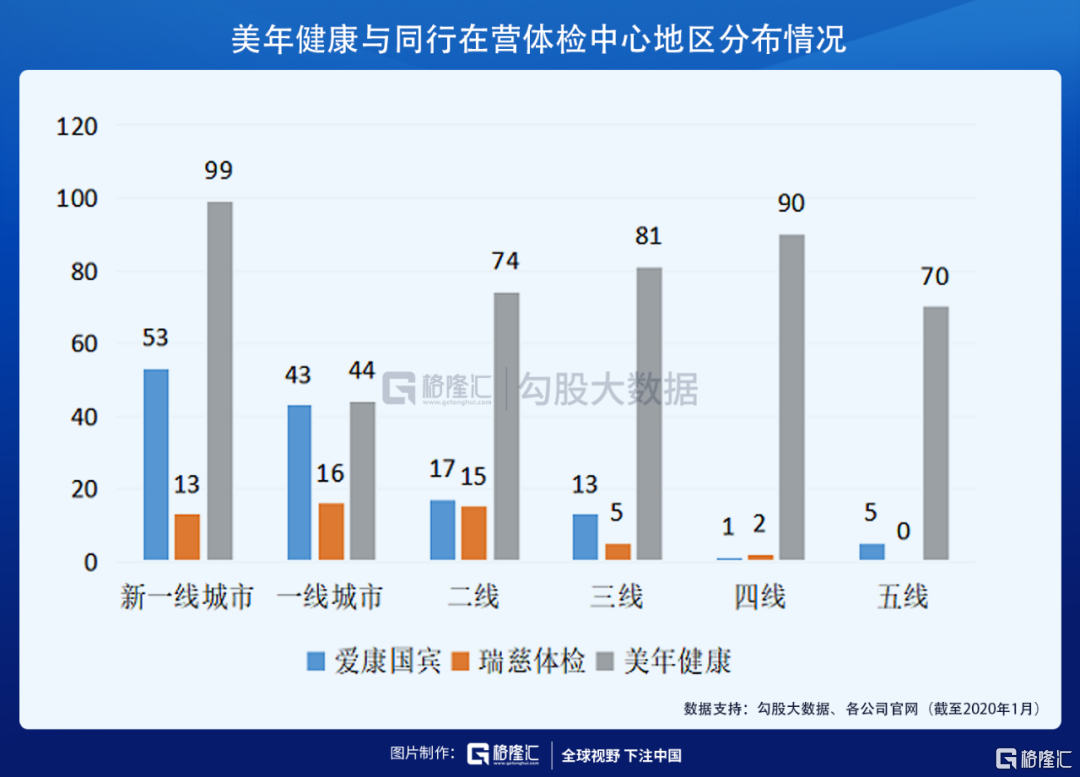

截止2019年底美年已在294個核心城市佈局703家體檢中心,在營632家(美年499家、慈銘88家、美兆奧亞共45家),全年總接待人次為2602萬人(含參股體檢中心),整體規模領先另外兩家同行。此外,在經營策略上,美年在其他行業開展一二線城市業務時,已經將觸角伸到了三四線城市,在搶佔市場方面也優於業內同行。

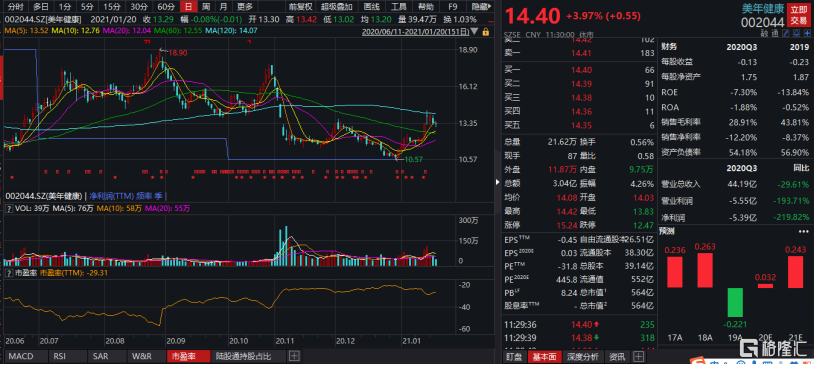

但龍頭美年健康的股價自2018年假醫生事件之後就拐頭向下,在近年快速併購後的商譽減值、業績不及預期、以及近期阿里減持的負面影響下,股價也相對萎靡(以2018業績高點算公司PE估值為68X,遠落後於行業),未來隨着公司體檢中心管理整合理順,在體檢健康賽道的擴容背景下,公司的股價表現值得期待。